Marktgröße für Milchalternativen in Afrika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 488.2 Million |

|

|

Marktgröße (2029) | USD 688.3 Million |

|

|

Größter Anteil nach Vertriebskanal | Off-Trade |

|

|

CAGR (2024 - 2029) | 6.98 % |

|

|

Größter Anteil nach Land | Südafrika |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Milchalternativen in Afrika

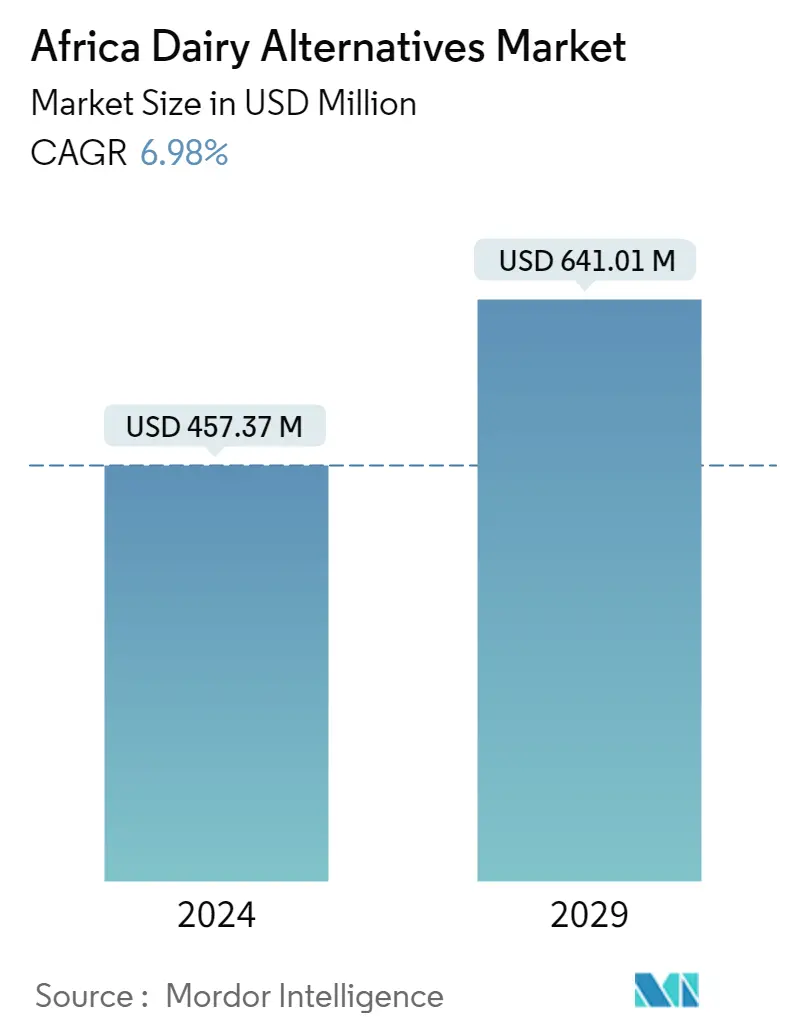

Die Marktgröße für afrikanische Milchalternativen wird im Jahr 2024 auf 457,37 Millionen US-Dollar geschätzt und soll bis 2029 641,01 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,98 % im Prognosezeitraum (2024–2029) entspricht.

Supermärkte und Hypermärkte verzeichnen ein rasantes Umsatzwachstum, das durch die größere Vielfalt im Bereich der Milchalternativen angetrieben wird

- Supermärkte und Hypermärkte sind die führenden Off-Trade-Vertriebskanäle der Region für Milchalternativen in Afrika. Im Jahr 2022 machte der Volumenverkauf von Milchalternativen im Teilsegment Supermärkte und Hypermärkte 50 % des Umsatzes über Off-Trade-Kanäle aus. Der Umsatz über Supermärkte und Hypermärkte wird im Zeitraum 2024–2027 voraussichtlich um 23 % wachsen und im Jahr 2027 einen Marktwert von 272,28 Millionen US-Dollar erreichen. Die Präferenz der Verbraucher für diese Kanäle wird durch saisonale Angebote, Rabatte auf Großeinkäufe usw. bestimmt Zugang zu vielfältigen Produkten über einen speziellen Bereich für alternative Milchprodukte.

- Convenience-Stores sind nach Supermärkten und Hypermärkten die am zweithäufigsten bevorzugten Off-Trade-Vertriebskanäle für den Kauf von Milchalternativen. Auf dieses Teilsegment entfielen im Jahr 2022 36 % des Gesamtumsatzes, der über Off-Trade-Kanäle abgewickelt wurde. Die größere Reichweite und der einfache Zugang zu Eigenmarken führen dazu, dass Verbraucher traditionelle Lebensmittelgeschäfte gegenüber anderen Einzelhandelskanälen bevorzugen. Der Verkaufswert von Milchalternativen über Convenience-Stores wird von 2024 bis 2027 voraussichtlich um 22 % steigen.

- Der Verkauf von Milchalternativen über Online-Kanäle wird im Zeitraum 2023–2026 voraussichtlich den höchsten Wertzuwachs von 49,5 % verzeichnen. Die wachsende Zahl von Internetnutzern beeinflusst die sich entwickelnde Rolle von Online-Kanälen beim Kauf alternativer Milchprodukte. Die Internetnutzung in Afrika ist von 2019 bis 2021 um 23 % gestiegen. Im Dezember 2021 lag die Internetdurchdringungsrate in Afrika bei 43 %. Es wird erwartet, dass die zunehmende Zahl von Apps für die Lebensmittellieferung in wichtigen Ländern wie Ägypten und Südafrika im Prognosezeitraum auch den Umsatz über Online-Kanäle ankurbeln wird.

Die zunehmende Neigung der südafrikanischen und ägyptischen Verbraucher zu veganen Optionen treibt das Marktwachstum voran

- Ägypten und Südafrika waren die wichtigsten regionalen Märkte für Milchalternativen und machten im Jahr 2022 zusammen einen Anteil von 66 % des Volumenumsatzes in ganz Afrika aus. Die wachsende Neigung der Verbraucher zu pflanzlichen Lebensmitteln und der Konsum von Milchalternativen wie pflanzlicher Milch und Käse, um den Protein- und essentiellen Nährstoffbedarf zu decken, sind die Schlüsselfaktoren, von denen erwartet wird, dass sie das Wachstum der Milchalternativenindustrie in der gesamten Region beschleunigen werden.

- Schätzungen zufolge wird der Umsatz mit Milchalternativen in Südafrika im Zeitraum 2024–2027 um 23 % steigen und im Jahr 2027 273,6 Millionen US-Dollar erreichen. Das Wachstum ist auf den zunehmenden Veganismus im Land zurückzuführen. Südafrika gehört hinsichtlich seiner veganen Bevölkerung zu den Top 30 Ländern weltweit. Seit 2019 haben sich über 30.000 Südafrikaner für Veganuary angemeldet. Pflanzliche Milch wie Soja- und Mandelmilch wird in Südafrika sehr bevorzugt. Der Pro-Kopf-Verbrauch von Sojamilch in Südafrika wird im Jahr 2023 voraussichtlich 0,07 kg erreichen.

- Der Umsatz mit Milchalternativen im restlichen regionalen Segment Afrikas wird im Zeitraum 2023–2026 schätzungsweise um 22 % steigen. Länder wie Algerien, Kenia und Ghana tragen zum Wachstum des regionalen Segments bei. In den meisten Ländern, darunter Ghana, Malawi und Sambia, werden bis 2023 voraussichtlich über 98–100 % der Bevölkerung an Laktoseintoleranz leiden. Es gab auch Initiativen zur Unterstützung veganer Lebensmittel, die das Marktwachstum ankurbelten. Beispielsweise erkranken Menschen in Uganda häufig an Infektionen durch die Produktion und den Verzehr tierischer Produkte. Um den Konsum tierischer Produkte zu vermeiden oder zu reduzieren und den Konsum pflanzlicher Lebensmittel zu erhöhen, gründete Atlas Vegan Community die erste vegane Schule, um Kinder vor Zoonoseerkrankungen zu schützen.

Markttrends für Milchalternativen in Afrika

- Die Produktion von Ölsaaten, insbesondere Sojabohnen und Erdnüssen, hat in Afrika aufgrund steigender Ölsaatenpreise zugenommen, was die Milchalternativenindustrie vorantreibt

Branchenüberblick für afrikanische Milchalternativen

Der afrikanische Markt für Milchalternativen ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 5,54 % einnehmen. Die Hauptakteure auf diesem Markt sind Blue Diamond Growers, Good Hope International Beverages (Pty) Ltd, Green Spot Co. Ltd, Juhayna Food Industries und The Kroger Co. (alphabetisch sortiert).

Marktführer für Milchalternativen in Afrika

Blue Diamond Growers

Good Hope International Beverages (Pty) Ltd

Green Spot Co. Ltd

Juhayna Food Industries

The Kroger Co.

Other important companies include Danone SA, Dewfresh Pty Ltd, Earth&Co, Jetlak Foods Limited, SunOpta Inc., Yokos Pty Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für afrikanische Milchalternativen

- April 2022 SunOpta Inc. übernimmt die pflanzlichen Getränkemarken Dream und WestSoy von der Hain Celestial Group. Das Unternehmen produziert derzeit das gesamte Produktportfolio von WestSoy.

- Oktober 2021 Danone bringt unter seiner Marke Silk Kokosmilchjoghurt nach griechischer Art auf den Markt.

- Januar 2021 Juhayna Food Industries (JUFO) startet sein pflanzliches Segment NG, das natürliche und vegane Produkte umfasst. Die Produktlinie umfasst Hafer-, Mandel-, Kokos- und Haselnussmilch.

Afrika-Marktbericht für Milchalternativen – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

-

4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milchalternative - Rohstoffproduktion

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Ägypten

- 4.3.2 Südafrika

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Kategorie

- 5.1.1 Milchfreie Butter

- 5.1.2 Milchfreie Milch

- 5.1.2.1 Nach Produkttyp

- 5.1.2.1.1 Mandelmilch

- 5.1.2.1.2 Kokosmilch

- 5.1.2.1.3 Hafermilch

- 5.1.2.1.4 Ich bin Milch

- 5.1.3 Milchfreier Joghurt

-

5.2 Vertriebsweg

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience-Stores

- 5.2.1.2 Online Einzelhandel

- 5.2.1.3 Fachhändler

- 5.2.1.4 Supermärkte und Verbrauchermärkte

- 5.2.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.2.2 Im Handel

-

5.3 Land

- 5.3.1 Ägypten

- 5.3.2 Nigeria

- 5.3.3 Südafrika

- 5.3.4 Rest von Afrika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Danone SA

- 6.4.3 Dewfresh Pty Ltd

- 6.4.4 Earth&Co

- 6.4.5 Good Hope International Beverages (Pty) Ltd

- 6.4.6 Green Spot Co. Ltd

- 6.4.7 Jetlak Foods Limited

- 6.4.8 Juhayna Food Industries

- 6.4.9 SunOpta Inc.

- 6.4.10 The Kroger Co.

- 6.4.11 Yokos Pty Ltd

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR DAIRY- UND DAIRY-ALTERNATIVE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- Pro-Kopf-Verbrauch von Milchalternativen, KG, Afrika, 2017 – 2029

- Abbildung 2:

- PRODUKTIONSVOLUMEN DES AFRIKANISCHEN MARKTES FÜR MILCHALTERNATIVEN – ROHSTOFFE, METRISCHE TONNEN, AFRIKA, 2017 – 2021

- Abbildung 3:

- MENGE VON MILCHALTERNATIVEN, METRISCHEN TONNEN, NACH AFRIKA, 2017 – 2029

- Abbildung 4:

- WERT VON MILCHALTERNATIVEN, USD, NACH AFRIKA, 2017–2029

- Abbildung 5:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN NACH KATEGORIE, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 6:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN NACH KATEGORIE, USD, AFRIKA, 2017 – 2029

- Abbildung 7:

- VOLUMENANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, NACH KATEGORIE, %, AFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 8:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, NACH KATEGORIE, %, AFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR NICHT-MILCHBUTTER, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 10:

- WERT DES MARKTES FÜR NICHT-MILCHBUTTER, USD, AFRIKA, 2017 – 2029

- Abbildung 11:

- WERTANTEIL DES MARKTES FÜR NICHT-MILCHBUTTER, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 12:

- VOLUMEN DES MILCHMARKTS NACH PRODUKTART, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 13:

- WERT DES MILCHMARKTS NACH PRODUKTTYP, USD, AFRIKA, 2017 – 2029

- Abbildung 14:

- VOLUMENANTEIL DES MILCHMARKTS, NACH PRODUKTTYP, %, AFRIKA, 2017 VS 2023 VS 202

- Abbildung 15:

- Wertanteil des Marktes für Nichtmilchmilch, nach Produktart, %, AFRIKA, 2017 vs. 2023 vs. 202

- Abbildung 16:

- VOLUMEN DES MANDELMILCHMARKTS, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 17:

- WERT DES MANDELMILCHMARKTES, USD, AFRIKA, 2017 - 2029

- Abbildung 18:

- WERTANTEIL DES MANDELMILCHMARKTES, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 19:

- VOLUMEN DES KOKOSMILCHMARKTS, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 20:

- WERT DES KOKOSMILCHMARKTES, USD, AFRIKA, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES KOKOSNUSSMILCHMARKTES, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 22:

- VOLUMEN DES HAFERMILCHMARKTS, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 23:

- WERT DES HAFERMILCHMARKTES, USD, AFRIKA, 2017 – 2029

- Abbildung 24:

- WERTANTEIL DES HAFERMILCHMARKTES, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 25:

- VOLUMEN DES SOJAMILCHMARKTS, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 26:

- WERT DES SOJAMILCHMARKTES, USD, AFRIKA, 2017 – 2029

- Abbildung 27:

- WERTANTEIL DES SOJAMILCHMARKTES, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 28:

- VOLUMEN DES MARKTES FÜR NICHT-MILCHJOGURT, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 29:

- WERT DES MARKTES FÜR NICHT-MILCHJOGURT, USD, AFRIKA, 2017 – 2029

- Abbildung 30:

- WERTANTEIL DES MARKTES FÜR NICHT-MILCHJOGURT, NACH VERTRIEBSKANAL, % 2022 VS 2029

- Abbildung 31:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN NACH VERTRIEBSKANAL, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 32:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN NACH VERTRIEBSKANAL, USD, AFRIKA, 2017 – 2029

- Abbildung 33:

- VOLUMENANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, NACH VERTRIEBSKANAL, %, AFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 34:

- Wertanteil am Markt für Milchalternativen, nach Vertriebskanal, %, Afrika, 2017 vs. 2023 vs. 2029

- Abbildung 35:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN NACH UNTERVERTRIEBSKANÄLEN, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 36:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN NACH UNTERVERTRIEBSKANÄLEN, USD, AFRIKA, 2017 – 2029

- Abbildung 37:

- VOLUMENANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, NACH UNTERVERTRIEBSKANÄLEN, %, AFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 38:

- Wertanteil am Markt für Milchalternativen, nach Untervertriebskanälen, %, Afrika, 2017 vs. 2023 vs. 2029

- Abbildung 39:

- VOLUMEN DER ÜBER CONVENIENCE STORES VERKAUFTEN MILCHERZEUGNIS-ALTERNATIVEN, TONNEN, AFRIKA, 2017 - 2029

- Abbildung 40:

- WERT DER MILCHALTERNATIVEN, DIE ÜBER CONVENIENCE STORES VERKAUFT WERDEN, USD, AFRIKA, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, VERKAUFT ÜBER CONVENIENCE STORES, NACH KATEGORIE, %, USD, AFRIKA, 2017 – 2029

- Abbildung 42:

- VOLUMEN DES ÜBER DEN ONLINE-EINZELHANDEL VERKAUFTEN MARKTES FÜR MILCHALTERNATIVEN, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 43:

- WERT DER ÜBER DEN ONLINE-EINZELHANDEL VERKAUFTEN MILCHALTERNATIVEN, USD, AFRIKA, 2017–2029

- Abbildung 44:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, VERKAUFT ÜBER DEN ONLINE-EINZELHANDEL, NACH KATEGORIE, %, USD, AFRIKA, 2017 – 2029

- Abbildung 45:

- VOLUMEN DES ÜBER FACHHÄNDLER VERKAUFTEN MILCHALTERNATIVMARKTES, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 46:

- WERT DER MILCHALTERNATIVEN, DIE ÜBER FACHHÄNDLER VERKAUFT WERDEN, USD, AFRIKA, 2017 – 2029

- Abbildung 47:

- Wertanteil am Markt für Milchalternativen, verkauft über Fachhändler, nach Kategorie, %, USD, Afrika, 2017–2029

- Abbildung 48:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, DER ÜBER SUPERMÄRKTE UND SB-BRITANNIEN VERKAUFT WIRD, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 49:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN, DER ÜBER SUPERMÄRKTE UND SB-HYPERMÄRKTE VERKAUFT WIRD, USD, AFRIKA, 2017 – 2029

- Abbildung 50:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, VERKAUFT ÜBER SUPERMÄRKTE UND SB-Warenhäuser, NACH KATEGORIE, %, USD, AFRIKA, 2017 – 2029

- Abbildung 51:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, DER ÜBER ANDERE VERKAUFT WIRD (LAGERKLUBS, TANKSTELLEN USW.), METRISCHE TONNEN, AFRIKA, 2017–2029

- Abbildung 52:

- WERT DER MILCHALTERNATIVEN, DIE ÜBER ANDERE VERKAUFT WERDEN (LAGERKLUBS, TANKSTELLEN USW.), USD, AFRIKA, 2017–2029

- Abbildung 53:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, VERKAUFT ÜBER ANDERE (LAGERKLUBS, TANKSTELLEN USW.), NACH KATEGORIE, %, USD, AFRIKA, 2017 – 2029

- Abbildung 54:

- VOLUMEN DES ÜBER DEN HANDEL VERKAUFTEN MILCHALTERNATIVMARKTES, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 55:

- WERT DER ÜBER ON-TRADE VERKAUFTEN MILCHALTERNATIVEN, USD, AFRIKA, 2017 – 2029

- Abbildung 56:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, VERKAUFT ÜBER DEN HANDEL, NACH KATEGORIE, %, USD, AFRIKA, 2017 – 2029

- Abbildung 57:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN NACH LAND, METRISCHE TONNEN, AFRIKA, 2017 – 2029

- Abbildung 58:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN NACH LAND, USD, AFRIKA, 2017 – 2029

- Abbildung 59:

- VOLUMENANTEIL AM MARKT FÜR MILCHALTERNATIVEN, NACH LAND, %, AFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 60:

- Wertanteil am Markt für Milchalternativen, nach Ländern, %, Afrika, 2017 vs. 2023 vs. 2029

- Abbildung 61:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, METRISCHE TONNEN, ÄGYPTEN, 2017 – 2029

- Abbildung 62:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN, USD, ÄGYPTEN, 2017 – 2029

- Abbildung 63:

- Wertanteil am Markt für Milchalternativen, nach Kategorie, %, Ägypten, 2022 vs. 2029

- Abbildung 64:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, METRISCHE TONNEN, NIGERIA, 2017 – 2029

- Abbildung 65:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN, USD, NIGERIA, 2017 – 2029

- Abbildung 66:

- Wertanteil am Markt für Milchalternativen, nach Kategorie, %, NIGERIA, 2022 vs. 2029

- Abbildung 67:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, METRISCHE TONNEN, SÜDAFRIKA, 2017 – 2029

- Abbildung 68:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES MARKTES FÜR MILCHALTERNATIVEN, NACH KATEGORIE, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 70:

- VOLUMEN DES MARKTES FÜR MILCHALTERNATIVEN, METRISCHE TONNEN, ÜBRIGE AFRIKA, 2017 – 2029

- Abbildung 71:

- WERT DES MARKTES FÜR MILCHALTERNATIVEN, USD, ÜBRIGE AFRIKA, 2017 – 2029

- Abbildung 72:

- Wertanteil am Markt für Milchalternativen, nach Kategorie, %, übriges Afrika, 2022 vs. 2029

- Abbildung 73:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, AFRIKA, 2017–2029

- Abbildung 74:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, AFRIKA, 2017 – 2029

- Abbildung 75:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, AFRIKA, 2022

Branchensegmentierung für afrikanische Milchalternativen

Nichtmilchbutter, Nichtmilchmilch und Nichtmilchjoghurt werden als Segmente nach Kategorie abgedeckt. Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Ägypten, Nigeria und Südafrika werden als Segmente nach Ländern abgedeckt.

- Supermärkte und Hypermärkte sind die führenden Off-Trade-Vertriebskanäle der Region für Milchalternativen in Afrika. Im Jahr 2022 machte der Volumenverkauf von Milchalternativen im Teilsegment Supermärkte und Hypermärkte 50 % des Umsatzes über Off-Trade-Kanäle aus. Der Umsatz über Supermärkte und Hypermärkte wird im Zeitraum 2024–2027 voraussichtlich um 23 % wachsen und im Jahr 2027 einen Marktwert von 272,28 Millionen US-Dollar erreichen. Die Präferenz der Verbraucher für diese Kanäle wird durch saisonale Angebote, Rabatte auf Großeinkäufe usw. bestimmt Zugang zu vielfältigen Produkten über einen speziellen Bereich für alternative Milchprodukte.

- Convenience-Stores sind nach Supermärkten und Hypermärkten die am zweithäufigsten bevorzugten Off-Trade-Vertriebskanäle für den Kauf von Milchalternativen. Auf dieses Teilsegment entfielen im Jahr 2022 36 % des Gesamtumsatzes, der über Off-Trade-Kanäle abgewickelt wurde. Die größere Reichweite und der einfache Zugang zu Eigenmarken führen dazu, dass Verbraucher traditionelle Lebensmittelgeschäfte gegenüber anderen Einzelhandelskanälen bevorzugen. Der Verkaufswert von Milchalternativen über Convenience-Stores wird von 2024 bis 2027 voraussichtlich um 22 % steigen.

- Der Verkauf von Milchalternativen über Online-Kanäle wird im Zeitraum 2023–2026 voraussichtlich den höchsten Wertzuwachs von 49,5 % verzeichnen. Die wachsende Zahl von Internetnutzern beeinflusst die sich entwickelnde Rolle von Online-Kanälen beim Kauf alternativer Milchprodukte. Die Internetnutzung in Afrika ist von 2019 bis 2021 um 23 % gestiegen. Im Dezember 2021 lag die Internetdurchdringungsrate in Afrika bei 43 %. Es wird erwartet, dass die zunehmende Zahl von Apps für die Lebensmittellieferung in wichtigen Ländern wie Ägypten und Südafrika im Prognosezeitraum auch den Umsatz über Online-Kanäle ankurbeln wird.

| Kategorie | Milchfreie Butter | |||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch | ||

| Kokosmilch | ||||

| Hafermilch | ||||

| Ich bin Milch | ||||

| Milchfreier Joghurt | ||||

| Vertriebsweg | Off-Trade | Convenience-Stores | ||

| Online Einzelhandel | ||||

| Fachhändler | ||||

| Supermärkte und Verbrauchermärkte | ||||

| Andere (Lagerclubs, Tankstellen usw.) | ||||

| Im Handel | ||||

| Land | Ägypten | |||

| Nigeria | ||||

| Südafrika | ||||

| Rest von Afrika | ||||

Marktdefinition

- Milchalternativen - Milchalternativen sind Lebensmittel, die aus pflanzlicher Milch/Ölen anstelle ihrer üblichen tierischen Produkte wie Käse, Butter, Milch, Eiscreme, Joghurt usw. hergestellt werden. Pflanzliche oder milchfreie Milchalternativen sind die schnell wachsende Alternative Segment in der neueren Lebensmittelproduktentwicklungskategorie Funktions- und Spezialgetränke auf der ganzen Welt.

- Milchfreie Butter - Milchfreie Butter ist eine vegane Butteralternative, die aus einer Mischung pflanzlicher Öle hergestellt wird. Angesichts der zunehmenden Verbreitung alternativer Ernährungsweisen wie Vegetarismus, Veganismus und Glutenunverträglichkeit ist Pflanzenbutter ein gesunder, milchfreier Ersatz für normale Butter.

- Milchfreies Eis - Pflanzliches Speiseeis ist eine wachsende Kategorie. Milchfreies Speiseeis ist eine Art Dessert, das ohne tierische Zutaten hergestellt wird. Es wird normalerweise als Ersatz für normales Speiseeis für diejenigen angesehen, die keine tierischen oder tierischen Produkte wie Eier, Milch, Sahne oder Honig essen können oder wollen.

- Pflanzliche Milch - Pflanzenmilch ist ein Milchersatz, der aus Nüssen (z. B. Haselnüssen, Hanfsamen), Samen (z. B. Sesam, Walnüssen, Kokosnüssen, Cashewnüssen, Mandeln, Reis, Hafer usw.) oder Hülsenfrüchten (z. B. Soja) hergestellt wird. Pflanzenmilch wie Sojamilch und Mandelmilch erfreuen sich in Ostasien und im Nahen Osten seit Jahrhunderten großer Beliebtheit.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen