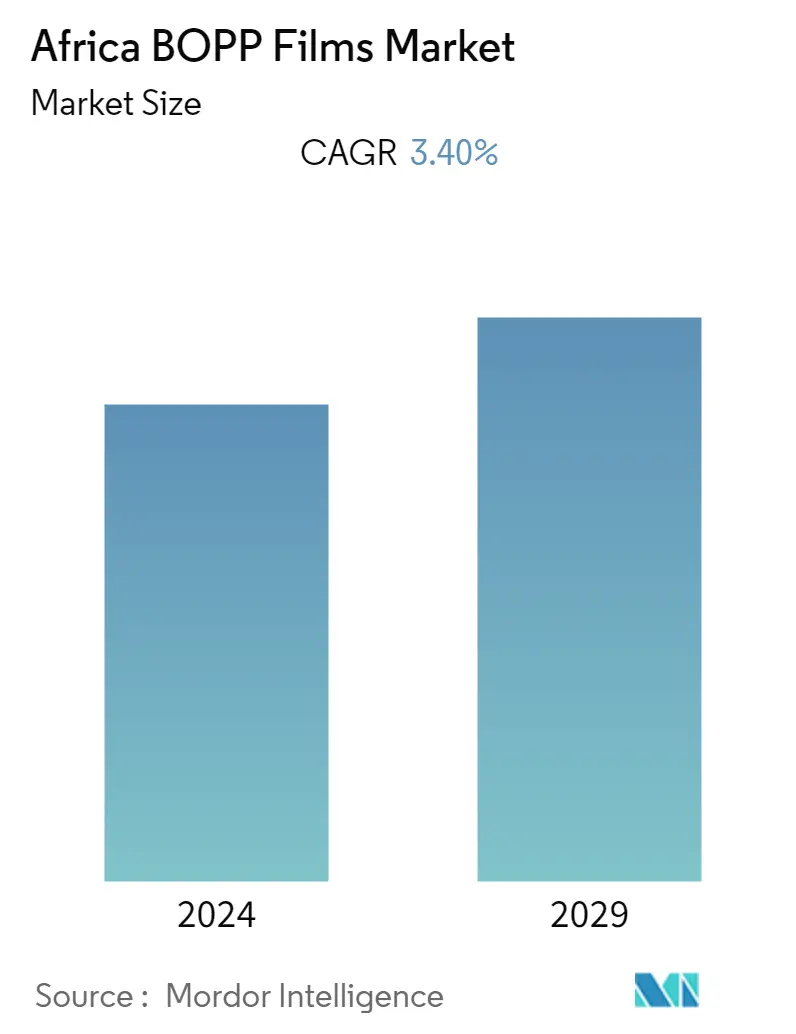

Marktgröße für BOPP-Folien in Afrika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 3.40 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für BOPP-Folien in Afrika

Es wird erwartet, dass der afrikanische BOPP-Folienmarkt im Prognosezeitraum mit einer CAGR von 3,4 % wachsen wird. Die Nachfrage nach BOPP-Folien in der afrikanischen Region wird durch die wachsende Bevölkerung und die sich schnell entwickelnden Volkswirtschaften angetrieben, die den Einzelhandelsumsatz mit erhöhten Ausgaben für Lebensmittel und andere Waren gesteigert haben.

- Aufgrund des wachsenden Interesses an Nachhaltigkeit werden traditionelle starre Verpackungslösungen durch innovative und praktischere flexible Verpackungen ersetzt. Es wird erwartet, dass die steigende Nachfrage nach verbraucherfreundlichen Verpackungen und verbessertem Produktschutz die Nachfrage nach BOPP-Folie in Verpackungen als praktikable und kostengünstige Alternative im Land ankurbeln wird.

- Der zunehmende Trend eines geschäftigen Lebensstils im Land zwingt die Verbraucher, sich für Convenience-Waren zu entscheiden, was zu einem Marktwachstum für BOPP-Folien führt. Produkte, die einfach zu öffnen, zu lagern, zu verwenden, zu tragen und zu entsorgen sind, sind aufgrund der sich ändernden Verbraucherpräferenzen, die durch einen geschäftigen Lebensstil und reduzierte Haushaltsgrößen im Land verursacht werden, sehr gefragt. Es wird jedoch erwartet, dass die zunehmende Entwicklung umweltfreundlicher BOPP-Folien das Marktwachstum hemmen wird.

- Die Marktteilnehmer konzentrieren sich darauf, die Produktionslinie für Folien zu erhöhen. Tempo Packaging kündigte eine Erhöhung seiner Produktionskapazität um 30 % bis 2022 an; Flexipack plante die Eröffnung von zwei BOPP-Linien. Darüber hinaus konzentrieren sich einige Marktteilnehmer auf Investitionen in CPP-Anlagen (Cast Polypropylene) und Blasfolienanlagen.

- Die COVID-19-Pandemie führte zu einem deutlichen Anstieg der Nachfrage nach BOPP-Folien mit einem Anstieg der Nachfrage durch den Anstieg des Online-Shoppings, des Mitnehmens von Lebensmitteln und der Einzelhandelsverkäufe, was zu einem Anstieg der Menge der verwendeten BOPP-Folie geführt hat. Gleichzeitig führte die beschleunigte Verlagerung hin zum E-Commerce zu einem dauerhaften Plateau in der Produktion. Darüber hinaus hat der Russland-Ukraine-Krieg Auswirkungen auf das gesamte Verpackungsökosystem.

Markttrends für BOPP-Folien in Afrika

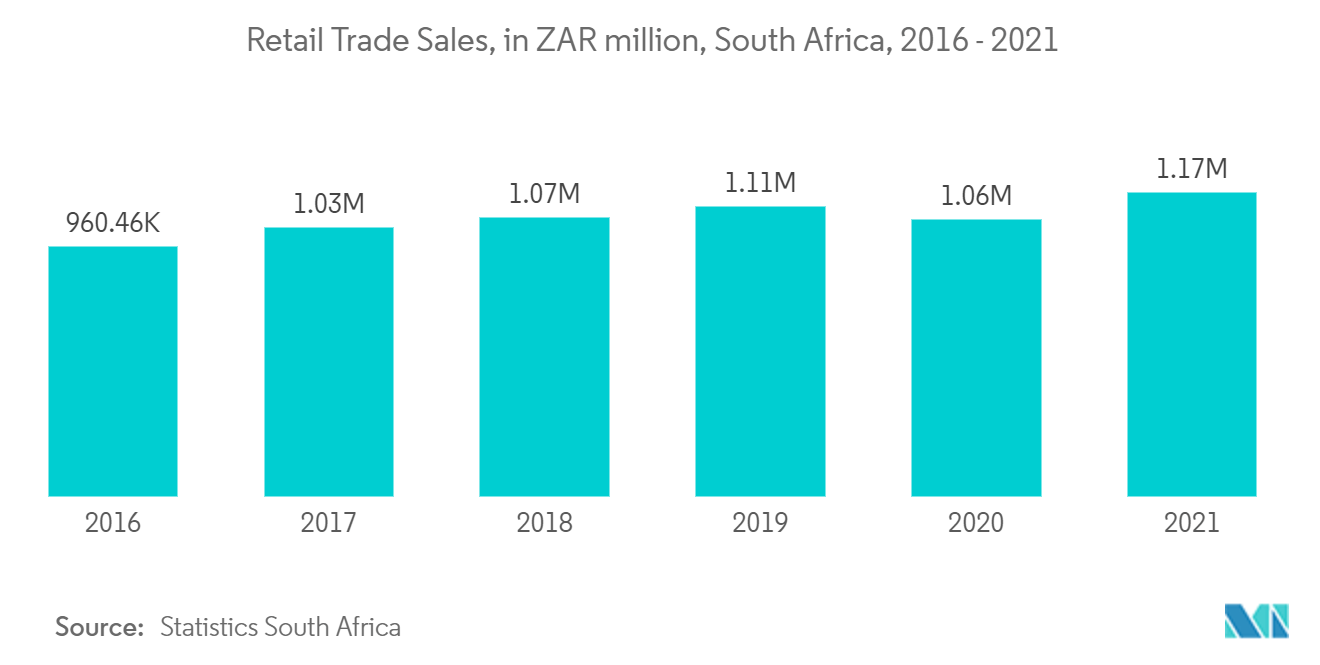

Wachsende Nachfrage aus dem Einzelhandel

- Die Nachfrage nach BOPP-Folien in der afrikanischen Region wird durch die Öffnung des Einzelhandels in den Schwellenländern und die damit verbundenen Verbraucherausgaben für verpackte Lebensmittel und andere Waren angetrieben. Um der steigenden Nachfrage gerecht zu werden, entwickeln die Anbieter neue Produkte und konzentrieren sich auf den Ausbau ihres Geschäfts. Im Dezember 2021 weihte Flex P. Films Egypt, ein Teil des in Indien ansässigen Unternehmens für Verpackungsmaterialien und -lösungen UFlex, zum ersten Mal im Nahen Osten eine neue Produktionslinie für die Herstellung und den Export von Hochbarriere-Kunststofffolien mit einer Gesamtinvestition von 100 Millionen US-Dollar ein.

- In Ostafrika gibt es bereits eine spürbare Verschiebung vom informellen zum formellen Einzelhandel. Unternehmen wie Walmart und die Carrefour Group erweitern ihre Reichweite auf dem gesamten Kontinent. Im August 2022 übernahm Walmart den in Südafrika ansässigen Einzel- und Großhändler Massmart, um in den wachstumsstarken Einzelhandelsmarkt in Südafrika einzusteigen, und kaufte ausstehende Aktien von Massmart für 62 ZAR pro Aktie (3,65 USD).

- Darüber hinaus zeigt der Einzelhandel in Nigeria angesichts der wachsenden Bevölkerung und der stetigen Erholung von der COVID-19-Pandemie ein vielversprechendes Wachstum und eine vielversprechende Expansion, wobei die zunehmende Zahl von Einzelhandelsakteuren 16 % zum BIP des Landes beiträgt.

- Darüber hinaus meldete die südafrikanische Shoprite Group, der größte Lebensmitteleinzelhändler Afrikas, im März 2022 ein deutliches Umsatz- und Gewinnwachstum. Der Einzelhändler gab an, dass der Verkauf von Waren im Vergleich zum Vorjahr im gleichen Zeitraum um 10 % auf 91,1 Mrd. ZAR (5,9 Mrd. USD) gestiegen ist, unabhängig von den Auswirkungen der COVID-19-Sperrvorschriften.

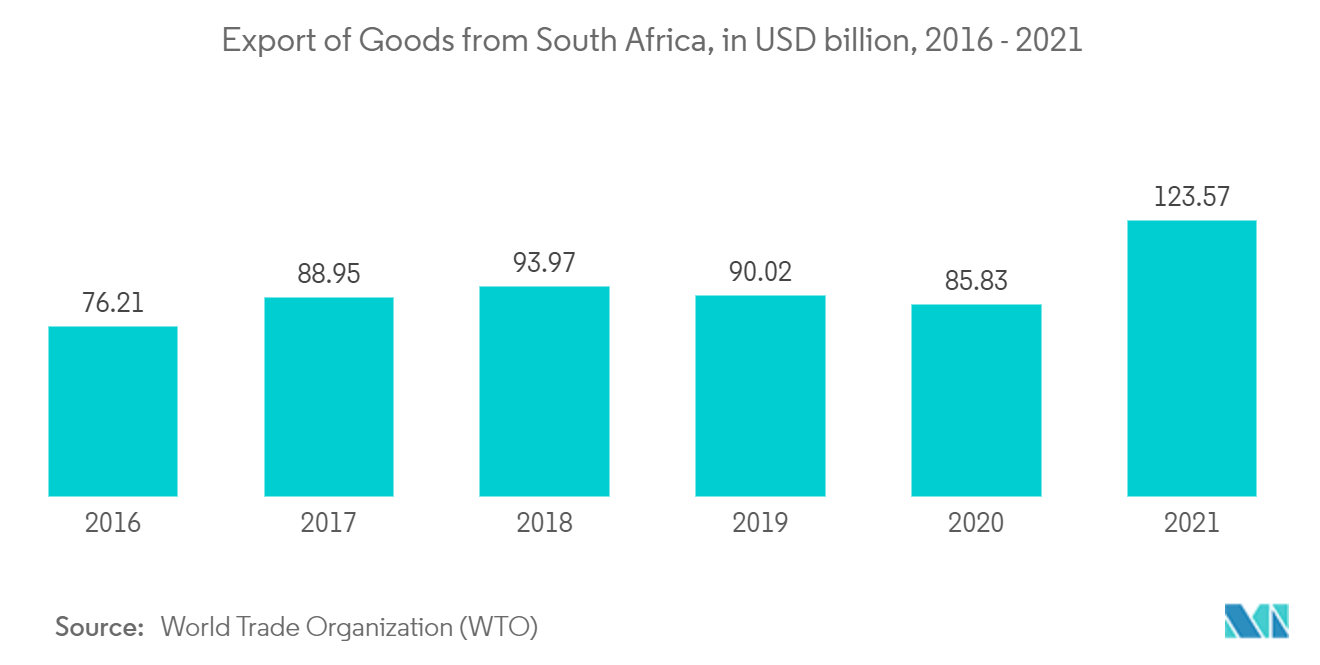

Südafrika wird voraussichtlich einen bedeutenden Anteil halten

- Die südafrikanische Regierung priorisiert den Sektor. Lebensmittel und Getränke sind die wichtigsten Bestandteile der südafrikanischen verarbeitenden Industrie, wobei die Regierung die weitere Entwicklung der Landwirtschaft und des Agrarverarbeitungssektors aktiv fördert. Südafrika verzeichnet eine steigende Nachfrage nach Lebensmittel- und Getränkeverpackungen, bei denen Folien in größeren Mengen verwendet werden.

- Die Einzelhandelsumsätze in Südafrika stiegen schnell an, da der Lebensmitteleinzelhandel expandierte. Nach Angaben des US-Landwirtschaftsministeriums belief sich der südafrikanische Lebensmitteleinzelhandel im Jahr 2021 auf insgesamt 40 Milliarden US-Dollar, da sich die südafrikanische Wirtschaft von den Auswirkungen der COVID-19-Pandemie zu erholen begann. Die Expansion fiel mit der Lockerung der COVID-19-Vorschriften und steigenden Einkaufsraten in den Geschäften zusammen, was die Nachfrage nach BOPP-Folien erhöhte.

- Mehrere Innovationen haben die Entwicklung nachhaltiger und maßgeschneiderter flexibler Verpackungslösungen ermöglicht und den Verpackungsmarkt in Südafrika vergrößert. Der Export von Lebensmitteln und Konsumgütern aus Südafrika macht einen erheblichen Teil der Verpackungslösungen des Landes aus. Die steigende Nachfrage nach verpackten Lebensmitteln, die Notwendigkeit, die Kosten niedrig zu halten, und Investitionen in die Lebensmittelverarbeitung treiben die Nachfrage nach BOPP-Folien in Verpackungsanwendungen an.

Afrika BOPP Folien Branchenübersicht

Der afrikanische BOPP-Folienmarkt ist fragmentiert, wobei mehrere Akteure mit einem beträchtlichen Marktanteil tätig sind. Die auf dem Markt tätigen Anbieter durchlaufen organische und anorganische Strategien auf dem Markt wie Kapazitätserweiterung, Fusionen, Übernahmen, Produktinnovationen und andere, um einen Wettbewerbsvorteil für die Bildung eines größeren Marktanteils zu erzielen. Flex Films, elm films, COPACK Company, Taghleef Industries S.A.E. und Cosmo Films Ltd sind einige der wichtigsten Marktteilnehmer.

Im November 2022 nahm Tempo Paper Pulp and Packaging PLC die Cast Polypropylen (CPP)-Linie mit einer installierten Jahreskapazität von 11.000 Tonnen in Betrieb. Die Installation dieser neuen Linie erhöhte die jährliche installierte Kapazität der Polypropylenfolie des Unternehmens von 33.000 Tonnen auf nicht weniger als 44.000 Tonnen. Diese neue Linie, die in Betrieb genommen wurde, befindet sich in Ota, Ogun State, wo bereits eine BOPP-Linie und eine Metallisiererfabrik untergebracht sind.

Afrika BOPP Folien Marktführer

-

Flex Films

-

elm films

-

COPACK Company

-

Taghleef Industries S.A.E.

-

Cosmo Films Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Afrika BOPP Films Marktnachrichten

- Februar 2022 SRF, ein indischer Chemie- und Folienkonzern, wird sein globales Netzwerk von BOPP-Produktionsstätten durch die Eröffnung einer zweiten BOPP-Folienproduktionsstätte in Indore, Madhya Pradesh, erweitern. SRF verfügt nun über BOPP-Produktionsstätten in Südafrika, Indien und Thailand. An einem neuen Standort in Jaitapur, Indore, wird das Unternehmen auch eine Produktionsstätte für Aluminiumfolien errichten. Mit einer Gesamtkapazität von 140.000 Tonnen pro Jahr für BOPET- und BOPP-Folienkapazitäten in Indien, 120.000 MTPA in Thailand, 45.000 MTPA in Ungarn und 30.000 MTPA in Südafrika sticht das Verpackungsfoliengeschäft von SRF hervor.

Marktbericht für BOPP-Folien in Afrika - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Industrielle Wertschöpfungs-/Lieferkettenanalyse

4.3 Attraktivität der Branche - Porters Fünf-Kräfte-Analyse

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht der Verbraucher

4.3.3 Bedrohung durch Neueinsteiger

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

4.4 Bewertung der Auswirkungen von COVID-19 auf den Markt

4.5 Überblick über den globalen BOPP-Folienmarkt

5. MARKTDYNAMIK

5.1 Treiber

5.1.1 Wachsende Nachfrage aus dem Einzelhandel

5.1.2 Steigende Nachfrage nach verpackten Lebensmitteln

5.2 Beschränkungen

5.2.1 Wachsende Bedrohung durch andere umweltfreundliche Filme

6. MARKTSEGMENTIERUNG

6.1 Nach Endbenutzer-Vertikale

6.1.1 Flexible Verpackung

6.1.2 Industrie (Laminierung, Klebstoffe und Kondensatoren)

6.1.3 Andere Endbenutzer-Vertikalen

6.2 Nach Land

6.2.1 Ägypten

6.2.2 Südafrika

6.2.3 Nigeria

6.2.4 Restliches Afrika

7. WETTBEWERBSLANDSCHAFT

7.1 Firmenprofile

7.1.1 Flex Films

7.1.2 elm films

7.1.3 COPACK Company

7.1.4 Taghleef Industries S.A.E.

7.1.5 Cosmo Films Ltd

7.1.6 Richflex (Pty) Ltd

7.1.7 Salamasor Nigeria Limited

7.1.8 SRF Flexipak (South Africa) (Pty) Ltd

7.1.9 Tempo Paper Pulp & Packaging PLC

7.1.10 Flexible Packages Convertors (Pty) Ltd

8. INVESTITIONSANALYSE

9. ZUKÜNFTIGE MARKTAUSBLICK

Afrika BOPP Folien Branchensegmentierung

Um die Orientierung der Molekülkette in zwei Richtungen zu gewährleisten, wird biaxial orientierte Polypropylen (BOPP)-Folie sowohl in Maschinen- als auch in Querabmessungen gedehnt. Die Studie verfolgt den Markt für BOPP-Folien auf der Grundlage der vertikalen Endbenutzer und bietet eine detaillierte Bewertung der BOPP-Folie. Die Marktgröße umfasst den Verbrauch von BOPP-Folien in verschiedenen Endverbraucherbranchen. Die Studie verfolgt auch die wichtigsten Marktparameter, zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, was die Marktschätzungen und Wachstumsraten im Prognosezeitraum unterstützt. Die Studie analysiert außerdem die Gesamtauswirkungen von COVID-19 auf das Ökosystem.

Der Markt für BOPP-Folien in Afrika ist nach vertikalen Endverbrauchern (flexible Verpackungen, Industrie (Laminierung, Klebstoffe und Kondensatoren) und anderen vertikalen Endverbrauchern) und nach Ländern (Ägypten, Südafrika, Nigeria und übriges Afrika) unterteilt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (Mio. USD) angegeben.

| Nach Endbenutzer-Vertikale | ||

| ||

| ||

|

| Nach Land | ||

| ||

| ||

| ||

|

Afrika BOPP Films Marktforschung FAQs

Wie groß ist der aktuelle Markt für BOPP-Folien in Afrika?

Der afrikanische BOPP-Filmmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 3,40 % verzeichnen

Wer sind die Hauptakteure auf dem afrikanischen BOPP-Filmmarkt?

Flex Films, elm films, COPACK Company, Taghleef Industries S.A.E., Cosmo Films Ltd sind die wichtigsten Unternehmen, die auf dem afrikanischen BOPP-Filmmarkt tätig sind.

Welche Jahre deckt dieser afrikanische BOPP-Folienmarkt ab?

Der Bericht deckt die historische Marktgröße des afrikanischen BOPP-Filmmarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des afrikanischen BOPP-Folienmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Afrika BOPP Films Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von BOPP Films in Afrika 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Africa BOPP Films enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.