Marktanalyse für Luftfahrt-MRO in Afrika

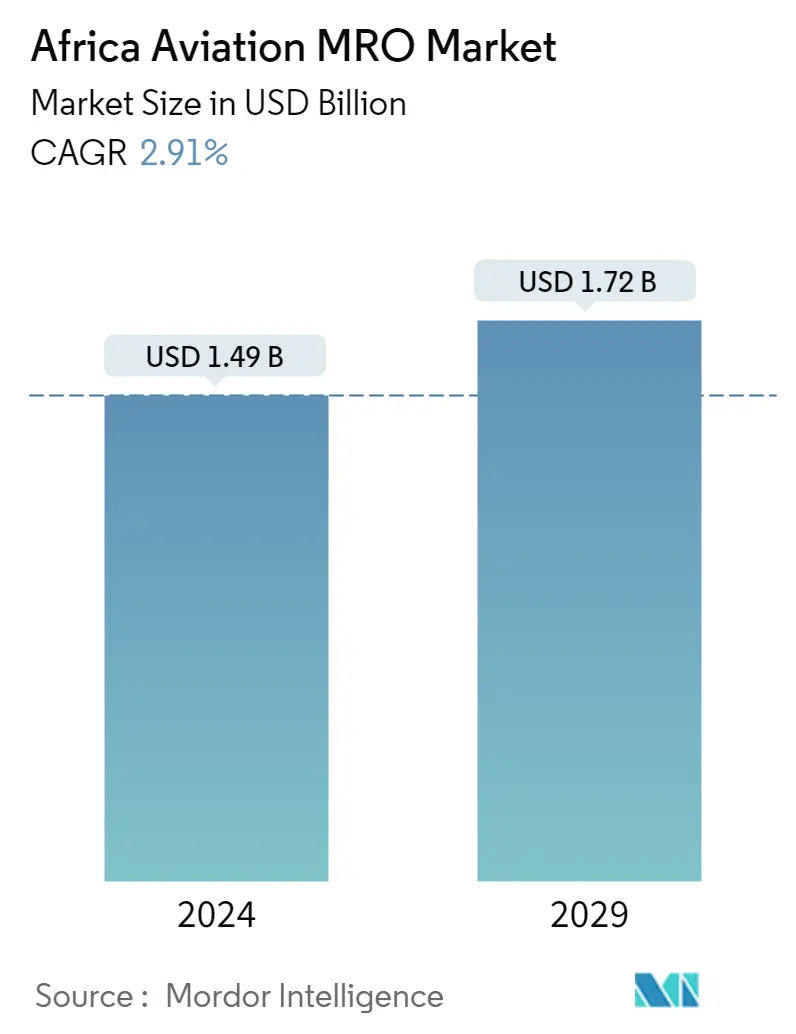

Die Größe des afrikanischen Luftfahrt-MRO-Marktes wird im Jahr 2024 auf 1,49 Milliarden US-Dollar geschätzt und soll bis 2029 1,72 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,91 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat die afrikanischen Volkswirtschaften verwüstet und die Flugverbindungen auf dem gesamten Kontinent praktisch zum Erliegen gebracht. Es wird erwartet, dass die reduzierte Flugaktivität zu einer schwächeren MRO-Nachfrage in der Region führen wird. Gleichzeitig verzeichneten Geschäftsflugzeuge und On-Demand-Dienstleister bessere Flugbewegungen als die Flugzeuge von Linienfluggesellschaften. Die Frachtnachfrage stieg im Jahr 2021, da Unternehmen eine Verlustreduzierung anstrebten, indem sie im Frachttransportsektor aktiver wurden und einige ihrer Passagierflugzeuge auf Frachtflugzeuge umstellten.

Darüber hinaus hinkt die afrikanische Luftfahrtindustrie sowohl bei der Nachfrage als auch beim Angebot hinter dem Rest der Welt hinterher. Bis Ende 2021 war Afrika die Region, in der weltweit die wenigsten Verkehrsflugzeuge bestellt waren. Es wird erwartet, dass das Flottenwachstum im nächsten Jahrzehnt durch geopolitische Spannungen, unzuverlässige Sicherheitsdaten, hohe Flughafengebühren und hohe Steuern auf Kerosin gebremst wird.

Derzeit gibt es in Afrika nur eine begrenzte lokale Infrastruktur zur Unterstützung des MRO-Ersatzteilmarkts für die Luftfahrt. Nur eine Handvoll MROs in der Region können alle Arten von MRO-Dienstleistungen erbringen. Obwohl die MRO-Branche in der Region kleiner ist als in anderen Regionen der Welt, versuchen die bestehenden MROs, ihre Fähigkeiten durch strategische Partnerschaften und Expansionsaktivitäten zu erweitern. Ausländische Akteure versuchen, ihre Präsenz in der Region auszubauen und Möglichkeiten zu finden, indem sie aus den Defiziten der MRO-Fähigkeiten der Region Kapital schlagen.

Markttrends für Luftfahrt-MRO in Afrika

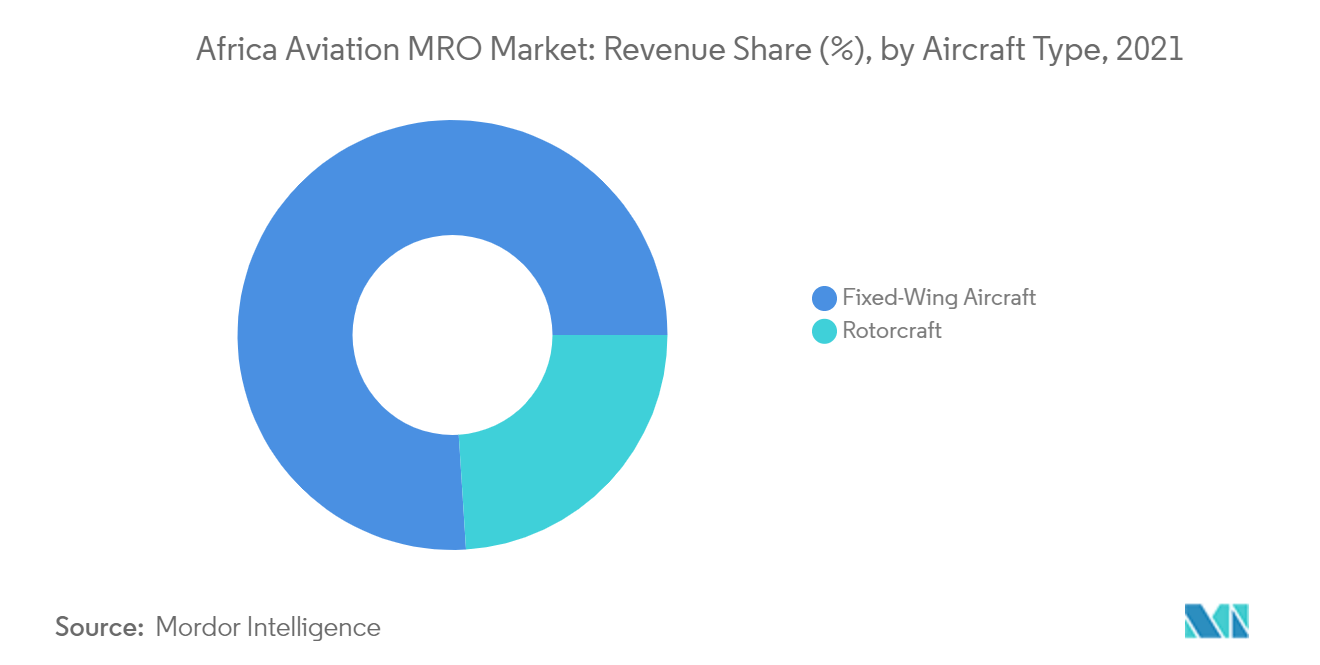

Starrflügler hatten im Jahr 2021 den größten Marktanteil

Das Durchschnittsalter der in Afrika betriebenen Starrflüglerflotte liegt bei über 15 Jahren, was auf einen potenziellen Kampf um die Modernisierung der Flotte und die Entwicklung der Luftfahrtinfrastruktur hindeutet. Um die wachsenden Marktchancen zu nutzen, bauen Unternehmen ihre Dienstleistungen in verschiedenen Ländern der Region kräftig aus. Beispielsweise gab Egyptair Maintenance Engineering im März 2022 bekannt, dass es mit der Bereitstellung von Linienwartungsdiensten am Kotoka International Airport in Accra, Ghana, begonnen hat. Außerdem beschaffen einige Länder neue Flugzeuge, um ihre Verteidigungsflotte zu stärken. Beispielsweise unterzeichnete die libysche Luftwaffe (LAF) im Juni 2022 eine Vereinbarung mit der türkischen Luft- und Raumfahrtindustrie (TUSAŞ) über den Erwerb des leichten Schul- und Kampfflugzeugs Hürkuş-C. Das Flugzeug wird von einem PT6A-68T-Turboprop angetrieben und erreicht eine extreme Reisegeschwindigkeit von über 570 km/h bei einer Reichweite von fast 1.500 km.

Darüber hinaus gibt es mehrere ausstehende Bestellungen für Starrflügler aus vielen Ländern, wodurch die Flugzeugflotte in der Region in Zukunft voraussichtlich wachsen wird. Dennoch wird erwartet, dass neue Flugzeugbestellungen in Afrika im nächsten Jahrzehnt durch geopolitische Spannungen, unzuverlässige Sicherheitsdaten, hohe Flughafengebühren und hohe Steuern auf Flugbenzin eingeschränkt werden. Mit zunehmendem Alter der Flotte wird erwartet, dass die jährlichen MRO-Ausgaben für die Nachrüstung der Flotte der allgemeinen, militärischen und kommerziellen Luftfahrt steigen.

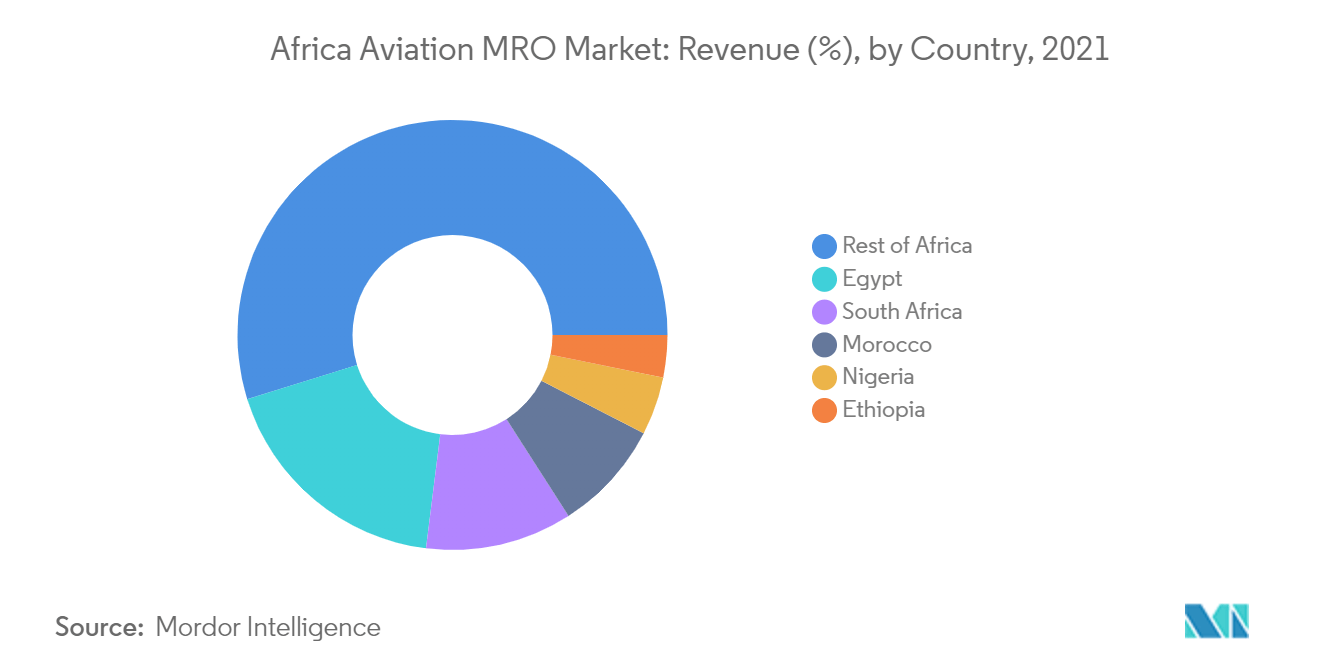

Ägypten dominierte den Markt im Jahr 2021

Die wachsende Luftfahrtindustrie in Ägypten erzeugt eine erhebliche Nachfrage nach MRO-Dienstleistungen. Der Nahe Osten ist der größte Markt für Passagierströme von und nach Ägypten, gefolgt von Europa und Afrika. Die geografische Lage des Landes hat auch dazu beigetragen, dass es sich zu einem wichtigen MRO-Hub für die Luftfahrt in Afrika entwickelt hat, da mehrere ausländische MRO-Akteure Einrichtungen in Ägypten haben. Egyptair Maintenance Engineering, eine Tochtergesellschaft der Egyptair Holding Company, ist einer der größten MRO-Anbieter im Nahen Osten und in Afrika. Das Unternehmen ist in der Lage, mehrere Flugzeuge von Airbus, Boeing und Embraer zu warten und zu warten. Seine Hangars bieten Platz für bis zu 12 Stellplätze für Schmalrumpf- und Großraumflugzeuge. Das Unternehmen bietet Linienwartungsdienste für über 100 Flugzeugbetreiber an acht inländischen Außenstationen in Ägypten und 14 internationalen Außenstationen an. Im März 2022 erneuerte die Europäische Agentur für Flugsicherheit (EASA) ihre Genehmigung für die Anlagen des Unternehmens am Flughafen Kairo.

Ägypten verfügt außerdem über die größte Militärflugzeugflotte in Afrika, bestehend aus 338 Kampfflugzeugen, 313 Kampfhubschraubern, 11 Spezialflugzeugen, 59 Transportflugzeugen und 341 Schulflugzeugen. In den letzten fünf Jahren hat die ägyptische Luftwaffe ihren Bestand verbessert und mehrere neue Flugzeuge und Hubschrauber bestellt, um die Luftkampf- und Überwachungsfähigkeiten ihrer Luftwaffe zu verbessern. Beispielsweise genehmigten die Vereinigten Staaten im Januar 2022 den Verkauf von 12 Lockheed Martin C-130J Hercules-Transportflugzeugen an Ägypten für 2,2 Milliarden US-Dollar. Angesichts des Flottenwachstums in den kommenden Jahren und der Modernisierungspläne für die bestehende Flugzeugflotte könnte es daher im Prognosezeitraum zu einer erheblichen Nachfrage nach MRO für Militärflugzeuge aus Ägypten kommen. Darüber hinaus ist in Ägypten im letzten Jahrzehnt der Markt für Geschäftsflugzeuge entstanden. Das Wachstum der Flugaktivität von Geschäftsflugzeugen und die Vergrößerung der Flotte dürften in den kommenden Jahren zu einer Nachfrage nach MRO-Diensten in Ägypten führen.

Überblick über die afrikanische Luftfahrt-MRO-Branche

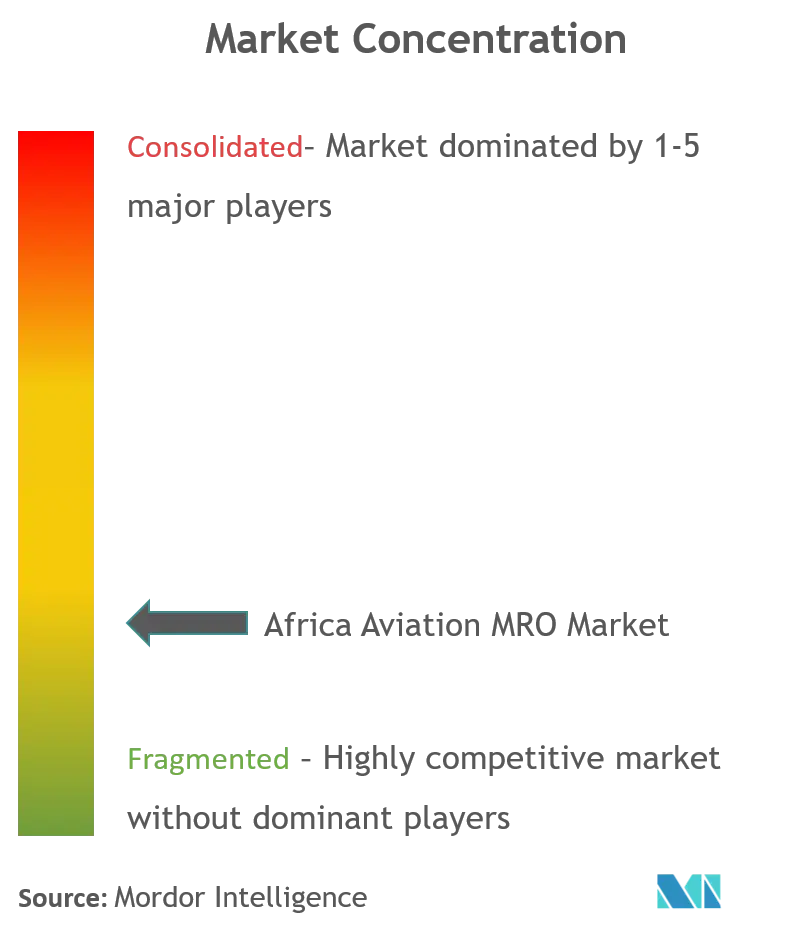

Der afrikanische MRO-Markt für die Luftfahrt ist fragmentiert, da viele lokale und ausländische MRO-Anbieter verschiedene Arten von Dienstleistungen für die Flugzeugbetreiber in der Region anbieten. Dazu gehören unter anderem Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo SpA und Airbus SE die prominenten Player auf dem Markt. In den letzten Jahren gab es einen Anstieg der Investitionen ausländischer Akteure, die ihre geografische Präsenz in Afrika vergrößern wollten. Mehrere lokale Akteure arbeiten mit OEMs zusammen, um technisches Fachwissen und die MRO-Zertifizierung zu erlangen, die für die Durchführung von MRO-Diensten vor Ort erforderlich ist. Beispielsweise nahm Caverton Offshore Support Group PLC, einer der führenden Anbieter von Schiffs-, Luftfahrt- und Logistikdienstleistungen in Nigeria, in der zweiten Hälfte des Jahres 2021 den Betrieb seiner MRO-Anlage in Lagos, Nigeria, auf Im MRO-Bereich steigern die lokalen Akteure die Effizienz ihrer MRO-Prozesse. Es wird erwartet, dass die Marktchancen des MRO-Sektors in Afrika und die wachsenden Investitionen der Akteure den Wettbewerb auf dem Markt in den kommenden Jahren rasch verschärfen werden.

Afrikas Luftfahrt-MRO-Marktführer

-

Raytheon Technologies Corporation

-

Safran SA

-

Lufthansa Technik

-

Leonardo S.p.A.

-

Airbus SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum MRO-Markt für die Luftfahrt in Afrika

Im April 2022 unterzeichneten die Ethiopian Airlines MRO, die African Airlines Association (AFRAA) und UTD Aviation Solutions ein dreigliedriges MoU zur Zusammenarbeit bei der Bereitstellung von MRO-Diensten im Rahmen der Brown Condor Initiative (BCI). Ziel des BCI-Projekts ist es, den AFRAA-Mitgliedern MRO-Einrichtungen zur Verfügung zu stellen, um die MRO-Ressourcenknappheit in den USA in Bezug auf Einrichtungen und Personalengpässe zu lindern. Ziel ist es auch, andere Fluggesellschaften aus den USA bei MRO-Dienstleistungen und Flugzeugersatzteilen zu unterstützen.

Im Juli 2021 genehmigte die US-Handels- und Entwicklungsbehörde einen Zuschuss an Aerojet Aviation Limited für die Durchführung einer Machbarkeitsstudie zur Entwicklung einer MRO-Anlage am Kotoka International Airport (KIA) in Ghana.

Segmentierung der Luftfahrt-MRO-Branche in Afrika

Die Flugzeug-MRO umfasst Aufgaben, die durchgeführt werden, um die Aufrechterhaltung der Lufttüchtigkeit eines Flugzeugs und seiner Teile sicherzustellen. MRO-Dienstleister führen Überholungen, Inspektionen, Austauscharbeiten, Mängelbeseitigungen und die Durchführung von Änderungen unter Einhaltung der Lufttüchtigkeitsrichtlinien sowie Reparaturen durch. Der Umfang der Studie umfasst die MRO aller Militärflugzeuge, einschließlich Hubschrauber im aktiven Dienst in verschiedenen Kampf- und Nichtkampfeinsätzen in Afrika.

Der afrikanische MRO-Markt für die Luftfahrt ist nach MRO-Typ, Flugzeugtyp, Luftfahrttyp und Geografie segmentiert. Nach MRO-Typ ist der Markt in Triebwerks-MRO, Komponenten- und Modifikations-MRO, Innenraum-MRO, Flugzeugzellen-MRO und Feldwartung unterteilt. Nach Flugzeugtyp ist der Markt in Starrflügler und Drehflügler unterteilt. Nach Luftfahrttyp ist der Markt in kommerzielle Luftfahrt, militärische Luftfahrt und allgemeine Luftfahrt unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen in den wichtigsten Ländern der afrikanischen Region ab. Für jedes Segment werden die Marktgröße und Prognosen in Bezug auf den Wert (in Mio. USD) angegeben.

| MRO-Typ | Motorinstandhaltung | ||

| Komponenten und Modifikationen MRO | |||

| Innenraum-MRO | |||

| Flugzeugzellen-MRO | |||

| Feldwartung | |||

| Flugzeugtyp | Starrflügler | ||

| Drehflügler | |||

| Luftfahrttyp | Kommerzielle Luftfahrt | ||

| Militärische Luftfahrt | |||

| Allgemeine Luftfahrt | |||

| Erdkunde | Afrika | Nigeria | |

| Äthiopien | |||

| Ägypten | |||

| Südafrika | |||

| Marokko | |||

| Kenia | |||

| Algerien | |||

| Tansania | |||

| Angola | |||

| Sudan | |||

| Demokratische Republik Kongo | |||

| Kamerun | |||

| Ghana | |||

| Tunesien | |||

| Rest von Afrika | |||

Häufig gestellte Fragen zur MRO-Marktforschung für die Luftfahrt in Afrika

Wie groß ist der afrikanische Luftfahrt-MRO-Markt?

Die Größe des MRO-Marktes für die Luftfahrt in Afrika wird im Jahr 2024 voraussichtlich 1,49 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,91 % auf 1,72 Milliarden US-Dollar wachsen.

Wie groß ist der afrikanische Luftfahrt-MRO-Markt derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Luftfahrt-MRO-Marktes voraussichtlich 1,49 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Luftfahrt-MRO-Markt?

Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo S.p.A., Airbus SE sind die wichtigsten Unternehmen, die auf dem afrikanischen Luftfahrt-MRO-Markt tätig sind.

Welche Jahre deckt dieser afrikanische Luftfahrt-MRO-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Luftfahrt-MRO-Marktes auf 1,45 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Luftfahrt-MRO-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des afrikanischen Luftfahrt-MRO-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Aviation MRO Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Bericht der afrikanischen Luftfahrt-MRO-Branche

Von Mordor Intelligence™ Industry Reports erstellte Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate der MRO-Luftfahrt in Afrika im Jahr 2024. Die MRO-Analyse von Africa Aviation umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.