Marktgröße für Automobilschmierstoffe in Afrika

|

|

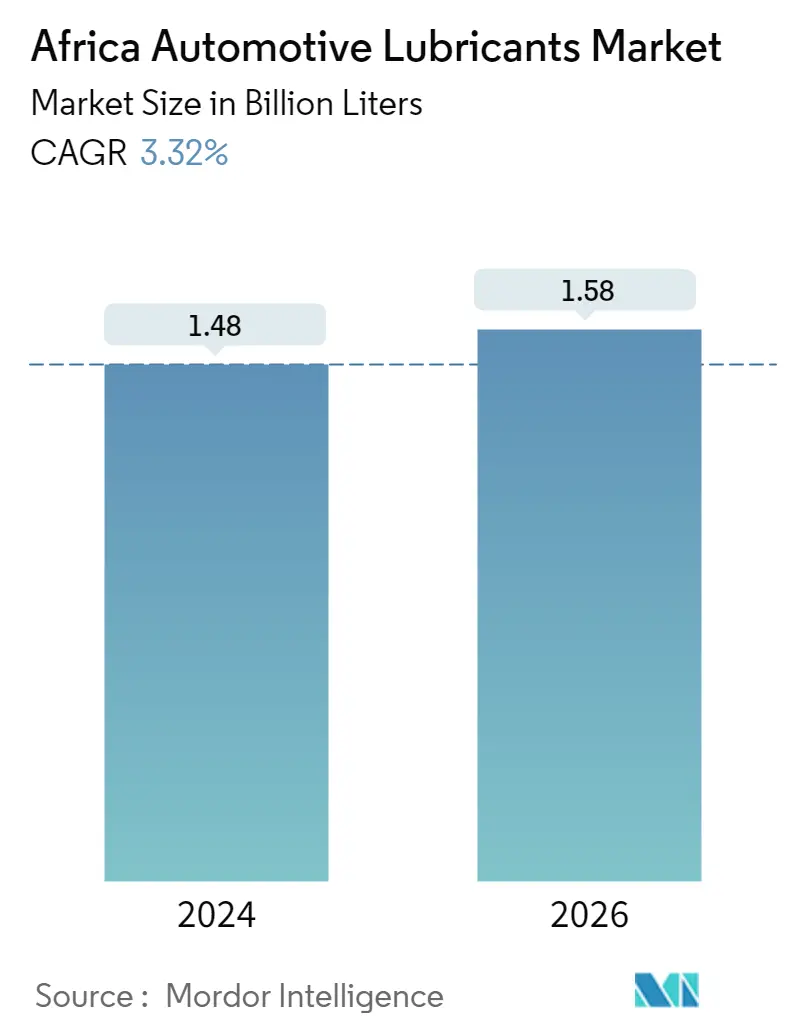

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 1.48 Billion Liters |

|

|

Marktvolumen (2026) | 1.58 Billion Liters |

|

|

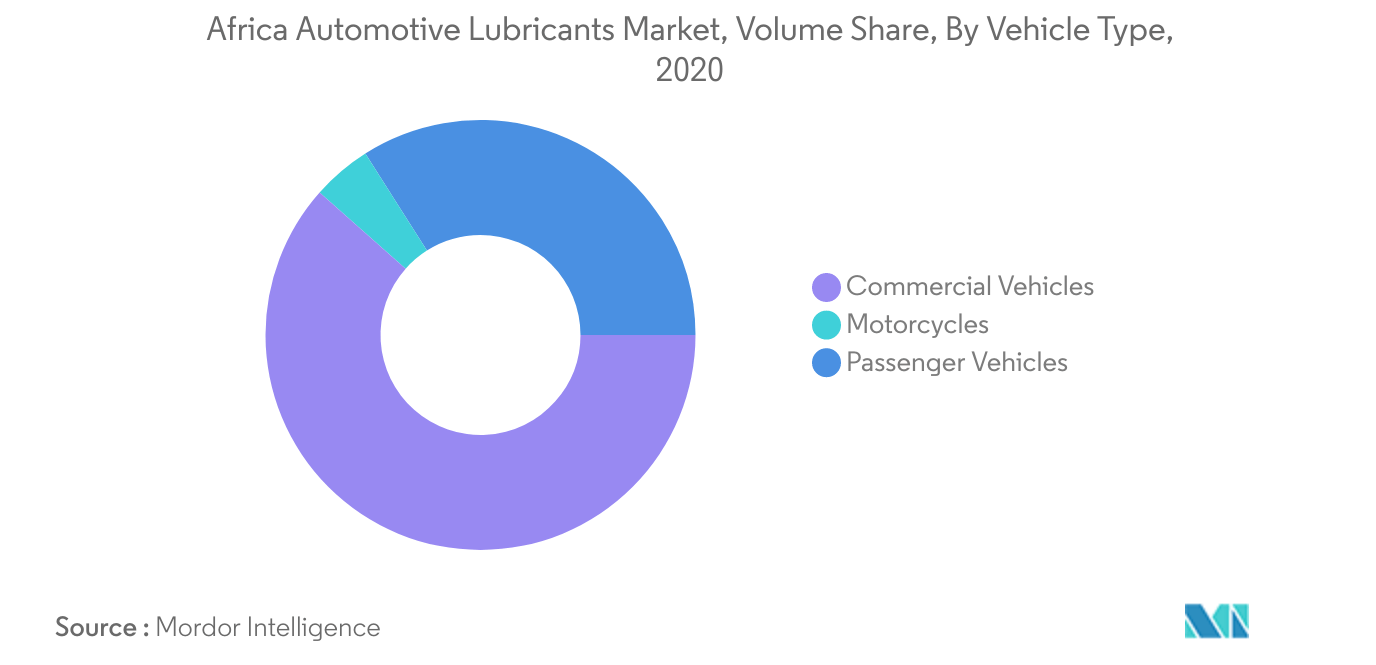

Größter Anteil nach Fahrzeugtyp | Nutzfahrzeuge |

|

|

CAGR (2024 - 2026) | 3.32 % |

|

|

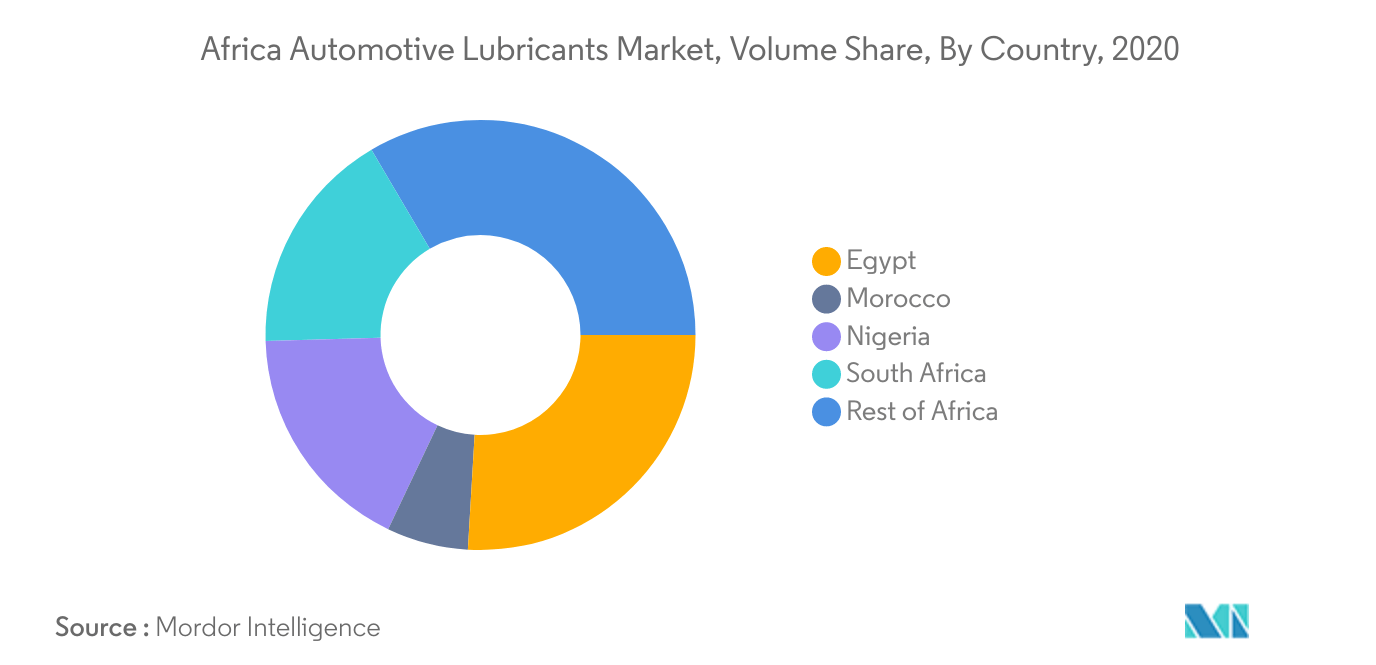

Größter Anteil nach Land | Ägypten |

|

|

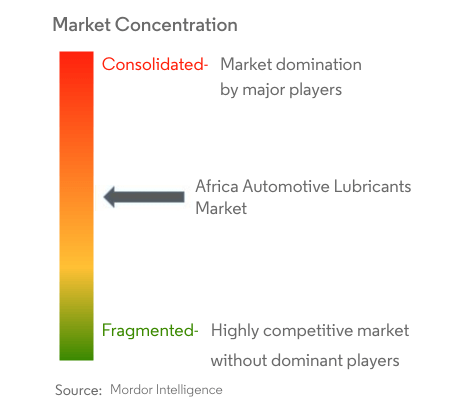

Marktkonzentration | Hoch |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kfz-Schmierstoffe in Afrika

Die Größe des afrikanischen Marktes für Automobilschmierstoffe wird im Jahr 2024 auf 1,48 Milliarden Liter geschätzt und soll bis 2026 1,58 Milliarden Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,32 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Fahrzeugtyp – Nutzfahrzeuge Eine große Anzahl von Pickup-Trucks wird für den Gütertransport in ganz Afrika eingesetzt. Afrikas alternde Nutzfahrzeugflotte hat den Bedarf an Schmiermitteln im Service erhöht.

- Schnellstes Segment nach Fahrzeugtyp – Personenkraftwagen Seit 2020 ist die Nachfrage nach gebrauchten SUVs in afrikanischen Ländern wie Ägypten gestiegen, was den Schmierstoffverbrauch in Personenkraftwagen voraussichtlich erhöhen wird.

- Größter Landesmarkt – Ägypten Ägypten ist aufgrund des hohen Anteils aller Gebrauchtfahrzeuge wie SUVs, LCVs und Motorräder der größte Verbraucher von Kfz-Schmierstoffen unter allen afrikanischen Ländern.

- Am schnellsten wachsender Landesmarkt – Marokko Marokko ist aufgrund seines stetigen Wachstums bei der inländischen Produktion und den Kraftfahrzeugzulassungen der am schnellsten wachsende Verbraucher von Automobilschmierstoffen unter allen großen afrikanischen Ländern.

Größtes Segment nach Fahrzeugtyp Nutzfahrzeuge

- In der afrikanischen Region hatte das Pkw-Segment (PV) im Jahr 2020 einen Anteil von fast 55 % an der Gesamtzahl der Straßenfahrzeuge, gefolgt von Motorrädern und Nutzfahrzeugen mit 35 % bzw. 10 % Anteilen.

- Der Nutzfahrzeugbereich hatte im Jahr 2020 mit rund 62 % den höchsten Anteil am gesamten Kfz-Schmierstoffmengenverbrauch, gefolgt vom Pkw-Bereich mit einem Anteil von 34 %. Im selben Jahr wirkten sich Reisebeschränkungen zur Eindämmung von COVID-19 erheblich auf die Nutzung dieser Fahrzeuge und ihren Schmierstoffverbrauch aus.

- Im Zeitraum 2021–2026 wird das Segment der Motorradschmierstoffe voraussichtlich die höchste CAGR von 5,41 % verzeichnen. Die Erholung des Motorradabsatzes und die Lockerung der COVID-19-bedingten Reisebeschränkungen dürften die Schlüsselfaktoren für diesen Trend sein.

Größtes Land Ägypten

- In Afrika ist der Schmierstoffverbrauch für Kraftfahrzeuge in Ägypten am höchsten, gefolgt von Nigeria und Südafrika. Im Jahr 2020 entfielen etwa 26 % des gesamten Kfz-Schmiermittelverbrauchs auf Ägypten, während auf Nigeria und Südafrika Anteile von etwa 17,5 % bzw. 17 % entfielen.

- Der COVID-19-Ausbruch im Jahr 2020 hatte in vielen Ländern der Region erhebliche Auswirkungen auf den Automobilschmierstoffverbrauch. Südafrika war mit einem Rückgang um 9 % im Zeitraum 2019–2020 am stärksten betroffen, während Marokko mit einem Rückgang des Automobilschmierstoffverbrauchs um 3,4 % am wenigsten betroffen war.

- Im Zeitraum 2021–2026 dürfte Marokko der am schnellsten wachsende Schmierstoffmarkt sein, da der Verbrauch voraussichtlich mit einer jährlichen Wachstumsrate von 6,06 % steigen wird, gefolgt von Südafrika und Ägypten, die voraussichtlich eine jährliche Wachstumsrate von 3,57 % bzw. 3,33 verzeichnen werden %, jeweils.

Überblick über die Automobilschmierstoffindustrie in Afrika

Der afrikanische Markt für Kfz-Schmierstoffe ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 47,57 % ausmachen. Die Hauptakteure in diesem Markt sind BP PLC (Castrol), Engen Petroleum Ltd, ExxonMobil Corporation, Royal Dutch Shell PLC und TotalEnergies (alphabetisch sortiert).

Marktführer für Kfz-Schmierstoffe in Afrika

BP PLC (Castrol)

Engen Petroleum Ltd

ExxonMobil Corporation

Royal Dutch Shell PLC

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Automobilschmierstoffe in Afrika

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

- September 2021 Engen hat eine bahnbrechende Entwicklung gemacht, indem es seine Engen-App für den Komfort seiner Kunden auf den Markt gebracht hat. Engen wird alle seine Produkte und Dienstleistungen über diese App anbieten und so den Verbrauchern die Arbeit erleichtern. Dadurch soll der Absatz seiner Schmierstoffe gesteigert und die Markenbekanntheit in der Region gesteigert werden.

- August 2021 Im Zeitraum 2017–2020 investierte OLA Energy rund 200 Millionen Euro und richtete jedes Jahr 80 neue Tankstellen in seinem panafrikanischen Netzwerk ein, darunter Gabun, Marokko, Kenia, Réunion und Ägypten.

Afrika-Marktbericht für Kfz-Schmierstoffe – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

2.1. Studienannahmen und Marktdefinition

2.2. Umfang der Studie

2.3. Forschungsmethodik

3. Wichtige Branchentrends

3.1. Trends in der Automobilindustrie

3.2. Gesetzlicher Rahmen

3.3. Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

4.1. Nach Fahrzeugtyp

4.1.1. Nutzfahrzeuge

4.1.2. Motorräder

4.1.3. Passagierfahrzeuge

4.2. Nach Produkttyp

4.2.1. Motoröle

4.2.2. Fette

4.2.3. Hydraulikflüssigkeiten

4.2.4. Getriebe- und Getriebeöle

4.3. Nach Land

4.3.1. Ägypten

4.3.2. Marokko

4.3.3. Nigeria

4.3.4. Südafrika

4.3.5. Rest von Afriquia

5. Wettbewerbslandschaft

5.1. Wichtige strategische Schritte

5.2. Marktanteilsanalyse

5.3. Firmenprofile

5.3.1. Afrika

5.3.2. Astron Energy Pty Ltd

5.3.3. BP PLC (Castrol)

5.3.4. Coperative Soceite des Petroleum

5.3.5. Engen Petroleum Ltd

5.3.6. ExxonMobil Corporation

5.3.7. Misr Petroleum

5.3.8. OLA Energie

5.3.9. Royal Dutch Shell PLC

5.3.10. TotalEnergies

6. Anhang

6.1. Anhang-1 Referenzen

6.2. Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- FAHRZEUGBESTAND, ANZAHL DER EINHEITEN, AFRIKA, 2015 - 2026

- Abbildung 2:

- BEVÖLKERUNG VON NUTZFAHRZEUGEN, ANZAHL DER EINHEITEN, AFRIKA, 2015 – 2026

- Abbildung 3:

- BEVÖLKERUNG VON MOTORRÄDERN, ANZAHL DER EINHEITEN, AFRIKA, 2015 – 2026

- Abbildung 4:

- PKW-BEVÖLKERUNG, ANZAHL DER EINHEITEN, AFRIKA, 2015 – 2026

- Abbildung 5:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NACH FAHRZEUGTYP, 2015–2026

- Abbildung 6:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 7:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NUTZFAHRZEUGE, 2015-2026

- Abbildung 8:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, NUTZFAHRZEUGE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 9:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, MOTORRÄDER, 2015-2026

- Abbildung 10:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, MOTORRÄDER, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 11:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, PKW, 2015–2026

- Abbildung 12:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, PKW, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 13:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NACH PRODUKTTYP, 2015–2026

- Abbildung 14:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 15:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, MOTORENÖLE, 2015-2026

- Abbildung 16:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, MOTORENÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 17:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, FETTE, 2015-2026

- Abbildung 18:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, FETTE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 19:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, HYDRAULIKFLÜSSIGKEITEN, 2015-2026

- Abbildung 20:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, HYDRAULIKFLÜSSIGKEITEN, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 21:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, GETRIEBE- UND GETRIEBEÖLE, 2015–2026

- Abbildung 22:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, GETRIEBE- UND GETRIEBEÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 23:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NACH LAND, 2015–2026

- Abbildung 24:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMENANTEIL (%), NACH LAND, 2020

- Abbildung 25:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, ÄGYPTEN, 2015-2026

- Abbildung 26:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, ÄGYPTEN, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 27:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, MAROKKO, 2015-2026

- Abbildung 28:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, MAROKKO, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 29:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NIGERIA, 2015-2026

- Abbildung 30:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, NIGERIA, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 31:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, SÜDAFRIKA, 2015-2026

- Abbildung 32:

- AFRIKANISCHER MARKT FÜR AUTOMOBILSCHMIERSTOFFE, SÜDAFRIKA, VOLUMENANTEIL (%), NACH PRODUKTART, 2020

- Abbildung 33:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, ÜBRIGE AFRIKA, 2015-2026

- Abbildung 34:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, Übriges AFRIKA, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 35:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, AKTIVSTE UNTERNEHMEN, NACH ANZAHL DER STRATEGISCHEN MASSNAHMEN, 2018 – 2021

- Abbildung 36:

- AFRIKA-MARKT FÜR KFZ-SCHMIERSTOFFE, MEISTVERWENDETE STRATEGIEN, 2018 – 2021

- Abbildung 37:

- AFRIKA-MARKTANTEIL FÜR KFZ-SCHMIERSTOFFE (%), NACH WICHTIGSTEN AKTEUREN, 2020

Segmentierung der Automobilschmierstoffindustrie in Afrika

| Nach Fahrzeugtyp | |

| Nutzfahrzeuge | |

| Motorräder | |

| Passagierfahrzeuge |

| Nach Produkttyp | |

| Motoröle | |

| Fette | |

| Hydraulikflüssigkeiten | |

| Getriebe- und Getriebeöle |

| Nach Land | |

| Ägypten | |

| Marokko | |

| Nigeria | |

| Südafrika | |

| Rest von Afriquia |

Marktdefinition

- Fahrzeugtypen - Im Kfz-Schmierstoffmarkt werden Personenkraftwagen, Nutzfahrzeuge und Motorräder berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Im Rahmen der Studie wird das Nachfüllen von Service-/Wartungsarbeiten bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.