Marktgröße für tierisches Protein in Afrika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 0.8 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 1.01 Milliarden US-Dollar |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 4.26 % |

|

|

Größter Anteil nach Land | Nigeria |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Afrika

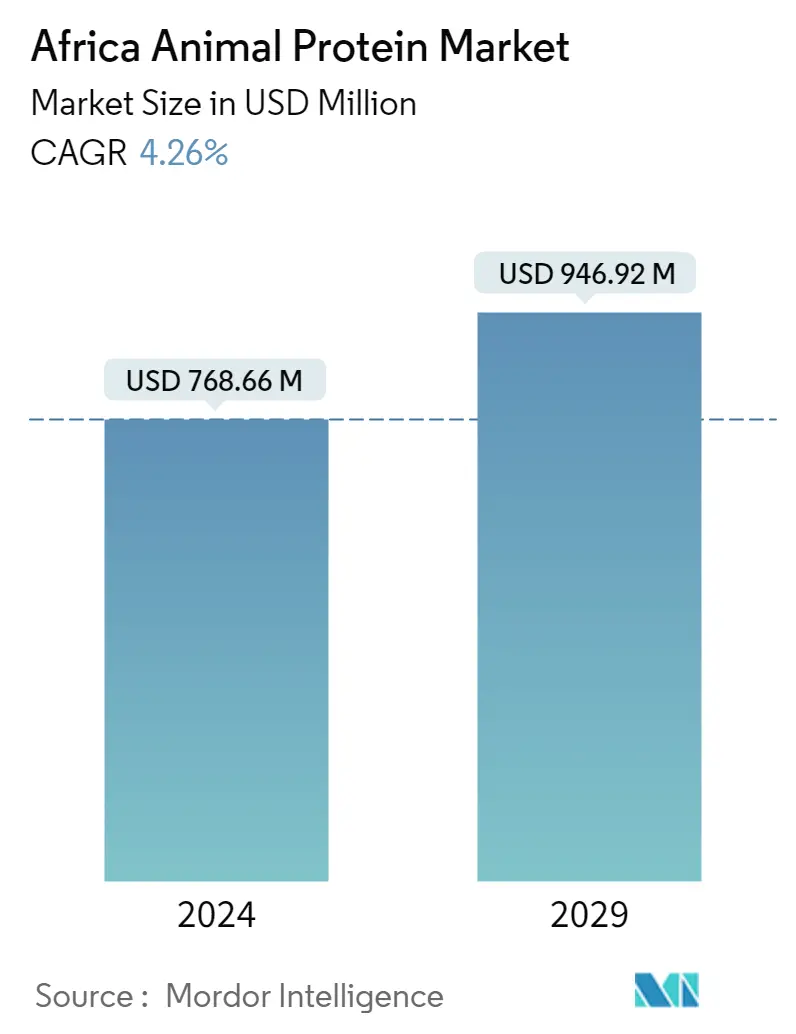

Die Größe des Marktes für tierische Proteine in Afrika wird im Jahr 2024 auf 768,66 Millionen US-Dollar geschätzt und soll bis 2029 946,92 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,26 % im Prognosezeitraum (2024–2029) entspricht.

Der steigende Zustrom erschwinglicher und qualitativ hochwertiger Produkte treibt das Marktsegment Lebensmittel und Getränke sowie Körperpflege und Kosmetik an

- Das Segment Lebensmittel und Getränke war im Jahr 2022 das führende Endverbrauchersegment für tierisches Eiweiß in der Region. Das Teilsegment Backwaren und Snacks hatte mit 27,14 % und 23,58 % die größten Mengenanteile im Lebensmittel- und Getränkesegment. bzw. im Jahr 2022. Gesundes Naschen, steigende Nachfrage nach Tiefkühlsnacks und ein erhöhter Zustrom erschwinglicher und hochwertiger Eigenmarkenprodukte tragen zum Wachstum des Teilsegments Snacks bei. Der Gesundheits- und Wellnesstrend unterstützte weiterhin das Wachstum von Joghurt und anderen gefrorenen Snackprodukten in Südafrika, da Gelatine und Molkenprotein angeblich sehr nahrhaft sind und die Verdauungsgesundheit verbessern. Daher wird erwartet, dass das Untersegment Snacks im Prognosezeitraum eine jährliche Wachstumsrate von 3,55 % nach Wert verzeichnen wird.

- Allerdings wird das Segment Körperpflege im Prognosezeitraum voraussichtlich die schnellste CAGR von 5,95 % nach Wert verzeichnen. Die zunehmende Zahl von Schönheitskliniken, steigende Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild, strenge regulatorische Rahmenbedingungen und der wachsende Schönheits- und Kosmetikmarkt treiben die Nachfrage der Region nach Kollageninhaltsstoffen an.

- Nahrungsergänzungsmittel belegten den zweiten Platz auf dem Markt. Das Teilsegment Sport- und Leistungsernährung, das am schnellsten wachsende Teilsegment, unterstützt das Wachstum von Nahrungsergänzungsmitteln. Es wird prognostiziert, dass im Prognosezeitraum eine jährliche jährliche Wachstumsrate (CAGR) von 4,05 % (Wert) verzeichnet wird. Afrikanische Verbraucher betreiben aktiv Sportarten wie Laufen und Fußball. In der Region gibt es einen beträchtlichen Anteil der Verbraucher, die über eine Mitgliedschaft im Fitnessstudio verfügen. Im Jahr 2020 gab es beispielsweise in Südafrika rund 2.450 Gesundheitsclubs. Die zunehmende Zahl von Gesundheits- und Fitnesscentern hat das Wachstum des Teilsegments positiv beeinflusst.

Die steigende Nachfrage nach proteinangereicherten Lebensmitteln in Ländern wie Nigeria und dem restlichen Afrika zieht die Segmentnachfrage an

- Der Rest Afrikas (einschließlich Äthiopien, Kenia, Ghana, Guinea und der Elfenbeinküste) war im Jahr 2022 führend auf dem Markt für tierisches Protein. Nach Proteintyp dominierte Molkenprotein den Markt mit einem Volumenanteil von 32,30 % im Jahr 2022. Die höchste Marktnachfrage gab es für funktionelle Snacks auf Molkenproteinbasis. Verbraucher in diesen Ländern achten zunehmend auf gesunde Ernährung und bevorzugen Diäten auf Molkenproteinbasis. Sie entscheiden sich für Produkte wie Snackriegel, mit Proteinen angereicherte Kekse und andere, um ihren Nährstoffbedarf zu decken, und fördern so das Wachstum dieses Teilsegments.

- Allerdings wird Nigeria voraussichtlich das am schnellsten wachsende Land für tierische Proteine sein und im Prognosezeitraum eine jährliche Wachstumsrate von 6,94 % verzeichnen. Gelatine war 2022 mit einem Wertanteil von 27 % das am häufigsten konsumierte Protein des Landes. Gelatine ist ein leicht verdauliches Protein, das zur Gewichtskontrolle beiträgt und ein gesundes Immunsystem aufrechterhält. Diese Vorteile haben die Nachfrage des Unternehmens auf dem nigerianischen Markt für tierisches Eiweiß gefördert. Tierische Gelatine, insbesondere Gelatine von grasgefütterten Rindern, dominiert den Markt, da sie keine gefährlichen Schadstoffe wie GVO, Pestizide, Hormone, Antibiotika oder chemische Zusätze enthält.

- Südafrika hatte einen geringen Anteil am afrikanischen Markt für tierisches Eiweiß. Es wird prognostiziert, dass im Prognosezeitraum ein CAGR von 3,20 % verzeichnet wird. Molkenprotein entwickelte sich neben anderen tierischen Proteinen zu einer der wichtigsten Proteinarten des Landes. Es findet große Anwendungsmöglichkeiten im Nahrungsergänzungsmittel-Segment, insbesondere im Untersegment Sporternährung, da es sich ideal für die Muskelrehabilitation und Übungen vor dem Training eignet.

Markttrends für tierisches Protein in Afrika

- Hauptakteure konzentrieren sich stärker auf den afrikanischen Markt

- Die zunehmende Beschäftigung von Frauen, die zu enormen Wachstumschancen führte, trieb das Segment voran

- Funktionelle Getränke zur Unterstützung des Marktwachstums

- Der höhere Zuckergehalt in Frühstückszerealien stellt eine große Bedrohung für das Segmentwachstum dar

- Die Nichtverfügbarkeit einer beliebten Soße könnte das Wachstum der Branche behindern

- Steigender Heimkonsum von Süßwarenprodukten soll den Markt ankurbeln

- Milchalternativen beeinflussen die Nachfrage

- Die wachsende Zahl älterer Menschen und das erhöhte Risiko chronischer Krankheiten und Behinderungen treiben den Markt voran

- Die technologische Anpassung treibt die Branche voran

- Die Branche floriert aufgrund verstärkter Werbeaktivitäten

- Das zunehmende gesunde Naschen hat der Branche Auftrieb gegeben

- Die wachsende Verbraucherbasis könnte dem Markt für Sportergänzungsmittel zugute kommen

- Tierfutter ist ein unterentwickeltes Geschäft mit hohem Wachstumspotenzial

- Die Nachfrage wird durch das höhere verfügbare Einkommen und die Urbanisierung angekurbelt

Überblick über die afrikanische Tierproteinindustrie

Der afrikanische Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 11,97 % einnehmen. Die Hauptakteure in diesem Markt sind Fonterra Co-operative Group Limited, Hilmar Cheese Company Inc., Kerry Group plc, Lactoprot Deutschland GmbH und Royal FrieslandCampina NV (alphabetisch sortiert).

Marktführer für tierisches Protein in Afrika

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

Kerry Group plc

Lactoprot Deutschland GmbH

Royal FrieslandCampina N.V

Other important companies include Amesi Group, Prolactal.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierisches Protein in Afrika

- Februar 2021 Prolactal stellt PRORGANIC vor, eine flexible neue Linie von Bio-Milch- und Molkenproteinen. Proteine dieser Linie können zur Anreicherung von Bio-Milchprodukten wie Sportgetränken, griechischem Joghurt und Weichkäse verwendet werden.

- Februar 2021 FrieslandCampina Ingredients arbeitet mit Cayuga Milk Ingredients für die Produktion seiner Refit-Milchproteine MPI 90 und MPC 85 zusammen.

- April 2020 FrieslandCampina Ingredients stellt ein neues, konzentriertes, proteinreiches Sportgel-Konzept vor, das mit dem Inhaltsstoff Nutri Whey Isolate Clear formuliert ist. Das High-Protein-Konzept liefert einen Proteingehalt von bis zu 15 % in einem praktischen Format. Nach Angaben des Unternehmens kann das Produkt die gleiche Menge an hochwertigem Protein liefern wie ein 500 ml Sportgetränk. Das vom Unternehmen entwickelte Konzept zielt darauf ab, sein kürzlich eingeführtes Nutri Whey Isolate zu bewerben und das Bewusstsein für seine Anwendung bei Lebensmittelherstellern zu schärfen.

Afrika-Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

-

3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

-

3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

-

3.3 Produktionstrends

- 3.3.1 Tier

-

3.4 Gesetzlicher Rahmen

- 3.4.1 Südafrika

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

-

4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

-

4.3 Land

- 4.3.1 Nigeria

- 4.3.2 Südafrika

- 4.3.3 Rest von Afrika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

-

5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Amesi Group

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Hilmar Cheese Company Inc.

- 5.4.4 Kerry Group plc

- 5.4.5 Lactoprot Deutschland GmbH

- 5.4.6 Prolactal

- 5.4.7 Royal FrieslandCampina N.V

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

-

7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der afrikanischen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Nigeria und Südafrika werden als Segmente nach Ländern abgedeckt.

- Das Segment Lebensmittel und Getränke war im Jahr 2022 das führende Endverbrauchersegment für tierisches Eiweiß in der Region. Das Teilsegment Backwaren und Snacks hatte mit 27,14 % und 23,58 % die größten Mengenanteile im Lebensmittel- und Getränkesegment. bzw. im Jahr 2022. Gesundes Naschen, steigende Nachfrage nach Tiefkühlsnacks und ein erhöhter Zustrom erschwinglicher und hochwertiger Eigenmarkenprodukte tragen zum Wachstum des Teilsegments Snacks bei. Der Gesundheits- und Wellnesstrend unterstützte weiterhin das Wachstum von Joghurt und anderen gefrorenen Snackprodukten in Südafrika, da Gelatine und Molkenprotein angeblich sehr nahrhaft sind und die Verdauungsgesundheit verbessern. Daher wird erwartet, dass das Untersegment Snacks im Prognosezeitraum eine jährliche Wachstumsrate von 3,55 % nach Wert verzeichnen wird.

- Allerdings wird das Segment Körperpflege im Prognosezeitraum voraussichtlich die schnellste CAGR von 5,95 % nach Wert verzeichnen. Die zunehmende Zahl von Schönheitskliniken, steigende Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild, strenge regulatorische Rahmenbedingungen und der wachsende Schönheits- und Kosmetikmarkt treiben die Nachfrage der Region nach Kollageninhaltsstoffen an.

- Nahrungsergänzungsmittel belegten den zweiten Platz auf dem Markt. Das Teilsegment Sport- und Leistungsernährung, das am schnellsten wachsende Teilsegment, unterstützt das Wachstum von Nahrungsergänzungsmitteln. Es wird prognostiziert, dass im Prognosezeitraum eine jährliche jährliche Wachstumsrate (CAGR) von 4,05 % (Wert) verzeichnet wird. Afrikanische Verbraucher betreiben aktiv Sportarten wie Laufen und Fußball. In der Region gibt es einen beträchtlichen Anteil der Verbraucher, die über eine Mitgliedschaft im Fitnessstudio verfügen. Im Jahr 2020 gab es beispielsweise in Südafrika rund 2.450 Gesundheitsclubs. Die zunehmende Zahl von Gesundheits- und Fitnesscentern hat das Wachstum des Teilsegments positiv beeinflusst.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Nigeria |

| Südafrika |

| Rest von Afrika |

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.