Marktanalyse für landwirtschaftliche Maschinen in Afrika

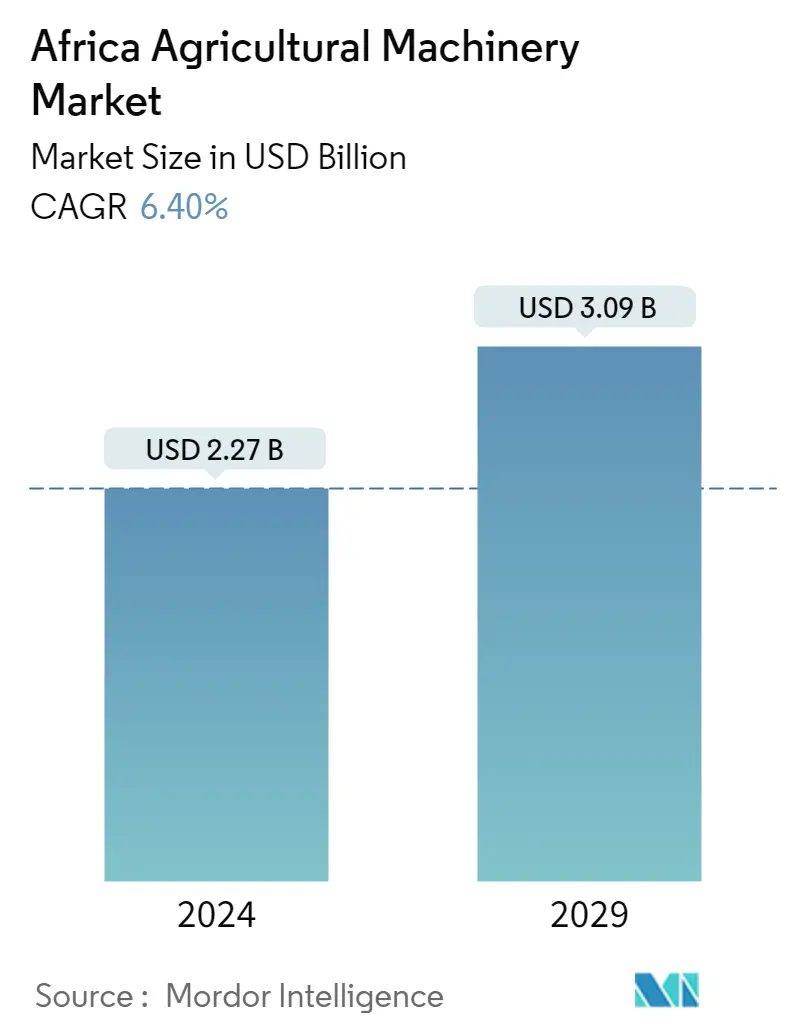

Die Größe des Marktes für landwirtschaftliche Maschinen in Afrika wird im Jahr 2024 auf 2,27 Milliarden US-Dollar geschätzt und soll bis 2029 3,09 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,40 % im Prognosezeitraum (2024–2029) entspricht.

Im Laufe der Jahre ist die landwirtschaftliche Mechanisierung zu einem integralen Bestandteil der landwirtschaftlichen Entwicklung in den übrigen afrikanischen Ländern geworden, was zur Entwicklung der Vermietung von Landmaschinen geführt hat. Die Ausweitung der landwirtschaftlichen Produktivität durch verstärkte Investitionen der Regierung in den Bereich der landwirtschaftlichen Mechanisierung hat die Einführung autonomer Landmaschinen verstärkt. Darüber hinaus treiben der zunehmende Trend zur nachhaltigen Mechanisierung, das Wachstum mittelgroßer landwirtschaftlicher Betriebe und die Einführung innovativer Technologien den Markt in der Region an. Allerdings können die Abhängigkeit von traditionellen Werkzeugen und das niedrige Einkommen in bestimmten afrikanischen Ländern das Wachstum des Marktes behindern.

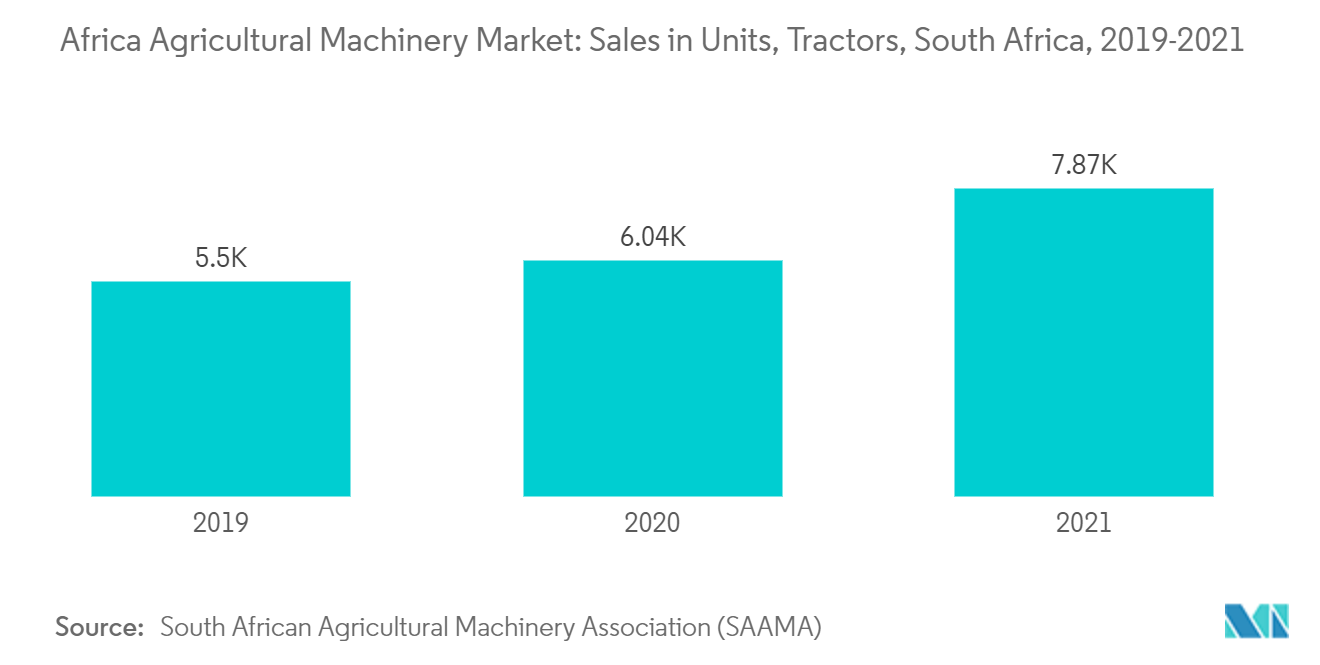

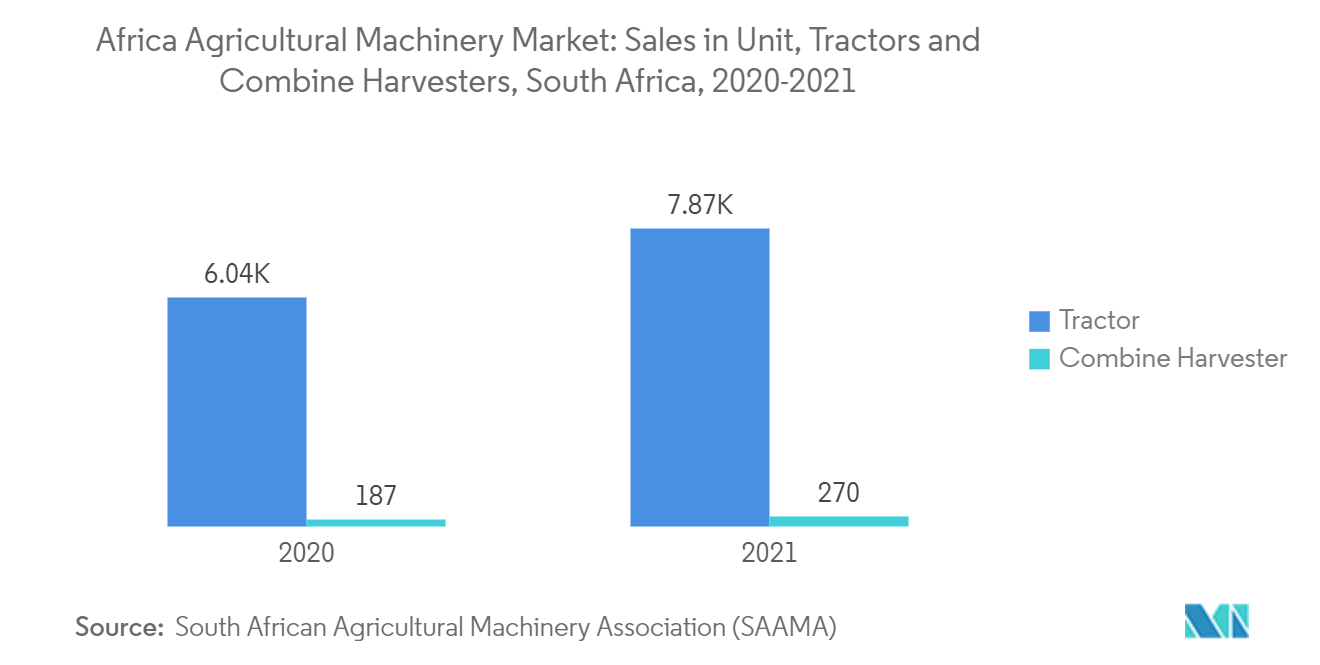

Traktoren dominierten den Landmaschinenmarkt. Nach Angaben der South African Agricultural Machinery Association (SAAMA) lagen die Traktorenverkäufe im Oktober 2022 mit 1.268 Einheiten fast 48,1 % über den 856 verkauften Einheiten im Oktober 2021. Seit Jahresbeginn waren die Traktorenverkäufe fast 30 % höher als im Vorjahr. Im Oktober 2022 wurden 34 Mähdrescher verkauft, ein Rückgang von 24,4 % im Vergleich zum Oktober 2021. Im bisherigen Jahresverlauf verzeichneten die Mähdrescherverkäufe einen Anstieg von 25 % gegenüber dem Vorjahr. Individuelles Eigentum, kollektives Eigentum, kostenpflichtige Dienstleistungserbringung und Leasing sind die Arten von Maschinennutzungssystemen, die in der Region verfolgt werden.

Markttrends für landwirtschaftliche Maschinen in Afrika

Zunehmender Fokus auf nachhaltige Mechanisierung

Obwohl Afrika südlich der Sahara über die weltweit größte Fläche an unbebautem Ackerland verfügt, bleibt die Produktivität weit hinter anderen Entwicklungsregionen zurück. Außerdem betragen die Erträge nur etwa die Hälfte des internationalen Durchschnitts und liegen damit weit unter dem Wachstumsniveau, das erforderlich ist, um mit der durch das Bevölkerungswachstum bedingten Nahrungsmittelnachfrage Schritt zu halten. Allerdings kann die Mechanisierung die Ertragslücke drastisch verbessern. Daher ist die Fokussierung auf eine nachhaltige landwirtschaftliche Mechanisierung ein vorrangiges Entwicklungsziel in der afrikanischen Region. Darüber hinaus haben die FAO und die Afrikanische Union im Jahr 2018 das Framework for Sustainable Agricultural Mechanization for Africa (SAMA) ins Leben gerufen, in dem eine langfristige Vision sowie nationale und regionale Prioritäten dargelegt werden und der Schwerpunkt auf der Zusammenarbeit mit der Landmaschinenindustrie liegt. Interventionen könnten darauf abzielen, Kleinbauern von der Arbeit mit Handwerkzeugen auf innovative Technologien umzustellen. Eine nachhaltige Mechanisierung lindert den Arbeitskräftemangel, verkürzt die Arbeitszeit, erhöht die Produktivität und ermutigt junge Menschen, sich in der Landwirtschaft zu engagieren, um Arbeitsplätze zu schaffen.

Im Jahr 2021 erneuerten die European Agricultural Machinery Industry Association (CEMA) und die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) ihr Memorandum of Understanding (MoU) zur nachhaltigen landwirtschaftlichen Mechanisierung bis 2025, das einen Fokus auf afrikanische Länder beinhaltet.

Das Traktorensegment dominiert den Markt

Laut der Forschungsumfrage der Agri evolution Alliance birgt Afrika ein großes Marktpotenzial für Landmaschinen, einschließlich Traktoren. Es wird erwartet, dass die zunehmende Unterstützung der Regierung zur Entwicklung dieses Marktes diesen Sektor vorantreiben wird. Beispielsweise stellt die ghanaische Regierung Unternehmern, die 89 Zentren betreiben, die Traktoren vermieten und warten, subventionierte Traktoren zur Verfügung. In weiten Teilen Afrikas wurden die Traktorenverkäufe aufgrund der Unsicherheit hinsichtlich der Ernteerträge und der Wechselkurse beeinträchtigt.

Darüber hinaus verschärften Fragen der Landrückgabe und der Anteile der Landarbeiter an landwirtschaftlichen Betrieben die unsichere Lage der Landwirte. Laut dem neuesten Bericht der South African Agricultural Machinery Association (SAAMA) stiegen die Traktorenverkäufe im September 2022 im Vergleich zu September 2021 um 15,5 %. Die Traktorenverkäufe beliefen sich im September 2022 auf 6.479 Einheiten, gegenüber 5.610 Einheiten im September 2021 ist die Region derzeit mit großen Einschränkungen konfrontiert, die das Wachstum des Marktes behindern. Eine dieser Einschränkungen ist die Beteiligung des Privatsektors, die durch den Widerstand der Regierung und Korruption, die sich auf die Einfuhr von Traktoren auswirkt, erheblich behindert wird.

Überblick über die afrikanische Landmaschinenindustrie

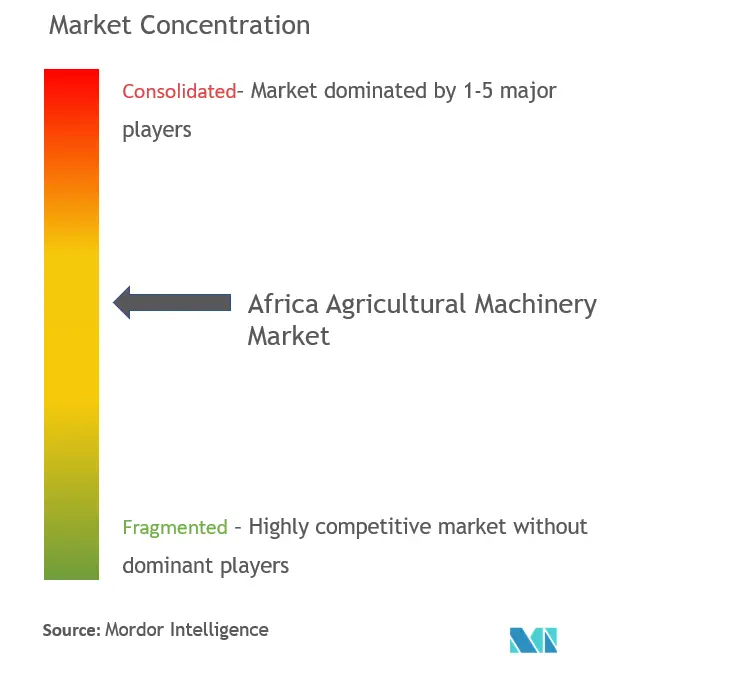

Der afrikanische Landmaschinenmarkt ist relativ konsolidiert. Zu den wichtigsten Marktteilnehmern zählen Deere Company, AGCO Corporation, CNH Industrial NV, Claas KGaA mbH und Mahindra Mahindra Ltd. Wichtige Marktteilnehmer haben ihr Produktportfolio erweitert und ihre Geschäfte erweitert, um ihre Marktpositionen zu behaupten. Die Erweiterung des Produktportfolios durch die Markteinführung neuer und innovativer Produkte ist die von diesen Unternehmen am häufigsten angewandte Strategie.

Marktführer für Landmaschinen in Afrika

AGCO Corp.

CNH Industrial America LLC

Claas GmBh

Mahindra and Mahindra Ltd

Deere & Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für afrikanische Landmaschinen

- August 2022 Im Rahmen der Pläne zur Unterstützung und Förderung der Baumwollindustrie in Südafrika haben das Ministerium für Wissenschaft und Innovation (DSI) und seine Einrichtung, die Technology Innovation Agency (TIA), den Landwirten gemeinsam zwei Baumwollballenpressen zur Verfügung gestellt Schluss mit dem manuellen Ballenpressen von Baumwolle.

- Mai 2022 Auf der südafrikanischen Landwirtschaftsmesse NAMPO stellte AGCO seine neuen und verbesserten Fendt One-Traktormodelle der Serien 1000 und 200 sowie den Fendt Ideal Combine 10T vor, der angeblich eine höhere Effizienz und einen geringeren Wartungsaufwand aufweist, um den Landwirten zu helfen. Sie werden auf der Messe auch ihre High-End-Modelle ausstellen.

- Mai 2022 Der Auto- und LKW-Teilehersteller Bridgestone betritt den südafrikanischen Agrarmarkt mit einer neuen Reihe von Ultrahochleistungsreifen, die speziell für Traktoren und Mähdrescher entwickelt wurden.

Segmentierung der afrikanischen Landmaschinenindustrie

Landwirtschaftsmaschinen und -geräte sind landwirtschaftliche Geräte, Maschinen und landwirtschaftliche Werkzeuge, die die Produktivität landwirtschaftlicher Nutzpflanzen und die Nahrungsmittelproduktion steigern. Es erledigt regelmäßige landwirtschaftliche Aufgaben, die dazu beitragen, die Nahrungsmittelproduktion anzukurbeln und die Armut zu lindern.

Der afrikanische Landmaschinenmarkt ist nach Typ (Traktoren, Pflug- und Anbaumaschinen, Pflanz- und Düngemaschinen, Erntemaschinen, Heu- und Futtermaschinen, Bewässerungsmaschinen und andere Produkttypen) und Geografie (Südafrika und der Rest von Afrika) segmentiert. Der Bericht bietet die Marktgröße und Prognosen in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Traktoren |

| Pflügen und Kultivieren von Maschinen |

| Pflanz- und Düngemaschinen |

| Erntemaschinen |

| Heu- und Futtermaschinen |

| Bewässerungsmaschinen |

| Andere Produkttypen |

| Südafrika |

| Rest von Afrika |

| Produktart | Traktoren |

| Pflügen und Kultivieren von Maschinen | |

| Pflanz- und Düngemaschinen | |

| Erntemaschinen | |

| Heu- und Futtermaschinen | |

| Bewässerungsmaschinen | |

| Andere Produkttypen | |

| Erdkunde | Südafrika |

| Rest von Afrika |

Häufig gestellte Fragen zur Marktforschung für landwirtschaftliche Maschinen in Afrika

Wie groß ist der afrikanische Markt für Landmaschinen?

Es wird erwartet, dass der Markt für landwirtschaftliche Maschinen in Afrika im Jahr 2024 ein Volumen von 2,27 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,40 % auf 3,09 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für landwirtschaftliche Maschinen in Afrika derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Landmaschinenmarktes voraussichtlich 2,27 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Landmaschinenmarkt?

AGCO Corp., CNH Industrial America LLC, Claas GmBh, Mahindra and Mahindra Ltd, Deere & Company sind die wichtigsten Unternehmen, die auf dem afrikanischen Markt für Landmaschinen tätig sind.

Welche Jahre deckt dieser afrikanische Landmaschinenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Landmaschinenmarktes auf 2,13 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Marktes für landwirtschaftliche Maschinen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des afrikanischen Marktes für landwirtschaftliche Maschinen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der afrikanischen Landmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von landwirtschaftlichen Maschinen in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Africa Agricultural Machinery umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.