Marktanalyse für Aerosolfarben

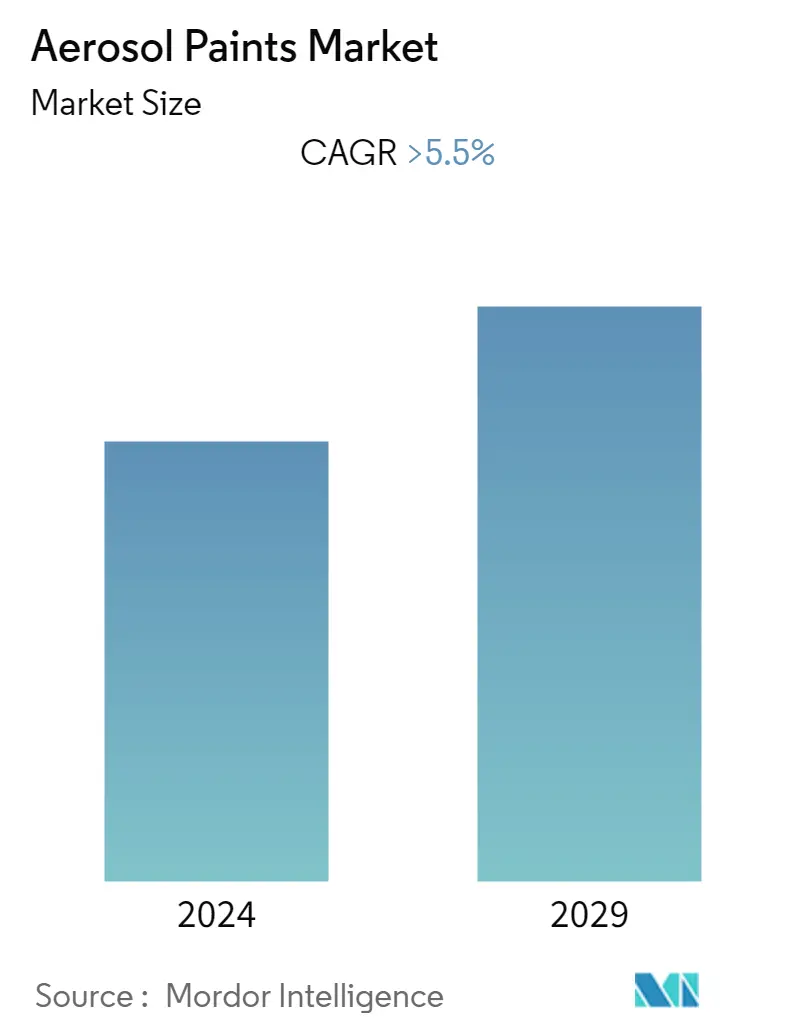

Der Markt für Aerosolfarben wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 5,5 % verzeichnen.

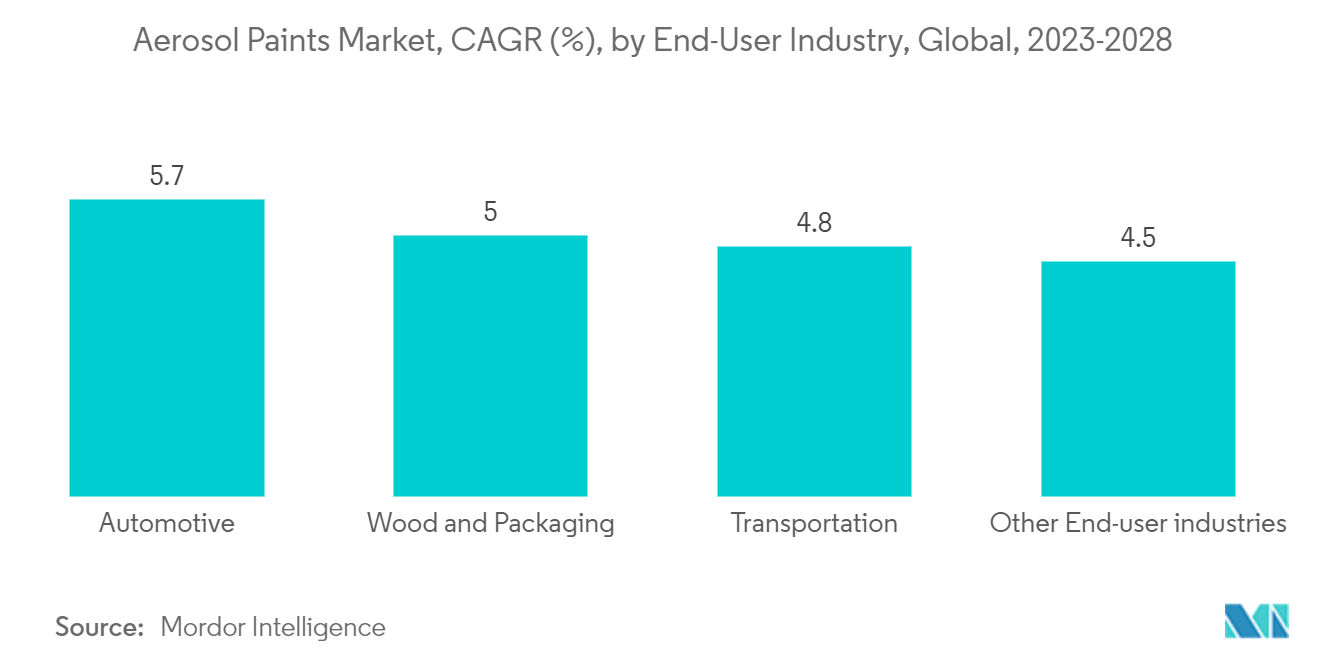

- Die Covid-19-Pandemie wirkte sich negativ auf den Markt für Aerosolfarben aus. Nach der Covid-Pandemie wird jedoch erwartet, dass die steigende Nachfrage nach Aerosolfarben aus Endverbraucherbranchen wie der Automobil-, Architektur- und Transportbranche den Markt wiederbeleben wird.

- Die steigende Nachfrage nach Anwendungen für Bautenanstriche ist der Haupttreiber des Marktes. Es wird jedoch erwartet, dass strenge Emissionsgesetze für flüchtige organische Verbindungen (VOC) das Marktwachstum behindern.

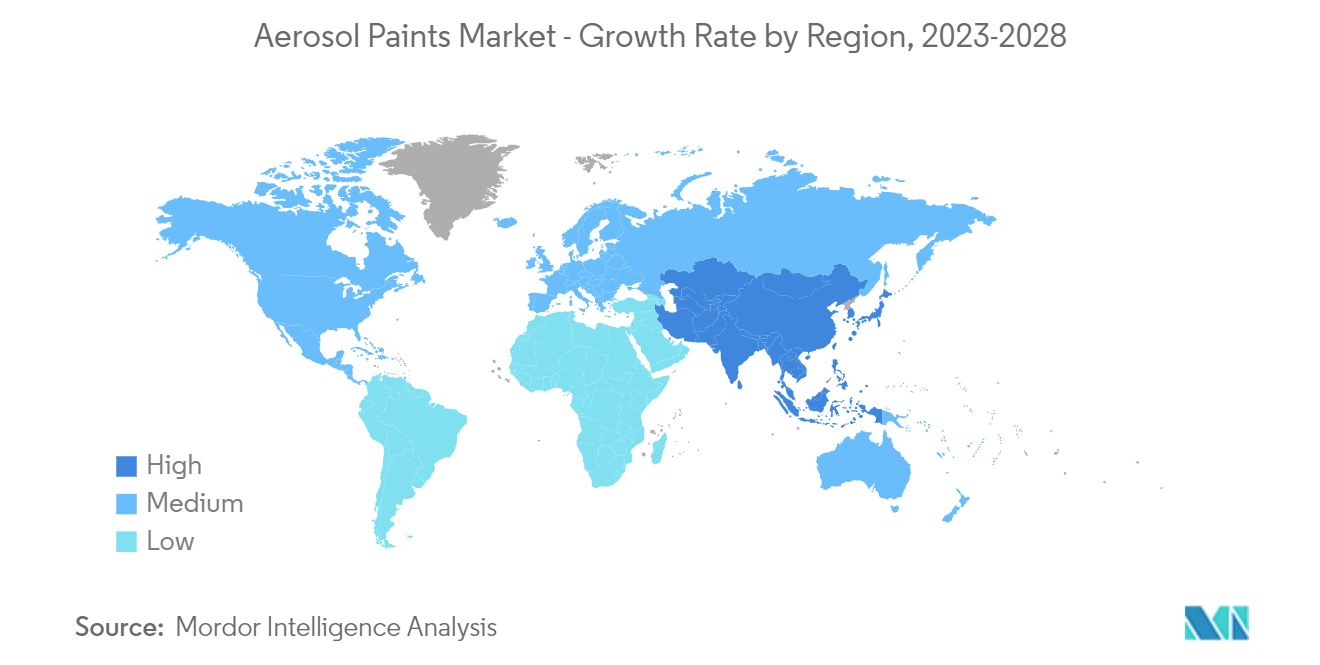

- Die Verlagerung des Fokus auf die Entwicklung umweltfreundlicher Alternativen dürfte sich in Zukunft als Chance erweisen. Der asiatisch-pazifische Raum dominiert den Weltmarkt mit einer robusten Nachfrage aus China, gefolgt von Indien und Japan.

Markttrends für Aerosolfarben

Architektonisch, um den Markt zu dominieren

- Das Architektursegment dominiert die Nachfrage im Markt für Aerosolfarben. Zu den Bautenanstrichmitteln gehören Innen- und Außenfarben, Grundierungen, Versiegelungen, Lacke und Beizen, die vor Ort auf neue und bestehende Wohn-, Gewerbe-, institutionelle und Industriegebäude aufgetragen werden.

- Für Bautenanstrichanwendungen werden herkömmliche Farben verwendet. Allerdings verwenden Hersteller zunehmend Aerosolfarben für architektonische Anwendungen, nachdem sie die Kostenvorteile und die ästhetische Qualität erkannt haben, die mit Aerosolfarben bei der Verwendung in kleinem Maßstab verbunden sind.

- Im asiatisch-pazifischen Raum ist ein starkes Wachstum im Wohnungsbau in Ländern wie Indien, China, den Philippinen, Vietnam und Indonesien zu verzeichnen. Laut dem Fitch Solutions Infrastructure Report (FSIR) ist China der weltweit größte Baumarkt und wird zwischen 2022 und 2030 voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 8,6 % wachsen.

- Darüber hinaus treibt in Nordamerika die hohe Nachfrage nach Wohnraum aufgrund der wachsenden Bevölkerung, der zunehmenden Einwanderer und der Nachfrage nach Eigenheimen sowie der Trend zu Kernfamilien den Wohnungsbau in der Region voran.

- Die Vereinigten Staaten sind der größte Baumarkt im nordamerikanischen Raum. Nach Angaben des US Census Bureau beliefen sich die Bauausgaben des Landes im Februar 2022 auf eine bereinigte Jahresrate von 1.704,4 Milliarden US-Dollar, 0,5 % mehr als die revidierte Januar-Schätzung von 1.695,5 Milliarden US-Dollar.

- Daher wird erwartet, dass das architektonische Endverbrauchersegment im Prognosezeitraum den Markt für Aerosolfarben dominieren wird.

Deutschland wird die europäische Region dominieren

- Deutschland hat die größte Bauindustrie Europas. Es wird erwartet, dass die Nichtwohn- und Gewerbegebäude des Landes in den kommenden Jahren erhebliche Wachstumsaussichten verzeichnen werden. Die Gesamtzahl der Gebäude und Baugenehmigungen des Landes belief sich im Jahr 2020 auf rund 232.000 Einheiten. Darüber hinaus wird erwartet, dass der steigende Bedarf an Schulen, Regierungsbüros und Gesundheitseinrichtungen die Bauindustrie im Land ankurbeln wird.

- Darüber hinaus konzentriert sich die neue sozialdemokratische Regierung Deutschlands stark auf die Immobilienkrise im Land. Die Regierung richtet ein völlig neues Ministerium ein, um ihre Wohnungsbaupläne zu überwachen. Die Regierung hat zugesagt, ab 2022 jedes Jahr über 400.000 neue Wohneinheiten zu bauen, 100.000 davon werden öffentlich gefördert. Es wird erwartet, dass dies die Nachfrage nach Aerosolfarben im Wohnbereich ankurbeln wird.

- In den letzten Jahren verzeichnete die Automobilindustrie aufgrund der hohen Kosten und der Verlagerung der Produktion in Länder wie China einen Produktionsrückgang im Land. Der von der Bundesregierung initiierte E-Mobilitätsplan sieht jedoch vor, bis zum Jahr 2030 15 Millionen Elektrofahrzeuge (EVs) auf die Straße zu bringen. Dies soll die Automobilproduktion im Land ankurbeln.

- Zu den Hauptakteuren der deutschen Möbelindustrie zählen unter anderem die Hüls AG Co. KG, die Topstar GmbH und die Rauch GmbH Co. KG. Die meisten Unternehmen sind in Bayern, Baden-Württemberg und Nordrhein-Westfalen ansässig. Derzeit gibt es landesweit über 22.000 Möbelhersteller.

- Deutsche Möbelhersteller investieren in Kompetenzen, Design, Kreativität, Forschung, Innovation und neue Technologien, um neue Produkte im Einklang mit der sich ändernden Bevölkerungsstruktur, Lebensstilen, Trends sowie neuen Geschäftsmodellen und Lieferanten-Verbraucher-Beziehungen herzustellen. Daher wird erwartet, dass die Entwicklung neuer Technologien das Wachstum des Holzbearbeitungsmarktes im Land vorantreiben wird.

- Die oben genannten Faktoren können dazu beitragen, dass die Nachfrage nach Aerosolfarben in Deutschland im Prognosezeitraum steigt.

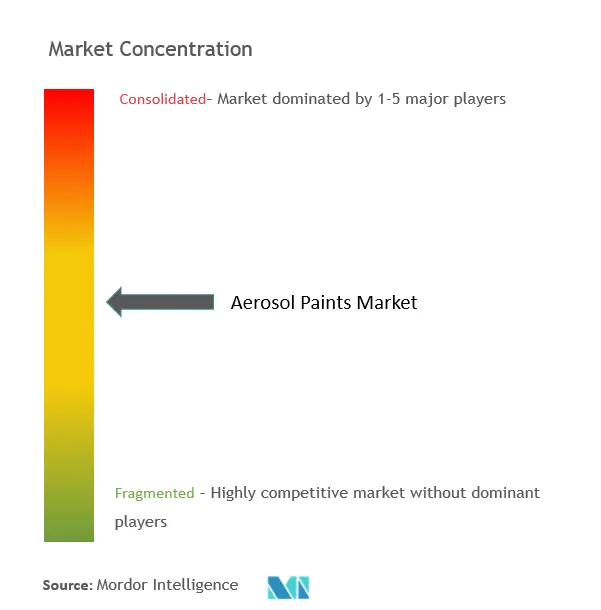

Überblick über die Aerosolfarben-Branche

Der Markt für Aerosolfarben ist teilweise konsolidiert. Zu den Hauptakteuren auf diesem Markt zählen unter anderem Krylon Products Group, PPG Industries, Inc., Rust-Oleum, Nippon Paint Holdings Co., Ltd. und Valspar.

Marktführer bei Aerosolfarben

-

Krylon Products Group

-

Rust-Oleum

-

Valspar

-

Nippon Paint Holdings Co., Ltd.

-

PPG Industries, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Aerosolfarben

- November 2022 Die katalanische Unternehmensgruppe Briolf übernimmt 100 % der Areco Italia SpA. Areco ist auf die Herstellung und Entwicklung von Aerosolfarben für verschiedene Branchen spezialisiert, beispielsweise für die Dekorationsindustrie und den Heimwerkerbereich.

- Januar 2022 PPG kündigt an, mehr als 10 Millionen US-Dollar in den Ausbau der Produktion von OEM-Beschichtungen (Original Automotive Equipment Manufacturer) am Standort Weingarten in Deutschland zu investieren.

Segmentierung der Aerosolfarben-Branche

Aerosolfarben eignen sich zur schnellen, semipermanenten Markierung auf Bau- und Vermessungsstandorten. Aerosol-Sprühfarben, auch Rasseldosen genannt, werden meist in einem Druckbehälter (Dose oder Dose) hergestellt und verschlossen. Es sorgt für eine glatte und gleichmäßig beschichtete Oberfläche.

Der Markt für Aerosolfarben ist nach Harz, Technologie, Endverbraucherindustrie und Geografie segmentiert. Nach Harz ist der Markt in Acryl-, Epoxid-, Polyurethan-, Alkyd- und andere Harze unterteilt. Technisch gesehen ist der Markt in lösungsmittelbasierte und wasserbasierte Produkte unterteilt. Nach Endverbraucherbranche ist der Markt in die Automobil-, Architektur-, Holz- und Verpackungs-, Transport- und andere Endverbraucherbranchen unterteilt. Der Bericht bietet Marktgrößen und Prognosen für 15 Länder in den wichtigsten Regionen.

Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Harz | Acryl | ||

| Epoxidharz | |||

| Polyurethan | |||

| Alkyd | |||

| Andere Harze | |||

| Technologie | Lösungsmittelbasiert | ||

| Auf Wasserbasis | |||

| Endverbraucherindustrie | Automobil | ||

| Architektonisch | |||

| Holz und Verpackung | |||

| Transport | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Aerosolfarben

Wie groß ist der Markt für Aerosolfarben derzeit?

Der Markt für Aerosolfarben wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Aerosolfarben-Markt?

Krylon Products Group, Rust-Oleum, Valspar, Nippon Paint Holdings Co., Ltd., PPG Industries, Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Aerosolfarben tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Aerosolfarben?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Aerosolfarben?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Aerosolfarben.

Welche Jahre deckt dieser Markt für Aerosolfarben ab?

Der Bericht deckt die historische Marktgröße des Marktes für Aerosolfarben für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Aerosolfarben für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Paints and Coatings Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht für Aerosolfarben

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aerosolfarben im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aerosolfarben umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.