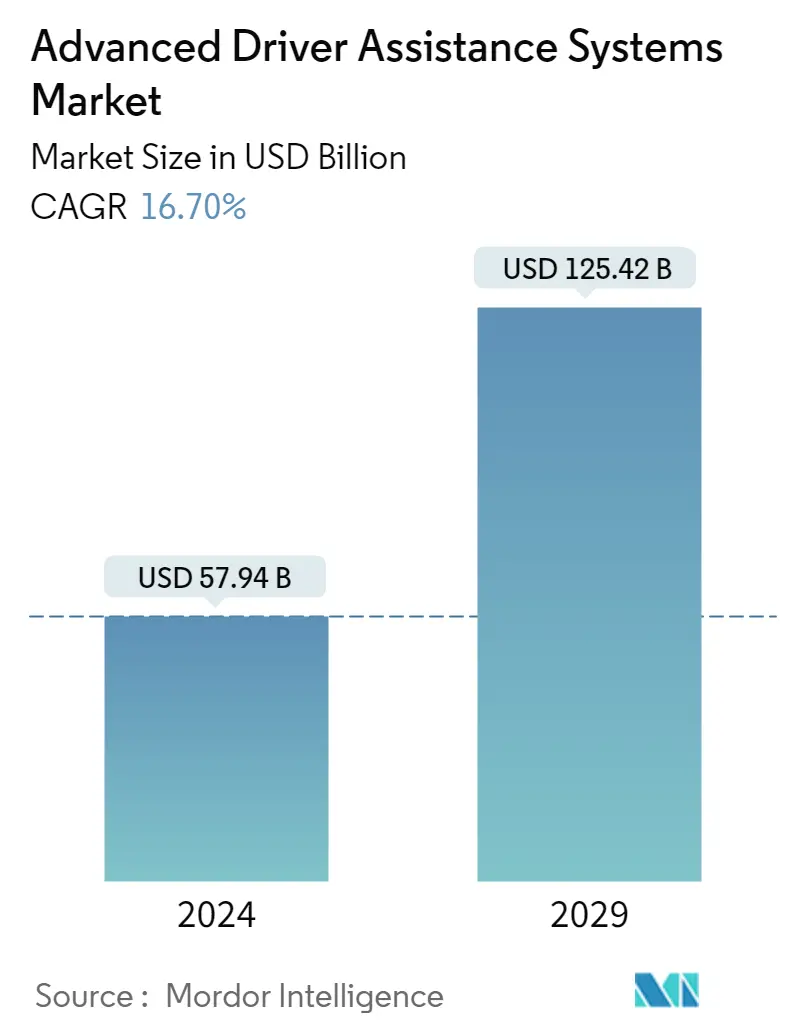

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 57.94 Billion |

| Marktgröße (2029) | USD 125.41 Billion |

| CAGR (2024 - 2029) | 16.70 % |

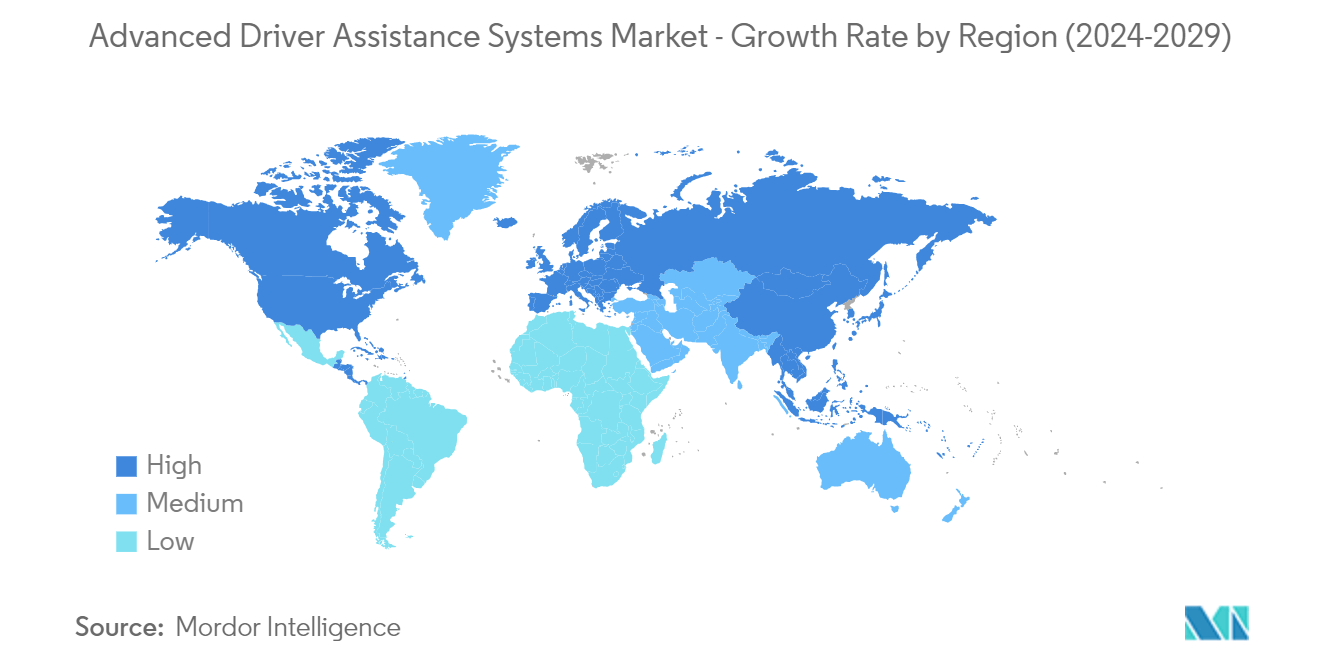

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für fortschrittliche Fahrerassistenzsysteme

Die Marktgröße für fortschrittliche Fahrerassistenzsysteme wird im Jahr 2024 auf 57,94 Milliarden US-Dollar geschätzt und soll bis 2029 125,42 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 16,70 % im Prognosezeitraum (2024–2029) entspricht.

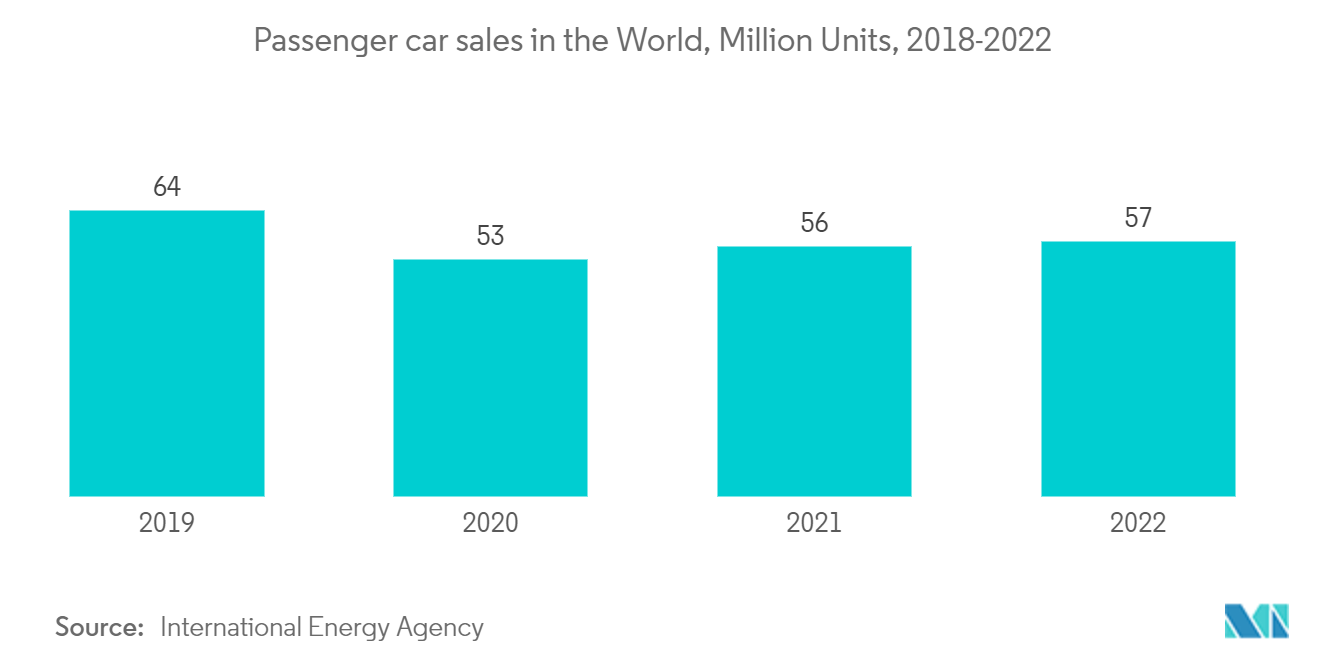

Die COVID-19-Pandemie wirkte sich negativ auf den untersuchten Markt aus, da Lockdowns und Handelsbeschränkungen weltweit zu Lieferkettenunterbrechungen und einem Stopp der Fahrzeugproduktion führten. Mit der Lockerung der Beschränkungen konzentrierten sich die Akteure jedoch darauf, solche Risiken und Entwicklungen zu mindern, um im Prognosezeitraum für Dynamik auf dem Markt zu sorgen.

Es wird erwartet, dass die wachsende Produktion von Fahrzeugen mit integrierten ADAS-Funktionen im Zuge des steigenden Bewusstseins für Komfort und Sicherheit der Passagiere und staatlicher Vorschriften, die Sicherheitsfunktionen vorschreiben, die Nachfrage auf dem Markt ankurbeln wird. Darüber hinaus trägt die steigende Akzeptanz selbstfahrender oder automatisierter Fahrzeuge zusätzlich zum verstärkten Wachstum des Marktes bei. Auch die Dynamik der globalen Automobilindustrie verändert sich rasant.

Autos im mittleren Preissegment sind mit Basiskomponenten ausgestattet, die entsprechend den Verbraucherpräferenzen entwickelt und hergestellt wurden. Es wird erwartet, dass auch ein stetiger Anstieg der Nachfrage nach kompakten und mittelgroßen Automobilen, die mit fortschrittlichen Sicherheitsfunktionen ausgestattet sind, das Wachstum des Automobil-ADAS-Marktes vorantreiben wird.

Etablierte und aufstrebende Marktteilnehmer erschließen neue Einnahmequellen in Zielländern wie den USA, Indien, China, Deutschland und Frankreich, was voraussichtlich die Nachfrage im asiatisch-pazifischen Raum, in Nordamerika und in Europa steigern wird. Darüber hinaus wird die Nachfrage in den Regionen durch staatliche Vorschriften bestimmt.

Markttrends für fortschrittliche Fahrerassistenzsysteme

Zunahme der Einführung von ADAS aufgrund von Vorschriften

Regierungen auf der ganzen Welt konzentrieren sich auf die Ausarbeitung mehrerer gesetzlicher Richtlinien und Vorschriften zur Überwachung der Benutzer und schlagen Richtlinien vor, die Verbraucher dazu verpflichten und ermutigen, ADAS-Komponenten in Fahrzeuge einzubauen, um die steigende Zahl von Verkehrsunfällen in mehreren Ländern einzudämmen. Beispielsweise hat die indische Regierung bereits eine ABS-Vorschrift für Motorräder vorgeschrieben, wobei der Schwerpunkt auf der Verbesserung der Fahrzeugsicherheit liegt. Momentan,.

- Indien arbeitet daran, die elektronische Stabilitätskontrolle (ESC) und die autonome Notbremsung (AEB) bis 2022–2023 in Autos verpflichtend einzuführen. Um die Zahl der Unfälle im Land zu senken, gab das Ministerium für Straßenverkehr und Autobahnen außerdem bekannt, dass es nun daran arbeitet, ADAS (erweiterte Fahrerassistenzsysteme) für Automobile unverzichtbar zu machen.

Aufgrund zunehmender Vorschriften zu ADAS-Anforderungen, wie der obligatorischen Installation von Parkassistenzsystemen in allen Fahrzeugen in China, Indien, den Vereinigten Staaten usw., unternehmen die Automobilhersteller Anstrengungen, diese Funktionen in die meisten ihrer Fahrzeuge zu integrieren. Die ADAS-Funktionen, die nur in Premiumfahrzeugen verfügbar waren, werden nun auch auf andere Fahrzeugsegmente übertragen. Diese Systeme werden als Sonderausstattung auch in anderen Fahrzeugen als High-End-Fahrzeugen angeboten. Diese Funktionen werden auch in Nutzfahrzeugen integriert.

- Ab Mitte 2022 müssen möglicherweise alle Neuwagen, die auf den EU-Markt kommen, mit fortschrittlichen Sicherheitssystemen ausgestattet sein. Nach einer Einigung mit dem Europäischen Parlament im März 2021 verabschiedete der Rat eine Verordnung zur allgemeinen Sicherheit von Kraftfahrzeugen und zum Schutz von Fahrzeuginsassen und gefährdeten Verkehrsteilnehmern, um die Zahl der Verkehrsunfälle deutlich zu reduzieren. Darüber hinaus könnte Euro NCAP, eine von der Regierung unterstützte Gruppe, die Autos auf ihre Sicherheit hin bewertet, verlangen, dass Autos ab 2023 oder 2024 über ein Fahrerüberwachungssystem verfügen, um eine Fünf-Sterne-Sicherheitsbewertung zu erhalten.

- Angesichts der zunehmenden Verfügbarkeit fortschrittlicher Fahrerassistenzsysteme (ADAS) in modernen Fahrzeugen hat die chinesische Regierung kürzlich außerdem drei neue Standards veröffentlicht, die sich speziell mit fortschrittlichen Fahrerassistenzsystemen befassen. Der erste dieser neuen Standards ist GB/T 39263-2020 zu Begriffen und Definitionen für fortschrittliche Fahrerassistenzsysteme (ADAS). Der Standard legt Definitionen für eine Vielzahl unterschiedlicher Systeme fest, die in zwei Kategorien unterteilt sind; Informationsassistenzsysteme und Steuerungsassistenzsysteme.

Der asiatisch-pazifische Raum wird voraussichtlich der am schnellsten wachsende Markt sein

China ist einer der größten Automobilmärkte der Welt, und im Jahr 2020 wurden im Land mehr als 20,17 Millionen Pkw verkauft, was einem jährlichen Umsatzrückgang von 5,89 % im Vergleich zu 2019 entspricht. Trotz der Pandemie ist China immer noch einer der größten Dies ist eine große Chance für die prädiktive Technologie, ihren Platz auf dem chinesischen Automobilmarkt zu erobern. Die chinesische Regierung konzentriert sich neben der Elektromobilität auf verschiedene fortschrittliche Fahrzeugtechnologien wie ADAS-Funktionen.

Damit aktualisieren große Automobilhersteller in der Region ihr Portfolio mit der Einführung der neuen ADAS-Funktionen der Stufen 2 und 3. Beispielsweise brachte die Marke HAVAL von Great Wall Motor Co. Ltd im Mai 2021 den neuen Kompakt-SUV Chitu auf den Markt, der mit einem 1,5-Liter-Turbomotor (maximale Leistung 135 kW, maximales Drehmoment 275 Nm) in Kombination mit einem ausgestattet ist 7-Gang-Nass-Doppelkupplungsgetriebe. Darüber hinaus verfügt das Fahrzeug über ein ADAS-System der Stufe 2 mit je nach Ausführung unterschiedlichen Funktionen.

Indien hat Potenzial und Chance für den ADAS-Markt, da Indien neben vielen neuen Produkteinführungen schrittweise in die autonome und auf künstliche Intelligenz ausgerichtete Automobilindustrie einsteigt. Zum Beispiel,.

- Im Jahr 2021 brachte Morris Garage seinen neuen SUV Gloster auf den Markt, der mit den neuesten ADAS-Funktionen basierend auf prädiktiver Technologie wie automatischer Notbremse, automatischem Parkassistenten, Erkennung des toten Winkels, Vorwärtskollisionswarnung und Spurverlassenswarnung ausgestattet ist.

- MG Hector hat im Jahr 2021 einen weiteren SUV auf den Markt gebracht, den Astor, einen erschwinglichen Kompakt-SUV mit ADAS-Funktionen der Stufe 2 wie adaptiver Geschwindigkeitsregelung, automatischer Notbremsung, Erkennung toter Winkel, Spurhalteassistent und Spurverlassenswarnung.

Branchenüberblick über fortschrittliche Fahrerassistenzsysteme

Unternehmen wie die Continental AG, die Robert Bosch GmbH, Autoliv Inc., Denso Corporation und Delphi Automotive PLC gehören zu den Hauptakteuren auf dem untersuchten Markt. Die wachsende Partnerschaft zwischen den Hauptakteuren verzeichnet neben diesen aktiven Produktinnovationen, Kooperationen usw. ein großes Wachstum für den Markt, was im Prognosezeitraum voraussichtlich zu positiven Aussichten für den Markt führen wird. Zum Beispiel,.

- Im März 2021 wird GlobalFoundries (GF), ein weltweit führender Hersteller von Spezialhalbleitern, mit Bosch zusammenarbeiten, um ein Automobilradar der nächsten Generation zu entwickeln. Bosch wird die 22FDX-HF-Lösung von GF nutzen, um ein Millimeterwellen-Automobilradar-System-on-Chip für Automobil-ADAS-Anwendungen zu entwickeln.

- Im September 2021 brachte ZF sein Mittelstreckenradar der nächsten Generation auf den Markt, um erweiterte ADAS-Sicherheitsfunktionen zu unterstützen und das verfügbare halbautomatische ZF-System coASSIST auf dem Dongfeng Aeolus Yixuan MAX in China zu verbessern.

Marktführer für fortschrittliche Fahrerassistenzsysteme

-

Continental AG

-

Delphi Technologies

-

DENSO Corporation

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für fortschrittliche Fahrerassistenzsysteme

- Im Januar 2022 stellte Aptiv PLC ein fortschrittliches Fahrerassistenzsystem (ADAS) der nächsten Generation für autonome und elektrische Fahrzeuge vor. Dies wird aufgrund der skalierbaren Architektur von Aptiv dazu beitragen, die Kosten softwaregesteuerter Fahrzeuge zu senken.

- Im Januar 2022 hat ZF ein 360-Grad-Schutzsystem für Nutzfahrzeuge auf den Markt gebracht, das Gefahren von der Vorder- und Rückseite erkennt und das Fahrzeug durch ein dynamisches Steuerungssystem abschirmt. Aufgrund der hohen Nachfrage seitens kommerzieller Flottenbetreiber zielt das Unternehmen derzeit hauptsächlich auf den US-amerikanischen Markt ab.

- Im September 2021 gab die Continental AG (Continental) bekannt, dass sie einen Joint Venture (JV)-Vertrag mit Beijing Horizon Robotics Technology RD Co., Ltd. (Horizon Robotics) unterzeichnet hat, der sich auf die Bereitstellung integrierter Hardware- und Softwarelösungen für fortschrittliche Fahrerassistenzsysteme konzentriert (ADAS) und autonomes Fahren.

- Im April 2021 gab die Denso Corporation (Denso) bekannt, dass sie Produkte zur Verbesserung der Sicherheitsleistung entwickelt hat, darunter LiDAR, Locator Telescope Camera und SIS ECU (Spatial Information Service Electronic Control Unit), die in Advanced Drive, einer fortschrittlichen Fahrerassistenztechnologie, übernommen wurden ist im Brennstoffzellenfahrzeug (FCV) Lexus LS und Toyota Mirai enthalten. LiDAR und die Locator-Teleskopkamera sind in der Lage, große Bereiche mit hoher Genauigkeit zu erfassen Beide Produkte können mehr als 200 m vor dem Fahrzeug erkennen.

Branchensegmentierung für fortschrittliche Fahrerassistenzsysteme

Der Marktbericht für fortschrittliche Fahrerassistenzsysteme befasst sich mit der wachsenden Nachfrage nach Personenkraftwagen und Nutzfahrzeugen auf der ganzen Welt und der Durchdringung von ADAS-Funktionen in diesen Fahrzeugen, den von Komponentenherstellern und Softwareanbietern zur Etablierung ihrer Präsenz getätigten Investitionen und den Marktanteilen der in der Branche tätigen Akteure Markt. Der Umfang des Berichts umfasst:.

Der Markt für fortschrittliche Fahrerassistenzsysteme ist nach Typ, Technologie, Fahrzeugtyp und Geografie segmentiert. Nach Typ ist der Markt in Parkassistenzsysteme, adaptive Frontbeleuchtung, Nachtsichtsysteme, Erkennung toter Winkel, fortschrittliches automatisches Notbremssystem, Kollisionswarnung, Müdigkeitswarnung des Fahrers, Verkehrszeichenerkennung, Spurverlassenswarnung und adaptive Geschwindigkeitsregelung unterteilt.

Nach Technologie ist der Markt in Radar, LiDAR und Kamera unterteilt. Nach Fahrzeugtyp ist der Markt in Personenkraftwagen und Nutzfahrzeuge unterteilt, und nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik und Rest der Welt unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (Milliarden US-Dollar) erstellt.

| Nach Typ | Parkassistenzsystem | ||

| Adaptive Frontbeleuchtung | |||

| Nachtsichtsystem | |||

| Erkennung des toten Winkels | |||

| Fortschrittliches automatisches Notbremssystem | |||

| Kollisionswarnung | |||

| Warnung vor Müdigkeit beim Fahrer | |||

| Verkehrszeichenerkennung | |||

| Spurverlassungswarnung | |||

| Adaptive Geschwindigkeitsregelung | |||

| Durch Technologie | Radar | ||

| LiDAR | |||

| Kamera | |||

| Nach Fahrzeugtyp | Personenkraftwagen | ||

| Nutzfahrzeuge | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Rest der Welt | Brasilien | ||

| Argentinien | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest der Welt | |||

Häufig gestellte Fragen zur Marktforschung für fortschrittliche Fahrerassistenzsysteme

Wie groß ist der Markt für fortschrittliche Fahrerassistenzsysteme?

Es wird erwartet, dass der Markt für fortschrittliche Fahrerassistenzsysteme im Jahr 2024 57,94 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 16,70 % auf 125,42 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für fortschrittliche Fahrerassistenzsysteme derzeit?

Im Jahr 2024 wird die Größe des Marktes für fortschrittliche Fahrerassistenzsysteme voraussichtlich 57,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für fortschrittliche Fahrerassistenzsysteme?

Continental AG, Delphi Technologies, DENSO Corporation, Robert Bosch GmbH, ZF Friedrichshafen AG sind die wichtigsten Unternehmen, die auf dem Markt für fortschrittliche Fahrerassistenzsysteme tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für fortschrittliche Fahrerassistenzsysteme?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für fortschrittliche Fahrerassistenzsysteme?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für fortschrittliche Fahrerassistenzsysteme.

Welche Jahre deckt dieser Markt für fortschrittliche Fahrerassistenzsysteme ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für fortschrittliche Fahrerassistenzsysteme auf 49,65 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für fortschrittliche Fahrerassistenzsysteme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für fortschrittliche Fahrerassistenzsysteme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automotive Technology Reports

Popular Automotive Reports

Other Popular Industry Reports

ADAS-Branchenbericht

Statistiken für den ADAS-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die ADAS-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.