Marktgröße für aktive und passive elektronische Komponenten

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 0.76 Trillion |

| Marktgröße (2029) | USD 1.16 Trillion |

| CAGR (2024 - 2029) | 8.79 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für aktive und passive elektronische Komponenten

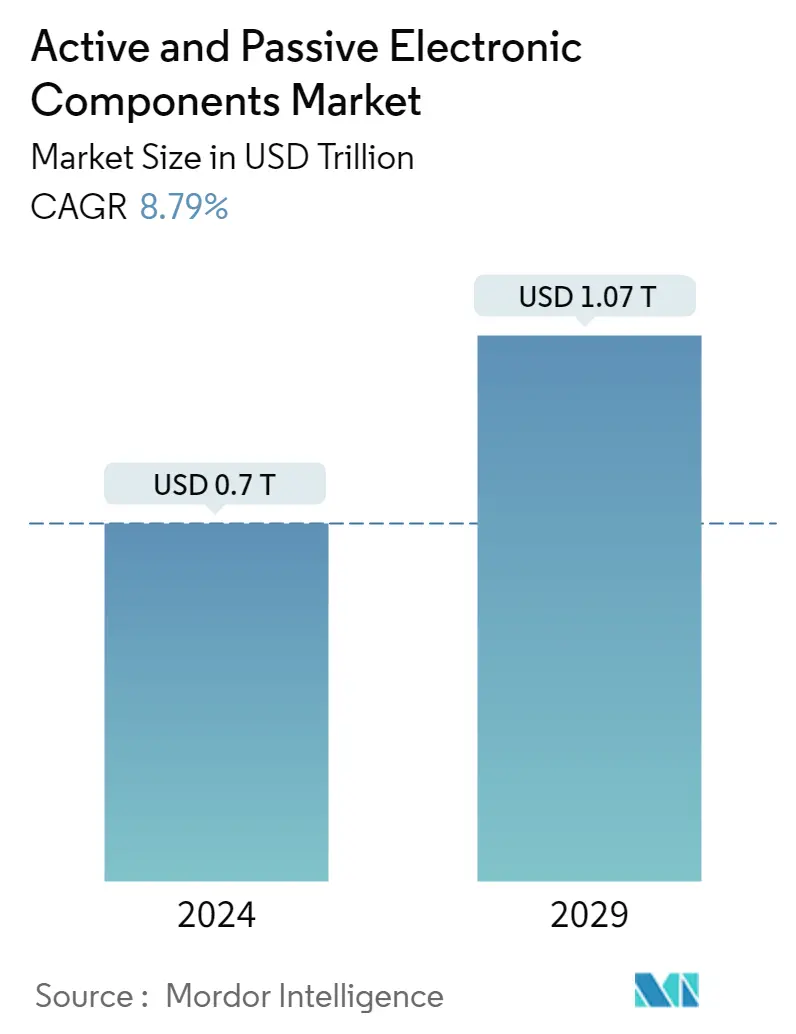

Die Marktgröße für aktive und passive elektronische Komponenten wird im Jahr 2024 auf 0,7 Billionen USD geschätzt und wird bis 2029 voraussichtlich 1,07 Billionen USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 8,79 % wachsen.

Aktive und passive elektronische Komponenten sind die Bausteine eines Halbleiters/elektronischen Geräts. Mit ihren einfachen Funktionalitäten spielen diese Komponenten eine entscheidende Rolle bei der Stromversorgung eines elektronischen Systems. Während aktive Komponenten Teil einer elektronischen Schaltung sind, die auf eine externe Stromquelle angewiesen ist, um elektrische Signale zu modifizieren/zu steuern, benötigen passive elektronische Komponenten keine externe Stromquelle, um zu funktionieren. Sie nutzen andere Eigenschaften, um das elektrische Signal zu steuern.

- Der Markt für aktive und passive Elektronik verzeichnete in den letzten Jahren ein deutliches Wachstum, vor allem aufgrund der zunehmenden Digitalisierung verschiedener Sektoren. Dies führte zu einer zunehmenden Akzeptanz von Unterhaltungselektronik in allen Sektoren und dem steigenden Bedarf an Konnektivität und Mobilität. Mit diesen Entwicklungen stieg auch die Komplexität elektronischer Produkte. Dies beschleunigte den Bedarf an Komponenten, insbesondere in der Automobil- und Unterhaltungselektronikindustrie.

- Einer der aktuellen Trends in der Unterhaltungselektronikindustrie ist die wachsende Nachfrage und der Bedarf an kleinerer, leichterer und leistungsfähigerer Elektronik, d.h. die Miniaturisierung von Elektronik und Komponenten. Schnelle technologische Fortschritte haben zur Verfügbarkeit von Produkten geführt, die mehrere Funktionen auf einer einzigen Plattform vereinen.

- Die Unterhaltungselektronikindustrie gehört zu den größten Abnehmern von aktiven und passiven elektronischen Bauelementen. Diese Komponenten gehören zu den grundlegenden Bausteinen der Schaltkreise in Geräten wie Computern, Mobiltelefonen und mehreren anderen elektronischen Geräten. Ein Transistor führt beispielsweise verschiedene Funktionen wie Verstärkung, Spannungsregelung, Schalten, Signalmodulation und Oszillatoren aus.

- Die Rohstoffpreise wie Silizium, Eisen, Nickel und Molybdän haben sich zuletzt deutlich verändert. Mit dem Einfluss der Pandemie erlebt der globale Edelmetallmarkt weitere negative Auswirkungen von Lieferkettenproblemen, die sich auch auf die Marktpreise auswirken. Dieser Preisanstieg für Palladium, Nickel und Ruthenium wirkt sich auf die Gesamtproduktionskosten für bestimmte großvolumige Komponenten aus und stellt das Wachstum des Marktes in Frage.

- Während der COVID-19-Pandemie stieg die Nachfrage nach aktiven und passiven Komponenten im gesamten Medizin- und Gesundheitssektor erheblich an, um den Erkennungs- und Behandlungsprozess zu beschleunigen und die Möglichkeiten zur Fernüberwachung von Patienten zu verbessern. Gesundheitseinrichtungen investierten erheblich in fortschrittliche elektronische Geräte, was wiederum die Nachfrage nach Komponenten wie Transistoren, Kondensatoren, Verstärker usw.

- Beispielsweise verzeichnete die Nachfrage nach elektrochemischen Transistoren mit einer modularen Architektur einen bemerkenswerten Anstieg der Verwendung in Sensorgeräten für die schnelle Quantifizierung von Einzelmolekül- bis Nanomolaren Konzentrationen spezifischer Antigene in komplexen Körperflüssigkeiten. Darüber hinaus wurden während der COVID-Zeit auch verschiedene Anwendungsfälle von laserinduzierten Graphen-Feldeffekttransistoren (LIG-FET) zum Nachweis von SARS-CoV-2 beobachtet. Da sich diese Komponenten als vorteilhaft erweisen, wird erwartet, dass weitere technologische Innovationen in der Zeit nach COVID-19 neue Wachstumschancen eröffnen werden.

Markttrends für aktive und passive elektronische Komponenten

Die zunehmende Einführung der 5G-Technologie treibt den Markt an

- 5G ist nicht nur für die Kommunikationsbranche eine bahnbrechende Innovation, sondern wird voraussichtlich das Wachstum verschiedener Branchen, darunter Unterhaltungselektronik, Automobil, Industrie usw., erheblich beeinflussen, da die schnelle und latenzarme Konnektivität, die 5G bietet, die Anwendungsfälle in diesen Branchen erheblich erweitern wird.

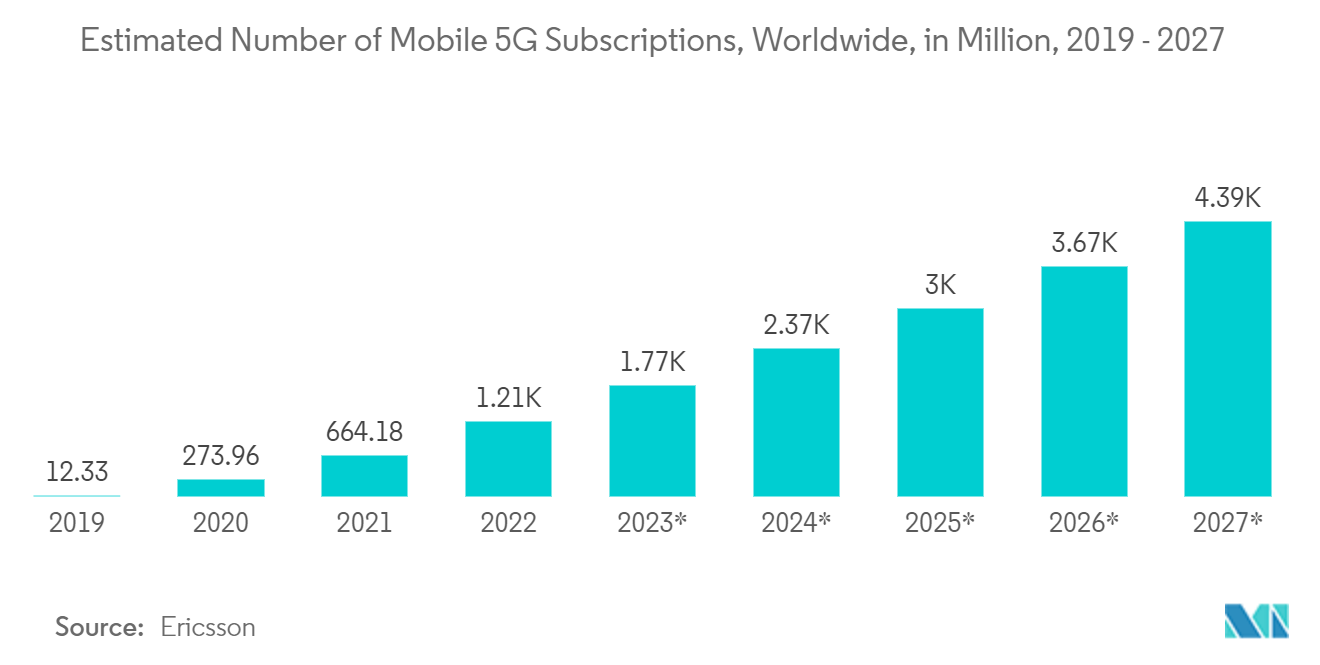

- Laut Ericsson wird erwartet, dass die weltweite Zahl der 5G-Abonnements schnell zunehmen und von nur 12,69 Millionen im Jahr 2019 auf 4.372,73 Millionen im Jahr 2027 ansteigen wird. Darüber hinaus wird erwartet, dass Nordostasien die größte Anzahl von 5G-Abonnenten haben wird und bis 2027 1.705,6 Millionen Abonnenten erreichen wird.

- Es wird erwartet, dass solche Trends eine neue Welt der Möglichkeiten für jede Technologiebranche eröffnen werden, da die geringe Latenz und die hohe Geschwindigkeit, die 5G bietet, für weitere Fortschritte in den Bereichen intelligente Automatisierung, künstliche Intelligenz (KI), Internet der Dinge (IoT), autonome Autos, erweiterte Realität, Blockchain und mehrere andere Technologien, die noch erforscht werden müssen, erforderlich sind.

- Laut einer Studie von Qualcomm wird 5G bis 2035 mehr als 2,4 Billionen US-Dollar in der gesamten Automobilindustrie generieren. Da Millionen von Fahrzeugen die mobile Technologie für Echtzeitnavigation, Rettungsdienste, vernetztes Infotainment usw. nutzen, wird das Aufkommen von 5G eine neue Reihe von Anwendungen wie Vehicle-2-Vehicle, Vehicle-2-Network (V2N), Vehicle-2-Infrastructure (V2I) und Vehicle-2-Pedestrian (V2P)-Kommunikation hervorbringen.

- Darüber hinaus wird erwartet, dass 5G auch einen ähnlichen Einfluss auf das Wachstum der Unterhaltungselektronikindustrie haben wird. Die Nachfrage nach IoT-verbundenen Verbrauchergeräten wird aufgrund der Verfügbarkeit von Netzwerken mit geringer Latenz und schneller Konnektivität steigen. Solche Trends werden zusammen das Wachstum des untersuchten Marktes im Prognosezeitraum unterstützen.

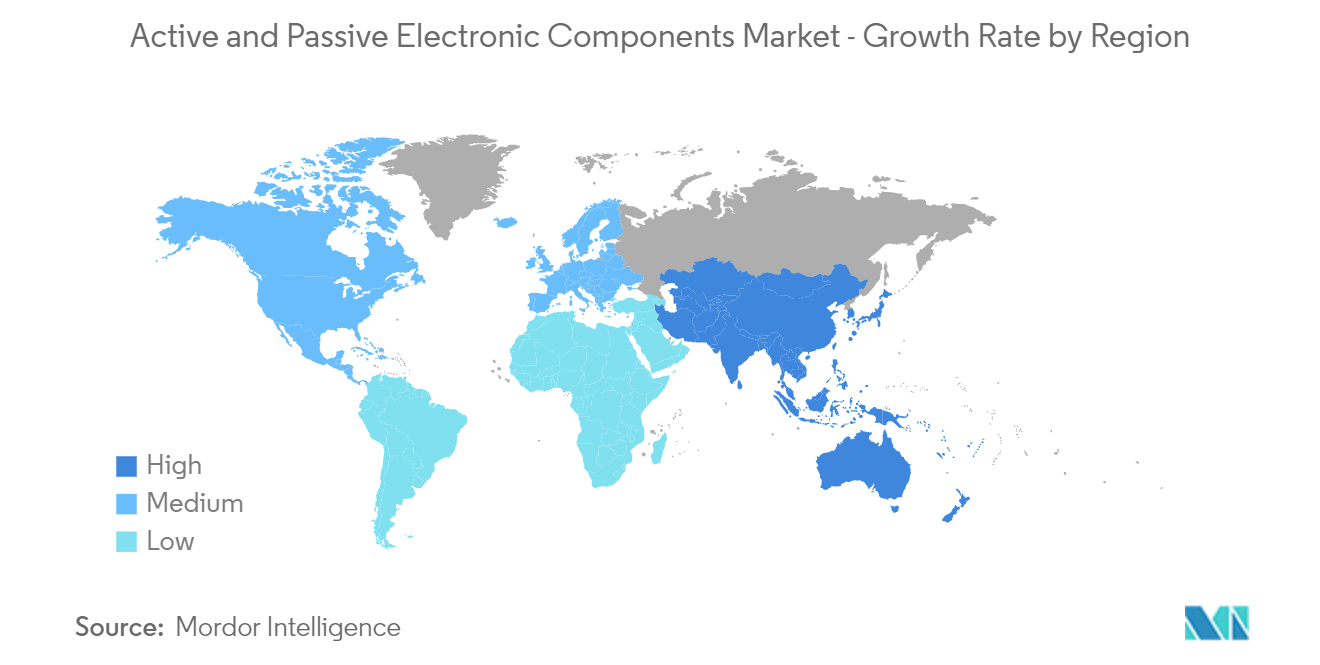

Für den asiatisch-pazifischen Raum wird ein deutliches Wachstum erwartet

- Die wachsende Elektronikindustrie zieht mehrere multinationale Unternehmen an, die entweder unabhängig oder über ein Joint Venture mit verschiedenen regionalen Unternehmen Produktionsstätten in asiatischen Ländern errichten. Dazu gehören große globale Organisationen wie Tyco Electronics, FCI OEN, Molex, Vishay und EPCOS. Es wird erwartet, dass dies die lokale Fertigungstätigkeit von Widerständen im asiatisch-pazifischen Raum weiter ankurbeln wird.

- In China ist das Wachstum des untersuchten Marktes auch auf die boomende Elektronikindustrie zurückzuführen. Die Elektronik ist eine der größten Industrien in China und trägt wesentlich zum allgemeinen Wirtschaftswachstum des Landes bei. So stieg beispielsweise nach Angaben des Staatsrats der Volksrepublik China in den zwei Monaten von Januar bis Februar 2022 die Wertschöpfung der großen Elektronikhersteller im Vergleich zum Vorjahr um 12,7 %, verglichen mit dem Wachstum von 7,5 % im gesamten Industriesektor des Landes. China ist der weltweit führende Hersteller von elektronischen Geräten wie Fernsehern, Smartphones, Laptops und PCs, Kühlschränken und Klimaanlagen.

- Japans Elektronikindustrie, die zu den größten der Welt gehört, ist der wichtigste Faktor, der die Nachfrage nach Halbleitern im Land antreibt. Nach Angaben der Japan Electronics and Information Technology Industries Association (JEITA) stieg der Produktionswert elektronischer Geräte in Japan im Jahr 2021 im Vergleich zum Vorjahr um 10,6 % und erreichte im Jahr 2021 einen Wert von etwa 3,94 Billionen JPY. Das steigende verfügbare Einkommen der Menschen und ihre Präferenzen für Smart Homes und intelligente Geschäftsumgebungen sind wichtige Treiber für das Wachstum der Unterhaltungselektronik in Japan.

- Korea hat eine führende Position auf dem globalen Markt für Halbleiterspeicher eingenommen. Der Rechenzentrumsmarkt in Korea ist einer der am schnellsten wachsenden und zieht zunehmend Investitionen von vielen ausländischen Akteuren an. Im April 2022 hat Digital Edge (Singapore) Holdings Pte. Ltd plante, durch eine Partnerschaft mit dem SK eco-Werk ein Rechenzentrum in Incheon, Südkorea, zu entwickeln. Die Unternehmen werden gemeinsam ein 120-MW-Hyperscale-Rechenzentrumsentwicklungsprojekt im National Industrial Complex in Bupyeong-gu, Incheon, bauen und fördern.

- Die Elektronikfertigung leistet einen erheblichen Beitrag zum gesamten Bruttoinlandsprodukt (BIP) Taiwans. Die Taiwan Semiconductor Manufacturing Company (TSMC) ist der wichtigste Halbleiterhersteller in der Region. Kürzlich gab TSMC seine Ergebnisse für das 2. Quartal 2022 bekannt, die ein starkes Umsatzwachstum von 36,6 % gegenüber dem Vorjahr aufweisen. Einer der wichtigsten Gründe für dieses bemerkenswerte Wachstum war nach Angaben des Unternehmens die schnelle Expansion seiner Kunden in der High-Performance-Computing-Branche (HPC). Dazu gehören Forscher für künstliche Intelligenz, Rechenzentren für Cloud-Anbieter wie Amazon Web Services von Amazon und Edge-Computing-Netzwerke. Der HPC-Umsatz stieg im 2. Quartal um 14 % gegenüber dem Vorquartal und macht nun 43 % des Gesamtumsatzes von TSMC aus.

Branchenübersicht für aktive und passive elektronische Komponenten

Der Markt für aktive und passive elektronische Komponenten umfasst seit langem etablierte Akteure, die erhebliche Investitionen in das Produkt getätigt haben. Die neuen Akteure, die in den Markt eintreten, erfordern hohe Investitionen. Die Unternehmen können sich durch starke Wettbewerbsstrategien behaupten. Produktinnovationen können auch neuen Akteuren zugute kommen, da sie auf neue und weniger erforschte Anwendungsbereiche abzielen können, um ihre Marktpräsenz weiter auszubauen. Der Wettbewerbsgrad auf dem Markt ist hoch und wird voraussichtlich für den prognostizierten Zeitraum gleich bleiben.

Im Dezember 2022 wurde ModCap HF, ein modularer Kondensator für Zwischenkreisanwendungen, der mit extrem hohen Schaltfrequenzen betrieben werden kann, von der TDK Corporation angeboten. Die sechs neu geschaffenen Leistungskondensatoren der B25647A*-Serie sind für 900 bis 1600 Volt ausgelegt und haben Kapazitätsbereiche zwischen 640 und 1850 Mikrofarad. Die höchstzulässige Hot-Spot-Temperatur beträgt 90 °C, und die Nennströme reichen je nach Art von 160 A bis 210 A.

Im Oktober 2022 brachte die YAGEO Group, der weltweit führende Anbieter von passiven Bauelementen, den Dünnschicht-Chipwiderstand für die Automobilindustrie auf den Markt - die RP-Serie. Das einzigartige Passivierungsdesign der RP-Serie schafft eine wasserdichte Schnittstelle. Diese Abdeckung schirmt die Widerstandsschicht ab und verhindert das Eindringen von Feuchtigkeit von außen. Mit diesem Schutz kann die RP-Serie unter schwierigen Bedingungen eine hohe Widerstandsstabilität aufrechterhalten, was sie ideal für Stromversorgungssysteme, industrielle/medizinische Geräte, Telekommunikation, Industrie-/Automobilelektronik und Industrie-/Industrieanlagen macht.

Marktführer für aktive und passive elektronische Komponenten

-

Infineon Technologies AG

-

NXP Semiconductors NV

-

Texas Instruments, Inc.

-

Panasonic Corporation

-

Murata Manufacturing Co. Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für aktive und passive elektronische Komponenten

- Januar 2023 Die MOTIX-Familie der Infineon Technologies AG für automobile und zivile Motorsteuerungsanwendungen bietet eine breite Palette von Produkten mit unterschiedlichen Integrationsgraden. Infineon bringt den MOTIX 3-Phasen-Gate-Treiber-IC 6ED2742S01Q auf den Markt, um seine Produktlinie zu erweitern. Der 160-V-Silicon-on-Insulator (SOI)-Gate-Treiber wird in einem QFN-32-Gehäuse mit einem thermisch effizienten, freiliegenden Powerpad geliefert und verfügt über eine integrierte Power-Management-Einheit (PMU). Aus diesem Grund eignet sich das einfach zu integrierende Gerät perfekt für batteriebetriebene industrielle BLDC-Motorsteuerungsantriebe, wie sie in Robotik, Drohnen, Akku-Elektrowerkzeugen und leichten Elektrofahrzeugen verwendet werden.

- November 2022 YAEGO stellt die HCV X7R MLCCs vor, um den strengen Spezifikationen industrieller Anwendungen gerecht zu werden. Das neueste Modell, das YAGEO HCV X7R, hat einen Gehäusegrößenbereich (Zoll) von 0402 bis 1210 und verfügt über die größte Kapazität und Nennspannung von 47 uF bzw. 100 Volt. YAGEO ist der wettbewerbsfähigste Anbieter von HCV-MLCCs, da seine neue Anlage im Jahr 2023 in Betrieb gehen wird, um die steigende Nachfrage zu befriedigen, und über eine größere Produktionskapazität verfügt.

Marktbericht für aktive und passive elektronische Komponenten - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchen-Wertschöpfungskettenanalyse

4.3 Attraktivität der Branche - Porters Fünf Kräfte

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht der Verbraucher

4.3.3 Bedrohung durch Neueinsteiger

4.3.4 Wettberbsintensität

4.3.5 Bedrohung durch Ersatzprodukte

4.4 Auswirkungen von COVID-19 auf die Branche

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Zunehmende Präferenz für miniaturisierte Designs

5.1.2 Wachsende Zahl von Computer-, Kommunikations- und Unterhaltungselektronik

5.1.3 Zunehmende Verbreitung der 5G-Technologie

5.2 Marktbeschränkungen

5.2.1 Steigende Metallpreise beeinflussen die Kosten der Komponentenproduktion

6. MARKTSEGMENTIERUNG

6.1 Nach Komponente

6.1.1 Aktive Komponenten

6.1.1.1 Transistoren

6.1.1.2 Diode

6.1.1.3 Integrierte Schaltkreise (ICs)

6.1.1.4 Verstärker

6.1.1.5 Vakuumröhren

6.1.2 Passive Bauteile

6.1.2.1 Kondensatoren

6.1.2.2 Induktoren

6.1.2.3 Widerstände

6.2 Nach Endbenutzerbranche

6.2.1 Automobilindustrie

6.2.2 Unterhaltungselektronik und Computer

6.2.3 Medizinisch

6.2.4 Industrie

6.2.5 Kommunikation

6.2.6 Andere Endverbraucherbranchen

6.3 Nach Geografie

6.3.1 Nordamerika

6.3.2 Europa

6.3.3 Asien-Pazifik

6.3.4 Lateinamerika

6.3.5 Naher Osten und Afrika

7. WETTBEWERBSLANDSCHAFT

7.1 Firmenprofile

7.1.1 Infineon Technologies AG

7.1.2 NXP Semiconductors NV

7.1.3 Texas Instruments, Inc.

7.1.4 Panasonic Corporation

7.1.5 Murata Manufacturing Co. Ltd

7.1.6 Eaton Corporation

7.1.7 TE Connectivity Ltd.

7.1.8 Honeywell International Inc.

7.1.9 Toshiba Corp.

7.1.10 Vishay Intertechnology Inc.

7.1.11 YAGEO Corporation

7.1.12 TDK Corporation

7.1.13 KEMET Corporation (Yageo Corporation)

7.1.14 AVX Corporation (Kyocera Corp)

7.1.15 Lelon Electronics Corporation

7.1.16 Taiyo Yuden Co. Ltd

8. INVESTITIONSANALYSE

9. ZUKUNFT DES MARKTES

Branchensegmentierung für aktive und passive elektronische Komponenten

Aktive elektronische Komponenten beziehen sich auf die Komponenten, die eine externe und bedingte Quelle benötigen, um in einer Schaltung zu arbeiten. Integrierte Schaltkreise, Transistoren und Dioden sind einige der aktiven elektronischen Komponenten. Passive elektronische Komponenten bestehen aus Kondensatoren, Widerständen und Induktivitäten/Magneten. Diese Komponenten benötigen keine externe Quelle, um in der Schaltung zu arbeiten.

Die Studie verfolgt verschiedene Arten von aktiven und passiven elektronischen Komponenten. Aktive Komponenten umfassen Transistoren, Dioden, ICs, Verstärker und Vakuumröhren, während passive Geräte Kondensatoren, Induktivitäten und Widerstände umfassen. Die Anwendungen und die Nachfrage in verschiedenen Endverbraucherbranchen wie Automobil, Unterhaltungselektronik und Computer, Industrie und Kommunikation werden berücksichtigt. Es wird davon ausgegangen, dass die Einnahmen aus dem Verkauf von aktiven und passiven Komponenten der Marktgröße entsprechen. Darüber hinaus deckt der Bericht Schlüsselregionen wie Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie den Nahen Osten und Afrika ab. Darüber hinaus konzentriert sich die Marktstudie auch auf die Auswirkungen der COVID-19-Pandemie auf das Marktökosystem. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Mrd. USD angegeben.

| Nach Komponente | ||||||||||||

| ||||||||||||

|

| Nach Endbenutzerbranche | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Geografie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für aktive und passive elektronische Komponenten

Wie groß ist der Markt für aktive und passive elektronische Komponenten?

Es wird erwartet, dass die Marktgröße für aktive und passive elektronische Komponenten im Jahr 2024 0,70 Billionen USD erreichen und mit einer CAGR von 8,79 % wachsen wird, um bis 2029 1,07 Billionen USD zu erreichen.

Wie groß ist der aktuelle Markt für aktive und passive elektronische Komponenten?

Im Jahr 2024 wird erwartet, dass die Marktgröße für aktive und passive elektronische Komponenten 0,70 Billionen USD erreichen wird.

Wer sind die Hauptakteure auf dem Markt für aktive und passive elektronische Komponenten?

Infineon Technologies AG, NXP Semiconductors NV, Texas Instruments, Inc., Panasonic Corporation, Murata Manufacturing Co. Ltd sind die wichtigsten Unternehmen, die auf dem Markt für aktive und passive elektronische Komponenten tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Markt für aktive und passive elektronische Komponenten?

Es wird geschätzt, dass der asiatisch-pazifische Raum im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Markt für aktive und passive elektronische Komponenten?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für aktive und passive elektronische Komponenten.

Welche Jahre deckt dieser Markt für aktive und passive elektronische Komponenten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für aktive und passive elektronische Komponenten auf 646,21 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für aktive und passive elektronische Komponenten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für aktive und passive elektronische Komponenten für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für aktive und passive elektronische Komponenten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate für aktive und passive elektronische Komponenten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse aktiver und passiver elektronischer Komponenten umfasst einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.