Marktanalyse für Aktivkohlefasern (ACF).

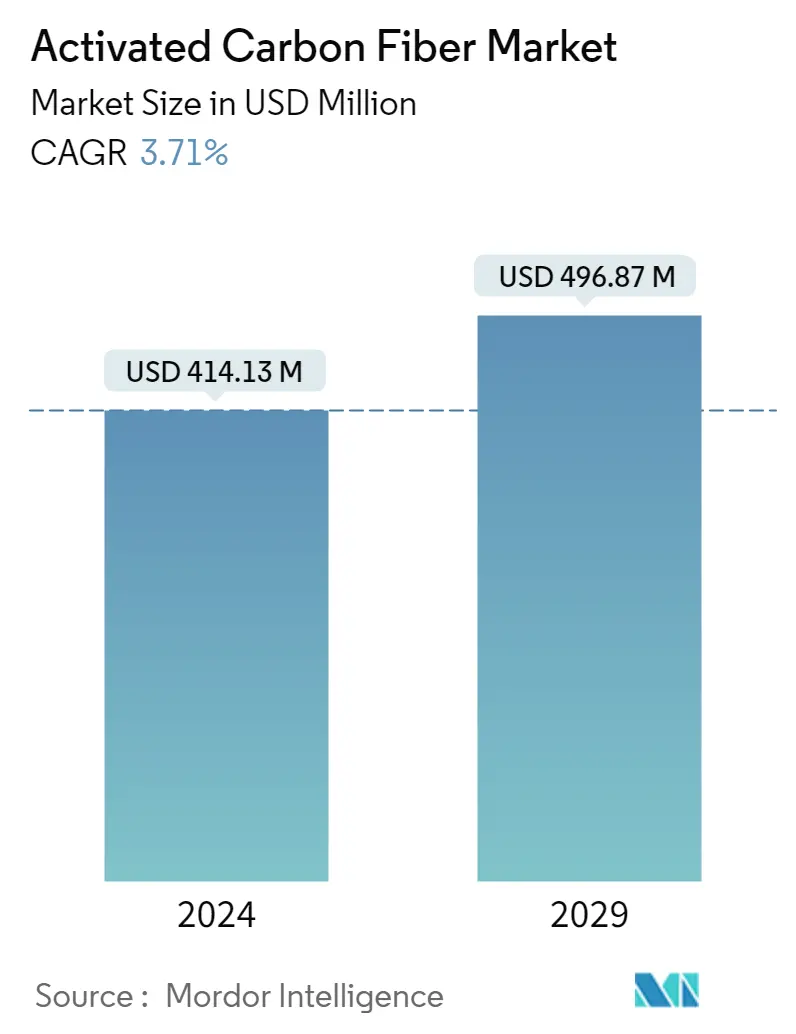

Die Marktgröße für Aktivkohlefasern wird im Jahr 2024 auf 414,13 Millionen US-Dollar geschätzt und soll bis 2029 496,87 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,71 % im Prognosezeitraum (2024–2029) entspricht.

Während der COVID-19-Pandemie im Jahr 2020 erlebte der Markt einen starken Wachstumsrückgang bei Produktion, Verkauf, Marketing und Vertrieb. Der weltweite Shutdown hat zu einer Reihe von Marktschließungen geführt, die zu erheblichen Verlusten für viele Schlüsselindustrien geführt haben. Allerdings hat sich der Markt in den zwei Jahren erholt und ein starkes Wachstum verzeichnet.

- Es wird erwartet, dass zunehmende Umweltbedenken im Zusammenhang mit Luft- und Wasserverschmutzung in Verbindung mit den überlegenen Eigenschaften von Aktivkohlefasern im Vergleich zu Pulveraktivkohlen (PAC) und Granulataktivkohlen (GAC) die Nachfrage auf dem Markt im Prognosezeitraum ankurbeln werden.

- Bedenken im Zusammenhang mit seinen Rohstoffen, etwa der synthetischen Faser, die nicht abbaubar ist und dazu neigt, sich mit Molekülen schädlicher chemischer Schadstoffe im Abwasser wie Flammschutzmitteln und Pestiziden zu verbinden, dürften das Marktwachstum behindern.

- Es wird prognostiziert, dass die steigende Nachfrage aus der Schutzbekleidungsindustrie in Zukunft als Chance für den Markt dienen wird.

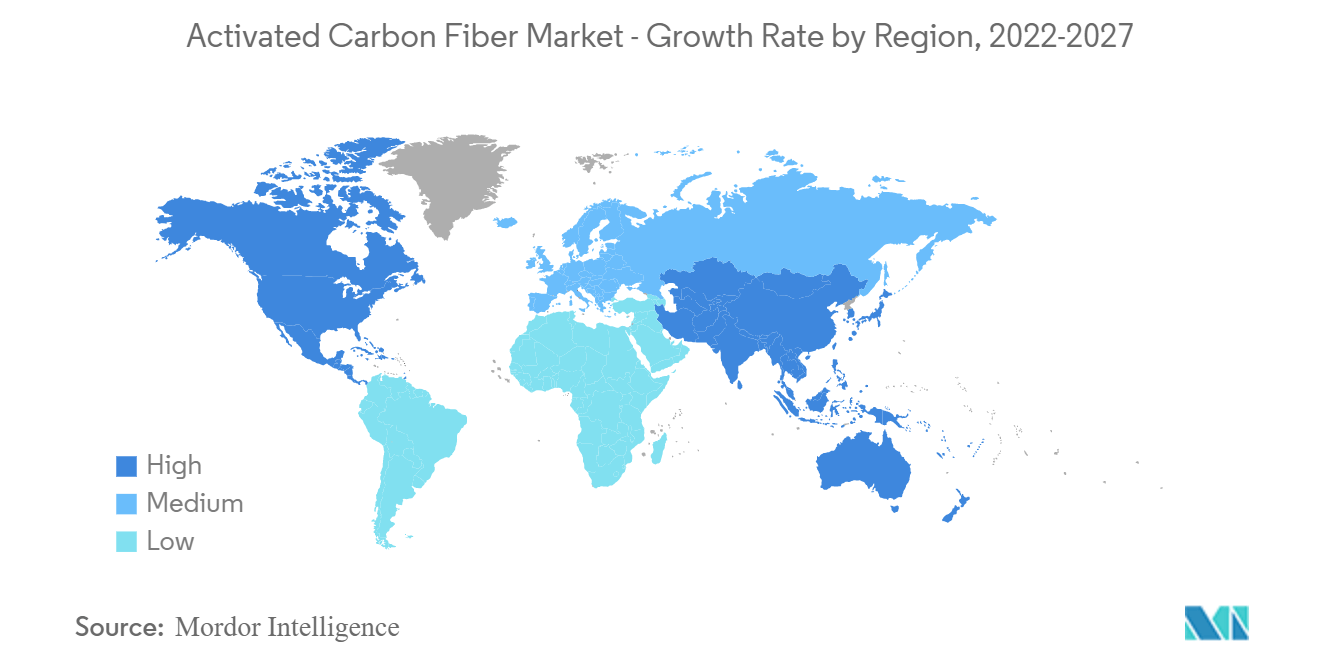

- Es wird erwartet, dass die nordamerikanische Region den Markt dominiert und im Prognosezeitraum wahrscheinlich auch die höchste CAGR verzeichnen wird.

Markttrends für Aktivkohlefasern (ACF).

Steigende Nachfrage aus der Reinigungsindustrie

- Eine der Hauptanwendungen von Aktivkohlefasern ist die Reinigung. Bei der Gas- und Wasserreinigung werden aufgrund ihrer Eigenschaften vor allem Aktivkohlefasern eingesetzt.

- In verschiedenen Industrien und Laboren werden hochreine Gase benötigt. Das Vorhandensein von Verunreinigungen wie Feuchtigkeit, Kohlenwasserstoffen, Sauerstoff oder Schwefelverbindungen kann zu Störungen oder einer ineffizienten Nutzung der Gase führen. Dadurch entsteht ein Bedarf an der Reinigung von Industriegasen.

- Die Gasreinigung ist für die Emissionskontrolle im Automobilbereich, die Luftreinigung in Flugzeugkabinen, die Emissions- und Geruchskontrolle, Gasmasken und die Aufrechterhaltung der Luftqualität in Innenräumen erforderlich. Darüber hinaus steigen in zahlreichen Branchen die Anforderungen an die Gasreinigung, da die Verwendung von Gasen immer vielfältiger wird und die Besorgnis über die Luftverschmutzung zunimmt.

- Nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) wurden im vergangenen Jahr weltweit rund 80,15 Millionen Fahrzeuge produziert, was einer Wachstumsrate von 3 % gegenüber ~77,71 Millionen Fahrzeugen im Jahr 2020 entspricht, was die Nachfrage nach Aktivkohlefasern steigert für die Emissionskontrolle im Automobilbereich.

- Aufgrund verschiedener Regierungsinitiativen wird erwartet, dass die Wasseraufbereitung in Indien im Prognosezeitraum einen deutlichen Anstieg verzeichnen wird. Der Council on Energy, Environment, and Water (CEEW) plant in Zusammenarbeit mit der 2030 Water Resources Group, die Abwasserbewirtschaftung in Indien zu verbessern und gleichzeitig private Investitionen in den Bau von Abwasseraufbereitungsanlagen zu erhöhen.

- Es wird erwartet, dass alle oben genannten Faktoren den Weltmarkt im Prognosezeitraum antreiben werden.

Nordamerika wird den Markt dominieren

- Aufgrund der steigenden Nachfrage aus der Reinigungs-, Chemie- und Medizinindustrie in Ländern wie den Vereinigten Staaten und Kanada wird erwartet, dass Nordamerika den Markt für Aktivkohlefasern dominieren wird.

- Die Vereinigten Staaten sind eine große Industrienation, in der zahlreiche Industrien in den Kategorien Groß, Mittel und Klein betrieben werden. Das Land ist für seine boomenden kommerziellen Aktivitäten bekannt. Darüber hinaus sind die Vereinigten Staaten einer der größten Wasserverbraucher der Welt. Ungefähr 80 % der US-amerikanischen Wasser- und Abwasseraufbereitungsindustrie sind in öffentlichem Besitz und werden von der öffentlichen Hand verwaltet.

- Allerdings verfügt der ländliche Teil des Landes im Vergleich zu den städtischen Gebieten über einen deutlich geringeren Zugang zur Wasseraufbereitungsinfrastruktur und -erleichterung. Seit 2003 hat das US-Landwirtschaftsministerium (USDA) rund 10 Milliarden US-Dollar für den Bau und die Wartung von 7.500 ländlichen Wasser- und Abwassersystemen bereitgestellt und plant, seine Investitionen in den kommenden Jahren weiter zu steigern. Diese wachsenden Investitionen in die Wasseraufbereitung im Land dürften die Nachfrage nach Aktivkohlefasern steigern.

- Nach Angaben des American Chemistry Council belief sich der Wert der US-amerikanischen Chemikalienlieferungen im vergangenen Jahr auf 768,9 Milliarden US-Dollar, verglichen mit 696 Milliarden US-Dollar im Jahr 2020, was die Nachfrage der chemischen Industrie nach Filtern auf Aktivkohlefaserbasis unterstützt.

- Die wachsende geriatrische Bevölkerung und der wachsende Bedarf an medizinischen Einrichtungen zur Behandlung chronischer Krankheiten haben das Wachstum des Gesundheitssektors sowie den Verbrauch von Aktivkohlefasern für verschiedene Anwendungen im Land gefördert.

- In der kanadischen Gesundheitsbranche ist der Medizingerätesektor eine stark diversifizierte und exportorientierte Branche, die Geräte und Zubehör herstellt. Der Sektor wird durch Produktinnovationen angetrieben. Die Branche kann auf erstklassige innovative Forschung an kanadischen Universitäten, Forschungsinstituten und Krankenhäusern zurückgreifen, von denen einige in kanadische Medizingeräteunternehmen ausgegliedert wurden.

- Daher wird erwartet, dass die steigende Nachfrage aufgrund der oben genannten Faktoren das Wachstum in der nordamerikanischen Region vorantreiben wird.

Branchenüberblick über Aktivkohlefasern (ACF).

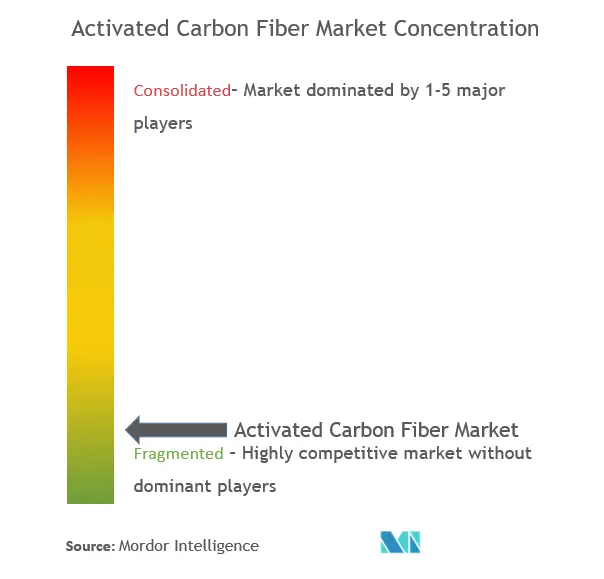

Der Markt für Aktivkohlefasern ist fragmentiert. Zu den wichtigsten Akteuren auf dem Aktivkohlefasermarkt gehören (nicht in einer bestimmten Reihenfolge) Osaka Gas Chemicals Co. Ltd, Kuraray Co. Ltd, Unitika Ltd, Anshan Sinocarb Carbon Fibers Co. Ltd, Kuraray Co. Ltd und Toyobo Co. Ltd.

Marktführer für Aktivkohlefasern (ACF).

-

Osaka Gas Chemicals Co. Ltd

-

Kuraray Co. Ltd

-

Unitika Ltd

-

Anshan Sinocarb Carbon Fibers Co. Ltd

-

Toyobo Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Aktivkohlefasern (ACF).

Im März 2022 unterzeichneten Toyobo Co. Ltd und Mitsubishi Corporation eine Vereinbarung zur Gründung eines neuen Joint Venture-Unternehmens (Toyobo Co. Ltd, 51 % und Mitsubishi Corporation, 49 %) für die Planung, Entwicklung, Herstellung und den Vertrieb von Funktionsmaterialien , das voraussichtlich im Januar 2023 seinen Betrieb aufnehmen wird. Das neue Joint Venture wird sich mit Aktivitäten im Zusammenhang mit Fotofunktionsmaterialien, Feinchemikalien, technischen Kunststoffen, Wasseraufbereitungsmembranen, Geräten für Umweltlösungen, Aktivkohleprodukten, Aktivkohlefiltern und Spinnvliesen befassen Stoffe, Lifestyle-Materialien und Hochleistungsfasern.

Branchensegmentierung für Aktivkohlefasern (ACF).

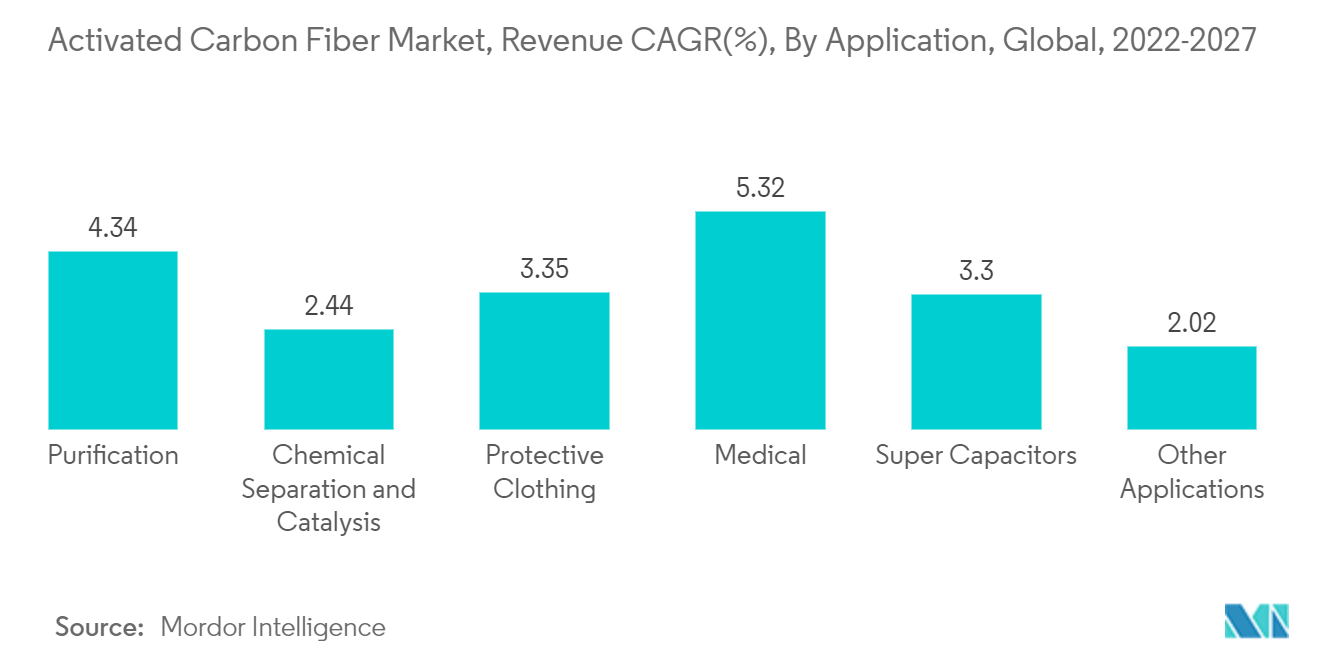

Aktivkohlefasern werden üblicherweise aus Kohlenstofffasern durch Pyrolyse von kohlenstoffhaltigen Materialien hergestellt, wie unter anderem Polyacrylnitril (PAN), Kohlenteerpech und Benzinpech, Viskose und Biomasse. Es findet unter anderem Anwendung in den Bereichen Reinigung, chemische Trennung, Katalyse, Schutzkleidung, Medizin und Superkondensatoren. Der Aktivkohlefasermarkt ist segmentiert nach Rohstoffen (natürlich und synthetisch), Anwendungen (Reinigung, chemische Trennung und Katalyse, Schutzkleidung, Medizin, Superkondensatoren und andere Anwendungen) und Geografie (Asien-Pazifik, Nordamerika, Europa, Südamerika, Naher Osten und Afrika). Der Bericht behandelt auch die Marktgröße und Prognosen für den Aktivkohlefasermarkt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Natürlich | |

| Synthetik | Tonhöhenbasiert |

| Panbasiert | |

| Auf Phenolbasis | |

| Auf Viskosebasis | |

| Andere Materialien |

| Reinigung |

| Chemische Trennung und Katalyse |

| Schutzkleidung |

| Medizinisch |

| Superkondensatoren |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Mexiko | |

| Kanada | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Rohmaterial | Natürlich | |

| Synthetik | Tonhöhenbasiert | |

| Panbasiert | ||

| Auf Phenolbasis | ||

| Auf Viskosebasis | ||

| Andere Materialien | ||

| Anwendung | Reinigung | |

| Chemische Trennung und Katalyse | ||

| Schutzkleidung | ||

| Medizinisch | ||

| Superkondensatoren | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Mexiko | ||

| Kanada | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Aktivkohlefasern (ACF).

Wie groß ist der Markt für Aktivkohlefasern?

Es wird erwartet, dass die Marktgröße für Aktivkohlefasern im Jahr 2024 414,13 Millionen US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 3,71 % auf 496,87 Millionen US-Dollar wachsen wird.

Wie groß ist der Markt für Aktivkohlefasern derzeit?

Im Jahr 2024 wird die Marktgröße für Aktivkohlefasern voraussichtlich 414,13 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Aktivkohlefaser-Markt?

Osaka Gas Chemicals Co. Ltd, Kuraray Co. Ltd, Unitika Ltd, Anshan Sinocarb Carbon Fibers Co. Ltd, Toyobo Co. Ltd sind die wichtigsten Unternehmen, die auf dem Markt für Aktivkohlefasern tätig sind.

Welches ist die am schnellsten wachsende Region im Aktivkohlefaser-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Aktivkohlefasern?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Aktivkohlefasern.

Welche Jahre deckt dieser Markt für Aktivkohlefasern ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Aktivkohlefasern auf 399,32 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Aktivkohlefasermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Aktivkohlefasermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Aktivkohlefasern

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aktivkohlefasern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aktivkohlefasern umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.