| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

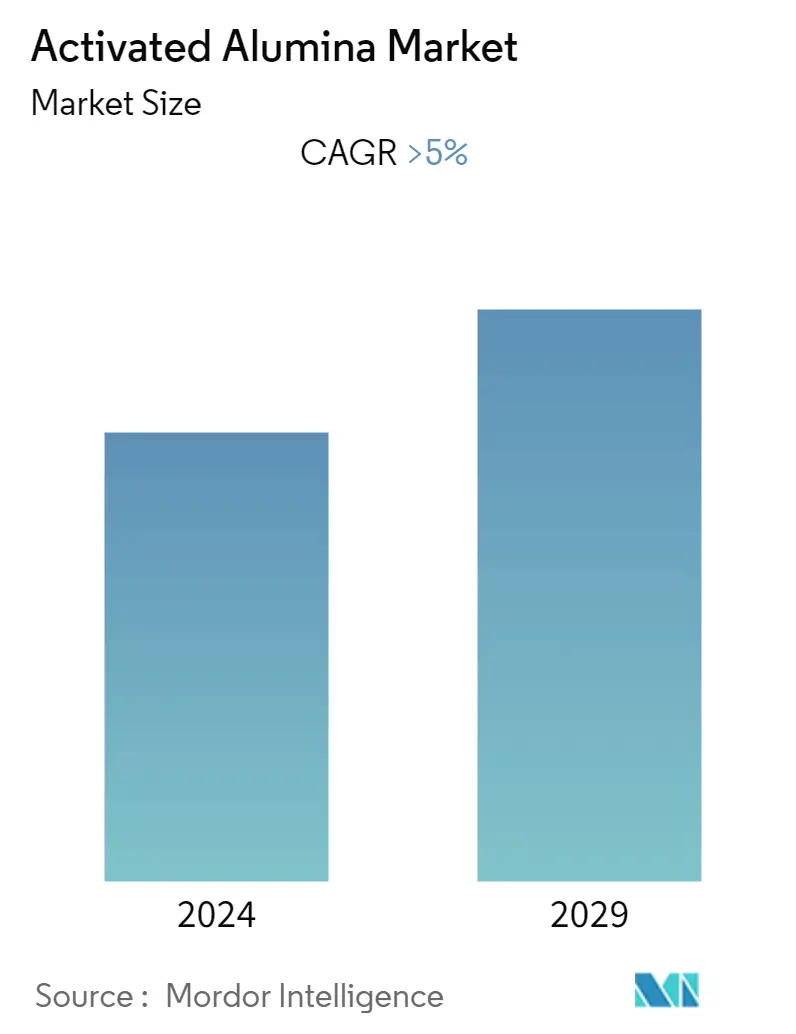

| CAGR | 5.00 % |

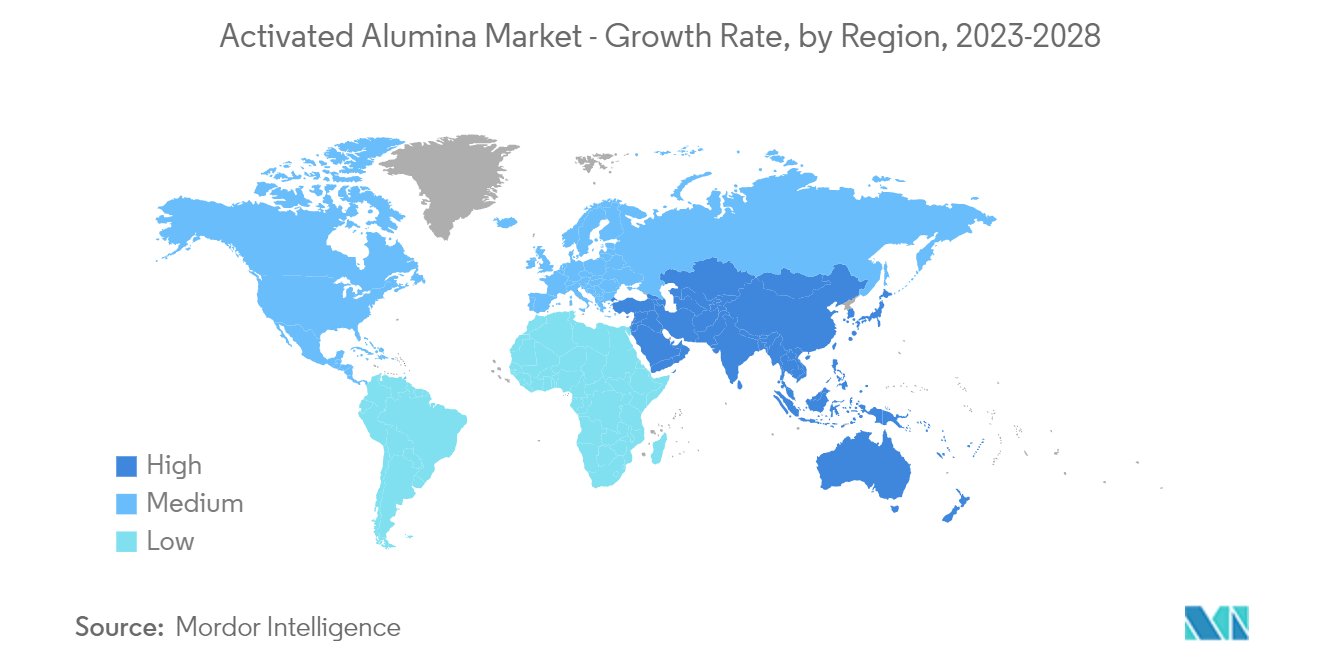

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

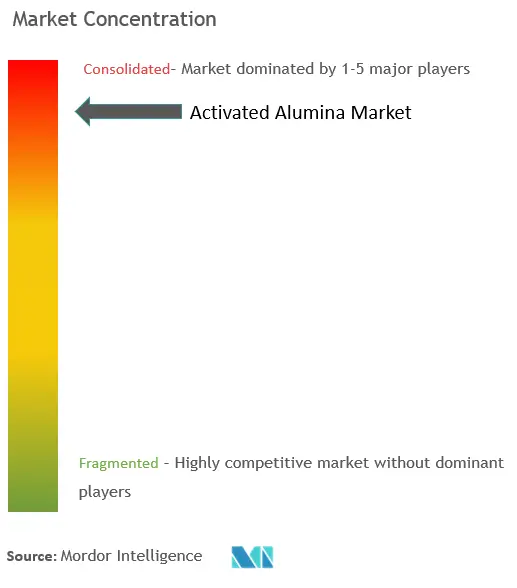

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für aktiviertes Aluminiumoxid

Im Prognosezeitraum wird der Markt für aktiviertes Aluminiumoxid voraussichtlich eine jährliche Wachstumsrate von über 5 % verzeichnen.

Im Jahr 2020 wirkte sich COVID-19 nachteilig auf den Markt aus. Es wird jedoch geschätzt, dass der Markt inzwischen das Niveau vor der Pandemie erreicht hat und in Zukunft voraussichtlich stetig wachsen wird.

- Der Markt wird vor allem durch zunehmende Bedenken hinsichtlich der Wasserverschmutzung durch Fluor angetrieben und gewinnt in der Pharmaindustrie zunehmend an Bedeutung.

- Andererseits dürfte das Vorhandensein von Ersatzstoffen wie Aktivkohle und Zeolithen, die relativ die gleichen Leistungsmerkmale aufweisen, das Marktwachstum behindern.

- Auch der Einsatz von aktiviertem Aluminiumoxid in Industrien wie der Textil- und Kosmetikindustrie dürfte in Zukunft neue Märkte eröffnen.

- Der asiatisch-pazifische Raum stellt den größten Markt dar und dürfte im Prognosezeitraum aufgrund des Verbrauchs von Ländern wie China, Indien und Japan der am schnellsten wachsende Markt sein.

Markttrends für aktiviertes Aluminiumoxid

Erhöhte Nachfrage aus der Öl- und Gasindustrie

- Aufgrund seiner Fähigkeit, als Adsorptionsmittel zu dienen, steigert die Öl- und Gasindustrie die Nachfrage nach aktiviertem Aluminiumoxid.

- Aktiviertes Aluminiumoxid wird in der Öl- und Gasindustrie verwendet, um Wasser aus Erdgasströmen zu entfernen. Erdgas gilt als die am schnellsten wachsende Quelle der heimischen Energieerzeugung. Es wird erwartet, dass die Errichtung neuer Raffinerieprojekte der entscheidende Treiber für das Segmentwachstum sein wird.

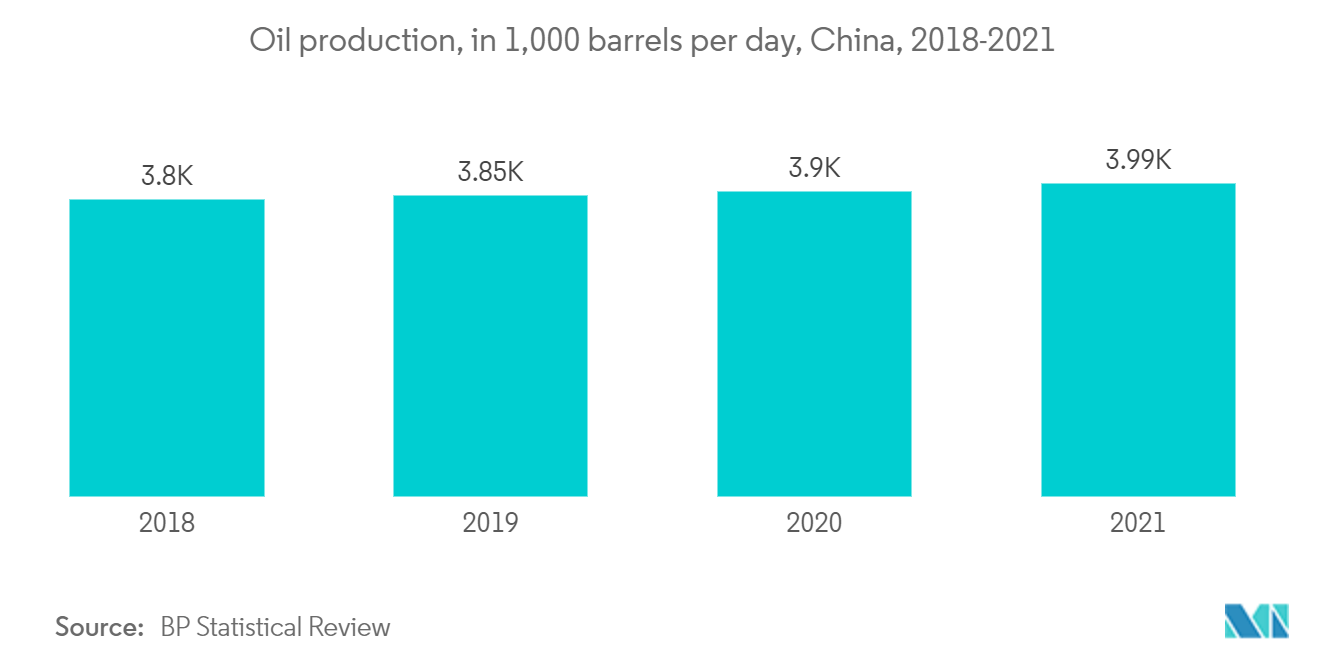

- Laut BP-Statistiken produzierte China im Jahr 2021 fast 4 Millionen Barrel Öl pro Tag. Staatsunternehmen, darunter China National Offshore Oil Corp., dominieren die Ölindustrie in China.

- Darüber hinaus wird erwartet, dass die Öl- und Gasproduktion der China National Offshore Oil Corporation (CNOOC) im Zeitraum 2022–24 jedes Jahr um mehr als 6 % steigen wird, was eine entscheidende Rolle für die Energieversorgungssicherheit Chinas spielt.

- Die indische Regierung hat eine Reihe von Plänen auf den Weg gebracht, um den wachsenden Bedarf an Öl und Gas zu decken. Es hat 100 % ausländische Direktinvestitionen (FDI) in vielen Segmenten des Sektors ermöglicht, darunter Erdgas, Erdölprodukte und Raffinerien.

- Insgesamt wird nach Angaben der Internationalen Energieagentur erwartet, dass die weltweite Ölnachfrage bis 2026 104,1 mb/d (Millionen Barrel pro Tag) erreichen wird, wobei China und Indien bis 2026 etwa die Hälfte des Wachstums ausmachen werden, was das Marktwachstum in den kommenden Jahren unterstützen wird Jahre.

- Aufgrund aller oben genannten Faktoren wird erwartet, dass der Markt für aktiviertes Aluminiumoxid im Prognosezeitraum deutlich wachsen wird.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Raffineriekapazitäten der Schlüsselländer wie Indien und China deutlich wachsen werden, was die Nachfrage nach Produkten erhöhen wird. Die steigende Nachfrage nach Süßwasserversorgung aufgrund des Bevölkerungswachstums in der Region wird den Markt antreiben.

- Steigende Ausgaben für die Wasseraufbereitungsinfrastruktur in Verbindung mit der steigenden Nachfrage nach gasförmiger und flüssiger Trocknung in der Öl- und Gasindustrie werden den Markt für aktiviertes Aluminiumoxid in der Region beschleunigen.

- Als oberste Priorität der indischen Regierung wurde die Haushaltszuweisung für die Jal-Jeevan-Mission im Zeitraum 2021–22 deutlich auf 6,82 Milliarden US-Dollar erhöht.

- Gemeinsam mit der 2030 Water Resources Group möchte der Council on Energy, Environment, and Water (CEEW) den Umgang Indiens mit seinem Abwasser verbessern und mehr private Gelder für den Bau von Abwasseraufbereitungsanlagen erhalten.

- Auch die wachsende Öl- und Gasindustrie in der Region trägt zum starken Wachstum des Marktes in den nächsten Jahren bei.

- Laut BP Stats ist Japan beispielsweise einer der größten Primärenergieverbraucher der Welt. Im Jahr 2021 verbrauchte das Land 151,7 Millionen Tonnen Öl, was einem Anstieg von fast 2 % im Vergleich zum Vorjahr entspricht.

- Im Prognosezeitraum wird die Nachfrage nach aktiviertem Aluminiumoxid aufgrund der oben genannten Faktoren und der staatlichen Unterstützung steigen.

Überblick über die Aktivaluminiumoxid-Branche

Der Markt für aktiviertes Aluminiumoxid ist von Natur aus konsolidiert. Zu den Hauptakteuren auf dem Markt zählen unter anderem BASF SE, Huber Engineered Materials, Sumitomo Chemical Co., Ltd., Axens und Honeywell International Inc. (in keiner bestimmten Reihenfolge).

Marktführer bei aktiviertem Aluminiumoxid

-

BASF SE

-

Axens

-

Sumitomo Chemical Co., Ltd.

-

Honeywell International Inc.

-

Huber Engineered Materials

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für aktiviertes Aluminiumoxid

- Februar 2023 Evonik gibt die Investition in die Erweiterung seiner Produktionsanlage für pyrogenes Aluminiumoxid in Yokkaichi, Japan, bekannt. Die Anlage wird die erste Aluminiumoxidanlage des Unternehmens in Asien sein. Der Schwerpunkt liegt auf der Entwicklung von Lösungen für die Lithium-Ionen-Batterietechnologie, die in Elektroautobatterien zum Einsatz kommt. Die Anlage soll bis 2025 in Betrieb gehen.

- Oktober 2022 Axens unterzeichnet eine Asset Sale Agreement (ASA) mit dem in Kanada ansässigen Unternehmen Rio Tinto Alcan über den Verkauf seines aktivierten Aluminiumoxidgeschäfts in Brockville, Ontario, Kanada, durch Rio Tinto Alcan. Das Geschäft wird Wachstumspotenzial für neue Märkte weltweit bringen.

Segmentierung der Aktivaluminiumoxid-Industrie

Aktiviertes Aluminiumoxid ist ein hochporöses Aluminiumhydroxid mit großer Oberfläche. Es wird in einer Vielzahl von Anwendungen eingesetzt, beispielsweise als Katalysatoren, Biokeramik, Fluoridadsorbentien und andere. Es kann giftige Stoffe aus Abwasser und Grundwasserleitern absorbieren. Anwendung, Endverbraucherindustrie und geografische Lage sind die Marktsegmente für aktiviertes Aluminiumoxid. Je nach Anwendung ist der Markt in Katalysator-, Trockenmittel-, Adsorptionsmittel- und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Öl und Gas, Wasseraufbereitung, Chemie, Gesundheitswesen und andere Endverbraucherindustrien unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen in 15 Ländern in den wichtigsten Regionen ab. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Anwendung | Adsorbens | ||

| Trockenmittel | |||

| Katalysator | |||

| Andere Anwendungen | |||

| Endverbraucherindustrie | Öl und Gas | ||

| Wasserversorgung | |||

| Chemisch | |||

| Gesundheitspflege | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für aktiviertes Aluminiumoxid

Wie groß ist der Markt für aktiviertes Aluminiumoxid?

Der Markt für aktiviertes Aluminiumoxid wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Aktiviertes Aluminiumoxid-Markt?

BASF SE, Axens, Sumitomo Chemical Co., Ltd., Honeywell International Inc., Huber Engineered Materials sind die wichtigsten Unternehmen, die auf dem Markt für aktiviertes Aluminiumoxid tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für aktiviertes Aluminiumoxid?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für aktiviertes Aluminiumoxid?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für aktiviertes Aluminiumoxid.

Welche Jahre deckt dieser Markt für aktiviertes Aluminiumoxid ab?

Der Bericht deckt die historische Marktgröße des Marktes für aktiviertes Aluminiumoxid für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für aktiviertes Aluminiumoxid für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über aktiviertes Aluminiumoxid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von aktiviertem Aluminiumoxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von aktiviertem Aluminiumoxid umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.