Acrylamid-Marktanalyse

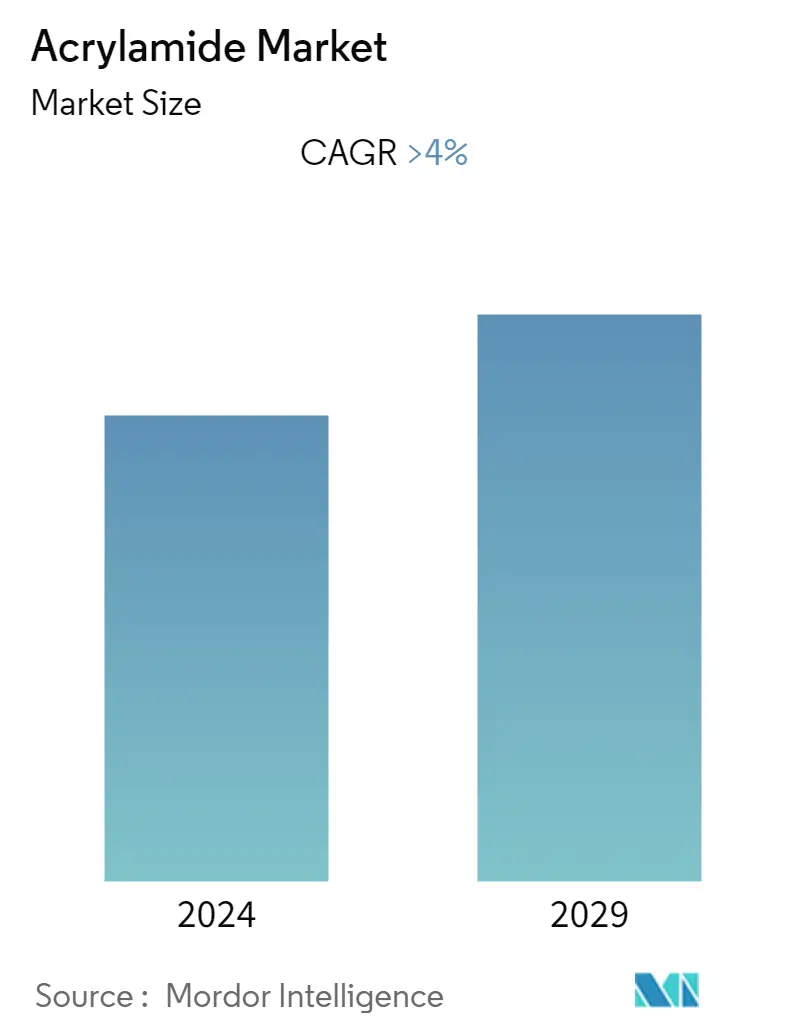

Der Markt für Acrylamid wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 4 % verzeichnen.

COVID-19 wirkte sich negativ auf den Markt aus. Aufgrund der Pandemie verhängten mehrere Länder weltweit einen Lockdown, um die Ausbreitung des Virus einzudämmen. Dadurch wurde die Angebots- und Nachfragekette völlig unterbrochen, was sich negativ auf den Markt auswirkte. Derzeit hat sich der Markt von der COVID-19-Pandemie erholt und wächst deutlich.

- Der Markt wird aufgrund der wachsenden Nachfrage nach Enhanced Oil Recovery (EOR)-Verfahren, bei denen viele Polyacrylamide zum Einsatz kommen, kurzfristig wahrscheinlich wachsen. Langfristig wird der Markt aufgrund der strengen europäischen Wasservorschriften, die bei der Wasseraufbereitung viel Acrylamid verwenden, wahrscheinlich wachsen.

- Allerdings entsteht Acrylamid durch Wechselwirkungen mit erhitzten Mahlzeiten und Zigarettenrauch. Die ungünstigen gesundheitlichen Auswirkungen dieser Exposition werden voraussichtlich eine erhebliche Hürde für die weltweite Acrylamidindustrie darstellen.

- Dennoch wird erwartet, dass wachsende Investitionen in die Wasseraufbereitung in Ländern wie China immense Chancen für das Marktwachstum schaffen.

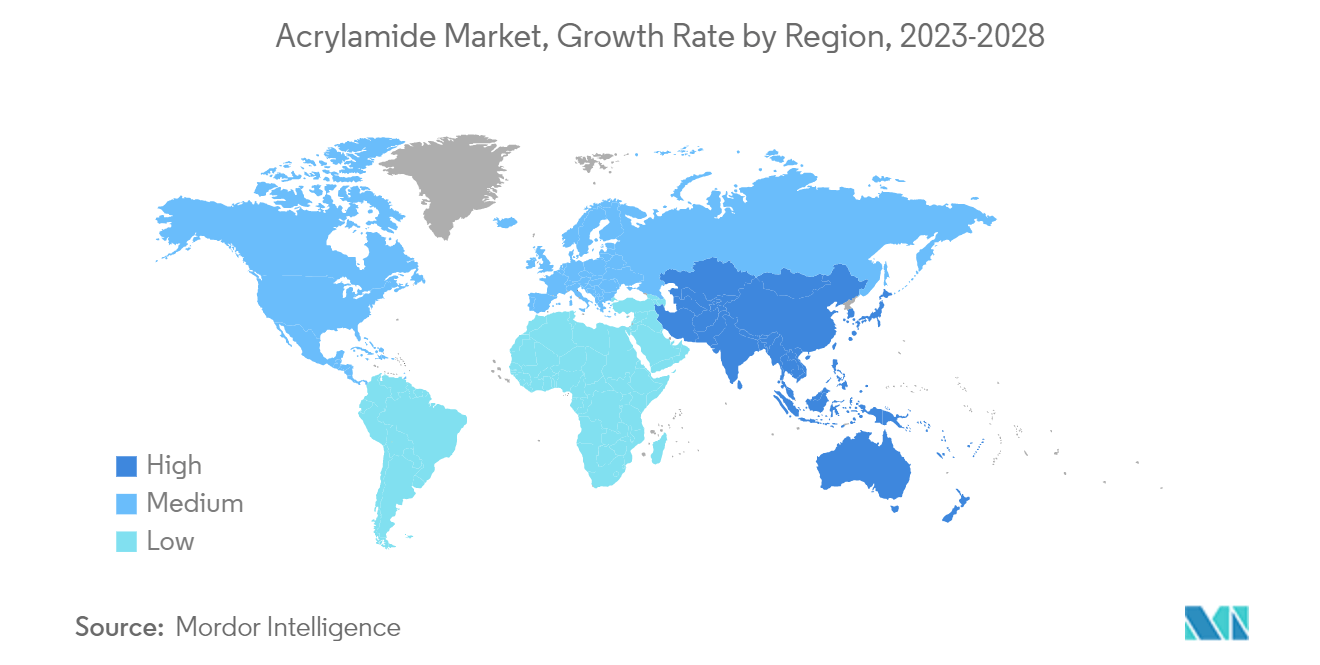

- Der asiatisch-pazifische Raum hatte einen bedeutenden Marktanteil, gefolgt von Nordamerika und Europa.

Markttrends für Acrylamid

Wasseraufbereitungsanwendung soll den Markt dominieren

- Acrylamid ist ein lineares Polymer, das aus Monomereinheiten mit Amidgruppen besteht, die an Partikeln auf der Oberfläche haften. Die ausgedehnte Polymerkette verbindet diese Partikel miteinander. Dieser Vorgang wird als Flockung bezeichnet und wird häufig in der Abwasserbehandlung eingesetzt.

- Wenn wässrige Acrylamid- oder Polyacrylamid-Lösungen (PAM) mit Abwasser vermischt werden, bilden sie größere Flocken, die die Sedimentationsraten in Klärbecken, die Flotationsraten in Druckentspannungsflotationssystemen (DAF) und die Wasserentfernung in Schlammeindickungsanlagen verbessern können. Polyacrylamid wird häufig in Branchen wie der Abwasserbehandlung, der Zellstoff- und Papierherstellung, der Chemie, Petrochemie, Textilindustrie, Ölsandindustrie und im Bergbau eingesetzt.

- Der gestiegene industrielle Bedarf an Wasser war einer der Hauptgründe für das starke Wachstum der Wasseraufbereitungsindustrie. Da Wasser in zahlreichen Industriezweigen wie Energie, Stahl, Bergbau und Metallurgie, Petrochemie, Öl und Gas, Lebensmittel und Getränke sowie Textilien und Farbstoffe in großen Mengen verbraucht wird, erlassen Regierungen auf der ganzen Welt Vorschriften für die Abwasserbehandlung in diesen Industriezweigen bevor das Wasser wieder an die Umwelt abgegeben wird.

- Bei der Abwasserbehandlung wird nichtionisches Polyacrylamid seinen Alternativen vorgezogen, wenn das Abwassersystem von Natur aus säurehaltig ist. Darüber hinaus sorgt das anorganische Flockungsmittel Polyaluminium oder Aluminiumsulfat für eine bessere Leistung im Wasseraufbereitungsprozess.

- Kationisches Polyacrylamid ist gut wasserlöslich und hat eine hervorragende Flockungswirkung. Es wird in einer Vielzahl von Anwendungen eingesetzt, darunter in der städtischen Abwasserbehandlung, der Papierherstellung, der metallurgischen und petrochemischen Verarbeitung, der Lebensmittelverarbeitung, der Färberei, der Bergbauaufbereitung und der industriellen Abwasserbehandlung.

- Die Erweiterungsphase 2 der Northeast Water Purification Plant (NEWPP) in Texas, USA; das Bull Run Filtration Project in Oregon, USA; das Wiederaufbauprojekt der Wasseraufbereitungsanlage Linville im Südosten von Queensland, Australien; usw. sind einige der bevorstehenden Projekte, die sich auf die Nachfrage nach Polymer auswirken können.

- Das Northeast Water Purification Plant (NEWPP)-Erweiterungsprojekt der Stadt Houston ist ein Design-Build-Projekt, das die Kapazität der bestehenden Wasseranlage bis 2024 um 320 Millionen Gallonen pro Tag (MGD) erhöhen wird. Das Projekt wird es der Stadt und ermöglichen regionale Wasserbehörden, um den prognostizierten Bedarf zu decken.

- Darüber hinaus verzeichnete der Markt aufgrund der steigenden Nachfrage nach aufbereitetem Wasser aus diesen Anlagen eine steigende Nachfrage nach PAM aus Kernkraftwerken. In neuen Kraftwerken, deren Bau bis 2023 geplant ist, können zahlreiche Wasseraufbereitungsanlagen installiert werden.

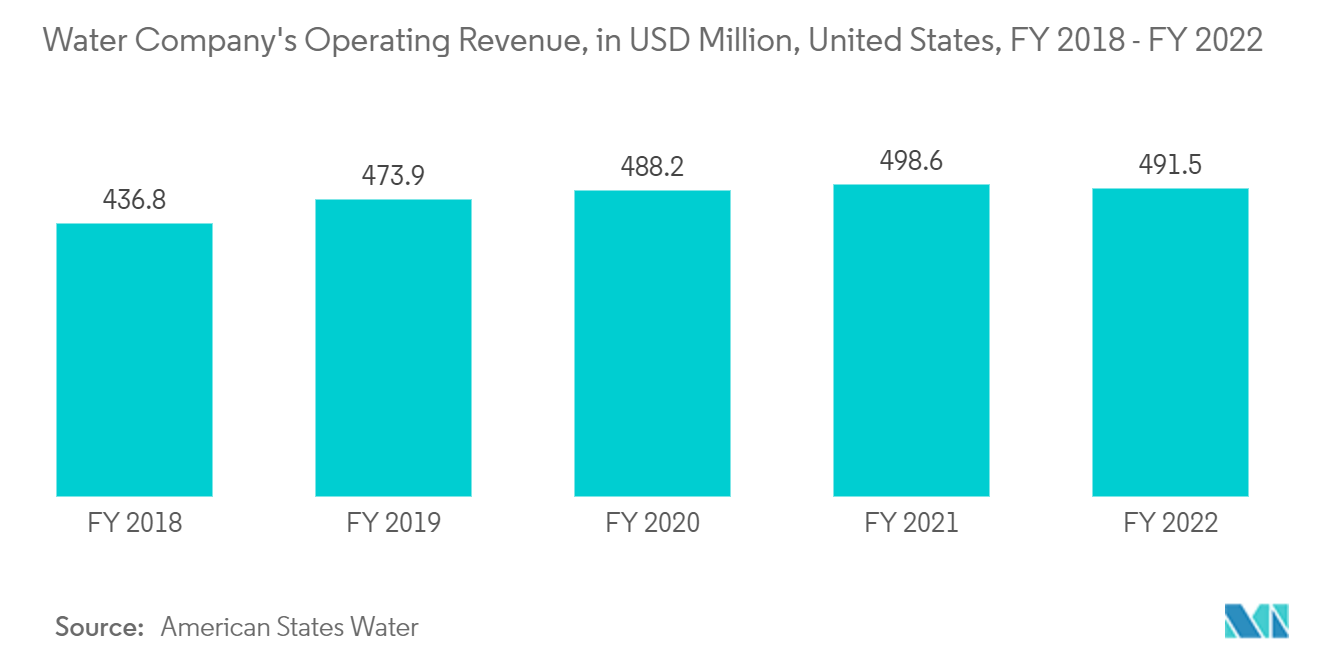

- Nach Angaben von American States Water beliefen sich die Betriebseinnahmen der American States Water Company im Geschäftsjahr, das am 31. Dezember 2022 endete, auf 491,5 Millionen US-Dollar. American States Water Corporation ist ein Wasser- und Stromanbieter mit Sitz in Kalifornien.

- Da mit der Inbetriebnahme solcher Projekte zu rechnen ist, dürfte die Nachfrage nach Acrylamid für Wasseraufbereitungsanwendungen im Prognosezeitraum steigen.

Asien-Pazifik-Region wird den Markt dominieren

- Für den asiatisch-pazifischen Raum wird im gesamten Projektionszeitraum ein moderates Wachstum prognostiziert. Steigende verfügbare Einkommen in Schwellenländern steigern die Nachfrage nach Convenience-Artikeln und unterstützen das Wachstum des weltweiten Acrylamid-Marktes. China hat den größten Marktanteil und wird im Prognosezeitraum der größte Acrylamid-Verbraucher sein.

- Die Zahl der in China neu gebohrten Entwicklungsbohrungen erreichte zuletzt 15.178, was einem Anstieg von 4,9 Prozent gegenüber dem Vorjahreswert entspricht. Diese Tendenz wird sich aufgrund der Schiefergasentwicklung des Landes in den kommenden Jahren fortsetzen.

- Im Jahr 2021 kündigte China ein wesentlich niedrigeres Ziel an, in den nächsten fünf Jahren 20 Millionen m3/Tag zusätzliche Abwasserbehandlungskapazität zu schaffen. Diese Zahl ist weniger als die Hälfte des letzten Fünfjahresziels von 50,22 Millionen m3/Tag, was auf den außergewöhnlichen Erfolg des Landes bei der Universalisierung von Dienstleistungen hinweist.

- Anfang 2022 verabschiedete China neue Richtlinien zur Abwasserwiederverwendung, die vorschreiben, dass bis 2025 25 % des Abwassers entsprechend den Wiederverwendungsstandards behandelt werden müssen. Dies spiegelt das Ziel des Landes wider, von der Kapazitätserweiterung abzuweichen und sich mehr auf die Qualität des behandelten Abwassers zu konzentrieren. Im Rahmen des Projekts will China in den nächsten fünf Jahren 80.000 Kilometer Abwassersammelrohre bauen und sanieren.

- Der Aktionsplan zur Verhinderung der Wasserverschmutzung, auch Water Jujo genannt, legt Chinas Ziele zur Reduzierung der Wasserverschmutzung bis 2030 fest.

- Da es im Land nicht so viel verstärkte Ölförderung und Fracking gibt wie anderswo, wird Acrylamid in der Öl- und Gasindustrie nicht so häufig verwendet wie anderswo. Andererseits machen chinesische Energieriesen Fortschritte bei der Gewinnung von Erdgas aus Schiefergesteinsformationen.

- Daher wird erwartet, dass alle oben aufgeführten Ursachen die Nachfrage auf dem Acrylamid-Markt im asiatisch-pazifischen Raum in Zukunft erhöhen werden.

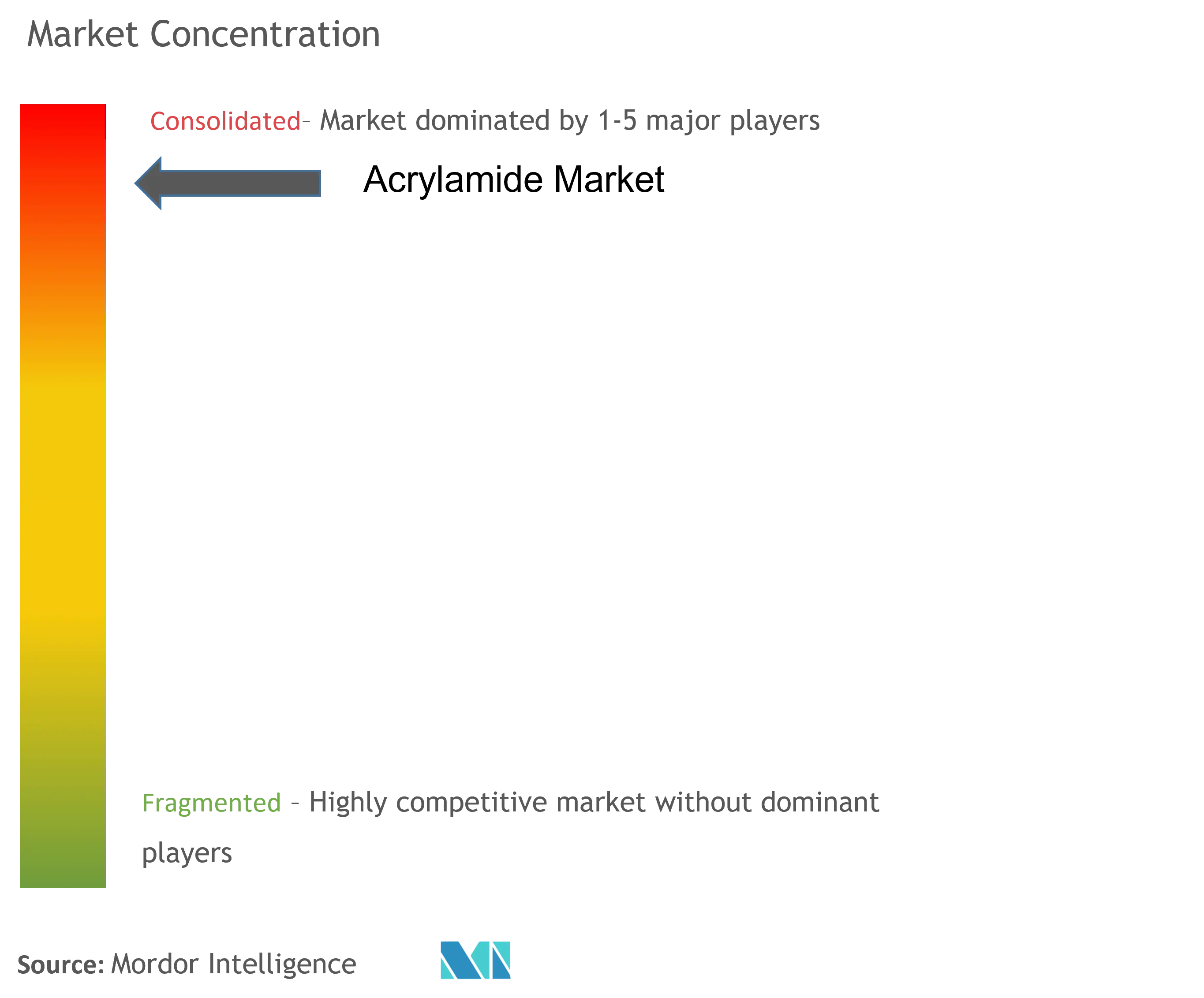

Überblick über die Acrylamid-Branche

Der Acrylamid-Markt ist konsolidiert, wobei einige wenige Akteure den Großteil des Marktanteils einnehmen. Zu den wichtigsten auf dem Markt tätigen Unternehmen zählen unter anderem SNF Group, CNPC, BASF SE, Mitsui Chemical Inc., Beijing Hengju Chemical Group Corporation und Ashland.

Marktführer für Acrylamid

-

SNF Group

-

BASF SE

-

Mitsui Chemicals, Inc.

-

Beijing Hengju Chemical Group Corporation

-

Ashland

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Acrylamid

November 2022 Kerry bringt Acryleast Pro auf den Markt, die Weiterentwicklung der charakteristischen Acrylamid-reduzierenden, gentechnikfreien (nicht gentechnisch veränderten) Hefe des Unternehmens, Acryleast.

März 2022 Renaissance BioScience erhält neue Patente für seine gentechnikfreie acrylamidreduzierende Hefe (ARY) in Indien, China, Australien, Vietnam und Russland.

Segmentierung der Acrylamid-Industrie

Durch die Hydrolyse von Acrylnitril durch Nitrilhydratase entsteht die chemische Verbindung Acrylamid. Acrylamid wird am häufigsten in industriellen Betrieben zur Herstellung von Polyacrylamiden eingesetzt, bei denen es sich um wasserlösliche Verdickungsmittel handelt. Polyacrylamid macht etwa 90 % des Gesamtverbrauchs von Acrylamid aus. Es kommt im Zigarettenrauch vor. Acrylamid entsteht beim Erhitzen von Kohlenhydraten. Der Acrylamid-Markt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Flockungsmittel für die Wasseraufbereitung, die verbesserte Ölrückgewinnung, die Zellstoff- und Papierherstellung und andere Anwendungen unterteilt. Der Bericht bietet außerdem Marktgrößen und Prognosen für 15 Länder in den wichtigsten Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Anwendung | Flockungsmittel zur Wasseraufbereitung | ||

| Zellstoff- und Papierherstellung | |||

| Verbesserte Ölrückgewinnung | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Acrylamid-Marktforschung

Wie groß ist der Acrylamid-Markt derzeit?

Der Acrylamid-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Acrylamid-Markt?

SNF Group, BASF SE, Mitsui Chemicals, Inc., Beijing Hengju Chemical Group Corporation, Ashland sind die wichtigsten Unternehmen, die auf dem Acrylamid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Acrylamid-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Acrylamid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Acrylamid-Markt.

Welche Jahre deckt dieser Acrylamid-Markt ab?

Der Bericht deckt die historische Marktgröße des Acrylamid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Acrylamid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Acrylamid-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Acrylamid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Acrylamid-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.