Akustische Kamera Marktgröße und -anteil

Akustische Kamera Marktanalyse von Mordor Intelligenz

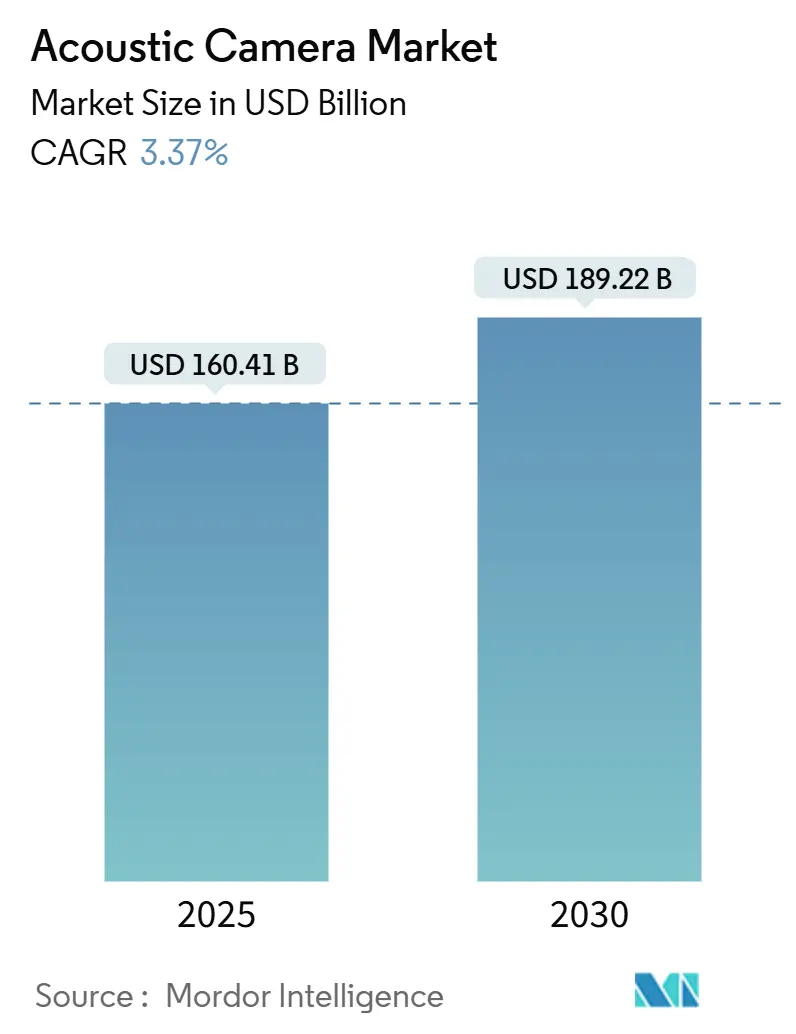

Der Markt für akustische Kameras wurde im Jahr 2025 mit 160,41 Milliarden USD bewertet und soll bis 2030 189,22 Milliarden USD erreichen, mit einem Wachstum von 3,37% CAGR. Kostensenkungen bei Mitglieder-Mikrofon-Arrays und die Einführung kompakter Rand-KI-Prozessoren haben die Stücklistenkosten der Systeme unter 5.000 USD gesenkt und akustische Bildgebung von Forschungslaboren In Fabrikhallen und Stadtstraßen verlagert. Kommunalbehörden setzen Lärmüberwachungskameras ein, Automobilingenieure digitalisieren NVH-Tests für Elektrofahrzeuge, und Versorgungsunternehmen koppeln Beamforming-Modul mit vorausschauenden Wartungsplattformen. Rand-Analytik läuft nun geräteintern, reduziert Wolke-Bandbreite und Latenz und erweitert Anwendungsfälle bei entfernten Anlagen. Die Wettbewerbsaktivität konzentriert sich auf Algorithmus-Effizienz und Software-Ökosysteme anstatt auf Skalierung, wodurch Nischen-Innovatoren neben diversifizierten Testinstrument-Großunternehmen bestehen können. [1]Europäische Kommission, "EU-Lärmschutzpolitik," europa.eu

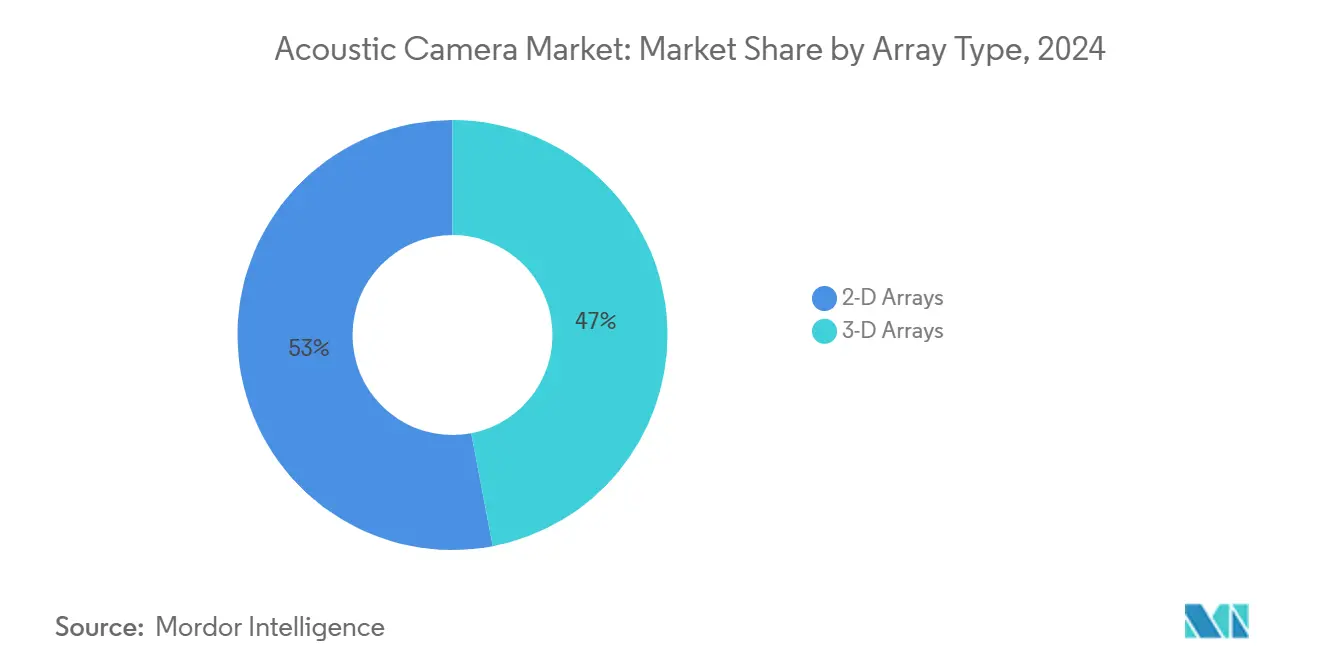

Nach Array-Technologie hielten 2-D-Arrays 53% des Marktanteils für akustische Kameras im Jahr 2024, während 3-D-Arrays voraussichtlich mit einer CAGR von 16,2% bis 2030 wachsen werden.

Nach Messtyp machten Nahfeld-Systeme 61% der Marktgröße für akustische Kameras im Jahr 2024 aus; Fernfeld-Plattformen sollen bis 2030 mit einer CAGR von 14,8% wachsen.

Nach Anwendung führte die Lärmquellen-Identifikation mit 46% Umsatzanteil im Jahr 2024; mechanische Fehlerdiagnostik wird voraussichtlich eine CAGR von 18,9% bis 2030 erreichen.

Nach Endverbraucher-Industrie soll das Energie- und Stromsegment zwischen 2025 und 2030 mit einer CAGR von 15,0% expandieren.

Nach Geografie kommandierte Europa 31% Umsatz im Jahr 2024, während APAC voraussichtlich mit einer regionalen CAGR von 14,3% bis 2030 steigen wird.

Globale Akustische Kamera Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitlinie |

|---|---|---|---|

| Verschärfung globaler städtischer Lärmvorschriften | 0.80% | Global, mit früher Einführung In Europa & Nordamerika | Mittelfristig (2-4 Jahre) |

| Schnelle NVH-Digitalisierung In e-Mobilitätsplattformen | 0.90% | Global, konzentriert In Automobilfertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Wandel von handgehaltenen Schallpegelmessern zu Bildgebungssensoren In intelligenten Fabriken | 0.60% | APAC-Kern, Übergriff auf Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Steigende Zertifizierungsschwellen für Luftfahrt-Kabinenkomfort | 0.40% | Nordamerika & Europa, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Rand-KI-Beamforming-Modul ermöglichen akustische Kameras mit Stückliste unter 5.000 USD | 0.70% | Global, mit schnellster Einführung In kostensensitiven Märkten | Kurzfristig (≤ 2 Jahre) |

| Integration In autonome Roboter-Inspektionsnutzlasten | 0.30% | Global, mit frühen Gewinnen In Industrieautomationszentren | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verschärfung Globaler Städtischer Lärmvorschriften

Kommunalbehörden wechseln von Punkt-Schallpegelmessern zu räumlicher Bildgebung, die Verstöße mit einzelnen Fahrzeugen verknüpft. Europäische und nordamerikanische Städte installierten 2024 kamerabasierte Lärmradars, und Lösungen wie SoundVue liefern Klasse-1-Genauigkeit, die rechtlichen Beweisanforderungen genügt. Die Europäische Union strebt eine 30%ige Reduzierung des Verkehrslärms bis 2030 an und treibt die langfristige Beschaffung robuster im Freien-akustischer Kameras voran. Die Präferenz verschiebt sich zu permanenten straßenseitigen Einheiten gegenüber mobilen Anhängern, was mehrjährige Hardware-Nachfrage und Serviceverträge verankert.

Schnelle NVH-Digitalisierung in E-Mobilitätsplattformen

Elektrische Antriebsstränge Dämpfen Verbrennungsgeräusche und enthüllen tonale Signaturen von Motoren, Wechselrichtern und Heizung, Lüftung und Klimaanlage-Kanälen. Automobilhersteller erhöhten 2024 die akustischen Testbudgets; Hyundai nahm 3-D-Scan-Anlagen für vollständige Innenraumkartierung an. Echtzeit-Beamforming lässt Ingenieure Strahlungsmuster unter tatsächlichen Fahrbedingungen visualisieren und schließt Korrekturschleifen vor Produktionsstart. Wachsende Flotten kommerzieller Transporter und Stadtbusse wenden dieselben Methoden an, um Komfort- und regionale Lärmhomologationsregeln zu erfüllen.

Wandel von Handgehaltenen Schallpegelmessern zu Bildgebungssensoren in Intelligenten Fabriken

Industrieanlagen ersetzen Walk-Around-Messgeräte durch wandmontierte oder handgehaltene Imager, die ganze Werkstätten scannen können. Produkte wie der Fluke ii900 erkennen Druckluftlecks In 70 m Entfernung, während SV600-Festimager Alarme In SCADA-Dashboards einspeisen. Amortisationen erfolgen oft innerhalb von Monaten, da Druckluftverluste Versorgungsrechnungen aufblähen. Akustische Kameras arbeiten In sicheren Abständen und unterstützen zustandsbasierte Wartung ohne Produktionsstillstand.

Steigende Zertifizierungsschwellen für Luftfahrt-Kabinenkomfort

FAA Advisory kreisförmig 36-4D und europäische Standards erfordern granulare Lärmkartierung während der Flugzeugentwicklung. [3]Federal Luftfahrt Administration, "Advisory kreisförmig 36-4D," faa.gov urban-Luft-Mobilität-Prototypen durchlaufen ähnliche Prüfungen, da Gemeinschaftsauswirkungen kritisch werden. Luft- und Raumfahrt-OEMs rüsten schallgedämpfte Kammern mit Großaperturigen Arrays aus, um Verkleidungsplattensummen oder Hydraulikpumpengeheul zu lokalisieren. Digitale Speicherung räumlicher Schallfelder gewährleistet nachverfolgbare Einhaltung-Dokumentation über den gesamten Flugzeugzellen-Lebenszyklus. [2]NASA, "urban Luft Mobilität Noise Forschung," nasa.gov

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitlinie |

|---|---|---|---|

| Hohe Vorabinvestition für 3D-Mitglieder-Array-Anlagen | -0.50% | Global, mit höherer Auswirkung In kostensensitiven Märkten | Kurzfristig (≤ 2 Jahre) |

| Knappheit von Feldkalibrierungsstandards In verschiedenen Regionen | -0.30% | Global, mit regionalen Variationen bei der Standards-Einführung | Mittelfristig (2-4 Jahre) |

| Patentdickichte um Delay-Und-Sum-Beamforming-IP | -0.20% | Global, konzentriert In technologieintensiven Märkten | Langfristig (≥ 4 Jahre) |

| Begrenzte robuste Optionen für raue Wetter-Versorgungsunternehmen | -0.20% | Global, mit höherer Auswirkung In extremen Klimaregionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorabinvestition für 3-D-MEMS-Array-Anlagen

Forschungsqualitative 3-D-Konfigurationen können 100.000 USD übersteigen, da Hunderte phasenabgestimmter Mikrophone, Präzisionsgehäverwenden und Hochbandbreiten-Wandler Material- und Montagekosten erhöhen. Optische Mitglieder-Mikrophone liefern nun 80 dB SNR, doch Prozesswerkzeuge und Ertragslernkurven verschieben umfassende Preissenkungen. Kleinunternehmen lehnen sich an Shared-Dienstleistung-Labore oder mieten 3-D-Systeme, bis modulare Arrays unter 50.000 USD sich ausbreiten.

Knappheit von Feldkalibrierungsstandards in Verschiedenen Regionen

IEC 61094 bietet Labormethoden, doch akkreditierte Einrichtungen bleiben ungleich verteilt. Tragbare Kameras für den Außeneinsatz benötigen oft vor-Ort-Kalibrierung, doch Referenzquellen für Mehrkanalanlagen sind knapp. Disparate Protokolle verlangsamen grenzüberschreitende Einsätze, da In einer Jurisdiktion qualifizierte Instrumente anderswo Neuzertifizierung benötigen könnten. Globale Standardharmonisierung und Feldkalibrierungsprodukte bleiben offene Gelegenheiten für Lieferanten.

Segmentanalyse

Nach Array-Typ: 3-D-Arrays Treiben Premium-Anwendungen

2-D-Architekturen behielten 53% Anteil am Markt für akustische Kameras im Jahr 2024 aufgrund bewährter Zuverlässigkeit und niedrigerer Preise. Sie dominieren Anlagenleckageuntersuchungen und Automobilkomponenten-Checks. Währenddessen bewegen sich 3-D-Einheiten mit 16,2% CAGR, da Kabinenlärmkartierung, urban-Luft-Mobilität-Versuche und komplexe Maschinengehäverwenden vollständige Volumenlokalisierung erfordern. Das Octagon-System mit 192 Mikrofonen demonstriert Auflösung über 20 Hz bis 10 kHz Bänder. Da Mitglieder-Kosten nachlassen, wird erwartet, dass die Marktgröße für akustische Kameras für 3-D-Plattformen die Lücke zu Mainstream-Optionen schließt. Künstliche Intelligenz-Mustererkennung verbessert Trefferquoten und ermöglicht kleineren Aperturen, Legacy-Leistung zu erreichen.

Systemintegratoren betten Echtzeit-Visualisierung In CAD-Dashboards ein, sodass Ingenieure akustische Behandlungen In Minuten statt Tagen iterieren. Diese Workflow-Kompression rechtfertigt Prämien In Luft- und Raumfahrt- und Luxusfahrzeugsegmenten. Prototyp-3-D-Arrays wurden 2024 unter 60.000 USD versandt und signalisieren eine Trajektorie zu breiterer Annahme unter mittelstufigen Lieferanten und Universitätslaboren.

Nach Messtyp: Fernfeld-Anwendungen Beschleunigen

Nahfeld-Setups kommandierten 61% Umsatz im Jahr 2024 dank klarer Standards und kontrollierter Umgebungen. Kammertests, Getriebeanalyse und Benchtop-F&e bleiben Anker-Anwendungsfälle. Fernfeld-Nachfrage steigt mit 14,8% CAGR im Schritt mit Windturbinen-Lärmaudits, schlau-City-Schallkartierung und Flugzeug-Vorbeiflug-Versuchen. Minimum Variance Distortion Less Antwort Algorithmen trennen nun Quellen mehr als 50 m entfernt trotz starkem Hintergrundverkehr. Infolgedessen wird projiziert, dass sich die Marktgröße für akustische Kameras für Langstrecken-Systeme bis 2030 verdoppelt. Infrastruktur-Manager integrieren Daten In Geodaten-Dashboards, die akustische Metriken auf Anlagenblaupausen überlagern für schnelle Entsendung von Reparaturteams.

Feld-Operateure schätzen robuste Gehäverwenden mit IP65-Rating oder höher und stromsparende Rand-Prozessoren, die Alerts über 4G oder LoRaWAN weiterleiten. Anbieter, die Installationsleichtigkeit und Wolke-APIs betonen, gewinnen Ausschreibungen In kommunalen Ausschreibungen und Erneuerbare-Energie-Farmen.

Nach Anwendung: Mechanische Fehlerdiagnostik Entsteht

Lärmquellen-Identifikation hielt 46% Umsatz im Jahr 2024 und bleibt der Einstiegspunkt für Anwender. Reife Toolchains und Analyst-Vertrautheit unterstützen fortlaufenden Ersatz von Einkanal-Messgeräten. Mechanische Fehlerdiagnostik ist jedoch bereit für 18,9% CAGR-Wachstum, da rotierende Anlageneigentümer zu zustandsbasierter Wartung schwenken. Eisbildung auf Windflügeln, Druckentlastungsventil-Rattern und Getriebegrübchen erzeugen Hochfrequenz-Emissionen, die Kameras vor katastrophalem Versagen erfassen. Der Marktanteil für akustische Kameras für dieses Segment wird voraussichtlich durch frühe Annahme durch Energieversorger stetig expandieren.

Maschine-Lernen-Bibliotheken kennzeichnen nun Anomalien automatisch und reduzieren Ingenieursarbeitsstunden. Frühe Piloten dokumentierten Wartungskosteneinsparungen von bis zu 30% gegenüber intervallbasierten Inspektionen. Anlagenmanager priorisieren daher Kreuzschulung von Vibrationstechnikern In akustischer Bildgebung, um bestehende vorausschauende Wartungsbudgets zu nutzen.

Nach Endverbraucher-Industrie: Energiesektor-Transformation

Automobil behielt 34% Umsatz im Jahr 2024 gebunden an strenge Vorbeifahrt-Lärmregeln und steigende Elektrofahrzeug-Komplexität. Produktionslinien montieren Kameras an End-von-Linie-Stationen, um Sitzknarren, Verkleidungssummen oder Wechselrichtergeheul zu erfassen. Energie- und Stromanlagen repräsentieren den schnellsten Aufsteiger mit 15,0% CAGR. Windoperateure setzen anhängermontierte Kameras nahe Gondeln ein, um Flügelschäden zu verfolgen, während Versorgungsunternehmen Umspannstations-Isolatoren auf Teilentladungen scannen. Halbleiter-Fabs fügen Reinraum-Kameras hinzu, da Kontaktmikrophone Kontaminationsrisiken bergen. Über den Prognosehorizont wird projiziert, dass verteilte Erneuerbare und alternde Netze Energie-Bestellungen über Automobil F&e-Ausgaben In mehreren nationalen Märkten heben.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtkauf verfügbar

Geografieanalyse

Europa hielt 31% des Marktes für akustische Kameras im Jahr 2024, verankert durch strenge Umweltvorschriften und eine ausgeklügelte Automobil-Lieferkette. Deutsche OEMs führen Vollfahrzeug-NVH-Programme durch, die Kamera-Daten In digitale Zwillinge kaskadieren, während französische Gemeinden mehrjährige städtische Lärm-Kamera-Piloten engagieren, um 30% Verkehrslärmsenkungen bis 2030 zu sichern. Finanzierungsinstrumente von Horizon Europa beschleunigen akademisch-industrielle Konsortien, die 3-D-Beamforming-Software verfeinern.

APAC ist für 14,3% CAGR gesetzt. China legislierte akustische Fahrzeugwarnsysteme unter GB/T 37153-2018 und drängt Tier-One-Lieferanten, Lautsprechersignaturen mit Bildgebungswerkzeugen zu validieren. schlau-City-Programme In Shenzhen und Singapur betten permanente akustische Kartierungsknoten an Kreuzungen ein. Japanische Elektronikwerke, bekannt für Six Sigma Qualität, rüsten Kameras über Pick-Und-Place-Linien aus, um Vakuumleck-Zischen zu erfassen und treiben konsistente regionale Bestellungen voran. Indiens expandierender Metro-Schiene-Fußabdruck spezifiziert akustische Leckage-Erkennung an Druckluft-Bremssystemen.

Nordamerika behält eine einflussreiche Rolle, da Luft- und Raumfahrt-Hauptunternehmen FAA-Lärm-Zertifizierung erfüllen und OSHA Expositionsrichtlinien erweitert. Industrielle Endverbraucher integrieren akustische Kameras mit Vibrations-, Thermisch- und Stromqualitäts-Sensoren In vereinte Dashboards. Öl- und Gas-Produzenten an der Golfküste montieren Kameras auf robotischen Crawlern für Lagertank-Inspektionen und mindern beschränkte Raum-Eintrittsrisiken.

Südamerika und Naher Osten und Afrika bilden entstehende aber vielversprechende Territorien. Bergbau-Operateure In Chile testen tragbare Imager zur Lokalisierung von Entlüftungsventilator-Resonanz, während Golf-Versorgungsunternehmen Kameras für Wüsten-Stromleitungs-Inspektionen erproben, wo visuelle Drohnen mit Blendung und Sand kämpfen. Die Aufnahme hier wird voraussichtlich fortgeschrittene Regionen um zwei bis drei Jahre verfolgen, bleibt jedoch additiv zu globalen Volumina.

Wettbewerbslandschaft

Der Markt für akustische Kameras zeigt moderate Fragmentierung. Hottinger Brüel und Kjær richtet akustische Kameras mit Vibrationsanalysatoren und Datenrekordern aus und nutzt eine breite installierte Basis. Teledyne FLIR verkauft Thermisch plus akustische Bildgebungs-Bausätze für Fabrikwartung im kreuzen-Selling. Fluke konzentriert sich auf handgehaltene Werkzeuge und nutzt Kanal-Partner, die bereits elektrische Testmessgeräte verkaufen. Spezialistenfirmen wie Sorama, Microflown Technologien und gfai tech konkurrieren effektiv durch proprietäre Array-Geometrien und Wolke-Analytik.

Strategische Bewegungen In 2024 und 2025 verstärken Software-Betonung. Sorama rollte ein Web-Portal aus, das Nicht-Experten ermöglicht, Aufnahmen hochzuladen und annotierte Karten innerhalb von Minuten zu erhalten. Microflown erweiterte Verteidigungsangebote mit Schalter-UAS-Paketen, die akustische Lokalisierung über Radar schichten. Geistig-Eigentum-Cluster um Delay-Und-Sum-Patente bestehen fort, doch Anbieter erkunden Minimum-Variance oder neurale Beamformer zur Umgehung von Lizenzgebühren. Gelegenheiten bleiben In robusten IP67-Designs, integrierten Tri-Sensor-Nutzlasten und Abonnement-Modellen, die Analytik mit Hardware-Leasing bündeln.

Plattform-Anbieter betten Rand-KI-Chips ein, um Stromverbrauch unter 10 W zu schrumpfen und lange Batterie- oder Solar---Betrieb zu ermöglichen. Lieferanten, die RESTful APIs exponieren, gewinnen Traktion, da Integratoren akustische Schichten In Branche 4.0-Dashboards falten. Preiskonkurrenz ist am intensivsten unter 10.000 USD, wo kleine Fabriken Kameras gegen Druckluft-Energieverluste abwägen. [4]Spectris plc, "2024 Full-Year Results," spectris.com

Führende Unternehmen der Akustische Kamera Industrie

-

Hottinger Brüel & Kjær Klang & Vibration Messung eine/S

-

gfai tech GmbH

-

Teledyne FLIR LLC

-

Fluke Corporation

-

SM Instrumente Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: HEC Compuse Unternehmen vollendete eine 150 Millionen USD Übernahme von Poyun und sicherte sich upstream Mitglieder-Mikrofon-Kapazität für industrielle und Automobil akustische Sensoren.

- Juni 2025: NTT Corporation enthüllte eine hochauflösende Schallwellen-Visualisierungsplattform, die Hochgeschwindigkeitskameras mit KI-verstärkter optischer Bildgebung verschmilzt.

- September 2025: Syntiant Corporation erwarb Knowles Corporations Verbraucher Mitglieder Microphones Geschäft für 150 Millionen USD und verheiratete ultra-niedrig-Strom neurale Prozessoren mit Hochleistungs-Wandlern.

- Juli 2024: Siemens debütierte "Klang von Wissenschaft" digital-Zwilling-Akustik beim Salzburger Festspielhaus Großes Festspielhaus und zeigte zukünftige Kalibrierungssynergien für akustische Kameras.

Globaler Akustische Kamera Marktbericht Umfang

Eine akustische Kamera ist ein Bildgebungsgerät, das zur Lokalisierung von Schallquellen und zur Charakterisierung dieser Schallquellen verwendet wird. Die akustische Kamera besteht aus einer Gruppe von Mikrofonen, auch Mikrofon-Array genannt, die gleichzeitig erfasst wird, um die Lage der Schallquellen darzustellen.

Der Umfang der Studie konzentriert sich auf eine globale Marktanalyse akustischer Kamera-Produkte. Die Marktbemessung umfasst die Einnahmen, die durch akustische Kamera-Produkte weltweit von verschiedenen Marktakteuren erzielt werden. Die Studie verfolgt auch die wichtigsten Marktparameter, zugrundeliegende Wachstumstreiber und Hauptanbieter, die In der Branche tätig sind, was die Marktschätzungen und Wachstumsraten über den Prognosezeitraum unterstützt. Die Studie analysiert weiter die Gesamtauswirkung von Covid-19 auf das Ökosystem. Der Umfang des Berichts umfasst Marktbemessung und -prognose für die Segmentierung nach Array-Typ, Endverbraucher-Industrie und Geografie.

| 2-D-Arrays |

| 3-D-Arrays |

| Nahfeld |

| Fernfeld |

| Lärmquellen-Identifikation |

| Leckage-Erkennung |

| Mechanische Fehlerdiagnostik |

| Andere (Bio-Akustik, F&E) |

| Automobil und Mobilität |

| Luft- und Raumfahrt und Verteidigung |

| Elektronik und Halbleiter |

| Energie und Strom |

| Andere Industrien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Array-Typ | 2-D-Arrays | |

| 3-D-Arrays | ||

| Nach Messtyp | Nahfeld | |

| Fernfeld | ||

| Nach Anwendung | Lärmquellen-Identifikation | |

| Leckage-Erkennung | ||

| Mechanische Fehlerdiagnostik | ||

| Andere (Bio-Akustik, F&E) | ||

| Nach Endverbraucher-Industrie | Automobil und Mobilität | |

| Luft- und Raumfahrt und Verteidigung | ||

| Elektronik und Halbleiter | ||

| Energie und Strom | ||

| Andere Industrien | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle Markt für akustische Kameras?

Der Markt für akustische Kameras war 2025 160,41 Milliarden USD wert und wird voraussichtlich bis 2030 189,22 Milliarden USD erreichen.

Welche Region wird voraussichtlich am schnellsten wachsen?

Der asiatisch-pazifische Raum wird voraussichtlich eine CAGR von 14,3% bis 2030 verzeichnen, angetrieben von expandierenden Fertigungszentren und schlau-City-Programmen.

Warum gewinnen 3-D-akustische Arrays an Popularität?

3-D-Arrays bieten höhere räumliche Auflösung, die für Luft- und Raumfahrt-Kabinenkartierung und komplexe Maschinengehäverwenden erforderlich ist, und wachsen mit 16,2% CAGR.

Wie werden akustische Kameras In der vorausschauenden Wartung eingesetzt?

Mechanische Fehlerdiagnostik nutzt Beamforming zur Erkennung früher Anomalien wie Windturbinen-Flügelschäden und ermöglicht Wartungseinsparungen von bis zu 30%.

Welche Endverbraucher-Industrie zeigt die höchste Wachstumsrate?

Der Energie- und Stromsektor führt mit 15,0% CAGR aufgrund von Windpark-Überwachung und Übertragungsleitungs-Inspektionen.

Welcher technologische Trend beeinflusst das Produktdesign am meisten?

Rand-KI-Prozessoren, die Echtzeit-Analyse auf dem Gerät ermöglichen, reduzieren Bandbreitenbedürfnisse und erweitern den Einsatz In entfernten oder mobilen Umgebungen.

Seite zuletzt aktualisiert am: