Acetylen-Marktanalyse

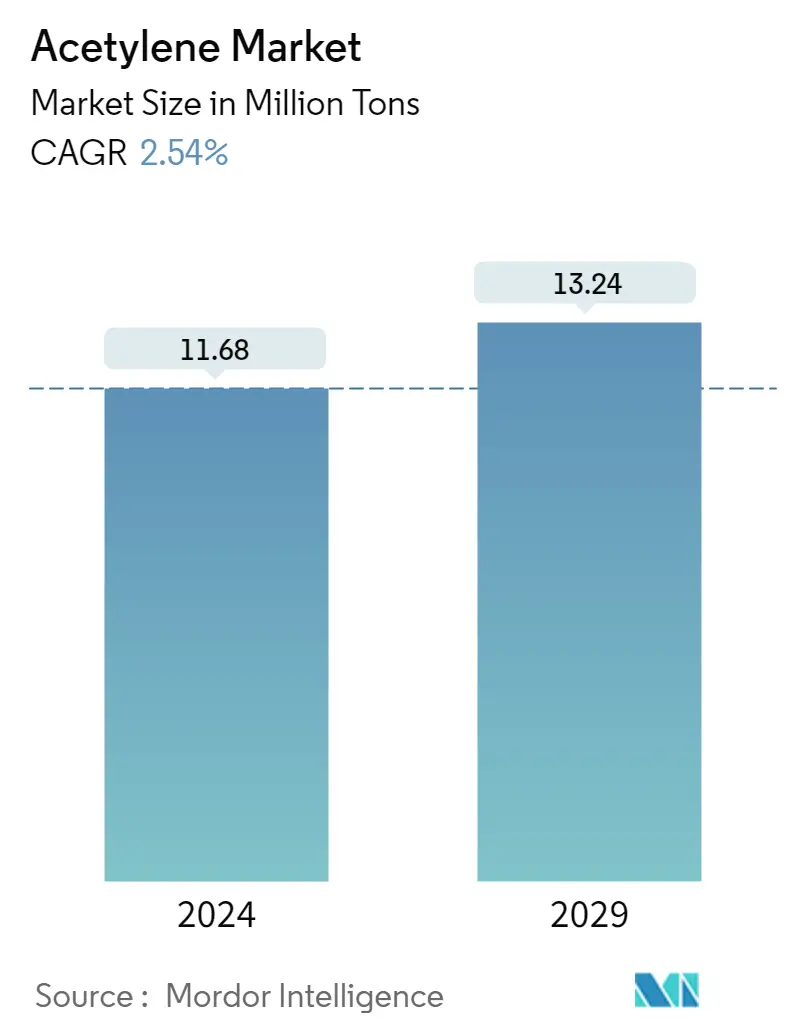

Die Größe des Acetylen-Marktes wird im Jahr 2024 auf 11,68 Millionen Tonnen geschätzt und soll bis 2029 13,24 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 2,54 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf die Nachfrage nach Acetylen aus. Der Lockdown in verschiedenen Ländern führte zu Einschränkungen in der Lieferkette, die die Expansion der Branche erheblich behinderten. Allerdings erholte sich der Markt im vergangenen Jahr und es wird erwartet, dass er im Prognosezeitraum deutlich wachsen wird.

- Zu den wichtigsten Treibern des untersuchten Marktes gehören die kontinuierliche Nachfrage in der weltweiten metallverarbeitenden Industrie und die steigende Nachfrage in der Chemieproduktion.

- Es wird jedoch erwartet, dass strenge Umweltvorschriften und die schädlichen Auswirkungen von Acetylen in höheren Konzentrationen das Wachstum des Marktes behindern.

- Darüber hinaus dürfte die Anwendung von Acetylengas für verschiedene wissenschaftliche Forschungen im Prognosezeitraum eine Chance für den untersuchten Markt darstellen.

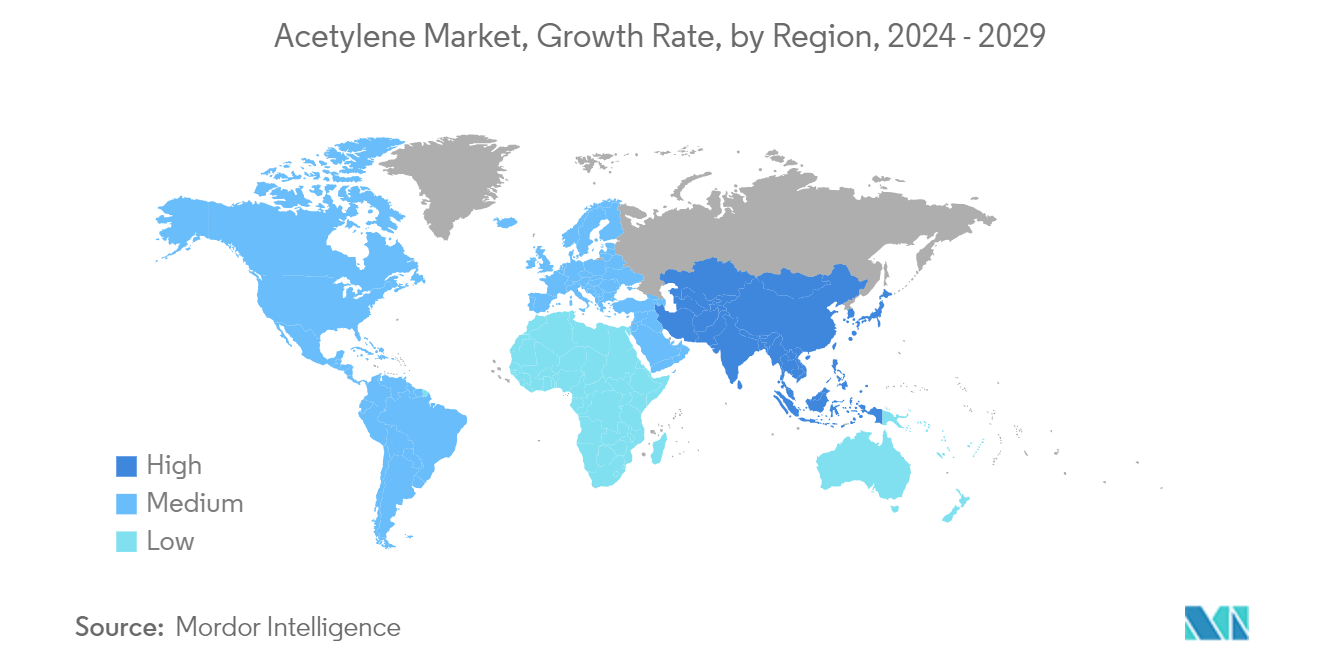

- Der asiatisch-pazifische Raum dominierte weltweit den Markt, wobei Länder wie China und Indien den größten Verbrauch verzeichneten.

Acetylen-Markttrends

Es wird erwartet, dass die metallverarbeitende Industrie den Markt dominieren wird

- Acetylen wird hauptsächlich zum Autogenschneiden, zur Wärmebehandlung und zum Schweißen verwendet. Bulk-Acetylen wird auch als Rohstoff in der chemischen Verarbeitungsindustrie zur Herstellung organischer Verbindungen wie Acetaldehyd, Essigsäure und Essigsäureanhydrid verwendet.

- Aufgrund seiner Dreifachbindungsstruktur weist Acetylen die höchste Flammentemperatur auf. Acetylen erreicht eine Flammentemperatur von 3090 °C (5594 °F) und setzt bei der Verbrennung mit Sauerstoff 54,8 kJ/Liter Energie frei. Diese höchste Flammentemperatur ermöglicht die Verwendung von Acetylen in Metallbearbeitungsanwendungen wie Schneiden, Schweißen, Löten und Hartlöten.

- Die oben genannten Anwendungen von Acetylen werden in vielen Endverbraucherindustrien wie der Automobilindustrie, der Luft- und Raumfahrtindustrie, der Metallverarbeitung, der Pharmaindustrie, der Glasindustrie und anderen eingesetzt.

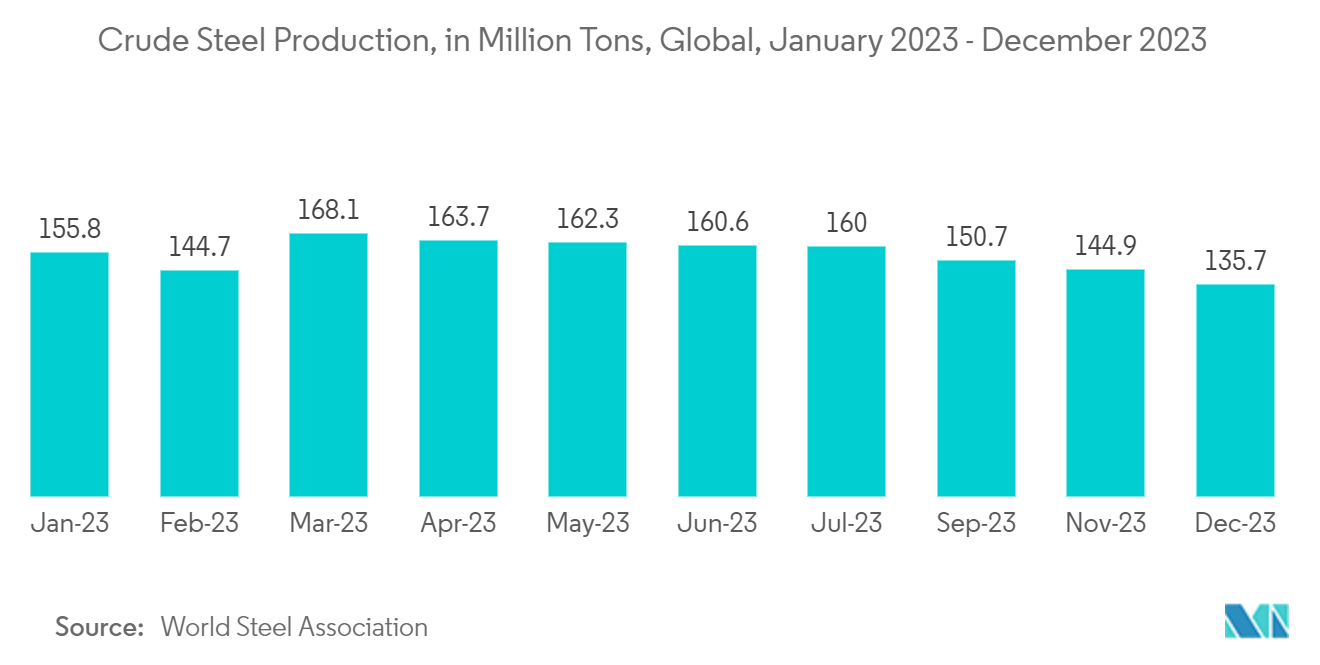

- Nach Angaben der World Steel Association schrumpfte die weltweite Stahlnachfrage im Jahr 2022 im Vergleich zum Vorjahr um 2,3 %. Im Jahr 2023 wird jedoch mit einer Erholung um 1 % gerechnet. Inflation, geldpolitische Straffung in den USA, Chinas Konjunkturabschwächung und Russlands Invasion in der Ukraine – all das wirkte sich negativ auf die Branche aus, und hohe Energiepreise, steigende Zinsen und schwindendes Vertrauen führten zu niedrigeren Nachfrageprognosen, was zu einer Verlangsamung im Stahlherstellungssektor führte.

- Darüber hinaus lag die weltweite Stahlproduktion nach Angaben der World Steel Association im Januar 2023 bei 145,3 Millionen Tonnen, was einem Rückgang von 3,3 % pro Jahr entspricht. Afrika produzierte im Januar 2023 1,2 Millionen Tonnen, ein Rückgang von 4,9 % pro Jahr. Asien und Ozeanien produzierten 107,5 Millionen Tonnen, ein Rückgang von 0,2 %. Die EU (27) produzierte 10,3 Millionen Tonnen, ein Rückgang um 15,2 %. Der Nahe Osten produzierte 3,8 Millionen Tonnen, ein Plus von 19,7 %. Nordamerika produzierte 9,1 Millionen Tonnen, ein Rückgang um 5,6 %. Russland und der Rest der GUS sowie die Ukraine produzierten 6,5 Millionen Tonnen, was einem Rückgang von 24,9 % entspricht. Unterdessen produzierte Südamerika 3,6 Millionen Tonnen, was einem Rückgang von 0,6 % im gleichen Zeitraum entspricht.

- Darüber hinaus belief sich nach Angaben der International Aluminium Association im Jahr 2022 die gesamte weltweite Primäraluminiumproduktion auf 68,461 Millionen Tonnen, verglichen mit 67,092 Millionen Tonnen im Jahr 2021. Darüber hinaus stieg die nordamerikanische Aluminiumnachfrage im Jahr 2022 um 4,8 %.

- Die Vereinigten Staaten sind mit 48 Millionen Tonnen Kupferreserven der fünftgrößte Kupferproduzent der Welt. Darüber hinaus förderten die Vereinigten Staaten nach Angaben des US Geological Survey im Jahr 2022 rund 1,3 Millionen Tonnen Kupfer aus Minen.

- Aufgrund der zunehmenden Anwendungen in der Metallverarbeitung wird der Markt für Acetylen im Prognosezeitraum voraussichtlich wachsen.

Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren wird

- Der asiatisch-pazifische Raum dominierte den Weltmarktanteil. Mit zunehmenden Transportaktivitäten in Ländern wie China und Japan nimmt der Einsatz von Acetylen (Metallverarbeitung) in der Region zu.

- Acetylen wird auch zur Herstellung vieler wichtiger Chemikalien wie Vinylchloridmonomer, Acrylnitril, Vinylacetat, Vinylether, Acetaldehyd, 1,2-Dichlorethan, 1,4-Butindiol, Acrylatester, Polyacetylen und Polydiacetylen verwendet. Der asiatisch-pazifische Raum verfügt über den bedeutendsten Markt für die chemische Industrie, der ein enormes Potenzial für den Acetylenmarkt aufweist.

- China ist ein Zentrum für die chemische Verarbeitung und macht den Großteil der weltweiten Chemieproduktion aus. Angesichts der wachsenden weltweiten Nachfrage nach verschiedenen Chemikalien wird erwartet, dass die Nachfrage nach Zwischenprodukten wie Essigsäure aus diesem Sektor im Prognosezeitraum erheblich steigen wird.

- Die chinesische Regierung konzentriert sich auch auf die Entwicklung umweltfreundlicher Methoden zur Stahlproduktion. Gemäß den Ende 2021 vom chinesischen Ministerium für Industrie und Informationstechnologie herausgegebenen Leitlinien zur Förderung einer qualitativ hochwertigen Entwicklung der Eisen- und Stahlindustrie sollte der Anteil der EAF-Stahlproduktion auf mehr als 15–20 % der Gesamtproduktion erhöht werden Rohstahlproduktion, während die Schrottverwendungsquote in den nächsten Jahren 30 % erreichen wird.

- Nach Angaben des US Geological Survey hat China im Jahr 2022 1,9 Millionen Tonnen Kupfer aus Minen gefördert. Dieses Ergebnis stellt einen leichten Rückgang gegenüber dem Vorjahr dar. Darüber hinaus gibt es im Land viele aktive Kupferminen. Beispielsweise ist die Jiama-Mine eine Über- und Untertagemine in Tibet, die China Gold International Resources gehört. Im Jahr 2021 sollte die Mine voraussichtlich 86,4 Tausend Tonnen Kupfer produzieren. Die Mine wird voraussichtlich bis 2050 in Betrieb sein und der wichtigste Motor für das Wachstum des Bausektors in China sein.

- Dem indischen Regierungsbericht zufolge verzeichneten die Stahlexporte des Landes im Jahr 2022 einen Rückgang um rund 44 % und erreichten im Jahr 2022 10,37 Tonnen, verglichen mit 18,5 Tonnen vor einem Jahr. Ebenso waren die Importe mit 4,77 Tonnen im Jahr 2022 um 21 % höher als mit 3,94 Tonnen im Jahr 2021. Es wird erwartet, dass Indiens Fertigstahlverbrauch bis 2030/31 von 86,3 Tonnen im Geschäftsjahr 22 auf 230 Tonnen steigen wird. Daher dürfte die erhöhte Rohstahlproduktion in der kommenden Zeit die Nachfrage auf dem Acetylenmarkt im Land erhöhen.

- Aufgrund des Wachstums verschiedener Branchen in der Region dürfte der Markt für Acetylen im Prognosezeitraum stark ansteigen.

Überblick über die Acetylen-Branche

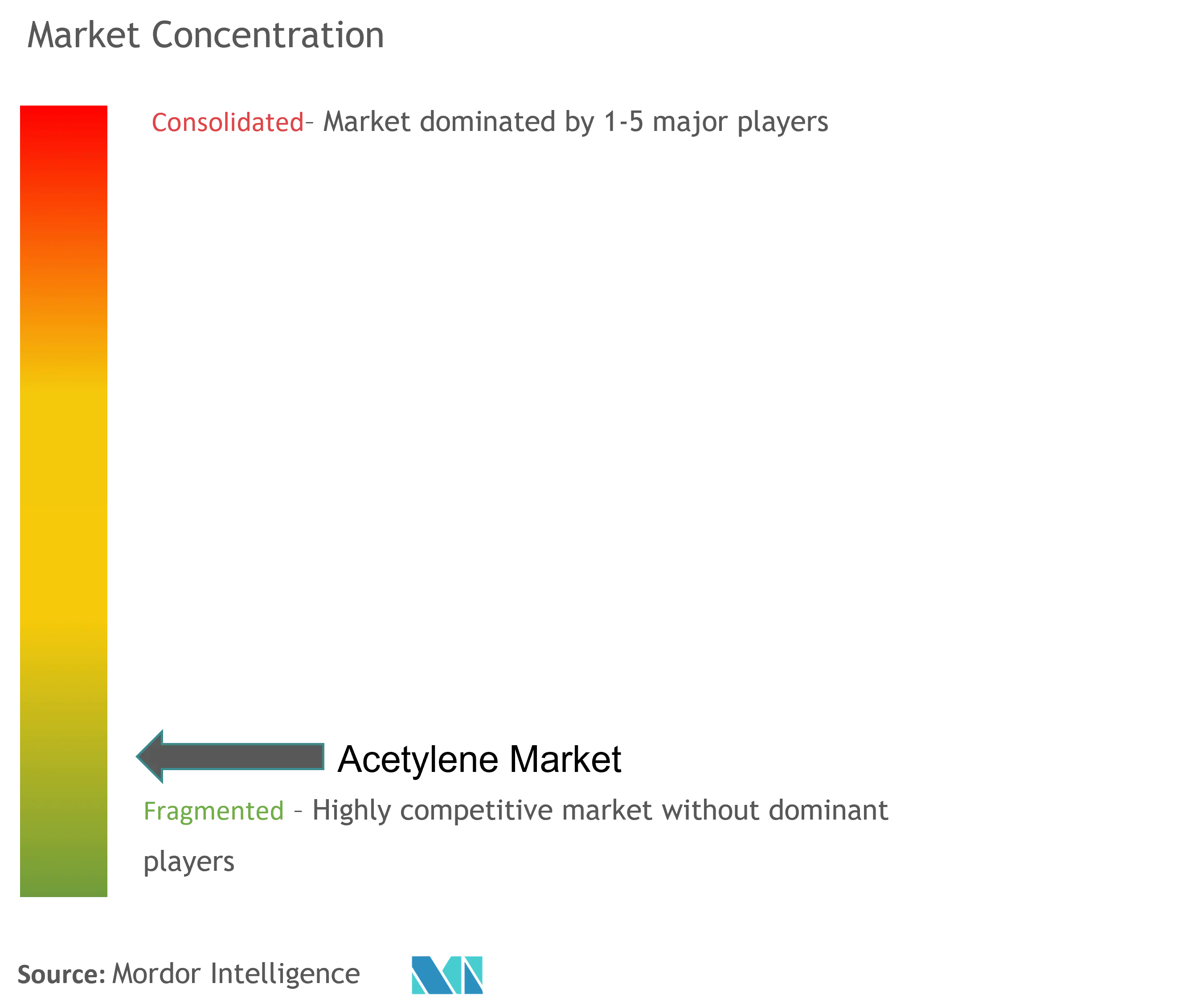

Der Acetylenmarkt ist aufgrund der Präsenz großer Unternehmen fragmentiert, darunter (nicht in einer bestimmten Reihenfolge) unter anderem BASF SE, Praxair Technology Inc., Gulf Cryo, Linde PLC und Air Liquide.

Marktführer für Acetylen

BASF SE

Praxair Technology, Inc.

Gulf Cryo

Linde plc

Air Liquide

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Acetylen-Marktnachrichten

- Oktober 2022 SCG Chemicals Public Company Limited und Denka Company Limited unterzeichneten eine Joint-Venture-Vereinbarung zum Betrieb eines Acetylenruß-Produktionsbetriebs in der thailändischen Provinz Rayong. Das Joint Venture baut die Anlage mit einer jährlichen Produktionskapazität von rund 11.000 Tonnen und soll bis 2025 damit beginnen.

- Mai 2022 Orion Engineered Carbons kündigt Pläne zum Bau einer Produktionsanlage für leitfähige Additive auf Acetylenbasis in den USA für Anwendungen in Lithium-Ionen-Batterien, Hochspannungskabeln, anderen Produkten für die Elektrifizierung und der Branche der erneuerbaren Energien an.

Segmentierung der Acetylen-Industrie

Acetylen (auch Ethin genannt) ist eine organische Alkinverbindung und ein farbloses, brennbares Gas, das häufig als Brennstoff beim Autogenschweißen und -schneiden von Metallen sowie als Rohstoff für die Synthese vieler organischer Chemikalien und Kunststoffe verwendet wird.

Der Acetylenmarkt ist nach Anwendung und Geografie segmentiert (Asien-Pazifik, Nordamerika, Europa, Südamerika, Naher Osten und Afrika). Je nach Anwendung ist der Markt in Metallverarbeitung, chemische Rohstoffe und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Acetylenmarkt in 15 Ländern in den wichtigsten Regionen. Es bietet Marktgrößen und Prognosen hinsichtlich des Volumens in Kilotonnen für alle oben genannten Segmente.

| Metallbearbeitung |

| Chemische Rohstoffe |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Auf Antrag | Metallbearbeitung | |

| Chemische Rohstoffe | ||

| Andere Anwendungen | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Acetylen-Marktforschung

Wie groß ist der Acetylen-Markt?

Es wird erwartet, dass der Acetylenmarkt im Jahr 2024 ein Volumen von 11,68 Millionen Tonnen erreicht und mit einer durchschnittlichen jährlichen Wachstumsrate von 2,54 % auf 13,24 Millionen Tonnen bis 2029 wächst.

Wie groß ist der Acetylen-Markt derzeit?

Im Jahr 2024 wird die Größe des Acetylenmarktes voraussichtlich 11,68 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Acetylen-Markt?

BASF SE, Praxair Technology, Inc., Gulf Cryo, Linde plc, Air Liquide sind die wichtigsten Unternehmen, die auf dem Acetylenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Acetylen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Acetylen-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Acetylenmarkt.

Welche Jahre deckt dieser Acetylen-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Acetylenmarktes auf 11,39 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Acetylen-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Acetylen-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Acetylen-Industriebericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Acetylen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Acetylen-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.