| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 2.39 Million tons |

| Marktvolumen (2029) | 2.99 Million tons |

| CAGR | 4.65 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Essigsäureanhydrid

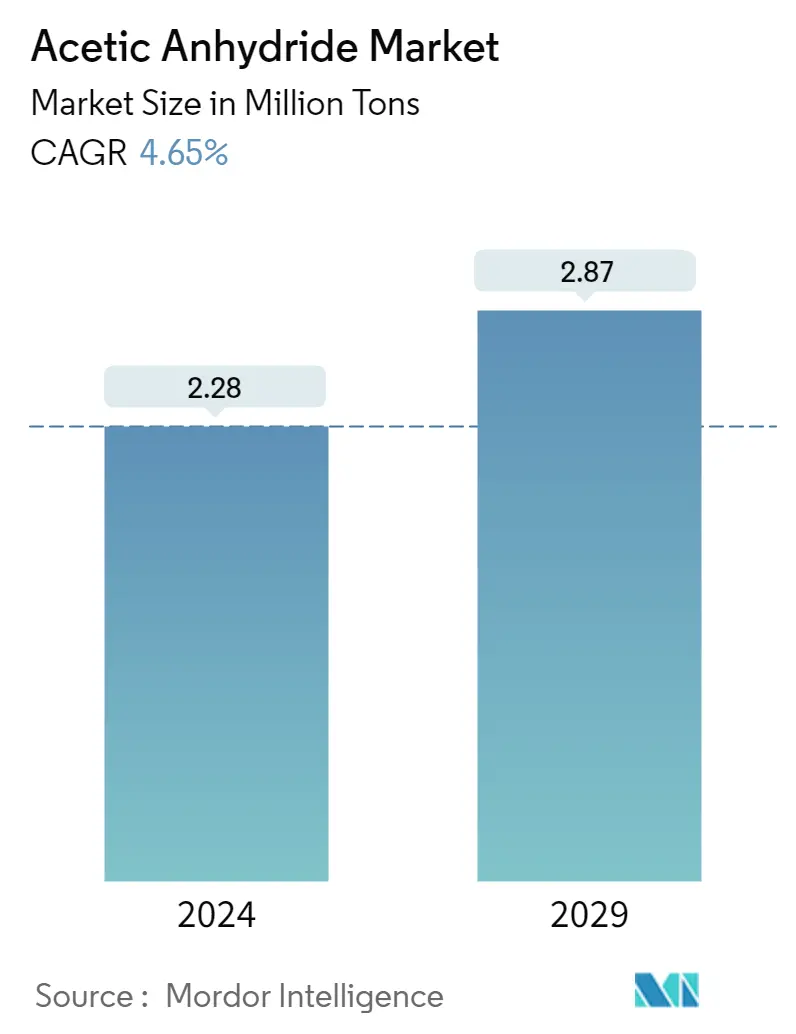

Die Größe des Essigsäureanhydrid-Marktes wird im Jahr 2024 auf 2,28 Millionen Tonnen geschätzt und soll bis 2029 2,87 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,65 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wird hauptsächlich durch den zunehmenden Einsatz in Waschmitteln und die steigende Nachfrage der Pharmaindustrie nach Essigsäureanhydrid als Zwischenprodukt angetrieben.

- Der zunehmende Einsatz von TAED im Waschmittelsegment hat den Markt für Essigsäureanhydrid vorangetrieben.

- Die Einführung von E-Zigaretten und die rückläufige Verwendung von Essigsäureanhydrid für Celluloseanhydrid dürften das Marktwachstum behindern. Es wird prognostiziert, dass die Entwicklung von acetyliertem Holz in Zukunft eine Chance für den Markt darstellen wird.

Markttrends für Essigsäureanhydrid

Steigende Nachfrage aus der Pharmaindustrie

- Essigsäureanhydrid ist ein wichtiger Rohstoff, der bei der Herstellung von Arzneimitteln wie Acetylsalicylsäure (Aspirin), Sulfadrogen, bestimmten Vitaminen und Hormonen, Acetyl-p-aminophenol, Cortison, Acetanilid, Theophyllin, Acetylcholinhydrochlorid, Acetophenacetin, Sulfonamiden usw. benötigt wird Paracetamol.

- Die Zahl der weltweit auftretenden allgemeinen Gesundheitsprobleme wie Fieber, Husten und Erkältung, Körperschmerzen, Übelkeit usw. hat enorm zugenommen.

- Dies hat zu einem Anstieg der Nachfrage nach Arzneimitteln wie Aspirin und Paracetamol geführt. Der zunehmende Konsum dieser Generika hat dem Markt für Essigsäureanhydrid deutlich zugute gekommen.

- Darüber hinaus gab es in den letzten Jahren ein rasantes Wachstum im Pharmasektor. Aufgrund der zunehmenden Gesundheitsprobleme der Menschen wird erwartet, dass sich der Wachstumstrend im Prognosezeitraum fortsetzt.

- Es wird erwartet, dass alle oben genannten Faktoren den Weltmarkt im Prognosezeitraum antreiben werden.

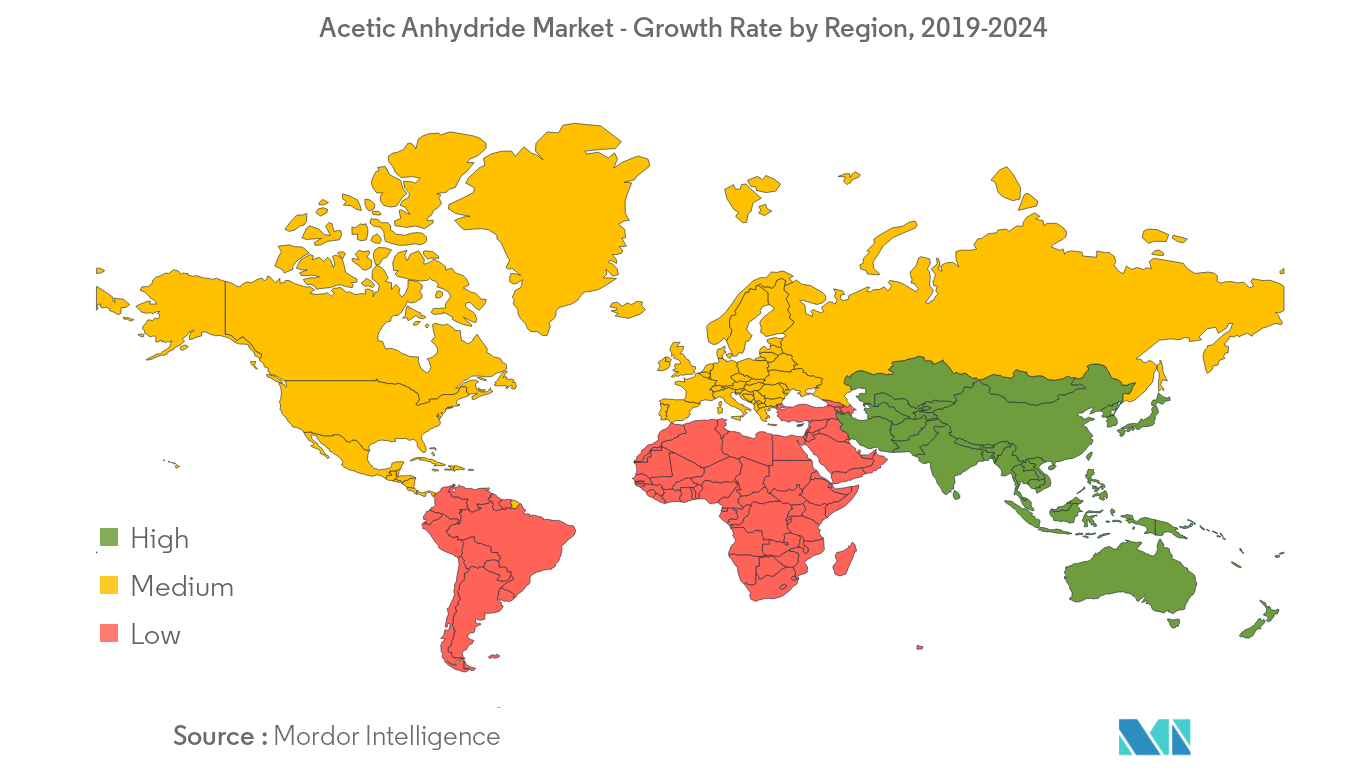

Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren wird

- Der asiatisch-pazifische Raum ist der größte Verbraucher von Essigsäureanhydrid auf dem Weltmarkt.

- Essigsäureanhydrid ist ein wichtiger Rohstoff, der bei der Herstellung von Arzneimitteln wie Acetylsalicylsäure (Aspirin), Sulfadrogen und verschiedenen anderen Arzneimitteln benötigt wird.

- In der Region ist aufgrund der Verschmutzung durch Industrieaktivitäten ein Anstieg der Gesundheitsprobleme zu verzeichnen, zu denen Fieber, Husten und Erkältung, Körperschmerzen, Übelkeit usw. gehören.

- Das Gesundheitswesen hat sich zu einem der größten Sektoren Indiens entwickelt, was auf die zunehmende Abdeckung, die Dienstleistungen und die steigenden Ausgaben sowohl öffentlicher als auch privater Akteure zurückzuführen ist.

- Die Staatsausgaben für den Gesundheitssektor stiegen von 1,2 % auf 1,4 %. Dies hat zu einem Anstieg der Nachfrage nach Arzneimitteln wie Aspirin und Paracetamol geführt.

- Darüber hinaus haben die zunehmenden Bedenken hinsichtlich Hygiene und Sauberkeit zum Wachstum des Wäsche- und Reinigungssektors im asiatisch-pazifischen Raum geführt, was wiederum das Wachstum des Essigsäureanhydrid-Marktes im Prognosezeitraum steigern wird.

Überblick über die Essigsäureanhydrid-Branche

Der Essigsäureanhydrid-Markt ist teilweise fragmentiert. Bezogen auf den Marktanteil verteilt sich der Markt auf viele globale Hersteller. Zu den Hauptakteuren auf dem Essigsäureanhydrid-Markt zählen unter anderem Jubilant Life Sciences, Daicel Corporation, Sigma Aldrich und Celanese Corporation.

Marktführer für Essigsäureanhydrid

-

Jubilant Life Sciences

-

Celanese Corporation

-

DuPont

-

Sasol Limited

-

SABIC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Essigsäureanhydrid-Industrie

Der Essigsäureanhydrid-Marktbericht enthält:.

| Anwendung | Beschichtungsmaterial | ||

| Explosiv | |||

| Weichmacher | |||

| Synthesizer | |||

| Andere Anwendungen | |||

| Endverbraucherindustrie | Tabak | ||

| Pharmazeutisch | |||

| Wäsche & Reinigung | |||

| Agrochemikalien | |||

| Textil | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Nordische Länder | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Essigsäureanhydrid-Marktforschung

Wie groß ist der Essigsäureanhydrid-Markt?

Die Marktgröße für Essigsäureanhydrid wird im Jahr 2024 voraussichtlich 2,28 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,65 % auf 2,87 Millionen Tonnen wachsen.

Wie groß ist der Essigsäureanhydrid-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Essigsäureanhydrid voraussichtlich 2,28 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Essigsäureanhydrid-Markt?

Jubilant Life Sciences, Celanese Corporation, DuPont, Sasol Limited, SABIC sind die wichtigsten Unternehmen, die auf dem Essigsäureanhydrid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Essigsäureanhydrid-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Essigsäureanhydrid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Essigsäureanhydrid-Markt.

Welche Jahre deckt dieser Essigsäureanhydrid-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Essigsäureanhydrid-Marktes auf 2,18 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Essigsäureanhydrid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Essigsäureanhydrid-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Essigsäureanhydrid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Essigsäureanhydrid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Essigsäureanhydrid-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.png)