Marktanalyse für 3D-Sensorik und Bildgebung

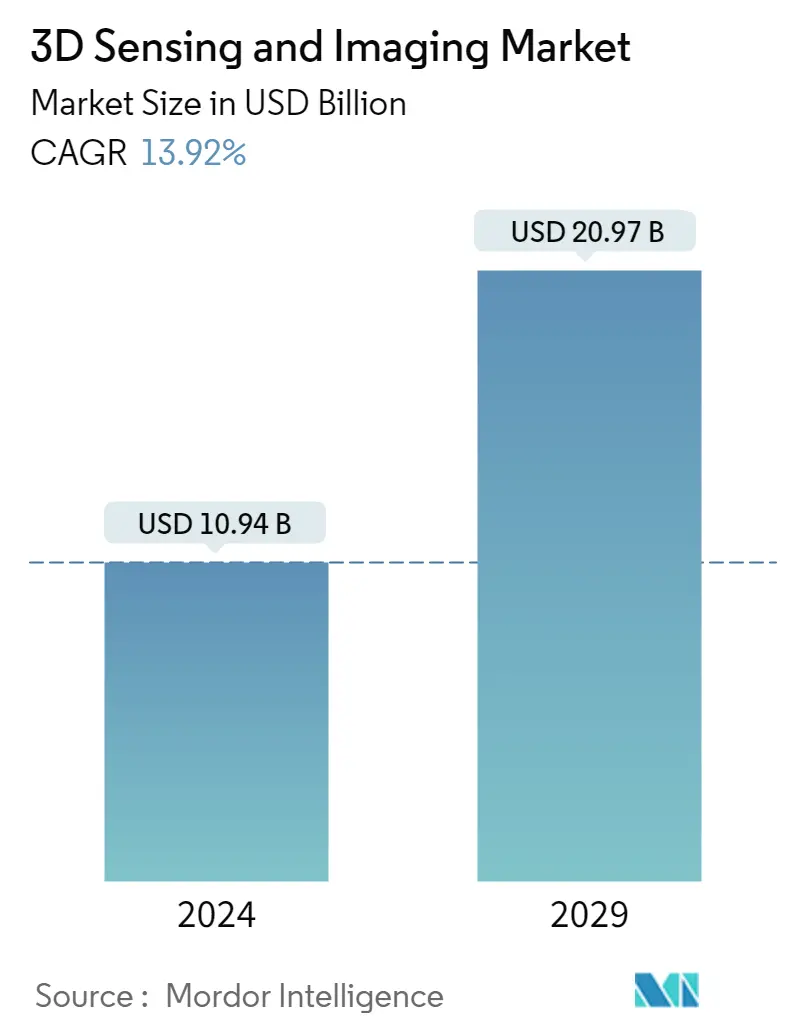

Die Größe des Marktes für 3D-Sensorik und -Bildgebung wird im Jahr 2024 auf 10,94 Milliarden US-Dollar geschätzt und soll bis 2029 20,97 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,92 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Einsatz von Sensoren in verschiedenen Branchen hat zur Entwicklung der 3D-Technologie geführt, mit der Formen in Echtzeit gemessen werden können. Früher sperrige Instrumente werden heute dank fortschrittlicher Technologien miniaturisiert.

- Die Home-Gaming-Branche bot Verbrauchern eine der ersten praktischen Anwendungen der 3D-Sensorik, wobei Time-of-Flight-Sensoren (ToF) die Bewegungen und Gesten der Spieler erfassen, um ein neues interaktives Spielerlebnis zu schaffen.

- Der Einzug der 3D-Sensorik macht sich jedoch am deutlichsten in der heutigen Smartphone-Technologie bemerkbar. Das benutzerorientierte 3D-Scannen erhöht die Sicherheit durch Gesichtserkennung, während das weltorientierte 3D-Scannen neue Möglichkeiten für leistungsstarke Tiefenerkennungsfotografie und Augmented Reality schafft.

- Die Automobilindustrie, die einst als unwahrscheinlicher Nutznießer der 3D-Sensortechnologie galt, verfügt derzeit über fortschrittliche Fahrerassistenzsysteme (ADAS) und autonome Fahrzeuge, die durch 5G und das IoT ermöglicht werden, was die 3D-Sensorik zu einem entscheidenden Bestandteil der Transportsicherheit macht. Darüber hinaus bieten die LiDAR-Systeme eine 3D-Erkennung im Nah- und Fernbereich, die es Fahrzeugen ermöglicht, ihre Umgebung in Echtzeit unabhängig einzuschätzen.

- Beispielsweise gab LeddarTech, ein führender Anbieter von ADAS- und AD-Sensortechnologie der Stufen 1–5, im Februar 2021 die Verfügbarkeit von Leddar PixSet bekannt, einem Sensordatensatz für ADAS und autonome Fahrforschung und -entwicklung.

- So wie CMOS-Sensoren CCD-Geräte ersetzt haben, erweitert das Aufkommen neuer, nischenbasierter Imager die Funktionalität von Bildverarbeitungsanwendungen. Hauptanwendungen dieser Systeme im Automobilbereich sind Qualitätsprüfungen und Maschinenführung. Darüber hinaus werden verschiedene Bildverarbeitungstechnologien in Automobilinspektionsanwendungen eingesetzt. Dazu gehören 3D-Bildgebung, Multikamerasysteme, Barcode-Lesung, Smart-Kameras und Zeilenkameras.

- Was die Technologie betrifft, so treibt die zunehmende Einführung von Time-of-Flight, strukturiertem Licht und stereoskopischem Sehen in allen Branchen das Marktwachstum voran. Beispielsweise wird die stereoskopische Bildverarbeitungstechnologie in Bullet-Kameras eingesetzt, die zur Überwachung der Bewegung von Personen an Türeingängen und anderen Orten installiert werden. FLIR Systems (USA) stellt Stereo-Vision-Kamerasysteme mit stereoskopischer Vision-Technologie her.

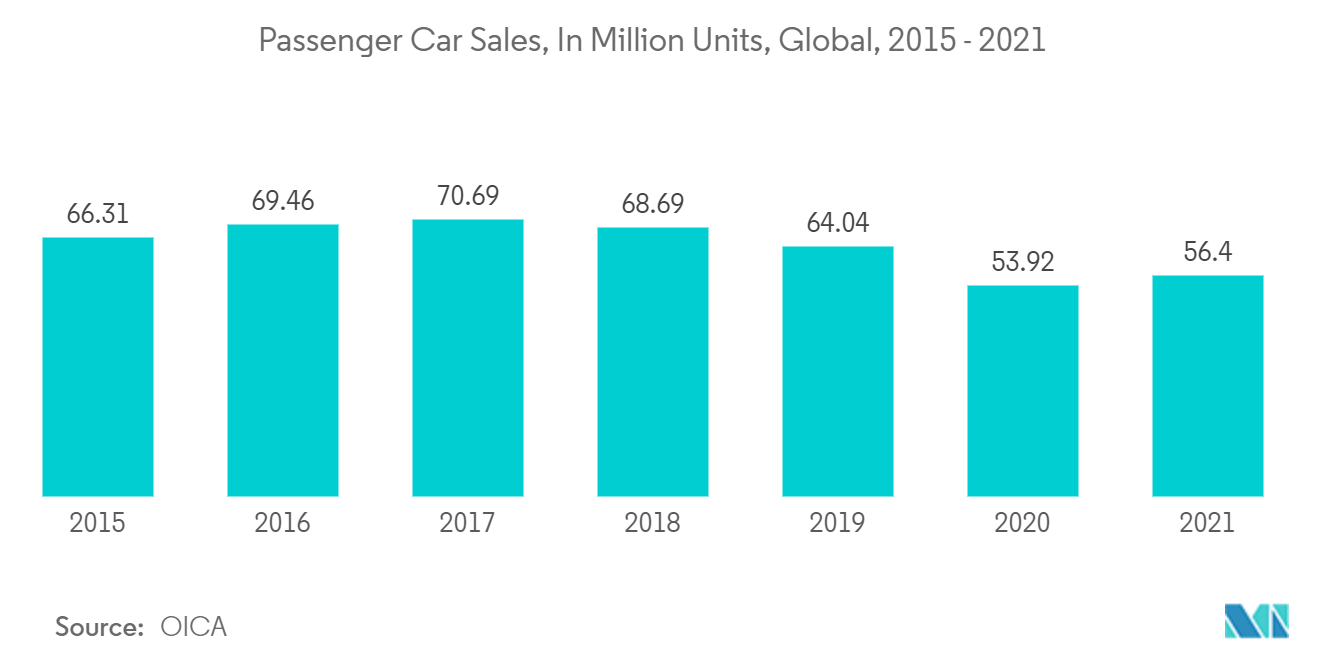

- COVID-19 wirkte sich auf den Betrieb mehrerer OEMs auf der ganzen Welt aus, die an verschiedenen Phasen von der Produktion bis hin zu Forschung und Entwicklung beteiligt waren. Der 3D-Sensormarkt für Verbraucher- und Industrieanwendungen wurde während der COVID-19-Pandemie aufgrund des Rückgangs der Konsumausgabentrends negativ beeinflusst, was weltweit zu einer makroökonomischen Abschwächung der Wirtschaft führte. Es wird jedoch erwartet, dass der zunehmende Einsatz von 3D-Sensor- und Bildgebungstechnologie in Smartphones und Spielekonsolen die Nachfrage nach 3D-Sensor- und Bildgebungstechnologieanwendungen auf dem Markt erhöhen wird.

Markttrends für 3D-Sensorik und Bildgebung

Der Automobilsektor dürfte das Marktwachstum vorantreiben

- Um eine umfassende 3D-Karte der Umgebung und der Dinge darin zu erstellen, ist die Erfassung einer breiten Palette von Daten erforderlich, von dem, was Hunderte von Metern auf der Straße passiert, bis hin zur Wachsamkeit des Fahrers. LiDAR (Light Detection and Ranging), das detailliertere Informationen erfasst und eine höhere Genauigkeit bietet als klassische scanbasierte Sensoren wie Radar und kamerabasierte Bildgebung, ist eine der wichtigsten Technologien für das Scannen über große und kurze Entfernungen.

- LiDAR wird vor allem für Fahrerassistenzsysteme (Advanced Driver Assistance Systems, ADAS) in Automobilen eingesetzt, um den Fahrerkomfort zu erhöhen und über eine Mensch-Maschine-Schnittstelle für sichere Führung und reibungslosen Betrieb zu verfügen. Der autonome Charakter des Fahrzeugs erfordert eine beträchtlich hohe Genauigkeit und Unterstützung bei der Erkennung von Hindernissen zur Vermeidung und sicheren Navigation auf den Straßen.

- Der Einsatz von LiDAR in Roboterfahrzeugen bedeutet den Einsatz mehrerer LiDAR-Systeme zur Kartierung der Fahrzeugumgebung. Die Einführung von LiDAR ist für ein hohes Maß an Redundanz zwischen den Sensoren erforderlich, um die Sicherheit der Passagiere zu gewährleisten. Roboterfahrzeuge stellen die größtmöglichen Anforderungen an die menschliche Interaktion und sind im Allgemeinen weiter fortgeschritten als autonome Autos mit ADAS-Systemen. Die eigentliche Entwicklung völlig autonomer oder robotergestützter Fahrzeuge für Passagiere befindet sich noch in der Entwicklung, und LiDAR wird dabei voraussichtlich eine große Rolle spielen.

- Im Februar 2022 gab Mercedes Benz seine Partnerschaft mit Luminar Inc. zur Lieferung von LiDAR für seine autonomen Fahrsysteme bekannt. Die Partnerschaft wird dem Autohersteller helfen, die Entwicklung seiner zukünftigen automatisierten Fahrtechnologien zu beschleunigen. Solche Entwicklungen der Automobilzulieferer stärken das Marktwachstum zusätzlich.

- Laut der National Highway Traffic Safety Administration (NHTSA) sollte ein automatisiertes Fahrsystem in den Stufen drei bis fünf des autonomen Fahrens in der Lage sein, die Fahrumgebung mit minimaler oder keiner menschlichen Interaktion zu überwachen. Das aktuelle Euro NCAP-Mandat (European New Car Assessment Programme) für Fahrerüberwachungssysteme (DMS) ist auf dem besten Weg, ein europäischer Sicherheitsstandard für Fahrzeuge der nächsten Generation im Hinblick auf das Scannen im Innenraum zu werden.

Nordamerika wird voraussichtlich den größten Marktanteil halten

- Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil halten wird. Die Vereinigten Staaten sind der größte Markt in der Region. Die hohe Nachfrage aus der Unterhaltungselektronik- und Automobilbranche setzt 3D-Sensoren für vielfältige Anwendungen in ihren Domänen ein.

- Auch die wachsenden Investitionen in IoT in der Region tragen zum Wachstum des Marktes bei. Laut einer vom ISE Magazine im Jahr 2021 veröffentlichten Studie investierte die US-Regierung im Geschäftsjahr 2020 140 Milliarden US-Dollar in eine breite Palette staatlich finanzierter FE-Programme, darunter auch in neue Technologien. IoT wurde als einer der wachsenden Bereiche bundesstaatlicher FE-Investitionen identifiziert. Die Technologie wird mittlerweile von vielen großen US-Bundesbehörden, die sich auf die Steigerung der Wettbewerbsfähigkeit, des wirtschaftlichen Wohlstands und der nationalen Sicherheit konzentrieren, als strategisch wichtig eingestuft.

- Auch die Gaming-Branche des Landes verzeichnet ein stetiges Wachstum, da die Kunden mehr Zeit zu Hause verbringen und die Gaming-Ausrüstung in den letzten Jahren enorme Fortschritte gemacht hat. Die Vereinigten Staaten haben einen der größten Märkte in der Gaming-Branche und liegen nur hinter China. AR/VR-Geräte, Handheld-Joysticks und andere Spielgeräte nutzen häufig 3D-Sensoren und 3D-Bildkameras für Interaktionen auf dem Bildschirm.

- Darüber hinaus wird das AR-Headset des amerikanischen Technologieriesen Apple voraussichtlich im Jahr 2022 auf den Markt kommen und Berichten zufolge über leistungsstarke 3D-Sensoren verfügen. Diese Sensoren sollen fortschrittlicher sein als die, die in iPhones und iPads für Face ID verwendet werden. Außerdem sollen die 3D-Sensoren ein größeres Sichtfeld (FOV) erhalten, was wahrscheinlich die Objekterkennung verbessert.

- Kanada ist aufgrund der zunehmenden Einführung fortschrittlicher Technologien in der Unterhaltungs-, Werbe- und Medizinbranche ein weiterer wichtiger Markt für 3D-Sensorik und -Bildgebung. Laut UniSoft spielen 71 % der kanadischen Eltern mindestens einmal pro Woche Videospiele mit ihren Kindern, was die große Nachfrage nach Spielgeräten in der Region zeigt.

Überblick über die 3D-Sensorik und Bildgebungsbranche

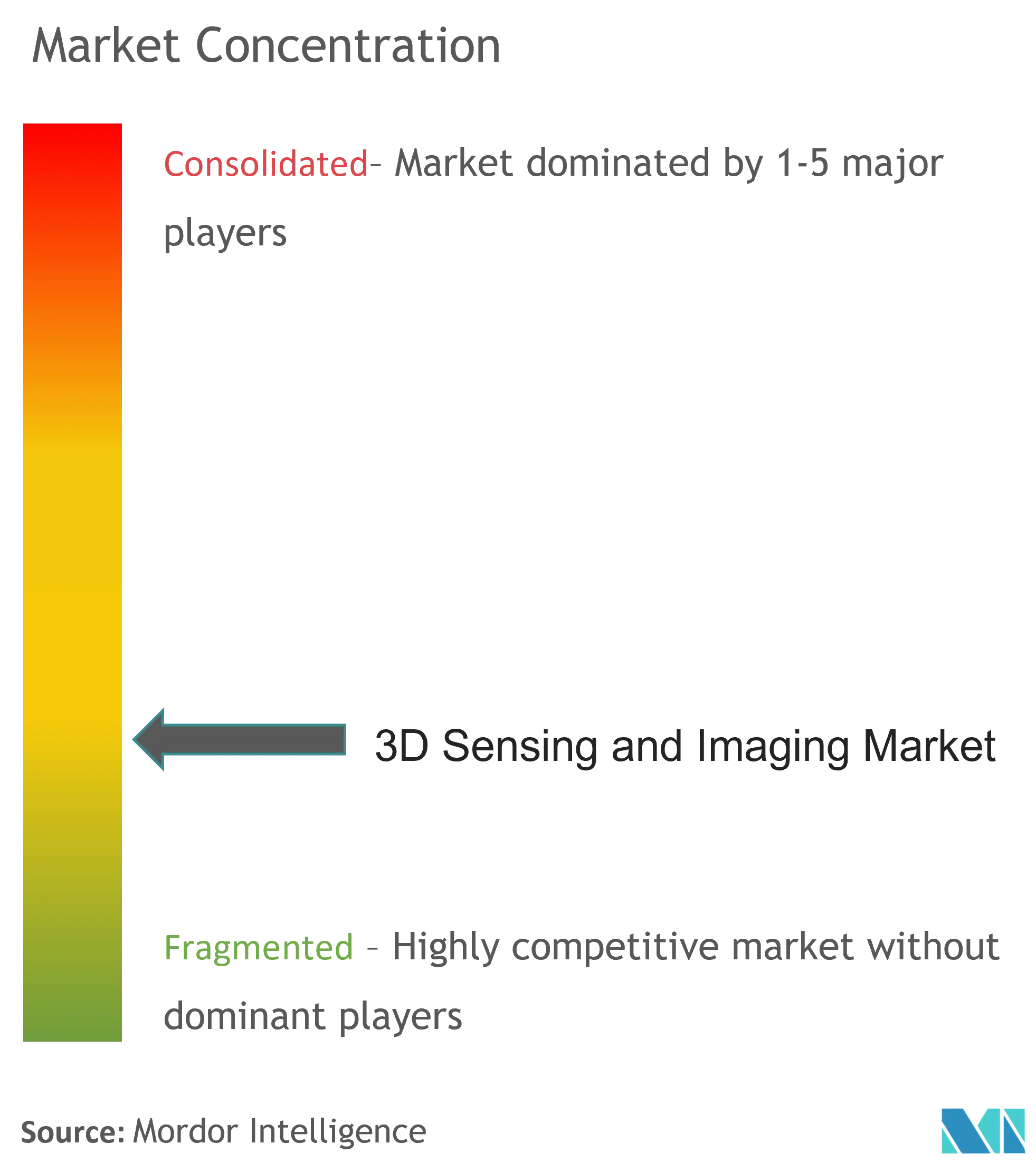

Der Markt für 3D-Sensorik und Bildgebung ist ein hart umkämpfter Markt. Mit zunehmenden Innovationen und nachhaltigen Produkten erhöhen viele Unternehmen ihre Marktpräsenz, indem sie durch die Erschließung neuer Märkte neue Verträge abschließen, um ihre Position auf dem Weltmarkt zu behaupten. Einige der wichtigsten Entwicklungen sind:.

- Februar 2022 – STMicroelectronics, ein Halbleiterunternehmen, hat seine neue Serie hochauflösender Time-of-Flight-Sensoren auf den Markt gebracht, um fortschrittliche 3D-Tiefenbildgebung für Smartphones und andere Geräte bereitzustellen. Mit der Einführung des 3D-Tiefensensors VD55H1 möchte ST seine Marktposition im Time-of-Flight-Produktmarkt (ToF) stärken und sein gesamtes Spektrum an Tiefensensortechnologien ergänzen.

- Januar 2022 – LIPS Corporation kündigte seine neue LIPS Corp. an, ein Anbieter von 3D-Lösungen, kündigte auf der CES 2022 die neuen 3D-Stereokameras LIPSedge S215/S210 an, die auf dem CV2 CVflow Edge AI Perception SoC von Ambarella basieren, einem Unternehmen, das KI-Wahrnehmungsverarbeitung anbietet. Die neue 3D-Stereokamera der LIPSedge S-Serie unterstützt eine hohe Auflösung von bis zu 4K und zeichnet sich durch ein großes Sichtfeld, eine große Reichweite und hohe Genauigkeit aus.

- Oktober 2021 – Lumentum Holdings Inc. stellt ein branchenweit erstes 10-W-Flutbeleuchtungsmodul vor, das ein leistungsstarkes VCSEL-Array (Vertical-Cavity Surface Emitting Laser) mit drei Übergängen für industrielle und Verbraucher-3D-Sensoranwendungen integrieren kann.

Marktführer im Bereich 3D-Sensorik und Bildgebung

-

Infineon Technologies AG

-

Microchip Technology Inc.

-

Omnivision Technologies, Inc.

-

Qualcomm Inc

-

Sick AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für 3D-Sensorik und Bildgebung

- März 2022 – LIPS Corporation und Newsight Imaging haben ein Memorandum of Understanding (MoU) unterzeichnet, um auf eTOF (Enhanced-Time-Of-Flight) basierende 3D-Vision-Systeme für Industrie 4.0-Anwendungsfälle und AIoT zu entwickeln, zu fördern und zu ermöglichen.

- Januar 2022 – Die Pmdtechnologies AG stellt die nächste Generation ihres 3D-Time-of-Flight-Entwicklungskits vor, den flexx2. In Zusammenarbeit mit Emcraft Systems wurde der flexx2 vom marktführenden PicoFlexx weiterentwickelt, um eine noch bessere Tiefenerkennungsleistung mit 38.000 3D-Pixeln und einem Sichtfeld von 56 x 44 Grad zu bieten, alles in der Größe einer Packung Kaugummi mit den Maßen 72,1 mm x 19,2 mm x 10,2 mm.

- Dezember 2021 – LIPS Corporation stellte während der Semicon 2021 die neuesten LIPS 3DxAI-Produkte und -Lösungen vor. Das neue Produktangebot richtet sich an mehrere Branchen und Anwendungen, darunter intelligente Fabriken, 3D-Vision, intelligentes Gesundheitswesen, autonome mobile Roboter, intelligente Logistik, Metaverse und mehr. Das Unternehmen stellte die neuen 3D-Strukturlichtkameras LIPSedge L210u/L215u vor.

Segmentierung der 3D-Sensorik und Bildgebungsbranche

3D-Sensorik ist eine Tiefenerkennungstechnologie, die die Kamerafunktionen für die Gesichts- und Objekterkennung in Augmented Reality, Spielen, autonomem Fahren und einer Vielzahl von Anwendungen erweitert. Die Erfassung der Länge, Breite und Höhe eines realen Objekts mit größerer Klarheit und detaillierteren Details kann mithilfe verschiedener Technologien wie strukturiertem Licht, Flugzeit usw. erreicht werden.

Der Schwerpunkt der Studie liegt auf der Marktanalyse der weltweit verkauften 3D-Bildgebungs- und Sensortechnologie. Die Studie verfolgt auch die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, was die Markteinschätzungen und Wachstumsraten im Prognosezeitraum stützt. Der Umfang des Berichts umfasst die Marktgröße und -prognose für die Segmentierung nach Komponente, Typ, Konnektivität, Endverbraucherbranche und Geografie. Die Studie analysiert weiter die Auswirkungen von COVID-19 auf das Ökosystem.

| Komponente | Hardware |

| Software | |

| Dienstleistungen | |

| Technologie | Ultraschall |

| Strukturiertes Licht | |

| Flugzeit | |

| Stereoskopisches Sehen | |

| Andere Technologien | |

| Typ | Positionssensor |

| Bildsensor | |

| Temperatursensor | |

| Beschleunigungssensor | |

| Annäherungssensoren | |

| Andere | |

| Konnektivität | Kabelgebundene Netzwerkkonnektivität |

| Drahtlose Netzwerkkonnektivität | |

| Endverbraucherindustrie | Unterhaltungselektronik |

| Automobil | |

| Gesundheitspflege | |

| Luft- und Raumfahrt & Verteidigung | |

| Sicherheitsüberwachung | |

| Medien und Unterhaltung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur 3D-Sensorik und Bildgebung-Marktforschung

Wie groß ist der Markt für 3D-Sensorik und Bildgebung?

Es wird erwartet, dass der Markt für 3D-Sensorik und -Bildgebung im Jahr 2024 ein Volumen von 10,94 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 13,92 % auf 20,97 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für 3D-Sensorik und Bildgebung derzeit?

Im Jahr 2024 wird der Markt für 3D-Sensorik und -Bildgebung voraussichtlich ein Volumen von 10,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem 3D-Sensorik und Bildgebung-Markt?

Infineon Technologies AG, Microchip Technology Inc., Omnivision Technologies, Inc., Qualcomm Inc, Sick AG sind die wichtigsten Unternehmen, die auf dem Markt für 3D-Sensorik und Bildgebung tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für 3D-Sensorik und Bildgebung?

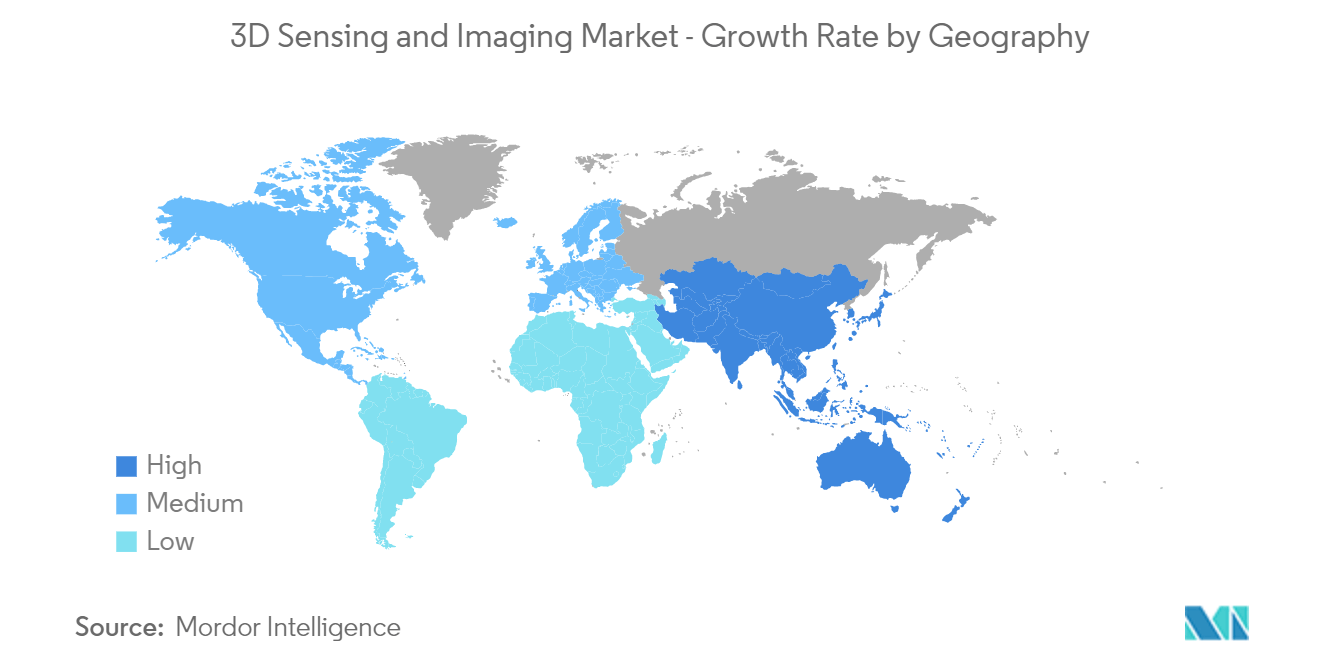

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für 3D-Sensorik und Bildgebung?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im 3D-Sensorik- und Bildgebungsmarkt.

Welche Jahre deckt dieser Markt für 3D-Sensorik und Bildgebung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für 3D-Sensorik und -Bildgebung auf 9,60 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für 3D-Sensorik und -Bildgebung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für 3D-Sensorik und -Bildgebung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht zur 3D-Sensorik und Bildgebung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der 3D-Sensorik und -Bildgebung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der 3D-Sensorik und -Bildgebung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.