Marktanalyse für 3D-Druckfilamente

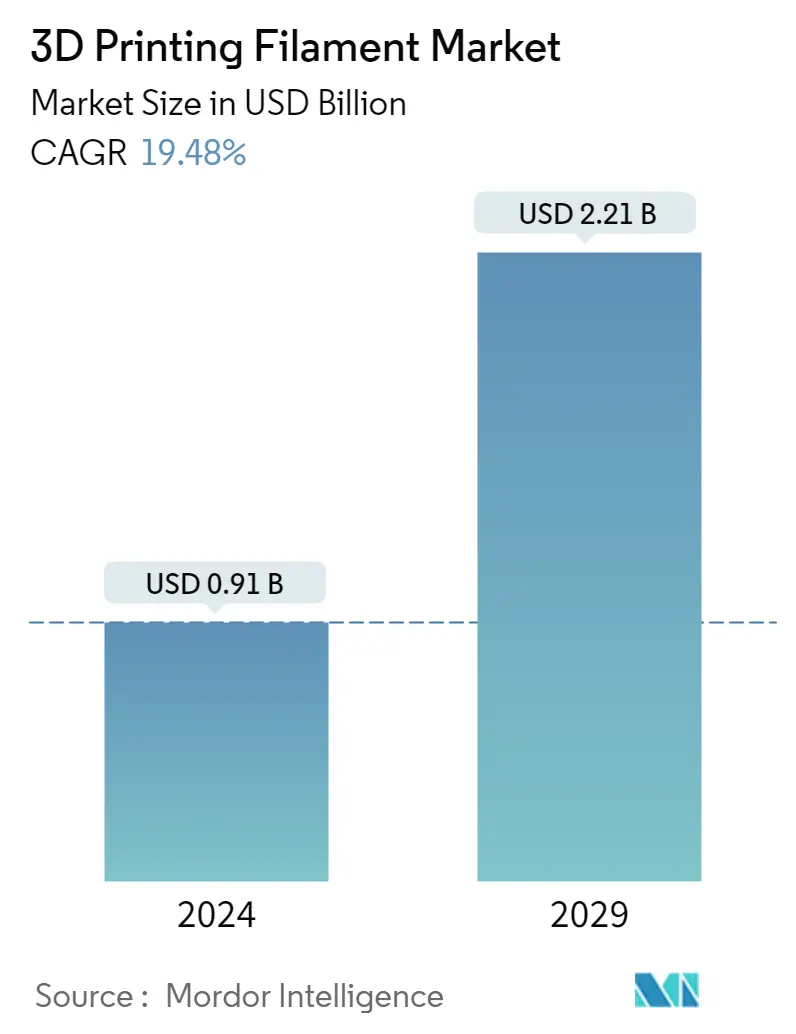

Die Marktgröße für 3D-Druckfilamente wird im Jahr 2024 auf 0,91 Milliarden US-Dollar geschätzt und soll bis 2029 2,21 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 19,48 % im Prognosezeitraum (2024–2029) entspricht.

Der COVID-19-Ausbruch führte weltweit zu landesweiten Lockdowns, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps, was sich allesamt negativ auf den Markt im Jahr 2020 auswirkte. Allerdings begannen sich die Bedingungen im Zeitraum 2021–2022 zu verbessern Es wird erwartet, dass das Marktwachstum im Prognosezeitraum ankurbelt.

- Kurzfristig sind der zunehmende Einsatz von 3D-Druckfilamenten in Fertigungsanwendungen sowie die mit dem 3D-Druck verbundene Massenanpassung die Faktoren, die die Marktnachfrage im Prognosezeitraum antreiben.

- Auf der anderen Seite behindern hohe Kapitalinvestitionen im 3D-Druckverfahren das Marktwachstum.

- Innovationen im 3D-Druck im medizinischen Bereich und Fortschritte bei 3D-Druckmaterialien könnten in Zukunft wahrscheinlich Wachstumschancen für den Markt für 3D-Druckfilamente darstellen.

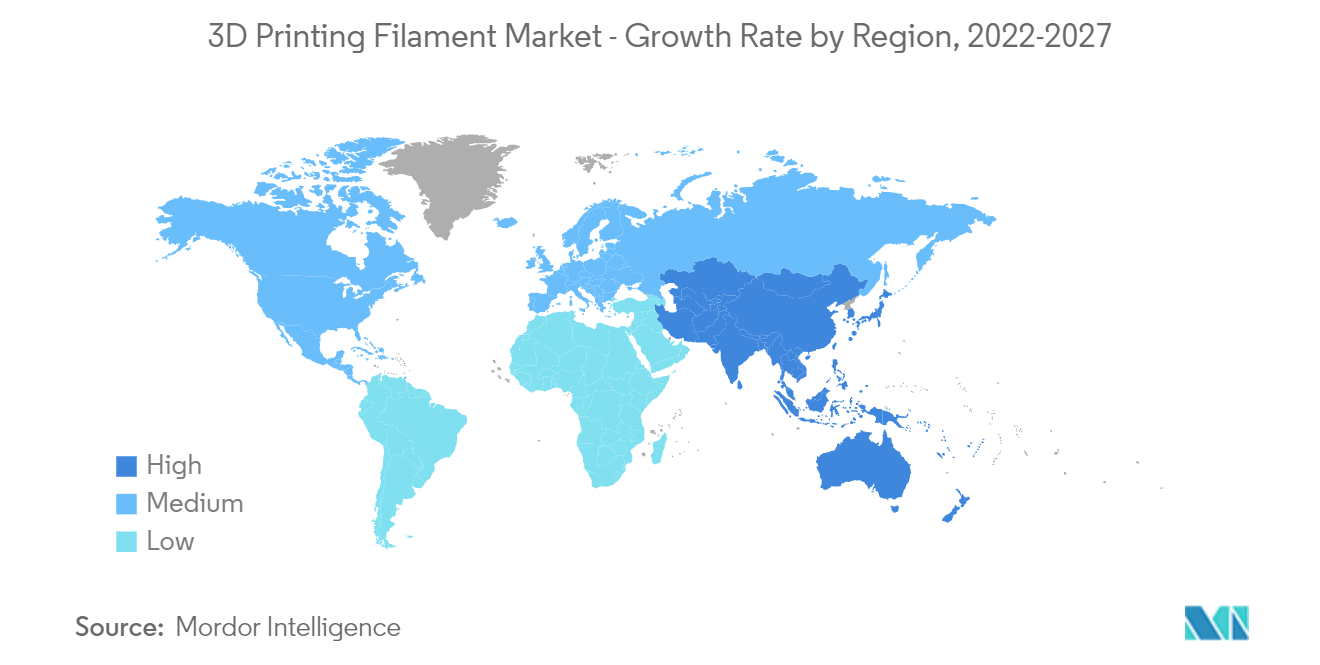

- Es wird erwartet, dass Europa im Prognosezeitraum den Markt mit dem größten Marktanteil dominieren wird.

Markttrends für 3D-Druckfilamente

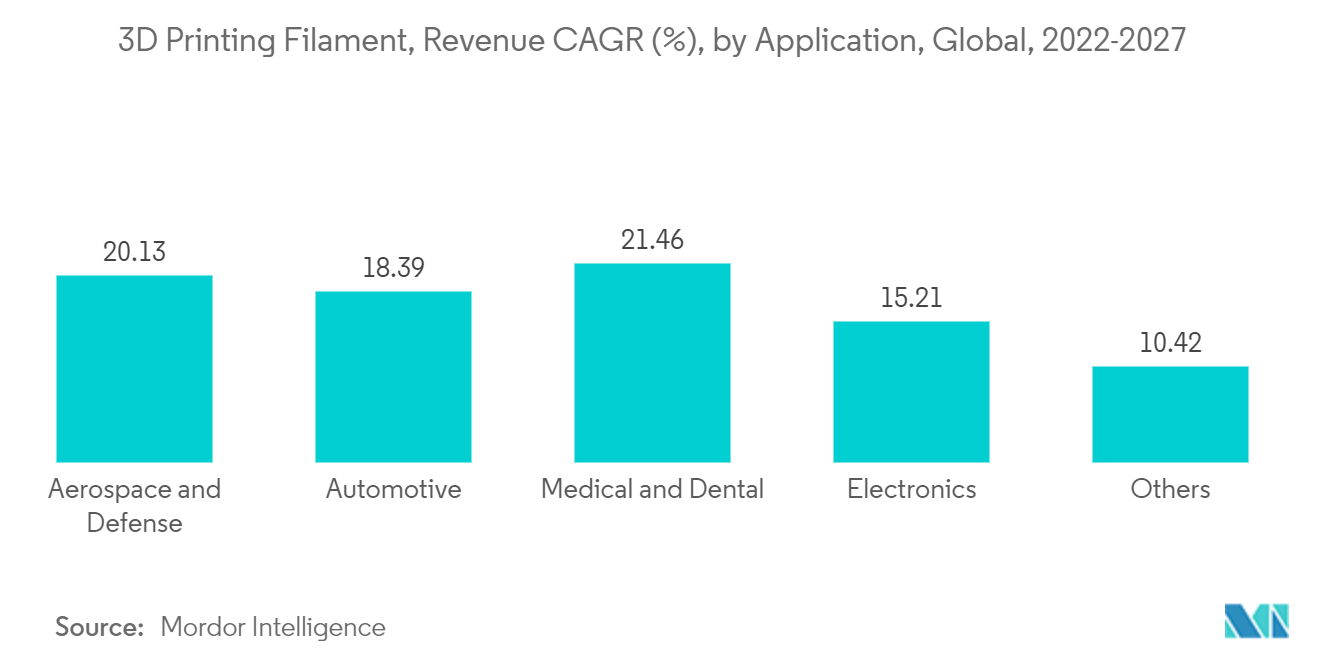

Erhöhte Nachfrage aus dem Medizin- und Dentalbereich

- Die Medizin- und Dentalindustrie ist die führende Branche, die 3D-Druckfilamente verwendet. Die Industrie trägt zu etwa 30–35 % der Gesamtanwendungen von 3D-Druckfilamenten bei.

- Die 3D-Drucktechnologie unter Verwendung verschiedener Filamente ermöglichte die Herstellung von Geweben und Organoiden, chirurgischen Werkzeugen, patientenspezifischen chirurgischen Modellen und maßgeschneiderten Prothesen für Anwendungen in der Medizin- und Dentalindustrie. Diese 3D-gedruckten Objekte tragen wesentlich zum Fortschritt und zur Entwicklung der Branche bei.

- Zu den durch 3D-Druck hergestellten medizinischen Geräten gehören orthopädische und Schädelimplantate, chirurgische Instrumente, Zahnrestaurationen wie Kronen und externe Prothetik.

- Im August 2022 kündigte Nexa3D, ein Unternehmen für industrielle 3D-Drucklösungen, seine Arbeiten zur Weiterentwicklung seines digitalen Zahnmedizin-Portfolios durch neue Erweiterungen und Installationen für die 3D-Druckprozesse für Anwendungen in der Dentalindustrie an.

- Im August 2022 meldete Lithoz, ein 3D-Keramikdruckunternehmen, dass das erste Halbjahr aufgrund der gestiegenen Bestellung seiner Produkte das erfolgreichste erste Halbjahr seiner Geschichte war. Das Unternehmen bietet eine breite Palette von Keramik-3D-Druckern für verschiedene Anwendungen an, darunter medizinische, zahnmedizinische und industrielle Anwendungen.

- Aufgrund aller oben genannten Faktoren für 3D-Druckfilamente wird erwartet, dass der Markt im Prognosezeitraum schnell wächst.

Europa-Region wird den Markt dominieren

- Es wird erwartet, dass die europäische Region den Markt dominieren wird. In der Region ist Deutschland gemessen am BIP die größte Volkswirtschaft. Deutschland, das Vereinigte Königreich und Frankreich gehören zu den am schnellsten aufstrebenden Volkswirtschaften weltweit.

- Im Juni 2021 beliefen sich die Ausgaben für Medizintechnik in Europa pro Kopf auf 265 EUR (~278,47 USD). Darüber hinaus wurden in Europa im Juni 2021 durchschnittlich ~11 % des Bruttoinlandsprodukts (BIP) für das Gesundheitswesen ausgegeben.

- Laut MedTech Europe gibt es in Europa über 33.000 Medizintechnikunternehmen. Die meisten davon sind in Deutschland ansässig, gefolgt von Italien, Großbritannien, Frankreich und der Schweiz. Kleine und mittlere Unternehmen (KMU) machen rund 95 Prozent der Medizintechnikbranche aus.

- Die deutsche Luft- und Raumfahrtindustrie umfasst über 2.300 Unternehmen im ganzen Land, wobei Norddeutschland die höchste Firmenkonzentration aufweist. Das Land beherbergt viele Produktionsstandorte für Flugzeuginnenkomponenten und -materialien, hauptsächlich in Bayern, Bremen, Baden-Württemberg und Mecklenburg-Vorpommern.

- Laut dem britischen Handelsministerium trägt der Elektroniksektor im Vereinigten Königreich jährlich 16 Milliarden GBP (~19,53 Milliarden USD) zur lokalen Wirtschaft bei. Das Land hält derzeit 40 % des Anteils an der verfügbaren Elektronikdesignbranche in Europa. Die aktuelle Expertise der Branche konzentriert sich auf integrierte Schaltkreise (ICs), RFIDs, Optoelektronik und elektronische Komponenten.

- In Frankreich ist in jüngster Zeit ein Anstieg der Flugzeugherstellung und -montage zu verzeichnen, da das Land ein wichtiger Produktionsstandort für Hersteller wie Airbus, Safran, Embraer und Daher-Socata ist.

- Frankreich verfolgt weiterhin seinen Plan, seinen Verteidigungshaushalt zwischen 2019 und 2025 jährlich um 1,7 Milliarden Euro (~2,08 Milliarden US-Dollar) zu erhöhen und seiner Verpflichtung nachzukommen, den Verteidigungshaushalt bis 2025 auf 2 % seines BIP zu erhöhen.

- Alle oben genannten Faktoren dürften die Nachfrage nach 3D-Druckfilamenten in der Region steigern.

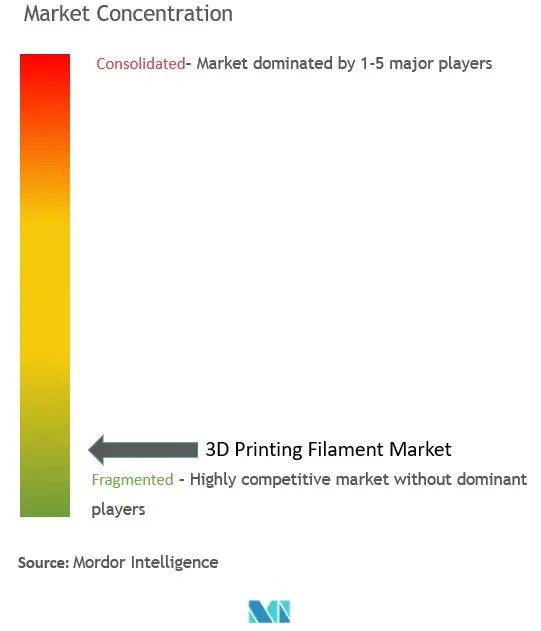

Überblick über die 3D-Druck-Filamentbranche

Der globale Markt für 3D-Druckfilamente ist von Natur aus stark fragmentiert, wobei einige wenige große Player einen erheblichen Teil des Marktes dominieren. Zu den größten Unternehmen zählen unter anderem Stratasys Ltd, SABIC, BASF SE, Evonik Industries AG und Mitsubishi Chemical Corporation (nicht in einer bestimmten Reihenfolge).

Marktführer im Bereich 3D-Druckfilamente

-

Stratasys Ltd.

-

SABIC

-

BASF SE

-

Evonik Industries AG

-

Mitsubishi Chemical Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für 3D-Druckfilamente

- Im August 2022 unterzeichnete die Covestro AG eine Vereinbarung mit dem in Irland ansässigen Unternehmen Stratasys zum Verkauf ihres 3D-Druck-Geschäfts/Additive Manufacturing-Geschäfts. Die Covestro AG war ein wichtiger Teil des externen Material-Ökosystems von Stratasys. Durch die Übernahme kann sich Covestro auf sein anderes Kerngeschäft konzentrieren.

- Im März 2022 erweiterte die Evonik Industries AG ihre Familie der VISTAKEEP Fusion 3D-Druckfilamente mit der Einführung von VESTAKEEP iC4800 3DF, einem neuen osteokonduktiven PEEK-Filament, das die Fusion zwischen Knochen und Implantaten verbessert. Das Filament ist ideal für den Einsatz in 3D-Druckern mit der Fused-Filament-Fertigungstechnologie.

- Im Juni 2021 unterzeichnete die Covestro AG eine Vereinbarung mit einem großen Händler für thermoplastische Harze und dem in den USA ansässigen Unternehmen Nexeo Plastics über den Vertrieb eines neuen 3D-Druckfilaments aus Polycarbonat/ABS mit dem Namen AddigyFPB 2684 3D. Die Vereinbarung hat dem Unternehmen geholfen, seine Reichweite auf viele Regionen auszudehnen.

Segmentierung der 3D-Druck-Filamentindustrie

3D-Druckerfilament ist eine Art Druckmaterial, das vom 3D-Drucker des Typs FFF verwendet wird. Es ist eines der am häufigsten verwendeten 3D-Druckmaterialien weltweit. Es besteht größtenteils aus Thermoplast. Aber auch Metall, Keramik und andere Materialien werden zur Herstellung von 3D-Druckfilamenten verwendet. Der Marktbericht für 3D-Druckfilamente ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Metalle, Kunststoffe, Keramik und andere Typen unterteilt. Je nach Anwendung ist der Markt in Luft- und Raumfahrt und Verteidigung, Automobil, Medizin und Zahnmedizin, Elektronik und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den 3D-Druck-Filamentmarkt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Typ | Metalle | Titan | |

| Edelstahl | |||

| Andere Metalle | |||

| Kunststoffe | Polyethylenterephthalat (PET) | ||

| Polymilchsäure (PLA) | |||

| Acrylnitril-Butadien-Styrol (ABS) | |||

| Nylon | |||

| Andere Kunststoffe | |||

| Keramik | |||

| Andere Arten | |||

| Anwendung | Luft- und Raumfahrt und Verteidigung | ||

| Automobil | |||

| Medizin und Zahnmedizin | |||

| Elektronik | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für 3D-Druckfilamente

Wie groß ist der Markt für 3D-Druckfilamente?

Es wird erwartet, dass der Markt für 3D-Druckfilamente im Jahr 2024 0,91 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 19,48 % auf 2,21 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für 3D-Druckfilamente derzeit?

Im Jahr 2024 wird die Marktgröße für 3D-Druckfilamente voraussichtlich 0,91 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem 3D-Druck-Filament-Markt?

Stratasys Ltd., SABIC, BASF SE, Evonik Industries AG, Mitsubishi Chemical Corporation sind die wichtigsten Unternehmen, die auf dem Markt für 3D-Druckfilamente tätig sind.

Welches ist die am schnellsten wachsende Region im 3D-Druck-Filament-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für 3D-Druckfilamente?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für 3D-Druckfilamente.

Welche Jahre deckt dieser Markt für 3D-Druckfilamente ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für 3D-Druckfilamente auf 0,76 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für 3D-Druckfilamente für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für 3D-Druckfilamente für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über 3D-Druckfilamente

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von 3D-Druckfilamenten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von 3D-Druckfilamenten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.