1,4-Butandiol-Marktanalyse

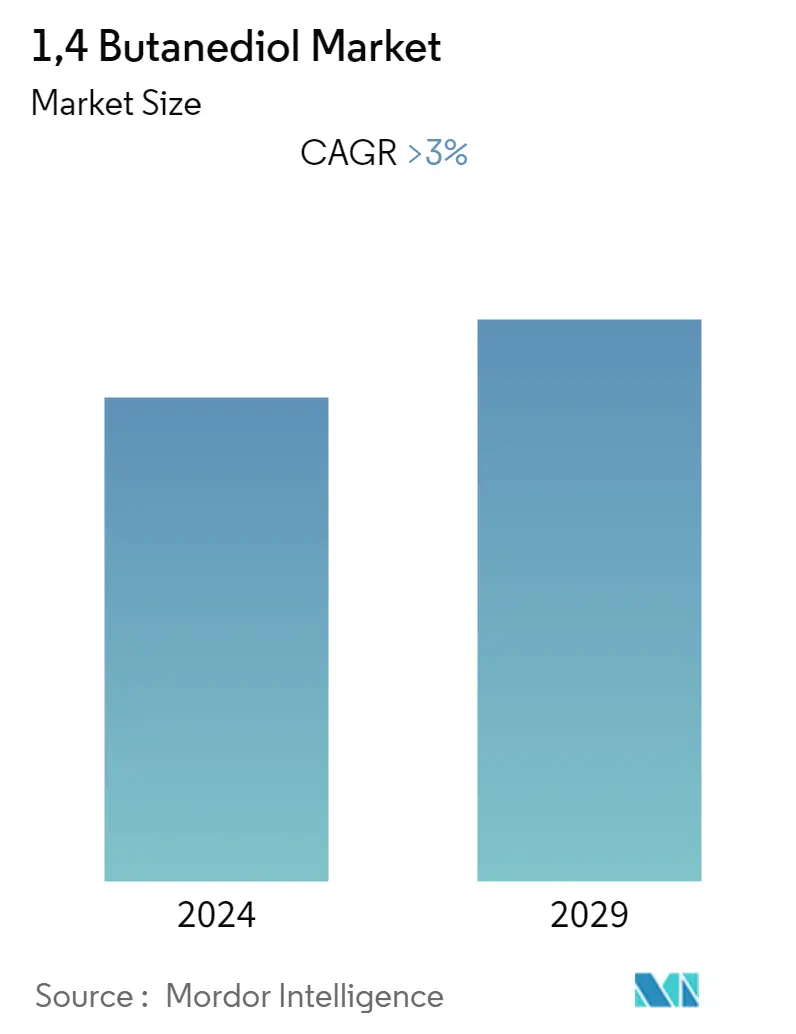

Der 1,4-Butandiol-Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 3 % verzeichnen.

Aufgrund der Unterbrechung der Lieferkette für Chemiegüter während der Pandemie, die zu einem Anstieg der Rohstoffpreise führte, hatte die COVID-19-Pandemie erhebliche negative Auswirkungen auf den Markt. Aufgrund der verstärkten Aktivitäten der Textilindustrie im Jahr 2021 wird der Markt jedoch voraussichtlich stetig wachsen.

- Kurzfristig sind die steigende Nachfrage nach Tetrahydrofuran (THF) für Spandexfasern und die steigende Nachfrage nach Polybutylenterephthalat (PBT) aus verschiedenen Branchen wichtige Wachstumsfaktoren für den untersuchten Markt.

- Allerdings ist die Schließung von 1,4-Butandiol-Anlagen im Laufe der Jahre ein Schlüsselfaktor, der das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen wird.

- Dennoch dürften die zunehmende Entwicklung von biobasiertem BDO und die Reduzierung des CO2-Fußabdrucks von Kleidung bald lukrative Wachstumschancen für den Weltmarkt schaffen.

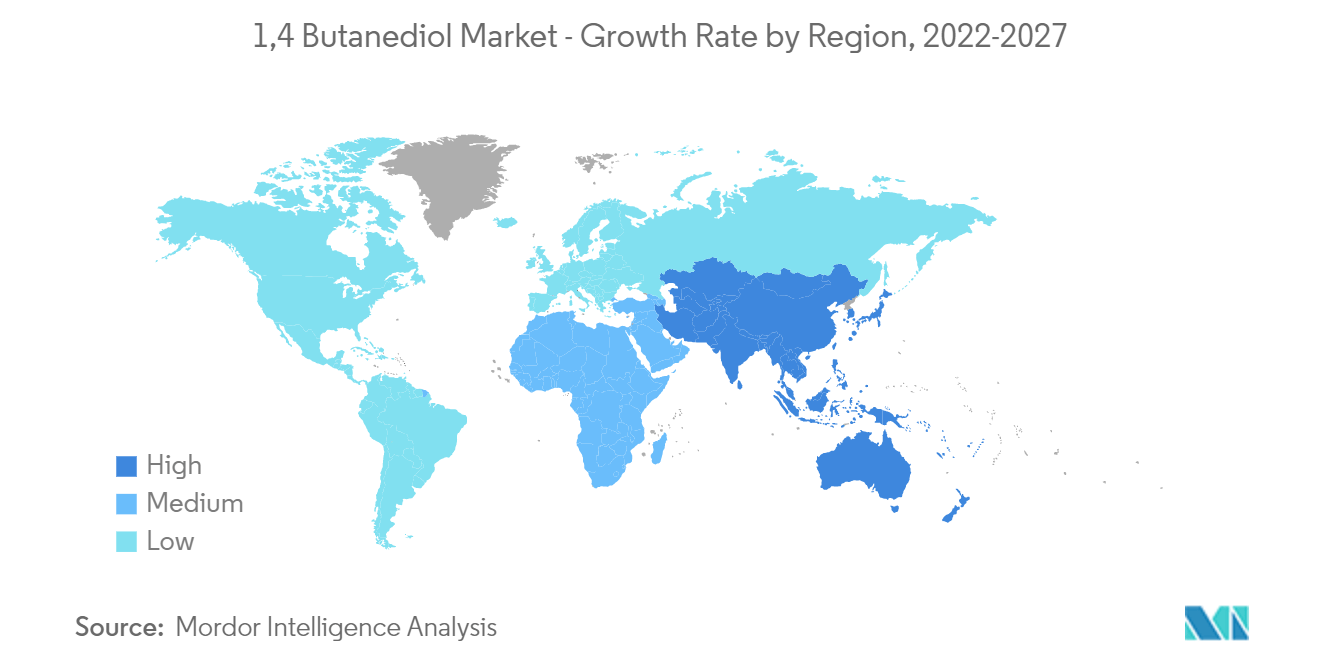

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren und im Prognosezeitraum die höchste CAGR verzeichnen wird.

1,4-Butandiol-Markttrends

Wachsende Nachfrage in der Textilindustrie

- 1,4 BDO wird als Klebstoff in Leder, Kunststoffen, Polyesterlaminaten und Polyurethan-Schuhen verwendet. 1,4-Butandiol ist eine unmittelbare Chemikalie, die bei der Herstellung von thermoplastischem Polyurethan (TPU) verwendet wird, das außerdem bei der Herstellung von Kunstledersohlenmaterial verwendet wird.

- Tetrahydrofuran (THF) wird zur Herstellung von Spandexfasern verwendet, die die Bekleidungsindustrie erobert haben. Spandex ist eine leichte, weiche, glatte Kunstfaser mit einzigartiger Elastizität. Das Material wird zur Herstellung von Kompressionskleidung verwendet Bewegungserfassungsanzüge, chirurgische Schläuche und Stützschläuche.

- Dies ist auch ein nützlicher Stoff für Gastronomie- und Industrieunternehmen. Spandex-Stoffe werden hauptsächlich in Kleidungsstücken verwendet, bei denen Komfort und Passform erforderlich sind, wie z. B. Strumpfwaren, Badeanzüge, Trainingskleidung, Socken, Unterwäsche, Handschuhe, Radhosen, Spezialkleidung wie Zentai-Anzüge, Jeans und Sportausrüstung usw.

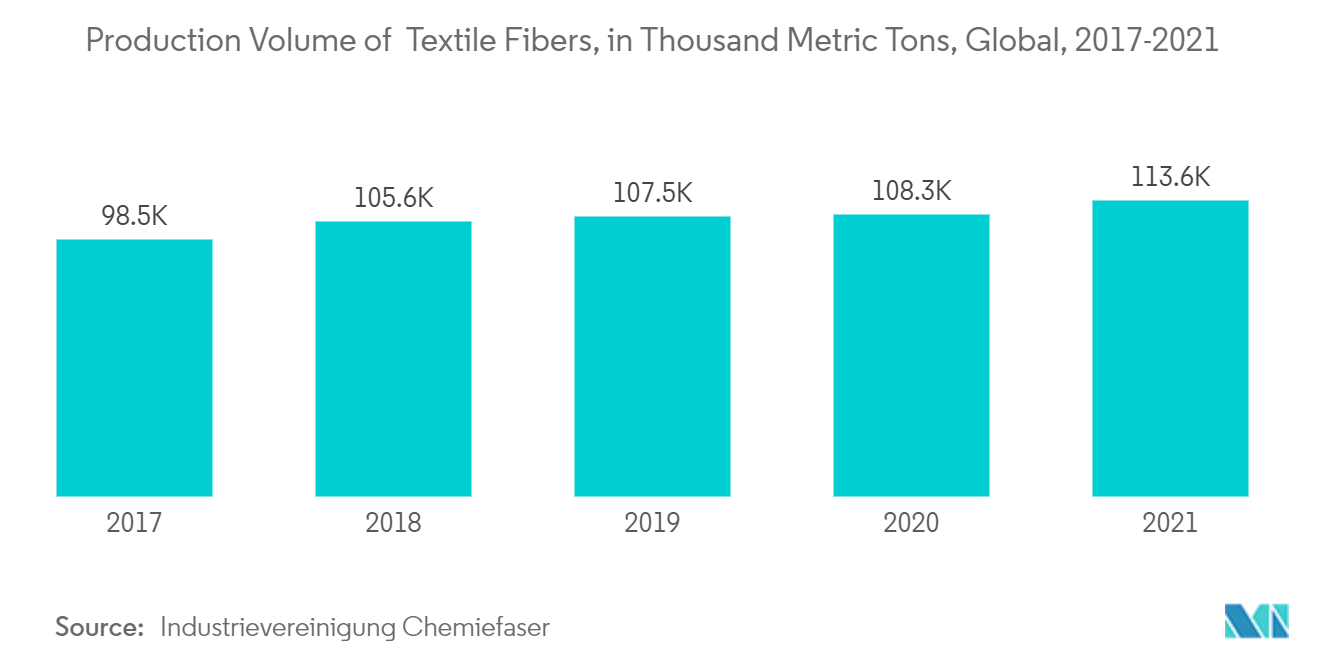

- Die Industrievereinigung Chemiefaser schätzt, dass die weltweite Produktion von Textilfasern von 108.300.000 Tonnen im Jahr 2020 auf 113.600.000 Tonnen im Jahr 2021 gestiegen ist.

- Der weltweite Sportartikelmarkt verzeichnete in der jüngsten Vergangenheit ein deutliches Wachstum. Laut Statista Consumer Market Outlook wird der weltweite Sportausrüstungsmarkt voraussichtlich 126,54 Milliarden US-Dollar im Jahr 2021 und 159,41 Milliarden US-Dollar im Jahr 2026 erreichen.

- Beispielsweise plant die australische Regierung, in den nächsten fünf Jahren 230 Millionen US-Dollar in Sport- und Bewegungsinitiativen zu investieren. Von solchen Initiativen wird erwartet, dass sie mehr Menschen dazu ermutigen, sich verschiedenen Outdoor-Sportarten zu widmen, was wiederum den Verkauf von Spandex-Sportbekleidung steigern wird.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass sich die Nachfrage nach 1,4-BDO-Produkten in der Textilindustrie im Prognosezeitraum positiv auf den untersuchten Markt auswirken wird.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dominiert den globalen 1,4-Butandiol-Markt. Die regionale Nachfrage für den untersuchten Markt wird durch die wachsende Nachfrage aus verschiedenen Branchen wie Automobil, Elektronik, Leder und Elektronik angetrieben.

- 1,4-Butandiol wird häufig bei der Herstellung von PBT verwendet, das weiterhin in der Automobilproduktion verwendet wird. Im Automobilsektor ermöglicht PBT Energieabsorption, Gewichtsreduzierung, Stoßdämpfung für Stoßstangen, Begrenzung des Explosionsrisikos in Kraftstofftanks, Sicherheitsgurten, Airbags, Tür- und Sitzbaugruppen und verschiedene andere Anwendungen.

- In China wird erwartet, dass die wachsende Produktion von Kraftfahrzeugen und die expandierende Pharma- sowie Elektro- und Elektronikindustrie die Inlandsnachfrage nach BDO und seinen Derivaten stützen werden, was ein positiver Faktor für das zukünftige Marktwachstum ist.

- Im Jahr 2021 erreichte die Fahrzeugproduktion in China jedoch 26.082.220 Einheiten, was einer Wachstumsrate von 3 % gegenüber 25.225.242 Einheiten im Jahr 2020 entspricht. Dies dürfte die Nachfrage nach 1,4 BDO aus verschiedenen Anwendungen im Automobilsektor ankurbeln.

- Darüber hinaus führt die wachsende Bevölkerung in Indien zu einem Bedarf an einfacher Mobilität der Menschen, was wiederum die Nachfrage nach Automobilen in der Region erhöht. Laut OICA betrug die Gesamtzahl der im Jahr 2021 in Indien produzierten Fahrzeuge 4.399.112 und verzeichnete eine Wachstumsrate von 30 % im Vergleich zu 2020.

- Die japanische Elektro- und Elektronikindustrie ist eine der weltweit führenden Industrien. Das Land ist weltweit führend in der Herstellung von Videokameras, CDs, Computern, Fotokopierern, Faxgeräten, Mobiltelefonen und verschiedenen anderen wichtigen Computerkomponenten.

- Nach Angaben der Japan Electronic and Information Technology Association (JEITA) belief sich die Gesamtzahl der Importe von Unterhaltungselektronik im September 2022 auf 1.437.174 Millionen JPY (10.527,32 Millionen US-Dollar).

- Daher wird erwartet, dass solche günstigen Trends die Nachfrage nach 1,4-Butandiol im Prognosezeitraum ankurbeln werden.

Überblick über die 1,4-Butandiol-Branche

Der 1,4-Butandiol-Markt ist seiner Natur nach teilweise konsolidiert. Zu den wichtigsten Marktteilnehmern gehören unter anderem BASF SE, DCC, Xinjiang Blue Ridge Tunhe Chemical Co. Ltd, Xinjiang Tianye (Group) Co. Ltd und Ashland (nicht in einer bestimmten Reihenfolge).

1,4-Butandiol-Marktführer

-

BASF SE

-

DCC

-

Xinjiang Blue Ridge Tunhe Chemical Co. Ltd

-

Xinjiang Tianye (Group) Co., Ltd,

-

Ashland

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

1,4-Butandiol-Marktnachrichten

- Im April 2021 startete Xinjiang Guotai Xinhua Chemical Co. Ltd das Phase-II-Projekt Coal-based Fine Chemicals Circular Economy Industrial Park, um Acetylen und Formaldehyd durch eine Trocken-Acetylen-Anlage und eine Formaldehyd-Anlage zu produzieren, Wasserstoff durch die Methanol-Crack-Methode zu produzieren und vieles mehr Produzieren Sie 1,4-Butandiol (BDO) durch die Acetylenaldehyd-Methode. Der Abschluss dieses Projekts wird dazu beitragen, 100.000 Tonnen 1,4-Butandiol (BDO) und 1.200 Tonnen Butanol als Nebenprodukt zu produzieren.

Segmentierung der 1,4-Butandiol-Industrie

1,4-Butandiol ist eine farblose, ölige und viskose Flüssigkeit mit guter Löslichkeit in Wasser und anderen Chemikalien. Aus diesem Grund wird es bei der Herstellung vieler anderer organischer Chemikalien wie Tetrahydrofuran (THF) verwendet, die außerdem bei der Herstellung anderer Chemikalien verwendet werden, die als Zwischenprodukt für die Herstellung von Spandexfasern und Elastomeren sowie bei der Herstellung von PBT-Harzen dienen. Der 1,4-Butandiol-Markt ist nach Derivaten, Endverbraucherindustrie und Geografie segmentiert. Nach Derivaten ist der Markt in Tetrahydrofuran (THF), Polybutylenterephthalat (PBT), Gamma-Butyrolacton (GBL), Polyurethan (PU) und andere Derivate unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil-, Gesundheits- und Pharmaindustrie, Textil-, Elektro- und Elektronikindustrie sowie andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Größe und Prognosen für den 1,4-Butandiol-Markt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tausend Tonnen) erstellt.

| Derivat | Tetrahydrofuran (THF) | ||

| Polybutylenterephthalat (PBT) | |||

| Gamma-Butyrolacton (GBL) | |||

| Polyurethan (PU) | |||

| Andere Derivate | |||

| Endverbraucherindustrie | Automobil | ||

| Gesundheitswesen und Pharmazie | |||

| Textil | |||

| Elektrik und Elektronik | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur 1,4-Butandiol-Marktforschung

Wie groß ist der 1,4-Butandiol-Markt derzeit?

Der 1,4-Butandiol-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem 1,4-Butandiol-Markt?

BASF SE, DCC, Xinjiang Blue Ridge Tunhe Chemical Co. Ltd, Xinjiang Tianye (Group) Co., Ltd,, Ashland sind die wichtigsten Unternehmen, die auf dem 1,4-Butandiol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im 1,4-Butandiol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am 1,4-Butandiol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am 1,4-Butandiol-Markt.

Welche Jahre deckt dieser 1,4-Butandiol-Markt ab?

Der Bericht deckt die historische Marktgröße des 1,4-Butandiol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des 1,4-Butandiol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

1,4-Butandiol-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von 1,4-Butandiol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die 1,4-Butandiol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.