حجم سوق الألواح الخشبية

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 415.99 Million cubic meters |

| حجم السوق (2029) | 482.24 Million cubic meters |

| CAGR (2024 - 2029) | 3.17 % |

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الألواح الخشبية

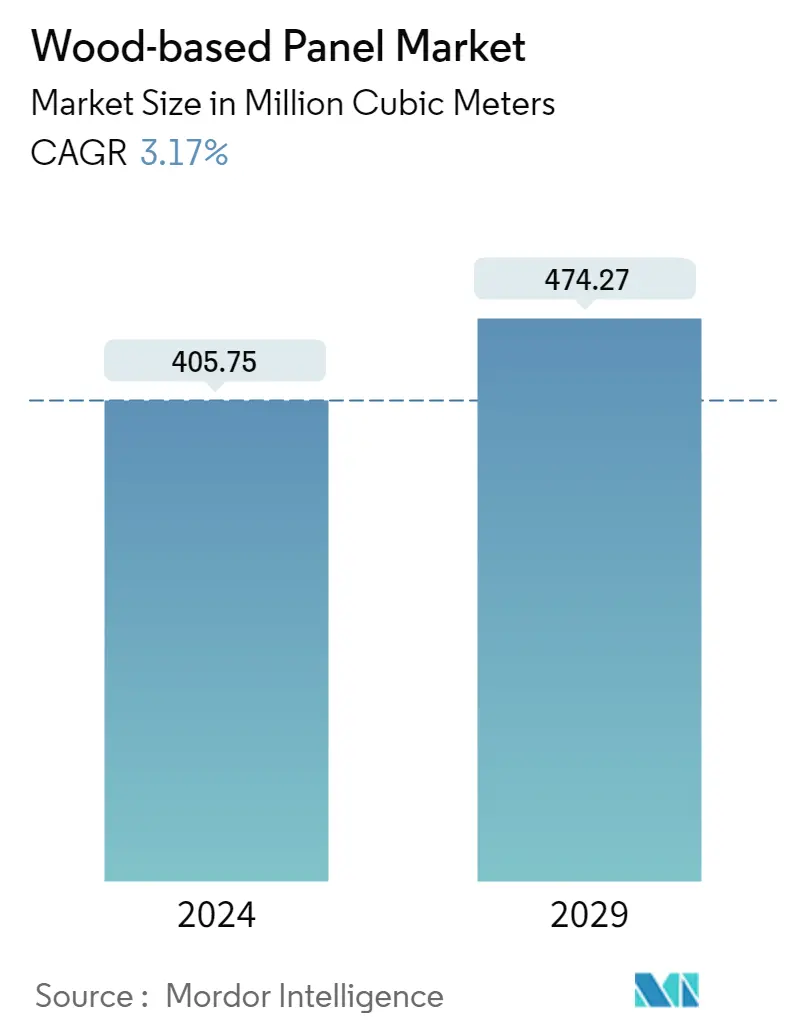

يقدر حجم سوق الألواح الخشبية بـ 405.75 مليون متر مكعب في عام 2024، ومن المتوقع أن يصل إلى 474.27 مليون متر مكعب بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.17٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بكوفيد-19 في عام 2020. وفرضت العديد من الدول رسوم مكافحة الإغراق على استيراد مجموعة معينة من الألواح الليفية المستخدمة في الأثاث من أجل مساعدة المنتجين المحليين. وتم تعليق جميع أعمال البناء والأنشطة الأخرى للحد من انتشار الفيروس، مما أثر سلباً على السوق. ومع ذلك، من المتوقع أن ينمو السوق بشكل مطرد، بسبب زيادة أنشطة البناء والتشييد في عام 2021.

- على المدى القصير، تعد اتجاهات النمو الصعودية في البناء السكني والتجاري، إلى جانب الطلب المتزايد من صناعة الأثاث، من العوامل الرئيسية التي تدفع نمو السوق قيد الدراسة.

- ومع ذلك، يعد انبعاث الفورمالديهايد من الألواح الخشبية عاملاً رئيسياً من المتوقع أن يعيق نمو الصناعة المستهدفة خلال الفترة المتوقعة.

- ومع ذلك، فإن التطبيق المتزايد لـ OSB في الألواح الهيكلية المعزولة (SIPS) من المرجح أن يخلق فرص نمو مربحة للسوق العالمية قريبًا.

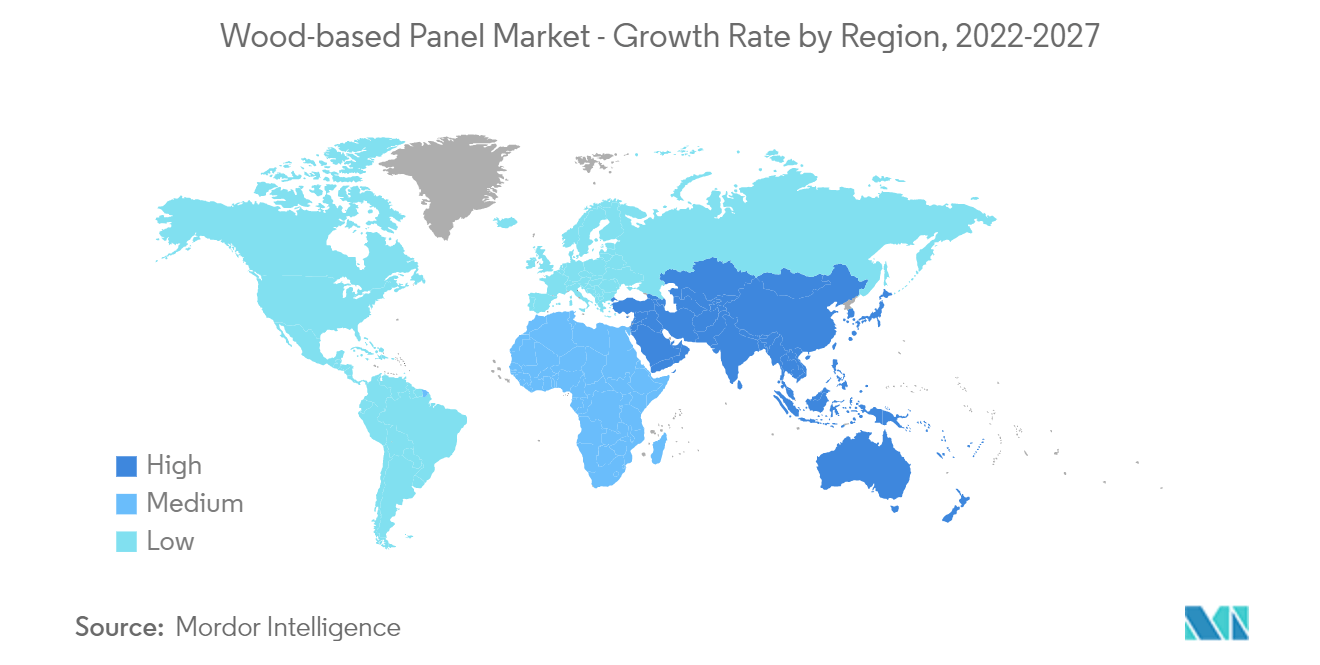

- من المتوقع أن تشهد منطقة آسيا والمحيط الهادئ نموًا صحيًا خلال فترة التقييم في سوق الألواح الخشبية بسبب الاستخدام الواسع النطاق للألواح الخشبية في قطاعات تطبيقات الاستخدام النهائي، مثل الأثاث والبناء والتعبئة والتغليف، نظرًا لخصائصها المرغوبة. ملكيات.

اتجاهات سوق الألواح الخشبية

زيادة الطلب من صناعة الأثاث

- نظرًا لفوائدها العديدة، تُستخدم الألواح الخشبية على نطاق واسع في الأثاث السكني. هناك بدائل مختلفة للأثاث الخشبي، لكن الطلب عليه لا يزال في ذروته. تتميز الألواح الخشبية بأنها طويلة الأمد، وصديقة للبيئة، وسهلة التنظيف، ومتعددة الاستخدامات.

- ويشكل سوق الأثاث العالمي 65% من الأثاث المنزلي المنزلي، تليها الإعلانات التجارية (بما في ذلك المكاتب والفنادق وغيرها). تعد منطقة آسيا والمحيط الهادئ أكبر منتج للأثاث المنزلي في العالم، ومن بينها الصين والهند واليابان وغيرها من الدول المنتجة الرائدة.

- تعد الصين المنتج الرائد لقطاع الأثاث المنزلي على مستوى العالم. نتيجة للتحضر، ظهرت علامات تجارية جديدة في صناعة الأثاث الصينية. وعملائهم الأكثر تفانيًا هم الشباب، الذين هم أكثر عرضة لتبني اتجاهات جديدة ولديهم قوة شرائية هائلة. علاوة على ذلك، أدى التقدم التكنولوجي المتنامي في البلاد إلى ظهور جيل جديد في صناعة الأثاث. في عام 2020، دخلت ايكيا في شراكة مع عملاق التجارة الإلكترونية الصيني علي بابا لفتح متاجر افتراضية على موقع علي بابا. تعد هذه خطوة سوقية ذكية للغاية لأن المتجر الافتراضي يسمح لشركة الأثاث السويدية بالوصول إلى المزيد من المستهلكين وتجربة طريقة جديدة للترويج لمنتجاتها.

- الجزء الأكبر من صناعة الأثاث الهندي هو الأثاث المنزلي. يمتلك أثاث غرف النوم أعلى حصة من سوق الأثاث المنزلي الهندي، يليه أثاث غرفة المعيشة. ومع ذلك، فإن خزائن الملابس والمطابخ هي أغلى المشتريات، حيث ينفق العملاء حوالي 7,000-10,000 دولار أمريكي على أثاث المطبخ.

- تعتمد صناعة الأثاث المنزلي الأوروبي بشكل كبير على المنتجات المستوردة من الدول الآسيوية، كما أن الانقطاعات الأخيرة في سلسلة التوريد تؤدي إلى تعقيد استراتيجيات التوريد الخاصة بها. ونتيجة لذلك، قام تجار التجزئة بزيادة حصتهم من الواردات من الدول المجاورة مقارنة بالدول الآسيوية لتقليل تكاليف النقل ومواعيد التسليم.

- في أكتوبر 2022، جمعت MoKo Home + Living جولة تمويل لأسهم الديون من السلسلة B بقيمة 6.5 مليار دولار أمريكي، بقيادة مشتركة من صندوق الاستثمار Talanton ومقره الولايات المتحدة والمستثمر السويسري AlphaMundi Group. الهدف هو زيادة إنتاج الأثاث المنزلي والحفاظ على الجودة الجيدة. وقد أدت هذه المبادرة إلى نمو قطاع الأثاث المنزلي في الدولة.

- أدى نمط العمل المستمر، مثل العمل من المنزل، إلى زيادة الطلب على الأثاث المنزلي المدمج والمتين وسهل التعامل معه. أدى التحول من مساحات العمل المكتبية إلى إعدادات المنزل إلى زيادة الطلب على أثاث منزلي أكثر عملية ومرونة. بدأت العديد من الشركات المصنعة في تقديم أثاث فعال باستخدام الألواح الخشبية. سواء كان ذلك كرسيًا مريحًا أو مكتبًا أو طاولة دراسة، فإن العمل من المنزل يعيد التركيز على ديكور المنزل، مما يؤدي إلى زيادة في قطاع الأثاث.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى دفع سوق الألواح الخشبية في السنوات القادمة.

آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية. ومع تزايد أنشطة البناء والطلب المتزايد على الأثاث في دول مثل الصين والهند واليابان، يتزايد الطلب على الألواح الخشبية في المنطقة.

- ووفقا للجمعية الصينية لتوزيع الأخشاب والمنتجات الخشبية، كانت الصين أكبر منتج للألواح الخشبية، حيث بلغ إنتاجها السنوي حوالي 315 مليون متر مكعب في العام الماضي. ومن بين الإجمالي، يمثل إنتاج الخشب الرقائقي الحصة الأكبر من إجمالي إنتاج الألواح الخشبية في البلاد، بقيمة إنتاج تبلغ 201 مليون متر مكعب. علاوة على ذلك، في العام الماضي، بلغ إنتاج الألواح الليفية والحبيبية 63 مليون متر مكعب و33 مليون متر مكعب على التوالي.

- ويتركز إنتاج الألواح الخشبية في الصين في مقاطعات شاندونغ، وجيانغسو، وقوانغشي، والتي تمثل حوالي 60٪ من إجمالي الإنتاج. ووفقا لجمعية توزيع الأخشاب والمنتجات الخشبية في الصين، تم استخدام حوالي 44٪ من الألواح الخشبية في الصين لتصنيع الأثاث، أو الديكور، أو التجديد في العام الماضي.

- وتشهد الصين طفرة هائلة في قطاع البناء. وفقًا للمكتب الوطني للإحصاء الصيني، زادت قيمة إنتاج أعمال البناء في البلاد من 23.27 تريليون يوان صيني (3.16 تريليون دولار أمريكي) في عام 2020 إلى 25.92 تريليون يوان صيني (4.02 تريليون دولار أمريكي) في عام 2021. علاوة على ذلك، من المتوقع أن تنفق الصين ما يقرب من 13 تريليون دولار أمريكي على المباني بحلول عام 2030، مما يخلق نظرة إيجابية للألواح الخشبية.

- علاوة على ذلك، وفقًا لوزارة التجارة (الهند)، بلغت قيمة صادرات الخشب الرقائقي ومنتجاته من الهند 1,152.04 مليون دولار أمريكي في السنة المالية 2021، مقارنة بـ 1,086.88 مليون دولار أمريكي في السنة المالية 2020.

- علاوة على ذلك، تواصل تكنولوجيا المعلومات دفع الطلب على المساحات المكتبية، بحصة بلغت 49.2% من إجمالي الإيجارات في العام الماضي. واستحوذت الخدمات المصرفية والخدمات المالية والتأمين (BFSI) على حصة 15.2% من إجمالي سوق المساحات المكتبية، وشهدت معدل نمو بنحو 3% مقارنة بعام 2020.

- اجتذبت مبادرة صنع في الهند التي أطلقتها الحكومة العديد من الشركات متعددة الجنسيات للاستثمار في البلاد، الأمر الذي من المرجح أن يزيد الطلب على مباني المكاتب الجديدة في الوقت المقدر، مما يدعم الطلب على مختلف الألواح الخشبية، مثل الألواح الحبيبية للأثاث إنتاج.

- من المتوقع أن يصبح قطاع البناء الضخم في الهند ثالث أكبر سوق بناء في العالم بحلول عام 2022. ومن المتوقع أن تؤدي السياسات المختلفة التي تنفذها الحكومة الهندية، مثل مشروع المدن الذكية والإسكان للجميع بحلول عام 2022، إلى توفير الزخم اللازم لتباطؤ البناء. صناعة.

- تساهم العوامل المذكورة أعلاه في زيادة الطلب على استهلاك الألواح الخشبية في المنطقة خلال فترة التوقعات.

نظرة عامة على صناعة الألواح الخشبية

سوق الألواح الخشبية مجزأ للغاية بطبيعته. ومن بين اللاعبين الرئيسيين شركة Kronoplus Limited، وWest Frazer، وARAUCO، وEGGER Group، وKastamonu Entegre.

رواد سوق الألواح الخشبية

-

Kronoplus Limited

-

West Frazer

-

ARAUCO

-

EGGER Group

-

Kastamonu Entegre

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الألواح الخشبية

- في سبتمبر 2022، أكملت LP Building Solutions مشروع تحويل وتوسعة بقيمة مليون دولار لإنتاج منتجات LP SmartSide Trim and Siding في منشأتها الجديدة في ليمريك بولاية ماين.

- في يونيو 2022، استثمرت كرونوبلس 400 مليون يورو (473.26 مليون دولار أمريكي) لبناء منشأة تصنيع جديدة للألواح الخشبية بإنتاج مخطط له يبلغ 720 ألف متر مكعب سنويًا يغطي 25 هكتارًا في طرطوشة.

تقرير سوق الألواح الخشبية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 اتجاهات النمو الصاعد في البناء السكني والتجاري

4.1.2 زيادة الطلب من صناعة الأثاث

4.2 القيود

4.2.1 انبعاث الفورمالديهايد من الألواح الخشبية

4.2.2 قيود أخرى

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 نوع المنتج

5.1.1 لوح ألياف متوسط الكثافة (MDF)/لوح ألياف عالي الكثافة (HDF)

5.1.2 لوحة الجدائل الموجهة (OSB)

5.1.3 لوح الجسيمات

5.1.4 ألواح صلبة

5.1.5 الخشب الرقائقي

5.1.6 أنواع المنتجات الأخرى

5.2 طلب

5.2.1 أثاث

5.2.1.1 سكني

5.2.1.2 تجاري

5.2.2 بناء

5.2.2.1 الكلمة والسقف

5.2.2.2 حائط

5.2.2.3 باب

5.2.2.4 إنشاءات أخرى

5.2.3 التعبئة والتغليف

5.2.4 تطبيقات أخرى

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 تحليل تصنيف السوق

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 ARAUCO

6.4.2 CenturyPly

6.4.3 Dongwha Group

6.4.4 Dexco SA

6.4.5 Egger Group

6.4.6 Georgia-Pacific

6.4.7 Green panel Industries Ltd

6.4.8 Kastamonu Entegre

6.4.9 Kronoplus Limited

6.4.10 Langboard Inc.

6.4.11 Louisiana-Pacific Corporation

6.4.12 Pfleiderer

6.4.13 Roseburg Forest Products

6.4.14 Swiss Krono Group

6.4.15 West Fraser

6.4.16 Weyerhaeuser Company

7. فرص السوق والاتجاهات المستقبلية

7.1 زيادة تطبيق OSB في الألواح المعزولة الهيكلية (SIPS)

تجزئة صناعة الألواح الخشبية

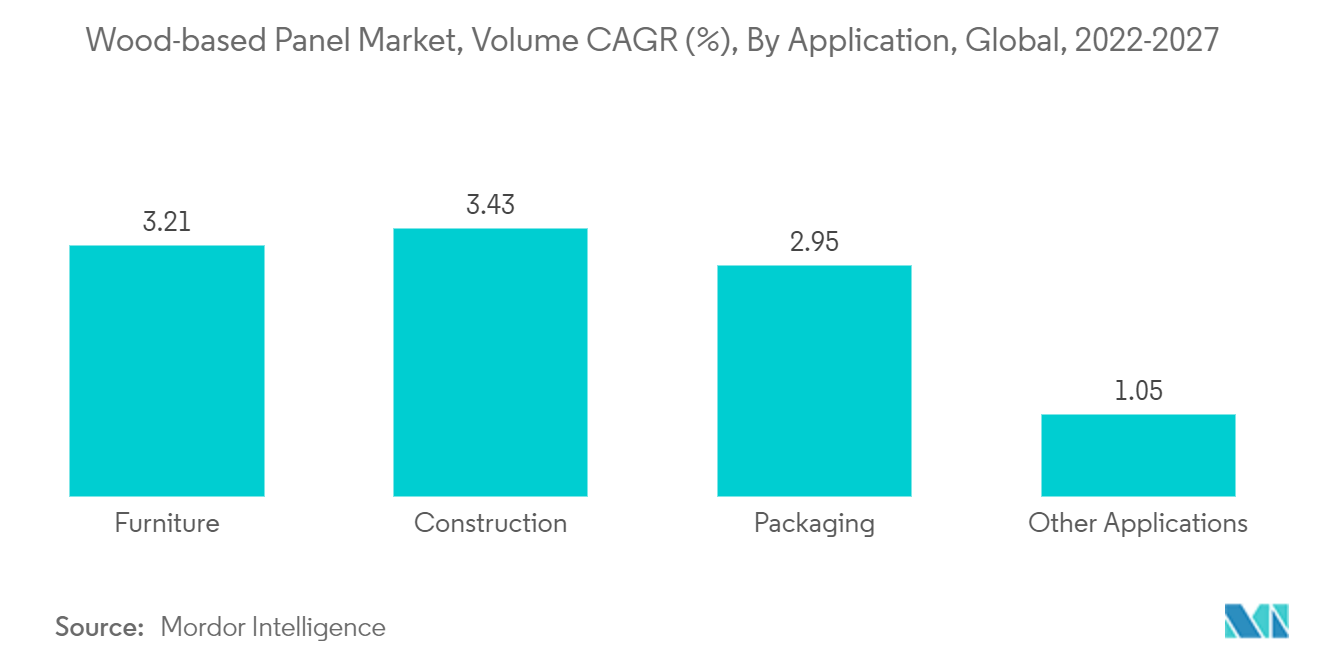

تعتبر الألواح الخشبية مصطلحًا عامًا لمجموعة متنوعة من منتجات الألواح المختلفة التي تتمتع بمجموعة رائعة من الخصائص الهندسية. بعض الأنواع الرئيسية من الألواح الخشبية تشمل الخشب الرقائقي، والألواح الليفية، والألواح الحبيبية. يتم تقسيم سوق الألواح الخشبية حسب نوع المنتج والتطبيق والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى ألواح ألياف متوسطة الكثافة (MDF)/ألواح ألياف عالية الكثافة (HDF)، وألواح حبلا موجهة (OSB)، وألواح حبيبية، وألواح صلبة، والخشب الرقائقي، وأنواع المنتجات الأخرى. حسب التطبيق، يتم تقسيم السوق إلى الأثاث والبناء والتعبئة والتغليف وغيرها من التطبيقات. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الألواح الخشبية في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتنبؤات على أساس الحجم (مليون متر مكعب).

| نوع المنتج | ||

| ||

| ||

| ||

| ||

| ||

|

| طلب | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الألواح الخشبية

ما هو حجم سوق الألواح الخشبية؟

من المتوقع أن يصل حجم سوق الألواح الخشبية إلى 405.75 مليون متر مكعب في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.17٪ ليصل إلى 474.27 مليون متر مكعب بحلول عام 2029.

ما هو حجم سوق الألواح الخشبية الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الألواح الخشبية إلى 405.75 مليون متر مكعب.

من هم البائعون الرئيسيون في نطاق سوق الألواح الخشبية؟

Kronoplus Limited، West Frazer، ARAUCO، EGGER Group، Kastamonu Entegre هي الشركات الكبرى العاملة في سوق الألواح الخشبية.

ما هي المنطقة الأسرع نموًا في سوق الألواح الخشبية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الألواح الخشبية؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الألواح الخشبية.

ما هي السنوات التي يغطيها سوق الألواح الخشبية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الألواح الخشبية بنحو 393.28 مليون متر مكعب. يغطي التقرير حجم السوق التاريخي لسوق الألواح الخشبية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الألواح الخشبية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الألواح الخشبية

إحصائيات الحصة السوقية للألواح الخشبية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الألواح الخشبية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.