حجم وحصة سوق الزيوت النباتية

تحليل سوق الزيوت النباتية بواسطة موردور إنتليجنس

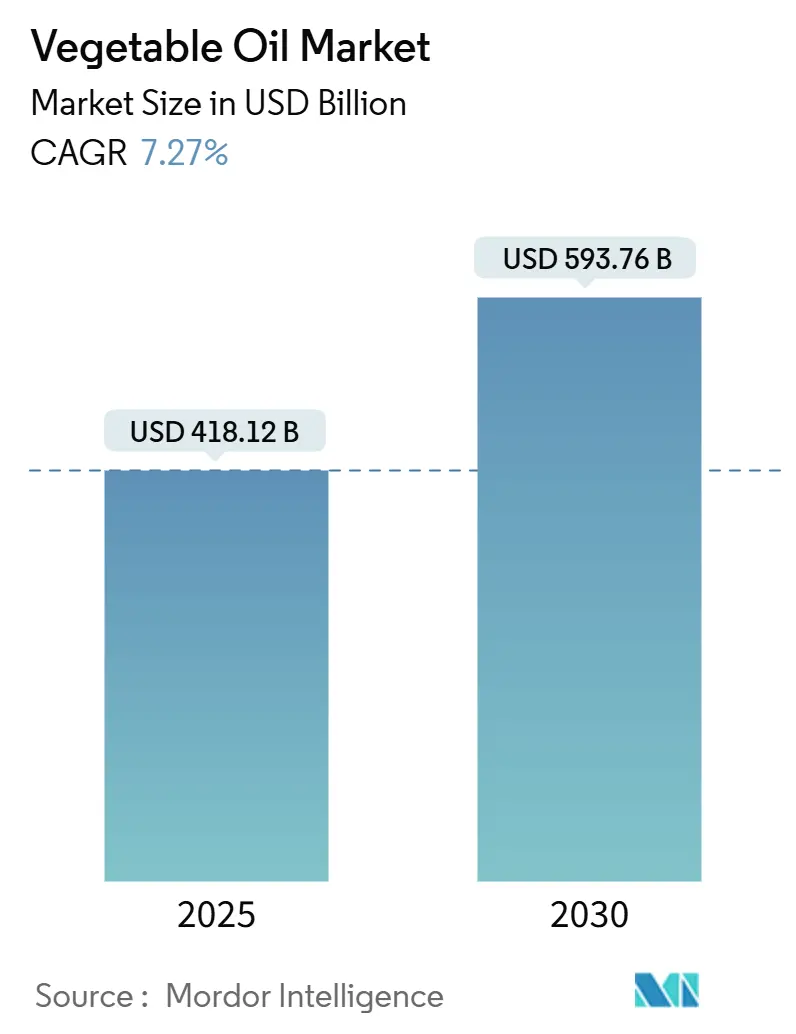

تبلغ قيمة سوق الزيوت النباتية 418.12 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تتقدم بمعدل نمو سنوي مركب قدره 7.27% لتصل إلى 593.76 مليار دولار أمريكي بحلول عام 2030. يبقى الطلب ثابتاً حيث يدعم النمو السكاني وتوسع صناعة تجهيز الأغذية وارتفاع الاستخدامات الصناعية القائمة على الأحياء مكاسب الحجم عبر أنواع الزيوت الرئيسية. تعيد أهداف الاستدامة تشكيل مصادر المواد الخام، مما يحث الشركات على اعتماد سلاسل التوريد المعتمدة والاستثمار في المحاصيل ذات الكفاءة في استخدام الأراضي. الاهتمام الاستهلاكي بالمنتجات الصحية للقلب وذات الملصقات النظيفة يسرع التحول نحو عباد الشمس والزيتون وغيرها من الزيوت المتميزة، بينما تخلق الاختراقات في تحويل الزيت المستعمل فرصاً جديدة في الأسواق النهائية. المنتجون الذين يتمتعون بعمليات الطحن والتكرير والتعبئة والتغليف المتكاملة يستفيدون من الحجم لإدارة تقلبات الأسعار وحماية الهوامش، وهي ميزة تشجع الدمج المستمر داخل سوق الزيوت النباتية.

النقاط الرئيسية للتقرير

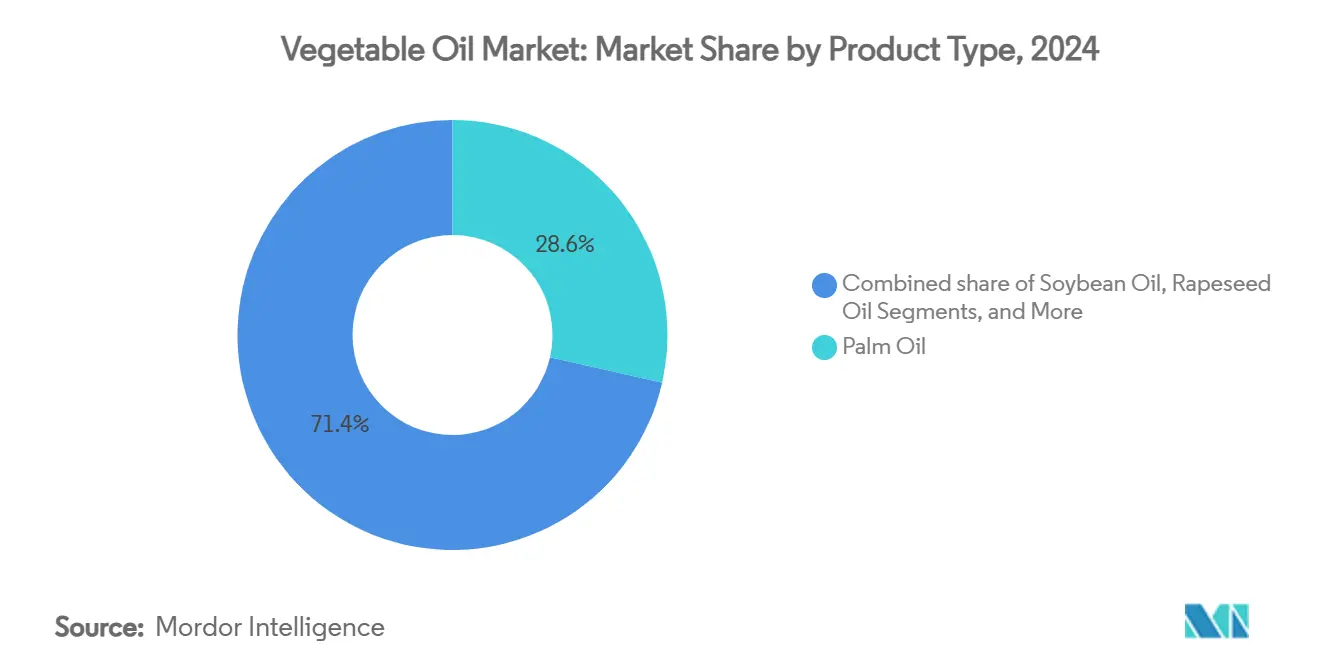

- حسب نوع المنتج، تصدر زيت النخيل بنسبة 28.56% من حصة سوق الزيوت النباتية في عام 2024؛ من المتوقع أن يسجل زيت عباد الشمس أسرع معدل نمو سنوي مركب قدره 7.27% حتى عام 2030.

- حسب الطبيعة، هيمن القطاع التقليدي على 93.52% من حجم سوق الزيوت النباتية في عام 2024، بينما من المتوقع أن تتوسع الزيوت العضوية بمعدل نمو سنوي مركب قدره 9.10% حتى عام 2030.

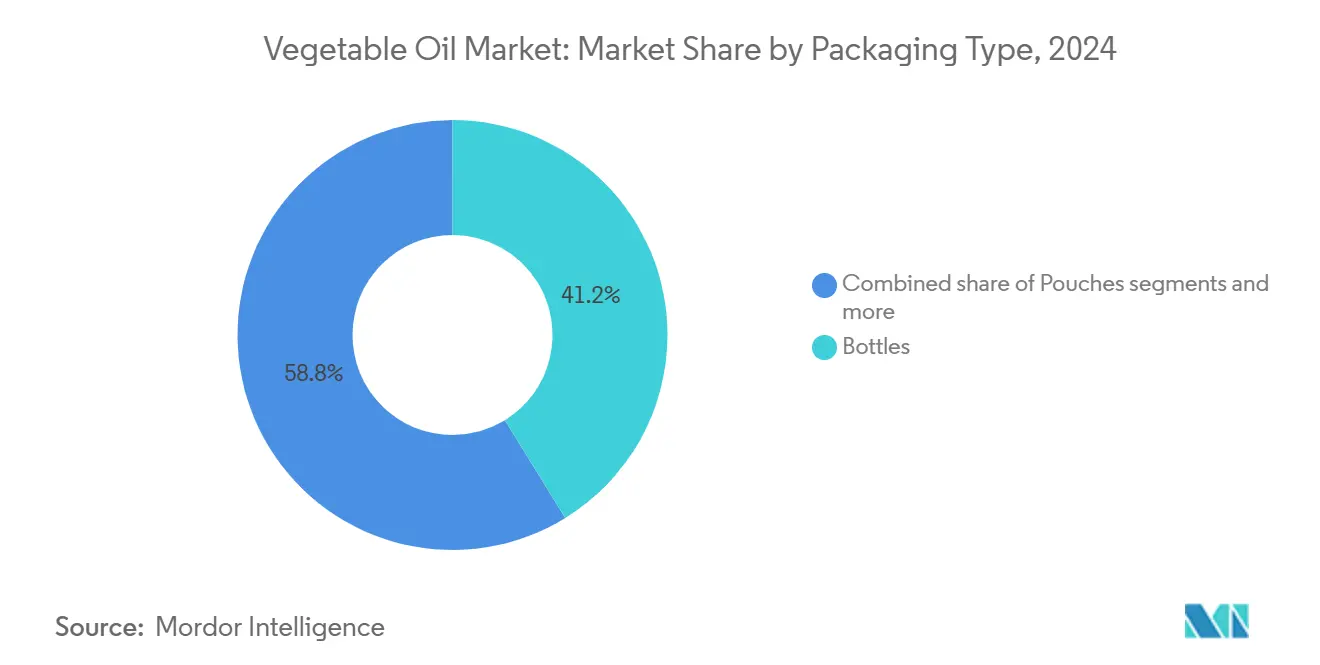

- حسب التعبئة والتغليف، شكلت الزجاجات 41.22% من حجم سوق الزيوت النباتية في عام 2024 وتتقدم الأكياس بمعدل نمو سنوي مركب قدره 6.51% حتى عام 2030.

- حسب قناة التوزيع، استحوذت التجزئة على 61.91% من حصة الإيرادات في عام 2024؛ تسجل الفنادق والمطاعم والمقاهي/الخدمات الغذائية أعلى معدل نمو سنوي مركب متوقع عند 8.32% حتى عام 2030.

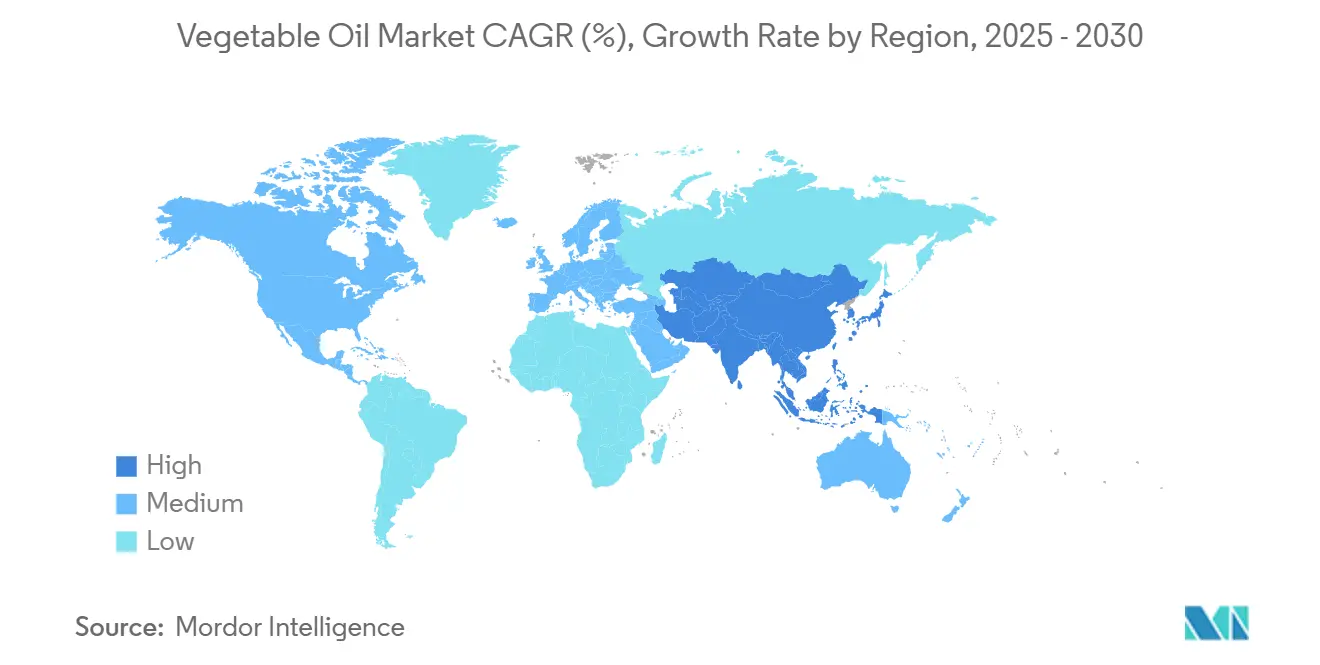

- حسب الجغرافيا، تصدرت منطقة آسيا والمحيط الهادئ بنسبة 48.73% من حصة سوق الزيوت النباتية في عام 2024؛ المنطقة أيضاً الأسرع نمواً بمعدل نمو سنوي مركب قدره 8.96% حتى عام 2030.

اتجاهات ورؤى سوق الزيوت النباتية العالمي

تحليل تأثير المحركات

| المحركات | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تزايد الوعي الصحي ينقل التفضيل نحو الزيوت الأكثر صحة مثل الزيتون وعباد الشمس | +1.8% | عالمية، مع تأثير أقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (3-4 سنوات) |

| توسع صناعات تجهيز الأغذية والوجبات السريعة يعزز استهلاك الزيت | +2.1% | جوهر آسيا والمحيط الهادئ، مع انتشار إلى الشرق الأوسط وأفريقيا | المدى القصير (≤2 سنة) |

| تزايد الطلب على الزيوت العضوية وغير المعدلة وراثياً يغذي استهلاك الزيوت النباتية | +1.5% | أمريكا الشمالية وأوروبا، ناشئ في آسيا والمحيط الهادئ | المدى المتوسط (3-4 سنوات) |

| نمو السكان الحضريين يغذي طلباً أعلى على الزيوت الصالحة للأكل بسبب زيادة احتياجات الاستهلاك | +1.2% | جوهر آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، أمريكا الجنوبية | المدى الطويل (≥5 سنوات) |

| السياسات الحكومية الداعمة لاستخدام الزيوت النباتية تقود نمو السوق | +0.6% | عالمية، مع تأكيد على الاقتصادات النامية | المدى المتوسط (3-4 سنوات) |

| توسع صناعة الوقود الحيوي يدفع نمو السوق | +1.4% | عالمية، مع تأثير أقوى في أوروبا وأمريكا الشمالية | المدى المتوسط (3-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الوعي الصحي ينقل التفضيل نحو الزيوت الأكثر صحة مثل الزيتون وعباد الشمس

الوعي الصحي المتزايد بين المستهلكين يقود الطلب على الزيوت الأكثر صحة، مثل الزيتون وعباد الشمس، في سوق الزيوت النباتية. على سبيل المثال، أبرزت وزارة الزراعة الأمريكية (USDA) الفوائد الغذائية لزيت الزيتون، بما في ذلك محتواه العالي من الدهون الأحادية غير المشبعة، والذي يدعم صحة القلب. وبالمثل، أيدت الهيئة الأوروبية لسلامة الأغذية (EFSA) زيت عباد الشمس لمحتواه الغني بفيتامين E، والذي يعمل كمضاد للأكسدة. وفقاً لمنظمة الصحة العالمية (WHO)، فإن استبدال الدهون المشبعة بالدهون غير المشبعة، مثل تلك الموجودة في زيوت الزيتون وعباد الشمس، يمكن أن يقلل من خطر الإصابة بأمراض القلب والأوعية الدموية. بالإضافة إلى ذلك، المبادرات الحكومية التي تروج لعادات الأكل الصحية، مثل إرشادات "MyPlate" من وزارة الزراعة الأمريكية، تشجع على استخدام زيوت الطبخ الأكثر صحة. هذه التأييدات، إلى جانب الوعي المتزايد للمستهلكين، تؤثر بشكل كبير على قرارات الشراء وتنقل التفضيلات نحو هذه البدائل الأكثر صحة.

توسع صناعات تجهيز الأغذية والوجبات السريعة يعزز استهلاك الزيت

نمو صناعات تجهيز الأغذية والوجبات السريعة هو محرك مهم لسوق الزيوت النباتية. على سبيل المثال، وفقاً لوزارة الزراعة الأمريكية (USDA)، وصل الاستهلاك العالمي للزيوت النباتية إلى حوالي 218.41 مليون طن متري في 2023/24، مدفوعاً بزيادة الطلب من منتجي الأغذية ومطاعم الخدمة السريعة[1]U.S. Department of Agriculture, "USDA-oilseeds world trade markets and trade-2025", www.fas.usda.gov. الشعبية المتزايدة للأغذية المصنعة والمريحة، خاصة في الاقتصادات الناشئة، غذت هذا الطلب أكثر. بالإضافة إلى ذلك، المبادرات الحكومية التي تروج لتجهيز الأغذية، مثل مخطط الحوافز المرتبطة بالإنتاج (PLI) في الهند لقطاع تجهيز الأغذية، تعزز الطلب على الزيوت النباتية أكثر. على سبيل المثال، يهدف مخطط PLI إلى تعزيز قدرة صناعة تجهيز الأغذية على المنافسة من خلال تقديم حوافز مالية، مما يزيد بشكل غير مباشر من استهلاك الزيوت النباتية المستخدمة في التصنيع. وبالمثل، في الولايات المتحدة، شجع قانون تحديث سلامة الأغذية (FSMA) على الاستثمارات في مرافق تجهيز الأغذية، مما أدى إلى استخدام أعلى للزيوت النباتية. هذه التطورات تؤكد الدور الحيوي للزيوت النباتية في تلبية احتياجات الاستهلاك المتزايدة لهذه الصناعات، حيث أنها مكونات أساسية في القلي والخبز وعمليات إعداد الطعام الأخرى.

تزايد الطلب على الزيوت العضوية وغير المعدلة وراثياً يغذي استهلاك الزيوت النباتية

الشهية المتزايدة للزيوت العضوية وغير المعدلة وراثياً تقود استهلاك الزيوت النباتية. على سبيل المثال، أدى التفضيل المتزايد للمستهلكين للبدائل الأكثر صحة إلى زيادة الطلب على زيت عباد الشمس العضوي وزيت فول الصويا غير المعدل وراثياً. بالإضافة إلى ذلك، تدمج صناعة الأغذية والمشروبات هذه الزيوت في منتجاتها لتلبية احتياجات المستهلكين المهتمين بالصحة، مما يعزز استهلاكها في سوق الزيوت النباتية العالمي. علاوة على ذلك، الدعم التنظيمي للزراعة العضوية ووسم غير المعدل وراثياً في مناطق مثل أمريكا الشمالية وأوروبا شجع المنتجين على توسيع محافظ منتجاتهم، مما يدفع نمو هذا القطاع داخل سوق الزيوت النباتية. على سبيل المثال، شركات مثل Organic India قدمت متغيرات الزيوت العضوية لتلبية الطلب المتزايد. وبالمثل، ارتفاع منصات التجارة الإلكترونية جعل هذه المنتجات أكثر إتاحة للمستهلكين، مما يسرع اعتمادها أكثر. الوعي المتزايد بالفوائد البيئية لممارسات الزراعة العضوية يلعب أيضاً دوراً مهماً في قيادة هذا الطلب، حيث أن المستهلكين يصبحون أكثر وعياً بالاستدامة والمنتجات الصديقة للبيئة.

نمو السكان الحضريين يغذي طلباً أعلى على الزيوت الصالحة للأكل بسبب زيادة احتياجات الاستهلاك

في جنوب وجنوب شرق آسيا، التحضر السريع يقود استهلاك الزيت للفرد، مما يعزز الطلب على القلي والتتبيل والمواد الأساسية المصنعة. تقرير من موئل الأمم المتحدة يسلط الضوء على أن آسيا تضم 54% من السكان الحضريين العالميين، ما يعادل أكثر من 2.2 مليار شخص اعتباراً من عام 2022. التوقعات تشير إلى أنه بحلول عام 2050[2]UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org، سيتوسع السكان الحضريون في آسيا بـ 1.2 مليار إضافي، مما يمثل زيادة 50%. علاوة على ذلك، تشير اللجنة الاقتصادية والاجتماعية لآسيا والمحيط الهادئ إلى أن مدن جنوب شرق آسيا تلعب دوراً حاسماً في اقتصاد المنطقة، حيث تشكل 80% من ناتجها المحلي الإجمالي. في الهند والصين، المبادرات الوطنية لأمن الغذاء تؤكد على الاكتفاء الذاتي في البذور الزيتية، مما يؤدي إلى استثمارات في مجمعات الطحن المرتبطة بممرات السكك الحديدية والأنهار. وللمضي قدماً، الاتجاهات الديموغرافية تشير إلى طلب قوي على الزيوت النباتية، حتى مع التحديات الاقتصادية الكلية التي تقيد الإنفاق التقديري في مجالات أخرى.

تحليل تأثير القيود

| القيود | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| المنافسة من الدهون الاصطناعية والبديلة تؤثر على الطلب | -0.9% | أمريكا الشمالية وأوروبا | المدى المتوسط (3-4 سنوات) |

| تقلبات أسعار المواد الخام تؤثر على استقرار السوق | -1.2% | عالمية | المدى القصير (≤2 سنة) |

| اللوائح الحكومية الصارمة على الدهون المتحولة ووسم تزيد تكاليف الامتثال | -0.7% | عالمية، مع تأثير أقوى في الاقتصادات المتقدمة | المدى المتوسط (3-4 سنوات) |

| مخاوف الغش تعيق نمو السوق | -0.7% | جوهر آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، مع انتشار تنظيمي إلى الأسواق المتقدمة | المدى القصير (≤2 سنة) |

| المصدر: Mordor Intelligence | |||

المنافسة من الدهون الاصطناعية والبديلة تؤثر على الطلب

يواجه السوق قيداً كبيراً بسبب المنافسة المتزايدة من الدهون الاصطناعية والبديلة. هذه البدائل، المطورة غالباً من خلال التقنيات المتقدمة، تقدم وظائف وفوائد مشابهة للزيوت النباتية، مما يجعلها جذابة لمختلف الصناعات، بما في ذلك الأغذية ومستحضرات التجميل والوقود الحيوي. بالإضافة إلى ذلك، الدهون الاصطناعية غالباً ما يتم تسويقها كخيارات فعالة من حيث التكلفة ومستدامة، مما يكثف المنافسة أكثر. التفضيل المتزايد للمستهلكين للمنتجات المبتكرة والصديقة للبيئة يساهم أيضاً في التحول نحو الدهون البديلة. هذا الاتجاه يتحدى إمكانية النمو لسوق الزيوت النباتية، حيث يجب على المنتجين معالجة هذه الضغوط التنافسية مع المحافظة على حصتهم في السوق.

تقلبات أسعار المواد الخام تؤثر على استقرار السوق

تقلبات أسعار المواد الخام تشكل قيداً كبيراً على سوق الزيوت النباتية العالمي. الطبيعة غير المتوقعة لتكاليف المواد الخام، المدفوعة بعوامل مثل تقلب الإنتاج الزراعي، والتوترات الجيوسياسية، وتغيير السياسات التجارية، تخلق تحديات للمنتجين. هذه التغيرات السعرية تؤثر مباشرة على تكاليف الإنتاج، مما يؤدي إلى عدم استقرار في هوامش الربح واستراتيجيات التسعير. بالإضافة إلى ذلك، الاعتماد على السلع الزراعية، التي حساسة جداً للظروف المناخية، يفاقم المسألة أكثر. على سبيل المثال، الظروف الجوية السيئة مثل الجفاف أو الفيضانات يمكن أن تقلل بشكل كبير من إنتاج المحاصيل، مما يسبب ارتفاعاً في أسعار المواد الخام. علاوة على ذلك، الأحداث الجيوسياسية، بما في ذلك القيود التجارية أو التعريفات الجمركية، يمكن أن تعطل سلسلة التوريد، مما يزيد من عدم توقع التكاليف. هذا عدم الاستقرار في أسعار المواد الخام يعطل سلسلة التوريد، مما يجعل من الصعب على لاعبي السوق المحافظة على توفر المنتجات واستطاعتها بشكل مستمر. هذا التحدي المستمر يؤكد الحاجة للتخطيط الاستراتيجي وإدارة المخاطر لتخفيف الآثار السلبية على سوق الزيوت النباتية العالمي.

تحليل القطاعات

حسب نوع المنتج: زيت النخيل يحتفظ بميزة الحجم وسط التدقيق المتزايد

ساهم زيت النخيل بنسبة 28.56% في سوق الزيوت النباتية في عام 2024، مما يعكس كفاءته العالية في استخدام الأراضي وملاءمته للاستهلاك عبر صناعتي التجزئة والخدمات الغذائية. المنتجون الرئيسيون في إندونيسيا وماليزيا يحققون إنتاجاً متسقاً من خلال إدارة الأملاك وتحديث المطاحن، رغم أن المشترين يطلبون بشكل متزايد كميات مستدامة معتمدة. النقاشات المستمرة حول إزالة الغابات تحفز متطلبات تتبع أكثر صرامة، لكن تدفقات التصدير تبقى قوية بسبب العوائد التنافسية التكلفة. زيت عباد الشمس، المدعوم بتعافي المحاصيل في أوروبا الشرقية، يسجل أسرع معدل نمو سنوي مركب 7.27% من 2025 إلى 2030 حيث يستهدف المعالجون الوجبات الخفيفة متوسطة الجودة والوجبات الجاهزة التي تفضل نكهته النظيفة. زيت فول الصويا يحتفظ بحضور قوي في الأمريكتين، مدعوماً بالربط بين هوامش الطحن وطلب وجبة البروتين العالي لعلف الحيوانات. زيوت الزيتون وجوز الهند تلبي احتياجات متميزة ومتخصصة، على التوالي، مما يضيف تنوعاً إلى سوق الزيوت النباتية.

من المتوقع أن ينمو حجم سوق الزيوت النباتية لمشتقات النخيل بثبات حيث تتوسع تفويضات الديزل الحيوي في دول آسيوية مختارة، مما يعوض الاعتماد الأبطأ في الأسواق الحذرة من تغيير استخدام الأراضي غير المباشر. مكاسب حصة زيت عباد الشمس تتوقف على الاستقرار المناخي واستئناف الخدمات اللوجستية على طول ممرات البحر الأسود. أحجام زيت فول الصويا ترتبط بقوة بحصص خلط الوقود الحيوي في الولايات المتحدة، حيث تتوسع قدرة الديزل المتجدد بسرعة. الزيوت المتخصصة، بما في ذلك اللفت عالي الأوليك، تحصل على تسعير متميز في تغذية الرضع ومقصرات المخابز، مما يوضح كيف يمكن للخصائص الوظيفية أن تحصل على حصة قطاع فرعي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الطبيعة: التقليدي يهيمن بينما العضوي يتسارع

شكلت الزيوت التقليدية 93.52% من سوق الزيوت النباتية في عام 2024، مرتكزة على شبكات التوريد الراسخة، والإنتاج العالي لكل هكتار، وحساسيات الأسعار في فئات الأغذية الجماهيرية. الأعمال الزراعية المتكاملة تدير مجمعات متعددة البذور التي تبسط اللوجستيات، مما يقلل تكاليف الوحدة. ومع ذلك، قواعد إزالة الغابات المشددة وعمليات تدقيق العملاء ترفع إنفاق الامتثال، مما يدفع المكررين نحو برامج المواد الخام القابلة للتتبع. القطاع العضوي، رغم كونه جزءاً صغيراً فقط من الحجم الحالي، من المتوقع أن يتوسع بمعدل نمو سنوي مركب 9.10% حتى عام 2030، متفوقاً على حجم سوق الزيوت النباتية الأوسع. إعانات التحويل وهوامش التجزئة المتميزة تعزز اهتمام المزارعين، لكن نافذة الانتقال لثلاث سنوات تقيد مكاسب المساحة السريعة.

الطلب المتواصل يسمح للمعالجين بالحصول على هوامش أعلى لكل طن على خطوط المنتجات العضوية، التي تشمل عباد الشمس المعصور على البارد، وجوز الهند البكر الإضافي، وبدائل السمن المغذى على العشب المعالج بزيت فول الصويا العضوي. المستهلكون الحضريون يربطون الملصقات العضوية بتقليل التعرض للمبيدات وفوائد صحة التربة، مما يقوي ولاء العلامة التجارية. ضيق التوريد أحياناً يؤدي إلى ترشيد المخزون، مما يدفع الفروق المتميزة أوسع خلال مواسم العطلات الذروة. بالتوازي، موردو التقليدي يختبرون برامج الزراعة التجديدية للاحتفاظ بالمشترين المهتمين بالبيئة الذين قد لا يتطلبون شهادة كاملة.

حسب التعبئة والتغليف: الزجاجات تتصدر، الأكياس تتسارع

بقيت الزجاجات النوع الأساسي للتعبئة في عام 2024 بحصة 41.22% من سوق الزيوت النباتية، متوازنة بين حماية المنتج والألفة الاستهلاكية. الزجاج يهيمن في زيوت الزيتون والأفوكادو المتخصصة، حيث الوضوح والنقاء المدرك يعززان الوضع المتميز. PET المعاد تدويره خفيف الوزن يتقدم في خطوط فول الصويا وعباد الشمس عالية الدوران لخفض تكاليف الشحن. الابتكار يركز على تصاميم الزجاجات المربعة أو الصديقة للتكديس التي تحسن كثافة المنصة النقالة، مما يساعد تجار التجزئة على تقليم اللوجستيات داخل المتجر.

الأكياس تسجل أسرع معدل نمو سنوي مركب 6.51% بفضل استخدام أقل للمواد والتخلص الأسهل، بما يتماشى مع أهداف انبعاثات الشركات. التقدم في الهياكل متعددة الطبقات يعزز أداء الحاجز، مما يضمن مدة صلاحية مماثلة للعبوات الصلبة. أنظمة الكيس في الصندوق تكتسب زخماً في قنوات الخدمات الغذائية للخلطات المستقرة للقلي، مما يقلل إصابات الرفع في مكان العمل والنفايات. مبادرات إعادة الملء تظهر في أسواق أوروبية مختارة حيث ينقل المستهلكون الزيت النباتي في زجاج قابل لإعادة الاستخدام في المنزل. العلب المركبة القائمة على الورق تحتفظ بالصلة في زيوت تركيبات الرضع، مما يوضح التنوع المستمر في التعبئة والتغليف داخل سوق الزيوت النباتية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: الفنادق والمطاعم والمقاهي تتعافى بقوة

ساهمت منافذ التجزئة بنسبة 61.91% من حصة الإيرادات في سوق الزيوت النباتية في عام 2024، بقيادة السوبر ماركت التي تحزم خيارات العلامات التجارية الخاصة مع خطوط العلامات التجارية متوسطة المستوى. التجارة الإلكترونية تضاعف الاعتماد على نماذج الاشتراك لضروريات الطبخ، مما يسمح للعلامات التجارية بالتنبؤ بالطلب وتقليل أحداث نفاد المخزون. بقالات التخصص تبرز المنشأ وعمليات العصر على البارد، مما يعزز اكتشاف الزيوت المتخصصة. تطبيقات الولاء ومحتوى الوصفات تشجع بناء السلة، مما يرفع متوسط قيمة الطلب.

قناة الفنادق والمطاعم والمقاهي/الخدمات الغذائية على المسار لمعدل نمو سنوي مركب 8.32% حتى عام 2030 حيث تطبيع عادات تناول الطعام خارج المنزل بعد الجائحة وتسريع العلامات التجارية للخدمة السريعة لافتتاح منافذ في المدن الثانوية. صيغ التعبئة والتغليف الجماعية، مثل العلب البلاستيكية 15 لتر والكيس في الصندوق 20 لتر، تهيمن على قوائم المشتريات. مديرو المطابخ يرتبون مدة القلي ونقطة الدخان وقابلية الترشيح كمعايير اختيار أولى، مما يحفز الموردين على تطوير خلطات النخيل-عباد الشمس عالية الأوليك. خدمات الاستدامة، بما في ذلك جمع الزيت المستهلك للديزل المتجدد، تصبح جزءاً من عقود البائعين، مما يدمج الممارسات الدائرية في سوق الزيوت النباتية.

تحليل الجغرافيا

في عام 2024، تهيمن منطقة آسيا والمحيط الهادئ بحصة مهيمنة 48.7% من سوق الزيوت النباتية وتفتخر بأعلى معدل نمو في المنطقة عند 8.96% معدل نمو سنوي مركب مثير للإعجاب (2025-2030). هذا الزخم يعزز دورة معززة للذات من الاستثمار والتوسع، حيث تستمر الشركات في الاستفادة من إمكانية نمو المنطقة. في عام 2023، إندونيسيا، المنتج والمصدر الرائد عالمياً لزيت النخيل، رأت إنتاجها من النخيل الزيتي يصل إلى ما يقدر بـ 47.08 مليون طن متري، كما أفادت وزارة الزراعة[3]Ministry of Agriculture Indonesia, "Central Bureau of Statistics", www.bps.go.id. الهند والصين تبرزان كمنتجين رائدين لزيوت فول الصويا والفول السوداني، على التوالي، لتلبية الطلب المحلي والدولي. النمو القوي للمنطقة مدفوع بسكان متزايد، ودخل متاح متزايد، وارتفاع في التطبيقات الصناعية التي تمتد ما وراء تجهيز الأغذية، بما في ذلك إنتاج الوقود الحيوي ومستحضرات التجميل.

مشهد الزيوت النباتية في أوروبا يشكله عادات الاستهلاك الناضجة واللوائح الصارمة التي توجه الإنتاج المحلي والواردات. خاصة، أوروبا تتصدر المخططات في استهلاك المرغرين، وهو اتجاه مدفوع إلى حد كبير بقطاع تجهيز الأغذية، الذي يعتمد بقوة على الزيوت النباتية كمكونات رئيسية. الجهود للتخلص التدريجي من الدهون المتحولة تعزز نمو هذا السوق أكثر، بما يتماشى مع مبادرات الصحة العامة وتفضيلات المستهلكين للبدائل الأكثر صحة. قضايا الاستدامة تحمل تأثيراً كبيراً في أوروبا، مع لوائح مثل لائحة إزالة الغابات الأوروبية التي تحث على إعادة تقييم ممارسات سلسلة التوريد للزيوت المستوردة. هذه اللوائح تهدف لضمان التتبع والامتثال للمعايير البيئية، مما يعيد تشكيل ديناميكيات السوق.

أمريكا الجنوبية، مستغلة براعتها الزراعية في إنتاج فول الصويا، تضمن مكاناً بارزاً في ساحة الزيوت النباتية العالمية، مع البرازيل والأرجنتين كمصدرين رئيسيين. مخاوف الاستدامة تشكل بشكل متزايد مشهد الإنتاج في المنطقة، حيث يطالب المشترون العالميون بمصادر مسؤولة بيئياً. الشركات الزراعية الكبرى تعطي الآن الأولوية لفول الصويا الخالي من إزالة الغابات، خاصة من منطقة السيرادو في البرازيل، لتلبية هذه التوقعات.

المشهد التنافسي

سوق الزيوت النباتية العالمي يظهر تجزئة معتدلة، مما يسلط الضوء على هيمنة اللاعبين المتكاملين الكبار، متعايشين مع عدد كبير من المعالجين الإقليميين. شركات مثل ويلمار إنترناشيونال المحدودة، وبنجي المحدودة، وشركة لويس دريفوس ب.ف.، ومجموعة الصافولة، وباتانجالي أيورفيدا المحدودة تستغل التكامل الرأسي، تتحكم في الرحلة من الإنتاج الزراعي إلى التعبئة والتغليف الاستهلاكية. هذا النهج يمكن هذه الشركات من المحافظة على حصص سوق كبيرة مع ضمان مراقبة الجودة وكفاءة التكلفة عبر سلسلة التوريد.

هؤلاء اللاعبون الرئيسيون يركزون بنشاط على توسيع قدرات إنتاجهم لتلبية الطلب العالمي المتزايد على الزيوت النباتية. كما يعطون الأولوية لتعزيز كفاءات سلسلة التوريد لتقليل التكاليف التشغيلية وتحسين أوقات التسليم. علاوة على ذلك، الاستثمارات في البحث والتطوير محورية لهذه الشركات حيث تهدف للابتكار وتقديم منتجات جديدة تتماشى مع تفضيلات المستهلكين المتغيرة، مثل خيارات الزيوت الأكثر صحة وممارسات الإنتاج المستدام. الشراكات الاستراتيجية والاندماجات والاستحواذات تستخدم بشكل متكرر لتقوية مواقعهم السوقية وتوسيع وجودهم في الأسواق الناشئة.

وجود عدد كبير من المعالجين الإقليميين يضيف طبقة أخرى من المنافسة للسوق. هؤلاء المعالجون يلبون أساساً الطلبات المحلية، يقدمون منتجات بأسعار تنافسية لجذب المستهلكين الإقليميين. قدرتهم على التكيف بسرعة مع اتجاهات السوق المحلية والتفضيلات تعطيهم ميزة في مناطق محددة. هذا المشهد التنافسي الديناميكي يؤكد الحاجة الحرجة للكفاءة التشغيلية والابتكار والقدرة على التكيف لجميع مشاركي السوق الساعين للمحافظة على حصتهم السوقية وتنميتها في بيئة تنافسية متزايدة.

قادة صناعة الزيوت النباتية

-

ويلمار إنترناشيونال المحدودة

-

بنجي المحدودة

-

شركة لويس دريفوس ب.ف.

-

مجموعة الصافولة

-

باتانجالي أيورفيدا المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- أبريل 2025: قدمت تاتا سيمبلي بيتر نكهتين جديدتين من زيوتها المعصورة على البارد ذات الملصق النظيف: زيت الزيتون البكر الإضافي وزيت السمسم. معبأة في زجاجات PET سعة 1 لتر، هذه الزيوت تفتخر بالتزام بالنقاء، خالية من أي إضافات مخفية.

- يناير 2025: قدمت بورجيس الهند زيوت الزيتون البكر الإضافي أحادية التنوع، مصنوعة حصرياً من زيتون أربيكوينا وبيكوال بنسبة 100%، متاحة من خلال المنصات الإنترنت وغير الإنترنت في جميع أنحاء الهند.

- سبتمبر 2024: أطلقت كوستيرينا زيتي زيتون فائق الجودة في أكثر من 600 متجر تارجت على مستوى البلاد، مما يمثل توسعاً تجارياً كبيراً لمنتجات زيت الزيتون المتميزة ويظهر الاهتمام المتزايد للمستهلكين الرئيسيين بالزيوت المتخصصة.

نطاق تقرير سوق الزيوت النباتية العالمي

الزيوت النباتية مستخرجة من البذور أو، أقل كثيراً، من أجزاء أخرى من الثمار. مشابهة للدهون الحيوانية، الزيوت النباتية أيضاً خلطات من الدهون الثلاثية. سوق الزيوت النباتية العالمي قسم حسب النوع والتطبيق والجغرافيا. حسب النوع، السوق المدروس مقسم إلى زيت النخيل، وزيت فول الصويا، وزيت اللفت، وزيت عباد الشمس، وزيت الزيتون، وفئات أخرى. السوق مقسم على أساس التطبيق: الطعام، والعلف، والصناعي. الدراسة تتضمن أيضاً التحليل على المستوى العالمي للمناطق المركزية مثل أمريكا الشمالية، وأوروبا، وآسيا والمحيط الهادئ، وأمريكا الجنوبية، والشرق الأوسط وأفريقيا. لكل قطاع، تحجيم السوق والتوقعات تمت على أساس القيمة (بمليون دولار أمريكي).

| زيت النخيل |

| زيت فول الصويا |

| زيت اللفت |

| زيت عباد الشمس |

| زيت الفول السوداني |

| زيت جوز الهند |

| زيت الزيتون |

| أنواع أخرى |

| تقليدي |

| عضوي |

| زجاجة |

| أكياس |

| برطمان |

| علبة |

| أخرى |

| الفنادق والمطاعم والمقاهي/الخدمات الغذائية | |

| التجزئة | السوبر ماركت/الهايبر ماركت |

| متاجر الراحة/متاجر البقالة | |

| متاجر التجزئة الإلكترونية | |

| قنوات توزيع أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| إسبانيا | |

| هولندا | |

| إيطاليا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| فيتنام | |

| إندونيسيا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | السعودية |

| الإمارات العربية المتحدة | |

| جنوب أفريقيا | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب النوع | زيت النخيل | |

| زيت فول الصويا | ||

| زيت اللفت | ||

| زيت عباد الشمس | ||

| زيت الفول السوداني | ||

| زيت جوز الهند | ||

| زيت الزيتون | ||

| أنواع أخرى | ||

| حسب الطبيعة | تقليدي | |

| عضوي | ||

| حسب التعبئة والتغليف | زجاجة | |

| أكياس | ||

| برطمان | ||

| علبة | ||

| أخرى | ||

| حسب قناة التوزيع | الفنادق والمطاعم والمقاهي/الخدمات الغذائية | |

| التجزئة | السوبر ماركت/الهايبر ماركت | |

| متاجر الراحة/متاجر البقالة | ||

| متاجر التجزئة الإلكترونية | ||

| قنوات توزيع أخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| إسبانيا | ||

| هولندا | ||

| إيطاليا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| فيتنام | ||

| إندونيسيا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم الحالي لسوق الزيوت النباتية؟

سوق الزيوت النباتية يقف عند 418.12 مليار دولار أمريكي في عام 2025.

كم سرعة نمو سوق الزيوت النباتية خلال السنوات الخمس القادمة؟

من المقرر أن يتوسع بمعدل نمو سنوي مركب 7.27%، ليصل إلى 593.76 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تساهم بأكبر حصة في سوق الزيوت النباتية؟

آسيا والمحيط الهادئ تحتل 48.73% من الإيرادات العالمية وهي أيضاً المنطقة الأسرع نمواً.

أي نوع زيت ينمو الأسرع؟

زيت عباد الشمس من المتوقع أن ينمو بمعدل نمو سنوي مركب 7.27% بين عامي 2025 و2030.

لماذا تكتسب الأكياس أرضاً في تعبئة وتغليف الزيوت النباتية؟

الأكياس تستخدم مواد أقل، تخفض وزن النقل والآن تقدم خصائص حاجز تضاهي الزجاجات، مما يدعم معدل نمو سنوي مركب 6.51% حتى عام 2030.

آخر تحديث للصفحة في: