حجم سوق الخدمات الغذائية في الولايات المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 0.91 تريليون دولار أمريكي |

|

|

حجم السوق (2029) | 1.52 تريليون دولار أمريكي |

|

|

أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة السريعة |

|

|

CAGR (2024 - 2029) | 10.74 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | المطبخ السحابي |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في الولايات المتحدة

يقدر حجم سوق الخدمات الغذائية في الولايات المتحدة بنحو 0.82 تريليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.37 تريليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10.74٪ خلال الفترة المتوقعة (2024-2029).

أدى إدخال خيارات نباتية ومنخفضة السكر وخالية من الغلوتين إلى تعزيز نمو المطعم الذي يقدم خدمات كاملة

- في عام 2022، استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في سوق خدمات الطعام في الولايات المتحدة. سجل القطاع معدل نمو سنوي مركب قدره 10.23٪ خلال فترة التوقعات. من المؤشرات المهمة على توسع السوق إجمالي الأموال التي أنفقتها الشركات على الإعلان في السنوات الأخيرة في البلاد. في عام 2021، كان الإنفاق الإعلاني من قبل العلامات التجارية الرئيسية للوجبات السريعة في الولايات المتحدة هو Domino's Pizza (510 مليون دولار أمريكي)، وMcDonald's (409 مليون دولار أمريكي)، وTaco Bell (334 مليون دولار أمريكي)، وSubway (318 مليون دولار أمريكي)، وWendy's (267 مليون دولار أمريكي) مليون دولار أمريكي)، وبرجر كينج (225 مليون دولار أمريكي)، ودانكن (135 مليون دولار أمريكي)، وتشيك-فيل-إيه (129 مليون دولار أمريكي)، وتشيبوتل مكسيكان جريل (105 مليون دولار أمريكي)، وستاربكس (97 مليون دولار أمريكي).

- سجل سوق المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 5.24% خلال فترة الدراسة. استحوذ مطبخ أمريكا الشمالية على الحصة الأكبر من السوق في عام 2022، بحصة تبلغ 38.10%. يمكن أن يعزى نمو هذا القطاع إلى تقديم المطاعم خيارات نباتية ومنخفضة السكر وخالية من الغلوتين إلى الأطباق الأمريكية التقليدية. حاولت منافذ FSR جعل هذه الأطباق أكثر صحة وأكثر جاذبية للمستهلك بسبب الطلب المتزايد على الأنظمة الغذائية الغذائية في البلاد. تعد المنتجات مثل الفطائر والفطائر والخبز المحمص هي الخيارات المفضلة في مطاعم أمريكا الشمالية في البلاد.

- من المتوقع أن يسجل قطاع المقاهي والحانات في الولايات المتحدة معدل نمو سنوي مركب قدره 9.75٪ من حيث القيمة خلال الفترة المتوقعة. وسيتم دعم النمو من خلال ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في فئة الشاي أو القهوة المتخصصة. شرب الأمريكيون أكثر من 3.9 مليار جالون، أو حوالي 85 مليار حصة، من الشاي في عام 2021. وكان غالبية الشاي المستهلك هو الشاي الأسود (حوالي 84%)، و15% شاي أخضر، والقليل من الشاي الصيني الأسود والأبيض الداكن. شاي.

تنوع سكاني كبير في البلاد يعزز نمو سوق الخدمات الغذائية للأغذية العرقية

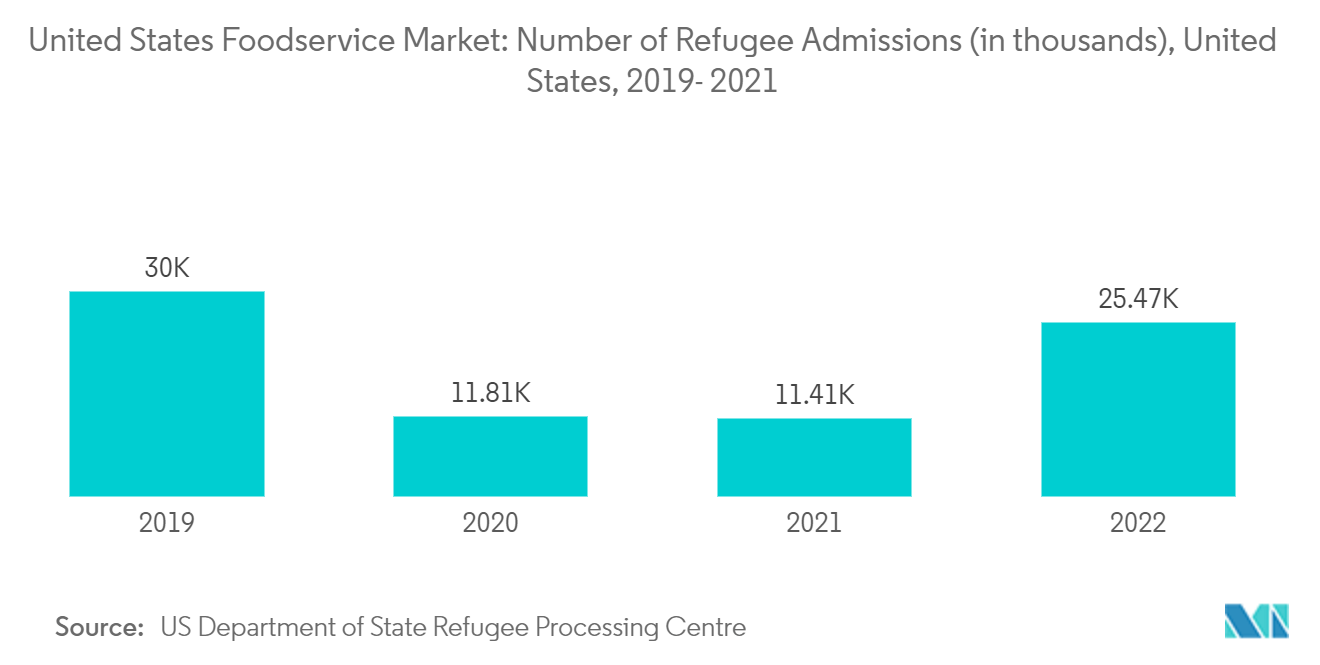

تعد الشعبية المتزايدة للمطبخ العرقي أحد الاتجاهات التي تجتاح قطاع الخدمات الغذائية ، والتي يقودها العدد المتزايد من المهاجرين الذين يدخلون الولايات المتحدة والأذواق الأمريكية المغامرة. تعزى الشعبية المتزايدة للأطعمة الغنية بالتوابل في الولايات المتحدة إلى حد كبير إلى زيادة عدد المهاجرين. السكان الأمريكيون الآسيويون في الولايات المتحدة هم المجموعة العرقية أو الإثنية الأسرع نموا في البلاد. يظهر تحليل مركز بيو للأبحاث لبيانات مكتب تعداد الولايات المتحدة لعام 2021 أن أكثر من 22 مليون آسيوي يعيشون في الولايات المتحدة لديهم جذور في واحدة من عدة دول أو مجموعات سكانية آسيوية تقع في شرق وجنوب شرق آسيا ، وكذلك شبه القارة الهندية.

قدمت هذه الديموغرافية المتنامية مجموعة واسعة من المأكولات الحارة إلى الأذواق الأمريكية ، وكانت استجابة السوق إيجابية للغاية. يكتسب الطلب المرتفع على المأكولات الآسيوية ، مع التركيز على المأكولات الأخف من الصينية للمأكولات التايلاندية واليابانية والفيتنامية ، أهمية في السوق. في هذا السيناريو ، تكتسب مطاعم السوشي شعبية ، خاصة في لوس أنجلوس وشيكاغو وسان فرانسيسكو ، حيث نصيب الفرد من الدخل المتاح أعلى من المتوسط الوطني.

زيادة الإنفاق الاستهلاكي على الوجبات السريعة

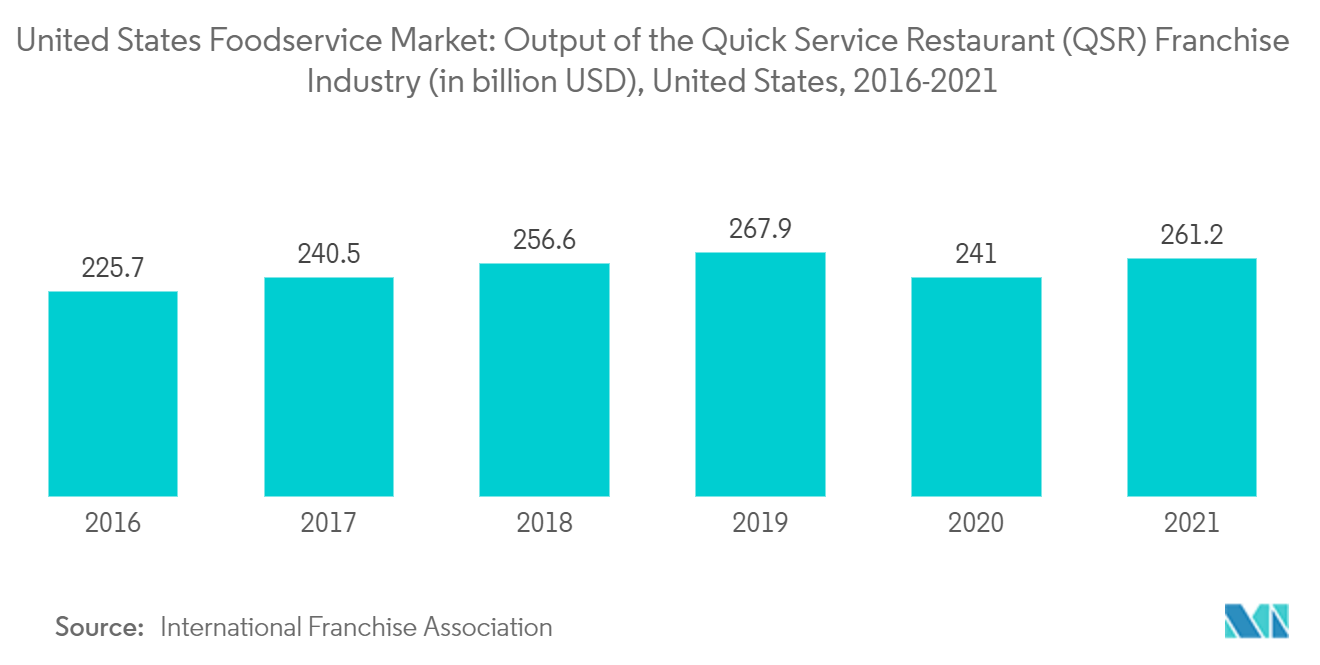

مطاعم الخدمة السريعة (QSRs) هي مطاعم للوجبات السريعة ، تتميز عن مطاعم الخدمة الكاملة أو مطاعم الطاولة من خلال قوائمها المحدودة ، والحد الأدنى من خدمة المائدة ، وكما يوحي اسمها ، الخدمة السريعة. تشمل مطاعم الخدمة السريعة أماكن تناول الطعام ذات الخدمة المحدودة ، والكافيتريات ، ومطاعم الوجبات السريعة ، وبارات المشروبات ، ومحلات الآيس كريم ، ومؤسسات توصيل البيتزا ، ومحلات السندويشات المحمولة ، ومحلات الخدمات المحمولة مع الخبز المحلي للكعك والبسكويت والخبز.

أدى التفكير في سهولة استهلاك الطعام في QSRs إلى قيام الناس في الولايات المتحدة بالإنفاق في هذه المطاعم ، مما أدى إلى دفع سوق الخدمات الغذائية في البلاد. عمالقة السوق مثل Yum! تركز العلامات التجارية وستاربكس وصب واي على زيادة عدد المتاجر في الدولة ومراجعة قائمتها بمرور الوقت.

نظرة عامة على صناعة الخدمات الغذائية في الولايات المتحدة

سوق الخدمات الغذائية في الولايات المتحدة مجزأ، حيث تشغل الشركات الخمس الكبرى 10.10%. اللاعبين الرئيسيين في هذا السوق هم Darden Restaurants, Inc.، Doctor's Associates, Inc.، Inspire Brands, Inc.، Starbucks Corporation وYum! العلامات التجارية، وشركة (مرتبة أبجديا).

قادة سوق الخدمات الغذائية في الولايات المتحدة

Darden Restaurants, Inc.

Doctor's Associates, Inc.

Inspire Brands, Inc.

Starbucks Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Brinker International, Inc., Chipotle Mexican Grill, Inc., Domino's Pizza Inc., McDonald's Corporation, MTY Food Group Inc., Northland Properties Corporation, Papa John's International, Inc., Restaurant Brands International Inc., Seven & I Holdings Co., Ltd., The Wendy's Company.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في الولايات المتحدة

- يناير 2023 أعلنت Bloomin' Brands أن علامتها التجارية Outback Steakhouse افتتحت متاجرها المُعاد تصميمها في Spring's Grand Parkway Marketplace.

- ديسمبر 2022 استحوذت MTY Food Group Inc.، إحدى الشركات التابعة المملوكة لها بالكامل، على جميع الأسهم المصدرة والمعلقة لشركة COP WP Parent Inc. (Wetzel's Pretzels) من CenterOak Partners. Wetzel's Pretzels هي سلسلة أمريكية من مطاعم الوجبات السريعة المتخصصة في المعجنات والهوت دوج، وتعمل في الولايات المتحدة وكندا وأمريكا الوسطى.

- نوفمبر 2022 افتتحت Papa John's مطعمها رقم 500 مع Chipotlane®، وهو ممر الطلب الرقمي الخاص بالعلامة التجارية في لويزفيل، الولايات المتحدة.

تقرير سوق الخدمات الغذائية في الولايات المتحدة – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

-

4.3 الإطار التنظيمي

- 4.3.1 الولايات المتحدة

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 الحانات والحانات

- 5.1.1.1.2 المقاهي

- 5.1.1.1.3 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.4 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

-

5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

-

5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Bloomin' Brands, Inc.

- 6.4.2 Brinker International, Inc.

- 6.4.3 Chipotle Mexican Grill, Inc.

- 6.4.4 Darden Restaurants, Inc.

- 6.4.5 Doctor's Associates, Inc.

- 6.4.6 Domino's Pizza Inc.

- 6.4.7 Inspire Brands, Inc.

- 6.4.8 McDonald's Corporation

- 6.4.9 MTY Food Group Inc.

- 6.4.10 Northland Properties Corporation

- 6.4.11 Papa John's International, Inc.

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Seven & I Holdings Co., Ltd.

- 6.4.14 Starbucks Corporation

- 6.4.15 The Wendy's Company

- 6.4.16 Yum! Brands, Inc.

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الخدمات الغذائية في الولايات المتحدة

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- في عام 2022، استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في سوق خدمات الطعام في الولايات المتحدة. سجل القطاع معدل نمو سنوي مركب قدره 10.23٪ خلال فترة التوقعات. من المؤشرات المهمة على توسع السوق إجمالي الأموال التي أنفقتها الشركات على الإعلان في السنوات الأخيرة في البلاد. في عام 2021، كان الإنفاق الإعلاني من قبل العلامات التجارية الرئيسية للوجبات السريعة في الولايات المتحدة هو Domino's Pizza (510 مليون دولار أمريكي)، وMcDonald's (409 مليون دولار أمريكي)، وTaco Bell (334 مليون دولار أمريكي)، وSubway (318 مليون دولار أمريكي)، وWendy's (267 مليون دولار أمريكي) مليون دولار أمريكي)، وبرجر كينج (225 مليون دولار أمريكي)، ودانكن (135 مليون دولار أمريكي)، وتشيك-فيل-إيه (129 مليون دولار أمريكي)، وتشيبوتل مكسيكان جريل (105 مليون دولار أمريكي)، وستاربكس (97 مليون دولار أمريكي).

- سجل سوق المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 5.24% خلال فترة الدراسة. استحوذ مطبخ أمريكا الشمالية على الحصة الأكبر من السوق في عام 2022، بحصة تبلغ 38.10%. يمكن أن يعزى نمو هذا القطاع إلى تقديم المطاعم خيارات نباتية ومنخفضة السكر وخالية من الغلوتين إلى الأطباق الأمريكية التقليدية. حاولت منافذ FSR جعل هذه الأطباق أكثر صحة وأكثر جاذبية للمستهلك بسبب الطلب المتزايد على الأنظمة الغذائية الغذائية في البلاد. تعد المنتجات مثل الفطائر والفطائر والخبز المحمص هي الخيارات المفضلة في مطاعم أمريكا الشمالية في البلاد.

- من المتوقع أن يسجل قطاع المقاهي والحانات في الولايات المتحدة معدل نمو سنوي مركب قدره 9.75٪ من حيث القيمة خلال الفترة المتوقعة. وسيتم دعم النمو من خلال ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في فئة الشاي أو القهوة المتخصصة. شرب الأمريكيون أكثر من 3.9 مليار جالون، أو حوالي 85 مليار حصة، من الشاي في عام 2021. وكان غالبية الشاي المستهلك هو الشاي الأسود (حوالي 84%)، و15% شاي أخضر، والقليل من الشاي الصيني الأسود والأبيض الداكن. شاي.

| المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | ||

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | |||

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك