حجم سوق بروتين البازلاء في الولايات المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 351.4 Million |

|

|

حجم السوق (2029) | USD 426 Million |

|

|

أكبر حصة حسب المستخدم النهائي | الأعلاف الحيوانية |

|

|

CAGR (2024 - 2029) | 5.28 % |

|

|

الأسرع نموًا حسب المستخدم النهائي | طعام و مشروبات |

|

|

تركيز السوق | واسطة |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بروتين البازلاء في الولايات المتحدة

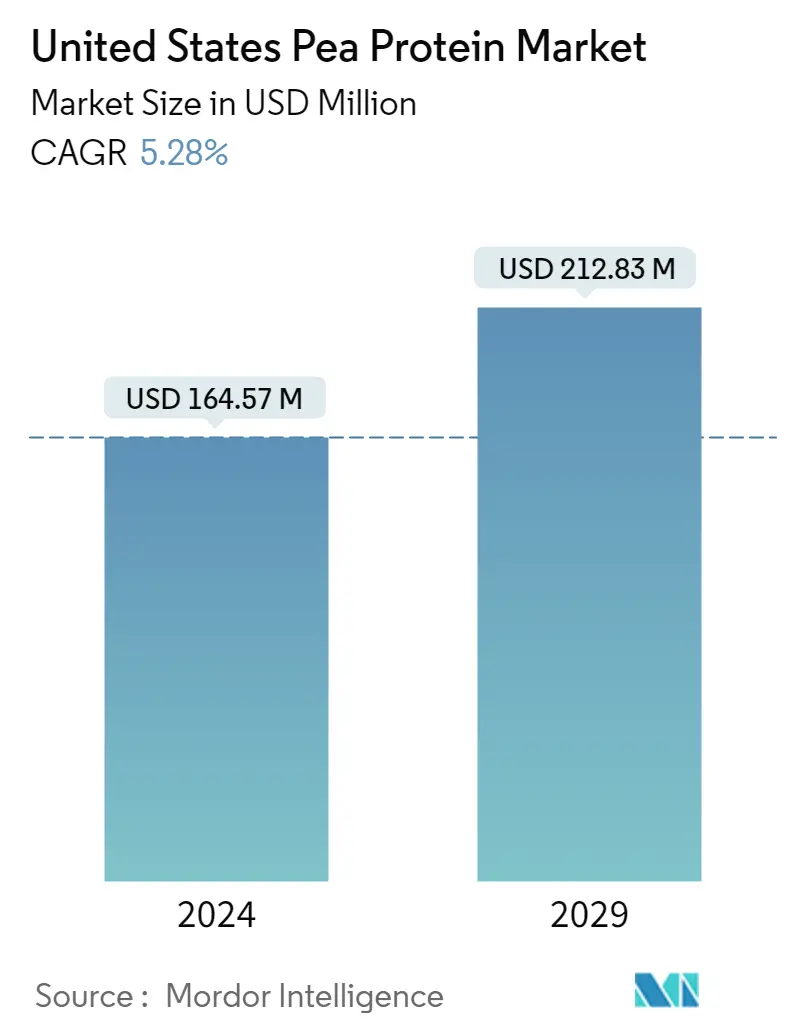

يقدر حجم سوق بروتين البازلاء في الولايات المتحدة بـ 164.57 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 212.83 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.28٪ خلال الفترة المتوقعة (2024-2029).

المصنعون الذين يستفيدون من الوظيفة الهيكلية لبروتين البازلاء يسمحون بالاستخدام الهائل لبروتين البازلاء في مختلف الصناعات

- بعد علف الحيوانات، تظل الأغذية والمشروبات ثاني أكبر قطاع، تقوده بشكل رئيسي صناعة اللحوم البديلة. استحوذت الصناعة وحدها على أكثر من 38.3% من حجم بروتين البازلاء الذي يستهلكه قطاع الأغذية والمشروبات في عام 2022. ويمكن أن يعزى ذلك إلى الخصائص التي يوفرها بروتين البازلاء، بما في ذلك الأحماض الأمينية المماثلة الموجودة في اللحوم وجودته المضادة للحساسية التي تميزه عن التيار السائد. مصادر مثل الصويا. يتوصل المصنعون الرئيسيون مثل Lightlife Foods وBeyond Meat بشكل متزايد إلى بدائل اللحوم النباتية، حيث يكون بروتين البازلاء مكونًا رئيسيًا.

- وبصرف النظر عن وظائفه العديدة، فإن بروتين البازلاء لا يفقد وظائفه الهيكلية تحت درجات الحرارة المرتفعة، وهو العامل الأساسي الذي يدفع الطلب عليه في سوق الأطعمة والمشروبات. وظل القطاع أيضًا هو الأسرع نموًا، حيث بلغ حجم النمو السنوي المركب المتوقع 8.56٪ خلال الفترة المتوقعة. من المتوقع أن يشهد استخدام بروتين البازلاء نموًا كبيرًا في صناعة الوجبات الخفيفة في الولايات المتحدة. تعتبر الكلمات الرئيسية الجديدة عالية البروتين ومنخفضة الدهون ومنخفضة الكربوهيدرات هي الكلمات الرئيسية الرائجة التي تتطلع شركات الوجبات الخفيفة إلى إضافتها إلى خصائص منتجاتها. بعض العلامات التجارية الكبرى التي تقدم وجبات خفيفة تحتوي على بروتين البازلاء كمكون هي Siren Snacks وLarabar وSimply Protein.

- هناك شريحة فرعية أخرى سريعة النمو لبروتينات البازلاء وهي فئة منتجات التغذية الرياضية والأداء، والتي من المتوقع أن تسجل معدل نمو سنوي مركب قدره 8.12٪ في الفترة من 2023 إلى 2029. يوصي بعض أنصار اللياقة البدنية ببروتين البازلاء لزيادة استهلاك البروتين لدى النباتيين والنباتيين. كما يمكن استخدام الأحماض الأمينية الموجودة في بروتينات البازلاء تقريبًا مثل تلك الموجودة في البروتينات الحيوانية. بالمقارنة مع منتجات الألبان وفول الصويا، فإن البازلاء أقل عرضة للتسبب في الحساسية، ولا تؤدي إلى تفاقم عدم تحمل اللاكتوز، وعلى عكس الصويا، عادة لا يتم تصنيعها من نباتات معدلة وراثيا.

اتجاهات سوق بروتين البازلاء في الولايات المتحدة

- أغذية الأطفال تشهد نمواً مطرداً بعد الوباء

- يقود نمو صناعة المخابز لاعبون تجاريون كبار

- الابتكار يحمل المفتاح للحفاظ على معدل النمو المطرد

- اتجاهات التغليف المستدامة والمبتكرة للتأثير على سوق حبوب الإفطار

- وتتحول تفضيلات المستهلكين إلى التوابل والصلصات الممتازة، بعيداً عن الحساء المعبأ

- اللاعبين الرئيسيين للتركيز على التحصين والإثراء الغذائي

- بدائل الألبان تشهد معدل نمو كبير

- التأكيد على الوعي والابتكار؛ القوة الدافعة وراء نمو سوق التغذية لكبار السن

- فرص كبيرة لمنتجات بديلة للحوم

- سوف تظهر التجارة الإلكترونية كواحدة من أكثر القنوات المفضلة

- يركز اللاعبون الرئيسيون بشكل أكبر على المكونات الصحية بعد كوفيد-19

- ستشهد التغذية الرياضية / الأداء نموًا كبيرًا خلال الفترة المتوقعة

- ومن المتوقع أن يؤثر ارتفاع صادرات الأعلاف وأسعار الأعلاف على الإنتاج

- صناعة مستحضرات التجميل في الولايات المتحدة مدفوعة بالتآزر بين الابتكار وتأثير وسائل التواصل الاجتماعي

نظرة عامة على صناعة بروتين البازلاء في الولايات المتحدة

تم توحيد سوق بروتين البازلاء في الولايات المتحدة بشكل معتدل، حيث تشغل الشركات الخمس الكبرى 56.55٪. اللاعبين الرئيسيين في هذا السوق هم شركة آرتشر دانييلز ميدلاند، وبونج المحدودة، وشركة النكهات والعطور الدولية، وشركة كيري جروب بي إل سي، وشركة سكولار (مرتبة أبجديًا).

قادة سوق بروتين البازلاء في الولايات المتحدة

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include AGT Food and Ingredients Inc., Anchor Ingredients Co. LLC, Axiom Foods Inc., Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بروتين البازلاء في الولايات المتحدة

- يونيو 2022 أعلنت شركة روكيت، الشركة العالمية في مجال المكونات النباتية والرائدة في البروتينات النباتية، عن إطلاق مجموعتها الجديدة NUTRALYS® من البروتينات العضوية المشتقة من البازلاء والفول.

- نوفمبر 2021 تدخل شركة فريزلاند كامبينا إنغرينتس، الشركة المبتكرة عالميًا في المكونات والحلول الصحية والوظيفية، سوق البروتين النباتي من خلال حلين مسحوقين تم تطويرهما بالتعاون مع AGT Foods، أحد أكبر موردي البقوليات ذات القيمة المضافة والأغذية الأساسية والمواد الغذائية. مكونات. ستحتوي مجموعة Plantaris™ أولاً على Plantaris™ Pea Isolate 85 A وPlantaris™ Faba Isolate 90 A.

- أبريل 2021 استثمرت شركة Anchor Ingredients في بناء مصنع لتجهيز البازلاء في داكوتا الشمالية لخدمة أسواق المواد الغذائية وأغذية الحيوانات الأليفة. ومن المتوقع أن يدفع هذا الاستثمار الاستراتيجي الشركة إلى مكانة رائدة في مجال مكونات النبض الذي يتوسع بسرعة. وكان الطلب المتزايد على البروتينات النباتية، وتحديداً بروتين البازلاء، في أسواق المواد الغذائية وأغذية الحيوانات الأليفة هو العامل الرئيسي الذي دفع الشركة إلى الاستثمار في مثل هذه التوسعات.

تقرير سوق بروتين البازلاء في الولايات المتحدة – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

- 2.1 افتراضات الدراسة وتعريف السوق

- 2.2 نطاق الدراسة

- 2.3 مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

-

3.1 حجم سوق المستخدم النهائي

- 3.1.1 أغذية الأطفال وصيغة الرضع

- 3.1.2 مخبز

- 3.1.3 المشروبات

- 3.1.4 حبوب الإفطار

- 3.1.5 التوابل / الصلصات

- 3.1.6 الحلويات

- 3.1.7 الألبان ومنتجات الألبان البديلة

- 3.1.8 تغذية المسنين والتغذية الطبية

- 3.1.9 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 3.1.10 المنتجات الغذائية RTE/RTC

- 3.1.11 وجبات خفيفة

- 3.1.12 تغذية الرياضة/الأداء

- 3.1.13 الأعلاف الحيوانية

- 3.1.14 العناية الشخصية ومستحضرات التجميل

-

3.2 اتجاهات استهلاك البروتين

- 3.2.1 نبات

-

3.3 اتجاهات الإنتاج

- 3.3.1 نبات

-

3.4 الإطار التنظيمي

- 3.4.1 الولايات المتحدة

- 3.5 تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

4.1 استمارة

- 4.1.1 يركز

- 4.1.2 يعزل

- 4.1.3 محكم/متحلل

-

4.2 المستخدم النهائي

- 4.2.1 الأعلاف الحيوانية

- 4.2.2 طعام و مشروبات

- 4.2.2.1 بواسطة المستخدم النهائي الفرعي

- 4.2.2.1.1 مخبز

- 4.2.2.1.2 المشروبات

- 4.2.2.1.3 حبوب الإفطار

- 4.2.2.1.4 التوابل / الصلصات

- 4.2.2.1.5 الحلويات

- 4.2.2.1.6 الألبان ومنتجات الألبان البديلة

- 4.2.2.1.7 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 4.2.2.1.8 المنتجات الغذائية RTE/RTC

- 4.2.2.1.9 وجبات خفيفة

- 4.2.3 العناية الشخصية ومستحضرات التجميل

- 4.2.4 المكملات

- 4.2.4.1 بواسطة المستخدم النهائي الفرعي

- 4.2.4.1.1 أغذية الأطفال وصيغة الرضع

- 4.2.4.1.2 تغذية المسنين والتغذية الطبية

- 4.2.4.1.3 تغذية الرياضة/الأداء

5. مشهد تنافسي

- 5.1 التحركات الاستراتيجية الرئيسية

- 5.2 تحليل حصة السوق

- 5.3 المناظر الطبيعية للشركة

-

5.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 5.4.1 AGT Food and Ingredients Inc.

- 5.4.2 Anchor Ingredients Co. LLC

- 5.4.3 Archer Daniels Midland Company

- 5.4.4 Axiom Foods Inc.

- 5.4.5 Bunge Limited

- 5.4.6 Cargill Incorporated

- 5.4.7 Farbest-Tallman Foods Corporation

- 5.4.8 Glanbia PLC

- 5.4.9 Ingredion Incorporated

- 5.4.10 International Flavors & Fragrances, Inc.

- 5.4.11 Kerry Group PLC

- 5.4.12 Roquette Frères

- 5.4.13 The Scoular Company

6. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

7. زائدة

-

7.1 نظرة عامة عالمية

- 7.1.1 ملخص

- 7.1.2 إطار القوى الخمس لبورتر

- 7.1.3 تحليل سلسلة القيمة العالمية

- 7.1.4 ديناميكيات السوق (DROs)

- 7.2 المصادر والمراجع

- 7.3 قائمة الجداول والأشكال

- 7.4 رؤى أولية

- 7.5 حزمة البيانات

- 7.6 مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- حجم سوق أغذية الأطفال وتركيبات الرضع، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 2:

- حجم سوق المخبوزات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 3:

- حجم سوق المشروبات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 4:

- حجم سوق حبوب الإفطار، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 5:

- حجم سوق التوابل/الصلصات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 6:

- حجم سوق الحلويات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 7:

- حجم سوق الألبان ومنتجات الألبان البديلة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 8:

- حجم سوق تغذية المسنين والتغذية الطبية، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 9:

- حجم سوق اللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 10:

- حجم سوق المنتجات الغذائية RTE/RTC، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 11:

- حجم سوق الوجبات الخفيفة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 12:

- حجم سوق التغذية الرياضية/الأداء، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 13:

- حجم سوق الأعلاف الحيوانية، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 14:

- حجم سوق العناية الشخصية ومستحضرات التجميل، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 15:

- نصيب الفرد من استهلاك البروتين النباتي، جرام، الولايات المتحدة، 2017 - 2029

- شكل 16:

- إنتاج بروتين البازلاء، بالطن المتري، الولايات المتحدة، 2017 - 2021

- شكل 17:

- حجم سوق بروتين البازلاء، بالأطنان، الولايات المتحدة، 2017 - 2029

- شكل 18:

- قيمة سوق بروتين البازلاء، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 19:

- حجم سوق بروتين البازلاء حسب الشكل والأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 20:

- قيمة سوق بروتين البازلاء حسب الشكل، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 21:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 22:

- حجم حصة سوق بروتين البازلاء حسب الشكل،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 23:

- حجم سوق بروتين البازلاء، المركزات، الأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 24:

- قيمة سوق بروتين البازلاء، المركزات، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق بروتين البازلاء من قبل المستخدم النهائي، النسبة المئوية للتركيزات، الولايات المتحدة، 2022 مقابل 2029

- شكل 26:

- حجم سوق بروتين البازلاء، المعزولات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 27:

- قيمة سوق بروتين البازلاء، المعزولات، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 28:

- حصة القيمة من سوق بروتين البازلاء من قبل المستخدم النهائي، النسبة المئوية للعزلات، الولايات المتحدة، 2022 مقابل 2029

- شكل 29:

- حجم سوق بروتين البازلاء، مركب/متحلل، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 30:

- قيمة سوق بروتين البازلاء، مركب/متحلل، دولار أمريكي، الولايات المتحدة، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق بروتين البازلاء من قبل المستخدم النهائي، النسبة المئوية للتركيبة/المتحللة، الولايات المتحدة، 2022 مقابل 2029

- شكل 32:

- حجم سوق بروتين البازلاء حسب المستخدم النهائي، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 33:

- قيمة سوق بروتين البازلاء حسب المستخدم النهائي، دولار أمريكي، الولايات المتحدة، 2017-2029

- شكل 34:

- حصة القيمة من سوق بروتين البازلاء حسب المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 35:

- الحصة الحجمية لسوق بروتين البازلاء حسب المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 36:

- حجم سوق بروتين البازلاء، أعلاف الحيوانات، الولايات المتحدة، 2017-2029

- شكل 37:

- قيمة سوق بروتين البازلاء، أعلاف الحيوانات، الولايات المتحدة، 2017-2029

- شكل 38:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، نسبة العلف الحيواني، الولايات المتحدة، 2022 مقابل 2029

- شكل 39:

- حجم سوق بروتين البازلاء، المستخدم النهائي للأغذية والمشروبات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 40:

- قيمة سوق بروتين البازلاء، المستخدم النهائي للأغذية والمشروبات، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق بروتين البازلاء حسب المستخدم النهائي للأغذية والمشروبات،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 42:

- الحصة الحجمية لسوق بروتين البازلاء حسب المستخدم النهائي للأغذية والمشروبات،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 43:

- حجم سوق بروتين البازلاء، المخابز، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 44:

- قيمة سوق بروتين البازلاء، المخبوزات، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 45:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، نسبة المخابز، الولايات المتحدة، 2022 مقابل 2029

- شكل 46:

- حجم سوق بروتين البازلاء والمشروبات والأطنان المترية والولايات المتحدة، 2017 - 2029

- شكل 47:

- قيمة سوق بروتين البازلاء والمشروبات بالدولار الأمريكي والولايات المتحدة، 2017-2029

- شكل 48:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للمشروبات، الولايات المتحدة، 2022 مقابل 2029

- شكل 49:

- حجم سوق بروتين البازلاء، حبوب الإفطار، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 50:

- قيمة سوق بروتين البازلاء، حبوب الإفطار، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 51:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية لحبوب الإفطار، الولايات المتحدة، 2022 مقابل 2029

- شكل 52:

- حجم سوق بروتين البازلاء، التوابل/الصلصات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 53:

- قيمة سوق بروتين البازلاء، التوابل/الصلصات، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 54:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للتوابل/الصلصات، الولايات المتحدة، 2022 مقابل 2029

- شكل 55:

- حجم سوق بروتين البازلاء، الحلويات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 56:

- قيمة سوق بروتين البازلاء، الحلويات، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 57:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للحلويات، الولايات المتحدة، 2022 مقابل 2029

- شكل 58:

- حجم سوق بروتين البازلاء ومنتجات الألبان ومنتجات الألبان البديلة، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 59:

- قيمة سوق بروتين البازلاء ومنتجات الألبان ومنتجات الألبان البديلة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 60:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية لمنتجات الألبان ومنتجات الألبان البديلة، الولايات المتحدة، 2022 مقابل 2029

- شكل 61:

- حجم سوق بروتين البازلاء واللحوم/الدواجن/الأطعمة البحرية والمنتجات البديلة للحوم، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 62:

- قيمة سوق بروتين البازلاء واللحوم/الدواجن/المأكولات البحرية والمنتجات البديلة للحوم، بالدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 63:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، الولايات المتحدة، 2022 مقابل 2029

- شكل 64:

- حجم سوق بروتين البازلاء، المنتجات الغذائية RTE/RTC، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 65:

- قيمة سوق بروتين البازلاء، المنتجات الغذائية RTE/RTC، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 66:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للمنتجات الغذائية RTE/RTC، الولايات المتحدة، 2022 مقابل 2029

- شكل 67:

- حجم سوق بروتين البازلاء، والوجبات الخفيفة، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 68:

- قيمة سوق بروتين البازلاء، الوجبات الخفيفة، الدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 69:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للوجبات الخفيفة، الولايات المتحدة، 2022 مقابل 2029

- شكل 70:

- حجم سوق بروتين البازلاء والعناية الشخصية ومستحضرات التجميل، الولايات المتحدة، 2017-2029

- شكل 71:

- قيمة سوق بروتين البازلاء والعناية الشخصية ومستحضرات التجميل في الولايات المتحدة، 2017-2029

- شكل 72:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للعناية الشخصية ومستحضرات التجميل، الولايات المتحدة، 2022 مقابل 2029

- شكل 73:

- حجم سوق بروتين البازلاء، المكملات الغذائية للمستخدم النهائي، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 74:

- قيمة سوق بروتين البازلاء، المكملات الغذائية للمستخدم النهائي، دولار أمريكي، الولايات المتحدة، 2017-2029

- شكل 75:

- حصة القيمة من سوق بروتين البازلاء حسب المكملات المستخدم النهائي،٪، الولايات المتحدة، 2017 VS 2023 VS 2029

- شكل 76:

- الحصة الحجمية لسوق بروتين البازلاء حسب المكملات المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 77:

- حجم سوق بروتين البازلاء، أغذية الأطفال وتركيبة الرضع، بالأطنان المترية، الولايات المتحدة، 2017-2029

- شكل 78:

- قيمة سوق بروتين البازلاء وأغذية الأطفال وتركيبة الرضع، بالدولار الأمريكي، الولايات المتحدة، 2017-2029

- شكل 79:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية لأغذية الأطفال وتركيبات الرضع، الولايات المتحدة، 2022 مقابل 2029

- شكل 80:

- حجم سوق بروتين البازلاء، تغذية المسنين والتغذية الطبية، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 81:

- قيمة سوق بروتين البازلاء وتغذية المسنين والتغذية الطبية بالدولار الأمريكي والولايات المتحدة، 2017-2029

- شكل 82:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية لتغذية المسنين والتغذية الطبية، الولايات المتحدة، 2022 مقابل 2029

- شكل 83:

- حجم سوق بروتين البازلاء، التغذية الرياضية/الأداء، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 84:

- قيمة سوق بروتين البازلاء، التغذية الرياضية/الأداء، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 85:

- حصة القيمة من سوق بروتين البازلاء حسب الشكل، النسبة المئوية للتغذية الرياضية/الأداء، الولايات المتحدة، 2022 مقابل 2029

- شكل 86:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، سوق بروتين البازلاء في الولايات المتحدة، 2017 - 2022

- شكل 87:

- الاستراتيجيات الأكثر اعتماداً، العدد، الولايات المتحدة، 2017 - 2022

- شكل 88:

- حصة القيمة من اللاعبين الرئيسيين،٪، سوق بروتين البازلاء في الولايات المتحدة، 2021

تجزئة صناعة بروتين البازلاء في الولايات المتحدة

يتم تغطية المركزات والمعزولات والمركبة/المتحللة كأجزاء حسب النموذج. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي.

- بعد علف الحيوانات، تظل الأغذية والمشروبات ثاني أكبر قطاع، تقوده بشكل رئيسي صناعة اللحوم البديلة. استحوذت الصناعة وحدها على أكثر من 38.3% من حجم بروتين البازلاء الذي يستهلكه قطاع الأغذية والمشروبات في عام 2022. ويمكن أن يعزى ذلك إلى الخصائص التي يوفرها بروتين البازلاء، بما في ذلك الأحماض الأمينية المماثلة الموجودة في اللحوم وجودته المضادة للحساسية التي تميزه عن التيار السائد. مصادر مثل الصويا. يتوصل المصنعون الرئيسيون مثل Lightlife Foods وBeyond Meat بشكل متزايد إلى بدائل اللحوم النباتية، حيث يكون بروتين البازلاء مكونًا رئيسيًا.

- وبصرف النظر عن وظائفه العديدة، فإن بروتين البازلاء لا يفقد وظائفه الهيكلية تحت درجات الحرارة المرتفعة، وهو العامل الأساسي الذي يدفع الطلب عليه في سوق الأطعمة والمشروبات. وظل القطاع أيضًا هو الأسرع نموًا، حيث بلغ حجم النمو السنوي المركب المتوقع 8.56٪ خلال الفترة المتوقعة. من المتوقع أن يشهد استخدام بروتين البازلاء نموًا كبيرًا في صناعة الوجبات الخفيفة في الولايات المتحدة. تعتبر الكلمات الرئيسية الجديدة عالية البروتين ومنخفضة الدهون ومنخفضة الكربوهيدرات هي الكلمات الرئيسية الرائجة التي تتطلع شركات الوجبات الخفيفة إلى إضافتها إلى خصائص منتجاتها. بعض العلامات التجارية الكبرى التي تقدم وجبات خفيفة تحتوي على بروتين البازلاء كمكون هي Siren Snacks وLarabar وSimply Protein.

- هناك شريحة فرعية أخرى سريعة النمو لبروتينات البازلاء وهي فئة منتجات التغذية الرياضية والأداء، والتي من المتوقع أن تسجل معدل نمو سنوي مركب قدره 8.12٪ في الفترة من 2023 إلى 2029. يوصي بعض أنصار اللياقة البدنية ببروتين البازلاء لزيادة استهلاك البروتين لدى النباتيين والنباتيين. كما يمكن استخدام الأحماض الأمينية الموجودة في بروتينات البازلاء تقريبًا مثل تلك الموجودة في البروتينات الحيوانية. بالمقارنة مع منتجات الألبان وفول الصويا، فإن البازلاء أقل عرضة للتسبب في الحساسية، ولا تؤدي إلى تفاقم عدم تحمل اللاكتوز، وعلى عكس الصويا، عادة لا يتم تصنيعها من نباتات معدلة وراثيا.

| استمارة | يركز | |||

| يعزل | ||||

| محكم/متحلل | ||||

| المستخدم النهائي | الأعلاف الحيوانية | |||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز | ||

| المشروبات | ||||

| حبوب الإفطار | ||||

| التوابل / الصلصات | ||||

| الحلويات | ||||

| الألبان ومنتجات الألبان البديلة | ||||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | ||||

| المنتجات الغذائية RTE/RTC | ||||

| وجبات خفيفة | ||||

| العناية الشخصية ومستحضرات التجميل | ||||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع | ||

| تغذية المسنين والتغذية الطبية | ||||

| تغذية الرياضة/الأداء | ||||

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.