حجم سوق البلاستيك الهندسي في الولايات المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

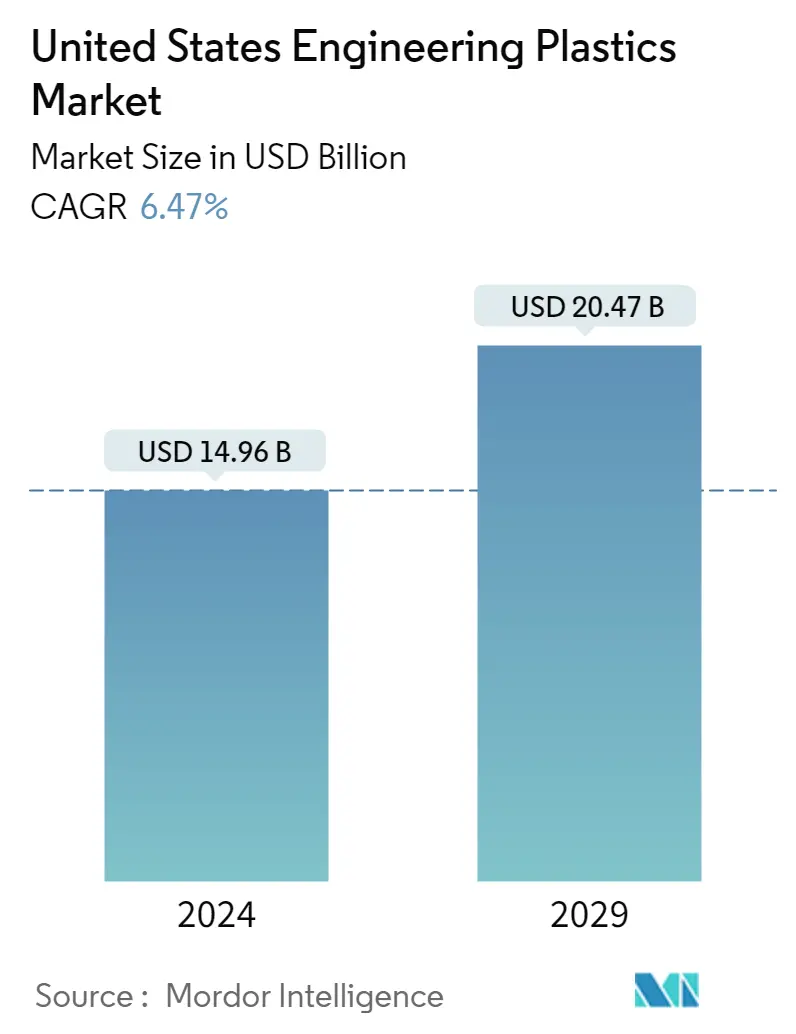

حجم السوق (2024) | USD 14.96 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 20.47 مليار دولار أمريكي |

|

|

تركيز السوق | عالي |

|

|

أكبر حصة من صناعة المستخدم النهائي | التعبئة والتغليف |

|

|

CAGR(2024 - 2029) | 6.47 % |

|

|

الأسرع نموًا حسب صناعة المستخدم النهائي | الكهرباء والالكترونيات |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق البلاستيك الهندسي في الولايات المتحدة

يقدر حجم سوق اللدائن الهندسية في الولايات المتحدة بـ 14.96 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 20.47 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.47٪ خلال الفترة المتوقعة (2024-2029).

زيادة اعتماد المواد المتقدمة لزيادة الطلب على اللدائن الهندسية

- للبلاستيك الهندسي تطبيقات تتراوح من ألواح الجدران الداخلية والأبواب في مجال الطيران إلى التغليف الصلب والمرن. تحظى المواد البلاستيكية الهندسية بشعبية كبيرة في العديد من الصناعات بسبب خفة وزنها وجودتها العالية من حيث القوة والتعب المنخفض وانخفاض القابلية للاشتعال. تتصدر سوق اللدائن الهندسية في الولايات المتحدة صناعات مثل التعبئة والتغليف والكهرباء والإلكترونيات والسيارات.

- في الولايات المتحدة، تمتلك صناعة التعبئة والتغليف أكبر حصة من إيرادات السوق، والتي من المتوقع أن تنمو بنسبة 5.93٪ خلال الفترة المتوقعة. يتزايد الطلب على العبوات البلاستيكية بشكل رئيسي من صناعة المواد الغذائية والمشروبات. علاوة على ذلك، أدى الطلب المتزايد على الوجبات الجاهزة للأكل، وشراء المواد الغذائية عبر الإنترنت، وما إلى ذلك، إلى إطلاق صناعة التعبئة والتغليف في البلاد. بلغ حجم إنتاج العبوات البلاستيكية في الولايات المتحدة 178 ألف طن في عام 2022. وارتفع الطلب على اللدائن الهندسية في صناعة التعبئة والتغليف بمعدل 7.71٪ من حيث القيمة في عام 2022 مقارنة بعام 2021.

- تعد صناعة الكهرباء والإلكترونيات في الولايات المتحدة ثاني أكثر الأسواق الواعدة للبلاستيك الهندسي، مع معدل نمو سنوي مركب متوقع يبلغ 8.41٪ من حيث القيمة خلال الفترة المتوقعة (2023-2029). ويرجع ذلك إلى الاستخدام الأوسع لمنتجات الإلكترونيات الاستهلاكية مثل الأجهزة المنزلية الذكية وأجهزة مراقبة الصحة القابلة للارتداء وأجهزة الترفيه لتسهيل التفاعل والترفيه والإنتاجية عن بعد.

- من المتوقع أن يكون ارتفاع الطلب على السيارات الكهربائية والتغيرات الإيجابية في السياسات التجارية من أكبر العوامل الدافعة لنمو سوق المواد البلاستيكية الهندسية للسيارات في الولايات المتحدة. من المتوقع أن يسجل الطلب على البلاستيك الهندسي من صناعة السيارات معدل نمو سنوي مركب قدره 5.31٪ من حيث القيمة خلال الفترة المتوقعة.

اتجاهات سوق البلاستيك الهندسي في الولايات المتحدة

- استراتيجيات الدفاع الحكومية الأمريكية لتعزيز نمو إنتاج مكونات الطيران

- السيارات الكهربائية ستقود نمو إنتاج السيارات في المستقبل

- تزايد الإنفاق على البناء في القطاع الخاص لتعزيز المساحة الأرضية الجديدة في الولايات المتحدة

- قطاع الأغذية والمشروبات يرفع إنتاج العبوات البلاستيكية في البلاد

- ستظل مادة البولي أميد هي أعلى راتينج تصدير في الولايات المتحدة

- قد يؤثر ارتفاع أسعار النفط الخام على أسعار اللدائن الهندسية

- توجيهات تشريعية لتسريع نمو إعادة تدوير مادة البولي أميد في الدولة

- تمثل عملية إعادة التدوير الميكانيكية للبلاستيك البولي كربونات تحديًا بسبب رداءة جودة المواد المستردة

- بلغ معدل إعادة التدوير في الولايات المتحدة 28.6% في عام 2021، حيث تمثل نفايات PET ما يقرب من 6 ملايين طن

- سيتم تصنيع R-ABS باستخدام إعادة التدوير الميكانيكية ومزجه مع ABS الأصلي لإنتاج بلاستيك معاد تدويره جزئيًا

نظرة عامة على صناعة البلاستيك الهندسي في الولايات المتحدة

تم توحيد سوق البلاستيك الهندسي في الولايات المتحدة إلى حد ما، حيث تحتل الشركات الخمس الكبرى 66.72٪. اللاعبون الرئيسيون في هذا السوق هم Alfa SAB de CV وAscend Performance Materials وIndorama Ventures Public Company Limited وKoch Industries, Inc. وSABIC (مرتبة أبجديًا).

قادة سوق البلاستيك الهندسي في الولايات المتحدة

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

Other important companies include Arkema, BASF SE, Celanese Corporation, Covestro AG, DuPont, Formosa Plastics Group, INEOS, RTP Company, Solvay, The Chemours Company.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البلاستيك الهندسي في الولايات المتحدة

- فبراير 2023 طرحت شركة Covestro AG مادة Makrolon 3638 polycarbonate لتطبيقات الرعاية الصحية وعلوم الحياة مثل أجهزة توصيل الأدوية، والأجهزة الصحية والأجهزة القابلة للارتداء، والحاويات ذات الاستخدام الواحد لتصنيع المستحضرات الصيدلانية الحيوية.

- نوفمبر 2022 أعلنت سولفاي وأوربيا عن اتفاقية إطارية لتشكيل شراكة لإنتاج فلوريد البولي فينيلدين عالي الجودة (PVDF) لمواد البطاريات، مما أدى إلى أكبر قدرة في أمريكا الشمالية.

- نوفمبر 2022 أكملت شركة Celanese Corporation عملية الاستحواذ على أعمال النقل والمواد ('MM') التابعة لشركة DuPont. وقد عزز هذا الاستحواذ محفظة منتجات الشركة من اللدائن الحرارية الهندسية من خلال إضافة علامات تجارية معروفة وملكية فكرية لشركة DuPont.

تقرير سوق البلاستيك الهندسي في الولايات المتحدة – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. مجال الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. اتجاهات المستخدم النهائي

2.1.1. الفضاء الجوي

2.1.2. السيارات

2.1.3. البناء والتشييد

2.1.4. الكهرباء والالكترونيات

2.1.5. التعبئة والتغليف

2.2. اتجاهات الاستيراد والتصدير

2.3. اتجاهات الأسعار

2.4. نظرة عامة على إعادة التدوير

2.4.1. اتجاهات إعادة تدوير مادة البولي أميد (PA).

2.4.2. اتجاهات إعادة تدوير البولي كربونات (PC).

2.4.3. اتجاهات إعادة تدوير البولي إيثيلين تيريفثاليت (PET).

2.4.4. اتجاهات إعادة تدوير بوليمرات الستايرين (ABS وSAN).

2.5. الإطار التنظيمي

2.5.1. الولايات المتحدة

2.6. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. صناعة المستخدم النهائي

3.1.1. الفضاء الجوي

3.1.2. السيارات

3.1.3. البناء والتشييد

3.1.4. الكهرباء والالكترونيات

3.1.5. الصناعية والآلات

3.1.6. التعبئة والتغليف

3.1.7. صناعات المستخدم النهائي الأخرى

3.2. نوع الراتنج

3.2.1. فلوروبوليمر

3.2.1.1. حسب نوع الراتنج الفرعي

3.2.1.1.1. إيثيلين رباعي فلورو إيثيلين (ETFE)

3.2.1.1.2. الإيثيلين البروبيلين المفلور (FEP)

3.2.1.1.3. بولي تترافلوروإيثيلين (PTFE)

3.2.1.1.4. بولي فينيل فلوريد (PVF)

3.2.1.1.5. فلوريد البولي فينيلدين (PVDF)

3.2.1.1.6. أنواع أخرى من الراتنجات الفرعية

3.2.2. بوليمر بلوري سائل (LCP)

3.2.3. مادة البولي أميد (PA)

3.2.3.1. حسب نوع الراتنج الفرعي

3.2.3.1.1. أداء

3.2.3.1.2. مادة البولي أميد (PA) 6

3.2.3.1.3. مادة البولي أميد (PA) 66

3.2.3.1.4. بولي فثالاميد

3.2.4. بولي بيوتيلين تيريفثاليت (PBT)

3.2.5. البولي (كمبيوتر)

3.2.6. بولي إيثر إيثر كيتون (نظرة خاطفة)

3.2.7. البولي إيثيلين تيريفثاليت (PET)

3.2.8. بوليميد (PI)

3.2.9. بولي ميثيل ميثاكريليت (PMMA)

3.2.10. بولي أوكسي ميثيلين (بوم)

3.2.11. بوليمرات الستايرين المشتركة (ABS وSAN)

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Alfa S.A.B. de C.V.

4.4.2. Arkema

4.4.3. مواد الأداء الصاعد

4.4.4. BASF SE

4.4.5. Celanese Corporation

4.4.6. Covestro AG

4.4.7. DuPont

4.4.8. Formosa Plastics Group

4.4.9. Indorama Ventures Public Company Limited

4.4.10. INEOS

4.4.11. Koch Industries, Inc.

4.4.12. RTP Company

4.4.13. SABIC

4.4.14. Solvay

4.4.15. The Chemours Company

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للهندسة البلاستيكية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر (تحليل جاذبية الصناعة)

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- إيرادات إنتاج مكونات الطيران، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 2:

- حجم إنتاج السيارات والوحدات والولايات المتحدة، 2017 - 2029

- شكل 3:

- المساحة الأرضية للبناء الجديد، قدم مربع، الولايات المتحدة، 2017 - 2029

- شكل 4:

- إيرادات إنتاج الأجهزة الكهربائية والإلكترونية، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 5:

- حجم إنتاج العبوات البلاستيكية، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 6:

- إيرادات استيراد اللدائن الهندسية حسب نوع الراتنج، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2021

- شكل 7:

- إيرادات تصدير اللدائن الهندسية حسب نوع الراتنج، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2021

- شكل 8:

- أسعار اللدائن الهندسية حسب نوع الراتنج، دولار أمريكي لكل كيلوغرام، الولايات المتحدة، 2017 - 2021

- شكل 9:

- حجم البلاستيك الهندسي المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 10:

- قيمة المواد البلاستيكية الهندسية المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 11:

- حجم المواد البلاستيكية الهندسية التي تستهلكها صناعة المستخدم النهائي، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 12:

- قيمة المواد البلاستيكية الهندسية التي تستهلكها صناعة المستخدم النهائي، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 13:

- حصة حجم المواد البلاستيكية الهندسية التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2017، 2023، 2029

- شكل 14:

- حصة القيمة من المواد البلاستيكية الهندسية التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2017، 2023، 2029

- شكل 15:

- حجم المواد البلاستيكية الهندسية المستهلكة في صناعة الطيران والفضاء، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 16:

- قيمة المواد البلاستيكية الهندسية المستهلكة في صناعة الطيران والفضاء، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 17:

- حصة القيمة من المواد البلاستيكية الهندسية المستهلكة في صناعة الطيران حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 18:

- حجم البلاستيك الهندسي المستهلك في صناعة السيارات، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 19:

- قيمة المواد البلاستيكية الهندسية المستهلكة في صناعة السيارات، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 20:

- حصة القيمة من المواد البلاستيكية الهندسية المستهلكة في صناعة السيارات حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 21:

- حجم البلاستيك الهندسي المستهلك في صناعة البناء والتشييد، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 22:

- قيمة المواد البلاستيكية الهندسية المستهلكة في صناعة البناء والتشييد، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 23:

- حصة القيمة من البلاستيك الهندسي المستهلك في صناعة البناء والتشييد حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 24:

- حجم البلاستيك الهندسي المستهلك في الصناعات الكهربائية والإلكترونية، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 25:

- قيمة البلاستيك الهندسي المستهلك في الصناعات الكهربائية والإلكترونية، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 26:

- حصة القيمة من البلاستيك الهندسي المستهلك في الصناعات الكهربائية والإلكترونية حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 27:

- حجم البلاستيك الهندسي المستهلك في الصناعة الصناعية وصناعة الآلات، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 28:

- قيمة البلاستيك الهندسي المستهلك في الصناعة الصناعية وصناعة الآلات، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 29:

- حصة القيمة من اللدائن الهندسية المستهلكة في الصناعة الصناعية وصناعة الآلات حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 30:

- حجم اللدائن الهندسية المستهلكة في صناعة التعبئة والتغليف، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 31:

- قيمة المواد البلاستيكية الهندسية المستهلكة في صناعة التعبئة والتغليف، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 32:

- حصة القيمة من اللدائن الهندسية المستهلكة في صناعة التعبئة والتغليف حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 33:

- حجم اللدائن الهندسية المستهلكة في صناعات المستخدم النهائي الأخرى، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 34:

- قيمة البلاستيك الهندسي المستهلك في صناعات المستخدم النهائي الأخرى، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 35:

- حصة القيمة من اللدائن الهندسية المستهلكة في صناعات المستخدم النهائي الأخرى حسب نوع الراتنج،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 36:

- حجم المواد البلاستيكية الهندسية المستهلكة حسب نوع الراتنج، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 37:

- قيمة المواد البلاستيكية الهندسية المستهلكة حسب نوع الراتنج، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 38:

- حصة حجم المواد البلاستيكية الهندسية المستهلكة حسب نوع الراتنج،٪، الولايات المتحدة، 2017، 2023، و 2029

- شكل 39:

- حصة القيمة من المواد البلاستيكية الهندسية المستهلكة حسب نوع الراتنج،٪، الولايات المتحدة، 2017، 2023، و 2029

- شكل 40:

- حجم الفلوربوليمر المستهلك حسب نوع الراتينج الفرعي، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 41:

- قيمة الفلوربوليمر المستهلك حسب نوع الراتينج الفرعي، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 42:

- حصة حجم البوليمرات الفلورية التي يستهلكها نوع الراتينج الفرعي، %، الولايات المتحدة، 2017، 2023، و2029

- شكل 43:

- حصة القيمة من البوليمرات الفلورية التي يستهلكها نوع الراتينج الفرعي،٪، الولايات المتحدة، 2017، 2023، و2029

- شكل 44:

- حجم الإيثيلين تترافلوروإيثيلين (ETFE) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 45:

- قيمة الإيثيلين تترافلوروإيثيلين (ETFE) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 46:

- حصة القيمة من إيثيلين إيترافلوروإيثيلين (ETFE) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 47:

- حجم الإيثيلين - البروبيلين المفلور (FEP) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 48:

- قيمة الإيثيلين - البروبيلين المفلور (FEP) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 49:

- حصة القيمة من الإيثيلين والبروبيلين المفلور (FEP) الذي تستهلكه صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 50:

- حجم البولي تترافلوروإيثيلين (PTFE) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 51:

- قيمة البولي تترافلوروإيثيلين (PTFE) المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 52:

- حصة القيمة من البولي تترافلوروإيثيلين (PTFE) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 53:

- حجم البولي فينيل فلوريد (PVF) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 54:

- قيمة البولي فينيل فلوريد (PVF) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 55:

- حصة القيمة من مادة البولي فينيل فلورايد (PVF) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 56:

- حجم فلوريد البولي فينيلدين (PVDF) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 57:

- قيمة فلوريد البولي فينيلدين (PVDF) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 58:

- حصة القيمة من فلوريد البولي فينيلدين (PVDF) الذي تستهلكه صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 59:

- حجم أنواع الراتنجات الفرعية الأخرى المستهلكة، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 60:

- قيمة أنواع الراتنجات الفرعية الأخرى المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 61:

- حصة القيمة من أنواع الراتنجات الفرعية الأخرى التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 62:

- حجم البوليمر البلوري السائل (LCP) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 63:

- قيمة البوليمر البلوري السائل (LCP) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 64:

- حصة القيمة من البوليمر البلوري السائل (LCP) الذي تستهلكه صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 65:

- حجم مادة البولي أميد (PA) المستهلكة حسب نوع الراتنج الفرعي، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 66:

- قيمة مادة البولي أميد (PA) التي يستهلكها نوع الراتنج الفرعي، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 67:

- الحصة الحجمية من مادة البولي أميد (PA) التي يستهلكها نوع الراتنج الفرعي،٪، الولايات المتحدة، 2017 و2023 و2029

- شكل 68:

- حصة القيمة من مادة البولي أميد (PA) التي يستهلكها نوع الراتنج الفرعي،٪، الولايات المتحدة، 2017، 2023، و2029

- شكل 69:

- حجم الأراميد المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 70:

- قيمة الأراميد المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 71:

- حصة القيمة من الأراميد الذي تستهلكه صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 72:

- حجم مادة البولي أميد (PA) 6 المستهلكة، طن، الولايات المتحدة، 2017 - 2029

- شكل 73:

- قيمة مادة البولي أميد (PA) 6 المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 74:

- حصة القيمة من مادة البولي أميد (PA) 6 التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 75:

- حجم مادة البولي أميد (PA) 66 طنًا مستهلكًا، الولايات المتحدة، 2017 - 2029

- شكل 76:

- قيمة مادة البولي أميد (PA) 66 المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 77:

- حصة القيمة من مادة البولي أميد (PA) 66 التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 78:

- حجم البوليفثالاميد المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 79:

- قيمة البوليفثالاميد المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 80:

- حصة القيمة من مادة البولي فيثالاميد التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 81:

- حجم البولي بيوتيلين تيريفثالات (PBT) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 82:

- قيمة البولي بوتيلين تيريفثالات (PBT) المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 83:

- حصة القيمة من مادة البولي بوتيلين تيريفثالات (PBT) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 84:

- حجم البولي كربونات المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 85:

- قيمة البولي كربونات المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 86:

- حصة القيمة من البولي كربونات التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 87:

- حجم البولي إيثر كيتون (نظرة خاطفة) المستهلكة، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 88:

- قيمة البولي إيثر كيتون (نظرة خاطفة) المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 89:

- حصة القيمة من بولي إيثر كيتون (نظرة خاطفة) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 90:

- حجم البولي إيثيلين تيريفثالات (PET) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 91:

- قيمة البولي إيثيلين تيريفثاليت (PET) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 92:

- حصة القيمة من البولي إيثيلين تيريفثالات (PET) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 93:

- حجم البوليميد (PI) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 94:

- قيمة البوليميد (PI) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 95:

- حصة القيمة من مادة البوليميد (PI) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 96:

- حجم بولي ميثيل ميثاكريليت (PMMA) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 97:

- قيمة بولي ميثيل ميثاكريليت (PMMA) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 98:

- حصة القيمة من بولي ميثيل ميثاكريليت (PMMA) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 99:

- حجم البولي أوكسي ميثيلين (POM) المستهلك، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 100:

- قيمة البولي أوكسي ميثيلين (POM) المستهلك، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 101:

- حصة القيمة من البولي أوكسي ميثيلين (POM) الذي تستهلكه صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 102:

- حجم بوليمرات الستايرين المشتركة (ABS وSAN) المستهلكة، بالطن، الولايات المتحدة، 2017 - 2029

- شكل 103:

- قيمة بوليمرات الستايرين (ABS وSAN) المستهلكة، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 104:

- حصة القيمة من بوليمرات الستايرين المشتركة (ABS وSAN) التي تستهلكها صناعة المستخدم النهائي،٪، الولايات المتحدة، 2022 مقابل 2029

- شكل 105:

- الشركات الأكثر نشاطا حسب عدد التحركات الإستراتيجية، الولايات المتحدة، 2019 - 2021

- شكل 106:

- الاستراتيجيات الأكثر اعتماداً، العدد، الولايات المتحدة، 2019 - 2021

- شكل 107:

- حصة الطاقة الإنتاجية من البلاستيك الهندسي من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 108:

- حصة الطاقة الإنتاجية للفلوروبوليمر من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 109:

- حصة الطاقة الإنتاجية من البوليمر البلوري السائل (LCP) من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 110:

- حصة الطاقة الإنتاجية من مادة البولي أميد (PA) من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 111:

- حصة الطاقة الإنتاجية من البولي بوتيلين تيريفثالات (PBT) من قبل كبار اللاعبين،٪، الولايات المتحدة، 2022

- شكل 112:

- حصة الطاقة الإنتاجية من البولي كربونات من قبل كبار اللاعبين،٪، الولايات المتحدة، 2022

- شكل 113:

- حصة الطاقة الإنتاجية للبولي إيثر كيتون (نظرة خاطفة) من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 114:

- حصة الطاقة الإنتاجية من البولي إيثيلين تيريفثالات (PET) من قبل كبار اللاعبين،٪، الولايات المتحدة، 2022

- شكل 115:

- حصة الطاقة الإنتاجية من البولي أوكسي ميثيلين (POM) من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

- شكل 116:

- حصة الطاقة الإنتاجية من بوليمرات الستايرين المشتركة (ABS وSAN) من قبل اللاعبين الرئيسيين،٪، الولايات المتحدة، 2022

الولايات المتحدة الأمريكية تجزئة صناعة البلاستيك الهندسية

يتم تغطية مجالات الطيران والسيارات والبناء والتشييد والكهرباء والإلكترونيات والصناعات والآلات والتغليف كقطاعات حسب صناعة المستخدم النهائي. فلوروبوليمر، بوليمر كريستال سائل (LCP)، بولي أميد (PA)، بولي بوتيلين تيريفثالات (PBT)، بولي كربونات (PC)، بولي إيثر إيثر كيتون (PEEK)، بولي إيثيلين تيريفثاليت (PET)، بوليميد (PI)، بولي ميثيل ميثاكريلات (PMMA)، بولي أوكسي ميثيلين (POM)، يتم تغطية البوليمرات المشتركة الستايرين (ABS وSAN) كقطاعات حسب نوع الراتنج.

- للبلاستيك الهندسي تطبيقات تتراوح من ألواح الجدران الداخلية والأبواب في مجال الطيران إلى التغليف الصلب والمرن. تحظى المواد البلاستيكية الهندسية بشعبية كبيرة في العديد من الصناعات بسبب خفة وزنها وجودتها العالية من حيث القوة والتعب المنخفض وانخفاض القابلية للاشتعال. تتصدر سوق اللدائن الهندسية في الولايات المتحدة صناعات مثل التعبئة والتغليف والكهرباء والإلكترونيات والسيارات.

- في الولايات المتحدة، تمتلك صناعة التعبئة والتغليف أكبر حصة من إيرادات السوق، والتي من المتوقع أن تنمو بنسبة 5.93٪ خلال الفترة المتوقعة. يتزايد الطلب على العبوات البلاستيكية بشكل رئيسي من صناعة المواد الغذائية والمشروبات. علاوة على ذلك، أدى الطلب المتزايد على الوجبات الجاهزة للأكل، وشراء المواد الغذائية عبر الإنترنت، وما إلى ذلك، إلى إطلاق صناعة التعبئة والتغليف في البلاد. بلغ حجم إنتاج العبوات البلاستيكية في الولايات المتحدة 178 ألف طن في عام 2022. وارتفع الطلب على اللدائن الهندسية في صناعة التعبئة والتغليف بمعدل 7.71٪ من حيث القيمة في عام 2022 مقارنة بعام 2021.

- تعد صناعة الكهرباء والإلكترونيات في الولايات المتحدة ثاني أكثر الأسواق الواعدة للبلاستيك الهندسي، مع معدل نمو سنوي مركب متوقع يبلغ 8.41٪ من حيث القيمة خلال الفترة المتوقعة (2023-2029). ويرجع ذلك إلى الاستخدام الأوسع لمنتجات الإلكترونيات الاستهلاكية مثل الأجهزة المنزلية الذكية وأجهزة مراقبة الصحة القابلة للارتداء وأجهزة الترفيه لتسهيل التفاعل والترفيه والإنتاجية عن بعد.

- من المتوقع أن يكون ارتفاع الطلب على السيارات الكهربائية والتغيرات الإيجابية في السياسات التجارية من أكبر العوامل الدافعة لنمو سوق المواد البلاستيكية الهندسية للسيارات في الولايات المتحدة. من المتوقع أن يسجل الطلب على البلاستيك الهندسي من صناعة السيارات معدل نمو سنوي مركب قدره 5.31٪ من حيث القيمة خلال الفترة المتوقعة.

| صناعة المستخدم النهائي | |

| الفضاء الجوي | |

| السيارات | |

| البناء والتشييد | |

| الكهرباء والالكترونيات | |

| الصناعية والآلات | |

| التعبئة والتغليف | |

| صناعات المستخدم النهائي الأخرى |

| نوع الراتنج | ||||||||||

| ||||||||||

| بوليمر بلوري سائل (LCP) | ||||||||||

| ||||||||||

| بولي بيوتيلين تيريفثاليت (PBT) | ||||||||||

| البولي (كمبيوتر) | ||||||||||

| بولي إيثر إيثر كيتون (نظرة خاطفة) | ||||||||||

| البولي إيثيلين تيريفثاليت (PET) | ||||||||||

| بوليميد (PI) | ||||||||||

| بولي ميثيل ميثاكريليت (PMMA) | ||||||||||

| بولي أوكسي ميثيلين (بوم) | ||||||||||

| بوليمرات الستايرين المشتركة (ABS وSAN) |

تعريف السوق

- صناعة المستخدم النهائي - التعبئة والتغليف والكهرباء والإلكترونيات والسيارات والبناء والتشييد وغيرها هي صناعات المستخدم النهائي التي يتم أخذها في الاعتبار في سوق البلاستيك الهندسي.

- مادة صمغية - تحت نطاق الدراسة، يتم النظر في استهلاك الراتنجات الخام مثل الفلوروبوليمر، البولي كربونات، البولي إيثيلين تيريفثالات، البولي بوتيلين تيريفثاليت، البولي أوكسي ميثيلين، بولي ميثيل ميثاكريلات، بوليمرات الستايرين المشتركة، البوليمر البلوري السائل، بولي إيثر إيثر كيتون، بوليميد، والبولي أميد في أشكالها الأولية. وقد تم توفير إعادة التدوير بشكل منفصل تحت الفصل الفردي الخاص بها.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس الكمي (الصناعة والخارجية) المتعلقة بقطاع المنتج المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدبيات؛ جنبا إلى جنب مع مدخلات الخبراء الأساسية. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يكون ذلك مطلوبًا).

- الخطوة الثانية بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك