تحليل سوق الإقراض الرقمي في الولايات المتحدة

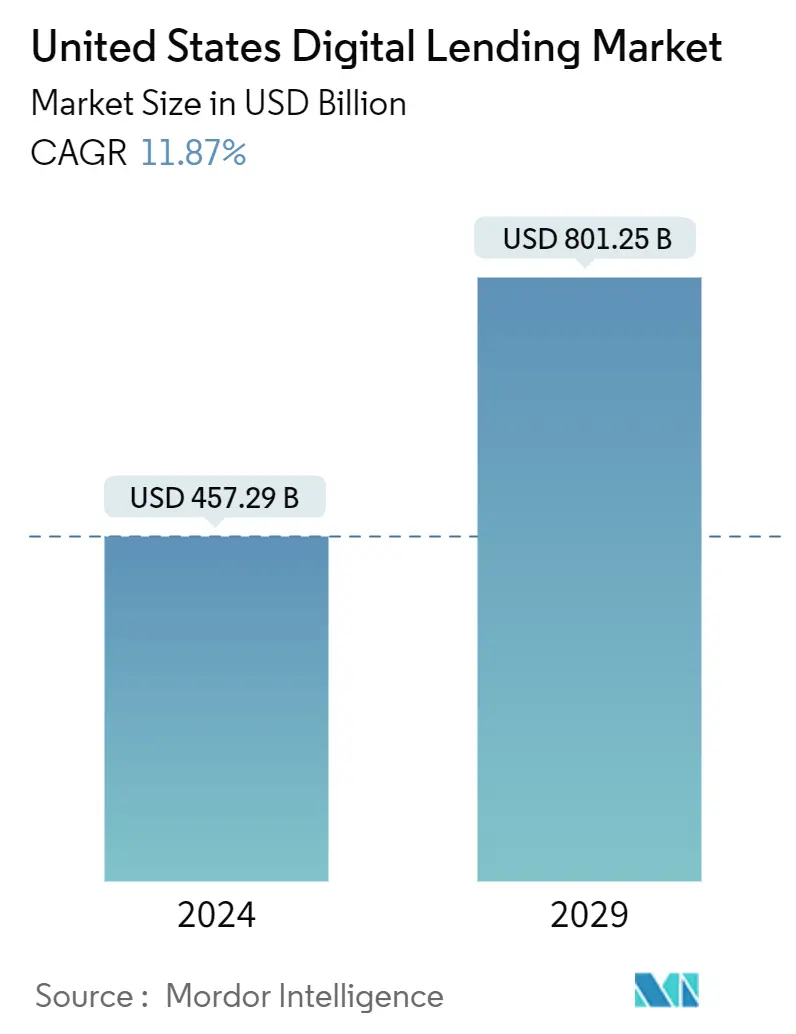

يقدر حجم سوق الإقراض الرقمي في الولايات المتحدة بنحو 457.29 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 801.25 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 11.87٪ خلال الفترة المتوقعة (2024-2029).

ومن المتوقع أن يتم تعزيز توسع السوق من خلال المزايا التي توفرها منصات الإقراض الرقمية، مثل تحسين عملية الحصول على القروض، وتسريع عملية اتخاذ القرار، والامتثال للوائح والقواعد، وتحسين كفاءة الشركات. وتتطلب منصات الإقراض التقليدية الاتصال الجسدي والمشاركة البشرية في كل مرحلة، مما أدى إلى إطالة أوقات المعالجة وزيادة احتمال حدوث خطأ بشري. ومع ذلك، تسمح منصات الإقراض الرقمية للبنوك بأتمتة عملية القروض، مما يحسن رضا العملاء.

- تعد الولايات المتحدة واحدة من أكبر الأسواق وأكثرها تقدمًا للإقراض الرقمي على مستوى العالم نظرًا لاعتمادها المبكر للرقمنة في مختلف القطاعات. كما أن عوامل مثل الاقتصاد القوي والحضور القوي لمقدمي الحلول البارزين، إلى جانب الاستثمار القوي من قبل المنظمات الحكومية والخاصة لتطوير ونمو أنشطة البحث والتطوير، من شأنها أن تزيد الطلب على الإقراض الرقمي في المنطقة.

- يعد التمويل عنصرًا حاسمًا في نموذج أعمال الإقراض الرقمي. هناك ثلاثة نماذج تمويل رئيسية يستخدمها المقرضون الرقميون مقرضي السوق، ومقرضو الميزانية العمومية، ومقرضو القنوات المصرفية. يستغل العديد من المقرضين الرقميين نماذج تمويل متعددة مع نموهم.

- علاوة على ذلك، تحتفظ المؤسسات المصرفية ببعض المزايا التنافسية الأساسية. ويمكن القول إن الأمر الأكثر أهمية هو قدرتهم على الوصول إلى الودائع المؤمن عليها، مما يوفر لهم رأس مال منخفض التكلفة. من المحتمل أن تكون المخاوف التنظيمية قد تسببت في تردد البنوك عند اعتماد تقنيات جديدة، لكن البنوك تبحث بشكل متزايد عن نقاط دخول إلى مجال التكنولوجيا المالية. ومن المتوقع أن تتعاون العديد من البنوك مع شركات التكنولوجيا المالية الحالية للحصول على مزايا التكلفة بفضل القدرات التكنولوجية للتكنولوجيا المالية.

- ومن خلال الجمع بين خبراتها التكنولوجية وتكاليف رأس المال المنخفضة لدى البنوك، تستطيع هذه الشراكات تمكين البنوك من تقديم تجارب أكثر كفاءة للعملاء بأسعار أقل وفتحها أمام شرائح العملاء التي لم يتم استغلالها من قبل. وفي الولايات المتحدة أيضًا، يمكن أن تخضع المنصات المشاركة في إنشاء الائتمان لمتطلبات الترخيص في كل ولاية. لهذا السبب، تتعاون العديد من المنصات مع البنوك لإنشاء القروض المتفق عليها عبر الإنترنت.

- بسبب جائحة كوفيد-19، واجهت الشركات الصغيرة والمتوسطة في المنطقة تحديات في جمع الأموال خلال الأزمة للحفاظ على استمرار أعمالها. ومن المتوقع أن يجد الإقراض الرقمي العديد من الفرص، خاصة بين الشركات الصغيرة والمتوسطة، للنمو والتبني. علاوة على ذلك، خلال جائحة كوفيد-19، هدفت الحكومة إلى دعم الشعب. علاوة على ذلك، ونظرا لفقدان الوظائف على نطاق واسع، وتخفيضات الأجور، والنقص الحاد في السيولة، تتوقع البنوك والمؤسسات المالية أن تشهد زيادة في تكاليف الائتمان ونسبة الأصول المتعثرة مع تطور تأثيرات كوفيد-19 على صناعة الإقراض. يمكن للمقرضين الاستفادة بشكل كبير من استخدام التكنولوجيا لمساعدتهم على التكيف مع الوضع الطبيعي الجديد.

اتجاهات سوق الإقراض الرقمي في الولايات المتحدة

زيادة عدد مشتري القروض المحتملين الذين يستخدمون السلوك الرقمي

- وفقًا لإدارة الأعمال الصغيرة الأمريكية، هناك 410 مليار دولار أمريكي في شكل قروض أقل من مليون دولار أمريكي للشركات الصغيرة و4 تريليون دولار أمريكي في شكل قروض استهلاكية غير مسددة للمؤسسات الصغيرة في الولايات المتحدة. وبالإضافة إلى ذلك، يقدر بنك الاحتياطي الفيدرالي الأمريكي في نيويورك أن هناك طلباً ائتمانياً غير ملبا يصل إلى 100 مليار دولار أمريكي تقريباً بسبب مقاومة البنوك لتقديم قروض صغيرة بالدولار. ولمعالجة الطلب غير الملباة، يجذب المقرضون الرقميون الذين يعتمدون على التكنولوجيا الاهتمام بقدرتهم على التعاون مع البنوك.

- علاوة على ذلك، تشجع منصات الائتمان المستثمرين بشكل كبير على توزيع المخاطر. يمكن للمستثمرين اختيار توزيع الاستثمارات عبر العديد من القروض المتعددة، وغالبًا ما يمكنهم التعرض تلقائيًا لمحفظة القروض بناءً على فئة المخاطر والشروط التي يختارونها. من بين منصات المستهلكين P2P (نظير إلى نظير)، يستخدم أكثر من 95% من الولايات المتحدة عملية الاختيار التلقائي. ومن خلال تسهيل الائتمان، يمكن لمنصات التكنولوجيا المالية أن توفر وظائف المراقبة والخدمة المشابهة لتلك التي يقوم بها مقدمو الائتمان التقليديون مثل البنوك.

- يستخدم معظم المستهلكين مزودي التكنولوجيا المالية لإعادة تسوية أو توحيد الديون الحالية، لكن البعض يستخدمهم لتمويل مشترياتهم الرئيسية (مثل المركبات أو العقارات). يعد الاقتراض من قبل الطلاب لتمويل التعليم العالي أمرًا شائعًا في الولايات المتحدة.

- على الجانب التجاري، تسعى العديد من المؤسسات الصغيرة ومتناهية الصغر عادةً إلى الحصول على أموال لرأس المال العامل أو المشاريع الاستثمارية. يمكن أن يكون التمويل أيضًا في شكل تداول الفواتير، حيث يقوم المستثمرون بشراء مطالبات مخفضة على فواتير الشركة (المستحقات). تساهم الشركات الصغيرة والمتوسطة بشكل كبير في الاقتصاد في معظم المناطق. تؤكد الإحصائيات التالية صحة البيان أعلاه وفقًا لإدارة الأعمال الصغيرة الأمريكية (SBA)، فإن أكثر من 50% من الأمريكيين إما يمتلكون شركة صغيرة أو يعملون فيها.

من المتوقع أن ينمو الإقراض الرقمي الاستهلاكي بشكل كبير

- وقد لفت الإقراض القائم على القنوات المصرفية اهتمامًا خاصًا، خاصة مع الاكتتاب العام الأولي لشركة GreenSky Inc التي تركز على القروض الاستهلاكية. وقد حصلت الشركة على أكثر من 11 مليار دولار أمريكي من الالتزامات المصرفية. أعلن بنك OnDeck الذي يركز على الشركات الصغيرة عن توسيع منصة OnDeck-as-a-Service الخاصة به والتي من خلالها يقوم بترخيص تقنيته للبنوك. أضافت الشركة بنك PNC كعميل وأطلقت شركة فرعية جديدة، ODX، للتعامل مع الأعمال المستقبلية القائمة على القنوات المصرفية. أطلقت Avant منصة شراكة مصرفية للإقراض الشخصي تسمى Amount.

- من أجل الاستمرار في النمو، يستغل المقرضون الرقميون الفرص لتوسيع نطاق أنشطتهم، سواء من حيث التمويل أو عروض المنتجات. على سبيل المثال، تقدم شركة SoFi، التي بدأت كشركة لإعادة تمويل القروض الطلابية، الآن القروض الشخصية والرهون العقارية. يقدم LendingClub الذي يركز على القروض الشخصية أيضًا منتج قروض الأعمال. في حين أن بعض الشركات، مثل Square وPayPal، دخلت الإقراض الرقمي من قطاعات التكنولوجيا المالية المجاورة، فإن بعض المقرضين يتحركون في الاتجاه الآخر من خلال تقديم خدمات غير إقراض. كانت SoFi هي الأكثر عدوانية على هذه الجبهة، حيث تقدم خدمات إدارة الثروات وتقبل المتقدمين لمنتج حساب الودائع عالي العائد، SoFi Money.

- يظل المقرضون الذين يركزون على الطلاب هم المنصات الأكثر تنوعًا في قطاع الإقراض الرقمي، حيث تشهد الشركات الناشئة في مجال قروض الطلاب استثمارات جديدة وعملاء جدد حيث تواجه المنطقة أزمة ديون قروض الطلاب المستمرة. ويقدر الاحتياطي الفيدرالي 1.7 تريليون دولار أمريكي من ديون القروض الطلابية الأمريكية. يتخرج الطلاب، في المتوسط، بمبلغ 29000 دولار أمريكي من ديون القروض الخاصة والفدرالية ويتخلفون عن سداد قروضهم بمعدل 15٪.

- تشمل عروض المنتجات في هذا القطاع إعادة تمويل قروض الطلاب، وقروض الطلاب المباشرة، والقروض الشخصية، وحتى إدارة الثروات ومنتجات الرهن العقاري.

- نظرًا لقدرتها على مساعدة المؤسسات المالية في تقديم الخدمات وإدارة المستندات وتخزين المعلومات ومعالجة البيانات عبر الإنترنت، يمكن اعتبار السحابة واحدة من أهم الاتجاهات في الإقراض الرقمي. من المفهوم، وفقًا لشركة Accenture، أن أكثر من 90٪ من البنوك لديها حاليًا مستوى كبير على الأقل من أعباء العمل العاملة في السحابة.

نظرة عامة على صناعة الإقراض الرقمي في الولايات المتحدة

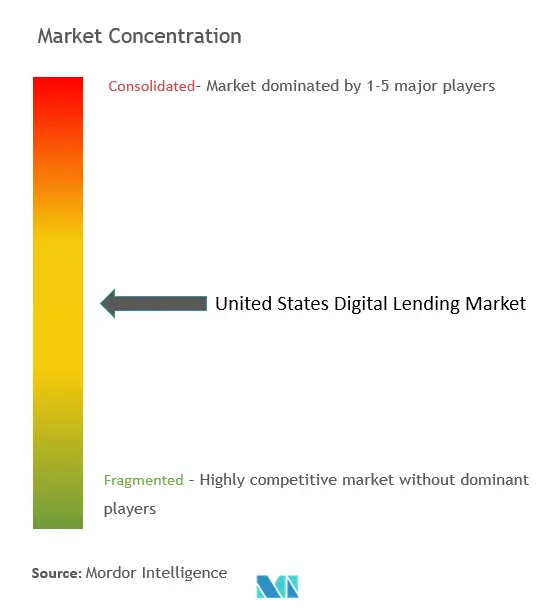

ومن المتوقع أن يكون سوق الإقراض الرقمي في الولايات المتحدة شبه موحد، مع ملاحظة زيادة في عدد الاستثمارات وأنشطة الاندماج والاستحواذ التي تقوم بها مختلف المؤسسات العالمية للوصول إلى السوق. ينفق البائعون بشكل متزايد على اكتساب قاعدة عملاء من خلال تقديم العديد من المزايا. بالإضافة إلى ذلك، تشكل هذه الاستثمارات جزءًا قويًا من استراتيجيتها التنافسية. إن الوصول إلى قناة التوزيع والعلاقات التجارية الحالية ومعرفة أفضل بسلسلة التوريد والمنصة المملوكة ذاتيًا يمنح عمالقة التكنولوجيا الراسخين الذين يدخلون السوق ميزة على المنافسين الجدد.

في أكتوبر 2023، أعلنت Blend Labs، وهي شركة برمجيات مقرها الولايات المتحدة، وشركة MeridianLink Inc.، وهي مزود برمجيات للمؤسسات المالية ووكالات تقارير المستهلكين، عن شراكة. ذكرت Blend أن المقرضين الذين يستخدمون برنامج MeridianLink لإنشاء القروض الاستهلاكية (LOS) يمكنهم استخدام النظام الأساسي الموحد لبرنامج Blend وبرنامج إنشاء الخدمات المصرفية للمستهلكين لإجراء عملية إعداد وتقديم طلبات سريعة للمنتجات المصرفية وبطاقات الائتمان والقروض.

في سبتمبر 2023، تم الإعلان عن استحواذ شركة Maxwell، وهي شركة تكنولوجيا مالية للرهن العقاري ترعاها Wells Fargo، على منصة الإقراض الرقمي Revvin، المعروفة سابقًا باسم MortgageHippo، لتحسين تكنولوجيا نقاط البيع الخاصة بها. تركز الشركة على عملية إنشاء القروض الأسرع التي تقوم بها Revvin، والتي يعتقد ماكسويل أنها ستفيد المقرضين حيث لا يزال سوق الرهن العقاري يواجه تحديات بسبب ارتفاع أسعار الفائدة، وحجم القروض المحدود، وزيادة نفقات الإقراض.

قادة سوق الإقراض الرقمي في الولايات المتحدة

-

LendingtreeInc.

-

CAN Capital Inc.

-

Kiva Microfunds

-

Upstart Network Inc.

-

On Deck Capital Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الإقراض الرقمي في الولايات المتحدة

- سبتمبر 2023 - تم توفير تأمين حماية الدفع رسميًا، وهو حل إقراض جديد تقدمه TruStage، وهي شركة مستقرة للتأمين المالي والاستثمار والتكنولوجيا. باعتباره حل تأمين مدمج للمقرضين والمقترضين الرقميين، يعد منتج Payment Guard تطورًا مبتكرًا في سوق التأمين للإقراض الرقمي وتم اختياره مؤخرًا كمرشح نهائي لجوائز Finovate. والغرض منه هو الحماية من الخسائر المغطاة المفاجئة التي يمكن أن تسبب التخلف عن سداد القروض. يتم حماية المقترضين في حالة الإعاقة المغطاة أو فقدان الوظيفة من خلال تأمين TruStage Payment Guard Insurance.

- سبتمبر 2023 - أعلنت Citi اليوم أن شركة Foro Holdings, Inc.، وهي شركة توريد خدمات التمويل التجاري ومقرها شارلوت، قد استحوذت على Bridge الذي أنشأته منصة Citi (Bridge). عرضت Citi برنامج Bridge to Foro كجزء من الصفقة ودخلت في شراكة مع TTV Capital (TTV)، وUS Bank، وCorrelation Ventures لتزويد Foro بتمويل إضافي لدعم التوسع المستمر للشركة. من خلال منصتها الرقمية للتواصل مع مختلف المقرضين، تهدف Bridge إلى إضفاء الطابع الديمقراطي على الوصول إلى رأس المال للشركات الصغيرة والمتوسطة الحجم (SMBs). وفي الوقت نفسه، قد يستخدمها المقرضون لتبسيط عملية التنقيب وتوسيع نطاق وصولهم دون الاستثمار في البنية التحتية الجديدة.

- أغسطس 2022 - أعلنت شركة Arc Home LLC (Arc Home)، وهي شركة إقراض وخدمات سكنية كاملة الخدمات تنشط في قنوات البيع بالجملة والمراسلة والبيع بالتجزئة، أنها اختارت Tavant لتسريع استراتيجية التحول الرقمي الخاصة بها. تافانت هي شركة مقرها وادي السيليكون تقدم حلول الإقراض الرقمي الرائدة في السوق. تمنح شركة Arc Home، وهي شركة إقراض وطنية رائدة تقدم مجموعة شاملة من حلول الرهن العقاري، الأولوية لتجربة العملاء، والتي تعتمد جزئيًا على العمليات الفعالة.

- يوليو 2022 - بالإضافة إلى التزامها الحالي تجاه مؤسسات إيداع الأقلية (MDIs) مع جمعية المصرفيين الوطنيين، أعلنت شركة Upstart، وهي سوق رائدة لإقراض الذكاء الاصطناعي (AI)، أنها ستوفر وصولاً مفضلاً إلى منصة إقراض الذكاء الاصطناعي الخاصة بها بدون رسوم تنفيذ جميع المؤسسات المالية لتنمية المجتمع (CDFIs) على الصعيد الوطني. ويأتي هذا الإعلان مع انضمام Upstart إلى تحالف الفرص الاقتصادية كعضو مؤسس. تعمل هذه المنظمة الجديدة مع إدارة بايدن هاريس لتطوير طرق لتحقيق العدالة الاقتصادية في الولايات المتحدة.

تجزئة صناعة الإقراض الرقمي في الولايات المتحدة

الإقراض الرقمي هو عملية صرف وتحصيل القروض عبر مواقع الويب أو تطبيقات الهاتف المحمول. فهو يتيح الصرف الفوري ويساعد في خفض التكاليف. تعمل الشركات المالية غير المصرفية (NBFCs) ومقدمو خدمات الإقراض (LSPs) معًا لتوفير الائتمان للعملاء باستخدام منصة الأخير.

يتم تقسيم سوق الإقراض الرقمي في الولايات المتحدة حسب النوع (الإقراض الرقمي للأعمال، والإقراض الرقمي للمستهلك).

يتم توفير أحجام السوق والتوقعات من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| الإقراض الرقمي للأعمال |

| الإقراض الرقمي للمستهلك |

| حسب النوع | الإقراض الرقمي للأعمال |

| الإقراض الرقمي للمستهلك |

الأسئلة الشائعة حول أبحاث سوق الإقراض الرقمي في الولايات المتحدة

ما حجم سوق الإقراض الرقمي في الولايات المتحدة؟

من المتوقع أن يصل حجم سوق الإقراض الرقمي في الولايات المتحدة إلى 457.29 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 11.87٪ ليصل إلى 801.25 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق الإقراض الرقمي الحالي في الولايات المتحدة؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الإقراض الرقمي في الولايات المتحدة إلى 457.29 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق الإقراض الرقمي في الولايات المتحدة؟

LendingtreeInc.، CAN Capital Inc.، Kiva Microfunds، Upstart Network Inc.، On Deck Capital Inc. هي الشركات الكبرى العاملة في سوق الإقراض الرقمي بالولايات المتحدة.

ما هي السنوات التي يغطيها سوق الإقراض الرقمي في الولايات المتحدة، وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الإقراض الرقمي في الولايات المتحدة بنحو 403.01 مليار دولار أمريكي. يغطي التقرير حجم سوق الإقراض الرقمي في الولايات المتحدة للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الإقراض الرقمي في الولايات المتحدة للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة الإقراض الرقمي في الولايات المتحدة الأمريكية

إحصائيات لحصة سوق الإقراض الرقمي في الولايات المتحدة لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل الإقراض الرقمي في الولايات المتحدة توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.