حجم سوق الكولاجين في الولايات المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

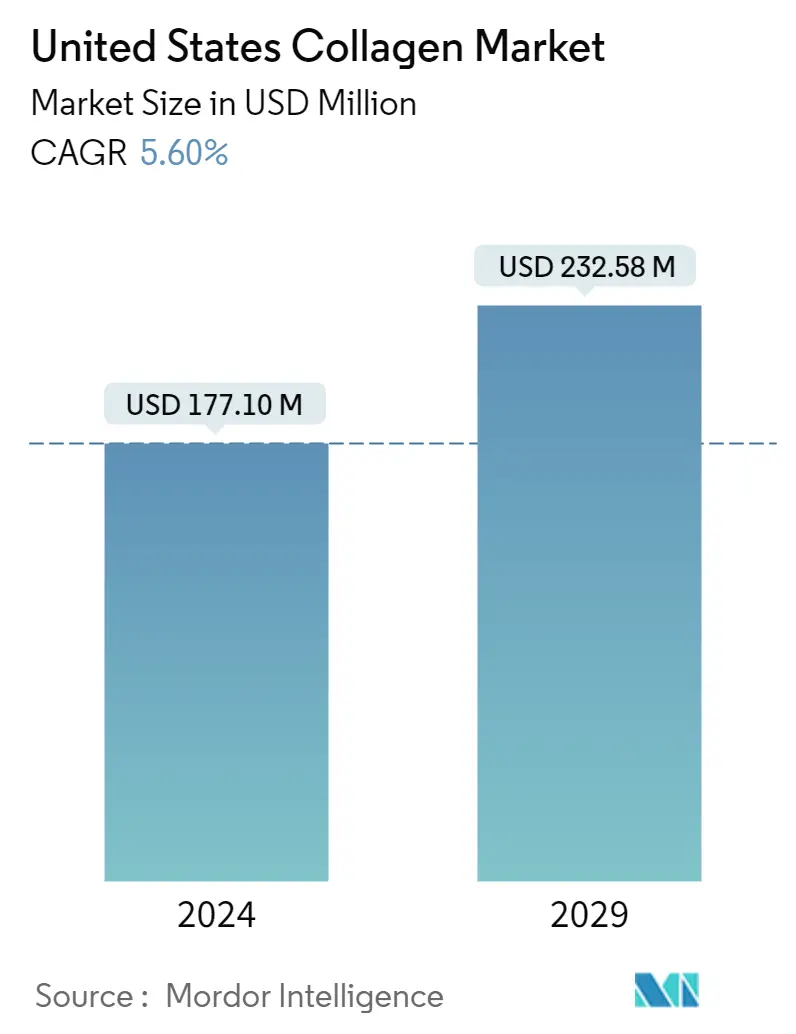

حجم السوق (2024) | USD 177.10 مليون دولار أمريكي |

|

|

حجم السوق (2029) | USD 232.58 مليون دولار أمريكي |

|

|

تركيز السوق | عالي |

|

|

أكبر مشاركة من قبل المستخدم النهائي | طعام و مشروبات |

|

|

CAGR(2024 - 2029) | 5.60 % |

|

|

الأسرع نموًا من قبل المستخدم النهائي | العناية الشخصية ومستحضرات التجميل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الكولاجين في الولايات المتحدة

يقدر حجم سوق الكولاجين في الولايات المتحدة بـ 177.10 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 232.58 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.60٪ خلال الفترة المتوقعة (2024-2029).

من المتوقع أن يحقق قطاع العناية الشخصية ومستحضرات التجميل مبيعات أعلى في الفترة المتوقعة بسبب تزايد تفضيلات المستهلكين لمنتجات التجميل ذات المكونات الطبيعية

- استحوذ قطاع الأغذية والمشروبات على أكبر حصة سوقية من حيث الطلب خلال فترة الدراسة. وفي إطار هذا القطاع، استحوذت الوجبات الخفيفة والمشروبات على حصة القيمة الرئيسية بنسبة 41.4% و34.4% حسب الطلب، على التوالي، في عام 2022، مما ساهم في نمو قطاع الأغذية والمشروبات. تتمتع ببتيدات الكولاجين بتطبيقات واسعة في المشروبات لأنها قابلة للذوبان بسهولة ويمكن غرسها في الماء العادي والمشروبات الغازية والعصائر والمشروبات.

- من المتوقع أن يكون قطاع العناية الشخصية ومستحضرات التجميل هو القطاع الأسرع نموًا في السوق، بمعدل نمو سنوي مركب يبلغ 7.53٪ خلال الفترة المتوقعة. ويرجع هذا النمو إلى تزايد تفضيل المكونات الطبيعية، مثل الكولاجين، في منتجات التجميل في البلاد. يعد الكولاجين أحد المكونات الوظيفية الرائدة لمنتجات التجميل في منطقة أمريكا الشمالية وأكثر من ذلك في الولايات المتحدة. في عام 2021، احتل الكولاجين المرتبة الثانية من بين 25 مكونًا وظيفيًا الأكثر مبيعًا في قطاع مستحضرات التجميل الطبيعية.

- أثبتت ببتيدات الكولاجين، على وجه الخصوص، فوائد جمالية للبشرة وتساهم في الحصول على بشرة وشعر أكثر صحة وشبابًا. أصبح المستهلكون الآن يدركون جيدًا فوائد الكولاجين لمنتجات التجميل والعناية بالبشرة المصنوعة من منتجات الكولاجين ويتخذون قرارات الشراء بناءً على مجموعة متنوعة من الأسباب، بما في ذلك نوع المصدر الحيواني ومعلومات سلسلة التوريد التي قدمتها العلامة التجارية. في الولايات المتحدة، كان مسحوق/ببتيدات الكولاجين هو الأبرز بين الأعمار 18 و24 عامًا (37%) مقارنة بـ 25 إلى 34 عامًا بنسبة 27% في عام 2021.

- ومن المتوقع أيضًا أن يكتسب قطاع التغذية الرياضية زخمًا، مسجلاً معدل نمو سنوي مركب قدره 7.20%. يوفر الكولاجين في التغذية الرياضية إغناء البروتين وتحسين الأداء الرياضي. وبالتالي، يوصي عدد متزايد من الصالات الرياضية والمدربين بهذا المنتج لتناول نسبة عالية من البروتين.

اتجاهات سوق الكولاجين في الولايات المتحدة

- أغذية الأطفال تشهد نمواً مطرداً بعد الوباء

- يقود نمو صناعة المخابز لاعبون تجاريون كبار

- الابتكار يحمل المفتاح للحفاظ على معدل النمو المطرد

- اتجاهات التغليف المستدامة والمبتكرة للتأثير على سوق حبوب الإفطار

- وتتحول تفضيلات المستهلكين إلى التوابل والصلصات الممتازة، بعيداً عن الحساء المعبأ

- اللاعبين الرئيسيين للتركيز على التحصين والإثراء الغذائي

- بدائل الألبان تشهد معدل نمو كبير

- التأكيد على الوعي والابتكار؛ القوة الدافعة وراء نمو سوق التغذية لكبار السن

- فرص كبيرة لمنتجات بديلة للحوم

- سوف تظهر التجارة الإلكترونية كواحدة من أكثر القنوات المفضلة

- يركز اللاعبون الرئيسيون بشكل أكبر على المكونات الصحية بعد كوفيد-19

- ستشهد التغذية الرياضية / الأداء نموًا كبيرًا خلال الفترة المتوقعة

- ومن المتوقع أن يؤثر ارتفاع صادرات الأعلاف وأسعار الأعلاف على الإنتاج

- صناعة مستحضرات التجميل في الولايات المتحدة مدفوعة بالتآزر بين الابتكار وتأثير وسائل التواصل الاجتماعي

- يؤدي نمو استهلاك البروتين الحيواني إلى توفير الفرص للاعبين الرئيسيين في قطاع المكونات

نظرة عامة على صناعة الكولاجين في الولايات المتحدة

تم توحيد سوق الكولاجين في الولايات المتحدة إلى حد ما، حيث تشغل الشركات الخمس الكبرى 71.89٪. اللاعبون الرئيسيون في هذا السوق هم شركة Cooke Inc.، وDarling Ingredients Inc.، وGelita AG، وNagase Co. Ltd، ومجموعة Tessenderlo (مرتبة أبجديًا).

قادة سوق الكولاجين في الولايات المتحدة

Cooke Inc.

Darling Ingredients Inc.

Gelita AG

Nagase & Co. Ltd

Tessenderlo Group

Other important companies include Holista Colltech, Italgelatine SpA, Lapi Gelatine SpA, Nitta Gelatin Inc., NutriScience Innovations LLC.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الكولاجين في الولايات المتحدة

- مايو 2021 حصلت شركة Holista Colltech، وهي شركة للتكنولوجيا الحيوية تعتمد على الأبحاث، على منحة بقيمة 501,250 دولارًا أستراليًا من حكومة أستراليا الغربية من خلال صندوق تطوير صناعة Collie Futures Industry لتوسيع إنتاج الكولاجين. ستكون Holista Colltech قادرة على توسيع الكولاجين الطبي عالي الجودة نتيجة لهذه المبادرة.

- مارس 2021 افتتحت شركة GELITA USA وحدة ببتيد الكولاجين الجديدة، وهي وحدة إنتاج تبلغ مساحتها 30 ألف قدم مربع في الطرف الجنوبي الشرقي للمجمع في منطقة بورت نيل الصناعية بالقرب من مدينة سيوكس في ولاية أيوا. هذا التوسع مدفوع بشكل رئيسي بنمو السوق المكون من رقمين لببتيدات الكولاجين من GELITA، خاصة في أسواق الصحة والجمال، مع عدم وجود علامة على التباطؤ في المستقبل.

- يناير 2021 أطلقت شركة Rousselot، وهي علامة تجارية تابعة لـ Darling Ingredients تنتج حلولًا تعتمد على الكولاجين، ببتيدات الكولاجين البحرية المعتمدة من MSC، Peptan®، في مؤتمر صياغة الجمال والعناية بالبشرة الافتراضي في عام 2021. يتم الحصول على هذا المكون من الأسماك البيضاء البحرية التي يتم صيدها بنسبة 100٪. ، معتمد من قبل مجلس الإشراف البحري (MSC)، ويستخدم بشكل رئيسي في مستحضرات التجميل الغذائية والمكملات الغذائية المتميزة. يتم إنتاج المكون في منشآت روسيلوت في فرنسا وهو متاح في جميع أنحاء العالم. العوامل الدافعة الرئيسية وراء الإطلاق هي التطورات المتزايدة في المنتجات الجديدة باستخدام الكولاجين المستخرج من أسماك المحيط البرية والطلب المتزايد على منتجات التجميل والمكملات الغذائية المصنوعة من الكولاجين السمكي.

تقرير سوق الكولاجين في الولايات المتحدة – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. حجم سوق المستخدم النهائي

2.1.1. أغذية الأطفال وصيغة الرضع

2.1.2. مخبز

2.1.3. المشروبات

2.1.4. حبوب الإفطار

2.1.5. التوابل / الصلصات

2.1.6. الحلويات

2.1.7. الألبان ومنتجات الألبان البديلة

2.1.8. تغذية المسنين والتغذية الطبية

2.1.9. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

2.1.10. المنتجات الغذائية RTE/RTC

2.1.11. وجبات خفيفة

2.1.12. تغذية الرياضة/الأداء

2.1.13. الأعلاف الحيوانية

2.1.14. العناية الشخصية ومستحضرات التجميل

2.2. اتجاهات استهلاك البروتين

2.2.1. حيوان

2.3. اتجاهات الإنتاج

2.3.1. حيوان

2.4. الإطار التنظيمي

2.4.1. الولايات المتحدة

2.5. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. استمارة

3.1.1. على أساس الحيوان

3.1.2. مقرها البحرية

3.2. المستخدم النهائي

3.2.1. الأعلاف الحيوانية

3.2.2. طعام و مشروبات

3.2.2.1. بواسطة المستخدم النهائي الفرعي

3.2.2.1.1. مخبز

3.2.2.1.2. المشروبات

3.2.2.1.3. حبوب الإفطار

3.2.2.1.4. وجبات خفيفة

3.2.3. العناية الشخصية ومستحضرات التجميل

3.2.4. المكملات

3.2.4.1. بواسطة المستخدم النهائي الفرعي

3.2.4.1.1. تغذية المسنين والتغذية الطبية

3.2.4.1.2. تغذية الرياضة/الأداء

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Cooke Inc.

4.4.2. Darling Ingredients Inc.

4.4.3. Gelita AG

4.4.4. Holista Colltech

4.4.5. Italgelatine SpA

4.4.6. Lapi Gelatine SpA

4.4.7. Nagase & Co. Ltd

4.4.8. Nitta Gelatin Inc.

4.4.9. NutriScience Innovations LLC

4.4.10. Tessenderlo Group

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- حجم سوق أغذية الأطفال وتركيبات الرضع، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 2:

- حجم سوق المخبوزات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 3:

- حجم سوق المشروبات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 4:

- حجم سوق حبوب الإفطار، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 5:

- حجم سوق التوابل/الصلصات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 6:

- حجم سوق الحلويات، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 7:

- حجم سوق الألبان ومنتجات الألبان البديلة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 8:

- حجم سوق تغذية المسنين والتغذية الطبية، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 9:

- حجم سوق اللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 10:

- حجم سوق المنتجات الغذائية RTE/RTC، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 11:

- حجم سوق الوجبات الخفيفة، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 12:

- حجم سوق التغذية الرياضية/الأداء، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 13:

- حجم سوق الأعلاف الحيوانية، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 14:

- حجم سوق العناية الشخصية ومستحضرات التجميل، بالطن المتري، الولايات المتحدة، 2017 - 2029

- شكل 15:

- نصيب الفرد من استهلاك البروتين الحيواني، جرام، الولايات المتحدة، 2017 - 2029

- شكل 16:

- إنتاج اللحوم، بالطن المتري، الولايات المتحدة، 2017 - 2021

- شكل 17:

- حجم سوق الكولاجين، بالأطنان، الولايات المتحدة، 2017 - 2029

- شكل 18:

- قيمة سوق الكولاجين بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 19:

- حجم سوق الكولاجين حسب الشكل والأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 20:

- قيمة سوق الكولاجين حسب الشكل، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق الكولاجين حسب الشكل،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 22:

- حصة حجم سوق الكولاجين حسب الشكل،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 23:

- حجم سوق الكولاجين، على أساس حيواني، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 24:

- قيمة سوق الكولاجين، على أساس حيواني، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق الكولاجين من قبل المستخدم النهائي، النسبة المئوية للحيوان، الولايات المتحدة، 2022 مقابل 2029

- شكل 26:

- حجم سوق الكولاجين البحري، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 27:

- قيمة سوق الكولاجين البحري، بالدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 28:

- حصة قيمة سوق الكولاجين من قبل المستخدم النهائي، النسبة المئوية للقاعدة البحرية، الولايات المتحدة، 2022 مقابل 2029

- شكل 29:

- حجم سوق الكولاجين حسب المستخدم النهائي، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 30:

- قيمة سوق الكولاجين حسب المستخدم النهائي، دولار أمريكي، الولايات المتحدة، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق الكولاجين من قبل المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 32:

- حصة حجم سوق الكولاجين من قبل المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 33:

- حجم سوق الكولاجين، أعلاف الحيوانات، الولايات المتحدة، 2017 - 2029

- شكل 34:

- قيمة سوق الكولاجين، أعلاف الحيوانات، الولايات المتحدة، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق الكولاجين حسب الشكل، نسبة العلف الحيواني، الولايات المتحدة، 2022 مقابل 2029

- شكل 36:

- حجم سوق الكولاجين، المستخدم النهائي للأغذية والمشروبات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 37:

- قيمة سوق الكولاجين، المستخدم النهائي للأغذية والمشروبات، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 38:

- حصة القيمة من سوق الكولاجين حسب المستخدم النهائي للأغذية والمشروبات،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 39:

- الحصة الحجمية لسوق الكولاجين حسب المستخدم النهائي للأغذية والمشروبات،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 40:

- حجم سوق الكولاجين، المخبوزات، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 41:

- قيمة سوق الكولاجين، المخبوزات، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 42:

- حصة القيمة من سوق الكولاجين حسب الشكل، نسبة المخابز، الولايات المتحدة، 2022 مقابل 2029

- شكل 43:

- حجم سوق الكولاجين والمشروبات والأطنان المترية والولايات المتحدة، 2017 - 2029

- شكل 44:

- قيمة سوق الكولاجين والمشروبات بالدولار الأمريكي والولايات المتحدة، 2017 - 2029

- شكل 45:

- حصة القيمة من سوق الكولاجين حسب الشكل، نسبة المشروبات، الولايات المتحدة، 2022 مقابل 2029

- شكل 46:

- حجم سوق الكولاجين، حبوب الإفطار، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 47:

- قيمة سوق الكولاجين، حبوب الإفطار، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 48:

- حصة القيمة من سوق الكولاجين حسب الشكل، النسبة المئوية لحبوب الإفطار، الولايات المتحدة، 2022 مقابل 2029

- شكل 49:

- حجم سوق الكولاجين، الوجبات الخفيفة، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 50:

- قيمة سوق الكولاجين والوجبات الخفيفة بالدولار الأمريكي والولايات المتحدة، 2017 - 2029

- شكل 51:

- حصة القيمة من سوق الكولاجين حسب الشكل، النسبة المئوية للوجبات الخفيفة، الولايات المتحدة، 2022 مقابل 2029

- شكل 52:

- حجم سوق الكولاجين والعناية الشخصية ومستحضرات التجميل، الولايات المتحدة، 2017 - 2029

- شكل 53:

- قيمة سوق الكولاجين والعناية الشخصية ومستحضرات التجميل، الولايات المتحدة، 2017 - 2029

- شكل 54:

- حصة القيمة من سوق الكولاجين حسب الشكل، النسبة المئوية للعناية الشخصية ومستحضرات التجميل، الولايات المتحدة، 2022 مقابل 2029

- شكل 55:

- حجم سوق الكولاجين، المكملات الغذائية للمستخدم النهائي، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 56:

- قيمة سوق الكولاجين، المكملات الغذائية للمستخدم النهائي، دولار أمريكي، الولايات المتحدة، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق الكولاجين حسب المكملات المستخدم النهائي،٪، الولايات المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 58:

- حصة الحجم من سوق الكولاجين حسب المكملات المستخدم النهائي،٪، الولايات المتحدة، 2017 VS 2023 VS 2029

- شكل 59:

- حجم سوق الكولاجين، تغذية المسنين والتغذية الطبية، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 60:

- قيمة سوق الكولاجين وتغذية المسنين والتغذية الطبية بالدولار الأمريكي والولايات المتحدة، 2017 - 2029

- شكل 61:

- حصة القيمة من سوق الكولاجين حسب الشكل، النسبة المئوية لتغذية المسنين والتغذية الطبية، الولايات المتحدة، 2022 مقابل 2029

- شكل 62:

- حجم سوق الكولاجين، التغذية الرياضية/الأداء، بالأطنان المترية، الولايات المتحدة، 2017 - 2029

- شكل 63:

- قيمة سوق الكولاجين، التغذية الرياضية/الأداء، الدولار الأمريكي، الولايات المتحدة، 2017 - 2029

- شكل 64:

- حصة القيمة من سوق الكولاجين حسب الشكل، النسبة المئوية للتغذية الرياضية/الأداء، الولايات المتحدة، 2022 مقابل 2029

- شكل 65:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، سوق الكولاجين في الولايات المتحدة، 2017 - 2022

- شكل 66:

- الاستراتيجيات الأكثر اعتماداً، العدد، الولايات المتحدة، 2017 - 2022

- شكل 67:

- حصة القيمة من اللاعبين الرئيسيين،٪، سوق الكولاجين في الولايات المتحدة، 2021

تجزئة صناعة الكولاجين في الولايات المتحدة

يتم تغطية المنتجات ذات الأساس الحيواني والبحرية كقطاعات حسب النموذج. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي.

- استحوذ قطاع الأغذية والمشروبات على أكبر حصة سوقية من حيث الطلب خلال فترة الدراسة. وفي إطار هذا القطاع، استحوذت الوجبات الخفيفة والمشروبات على حصة القيمة الرئيسية بنسبة 41.4% و34.4% حسب الطلب، على التوالي، في عام 2022، مما ساهم في نمو قطاع الأغذية والمشروبات. تتمتع ببتيدات الكولاجين بتطبيقات واسعة في المشروبات لأنها قابلة للذوبان بسهولة ويمكن غرسها في الماء العادي والمشروبات الغازية والعصائر والمشروبات.

- من المتوقع أن يكون قطاع العناية الشخصية ومستحضرات التجميل هو القطاع الأسرع نموًا في السوق، بمعدل نمو سنوي مركب يبلغ 7.53٪ خلال الفترة المتوقعة. ويرجع هذا النمو إلى تزايد تفضيل المكونات الطبيعية، مثل الكولاجين، في منتجات التجميل في البلاد. يعد الكولاجين أحد المكونات الوظيفية الرائدة لمنتجات التجميل في منطقة أمريكا الشمالية وأكثر من ذلك في الولايات المتحدة. في عام 2021، احتل الكولاجين المرتبة الثانية من بين 25 مكونًا وظيفيًا الأكثر مبيعًا في قطاع مستحضرات التجميل الطبيعية.

- أثبتت ببتيدات الكولاجين، على وجه الخصوص، فوائد جمالية للبشرة وتساهم في الحصول على بشرة وشعر أكثر صحة وشبابًا. أصبح المستهلكون الآن يدركون جيدًا فوائد الكولاجين لمنتجات التجميل والعناية بالبشرة المصنوعة من منتجات الكولاجين ويتخذون قرارات الشراء بناءً على مجموعة متنوعة من الأسباب، بما في ذلك نوع المصدر الحيواني ومعلومات سلسلة التوريد التي قدمتها العلامة التجارية. في الولايات المتحدة، كان مسحوق/ببتيدات الكولاجين هو الأبرز بين الأعمار 18 و24 عامًا (37%) مقارنة بـ 25 إلى 34 عامًا بنسبة 27% في عام 2021.

- ومن المتوقع أيضًا أن يكتسب قطاع التغذية الرياضية زخمًا، مسجلاً معدل نمو سنوي مركب قدره 7.20%. يوفر الكولاجين في التغذية الرياضية إغناء البروتين وتحسين الأداء الرياضي. وبالتالي، يوصي عدد متزايد من الصالات الرياضية والمدربين بهذا المنتج لتناول نسبة عالية من البروتين.

| استمارة | |

| على أساس الحيوان | |

| مقرها البحرية |

| المستخدم النهائي | ||||||||

| الأعلاف الحيوانية | ||||||||

| ||||||||

| العناية الشخصية ومستحضرات التجميل | ||||||||

|

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.