حجم سوق الخدمات الغذائية في المملكة المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 99.44 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 134.50 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر حصة حسب نوع الخدمة الغذائية | مطاعم الخدمة السريعة |

|

|

CAGR(2024 - 2029) | 6.23 % |

|

|

الأسرع نموًا حسب نوع الخدمات الغذائية | المطبخ السحابي |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في المملكة المتحدة

يقدر حجم سوق الخدمات الغذائية في المملكة المتحدة بـ 99.44 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 134.50 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.23٪ خلال الفترة المتوقعة (2024-2029).

إن ارتفاع استهلاك القهوة والشاي في البلاد وخاصة في الشاي / القهوة المتخصصة يقود نمو السوق

- من المتوقع أن يسجل قطاع مطاعم الخدمة السريعة معدل نمو سنوي مركب قدره 5.20% من حيث القيمة خلال الفترة المتوقعة، وذلك بسبب التوحيد عبر سلاسل منافذ الطعام من حيث الأجواء والنظافة ووقت الخدمة وسهولة الوصول. ومن المتوقع أن يؤدي ذلك إلى زيادة اهتمام المستهلكين، وبالتالي زيادة الإقبال الإجمالي.

- ومع ذلك، من المتوقع أن تسجل المطابخ السحابية أسرع نمو بمعدل نمو سنوي مركب يبلغ 31.84% خلال الفترة المتوقعة، مع ازدهار تفضيل التسليم عبر الإنترنت من قبل المستهلكين، خاصة بعد جائحة كوفيد-19. شهدت البلاد نموًا في التسليم عبر الإنترنت بنسبة 110% في عام 2021. علاوة على ذلك، فإن القدرة على تحمل التكاليف التي تقدمها المطابخ السحابية للمصنعين باستثمارات أقل تعمل على تعزيز نمو المطابخ السحابية في المملكة المتحدة.

- سجل سوق المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 5.56% من حيث القيمة خلال فترة الدراسة. استحوذ المطبخ الأوروبي على الحصة الأكبر من السوق في عام 2022، بحصة تبلغ 47.06%. يمكن أن يعزى نمو هذا القطاع إلى تقديم المطاعم خيارات نباتية ومنخفضة السكر وخالية من الغلوتين إلى الأطباق الأوروبية التقليدية. حاولت منافذ FSR جعل هذه الأطباق أكثر صحة وأكثر جاذبية للمستهلك بسبب الطلب المتزايد على الأنظمة الغذائية الغذائية في المملكة المتحدة.

- ويدعم نمو المقاهي والحانات ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في فئة الشاي / القهوة المتخصصة. يشرب حوالي 70% من المستهلكين في المملكة المتحدة فنجانين من القهوة على الأقل أو أكثر يوميًا. علاوة على ذلك، فإن 23% من شاربي القهوة يشربون بانتظام أكثر من ثلاثة فناجين من القهوة يوميًا، و21% يشربون أكثر من أربعة فناجين يوميًا في عام 2021. وبالتالي، من المتوقع أن يسجل قطاع المقاهي والحانات في المملكة المتحدة معدل نمو سنوي مركب قدره 4.87. ٪ من حيث القيمة خلال فترة التنبؤ.

المقاهي والحانات تمتلك حصة كبيرة في السوق

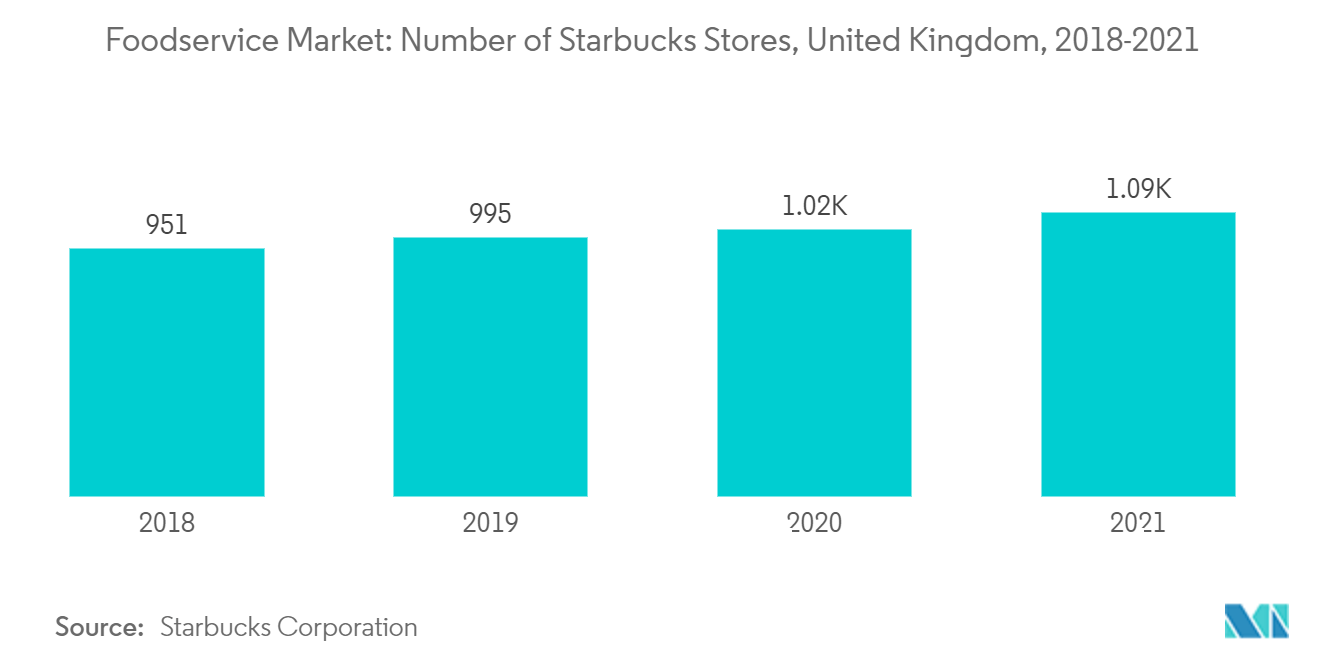

أدت ثقافة المقاهي القوية في المملكة المتحدة إلى زيادة عدد مؤسسات المقاهي والحانات كل عام. يشمل العدد المتزايد من المقاهي والحانات مزيجا من غير المتخصصين والمستقلين والسلاسل الكبرى ، مثل ستاربكس وكوستا كوفي وكافيه نيرو ، مما يلبي طلب المستهلكين على خلطات القهوة المختلفة. وفقا لمسح Allegra World Coffee Portal لعام 2021 ، يوجد في Costa Coffee 2,792 مقهى في المملكة المتحدة. ساهمت ثقافة القهوة القوية في البلاد بشكل كبير في نمو المقاهي / المقاهي.ظل متجر السوبر ماركت أكبر قناة فرعية للإمدادات الغذائية حتى مرحلة الوباء ، ولكن من المتوقع أن ينخفض وجوده في نمو السوق بسبب الضغط المتزايد للتنافس مع خبراء الوجبات الثابتة.

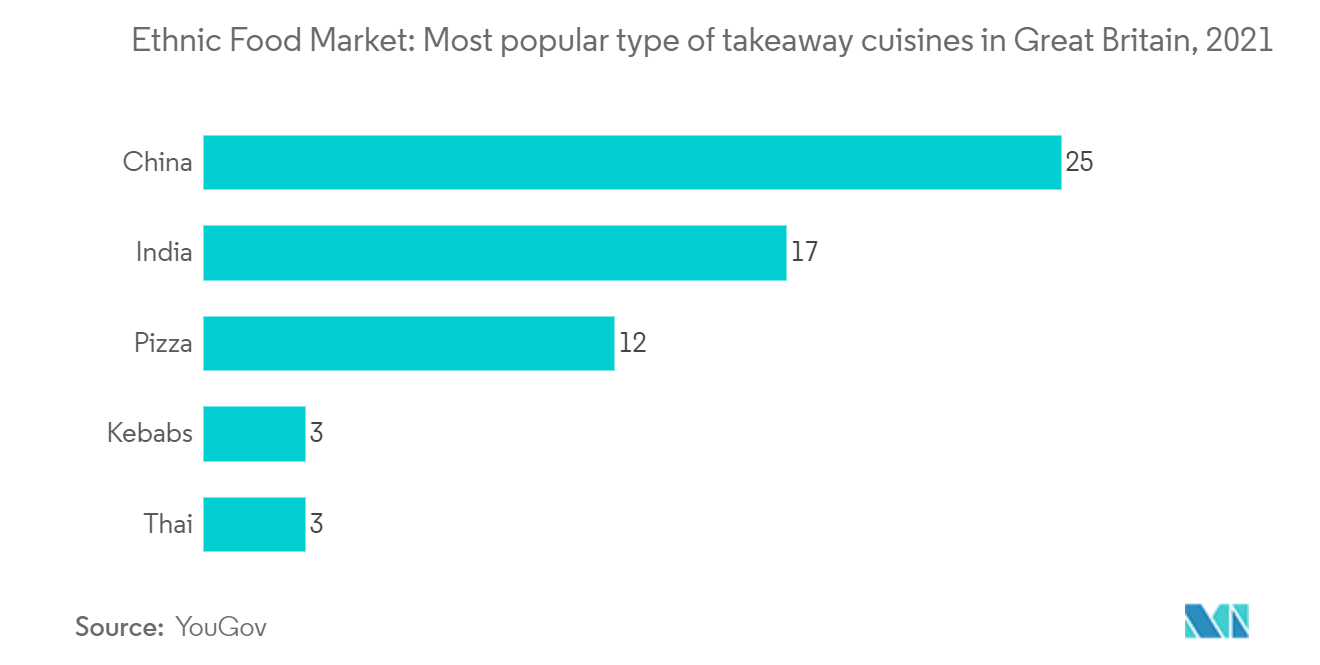

تزايد الطلب على المأكولات متعددة المطابخ أو المأكولات العرقية

يتزايد الطلب على المأكولات متعددة المطابخ أو العرقية في البلدان الأوروبية ، بما في ذلك المملكة المتحدة ، حيث يرغب المزيد من المستهلكين ، وخاصة جيل الألفية وجيل طفرة المواليد ، في تجربة المأكولات الجديدة والعالمية. يتزايد استهلاك الأغذية الصحية والمغذية ، إلى جانب زيادة الاستثمار الرأسمالي في صنع أغذية صحية وتقليدية ، مما يعزز سوق الخدمات الغذائية في المملكة المتحدة. يركز مصنعو الأغذية العرقية بشكل أكبر على جودة الطعام وعوامل الراحة وأنواع مختلفة من المأكولات وتغليف المواد الغذائية. علاوة على ذلك ، فإن ارتفاع معدل الهجرة ، والسكان السياحيين ، وزيادة الأحداث الرياضية قد دعمت الطلب على الغذاء العرقي. لتلبية الذوق الشخصي للمستهلكين ، يقوم متعهدو تقديم الطعام أو المطاعم الخاصة بالمطبخ بإعداد أكشاكهم في القرى والملاعب وبالقرب من الأماكن التي تقام فيها الأحداث الرياضية لزيادة شعبيتها. تشمل بعض المأكولات العرقية الأكثر شيوعا التي يتم استهلاكها اليابانية والصينية والمكسيكية والإيطالية واليونانية والفرنسية والتايلاندية والإسبانية والهندية ، والتي يتم تقديمها بشكل متزايد للمستهلكين عبر الفنادق والمطاعم وقاعات الطعام ومقتنيات الوجبات السريعة وما إلى ذلك.

نظرة عامة على صناعة الخدمات الغذائية في المملكة المتحدة

سوق الخدمات الغذائية في المملكة المتحدة مجزأ، حيث تشغل الشركات الخمس الكبرى 2.51%. اللاعبون الرئيسيون في هذا السوق هم Greggs PLC، وشركة ماكدونالدز، ومجموعة Nando's Group Holdings Limited، وPizzaExpress (المطاعم) المحدودة، وThe Restaurant Group PLC (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في المملكة المتحدة

Greggs PLC

McDonald's Corporation

Nando's Group Holdings Limited

PizzaExpress (Restaurants) Limited

The Restaurant Group PLC

Other important companies include Admiral Taverns Ltd., Co-operative Group Limited, Costa Coffee, Doctor's Associates, Inc., Domino's Pizza Group PLC, Marston's PLC, Mitchells & Butlers PLC, Pizza Hut (U.K.) Limited, Starbucks Corporation, Stonegate Group, Tesco PLC, Whitbread PLC, Yum! Brands, Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في المملكة المتحدة

- أغسطس 2023 أعلنت سلسلة المقاهي ستاربكس عن خطط لاستثمار 32.78 مليون دولار أمريكي لفتح 100 منفذ جديد في جميع أنحاء المملكة المتحدة في عام 2023، حيث تتوقع استمرار زخم نموها.

- يناير 2023 أضافت كوستا كوفي وجبات جديدة إلى قائمتها مثل لفائف بيتزا الدجاج المتبل بالكاجون، وشاي uzeTea Mellow Mango Superfuzions، وشاي FuzeTea Spiced Apple Flavor Superfuzions، وشاي FuzeTea Citrus Zing Superfuzions، وChic'n Panini النباتي المشوي، ورقائق عدس Burts BBQ، والمسلوق. بريوش البيض والبيكون، وساندويتش إم آند إس سموكد هام آند كولسلو، أو مينيسترون إم آند إس الجديد مع شوربة لحم الخنزير المقدد، وقطع أناناس إم آند إس، ومجموعة جديدة من كعكة الشوكولاتة كورن فليك وكعك الكراميل في منافذ بيعها في المملكة المتحدة.

- ديسمبر 2022 دخلت Co-op في شراكة مع Just Eat لإطلاق شراكة توصيل عبر الإنترنت عند الطلب، مما يزيد من إمكانية الوصول إلى التسوق السريع والمريح في المجتمعات على مستوى البلاد. ومن خلال هذه الشراكة، يمكن للمتسوقين طلب العناصر من Co-op للتسليم السريع في أقل من 30 دقيقة عبر تطبيق Just Eat والموقع الإلكتروني.

تقرير سوق الخدمات الغذائية في المملكة المتحدة – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد المنافذ

2.2. متوسط قيمة الطلب

2.3. الإطار التنظيمي

2.3.1. المملكة المتحدة

2.4. تحليل القائمة

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. نوع الخدمة الغذائية

3.1.1. المقاهي والحانات

3.1.1.1. حسب المطبخ

3.1.1.1.1. الحانات والحانات

3.1.1.1.2. المقاهي

3.1.1.1.3. ألواح العصير/العصائر/الحلويات

3.1.1.1.4. محلات القهوة والشاي المتخصصة

3.1.2. المطبخ السحابي

3.1.3. مطاعم الخدمة الكاملة

3.1.3.1. حسب المطبخ

3.1.3.1.1. الآسيوية

3.1.3.1.2. الأوروبية

3.1.3.1.3. أمريكي لاتيني

3.1.3.1.4. شرق اوسطي

3.1.3.1.5. امريكي شمالي

3.1.3.1.6. مطابخ FSR الأخرى

3.1.4. مطاعم الخدمة السريعة

3.1.4.1. حسب المطبخ

3.1.4.1.1. مخابز

3.1.4.1.2. برجر

3.1.4.1.3. بوظة

3.1.4.1.4. المأكولات القائمة على اللحوم

3.1.4.1.5. بيتزا

3.1.4.1.6. مطابخ مطاعم QSR الأخرى

3.2. مَنفَذ

3.2.1. منافذ متسلسلة

3.2.2. منافذ مستقلة

3.3. موقع

3.3.1. فراغ

3.3.2. إقامة

3.3.3. بيع بالتجزئة

3.3.4. مستقل

3.3.5. يسافر

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Admiral Taverns Ltd.

4.4.2. Co-operative Group Limited

4.4.3. Costa Coffee

4.4.4. Doctor's Associates, Inc.

4.4.5. Domino's Pizza Group PLC

4.4.6. Greggs PLC

4.4.7. Marston's PLC

4.4.8. McDonald's Corporation

4.4.9. Mitchells & Butlers PLC

4.4.10. Nando's Group Holdings Limited

4.4.11. Pizza Hut (U.K.) Limited

4.4.12. PizzaExpress (Restaurants) Limited

4.4.13. Starbucks Corporation

4.4.14. Stonegate Group

4.4.15. Tesco PLC

4.4.16. The Restaurant Group PLC

4.4.17. Whitbread PLC

4.4.18. Yum! Brands, Inc.

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- عدد وحدات منافذ البيع لقنوات الخدمات الغذائية، المملكة المتحدة، 2017 - 2029

- شكل 2:

- متوسط قيمة الطلب حسب قنوات خدمات الأغذية، بالدولار الأمريكي، والمملكة المتحدة، 2017 مقابل 2022 مقابل 2029

- شكل 3:

- سوق الخدمات الغذائية في المملكة المتحدة، القيمة، الدولار الأمريكي، 2017 - 2029

- شكل 4:

- قيمة سوق الخدمات الغذائية حسب نوع الخدمات الغذائية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 5:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب نوع الخدمات الغذائية، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 6:

- قيمة المقاهي والحانات سوق خدمات الأغذية حسب المطبخ، الدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 7:

- حصة القيمة من المقاهي والحانات سوق خدمات الأغذية حسب المطبخ،٪، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 8:

- قيمة سوق الخدمات الغذائية عبر الحانات والحانات، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 9:

- حصة القيمة من سوق خدمات الأغذية للحانات والحانات من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 10:

- قيمة سوق الخدمات الغذائية عبر المقاهي، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 11:

- حصة القيمة من سوق خدمات المقاهي الغذائية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 12:

- قيمة سوق الخدمات الغذائية عبر ألواح العصائر/المرطبات/الحلويات، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق العصائر/المرطبات/الحلويات من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 14:

- قيمة سوق الخدمات الغذائية من خلال متاجر القهوة والشاي المتخصصة، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 15:

- حصة القيمة من متاجر القهوة والشاي المتخصصة في سوق خدمات الأغذية حسب منافذ البيع، %، المملكة المتحدة، 2022 مقابل 2029

- شكل 16:

- قيمة سوق خدمات أغذية المطبخ السحابية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 17:

- حصة القيمة من سوق خدمات أغذية المطبخ السحابية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 18:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 19:

- حصة القيمة من سوق خدمات الأغذية للمطاعم ذات الخدمة الكاملة حسب المطبخ، %، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 20:

- قيمة سوق الخدمات الغذائية الآسيوية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق الخدمات الغذائية الآسيوية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 22:

- قيمة سوق الخدمات الغذائية الأوروبية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 23:

- حصة القيمة من سوق الخدمات الغذائية الأوروبية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 24:

- قيمة سوق الخدمات الغذائية في أمريكا اللاتينية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا اللاتينية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 26:

- قيمة سوق خدمات الأغذية في الشرق الأوسط، الدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق خدمات الأغذية في الشرق الأوسط من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 28:

- قيمة سوق الخدمات الغذائية في أمريكا الشمالية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 29:

- حصة القيمة من سوق خدمات الأغذية في أمريكا الشمالية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 30:

- قيمة سوق مطابخ FSR الأخرى، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 31:

- حصة القيمة من أسواق خدمات الأغذية الأخرى لمأكولات FSR من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 32:

- قيمة سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 33:

- حصة القيمة من سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، %، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 34:

- قيمة سوق خدمات الأغذية للمخابز بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق خدمات الأغذية للمخابز من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 36:

- قيمة سوق خدمات الأطعمة البرجر، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 37:

- حصة القيمة من سوق خدمات البرجر الغذائية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 38:

- قيمة سوق خدمات الأغذية للآيس كريم، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 39:

- حصة القيمة من سوق خدمات الأغذية الآيس كريم من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 40:

- قيمة سوق خدمات الأطعمة التي تعتمد على اللحوم، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق خدمات الأطعمة التي تعتمد على اللحوم، حسب منافذ البيع، %، المملكة المتحدة، 2022 مقابل 2029

- شكل 42:

- قيمة سوق خدمات البيتزا الغذائية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق خدمات البيتزا الغذائية من خلال منافذ البيع،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 44:

- قيمة مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 45:

- حصة القيمة من سوق خدمات الأغذية لمأكولات مطاعم الخدمة السريعة الأخرى حسب منافذ البيع، %، المملكة المتحدة، 2022 مقابل 2029

- شكل 46:

- قيمة سوق الخدمات الغذائية حسب OUTLET، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 47:

- حصة القيمة من سوق الخدمات الغذائية، %، حسب منافذ البيع، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- قيمة سوق الخدمات الغذائية عبر منافذ البيع المتسلسلة، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 49:

- حصة القيمة من منافذ البيع المتسلسلة لسوق خدمات الأغذية حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 50:

- قيمة سوق الخدمات الغذائية عبر منافذ البيع المستقلة، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 51:

- حصة القيمة من منافذ البيع المستقلة في سوق خدمات الأغذية حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 52:

- قيمة سوق الخدمات الغذائية حسب الموقع، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 53:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب الموقع، المملكة المتحدة، 2017 مقابل 2023 مقابل 2029

- شكل 54:

- قيمة سوق الخدمات الغذائية عبر الموقع الترفيهي، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق خدمات الأغذية الترفيهية حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 56:

- قيمة سوق الخدمات الغذائية عبر موقع السكن، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق خدمات الأغذية السكنية حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 58:

- قيمة سوق الخدمات الغذائية عبر موقع البيع بالتجزئة، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق خدمات الأغذية بالتجزئة حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 60:

- قيمة سوق الخدمات الغذائية عبر الموقع المستقل، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 61:

- حصة القيمة من سوق خدمات الأغذية المستقلة حسب نوع خدمة الأغذية،٪، المملكة المتحدة، 2022 مقابل 2029

- شكل 62:

- قيمة سوق الخدمات الغذائية عبر موقع السفر، بالدولار الأمريكي، المملكة المتحدة، 2017 - 2029

- شكل 63:

- حصة القيمة من سوق خدمات الأغذية أثناء السفر حسب نوع خدمة الأغذية، %، المملكة المتحدة، 2022 مقابل 2029

- شكل 64:

- الشركات الأكثر نشاطاً حسب عدد التحركات الإستراتيجية، العدد، المملكة المتحدة، 2019 - 2023

- شكل 65:

- أكثر الاستراتيجيات اعتماداً، العدد، المملكة المتحدة، 2019 - 2023

- شكل 66:

- حصة القيمة من اللاعبين الرئيسيين،٪، المملكة المتحدة، 2022

المملكة المتحدة تجزئة صناعة الخدمات الغذائية

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- من المتوقع أن يسجل قطاع مطاعم الخدمة السريعة معدل نمو سنوي مركب قدره 5.20% من حيث القيمة خلال الفترة المتوقعة، وذلك بسبب التوحيد عبر سلاسل منافذ الطعام من حيث الأجواء والنظافة ووقت الخدمة وسهولة الوصول. ومن المتوقع أن يؤدي ذلك إلى زيادة اهتمام المستهلكين، وبالتالي زيادة الإقبال الإجمالي.

- ومع ذلك، من المتوقع أن تسجل المطابخ السحابية أسرع نمو بمعدل نمو سنوي مركب يبلغ 31.84% خلال الفترة المتوقعة، مع ازدهار تفضيل التسليم عبر الإنترنت من قبل المستهلكين، خاصة بعد جائحة كوفيد-19. شهدت البلاد نموًا في التسليم عبر الإنترنت بنسبة 110% في عام 2021. علاوة على ذلك، فإن القدرة على تحمل التكاليف التي تقدمها المطابخ السحابية للمصنعين باستثمارات أقل تعمل على تعزيز نمو المطابخ السحابية في المملكة المتحدة.

- سجل سوق المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 5.56% من حيث القيمة خلال فترة الدراسة. استحوذ المطبخ الأوروبي على الحصة الأكبر من السوق في عام 2022، بحصة تبلغ 47.06%. يمكن أن يعزى نمو هذا القطاع إلى تقديم المطاعم خيارات نباتية ومنخفضة السكر وخالية من الغلوتين إلى الأطباق الأوروبية التقليدية. حاولت منافذ FSR جعل هذه الأطباق أكثر صحة وأكثر جاذبية للمستهلك بسبب الطلب المتزايد على الأنظمة الغذائية الغذائية في المملكة المتحدة.

- ويدعم نمو المقاهي والحانات ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في فئة الشاي / القهوة المتخصصة. يشرب حوالي 70% من المستهلكين في المملكة المتحدة فنجانين من القهوة على الأقل أو أكثر يوميًا. علاوة على ذلك، فإن 23% من شاربي القهوة يشربون بانتظام أكثر من ثلاثة فناجين من القهوة يوميًا، و21% يشربون أكثر من أربعة فناجين يوميًا في عام 2021. وبالتالي، من المتوقع أن يسجل قطاع المقاهي والحانات في المملكة المتحدة معدل نمو سنوي مركب قدره 4.87. ٪ من حيث القيمة خلال فترة التنبؤ.

| نوع الخدمة الغذائية | ||||||||||

| ||||||||||

| المطبخ السحابي | ||||||||||

| ||||||||||

|

| مَنفَذ | |

| منافذ متسلسلة | |

| منافذ مستقلة |

| موقع | |

| فراغ | |

| إقامة | |

| بيع بالتجزئة | |

| مستقل | |

| يسافر |

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك