حجم سوق الطاقة الشمسية في دولة الإمارات العربية المتحدة

| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

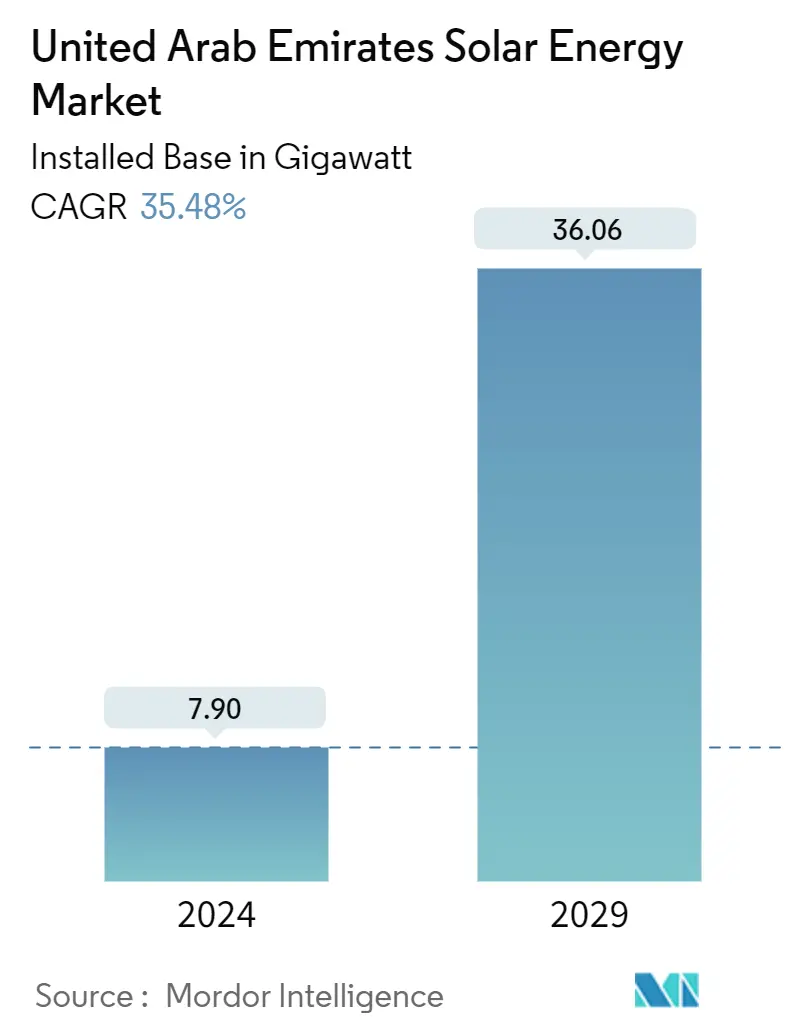

| حجم السوق (2024) | 7.90 جيجاوات |

| حجم السوق (2029) | 36.06 جيجاوات |

| CAGR(2024 - 2029) | 35.48 % |

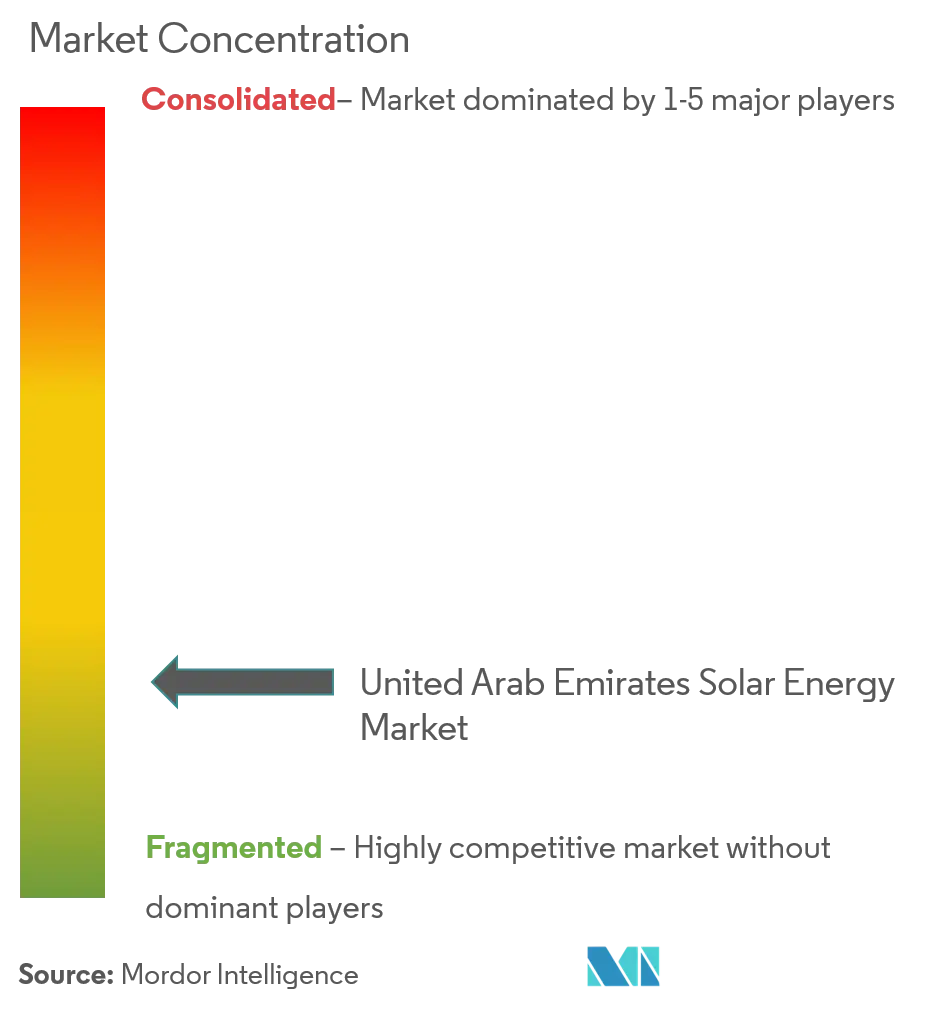

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الطاقة الشمسية في دولة الإمارات العربية المتحدة

من المتوقع أن ينمو حجم سوق الطاقة الشمسية في الإمارات العربية المتحدة من حيث القاعدة المركبة من 7.90 جيجاوات في عام 2024 إلى 36.06 جيجاوات بحلول عام 2029، بمعدل نمو سنوي مركب قدره 35.48٪ خلال الفترة المتوقعة (2024-2029).

- على المدى المتوسط، تعد عوامل مثل تشجيع السياسات الحكومية والضغط لتلبية الطلب على الطاقة باستخدام الطاقة المتجددة لتقليل الاعتماد على الحفريات وتقليل آثار الكربون من العوامل المساهمة بشكل كبير في نمو السوق.

- ومن ناحية أخرى، من المتوقع أن يؤدي الاعتماد المتزايد لمصادر الطاقة النظيفة البديلة إلى تقييد نمو السوق.

- ومع ذلك، ومع تبني استراتيجية الإمارات للطاقة 2050، من المتوقع أن تزيد الدولة حصتها من الطاقة النظيفة إلى 44% بحلول عام 2050 من خلال الاستثمار في الطاقة النووية والشمسية. ومن المتوقع بدوره أن يخلق العديد من الفرص لسوق الطاقة الشمسية في دولة الإمارات العربية المتحدة في المستقبل.

اتجاهات سوق الطاقة الشمسية في دولة الإمارات العربية المتحدة

الطاقة الشمسية الكهروضوئية تسيطر على السوق

- الطاقة الشمسية الكهروضوئية (PV) هي تقنية تولد الكهرباء مباشرة من ضوء الشمس عبر عملية إلكترونية تحدث بشكل طبيعي في أشباه الموصلات. يحرر ضوء الشمس الوارد الإلكترونات الموجودة في أشباه الموصلات ويمكن حثها على السفر عبر دائرة كهربائية أو تشغيل الأجهزة الكهربائية أو إرسال الكهرباء إلى الشبكة.

- تعد الطاقة الكهروضوئية (PV) الشكل الأكثر شيوعًا لتكنولوجيا الطاقة الشمسية في دولة الإمارات العربية المتحدة، حيث يتم بناء العديد من المشاريع المختلفة وهناك المزيد منها قيد الإنشاء حاليًا. قامت العديد من الممالك المحلية والشركات الكبرى، مثل مصدر (شركة أبوظبي لطاقة المستقبل)، وشركة جينكو سولار القابضة المحدودة، وأكوا باور، بصياغة أهدافها وطموحاتها في مجال الطاقة الشمسية، وفي المقام الأول الطاقة الشمسية الكهروضوئية، في السنوات القادمة.

- ويمكن رؤية هذا الترابط بين الحكومة والشركات في أحد أكثر المشاريع طموحًا في البلاد - مشروع الظفرة للطاقة الشمسية، وهو مشروع منتج مستقل للطاقة الشمسية بقدرة 2000 ميجاوات. ويتم تطوير المشروع في إطار الشراكة بين القطاعين العام والخاص، وهو مملوك بنسبة 60% لشركة أبوظبي الوطنية للطاقة (طاقة) ومصدر، شركتي الكهرباء المملوكتين للحكومة. تمتلك EDF Renewables وJinko Power الحصة المتبقية البالغة 40%. سيتم تركيب المشروع بوحدات الطاقة الشمسية الكهروضوئية القائمة على تقنية الوحدات البلورية ثنائية الجانب. ستلتقط الوحدات الشمسية ضوء الشمس من كلا الجانبين للحصول على إنتاجية أفضل. يتضمن المشروع تعريفة منخفضة للطاقة الشمسية الكهروضوئية تبلغ 1.35 سنتًا أمريكيًا / كيلووات ساعة.

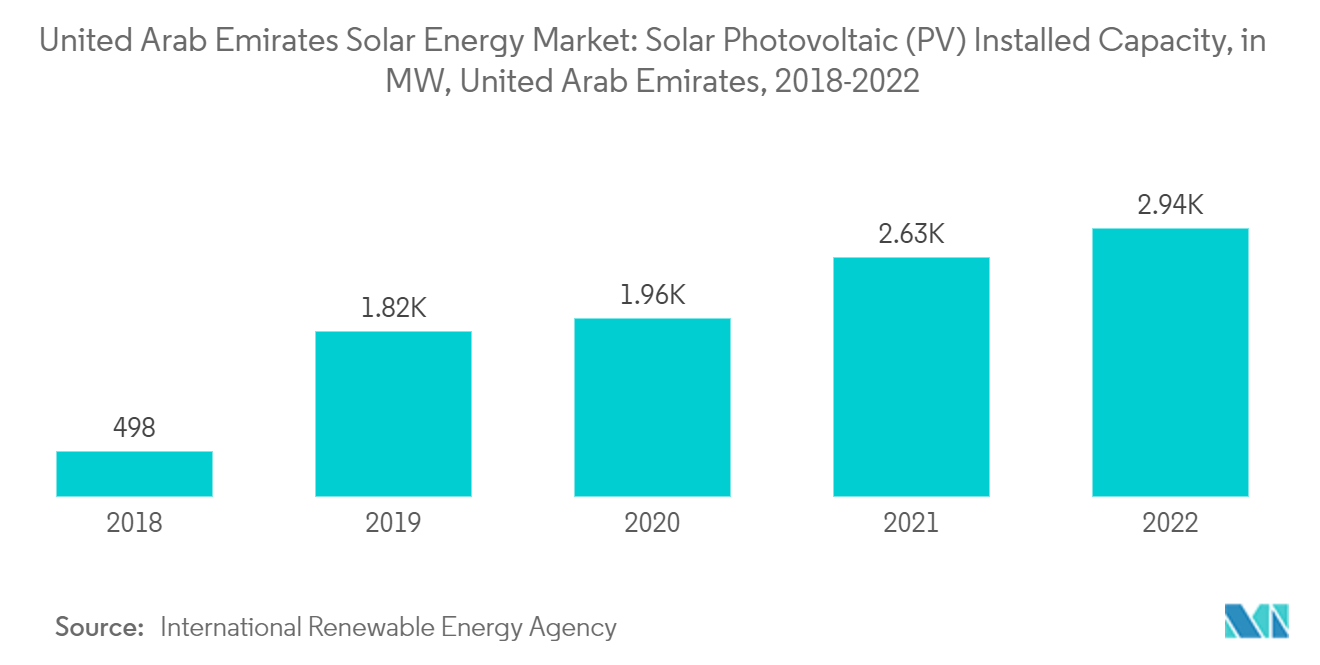

- تشير مثل هذه التعاونات إلى الدفع المباشر من جانب الحكومة للوفاء بتفويضها المتمثل في إنشاء الطاقة المتجددة. ولتعزيز هذه القضية، طرحت الحكومة أيضًا سياسات في هذا الصدد. في عام 2022، تبلغ قدرة الطاقة الشمسية الكهروضوئية المركبة في الإمارات العربية المتحدة حوالي 2940 ميجاوات، مقارنة بـ 2632 ميجاوات في عام 2021.

- أطلقت الدولة مبادرة للطاقة المتجددة في عام 2015 تحت عنوان استراتيجية دبي للطاقة النظيفة. ومن المتوقع أن يشكل مستقبل قطاع الطاقة في دبي على مر السنين ويهدف إلى توفير ما يصل إلى 25% بحلول عام 2030 و75% بحلول عام 2050.

- وتتكون استراتيجية دولة الإمارات العربية المتحدة بشأن سوق الطاقة الشمسية الكهروضوئية من خمس ركائز رئيسية هي البنية التحتية، والتشريعات، والتمويل، وبناء القدرات، والمهارات، وخلق مزيج كهربائي صديق للبيئة.

- ومن بين الركائز الخمس، تشمل البنية التحتية مشاريع مثل مجمع محمد بن راشد آل مكتوم للطاقة الشمسية، بقدرة مخططة تبلغ 5 جيجاوات بحلول عام 2030 وباستثمار يبلغ حوالي 14 مليار دولار أمريكي.

- ولذلك، وبسبب النقاط المذكورة أعلاه، من المتوقع أن يهيمن قطاع الطاقة الكهروضوئية على السوق خلال فترة التوقعات.

السياسات الحكومية الداعمة وأهداف الطاقة النظيفة لدفع السوق

- بناءً على زخم دول مجلس التعاون الخليجي في تنويع مزيج الطاقة في منطقة الشرق الأوسط، أصبحت دولة الإمارات العربية المتحدة رائدة في المنطقة من خلال إطلاق العديد من المبادرات والسياسات والأهداف المبتكرة مثل الطاقة. استراتيجية 2050.

- وفي إطار استراتيجية الطاقة 2050، التي تم الإعلان عنها في عام 2017، حددت دولة الإمارات العربية المتحدة هدف خفض انبعاثات الكربون بنسبة 70% وزيادة استخدام الطاقة النظيفة في مزيج الطاقة الإجمالي من 25% إلى 50% بحلول عام 2050، وبالتالي توفير ما يقرب من 190 مليار دولار أمريكي بحلول عام 2050. علاوة على ذلك، تهدف حكومة دولة الإمارات العربية المتحدة إلى استثمار 163 مليار درهم بحلول عام 2050 لمواجهة الطلب المتزايد على الطاقة.

- كما وضعت بعض الإمارات في دولة الإمارات العربية المتحدة أهدافًا إقليمية مختلفة للطاقة النظيفة. على سبيل المثال، في عام 2018، حددت دبي نسبة 7% من الطاقة النظيفة والمتجددة بحلول عام 2020 (تم تحقيق الهدف بالفعل)، وترتفع إلى 25% بحلول عام 2030 و75% بحلول عام 2050. في المقابل، حددت رأس الخيمة، في إطار برنامج كفاءة الطاقة والطاقة المتجددة، استراتيجية 2040، حددت أهدافًا لتوفير الطاقة بنسبة 30%، وتوفير المياه بنسبة 20%، والمساهمة بمصادر الطاقة المتجددة بنسبة 20% بحلول عام 2040، مع هدف الوصول إلى 44% من مصادر الطاقة المتجددة بحلول عام 2050.

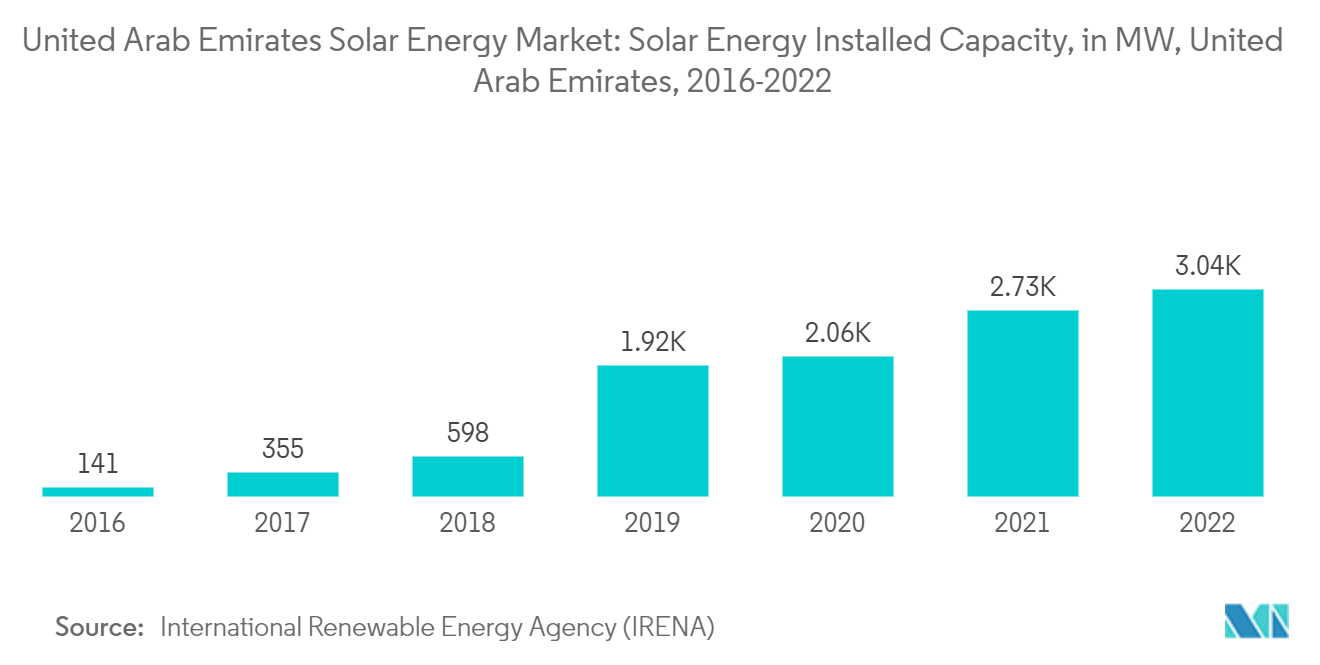

- ووفقا للوكالة الدولية للطاقة المتجددة، في عام 2022، بلغ إجمالي قدرة الطاقة الشمسية في البلاد حوالي 3040 ميجاوات، مقارنة بـ 2733 ميجاوات في عام 2021.

- وبالإضافة إلى ذلك، من بين الإمارات السبع التي تشكل دولة الإمارات العربية المتحدة، يتركز معظم نشاط الطاقة الشمسية في أبو ظبي ودبي، والتي من المتوقع أن تمثل أكثر من 90٪ من إجمالي الطاقة المتجددة في دولة الإمارات العربية المتحدة بحلول عام 2025.

- علاوة على ذلك، حددت أبو ظبي هدفًا لتلبية أكثر من 50٪ من احتياجاتها من الكهرباء من مصادر نظيفة (معظمها من الطاقة الشمسية) بحلول عام 2030، ومن المرجح أن تدفع سوق الطاقة الشمسية في الإمارات العربية المتحدة خلال الفترة المتوقعة.

- كما أصبح تأجير الطاقة الشمسية والقياس الصافي بمثابة تغيير في قواعد اللعبة في قطاع الطاقة الشمسية في الإمارات العربية المتحدة. وبموجب نظام تأجير الطاقة الشمسية، لا يحتاج مالك المبنى إلى دفع استثمار أولي. وتتم تغطيتها من قبل الشركات التي تقدم خدمات الطاقة الشمسية والمخاطر الفنية والمالية المرتبطة بإنشاء محطة الطاقة الشمسية.

- لذلك، ونظرًا للنقاط المذكورة أعلاه، من المتوقع أن تؤدي السياسات الحكومية الداعمة وأهداف الطاقة النظيفة إلى دفع السوق خلال الفترة المدروسة.

نظرة عامة على صناعة الطاقة الشمسية في دولة الإمارات العربية المتحدة

يعتبر سوق الطاقة الشمسية في الإمارات العربية المتحدة شبه مجزأ. ومن بين اللاعبين الرئيسيين في السوق (ليس بترتيب معين) مصدر (شركة أبوظبي لطاقة المستقبل)، وسونرجي سولار، ومايسون سولار ش.م.ح، وأكوا باور، وكلين ماكس مينا ش.م.ح.

الإمارات العربية المتحدة رواد سوق الطاقة الشمسية

-

Masdar (Abu Dhabi Future Energy Company)

-

Sunergy Solar

-

MAYSUN SOLAR FZCO

-

ACWA Power

-

CleanMax Mena FZCO

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الطاقة الشمسية في الإمارات العربية المتحدة

- مايو 2023: أعلنت شركة أدنوك للتوزيع عن شراكة رئيسية مع شركة إيميرج، وهي مشروع مشترك بين شركة كهرباء فرنسا ومصدر، لتطوير الطاقة الشمسية في الموقع عبر شبكة محطات الخدمة التابعة لها. وسيبدأ المشروع في دبي عام 2023 لتوليد الطاقة النظيفة.

- يناير 2023: قامت شركة Suntech بتسليم جميع الوحدات الشمسية بقدرة 680 ميجاوات لمحطة الظفرة للطاقة الشمسية PV2 التابعة لشركة China Machine Engineering Corporation (CMEC) في الإمارات العربية المتحدة. كما أنه يساهم في تطوير بناء أكبر محطة للطاقة الشمسية في موقع واحد في العالم.

تقرير سوق الطاقة الشمسية في الإمارات العربية المتحدة - جدول المحتويات

1. مقدمة

1.1 مجال الدراسة

1.2 تعريف السوق

1.3 افتراضات الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. نظرة عامة على السوق

4.1 مقدمة

4.2 القدرة المثبتة والتوقعات، حتى عام 2028

4.3 الاتجاهات والتطورات الأخيرة

4.4 السياسات واللوائح الحكومية

4.5 ديناميات السوق

4.5.1 السائقين

4.5.1.1 تزايد السياسات الحكومية لدعم تركيب الطاقة الشمسية الكهروضوئية

4.5.1.2 زيادة تركيب الطاقة المتجددة لتقليل الاعتماد على الوقود الأحفوري

4.5.2 القيود

4.5.2.1 زيادة اعتماد مصادر الطاقة النظيفة البديلة مثل طاقة الرياح والطاقة الحرارية الأرضية والطاقة الحيوية وغيرها

4.6 تحليل سلسلة التوريد

4.7 تحليل بيستل

5. تجزئة السوق

5.1 تكنولوجيا

5.1.1 الكهروضوئية

5.1.2 الطاقة الشمسية المركزة (CSP)

5.2 تعيين

5.2.1 جدوى

5.2.2 التجارية والصناعية

5.2.3 سكني

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.3 ملف الشركة

6.3.1 Canadian Solar Inc.

6.3.2 JinkoSolar Holding Co. Ltd

6.3.3 Masdar (Abu Dhabi Future Energy Company)

6.3.4 Sunergy Solar

6.3.5 City Solar

6.3.6 Enerwhere

6.3.7 ACWA Power

6.3.8 MAYSUN SOLAR FZCO

6.3.9 CleanMax Mena FZCO

7. فرص السوق والاتجاهات المستقبلية

7.1 تكييف استراتيجية الطاقة لدولة الإمارات العربية المتحدة 2050

قطاع صناعة الطاقة الشمسية في دولة الإمارات العربية المتحدة

الطاقة الشمسية هي الحرارة والضوء المشع من الشمس والتي يمكن تسخيرها بتقنيات مثل الطاقة الشمسية (المستخدمة لتوليد الكهرباء) والطاقة الحرارية الشمسية (المستخدمة لتطبيقات مثل تسخين المياه).

يتم تقسيم سوق الطاقة الشمسية في الإمارات العربية المتحدة حسب التكنولوجيا والنشر. حسب التكنولوجيا، يتم تقسيم السوق إلى الطاقة الشمسية الكهروضوئية (PV) والطاقة الشمسية المركزة (CSP). عن طريق النشر، يتم تقسيم السوق إلى المرافق والتجاري والصناعي والسكني. يعتمد حجم السوق وتوقعاته لكل قطاع على القدرة المركبة.

| تكنولوجيا | ||

| ||

|

| تعيين | ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الطاقة الشمسية في الإمارات العربية المتحدة

ما هو حجم سوق الطاقة الشمسية في الإمارات العربية المتحدة؟

من المتوقع أن يصل حجم سوق الطاقة الشمسية في الإمارات العربية المتحدة إلى 7.90 جيجاوات في عام 2024، وأن ينمو بمعدل نمو سنوي مركب قدره 35.48% ليصل إلى 36.06 جيجاوات بحلول عام 2029.

ما هو الحجم الحالي لسوق الطاقة الشمسية في الإمارات العربية المتحدة؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الطاقة الشمسية في دولة الإمارات العربية المتحدة إلى 7.90 جيجاوات.

من هم البائعون الرئيسيون في نطاق سوق الطاقة الشمسية في الإمارات العربية المتحدة؟

Masdar (Abu Dhabi Future Energy Company)، Sunergy Solar، MAYSUN SOLAR FZCO، ACWA Power، CleanMax Mena FZCO هي الشركات الكبرى العاملة في سوق الطاقة الشمسية في دولة الإمارات العربية المتحدة.

الطاقة الشمسية في تقرير الصناعة بدولة الإمارات العربية المتحدة

إحصائيات الحصة السوقية للطاقة الشمسية في الإمارات العربية المتحدة وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الطاقة الشمسية في الإمارات العربية المتحدة توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.