حجم سوق الخدمات الغذائية في الإمارات العربية المتحدة

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 23.21 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 52.76 مليار دولار أمريكي |

|

|

أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة الكاملة |

|

|

CAGR (2024 - 2029) | 17.10 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | مطاعم الخدمة السريعة |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

الإمارات العربية المتحدة تحليل سوق الخدمات الغذائية

يقدر حجم سوق الخدمات الغذائية في الإمارات العربية المتحدة بـ 19.98 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 43.98 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 17.10٪ خلال الفترة المتوقعة (2024-2029).

يؤدي ارتفاع عدد السكان المغتربين في البلاد والزيادة في توصيل الطعام عبر الإنترنت إلى تعزيز نمو السوق

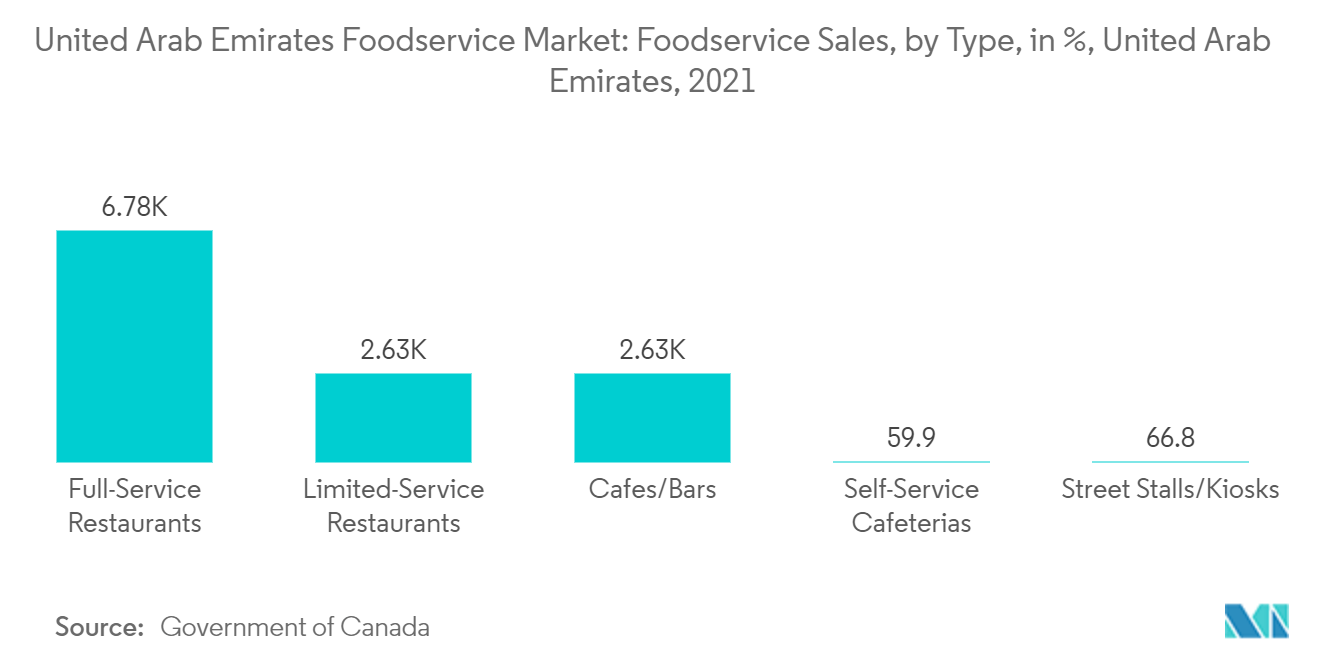

- استحوذت المطاعم كاملة الخدمات على الحصة الأكبر من السوق في عام 2022، حيث استحوذت المأكولات الشرق أوسطية والآسيوية على حصة 72.60%. يحظى المطبخ العربي، الذي يشمل أطباق مثل الحمص والشاورما والفلافل، بشعبية خاصة في دولة الإمارات العربية المتحدة ويتم تقديمه بشكل متكرر في العديد من المطاعم والمؤسسات الغذائية في جميع أنحاء البلاد. نظرًا للعدد الكبير من المغتربين في دولة الإمارات العربية المتحدة، تتوفر أيضًا العديد من المأكولات العالمية، مثل الإيطالية واليابانية والصينية. لقد كان ميل المطاعم إلى التحول نحو تناول الطعام بقيادة الطهاة بمثابة تحول رئيسي في قطاع المأكولات والمشروبات في دولة الإمارات العربية المتحدة بعد الوباء. ويمر القطاع بمرحلة انتقالية، مما يساعد بشكل كبير في الترويج للمطاعم الفاخرة في البلاد.

- من المتوقع أن تسجل المقاهي والحانات معدل نمو سنوي مركب قدره 13.10% من حيث القيمة خلال الفترة المتوقعة. وسيتم دعم النمو من خلال ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في القطاع الفرعي للشاي / القهوة. لقد قام عدد كبير من المغتربين الدوليين بتهجين سوق الإمارات العربية المتحدة مع مفاهيم المقاهي من الموجة الثالثة إلى الخامسة من الولايات المتحدة وأوروبا وأستراليا. تتمتع دولة الإمارات العربية المتحدة بالإمكانات والفرص اللازمة لتنشيط الدولة كمركز للقهوة المتخصصة في الشرق الأوسط من جميع أصحاب المصلحة.

- يعد قطاع المطبخ السحابي هو الأسرع نموًا بين أنواع الخدمات الغذائية، ومن المتوقع أن يسجل معدل نمو سنوي مركب يبلغ 17.34٪ خلال الفترة المتوقعة. وسيتم دعم النمو من خلال زيادة عمليات توصيل الطعام عبر الإنترنت التي تقودها خدمات المنصة إلى المستهلك، مثل Uber Eats وDeliveroo. يوجد في دولة الإمارات العربية المتحدة أكثر من 400 مطبخ سحابي. لتلبية الفرص المتاحة في هذا المجال، قام العديد من مشغلي المطاعم بإعادة توظيف المرافق الحالية وتحويلها إلى مطابخ سحابية أو تحولوا إلى مشغلي مطابخ سحابية تابعين لجهات خارجية.

زيادة تفضيل المأكولات العالمية

وفقا لاستطلاع مستقل للمشاركين تم إجراؤه في عام 2021 ، كان 88٪ من المشاركين في الإمارات على استعداد لتجربة مطابخ ومفاهيم جديدة. نتيجة لذلك ، انتشرت العديد من المطاعم متعددة المأكولات في جميع أنحاء الإمارات ، بما في ذلك دبي وأبو ظبي والشارقة وعجمان وأم القيوين ورأس الخيمة والفجيرة. وفقا لمستورد وموزع المواد الغذائية Truebell ، استمر الطلب على المأكولات الآسيوية في النمو في الإمارات العربية المتحدة ، حيث تعد المأكولات ، مثل الصينية واليابانية والتايلاندية ، من بين المأكولات المفضلة باستمرار للمستهلكين في البلاد.

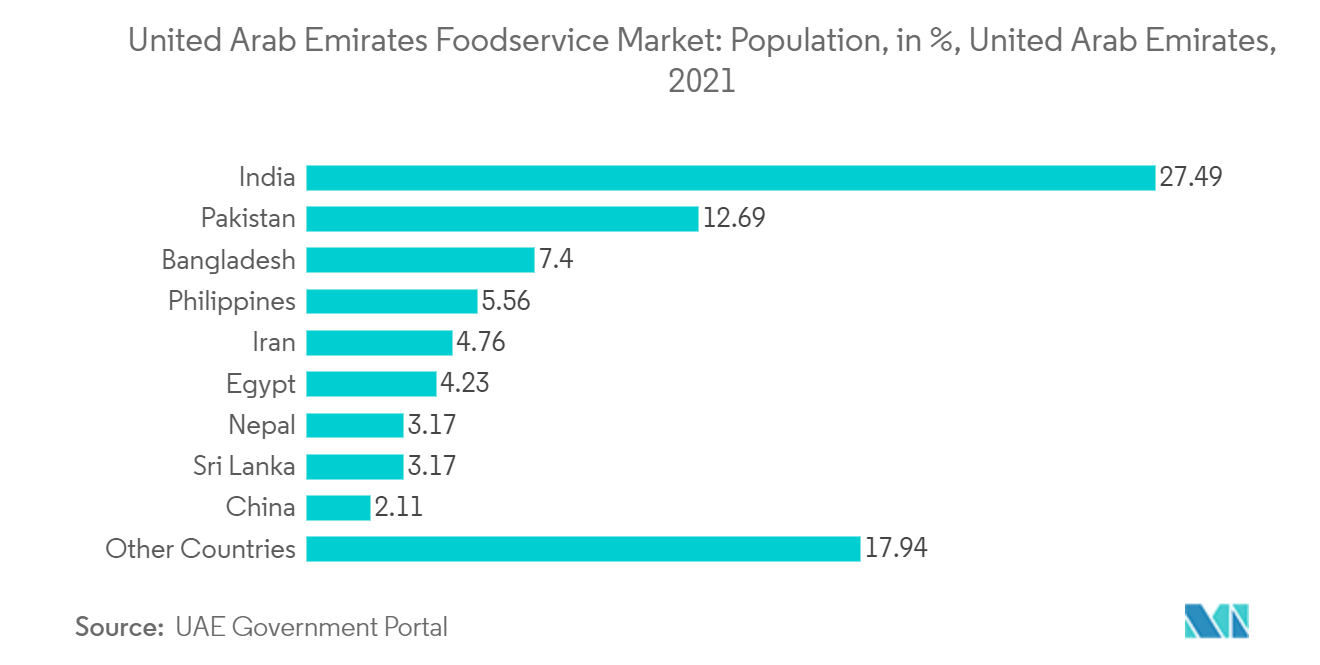

وفقا لبوابة حكومة الإمارات العربية المتحدة ، عمل ما يقرب من 200 جنسية وأقاموا مع عائلاتهم في دولة الإمارات العربية المتحدة في العام الحالي. وفقا لسجل المهاجرين الدوليين الذي نشرته شعبة السكان في إدارة الشؤون الاقتصادية والاجتماعية بالأمم المتحدة (DESA) ، فإن أكبر مجموعة عرقية في الإمارات العربية المتحدة هي المغتربين الهنود ، حوالي 3.5 مليون شخص ، وهو ما يمثل حوالي 30 ٪ من سكان البلاد. يقيم حوالي 15٪ من المغتربين في إمارة أبو ظبي ، بينما ينتشر الباقون بين الإمارات الشمالية الست ، بما في ذلك دبي. على الرغم من أن غالبية السكان الهنود يعملون ، إلا أن 10٪ من السكان الهنود يتألفون من أفراد الأسرة المعالين. الولاية الهندية الأكثر تمثيلا هي ولاية كيرالا ، تليها تاميل نادو وأندرا براديش. ومع ذلك ، عند الجمع ، يشكل الهنود من الولايات الشمالية حصة كبيرة من الجالية الهندية في الإمارات العربية المتحدة.

كما تشهد الدولة الشرق أوسطية زيادة في الطلب على المأكولات الصينية ، وتتحول نحو الأطباق القائمة على الأطباق ، بما في ذلك أطباق الأرز والمعكرونة مع إضافة اللحوم والمأكولات البحرية. وبالتالي ، تظهر المأكولات الصينية التقليدية وتقاليد الطهي كأنواع مطبخ مهمة. نظرا لتزايد أهمية دولة الإمارات العربية المتحدة كوجهة سياحية ، تبحث سلاسل الخدمات الغذائية متعددة الجنسيات والمشغلون المحليون عن طرق لتطوير وتوسيع وجودهم في جميع أنحاء البلاد.

مطاعم كاملة الخدمات تستحوذ على حصة بارزة

تشهد دولة الإمارات العربية المتحدة ثقافة تناول الطعام الفاخرة والراقية المتنامية حيث يهتم السياح بشدة بتجربة ثقافة تناول الطعام الفاخرة. بالإضافة إلى ذلك ، يروج المرشدون السياحيون في البلاد أيضا لتجربة تناول الطعام الفاخرة في باقاتهم السياحية ، مما يعزز الطلب على المطاعم كاملة الخدمات.

تقدم المطاعم كاملة الخدمات العديد من الأطباق الشهية وتحافظ على اللياقة والتوحيد القياسي للمؤسسات المحددة. في الإمارات العربية المتحدة ، قطاع المطاعم كاملة الخدمات مجزأ للغاية ، نظرا لوجود عدد كبير من اللاعبين الصغار والكبار. علاوة على ذلك ، أدى ارتفاع الدخل المتاح للسكان السابقين والتأثير المتزايد للثقافة الغربية بين السكان المحليين إلى زيادة الطلب على الطعام العرقي في البلاد. وبالتالي ، يميل الناس نحو تناول الطعام في المطاعم العرقية لتجربة الأجواء والطعام.

الإمارات العربية المتحدة نظرة عامة على صناعة الخدمات الغذائية

يعتبر سوق الخدمات الغذائية في الإمارات العربية المتحدة مجزأً، حيث تستحوذ الشركات الخمس الكبرى على 1.34%. اللاعبين الرئيسيين في هذا السوق هم مطاعم أمريكانا إنترناشيونال بي إل سي، مجموعة أباريل، مجموعة لولو الدولية، شركة إم إتش الشايع ذ.م.م ومجموعة الإمارات (مرتبة أبجديًا).

الإمارات العربية المتحدة رواد سوق الخدمات الغذائية

Americana Restaurants International PLC

Apparel Group

LuLu Group International

M.H. Alshaya Co. WLL

The Emirates Group

Other important companies include Al Khaja Group Of Companies, Alamar Foods Company, Alghanim Industries & Yusuf A. Alghanim & Sons WLL, BinHendi Enterprises, CKE Restaurants Holdings Inc., D.ream International, Deli and Meal LLC, Emirates Fast Food Company, Galadari Ice Cream Co. LLC, JF Street Food, Kamal Osman Jamjoom Group LLC, Ring International Holding AG, The Olayan Group.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في الإمارات العربية المتحدة

- ديسمبر 2022 أعادت مطاعم أمريكانا إطلاق علامة Wimpy، وهي علامة تجارية للبرجر، في سوق الإمارات العربية المتحدة. ومن المتوقع أن يستخدم موقع Wimpy الجديد الحل الآلي المبتكر كجزء من رؤية المطعم ليصبح أول علامة تجارية للبرجر التكنولوجي في الشرق الأوسط. Flippy 2 هو حل روبوتي يمكنه أتمتة مجموعة متنوعة من مهام الطهي في المطاعم مع المساعدة في تحقيق الاتساق والدقة في محطة القلي.

- أغسطس 2022 أعلنت شركة مطاعم أمريكانا إنترناشيونال بي إل سي أنها أبرمت اتفاقية امتياز مع شركة القهوة الحرفية Peet's Coffee، ومقرها الولايات المتحدة، لدخول سوق دول مجلس التعاون الخليجي.

- يونيو 2022 أعلنت مطاعم أمريكانا، صاحبة الامتياز الرئيسي في منطقة الشرق الأوسط وشمال أفريقيا لمطاعم كنتاكي وبيتزا هت وهارديز وكريسبي كريم وغيرها، عن دخولها في شراكة مع شركة ميسو روبوتيكس، وهي شركة مقرها الولايات المتحدة تعمل على إحداث تحول في صناعة المطاعم من خلال الروبوتات والأتمتة الذكية.

تقرير سوق الخدمات الغذائية في الإمارات العربية المتحدة – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

-

4.3 الإطار التنظيمي

- 4.3.1 الإمارات العربية المتحدة

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 الحانات والحانات

- 5.1.1.1.2 المقاهي

- 5.1.1.1.3 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.4 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

-

5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

-

5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Al Khaja Group Of Companies

- 6.4.2 Alamar Foods Company

- 6.4.3 Alghanim Industries & Yusuf A. Alghanim & Sons WLL

- 6.4.4 Americana Restaurants International PLC

- 6.4.5 Apparel Group

- 6.4.6 BinHendi Enterprises

- 6.4.7 CKE Restaurants Holdings Inc.

- 6.4.8 D.ream International

- 6.4.9 Deli and Meal LLC

- 6.4.10 Emirates Fast Food Company

- 6.4.11 Galadari Ice Cream Co. LLC

- 6.4.12 JF Street Food

- 6.4.13 Kamal Osman Jamjoom Group LLC

- 6.4.14 LuLu Group International

- 6.4.15 M.H. Alshaya Co. WLL

- 6.4.16 Ring International Holding AG

- 6.4.17 The Emirates Group

- 6.4.18 The Olayan Group

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

دولة الإمارات العربية المتحدة - تقسيم صناعة الخدمات الغذائية

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- استحوذت المطاعم كاملة الخدمات على الحصة الأكبر من السوق في عام 2022، حيث استحوذت المأكولات الشرق أوسطية والآسيوية على حصة 72.60%. يحظى المطبخ العربي، الذي يشمل أطباق مثل الحمص والشاورما والفلافل، بشعبية خاصة في دولة الإمارات العربية المتحدة ويتم تقديمه بشكل متكرر في العديد من المطاعم والمؤسسات الغذائية في جميع أنحاء البلاد. نظرًا للعدد الكبير من المغتربين في دولة الإمارات العربية المتحدة، تتوفر أيضًا العديد من المأكولات العالمية، مثل الإيطالية واليابانية والصينية. لقد كان ميل المطاعم إلى التحول نحو تناول الطعام بقيادة الطهاة بمثابة تحول رئيسي في قطاع المأكولات والمشروبات في دولة الإمارات العربية المتحدة بعد الوباء. ويمر القطاع بمرحلة انتقالية، مما يساعد بشكل كبير في الترويج للمطاعم الفاخرة في البلاد.

- من المتوقع أن تسجل المقاهي والحانات معدل نمو سنوي مركب قدره 13.10% من حيث القيمة خلال الفترة المتوقعة. وسيتم دعم النمو من خلال ارتفاع استهلاك الشاي والقهوة في البلاد، وخاصة في القطاع الفرعي للشاي / القهوة. لقد قام عدد كبير من المغتربين الدوليين بتهجين سوق الإمارات العربية المتحدة مع مفاهيم المقاهي من الموجة الثالثة إلى الخامسة من الولايات المتحدة وأوروبا وأستراليا. تتمتع دولة الإمارات العربية المتحدة بالإمكانات والفرص اللازمة لتنشيط الدولة كمركز للقهوة المتخصصة في الشرق الأوسط من جميع أصحاب المصلحة.

- يعد قطاع المطبخ السحابي هو الأسرع نموًا بين أنواع الخدمات الغذائية، ومن المتوقع أن يسجل معدل نمو سنوي مركب يبلغ 17.34٪ خلال الفترة المتوقعة. وسيتم دعم النمو من خلال زيادة عمليات توصيل الطعام عبر الإنترنت التي تقودها خدمات المنصة إلى المستهلك، مثل Uber Eats وDeliveroo. يوجد في دولة الإمارات العربية المتحدة أكثر من 400 مطبخ سحابي. لتلبية الفرص المتاحة في هذا المجال، قام العديد من مشغلي المطاعم بإعادة توظيف المرافق الحالية وتحويلها إلى مطابخ سحابية أو تحولوا إلى مشغلي مطابخ سحابية تابعين لجهات خارجية.

| المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | ||

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | |||

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك