تحليل سوق البناء في دولة الإمارات العربية المتحدة

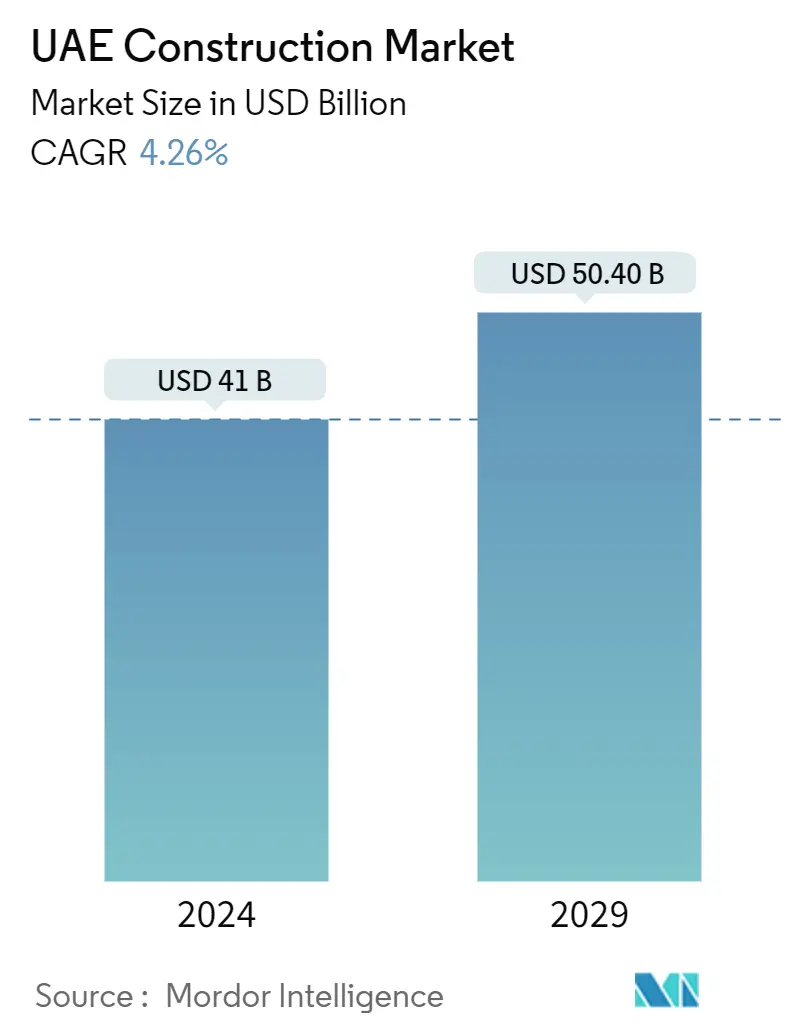

ويقدر حجم سوق البناء في الإمارات العربية المتحدة بنحو 41 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 50.40 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.26٪ خلال الفترة المتوقعة (2024-2029).

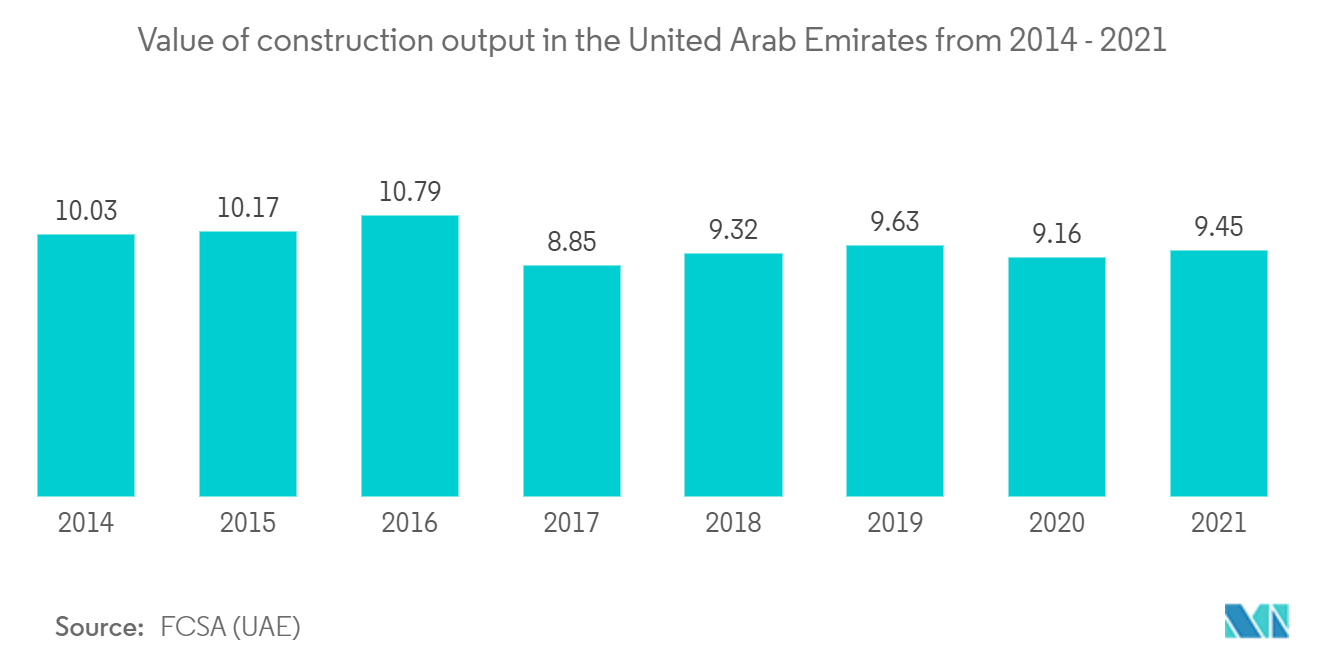

- تأثر سوق البناء في دبي بجائحة كوفيد-19، مما أدى إلى توقف أعمال البناء. وقد أدى هذا العامل إلى انخفاض صافي الأرباح في هذا القطاع. وتركز حكومة البلاد أيضًا على المدن الذكية وتخطط لرقمنة ما يصل إلى 1000 خدمة حكومية وتركيب 2000 نقطة اتصال Wi-Fi.

- علاوة على ذلك، فإن سياسات التجارة الحرة في البلاد تجتذب المستثمرين الأجانب وتعزز سوق البناء في الإمارات العربية المتحدة. يعد قطاع البناء والتشييد جوهر اقتصاد دولة الإمارات العربية المتحدة، وتتوقع الصناعة نمواً سريعاً في السنوات المقبلة. تلعب صناعة البناء دورًا حيويًا في النهوض الاقتصادي والتنمية في البلاد.

- تركز دولة الإمارات العربية المتحدة على التنويع الاقتصادي لتقليل اعتمادها على قطاع النفط والغاز. إنهم يتبنون استراتيجيات نمو طويلة المدى، مما أدى إلى تحول صناعة البناء والتشييد إلى المباني الجاهزة.

- لدى دولة الإمارات العربية المتحدة حاليًا العديد من مشاريع البنية التحتية لوسائل النقل قيد الإنشاء، مثل مخطط طريق الشيخ زايد ذو الطابقين بقيمة 2.7 مليار دولار أمريكي. كما أن لديها مشاريع نقل غير تقليدية، مثل مشروع الهايبرلوب المقترح بقيمة 5.9 مليار دولار أمريكي بين دبي وأبو ظبي.

- أصبحت المدن الذكية ذات شعبية متزايدة حيث تبحث الحكومات في جميع أنحاء العالم عن حلول لضمان تطوير بنية تحتية أكثر صداقة للبيئة وفعالية. ولتوفير حياة أفضل للسكان، يجب أن تظل المباني والمساحات الخضراء والخدمات العامة متصلة ببنية تحتية آلية واحدة. وقد دفعت هذه التحولات صناعات البناء والصناعة إلى اعتماد تكنولوجيا جديدة والبحث عن بدائل أكثر استدامة ومؤتمتة.

- علاوة على ذلك، ومع استمرار الاستثمار والتقدم التكنولوجي، تستثمر البلاد في مشاريع متنوعة. وتهدف هذه الاستثمارات واسعة النطاق بشكل أساسي إلى توفير فرص الإسكان للفئات ذات الدخل المنخفض، وخلق فرص عمل جديدة، وتنويع اقتصاد البلاد.

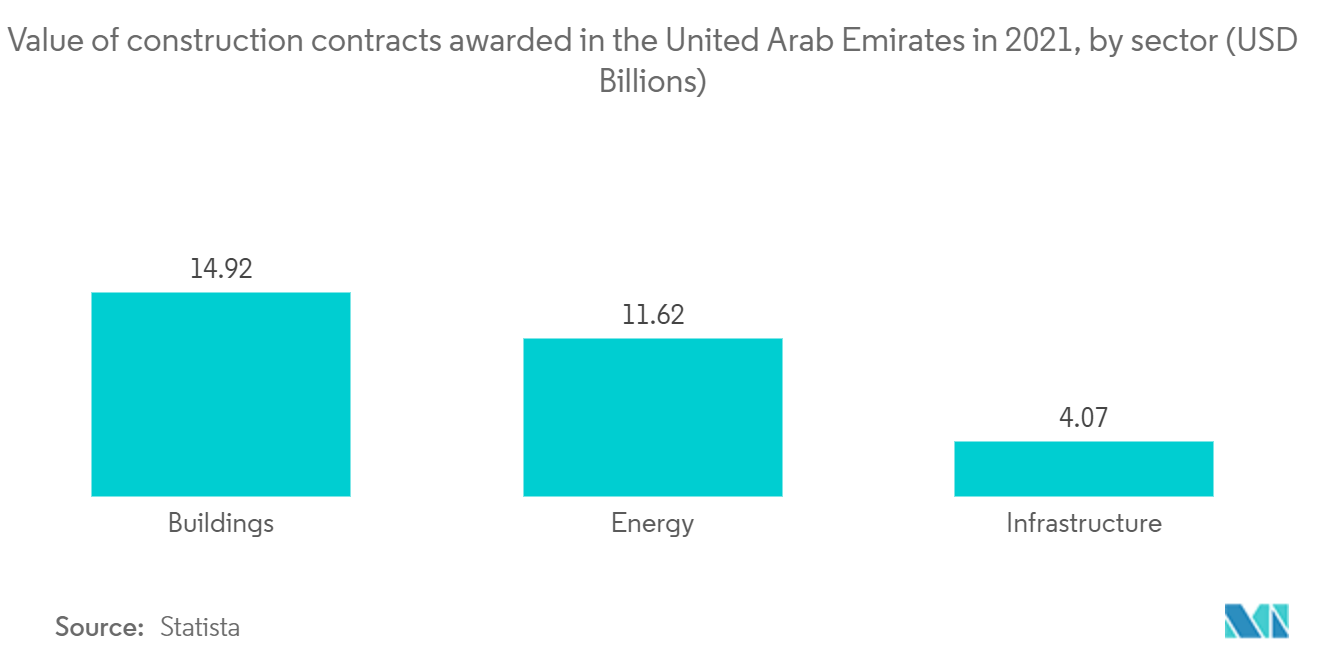

- من المتوقع أن يحقق قطاع البناء في دولة الإمارات العربية المتحدة نمواً معتدلاً بعد الوباء خلال السنوات المقبلة. تركز حكومة الإمارات العربية المتحدة على الاستثمار في الطاقة والبنية التحتية، بما في ذلك المرافق والنقل وإزالة الكربون وتوليد الطاقة المتجددة والنووية، وحل مشكلة ندرة المياه المستمرة. إن الالتزام الكبير والموارد التي تتمتع بها المنطقة هو دليل على تطوير فرص المشاريع الضخمة المختلفة لشركات البناء والهندسة في دولة الإمارات العربية المتحدة.

- وتشمل الإعلانات المهمة الأخيرة عن مشاريع شركة بترول أبوظبي الوطنية (أدنوك)، ومحطة النوف لمعالجة مياه البحر، وخطة بلدية دبي لبناء نفق صرف صحي استراتيجي، وغيرها من مشاريع البناء الضخمة مثل إعادة تطوير ميناء راشد في دبي، ومطار دبي الدولي. توسعة المركز المالي 2.0.

اتجاهات سوق البناء في دولة الإمارات العربية المتحدة

ارتفاع الطلب من قطاع السياحة

اتخذت دولة الإمارات العربية المتحدة العديد من الخطوات لجذب الاستثمار والأجانب لمساعدة البلاد على التعافي من آثار تفشي فيروس كورونا (COVID-19). رفع صندوق النقد الدولي توقعات النمو الاقتصادي للدولة لعام 2021 إلى 3.1%، مشيراً إلى استجابة الإمارة لهجوم كوفيد-19. وتخطط دولة الإمارات خلال السنوات التسع المقبلة لإطلاق 50 مبادرة اقتصادية جديدة لتحسين قدرتها التنافسية وجذب استثمارات أجنبية مباشرة بقيمة 150 مليار دولار.

وتتبنى الدولة أيضًا نموذج الشراكة بين القطاعين العام والخاص، والذي يوفر سلعًا وخدمات فعالة بتكلفة أرخص. وفي عام 2021، كشفت حكومة أبوظبي عن خطة طموحة لشراء ما يزيد عن 2.72 مليار دولار أمريكي في مشاريع شراكة للبنية التحتية في مجالات مختلفة، بما في ذلك التعليم والنقل وأعمال البلديات. تم إنشاء مبادرة الشراكة بين القطاعين العام والخاص كجزء من برنامج أبوظبي التسريع غداً 21 بقيمة 14 مليار دولار أمريكي لمساعدة الاقتصاد على النمو.

مشاريع البناء قيد التنفيذ لتعزيز السوق

وتبدو التوقعات واعدة مع استمرار الحكومة في خطط البنية التحتية من خلال مبادرات حكومية مختلفة، مثل استراتيجية الطاقة 2050، وبرنامج الشيخ زايد للإسكان، واستراتيجية دبي للسياحة.

تعتبر مشاريع البنية التحتية حيوية للتوسع الاقتصادي في البلاد، حيث أن الإمارة ودول مجلس التعاون الخليجي لديها احتياجات كبيرة للبنية التحتية. ومن ثم، فإنها تسعى إلى بناء شبكات نقل ولوجستيات فعالة وإمدادات طاقة نظيفة وموثوقة.

كما توصلت إسرائيل والإمارات إلى اتفاق تاريخي لتطبيع العلاقات وفتح فرص الاستثمار. واتفقت الدول على تطوير استراتيجية مشتركة لتعزيز التعاون في قطاع الطاقة. تهدف أبوظبي إلى الحفاظ على النمو على المدى الطويل. على المدى الطويل، ستساعد الاستثمارات في قطاع المباني التجارية في أبوظبي على تعويض الانخفاض المتوقع بعد معرض إكسبو 2020. ومن المتوقع أن تنمو حصة أبوظبي من خط الأنابيب في السنوات المقبلة حيث تعطي الحكومة الأولوية للجهود المبذولة لتوسيع القاعدة الاقتصادية للإمارة إلى ما هو أبعد من النفط. وتهدف حكومة أبوظبي إلى جذب 7.9 مليون سائح سنويا بحلول عام 2030 في إطار خطة أبوظبي 2030. علاوة على ذلك، تأمل الإمارة في توسيع مساحات التجزئة والمكاتب إلى 4 ملايين و7.5 مليون متر مربع بحلول عام 2030.

تمتلك دولة الإمارات العربية المتحدة حوالي نصف قيمة خطوط الأنابيب في المملكة العربية السعودية، مع 288 مليار دولار أمريكي في المشاريع المخطط لها. وهناك مصدر قلق إضافي بالنسبة لقطاع الإنشاءات في دولة الإمارات العربية المتحدة وهو أن المشاريع المستقبلية التي تبلغ قيمتها 125 مليار دولار أمريكي منخفضة مقارنة بالمشاريع قيد التنفيذ البالغة قيمتها 145 مليار دولار أمريكي، مما يشير إلى تقلص السوق.

نظرة عامة على صناعة البناء في دولة الإمارات العربية المتحدة

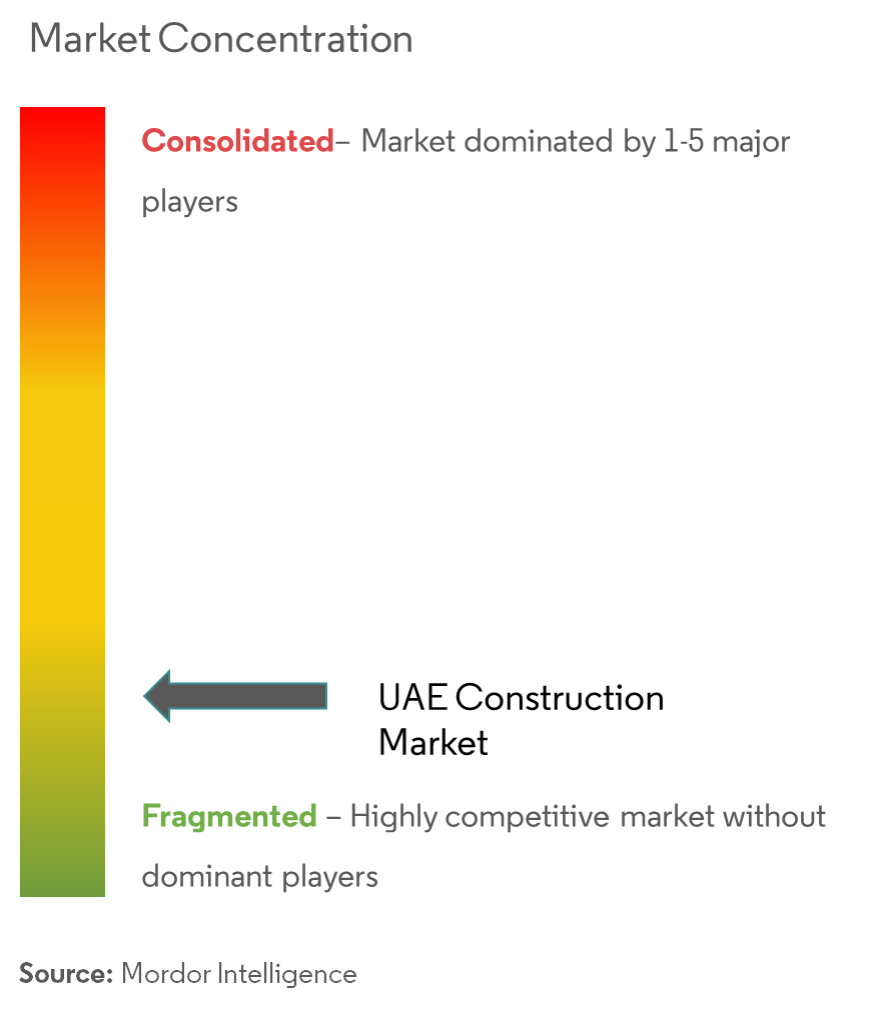

يتميز سوق البناء في دولة الإمارات العربية المتحدة بقدرة تنافسية عالية، مع وجود لاعبين دوليين كبيرين. إنه يوفر فرصًا للنمو خلال الفترة المتوقعة، والتي من المتوقع أن تدفع المنافسة في السوق بشكل أكبر. مع وجود عدد قليل من اللاعبين الذين يمتلكون حصة كبيرة، يتمتع السوق بمستوى ملحوظ من التماسك.

قادة سوق البناء في دولة الإمارات العربية المتحدة

-

AE Arma-Electropanc

-

Aegion Corp.

-

Bechtel

-

CB&I LLC

-

Consolidated Contractors Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البناء في الإمارات العربية المتحدة

- سبتمبر 2023: أعلنت شركة حسن علام القابضة، إحدى شركات المقاولات الرائدة في مصر، عن توسعها في دولة الإمارات العربية المتحدة بمناسبة بناء آفاق بلا حدود من مصر إلى الإمارات العربية المتحدة.

- أغسطس 2023: أعلنت شركة أدنوك للغاز، الشركة المتكاملة الرائدة في العالم لمعالجة الغاز، اليوم عن فوزها بعقد بقيمة إجمالية تبلغ 13.1 مليار درهم إماراتي (3.6 مليار دولار أمريكي). وسيمكن هذا العقد شركة أدنوك للغاز من توسيع مرافق معالجة الغاز التابعة لها في دولة الإمارات العربية المتحدة من خلال تشغيل مرافق جديدة لمعالجة الغاز، مما سيوفر إمدادات مثالية لمجمع الرويس الصناعي.

قطاع البناء في دولة الإمارات العربية المتحدة

يتضمن سوق البناء العديد من الأنشطة التي تغطي مشاريع البناء القادمة والجارية والمتنامية في مختلف القطاعات. ويشمل ذلك، على سبيل المثال لا الحصر، الجيوتقنية (الهياكل تحت الأرض) والهياكل الفوقية في الهياكل السكنية والتجارية والصناعية، وإنشاء البنية التحتية (مثل الطرق والسكك الحديدية والمطارات)، والبنية التحتية المتعلقة بتوليد الطاقة ونقلها.

يقدم التقرير تحليلاً أساسيًا كاملاً لصناعة البناء والتشييد، بما في ذلك تقييم القطاع ومساهمته في الاقتصاد، ونظرة عامة على السوق، وتقدير حجم السوق للقطاعات الحاسمة، والاتجاهات الناشئة في قطاعات السوق، وديناميكيات السوق. يغطي التقرير أيضًا تأثير COVID-19 على السوق.

ينقسم سوق البناء في دولة الإمارات العربية المتحدة حسب القطاع إلى البناء التجاري، والبناء السكني، والبناء الصناعي، وبناء البنية التحتية (النقل)، وبناء الطاقة والمرافق. يقدم التقرير حجم السوق والتوقعات لسوق البناء في دولة الإمارات العربية المتحدة بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| البناء التجاري |

| البناء السكني |

| البناء الصناعي |

| بناء البنية التحتية (النقل). |

| بناء الطاقة والمرافق |

| حسب القطاع | البناء التجاري |

| البناء السكني | |

| البناء الصناعي | |

| بناء البنية التحتية (النقل). | |

| بناء الطاقة والمرافق |

الأسئلة الشائعة حول أبحاث سوق البناء في دولة الإمارات العربية المتحدة

ما هو حجم سوق البناء في دولة الإمارات العربية المتحدة؟

ومن المتوقع أن يصل حجم سوق البناء في الإمارات العربية المتحدة إلى 41 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 4.26٪ ليصل إلى 50.40 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق البناء في دولة الإمارات العربية المتحدة؟

وفي عام 2024، من المتوقع أن يصل حجم سوق البناء في دولة الإمارات العربية المتحدة إلى 41 مليار دولار أمريكي.

من هم اللاعبون الرئيسيون في سوق البناء في الإمارات العربية المتحدة؟

AE Arma-Electropanc، Aegion Corp.، Bechtel، CB&I LLC، Consolidated Contractors Group هي الشركات الكبرى العاملة في سوق البناء في دولة الإمارات العربية المتحدة.

ما هي السنوات التي يغطيها سوق البناء في الإمارات العربية المتحدة، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق البناء في الإمارات العربية المتحدة بنحو 39.25 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق البناء في الإمارات العربية المتحدة للسنوات 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق البناء في الإمارات العربية المتحدة للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة البناء في دولة الإمارات العربية المتحدة

إحصائيات لحصة سوق البناء في الإمارات العربية المتحدة وحجمها ومعدل نمو الإيرادات لعام 2024، تم إعدادها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل البناء في الإمارات العربية المتحدة توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.