تحليل سوق الأسمدة في تايلاند

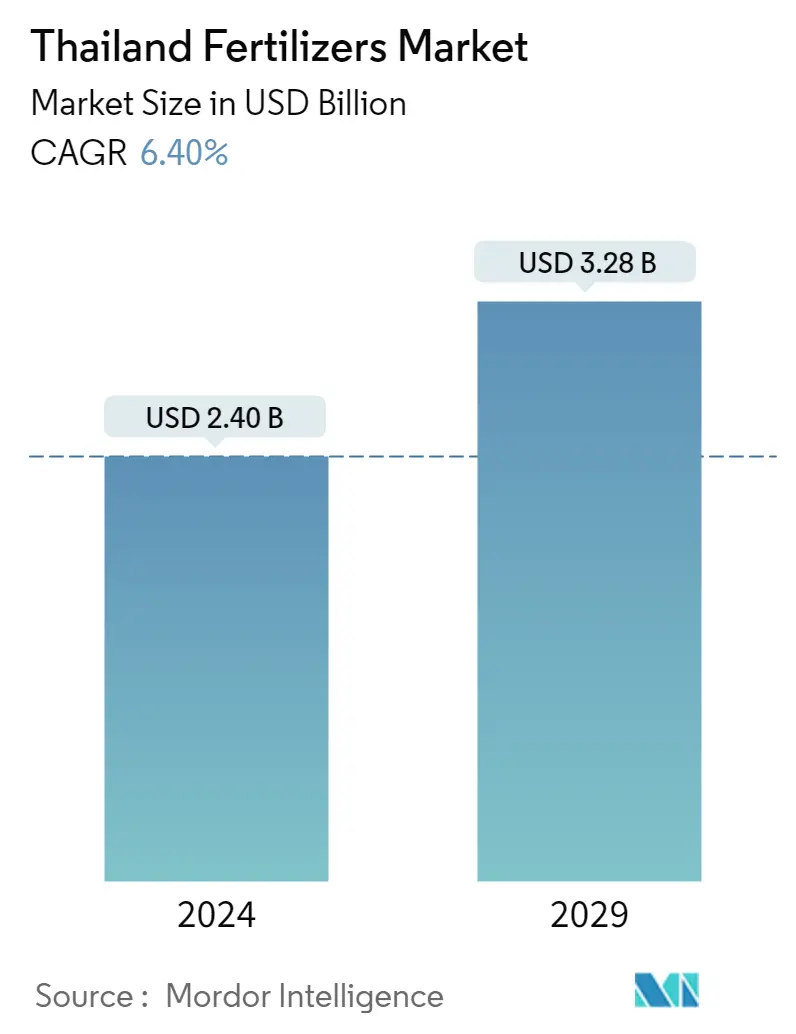

يقدر حجم سوق الأسمدة في تايلاند بـ 2.40 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 3.28 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.40٪ خلال الفترة المتوقعة (2024-2029).

لفيروس كوفيد-19 تأثير مباشر وسلبي على سلسلة القيمة لسوق الأسمدة. أثر الإغلاق في تايلاند على أنظمة النقل بشكل سلبي. تشمل المواد الخام الأولية المستخدمة في إنتاج الأسمدة الكيماوية الأمونيوم وحمض الكبريتيك والفوسفور والبوتاسيوم. أدت القيود اللوجستية إلى الحد من توريد المواد الخام، كما أثرت أسعار الأسمدة على صناعة الأسمدة المحلية أثناء الوباء. ولوحظ أيضًا ارتفاع أسعار الأسمدة في عام 2020، بسبب الحظر اللوجستي وزيادة الأسعار الدولية للفوسفات واليوريا.

يعد المعدل المتزايد لتبني التقنيات الجديدة من قبل المزارعين، وزيادة الإنتاجية الزراعية، وتزايد عدد سكان البلاد من بين العوامل الرئيسية التي تدفع سوق الأسمدة في تايلاند. بالإضافة إلى ذلك، دعمت الحكومة المزارعين من خلال توفير التدخل غير المباشر لهم من خلال دعم الأسمدة، أي الأسمدة الرخيصة والقروض الميسرة. على سبيل المثال، في عام 2019، أعلنت الحكومة عن إطلاق إجراءات تحفيزية جديدة للمزارعين التايلانديين في شكل أسمدة رخيصة الثمن. وسيتم إدراج هذا الإجراء في البطاقة الذكية للرعاية الاجتماعية التابعة للدولة، لتقديم الدعم مباشرة لحاملي البطاقة. كما أعلنت عن ميزانية قدرها 60.36 مليار تيرا بايت (1.98 مليار دولار أمريكي) لثلاثة برامج لدعم الأسعار الزراعية لصغار مزارعي الأرز ونخيل الزيت في عام 2019. وقد أدى ارتفاع الدعم المقدم للمزارعين إلى زيادة استهلاك الأسمدة، من أجل زيادة إنتاجية المزرعة. ومن المتوقع أن نشهد اتجاها مماثلا في السنوات المقبلة.

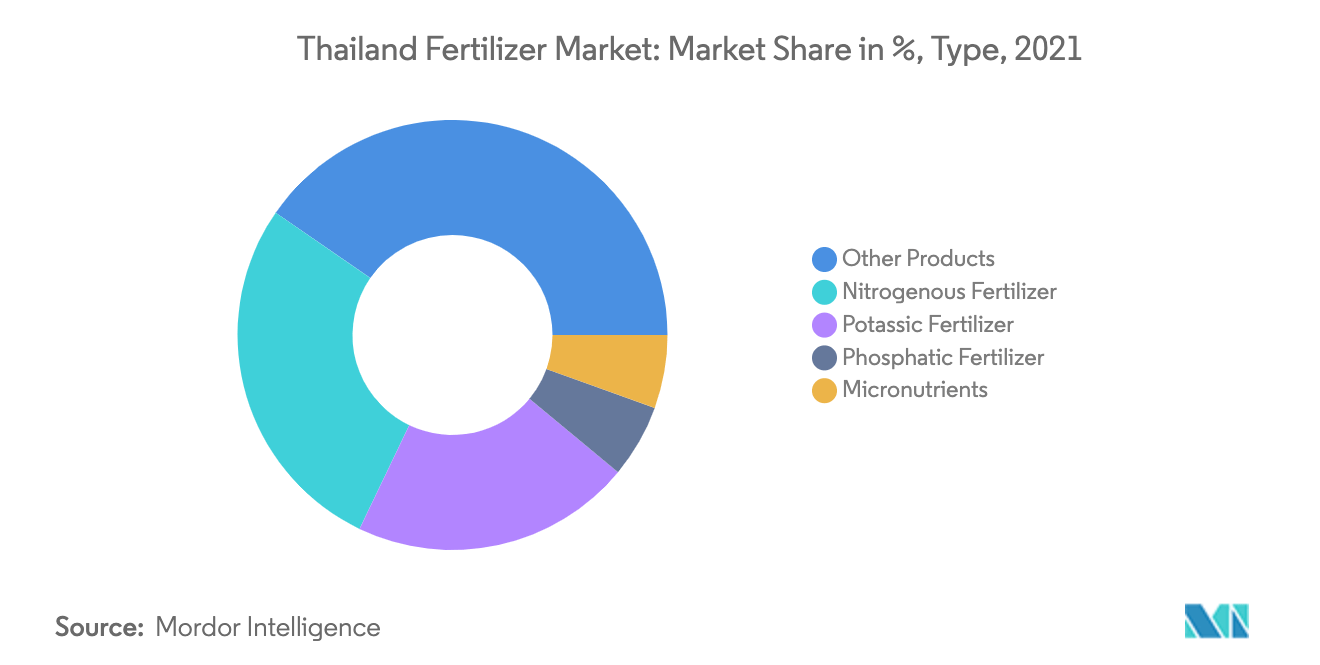

يهيمن الأسمدة النيتروجينية على السوق حيث أن الطلب على الأسمدة غير النيتروجينية مرتفع بسبب نقص النيتروجين في التربة بسبب هيمنة محاصيل الأرز. ولذلك فإن الأسمدة النيتروجينية هي الأكثر استخداماً، وخاصة اليوريا. على سبيل المثال، وفقًا لـ IFASTAT، بلغ استهلاك الأسمدة النيتروجينية في شكل اليوريا 705.2 ألف طن متري في عام 2017. وعلى الرغم من تزايد المساحة المزروعة عضويًا في البلاد، فإن التحديات في استخدام الأسمدة الحيوية والأسمدة العضوية أدت إلى تفضيل المزارعين الأسمدة الاصطناعية أو الكيميائية.

اتجاهات سوق الأسمدة في تايلاند

الحاجة إلى زيادة الإنتاجية الزراعية

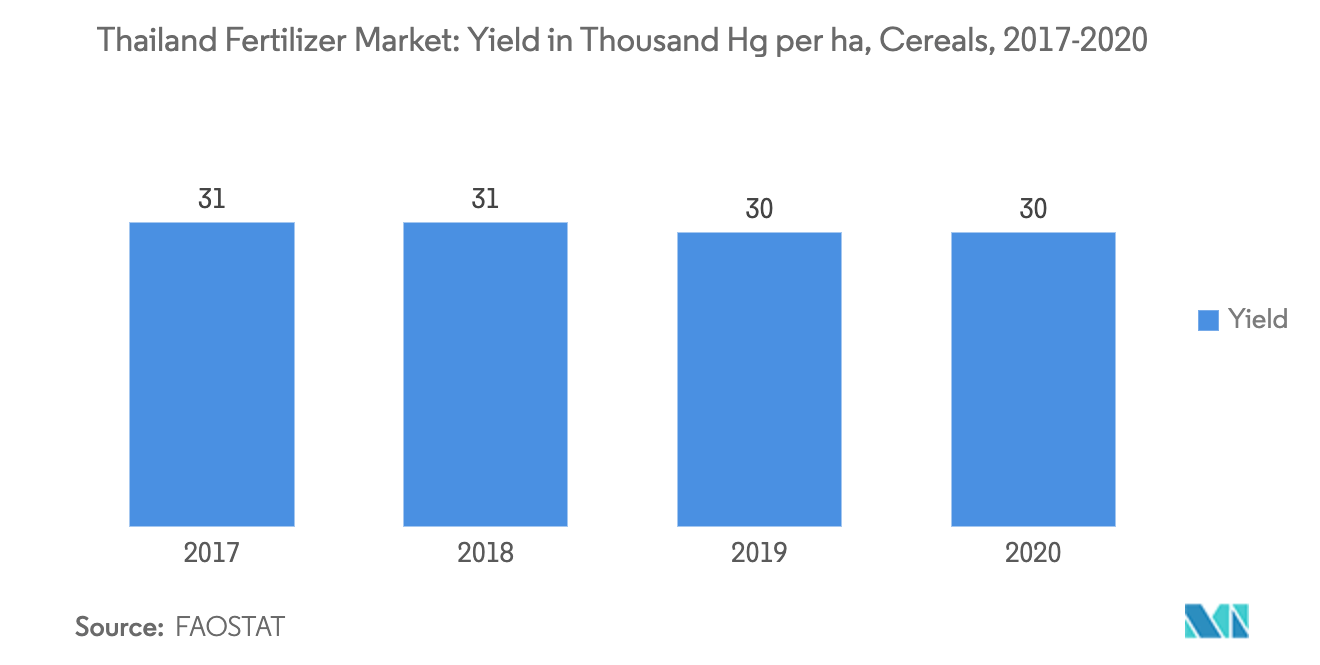

على الرغم من عدم تغيير الأراضي الزراعية في البلاد، إلا أن الإنتاجية الزراعية في تايلاند تظهر زيادة إيجابية على مدار العام. وفقًا لقاعدة بيانات منظمة الأغذية والزراعة، بلغ إنتاج الحبوب في البلاد 38,175,650.0 طنًا متريًا في عام 2017، والذي وصل إلى 35,507,800.0 ألف طن متري في عام 2020. وسيؤدي هذا الانخفاض في الإنتاج الزراعي في البلاد إلى زيادة اعتماد المنتجات والتقنيات الزراعية المختلفة، بما في ذلك الأسمدة.

وتمثل الأراضي الصالحة للزراعة في تايلاند ما يقرب من 32.9% من إجمالي مساحة الأراضي في عام 2018، وفقًا لبيانات البنك الدولي. يقع أكبر عدد من الحيازات الزراعية في المنطقة الشمالية الشرقية. وفي المنطقة، إلى جانب عدم كفاية المعروض من الأراضي، هناك بعض العوامل الأخرى، مثل نوعية التربة الرديئة، والموسمية، وتقلب هطول الأمطار، وندرة المياه السطحية، وما إلى ذلك. ولذلك، أصبح استخدام الأسمدة حاسما لتحقيق مكاسب أعلى في الإنتاجية.

ومن أجل تعزيز الإنتاج الزراعي في البلاد، دعمت حكومة تايلاند المزارعين من خلال تقديم الإعانات للمدخلات الزراعية. على سبيل المثال، في عام 2019، أعلنت الحكومة عن إطلاق إجراءات تحفيزية جديدة للمزارعين التايلانديين في شكل أسمدة رخيصة الثمن. وسيتم إدراج هذا الإجراء في البطاقة الذكية للرعاية الاجتماعية التابعة للدولة، لتقديم الدعم مباشرة لحامليه. ومع زيادة الإنتاج الزراعي إلى جانب المخططات الحكومية المختلفة، من المتوقع أن ينمو الطلب على الأسمدة في البلاد خلال فترة الدراسة.

الأسمدة النيتروجينية تهيمن على السوق

يعد استخدام الأسمدة في تايلاند جزءًا لا يتجزأ من الزراعة، وذلك بسبب انخفاض توافر الأراضي الصالحة للزراعة والدور المتزايد لصادرات السلع الزراعية في الاقتصاد. ومع ذلك، فإن تايلاند لديها إمدادات محدودة من المواد الخام للأسمدة، وبالتالي، فإن واردات كل من المواد الخام والدرجات المركبة مسبقًا للإنتاج والتوزيع المحلي مرتفعة.

تعاني معظم التربة في تايلاند من نقص النيتروجين بسبب هيمنة محاصيل الأرز. ولذلك فإن الأسمدة النيتروجينية هي الأكثر استخداماً، وخاصة اليوريا. توفر كبريتات الأمونيوم (AS) العناصر الغذائية الهامة للنيتروجين (N) والكبريت (S)، مقارنة بأسمدة N الأخرى، حيث أن كبريتات الأمونيوم لها فوائد زراعية وبيئية ضد السمية (NH3 المائي)، وفقدان النيتروجين عن طريق تطاير NH3، إلخ. وهو سماد نيتروجيني آخر يستخدم على نطاق واسع، فقط بعد اليوريا، في تايلاند.

بعض المحاصيل الرئيسية التي يستخدم فيها النيتروجين تشمل الذرة والكسافا وقصب السكر وهي جميع المحاصيل الرئيسية المزروعة في البلاد. تعتبر اليوريا من أكثر الأسمدة المستوردة في تايلاند، كما أنها الأسمدة الأكثر استخداما. تتمتع شركة Chia Tai بحضور أكبر في سوق أسمدة اليوريا ذات المغذيات الواحدة، لأنها تتمتع بإمكانية الوصول إلى اليوريا عالية الجودة من روسيا. وفقًا لمنظمة الأغذية والزراعة (الفاو)، بلغت قيمة اليوريا المستوردة في تايلاند، في عام 2017، 643,472.0 ألف دولار أمريكي، والتي ارتفعت باستمرار لتصل إلى 903,877.0 ألف دولار أمريكي بحلول عام 2021. وبالتالي، فإن الطلب على الأسمدة النيتروجينية في البلاد من المتوقع أن تنمو خلال الفترة المتوقعة.

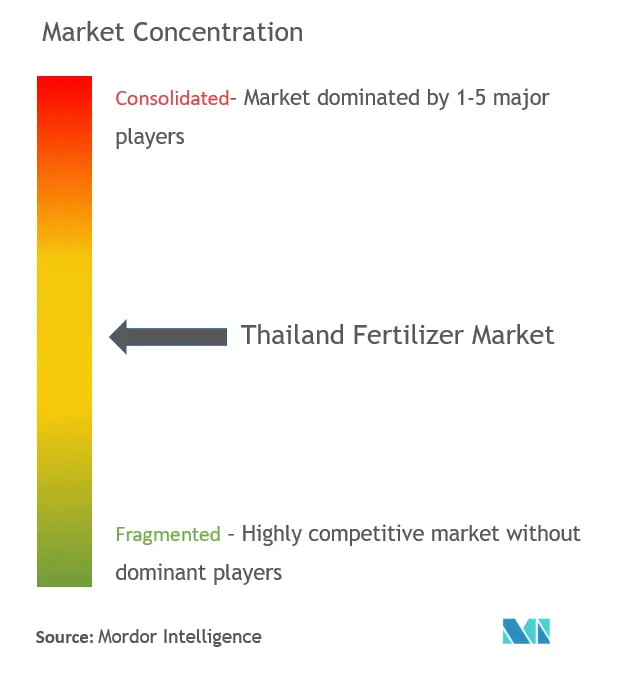

نظرة عامة على صناعة الأسمدة في تايلاند

يتم توحيد سوق الأسمدة في تايلاند بشكل معتدل، مع لاعبين مثل شركة Yara (Thailand) Company Limited، وHaifa، وChai Thai Co. Ltd، وشركة Thai Central Chemical Public Company Limited، ومجموعة Saksiam. كونها بعض اللاعبين النشطين في السوق. تعد عمليات الاندماج والاستحواذ والشراكات والتوسع وإطلاق المنتجات من أكثر استراتيجيات الأعمال المعتمدة من قبل هؤلاء اللاعبين النشطين.

على سبيل المثال، في عام 2020، أطلقت شركة Yara تايلاند المحدودة، بالتعاون مع DTAC، مزود خدمات الاتصالات، تطبيقًا يسمى Kaset Go، والذي يقوم بتثقيف المزارعين حول استخدام التقنيات الحديثة لزيادة إنتاجية المحاصيل. قد يؤدي هذا الابتكار إلى تعزيز مبيعات أسمدة يارا حيث يبدأ المزارعون في اكتساب المزيد من المعرفة.

قادة سوق الأسمدة في تايلاند

Yara (Thailand) Company Limited

Thai Central Chemical Public Company Limited

SAKSIAM GROUP

Chai Tai Group

Haifa Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسمدة في تايلاند

يتبنى اللاعبون في سوق الأسمدة التايلاندية استراتيجيات أعمال مختلفة، بما في ذلك عمليات الدمج والاستحواذ، وإطلاق المنتجات، والتوسعات، والشراكات، وما إلى ذلك.

على سبيل المثال، في عام 2020، أطلقت شركة Yara تايلاند المحدودة، بالتعاون مع DTAC، مزود خدمات الاتصالات، تطبيقًا يسمى Kaset Go، والذي يقوم بتثقيف المزارعين حول استخدام التقنيات الحديثة لزيادة إنتاجية المحاصيل. قد يؤدي هذا الابتكار إلى تعزيز مبيعات أسمدة يارا حيث يبدأ المزارعون في اكتساب المزيد من المعرفة.

وفي عام 2020، أطلقت شركة Yara تايلاند المحدودة أيضًا منتجًا جديدًا للأسمدة الحبيبية لأنظمة المياه في تايلاند. تم إطلاق المنتج كمنتج متميز يستهدف البيوت المحمية والمزارع التي تستخدم أنظمة التسميد وغيرها،.

تجزئة صناعة الأسمدة في تايلاند

وفقا لمنظمة التعاون الاقتصادي والتنمية، يتم إنتاج الأسمدة الكيماوية تجاريا، وعادة ما تكون مركبات كيميائية صناعية، مثل النيتروجين والفوسفور والبوتاسيوم، فضلا عن مجموعة متنوعة من المغذيات الدقيقة والمواد المضافة المستخدمة في الزراعة.. يتم تقسيم سوق الأسمدة في تايلاند حسب المنتج (الأسمدة النيتروجينية، والأسمدة الفوسفاتية، والأسمدة البوتاسية، وأسمدة المغذيات الدقيقة، وغيرها من المنتجات)، والتطبيق (الحبوب والحبوب والبقول والبذور الزيتية والمحاصيل التجارية والفواكه والخضروات وغيرها من التطبيقات).

| الأسمدة النيتروجينية | اليوريا |

| نترات الأمونيوم الكالسيوم (CAN) | |

| نترات الأمونيوم | |

| كبريتات الامونيوم | |

| الأمونيا اللامائية | |

| الأسمدة النيتروجينية الأخرى | |

| الأسمدة الفوسفاتية | فوسفات أحادي الأمونيوم (MAP) |

| فوسفات ثنائي الأمونيوم (DAP) | |

| السوبر فوسفات الثلاثي (TSP) | |

| الأسمدة الفوسفاتية الأخرى | |

| أسمدة البوتاس | |

| الأسمدة ذات المغذيات الدقيقة | |

| منتجات اخرى |

| الحبوب والحبوب |

| البقوليات والبذور الزيتية |

| المحاصيل التجارية |

| فواكه وخضراوات |

| تطبيقات أخرى |

| منتج | الأسمدة النيتروجينية | اليوريا |

| نترات الأمونيوم الكالسيوم (CAN) | ||

| نترات الأمونيوم | ||

| كبريتات الامونيوم | ||

| الأمونيا اللامائية | ||

| الأسمدة النيتروجينية الأخرى | ||

| الأسمدة الفوسفاتية | فوسفات أحادي الأمونيوم (MAP) | |

| فوسفات ثنائي الأمونيوم (DAP) | ||

| السوبر فوسفات الثلاثي (TSP) | ||

| الأسمدة الفوسفاتية الأخرى | ||

| أسمدة البوتاس | ||

| الأسمدة ذات المغذيات الدقيقة | ||

| منتجات اخرى | ||

| طلب | الحبوب والحبوب | |

| البقوليات والبذور الزيتية | ||

| المحاصيل التجارية | ||

| فواكه وخضراوات | ||

| تطبيقات أخرى | ||

الأسئلة الشائعة حول أبحاث سوق الأسمدة في تايلاند

ما هو حجم سوق الأسمدة في تايلاند؟

من المتوقع أن يصل حجم سوق الأسمدة في تايلاند إلى 2.40 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.40٪ ليصل إلى 3.28 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق الأسمدة في تايلاند؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الأسمدة في تايلاند إلى 2.40 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق الأسمدة في تايلاند؟

Yara (Thailand) Company Limited، Thai Central Chemical Public Company Limited، SAKSIAM GROUP، Chai Tai Group، Haifa Group هي الشركات الكبرى العاملة في سوق الأسمدة في تايلاند.

ما هي السنوات التي يغطيها سوق الأسمدة في تايلاند وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الأسمدة في تايلاند بنحو 2.26 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق الأسمدة في تايلاند للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأسمدة في تايلاند للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الأسمدة في تايلاند

إحصائيات حصة سوق الأسمدة التايلاندية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأسمدة التايلاندية توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.