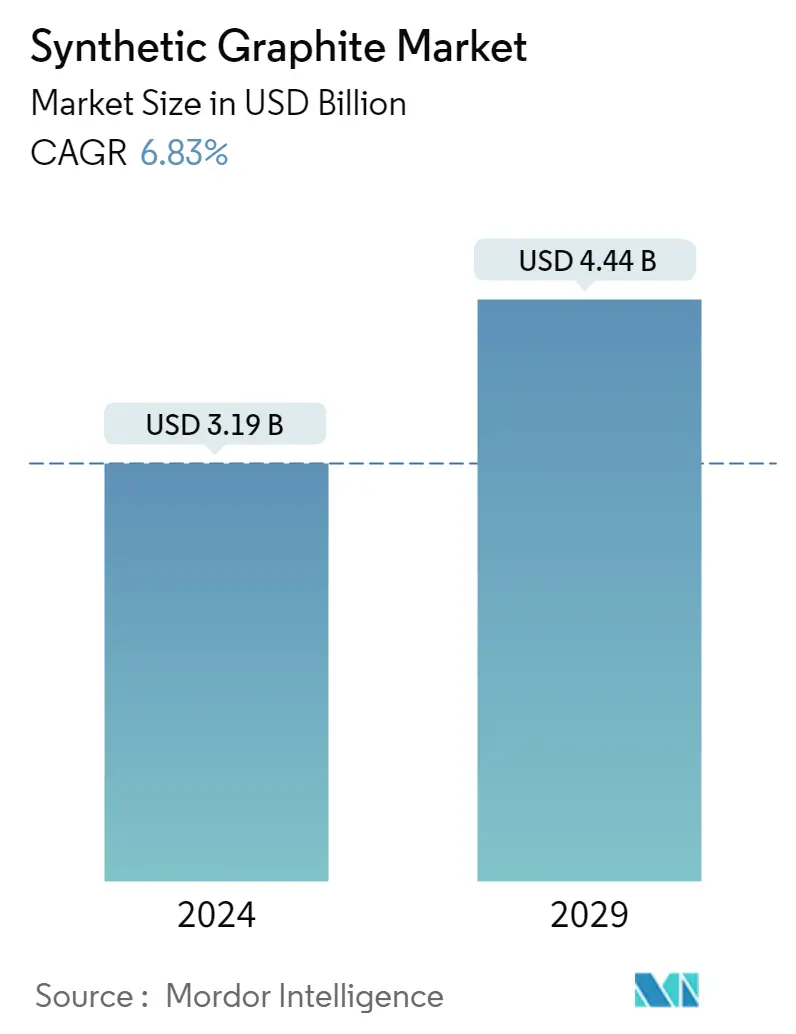

حجم سوق الجرافيت الاصطناعي

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | USD 3.19 مليار دولار أمريكي |

| حجم السوق (2029) | USD 4.44 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 6.83 % |

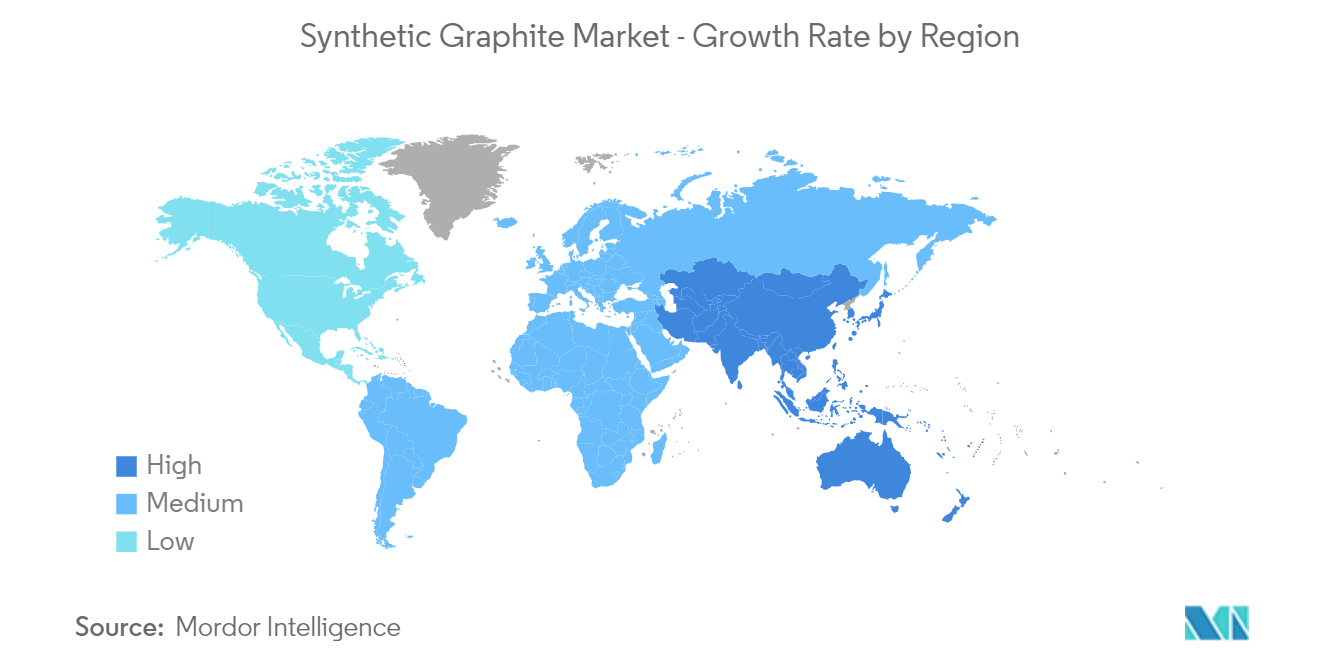

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الجرافيت الاصطناعي

يقدر حجم سوق الجرافيت الاصطناعي بـ 3.19 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 4.44 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.83٪ خلال الفترة المتوقعة (2024-2029).

بسبب تفشي فيروس كورونا (COVID-19)، تأثر قطاع الكيماويات سلباً. أدى نقص الموارد ونقص الموارد البشرية والقيود الأخرى إلى عرقلة توسع الصناعة بشكل كبير. وفي عام 2021، تعافى السوق إلى مستوى ما قبل كوفيد-19، ومن المتوقع أن يتعافى أكثر خلال عام 2022.

- العوامل الرئيسية التي تدفع نمو السوق هي مستويات النقاء العالية للجرافيت الاصطناعي والطلب المتزايد على السيارات الكهربائية.

- على الجانب الآخر، فإن التكاليف المرتفعة مقارنة بالجرافيت الطبيعي واللوائح البيئية الصارمة تشكل عائقًا أمام نمو السوق المدروسة.

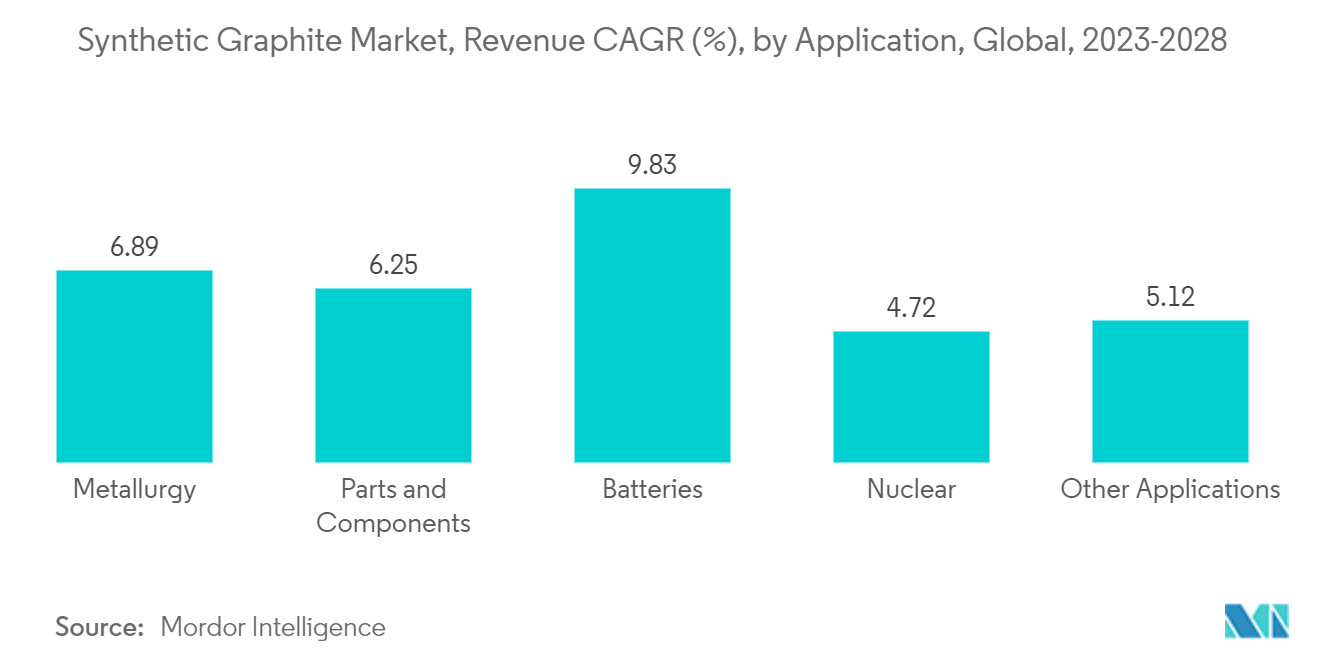

- سيطر علم المعادن على قطاع التطبيقات في السوق ومن المتوقع أن يستمر في هيمنته خلال الفترة المتوقعة.

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق العالمية، وكان الاستهلاك الأكبر في الصين واليابان والهند.

اتجاهات سوق الجرافيت الاصطناعي

قطاع المعادن لدفع السوق

- يستخدم الجرافيت في عدة أشكال في التطبيقات المعدنية، مثل الأقطاب الكهربائية، والحراريات، والطوب، والبوتقات متجانسة، الخ.

- يتم استخدام الجرافيت الاصطناعي كأنود في طريقة فرن القوس الكهربائي (EAF) أثناء إنتاج الفولاذ والسبائك الحديدية والألمنيوم.

- تُستخدم أقطاب الجرافيت الاصطناعية في التطبيقات المعدنية كمصدر للطاقة العملية. ويشمل صهر الحديد الخردة في فرن كهربائي، وتكرير المواد الخزفية، وتصنيع المواد الكيميائية مثل كربيد الكالسيوم، وغيرها من التطبيقات التي تتطلب درجات حرارة عالية ومصادر طاقة نظيفة.

- من المتوقع أن يؤدي ارتفاع إنتاج الفولاذ الخام والألومنيوم في جميع أنحاء العالم إلى دفع تطبيق الجرافيت الاصطناعي في التطبيقات المعدنية. ومع ذلك، من المتوقع أن تؤدي الاتجاهات غير المنتظمة في إنتاج هذه المعادن إلى زيادة عدم اليقين بشأن الطلب في السوق.

- يتم تصنيع أقطاب الجرافيت الاصطناعية في درجات مختلفة، مثل الطاقة العالية جدًا (UHP)، والطاقة العالية (HP)، والطاقة العادية (RP)، بناءً على قدرة التيار الكهربائي.

- ووفقا للجمعية العالمية للصلب، بلغ إنتاج الصلب الخام في عام 2022 1.87 مليار طن، حيث تقود الصين إنتاج الصلب العالمي. في أبريل 2023، أصدرت الرابطة العالمية للصلب توقعاتها للطلب على الصلب على المدى القصير (SRO) لعامي 2023 و2024. وذكرت أن الطلب على الصلب سيشهد انتعاشًا بنسبة 2.3% ليصل إلى 1,822.3 مليون طن في عام 2023، ومن المتوقع أن ينمو بنسبة 2.3%. 1.7% في 2024 ليصل إلى 1,854.0 مليون طن

- ووفقا للمعهد الدولي للألمنيوم، ارتفع إنتاج الألمنيوم العالمي من 67.24 مليون طن في عام 2021 إلى 69 مليونا في عام 2022.

- وبالتالي، بناءً على الجوانب المذكورة أعلاه، مع الزيادة في إنتاج المعادن والسبائك الرئيسية مثل الفولاذ والألومنيوم، من المتوقع أيضًا أن يزداد الجرافيت الاصطناعي، مما يقود السوق.

الصين تهيمن على منطقة آسيا والمحيط الهادئ

- سيطرت منطقة آسيا والمحيط الهادئ على السوق التي تمت دراستها، حيث بلغت حصتها أكثر من 50% من إجمالي السوق من حيث الحجم، وكانت الصين المستهلك الرئيسي في المنطقة.

- لا تزال الصين تهيمن على إنتاج والطلب على الجرافيت الاصطناعي في جميع أنحاء العالم. وتتركز جميع مراحل سلسلة تصنيع بطاريات الليثيوم أيون تقريبًا في الصين. تعد الصين إلى حد بعيد السوق الأكبر والأسرع نموًا لبطاريات الليثيوم أيون، مما يمهد الطريق لنمو سوق الجرافيت الاصطناعي.

- تعد الصين واحدة من أكبر الشركات المصنعة للجرافيت في العالم، ويرجع ذلك أساسًا إلى الطلب الهائل من القطاعات الناشئة مثل بطاريات الليثيوم أيون والإلكترونيات وإنتاج الصلب وصناعة الطاقة الشمسية والصناعة النووية.

- ووفقا لهيئة المسح الجيولوجي الأمريكية، استحوذت البلاد على حوالي 65% من إجمالي إنتاج الجرافيت في عام 2022.

- وتعمل شركات تصنيع البطاريات في الصين، بقيادة CATL وBYD، وبدعم من رؤية التوسع الصناعي للحكومة، على تطوير مصانع ضخمة لإنتاج البطاريات.

- علاوة على ذلك، كانت الصين الرائدة عالميًا في بطاريات الليثيوم أيون في العام السابق، ووفقًا لـ BloombergNEF (BNEF)، احتلت البلاد المرتبة الأولى في سلسلة توريد بطاريات الليثيوم أيون لعام 2021. ومن المقدر أن تسيطر البلاد على 80٪ من الإنتاج العالمي لبطاريات الليثيوم أيون. تصنيع خلايا البطارية، وفي غضون خمس سنوات، من المتوقع أن يصل الإنتاج في البلاد إلى 2 تيراواط/ساعة. ويعود هذا الارتفاع في المركز بشكل أساسي إلى السياسات الحكومية المشجعة، وقاعدة التصنيع الضخمة، وارتفاع الطلب على البطاريات.

- يوجد أكثر من 40 منتجًا رسميًا لأقطاب الجرافيت في الصين، مع دخول 30 لاعبًا جديدًا إلى السوق في العامين الماضيين، لتصنيع منتجات حرارية وأقطاب كهربائية أخرى.

- ولذلك، وبالنظر إلى العوامل المذكورة أعلاه، من المتوقع أن يزداد الطلب على الجرافيت الاصطناعي في الصين خلال الفترة المتوقعة.

نظرة عامة على صناعة الجرافيت الاصطناعي

تم توحيد السوق العالمية للجرافيت الاصطناعي جزئيًا بطبيعته. تشمل أفضل خمس شركات في سوق الجرافيت الاصطناعي العالمي شركة Resonac Holdings Corporation (Showa Denko KK)، وGrafTech International، وBTR New Material Group Co. Ltd، وShanshan Technology، وLianyungang Jinli Carbon Co. Ltd.

قادة سوق الجرافيت الاصطناعي

-

GrafTech International

-

Resonac Holdings Corporation (Showa Denko KK)

-

BTR New Material Group Co. Ltd

-

Shanshan Technology

-

Lianyungang Jinli Carbon Co. Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الجرافيت الاصطناعي

- أكتوبر 2022: أعلنت شركة Imerys Imerys Graphite Carbon Company عن إطلاق مشروع تاريخي لاستغلال الليثيوم (مشروع EMILI). وقد يقلل بشكل كبير من الحاجة إلى استيراد الليثيوم ويساعد في إنتاج ما يقرب من 700 ألف بطارية للسيارات الكهربائية سنويًا.

- أبريل 2022: أعلنت شركة Shanshan Corporation الصينية لصناعة مواد بطاريات الليثيوم عن المزيد من الاستثمارات من مستثمريها الاستراتيجيين الأربعة من خلال شركتها الفرعية المملوكة بالكامل Shanghai Shanshan Lithium Battery Material Technology Co. Ltd. Wending Investment وBYD وAmperex Technology Limited (ATL) وصندوق Kunlun. زيادة رأس المال إلى 477 مليون دولار أمريكي.

تقرير سوق الجرافيت الاصطناعي – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 زيادة الطلب على المركبات الكهربائية

4.1.2 الاستخدام المتزايد لعملية فرن القوس الكهربائي لإنتاج الصلب

4.2 القيود

4.2.1 اللوائح البيئية الصارمة

4.2.2 انخفاض إنتاج الصلب

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

4.5 تحليل المواد الخام

4.6 السياسات التنظيمية

4.7 المشهد التكنولوجي – لقطة سريعة

4.8 تحليل الإنتاج

5. تجزئة السوق (حجم السوق من حيث القيمة والحجم)

5.1 يكتب

5.1.1 الأنود الجرافيت

5.1.2 كتلة الجرافيت (الكربون الناعم)

5.1.3 أنواع أخرى (قطب الجرافيت، الخ)

5.2 طلب

5.2.1 علم المعادن

5.2.2 الأجزاء والمكونات

5.2.3 البطاريات

5.2.4 النووية

5.2.5 تطبيقات أخرى

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 دول الآسيان

5.3.1.6 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 روسيا

5.3.3.6 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق (٪) ** / تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين الرئيسيين

6.4 ملف الشركة

6.4.1 Asbury Carbons

6.4.2 BTR New Materials Group Co. Ltd

6.4.3 GrafTech International

6.4.4 Graphit Kropfmhl GmbH

6.4.5 Graphite India Limited

6.4.6 Imerys

6.4.7 Jiangxi Zichen Technology Co. Ltd

6.4.8 Lianyungang Jinli Carbon Co. Ltd

6.4.9 Mersen Property

6.4.10 Mitsubishi Chemical Corporation

6.4.11 Nippon Carbon Co. Ltd

6.4.12 Shamokin Carbons

6.4.13 Shanghai Shanshan Technology Co. Ltd

6.4.14 Shenzhen Sinuo Industrial Development Co. Ltd

6.4.15 Resonac Holdings Corporation (Showa Denko KK)

6.4.16 Tokai Cobex GmbH

7. فرص السوق والاتجاهات المستقبلية

7.1 تزايد شعبية الجرافين

7.2 السيرة الذاتية كمورد مستدام لمواد البطارية

تجزئة صناعة الجرافيت الاصطناعية

الجرافيت الاصطناعي هو مادة اصطناعية يتم تصنيعها عن طريق المعالجة بدرجة حرارة عالية لمواد الكربون غير المتبلورة. أنواع الكربون غير المتبلور المستخدمة كسلائف للجرافيت كثيرة ويمكن استخلاصها من البترول والفحم والمواد العضوية الطبيعية أو الاصطناعية.

يتم تقسيم سوق الجرافيت الاصطناعي حسب النوع والتطبيق والجغرافيا. يتم تقسيم السوق حسب النوع إلى أنود الجرافيت وكتلة الجرافيت وأنواع أخرى. يتم تقسيم السوق حسب التطبيق إلى علم المعادن وقطع الغيار والمكونات والبطاريات والطاقة النووية وغيرها من التطبيقات. ويغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بالجرافيت الاصطناعي في 16 دولة عبر المناطق الرئيسية. يعتمد حجم السوق والتوقعات لكل قطاع على الحجم (كيلو طن) والإيرادات (مليون دولار أمريكي).

| يكتب | ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الجرافيت الاصطناعي

ما هو حجم سوق الجرافيت الاصطناعي؟

من المتوقع أن يصل حجم سوق الجرافيت الاصطناعي إلى 3.19 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.83٪ ليصل إلى 4.44 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق الجرافيت الاصطناعي الحالي؟

من المتوقع أن يصل حجم سوق الجرافيت الاصطناعي إلى 3.19 مليار دولار أمريكي في عام 2024.

من هم البائعون الرئيسيون في نطاق سوق الجرافيت الاصطناعي؟

GrafTech International، Resonac Holdings Corporation (Showa Denko KK)، BTR New Material Group Co. Ltd، Shanshan Technology، Lianyungang Jinli Carbon Co. Ltd. هي الشركات الكبرى العاملة في سوق الجرافيت الاصطناعي.

ما هي المنطقة الأسرع نموًا في سوق الجرافيت الاصطناعي؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الجرافيت الاصطناعي؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الجرافيت الاصطناعي.

ما هي السنوات التي يغطيها سوق الجرافيت الاصطناعي وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الجرافيت الاصطناعي بنحو 2.99 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق الجرافيت للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الجرافيت الصناعي للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الجرافيت الاصطناعي

إحصائيات الحصة السوقية للجرافيت الاصطناعي وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الجرافيت الاصطناعي توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.