تحليل سوق حمض الكبريتيك

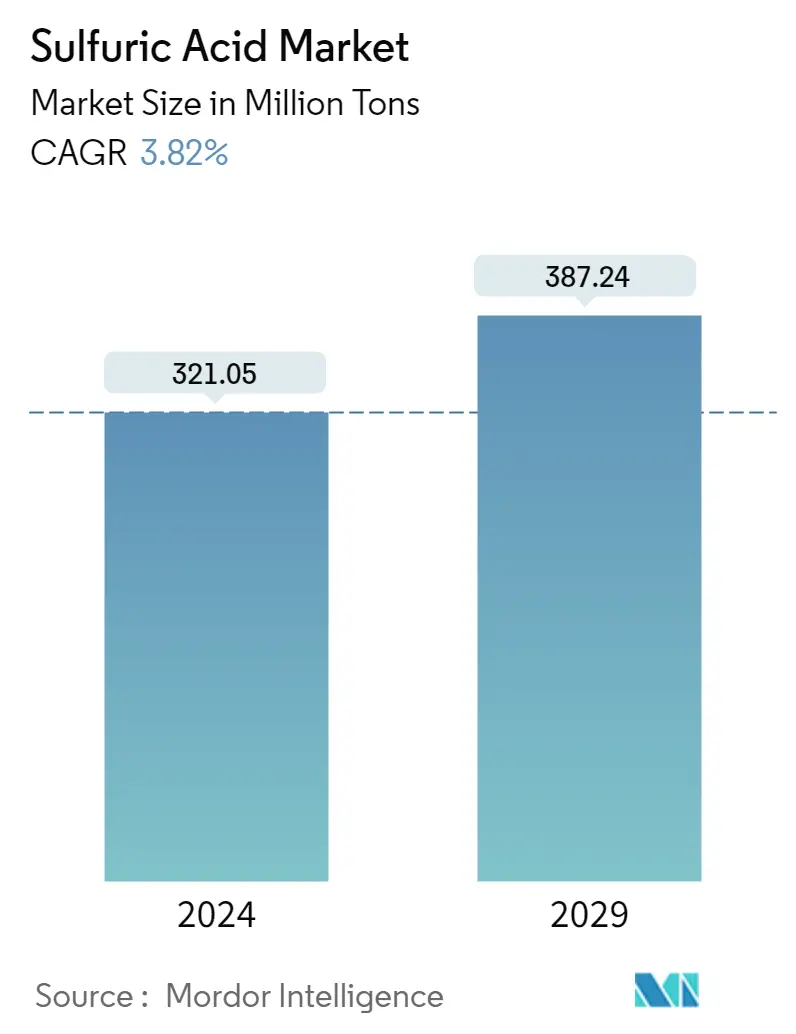

يقدر حجم سوق حمض الكبريتيك بـ 321.05 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 387.24 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.82٪ خلال الفترة المتوقعة (2024-2029).

أثرت جائحة كوفيد-19 بشكل معتدل على سوق حمض الكبريتيك في عام 2020. وقد أثر فرض عمليات الإغلاق في مختلف البلدان وانقطاع الإمدادات على قطاع المواد الكيميائية. ومع ذلك، بما أن حمض الكبريتيك هو من بين المواد الكيميائية الأساسية المستخدمة في قطاع المواد الكيميائية، فمن المتوقع ارتفاع الطلب في فترة التنبؤ.

- على المدى القصير، تعتمد دراسة السوق على الطلب المرتفع على حمض الكبريتيك في الأسمدة الفوسفاتية والطلب المتزايد من الصناعات الكيميائية والصيدلانية حول العالم.

- ومن ناحية أخرى، من المرجح أن تؤدي التغيرات في أسعار المواد الخام إلى إبطاء نمو سوق حامض الكبريتيك في السنوات المقبلة.

- يمكن اعتبار الاستخدام المتزايد للزيت في الصناعات الطبية وغيرها بمثابة فرصة كبيرة للسوق.

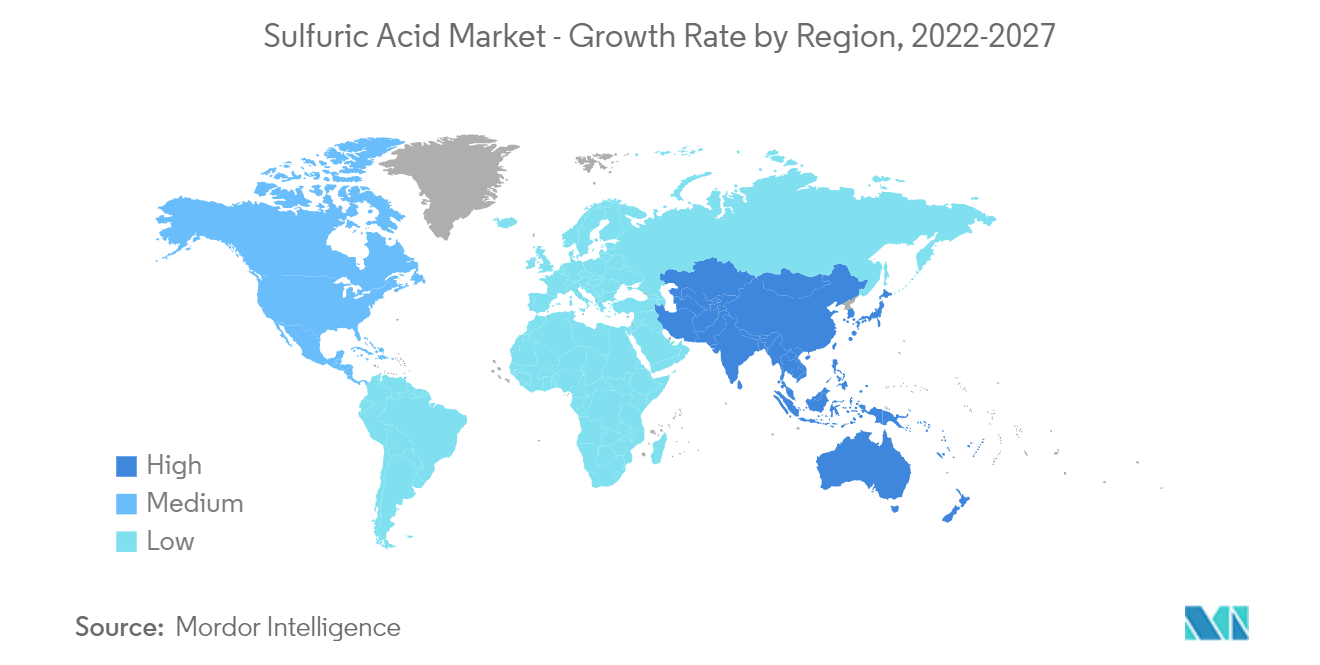

- سيطرت منطقة آسيا والمحيط الهادئ على سوق حامض الكبريتيك على مستوى العالم، حيث يأتي أعلى استهلاك من دول مثل الصين والهند واليابان.

اتجاهات سوق حمض الكبريتيك

تزايد الاستهلاك من قطاع الأسمدة

- حمض الكبريتيك هو حمض معدني قوي يتكون من الكبريت والهيدروجين والأكسجين. له رائحة قوية وهو سائل شديد التآكل وزيتي وشفاف. ويجب التعامل معه بحذر دائمًا، حتى في شكله المخفف. عند تخفيفه بالماء، فإنه يطلق الحرارة في تفاعل عادم السيراميك. وهو مادة كيميائية صناعية هامة تستخدم في عمليات تصنيع الأسمدة.

- ويستخدم حوالي نصف إمدادات حمض الكبريتيك العالمية في الزراعة والزراعة، وخاصة كأسمدة. يستخدم حمض الكبريتيك في صناعة الأسمدة الفوسفاتية، مثل سوبر فوسفات الجير وكبريتات الأمونيوم. يزيد حمض الكبريتيك من إنتاجية المحاصيل، مما يساعد المزارعين على تحقيق المزيد من الإيرادات من خلال إنتاج محاصيل ذات قيمة غذائية عالية.

- تحل الأسمدة محل العناصر الغذائية التي تزيلها المحاصيل من التربة. وبدون الأسمدة، ستنخفض غلات المحاصيل والإنتاجية الزراعية بشكل كبير. ونتيجة لذلك، يتم استخدام الأسمدة المعدنية لتكملة مخزون العناصر الغذائية في التربة بالمعادن التي يمكن أن تمتصها المحاصيل وتستخدمها بسرعة.

- تعتبر الزراعة المصدر الرئيسي لسبل العيش على مستوى العالم؛ وتشهد الهند والولايات المتحدة نمواً إيجابياً في الزراعة. لذلك، من المرجح أن يكون السوق مدفوعًا بالحاجة إلى الأسمدة خلال السنوات القليلة المقبلة.

- على سبيل المثال، وفقًا لمنظمة الأغذية والزراعة، بلغت القدرة العالمية لإنتاج الأمونيا وحامض الفوسفوريك والبوتاس في عام 2021 315,973 طنًا متريًا، ومن المتوقع أن تصل إلى 318,652 طنًا متريًا في عام 2022، مما يعزز طلب السوق على حامض الكبريتيك في عام 2022. فترة التنبؤ.

- وبلغ إجمالي صادرات المنتجات الزراعية والمنتجات المرتبطة بها 41.25 مليار دولار أمريكي في عام 2021. وعززت الاستثمارات المتزايدة في الري إجمالي المساحة المروية، مما خلق طلبًا على الأسمدة وتحفيز سوق حامض الكبريتيك.

- شهد قطاع الزراعة في أمريكا اللاتينية ومنطقة البحر الكاريبي نمواً كبيراً في الماضي. ووفقا لمنظمة التعاون الاقتصادي والتنمية (OECD) ومنظمة الأغذية والزراعة للأمم المتحدة (FAO)، من المتوقع أن ينمو الإنتاج الزراعي والسمكي بنسبة 17٪ خلال الفترة 2018-2028. ومن المتوقع أن يأتي حوالي 53% من هذا النمو من زيادة إنتاج المحاصيل. ومن ثم، أدى نمو الصناعة الزراعية إلى زيادة الطلب على الأسمدة. ومن المتوقع أن يؤثر ذلك على نمو سوق حمض الكبريتيك.

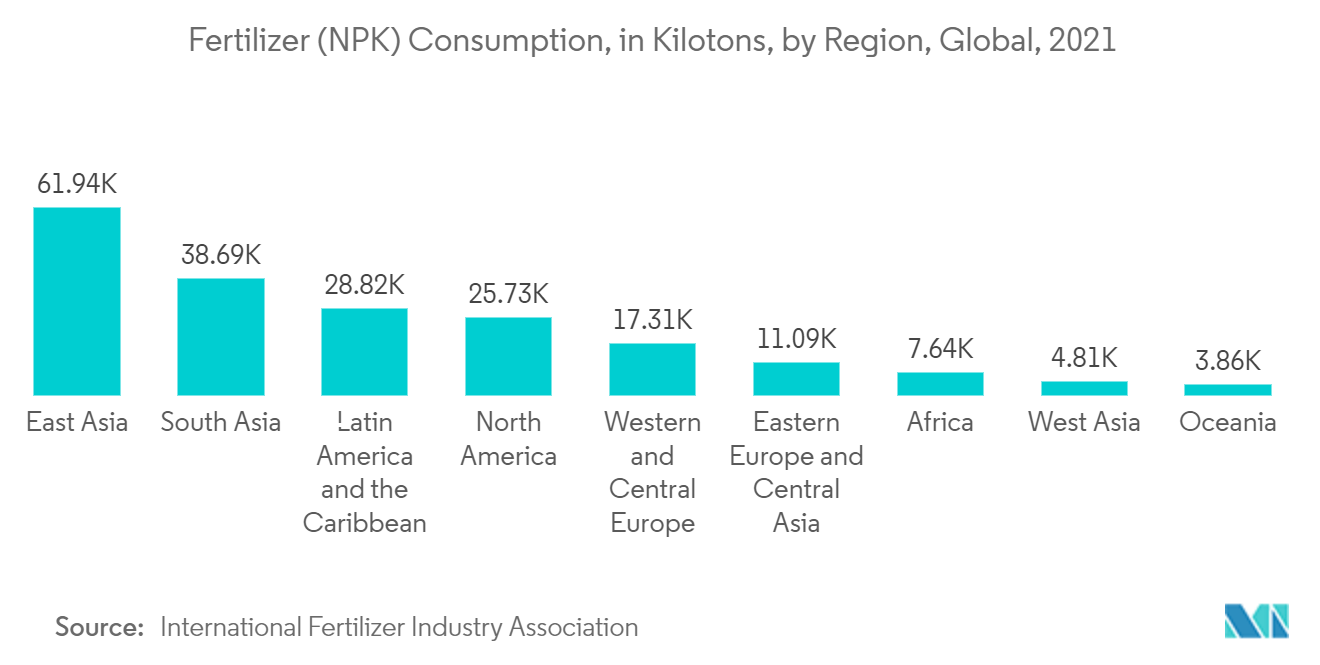

- وفقًا للاتحاد الدولي لصناعة الأسمدة، بلغ استهلاك الأسمدة الزراعية (النيتروجين والفوسفور والبوتاسيوم (NPK)) في جميع أنحاء العالم 199,884 كيلو طن في عام 2021. ومن إجمالي الاستهلاك، شرق آسيا وجنوب آسيا وأمريكا اللاتينية والولايات المتحدة استهلكت منطقة البحر الكاريبي وأمريكا الشمالية 61936 كيلوطنًا و38694 كيلوطنًا و28817 كيلوطنًا و25730 كيلوطنًا على التوالي في عام 2021.

- لذلك، من المرجح أن يكون السوق مدفوعًا بالاستخدام المتزايد لحمض الكبريتيك في الأسمدة خلال السنوات القليلة المقبلة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق حامض الكبريتيك خلال الفترة المتوقعة. ونظرًا لارتفاع الطلب من قطاعات الكيماويات والأسمدة وقطاعات التصنيع الأخرى في دول مثل الصين والهند واليابان، فإن سوق حامض الكبريتيك يتزايد بسرعة.

- وفي عام 2021، بلغ إنتاج حامض الكبريتيك في الصين 93.83 مليون طن متري، مقارنة بـ 92.38 مليون طن متري في عام 2020، مسجلا نموا يزيد عن 1.5%، وفقا للمكتب الوطني للإحصاء الصيني. وواصل إنتاج حامض الكبريتيك ارتفاعه في الصين، بقدرة تصنيعية تبلغ 129 مليون طن في عام 2022، مسجلا نموا بنسبة 1.59% عن نفس الفترة من العام السابق.

- وفي الصين تخطط الشركات لزيادة الطاقة التصنيعية لحمض الكبريتيك إلى 21.08 مليون طن سنويا. وبعد زيادة القدرة في 2022-2024، من المتوقع أن يخضع نمط العرض لسوق حامض الكبريتيك لتغييرات كبيرة في البلاد، بما في ذلك زيادة الصادرات وتقلص الواردات والتغيرات في تدفق البضائع.

- الصين هي أكبر منتج للأسمدة في العالم. وبحسب المكتب الوطني للإحصاء الصيني، بلغ حجم إنتاج أسمدة النيتروجين والفوسفات والبوتاس في الصين 55.44 مليون طن عام 2021، مقابل 54.96 مليون طن عام 2020، مسجلا نموا بنسبة 0.87%.

- وفي الهند، في يوليو/تموز 2021، وضع رئيس وزراء أوديشا حجر الأساس لمنشأة لتصنيع حمض الكبريتيك في مقر شركة الأسمدة التعاونية IFFCO في قسم باراديب التابع لها. تبلغ تكلفة المشروع حوالي 400 كرور روبية هندية (حوالي 48.36 مليون دولار أمريكي)، ومن المتوقع أن تبدأ العمليات بحلول عام 2023. وسيعمل مصنع الإنتاج الجديد هذا على تقليل الاعتماد على استيراد المواد الكيميائية. وهذا هو مصنع IFFCO الثالث لتصنيع حامض الكبريتيك، بقدرة إنتاجية تبلغ حوالي 2000 طن متري يوميًا.

- علاوة على ذلك، تعد الهند واحدة من الاقتصادات التي تعتمد إلى حد كبير على الزراعة. ولا تزال الزراعة هي المصدر الرئيسي لكسب العيش لأكثر من 55% من السكان. وفقًا لتقرير المسح الاقتصادي للهند 2020-21، في السنة المالية 2020، بلغ إجمالي إنتاج الحبوب الغذائية في البلاد 296.65 مليون طن، بزيادة قدرها 11.44 مليون طن مقارنة بـ 285.21 مليون طن في السنة المالية 2019.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى تعزيز الطلب على حامض الكبريتيك في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

نظرة عامة على صناعة حمض الكبريتيك

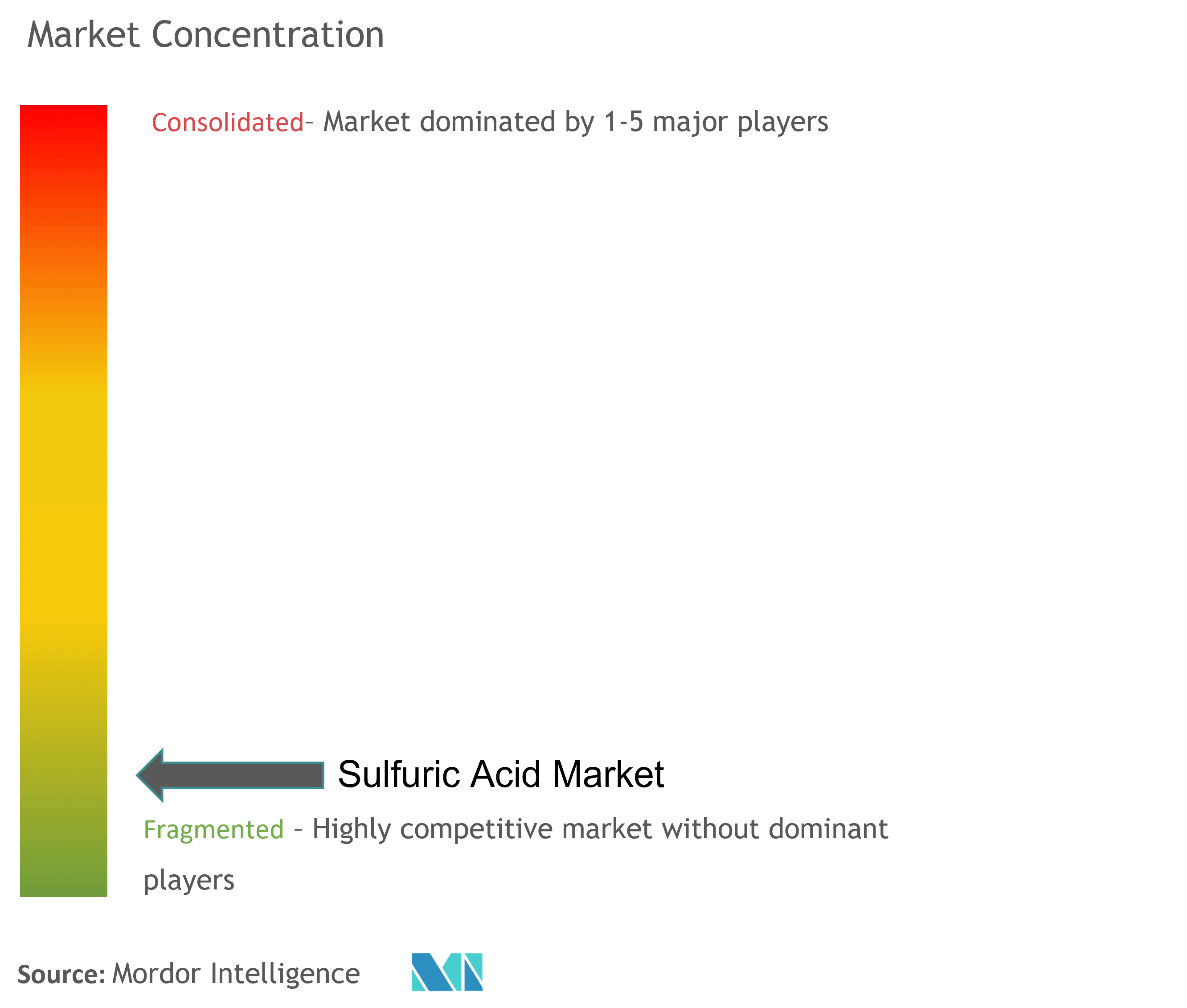

سوق حمض الكبريتيك العالمي مجزأ للغاية. أكبر خمسة لاعبين يهيمنون على السوق هم Mosaic، ومجموعة شركات PhosAgro، وJiangxi Copper Group Co. Ltd، وYunnan Copper Co. Ltd، وAurubis AG.

قادة سوق حمض الكبريتيك

-

Mosaic

-

PhosAgro Group of Companies

-

Aurubis AG

-

Yunnan Copper Co., Ltd.

-

Jiangxi Copper Group Co. Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق حمض الكبريتيك

- مايو 2022 أكملت شركة WeylChem International GmbH الاستحواذ والتكامل مع شركة INEOS Sulphur Chemicals Spain SLU، الذراع الإسباني الرائد للمواد الكيميائية الكبريتية التابع لمؤسسات INEOS. تشتمل الأعمال المستحوذ عليها على منشأة حديثة تبلغ طاقتها السنوية 350 ألف طن لإنتاج حمض الكبريتيك في بلباو. تعمل الآن أعمال الكبريت المدمجة حديثًا تحت مظلة WeylChem Bilbao.

- يوليو 2021 وضعت مجموعة Boliden خطة توسعة لمصهر Odda للزنك في غرب النرويج باستثمار قدره 700 مليون يورو (حوالي 737.81 مليون دولار أمريكي). ومن المقرر أن تشتمل منشأة Odda، المقرر أن تبلغ طاقتها الإنتاجية 350 ألف طن/سنة، بعد زيادة القدرة المخطط لها بنسبة 75%، على محمصة جديدة، ومصنع جديد لحمض الكبريتيك، ومبنى خلوي جديد. ومن المقرر أيضًا توسيع وتحديث محطة الترشيح والتنقية الموجودة بالفعل والبنية التحتية للمسبك والرصيف. ومن المقرر الانتهاء من التوسعة في عام 2024.

تجزئة صناعة حمض الكبريتيك

حمض الكبريتيك، ويسمى أيضًا زيت الزاج أو كبريتات الهيدروجين، هو سائل كثيف وعديم اللون وزيتي ومسبب للتآكل. يتم استخدامه بتركيزات مختلفة أثناء تصنيع الأسمدة والأدوية والمواد الكيميائية المختلفة. يتم تقسيم سوق حمض الكبريتيك حسب نوع المادة الخام وصناعة المستخدم النهائي والجغرافيا. حسب نوع المواد الخام، يتم تقسيم السوق إلى الكبريت الأولي وخام البيريت وأنواع المواد الخام الأخرى. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى الأسمدة والكيماويات والأدوية والسيارات وتكرير البترول وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق حمض الكبريتيك في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (بمليون طن).

| عنصر الكبريت |

| خام البيريت |

| أنواع أخرى من المواد الخام |

| سماد |

| الكيميائية والصيدلانية |

| السيارات |

| تكرير البترول |

| صناعات المستخدم النهائي الأخرى (اللب والورق ومعالجة المعادن) |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع المادة الخام | عنصر الكبريت | |

| خام البيريت | ||

| أنواع أخرى من المواد الخام | ||

| صناعة المستخدم النهائي | سماد | |

| الكيميائية والصيدلانية | ||

| السيارات | ||

| تكرير البترول | ||

| صناعات المستخدم النهائي الأخرى (اللب والورق ومعالجة المعادن) | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق حمض الكبريتيك

ما هو حجم سوق حمض الكبريتيك؟

من المتوقع أن يصل حجم سوق حمض الكبريتيك إلى 321.05 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.82٪ ليصل إلى 387.24 مليون طن بحلول عام 2029.

ما هو حجم السوق الحالي لحمض الكبريتيك؟

ومن المتوقع أن يصل حجم سوق حمض الكبريتيك إلى 321.05 مليون طن في عام 2024.

من هم البائعين الرئيسيين في نطاق سوق حمض الكبريتيك؟

Mosaic، PhosAgro Group of Companies، Aurubis AG، Yunnan Copper Co., Ltd.، Jiangxi Copper Group Co. Ltd. هي الشركات الكبرى العاملة في سوق حمض الكبريتيك.

ما هي المنطقة الأسرع نموًا في سوق حمض الكبريتيك؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق حمض الكبريتيك؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق حمض الكبريتيك.

ما هي السنوات التي يغطيها سوق حمض الكبريتيك وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق حمض الكبريتيك بـ 309.24 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق حمض الكبريتيك للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق حمض الكبريتيك للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة حمض الكبريتيك

إحصائيات الحصة السوقية لحمض الكبريتيك وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل حمض الكبريتيك توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.