حجم سوق الخدمات الغذائية في إسبانيا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 166.8 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 273.4 مليار دولار أمريكي |

|

|

أكبر حصة حسب نوع خدمة الطعام | المقاهي والحانات |

|

|

CAGR (2024 - 2029) | 12.96 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | المطبخ السحابي |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في إسبانيا

يقدر حجم سوق الخدمات الغذائية في إسبانيا بـ 145.58 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 267.70 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 12.96٪ خلال الفترة المتوقعة (2024-2029).

إن العدد المتزايد من السياح، وخاصة من القارة الآسيوية، يقود أحدث التطورات مثل ابتكارات القائمة في إسبانيا

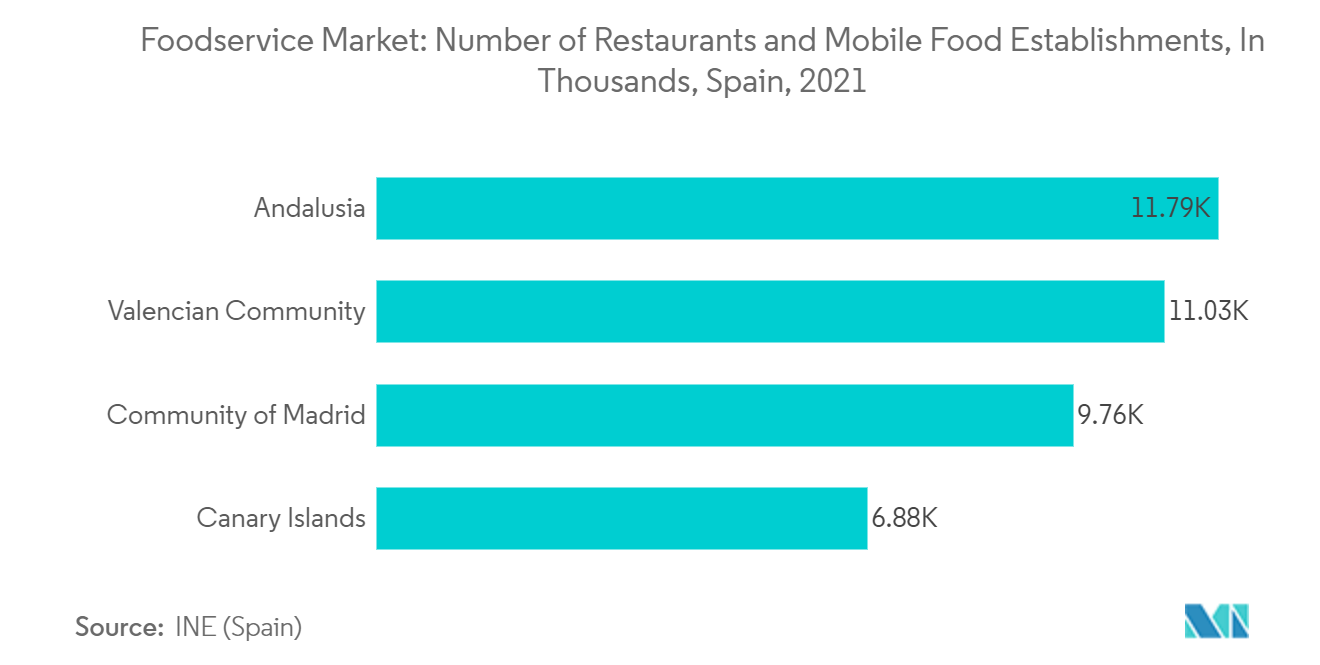

- يهيمن قطاع المقاهي والحانات على سوق الخدمات الغذائية الإسبانية. شهد هذا القطاع نموًا بنسبة 46.52٪ في المبيعات في عام 2022 مقارنة بعام 2020. وهناك تغلغل أكبر في السوق للنوادي الليلية والمراقص والحانات التي تقدم حفلات موسيقية حية في إسبانيا. وتتزايد شعبية الحانات أيضًا مع ارتفاع عدد السياح. وفي عام 2022، وصل 30.2 مليون سائح دولي إلى إسبانيا. وبالتالي، يركز المشغلون بشكل أكبر على تقديم مجموعة متنوعة من المقبلات والمشروبات الكحولية المستوردة ويستثمرون أكثر في تطوير الأجواء.

- وفي قطاع المطاعم ذات الخدمات الكاملة، تهيمن المطاعم الآسيوية على السوق، وذلك بسبب ارتفاع عدد السياح الآسيويين، وخاصة من الفلبين، وكوريا الجنوبية، واليابان. على سبيل المثال، في عام 2022، زار إسبانيا 1.49 مليون سائح من اليابان و431.628 سائحًا من كل من الفلبين وكوريا الجنوبية. وبالتالي، يقدم المشغلون على نطاق واسع المأكولات الآسيوية في تجهيزات المطاعم الفاخرة لتشجيع كل من السكان المحليين والسياح.

- سيطرت المأكولات التي تعتمد على اللحوم على قطاع مطاعم الخدمة السريعة في السوق، والتي استحوذت على حصة سوقية تقدر بـ 24.84٪ في عام 2022. تعد إسبانيا ثالث أكبر دولة في أوروبا من حيث استهلاك اللحوم الأعلى. على سبيل المثال، في عام 2021، بلغ استهلاك الفرد من منتجات اللحوم 51 كجم. وبالتالي، فإن بعض مطاعم الخدمة السريعة، مثل تيليبيتزا، وبرجر كنج، وماكدونالدز، تقدم مجموعة من المنتجات القائمة على اللحوم. من المتوقع أن ينمو سوق مطاعم الوجبات السريعة خلال الفترة المتوقعة، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 12.10٪.

- شهد قطاع المطبخ السحابي نموًا كبيرًا بعد الوباء حيث فضل المستهلكون تقديم المزيد من طلبات الطعام عبر الإنترنت، بإجمالي عدد يصل إلى 214 طلبًا اعتبارًا من عام 2022. ونظرًا لانخفاض تكاليف التشغيل، تحول عدد قليل من المشغلين نحو المطابخ الافتراضية لتقديم أطعمة جاهزة مختارة.

زيادة السياحة لتعزيز سوق الخدمات الغذائية

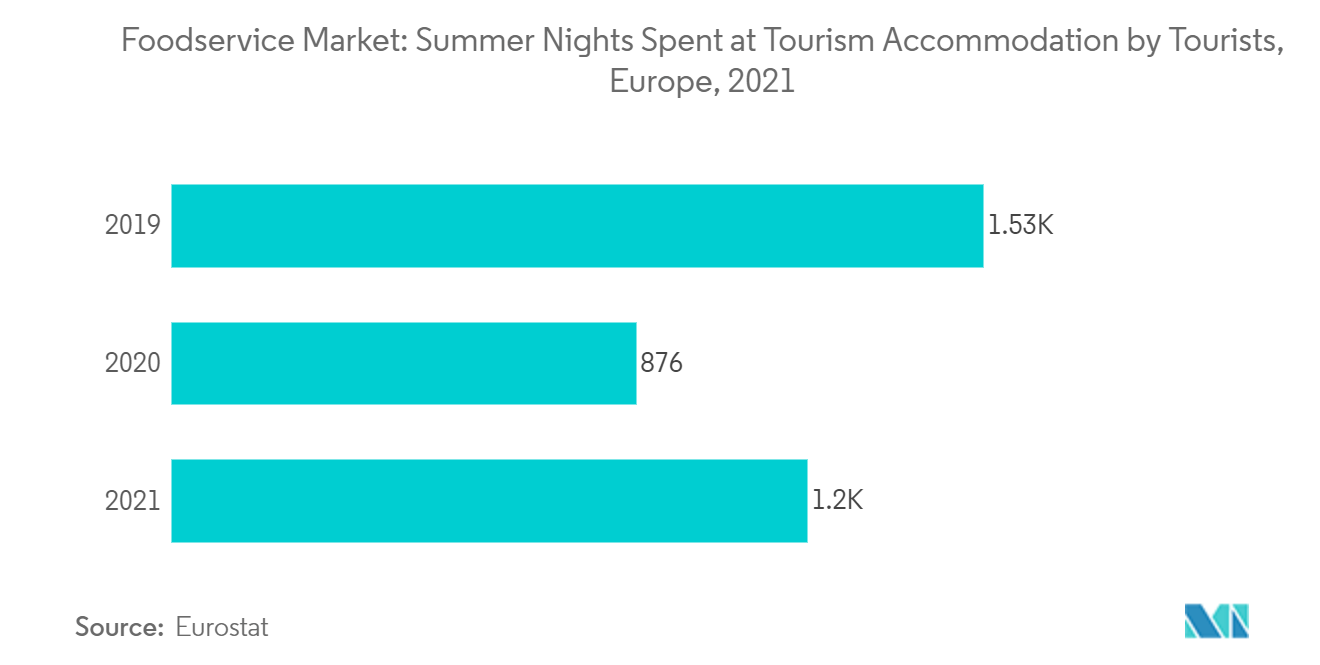

أدت السياحة ، والأسر الصغيرة ، والعدد المتزايد من النساء في القوى العاملة ، والتغيير في أنماط المستهلكين ، وارتفاع عدد المطاعم التي تتناول الطعام ، وتفضيل المستهلكين المتزايد لتجربة المأكولات الأخرى إلى نمو شعبية المطاعم كاملة الخدمات. أصبحت السياحة اتجاها هذه الأيام للاسترخاء ووقت العائلة. يزور الناس مواقع في نفس البلدان أو بلدان مختلفة للقيام برحلات ترفيهية. على سبيل المثال ، وفقا لبيانات عام 2021 من بنك إسبانيا ، تم إنفاق 29.2 مليار يورو من قبل السياح الدوليين في إسبانيا. مع نمو الدخل المتاح ، من المتوقع أيضا أن تنمو اتجاهات الخدمات الغذائية ، مما يوفر فرصة كبيرة. وحتى في المناطق ذات الدخل المرتفع ذات النمو المنخفض، يمكن للجهات الفاعلة في مجال الخدمات الغذائية التكيف والاستفادة من بيئة متزايدة السيولة والتنافسية. وبالتالي ، فإن الطلب على الطعام الجيد في بيئة اجتماعية ميسورة التكلفة وغير رسمية يتزايد حيث يضع المستهلكون الشكل في المرتبة الثانوية.

زيادة وجود الخدمة عبر الإنترنت التي توفر فرص النمو

توسع سوق الخدمات الغذائية في إسبانيا بشكل كبير في العقود السابقة. لا تزال المطاعم المستقلة تهيمن على السوق ، حيث تمثل أكثر من 90٪ من مبيعات قيمة الخدمات الغذائية الاستهلاكية. وقد أتاحت عادات المستهلكين الجديدة، وتغلغل الشبكات الاجتماعية في أنماط حياة المستهلكين، والتكنولوجيات الجديدة للاعبين إمكانية الوصول إلى قاعدة عملاء محتملة أكبر. وفقا لبيانات وزارة الزراعة من عام 2021 ، يتناول حوالي 33.6٪ من الناس الغداء ، و 16.1٪ من الناس يتناولون العشاء خارج منازلهم في إسبانيا. تقود تطبيقات توصيل الطعام عبر الإنترنت سوق خدمات الطعام نظرا لراحتها وخدمات التوصيل السريع. بيتزا هت ، جولفو ، تيليبيتزا ، أوبر إيتس ، وإيل باتيو هي بعض المطاعم الرئيسية العاملة في سوق خدمات الطعام في إسبانيا.

نظرة عامة على صناعة الخدمات الغذائية في إسبانيا

سوق الخدمات الغذائية في إسبانيا مجزأ، حيث تشغل الشركات الخمس الكبرى 1.06%. اللاعبون الرئيسيون في هذا السوق هم Alsea SAB de CV وAmRest Holdings SE وMcDonald's Corporation وRestaurant Brands Iberia وÁreas SAU (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في إسبانيا

Alsea SAB de CV

AmRest Holdings SE

McDonald's Corporation

Restaurant Brands Iberia

Áreas SAU

Other important companies include Comess Group, Compass Group PLC, Food Delivery Brands, Groupo Ibersol, Restalia Grupo De Eurorestauracion SL.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في إسبانيا

- مارس 2023 أطلقت Telepiza Megamediana، وهي بيتزا متوسطة الحجم أكبر وأرخص من بقية القطاع في سياق المنتجات الأصغر وبأسعار أعلى. يبلغ طولها 33 سنتيمترًا، أي أكبر بعدة سنتيمترات من بقية أنواع البيتزا المتوسطة في الصناعة، وسعرها 8.20 دولارًا أمريكيًا، وهي أيضًا البيتزا التي تتمتع بأفضل نسبة حجم إلى سعر في السوق.

- فبراير 2023 وقعت Groupo Ibersol اتفاقية مع Pret A Manger للتوسع في البرتغال وإسبانيا لإنشاء شبكة قوية من المطاعم ذات التواجد في قطاعي تقديم الطعام التجاري والسفر.

- فبراير 2023 حصل قسم تقديم الطعام في مجموعة Ibersol Group على عقد من AENA لإنشاء 10 نقاط بيع جديدة في مطار Adolfo Suárez Madrid-Barajas. سيستمر العقد لمدة ثماني سنوات ومن المتوقع أن تبلغ قيمته أكثر من 30 مليون يورو. بالإضافة إلى ذلك، حصلت الشركة على عقد لبناء ثمانية مطاعم في مطار سيزار مانريكي-لانزاروت الدولي ودمجت ستة مواقع في المنطقة الجوية في T1 وموقعين في المنطقة الأرضية T1 وT2.

تقرير سوق الخدمات الغذائية في إسبانيا – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

-

4.3 الإطار التنظيمي

- 4.3.1 إسبانيا

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 الحانات والحانات

- 5.1.1.1.2 المقاهي

- 5.1.1.1.3 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.4 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

-

5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

-

5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Alsea SAB de CV

- 6.4.2 AmRest Holdings SE

- 6.4.3 Comess Group

- 6.4.4 Compass Group PLC

- 6.4.5 Food Delivery Brands

- 6.4.6 Groupo Ibersol

- 6.4.7 McDonald's Corporation

- 6.4.8 Restalia Grupo De Eurorestauracion SL

- 6.4.9 Restaurant Brands Iberia

- 6.4.10 Áreas SAU

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الخدمات الغذائية في إسبانيا

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- يهيمن قطاع المقاهي والحانات على سوق الخدمات الغذائية الإسبانية. شهد هذا القطاع نموًا بنسبة 46.52٪ في المبيعات في عام 2022 مقارنة بعام 2020. وهناك تغلغل أكبر في السوق للنوادي الليلية والمراقص والحانات التي تقدم حفلات موسيقية حية في إسبانيا. وتتزايد شعبية الحانات أيضًا مع ارتفاع عدد السياح. وفي عام 2022، وصل 30.2 مليون سائح دولي إلى إسبانيا. وبالتالي، يركز المشغلون بشكل أكبر على تقديم مجموعة متنوعة من المقبلات والمشروبات الكحولية المستوردة ويستثمرون أكثر في تطوير الأجواء.

- وفي قطاع المطاعم ذات الخدمات الكاملة، تهيمن المطاعم الآسيوية على السوق، وذلك بسبب ارتفاع عدد السياح الآسيويين، وخاصة من الفلبين، وكوريا الجنوبية، واليابان. على سبيل المثال، في عام 2022، زار إسبانيا 1.49 مليون سائح من اليابان و431.628 سائحًا من كل من الفلبين وكوريا الجنوبية. وبالتالي، يقدم المشغلون على نطاق واسع المأكولات الآسيوية في تجهيزات المطاعم الفاخرة لتشجيع كل من السكان المحليين والسياح.

- سيطرت المأكولات التي تعتمد على اللحوم على قطاع مطاعم الخدمة السريعة في السوق، والتي استحوذت على حصة سوقية تقدر بـ 24.84٪ في عام 2022. تعد إسبانيا ثالث أكبر دولة في أوروبا من حيث استهلاك اللحوم الأعلى. على سبيل المثال، في عام 2021، بلغ استهلاك الفرد من منتجات اللحوم 51 كجم. وبالتالي، فإن بعض مطاعم الخدمة السريعة، مثل تيليبيتزا، وبرجر كنج، وماكدونالدز، تقدم مجموعة من المنتجات القائمة على اللحوم. من المتوقع أن ينمو سوق مطاعم الوجبات السريعة خلال الفترة المتوقعة، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 12.10٪.

- شهد قطاع المطبخ السحابي نموًا كبيرًا بعد الوباء حيث فضل المستهلكون تقديم المزيد من طلبات الطعام عبر الإنترنت، بإجمالي عدد يصل إلى 214 طلبًا اعتبارًا من عام 2022. ونظرًا لانخفاض تكاليف التشغيل، تحول عدد قليل من المشغلين نحو المطابخ الافتراضية لتقديم أطعمة جاهزة مختارة.

| المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | ||

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | |||

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك