| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 6.60 % |

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق منتجات المخابز في جنوب شرق آسيا

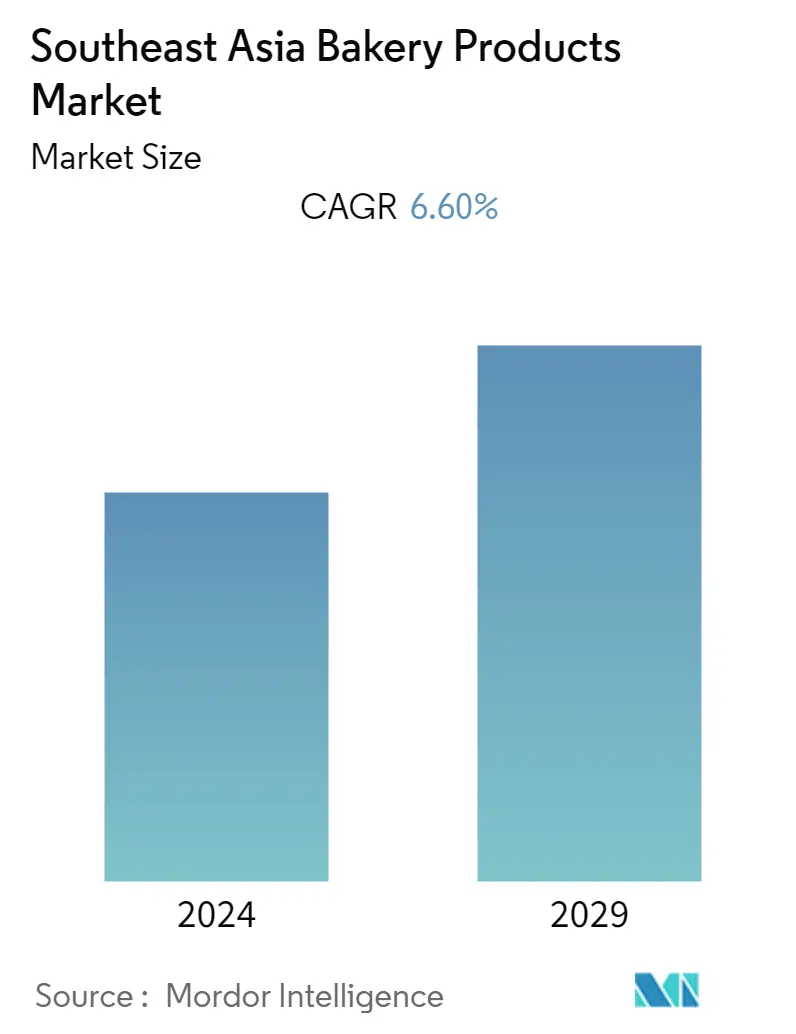

من المتوقع أن ينمو حجم سوق منتجات المخابز في جنوب شرق آسيا من 10.89 مليار دولار أمريكي في عام 2023 إلى 14.99 مليار دولار أمريكي بحلول عام 2028، بمعدل نمو سنوي مركب قدره 6.60٪ خلال الفترة المتوقعة (2023-2028).

- يشهد سوق منتجات المخابز في جنوب شرق آسيا طلبًا متزايدًا على المنتجات ذات القيمة المضافة، لا سيما تلك التي تقدم فوائد صحية وشهادات محددة مثل الحلال والكوشير والنضارة والنكهات المبتكرة. واستجابة للمخاوف المتزايدة بشأن السمنة، بدأت العديد من الشركات في المنطقة في تقديم منتجات مخبوزة صحية، بما في ذلك الخبز الغني بالألياف، والأنواع الخالية من الغلوتين، والخبز المسطح قليل الدسم. بالإضافة إلى ذلك، أدت أنماط الحياة المزدحمة وارتفاع الدخل، خاصة بين جيل الألفية، إلى زيادة الطلب على أحجام الوجبات الخفيفة أثناء التنقل، مما دفع الشركات إلى تقديم المنتجات بأحجام وتغليف مناسب.

- أصبح المستهلكون أكثر وعيًا بشكل متزايد بالمكونات الموجودة في طعامهم ويبحثون عن خيارات عالية الجودة وأفضل لك. ويفضل العديد من المستهلكين أيضًا الوجبات البسيطة والسهلة كوجبات خفيفة، مما أدى إلى زيادة الطلب على منتجات المخابز الصحية بأقل قدر من النكهات. ونتيجة لذلك، يُنظر إلى المنتجات مثل بسكويت دايجستيف والمقرمشات العادية وغيرها من العناصر المماثلة على أنها بدائل صحية، مما يزيد من نمو السوق. تطلق العديد من الشركات منتجات صحية استجابة لهذا الاتجاه، مثل بسكويت القمح الجديد من Nextar، والذي يحتوي على ألياف غذائية ويأتي في نوعين الشوكولاتة والجبن.

- أدى نمو التحضر والسكان العاملين إلى زيادة أهمية منتجات المخابز بشكل كبير كجزء كبير من النظام الغذائي، وخاصة بين الشرائح المتوسطة والدنيا من السكان. إن الاتجاه نحو الاستهلاك خارج المنزل والطلب على المنتجات الفورية والمغذية يدفع الحاجة إلى منتجات المخابز في جميع أنحاء سوق منتجات المخابز في جنوب آسيا.

اتجاهات سوق منتجات المخابز في جنوب شرق آسيا

ارتفاع الطلب على منتجات المخابز المتخصصة والصحية

- كانت هناك زيادة كبيرة في الطلب على المنتجات الغذائية الطبيعية والعضوية حيث أصبح المستهلكون أكثر وعياً بالآثار الصحية الضارة الناجمة عن استهلاك المكونات الغذائية الاصطناعية التي لا تتوافق مع المعايير الحكومية. في جنوب شرق آسيا، يتبنى المستهلكون أنظمة غذائية على النمط الغربي تحتوي على القمح ومحتوى عالي من البروتين.

- ويسعى المستهلكون التايلانديون، على وجه الخصوص، إلى اتباع نظام غذائي صحي، الأمر الذي دفع الشركات إلى إنتاج مخبوزات خالية من الغلوتين ومنتجات المخابز الطبيعية. أطلقت شركة Mondelez ملفات تعريف الارتباط الخاصة بساندويتش شوكولاتة أوريو الخالية من الغلوتين في عام 2021، وقد أدى هذا الطلب المتزايد من المستهلكين على المنتجات المغذية والمطالبات ذات العلامات التجارية النظيفة إلى تسريع نمو السوق في المنطقة.

- ينظر المستهلكون إلى طعامهم على أنه فرصة لتجربة مختلف الأذواق والقوام، وهم أكثر ميلاً إلى المنتجات التي تضع نفسها على أنها طبيعية وصحية. يستجيب اللاعبون في السوق لهذا الاتجاه من خلال دمج بذور الأطعمة الفائقة في عروضهم، مثل بذور الشيا الغنية بالبروتينات والكالسيوم. تقدم Oat Krunch، إحدى العلامات التجارية التابعة لمجموعة Munchy، مقرمشات صحية مصنوعة باستخدام الشوفان وبذور الشيا. يعتبر Oat Krunch مصدرًا للألياف، وخاليًا من الدهون المتحولة، ولا يحتوي على مواد حافظة، ومتوفر في أشكال مختلفة من الشوكولاتة الداكنة والفراولة والكشمش الأسود.

- شهدت صناعة المخابز في الآونة الأخيرة إنشاء مجموعة من المخابز والمطاعم والمقاهي وخدمات تقديم الطعام. تقدم مقاهي المخابز أو بيوت الكعك هذه منتجات متنوعة بنكهات مختلفة، كما أن الطلب المتزايد على منتجات المخابز الحرفية والصحية يزيد من زيادة منتجات المخابز في السوق.

إندونيسيا باعتبارها المنطقة المهيمنة في السوق

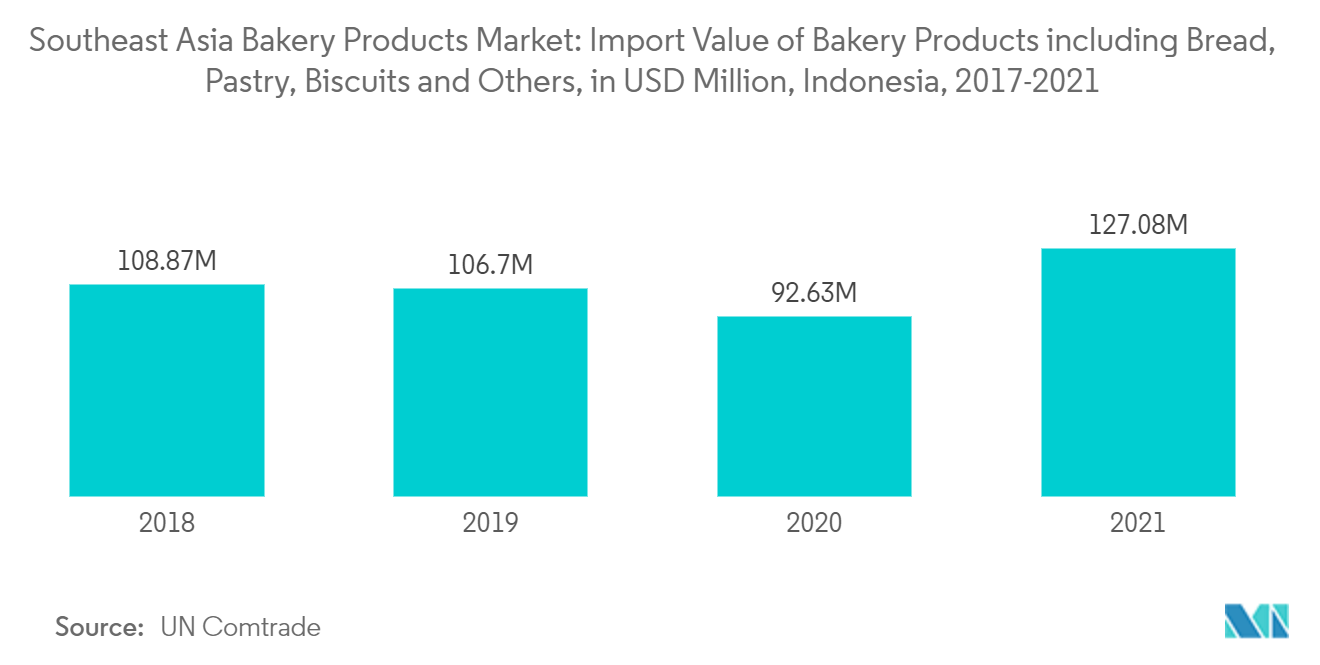

- يتزايد الطلب على منتجات المخابز في إندونيسيا بشكل مطرد حيث يعتبرها المستهلكون وجبة وليس مجرد وجبة خفيفة. ويمكن أن يعزى هذا الاستهلاك المتزايد إلى تغير أنماط الحياة، وتحسين الدخل، والتحضر، والتغريب.

- يبحث المستهلكون الآن عن عروض فريدة تلبي متطلبات الحلال وتقدم النكهات الإندونيسية الأصيلة. على الرغم من العوامل المختلفة التي تؤثر على قرارات الشراء، مثل التكلفة والصحة والراحة والاستدامة، يظل المذاق هو الدافع الرئيسي لشراء الأطعمة والمشروبات عبر فئات المنتجات المخبوزة المختلفة، وفقًا لمؤسسة المجلس الدولي لمعلومات الأغذية.

- أفادت غرفة الصناعة والتجارة الألمانية الإندونيسية أنه اعتبارًا من عام 2021، كان هناك أكثر من 640 شركة مسجلة لمنتجات المخابز تعمل في إندونيسيا، والتي تشمل شركات صغيرة وكبيرة. وهذا يسلط الضوء على النمو الكبير لصناعة المخابز في إندونيسيا والمنافسة المتزايدة في السوق.

- بالإضافة إلى ذلك، تساهم الشعبية المتزايدة لخدمات توصيل الطعام عبر الإنترنت بشكل كبير في نمو مبيعات منتجات المخابز في الدولة. وقد أدى ذلك إلى ظهور لاعبين جدد في سوق المخابز للتجارة الإلكترونية. أحد الأمثلة على ذلك هو Paris Baguette، شركة المخابز المملوكة لمجموعة SPC، التي دخلت إندونيسيا في أكتوبر 2021 وافتتحت أول موقع امتياز لها في جاكرتا. أنشأت شركة تصنيع المخابز والأغذية الكورية الجنوبية مشروعًا مشتركًا مع مجموعة إيراجايا في إندونيسيا للاستفادة من هذا الاتجاه في السوق.

نظرة عامة على صناعة منتجات المخابز في جنوب شرق آسيا

يتميز سوق منتجات المخابز في جنوب شرق آسيا بدرجة عالية من التجزئة، حيث يقدم العديد من اللاعبين المنظمين وغير المنظمين مجموعة متنوعة من المنتجات. ومن بين اللاعبين الرئيسيين في السوق شركة QAF المحدودة، وشركة President Bakery Public Company Limited، وPT Nippon Indosari Corpindo TBK، وCP All Public Company Limited، وMondelēz International, Inc.

إحدى الاستراتيجيات الأساسية التي تتبناها هذه المخابز والشركات الرائدة العاملة في سوق منتجات المخابز هي ابتكار المنتجات. إنهم يركزون على تطوير نكهات جديدة وكعكات جذابة وتصميمات منتجات حرفية وتغليف ملفت للنظر لزيادة مبيعات العلامات التجارية وجذب المستهلكين المستهدفين.

وللحفاظ على مكانتها في السوق، تعمل الشركات على زيادة استثماراتها في البحث والتطوير (RD) والتسويق وتوسيع قنوات التوزيع الخاصة بها. كما أنهم يتبنون استراتيجيات تنافسية من خلال الاستثمار في تطوير منتجات المخابز منخفضة السعرات الحرارية والسكر لجذب المستهلكين الذين يعانون من مشاكل صحية.

قادة سوق منتجات المخابز في جنوب شرق آسيا

-

QAF Limited

-

President Bakery Public Company Limited

-

PT Nippon Indosari Corpindo TBK

-

CP All Public Company Limited

-

Mondelēz International, Inc

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق منتجات المخابز في جنوب شرق آسيا

- يوليو 2022 وفقًا لـ اتفاقية تعزيز استهلاك القمح المحلي الموقعة مع وزارة الزراعة والأغذية والشؤون الريفية، قدمت شركة SPC Samlip أربعة أنواع مختلفة من مخابز القمح المحلية. العنصر الجديد متاح في مواقع Nonghyup Hanaromat وe-mart في جميع أنحاء البلاد.

- فبراير 2022 قامت شركة Mondelez بتوسيع خط إنتاج بسكويت أوريو في منطقة سيكارانغ بإندونيسيا. وكشفت الشركة أنها استثمرت 23 مليون دولار أمريكي في منشأة الإنتاج. وزعمت الشركة أن خط الإنتاج الجديد يتمتع بتكنولوجيا متطورة ويتميز بانبعاثات كربونية منخفضة.

- يوليو 2021 تعاونت شركة President Bakery Public Company مع Ovaltine لإطلاق منتجين جديدين يحملان علامتين تجاريتين مشتركتين تحت علامتها التجارية Farmhouse، والتي تتميز بـ Ovaltine، لتقديم قوام مقرمش. وتشمل المنتجات الجديدة الدوراياكي والبسكويت والآيس كريم وكعكة مليئة بالأوفالتين.

- يونيو 2021 افتتحت مجموعة SPC أول امتياز لمخبز Paris Baguette في كمبوديا، مع إطلاق أول فرع لها في عاصمة البلاد. اكتسبت هذه العلامة التجارية للمخبوزات الكورية سمعة طيبة من حيث الجودة وهي مملوكة لشركة SPC Group العريقة. وتمثل الشراكة مع مجموعة HSC الكمبودية لافتتاح أول متجر باريسي للخبز الفرنسي في بنوم بنه تطوراً واعداً، نظراً للاقتصاد المتنامي في البلاد والطبقة المتوسطة الآخذة في الاتساع.

تجزئة صناعة منتجات المخابز في جنوب شرق آسيا

تشمل منتجات المخابز مجموعة من المنتجات مثل الخبز واللفائف والبسكويت والفطائر والمعجنات والكعك التي تُصنع عادةً من الدقيق أو الوجبة التي تأتي من الحبوب من نوع ما.

تم تقسيم سوق منتجات المخابز في جنوب شرق آسيا حسب نوع المنتج وقناة التوزيع والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق المدروسة إلى الخبز والبسكويت الحلو والمقرمشات والبسكويت اللذيذ والكعك والمعجنات والفطائر الحلوة والسلع الصباحية. من خلال قناة التوزيع، تم تقسيم السوق إلى محلات السوبر ماركت/هايبر ماركت، والمتاجر المتخصصة، ومتاجر البقالة، ومتاجر البيع بالتجزئة عبر الإنترنت، وقنوات التوزيع الأخرى. حسب الجغرافيا، يتم تقسيم السوق إلى إندونيسيا وماليزيا والفلبين وفيتنام وتايلاند وسنغافورة وميانمار وبقية دول جنوب شرق آسيا.

لقد تم تحديد حجم السوق من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| نوع المنتج | خبز |

| بسكويت حلو | |

| المفرقعات والبسكويت اللذيذ | |

| الكعك والمعجنات والفطائر الحلوة | |

| بضائع الصباح | |

| قناة توزيع | سوبر ماركت/هايبر ماركت |

| متاجر متخصصة | |

| الراحة / محلات البقالة | |

| متاجر البيع بالتجزئة على الإنترنت | |

| قنوات التوزيع الأخرى | |

| جغرافية | إندونيسيا |

| ماليزيا | |

| فيتنام | |

| تايلاند | |

| فيلبيني | |

| ميانمار | |

| سنغافورة | |

| بقية جنوب شرق آسيا |

الأسئلة الشائعة حول أبحاث سوق منتجات المخابز في جنوب شرق آسيا

ما هو الحجم الحالي لسوق منتجات المخابز في جنوب شرق آسيا؟

من المتوقع أن يسجل سوق منتجات المخابز في جنوب شرق آسيا معدل نمو سنوي مركب قدره 6.60٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق منتجات المخابز في جنوب شرق آسيا؟

QAF Limited، President Bakery Public Company Limited، PT Nippon Indosari Corpindo TBK، CP All Public Company Limited، Mondelēz International, Inc هي الشركات الكبرى العاملة في سوق منتجات المخابز في جنوب شرق آسيا.

ما هي السنوات التي يغطيها سوق منتجات المخابز في جنوب شرق آسيا؟

يغطي التقرير حجم السوق التاريخي لسوق منتجات المخابز في جنوب شرق آسيا للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق منتجات المخابز في جنوب شرق آسيا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Food Reports

Popular Food & Beverage Reports

تقرير صناعة منتجات المخابز في جنوب شرق آسيا

إحصائيات الحصة السوقية لمنتجات المخابز في جنوب شرق آسيا وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل منتجات المخابز في جنوب شرق آسيا توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.

.webp)