تحليل سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية

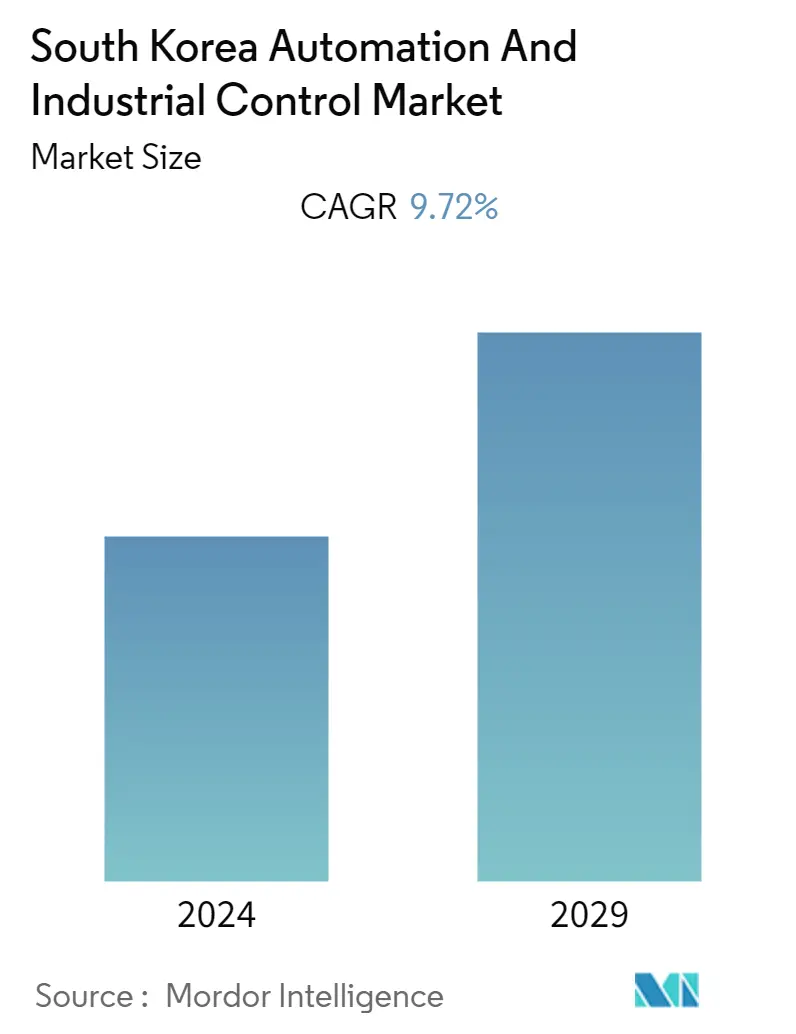

بلغت قيمة سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية 5.625 مليار دولار أمريكي في العام الماضي، ومن المتوقع أن تصل قيمتها إلى 9.69 مليار دولار أمريكي بحلول نهاية الفترة المتوقعة بينما تسجل معدل نمو سنوي مركب قدره 9.72٪ خلال الفترة المتوقعة.

- تسهل حلول أتمتة المصانع والتحكم فيها أتمتة مرافق التصنيع/الإنتاج من خلال تصميم وبناء أنظمة تحكم ذكية متكاملة تمامًا، بما في ذلك الروبوتات وأجهزة الاستشعار والمعدات الصناعية وأجهزة الكمبيوتر وحلول معالجة البيانات المتقدمة.

- تشمل بعض العوامل البارزة التي تدفع نمو السوق ميل الشركات المصنعة نحو العمليات الفعالة من حيث التكلفة، والطلب المتزايد على اعتماد إنترنت الأشياء (IoT) وتقنيات الآلة إلى الآلة، والأتمتة الكبيرة لعمليات التصنيع. توفر أتمتة عمليات التصنيع العديد من الفوائد، مثل المراقبة السهلة وتقليل النفايات وتعزيز سرعة الإنتاج. توفر هذه التقنية للعملاء معايير جودة محسنة ومنتجات موثوقة في الوقت المناسب وبتكلفة أقل بكثير. لقد كان ربط الآلات/المعدات الصناعية والحصول على البيانات في الوقت الفعلي أمرًا أساسيًا في اعتماد أنظمة SCADA وHMI وPLC وبرامج التصور، مما يتيح تقليل الأخطاء في المنتج، وتقليل وقت التوقف عن العمل، وجدولة الصيانة، والتحول من التفاعل إلى التنبؤي والتنبؤي. المراحل الإرشادية لاتخاذ القرار.

- علاوة على ذلك، تعد المحاكاة الافتراضية لأنظمة التحكم الآلي اتجاهًا رئيسيًا ملحوظًا في السوق، والمعروفة أيضًا بالطبقة الرقيقة بين الجهاز الظاهري والخادم المضيف. يحتوي الجهاز الظاهري على نظام التشغيل والبرامج. يتم تشغيل أنظمة تشغيل مختلفة فوق نظام التشغيل الأساسي باستخدام الأجهزة الافتراضية. يمكن تطبيق المحاكاة الافتراضية على طبقات في المباني الصناعية، مثل الخوادم ووحدات التخزين وأجهزة الكمبيوتر المكتبية والملفات والشبكات. فهو يوفر فوائد مثل الاستخدام الأمثل للموارد وتوفير تكاليف التشغيل والطاقة.

- علاوة على ذلك، استفاد مهندسو الأنظمة الصناعية، ومهندسو التكامل، وبناة الآلات من تطورات الحوسبة المتصلة لمساعدة منشآت التصنيع على العمل بكفاءة أكبر. من المتوقع أن يؤدي الارتفاع المتزايد في متطلبات الذكاء في الوقت الفعلي، والتحكم بشكل أفضل في العمليات والجدولة، وزيادة تغلغل تحليلات البيانات الضخمة في السوق في الصناعة التحويلية، إلى زيادة الطلب على تكنولوجيا أتمتة العمليات المتقدمة خلال الفترة المتوقعة. تسهل تحليلات البيانات الضخمة على المؤسسة استخدام أتمتة المصنع للتحول من الممارسات الرجعية إلى الممارسات التنبؤية، وهو التغيير الذي يهدف إلى تحسين كفاءة العملية وأداء المنتج. من المرجح أن تؤدي الحاجة المتزايدة لاعتماد التكنولوجيا المتقدمة إلى زيادة تطور السوق المدروسة.

- تتطلب معدات التشغيل الآلي استثمارًا رأسماليًا كبيرًا للاستثمار في التصنيع الذكي (يمكن أن يكلف النظام الآلي ملايين الدولارات للتثبيت والتصميم والتصنيع). يمكن أن تكون تكلفة شراء المعدات، بما في ذلك الأنظمة الروبوتية، والأحزمة الناقلة، وأجهزة الاستشعار، وأنظمة التحكم، كبيرة. تتطلب معدات التشغيل الآلي للمصنع أيضًا التخصيص والتكامل في أنظمة الإنتاج الحالية. تتضمن هذه العملية تصميم وهندسة وبرمجة المعدات لتلبية متطلبات التصنيع المحددة. يضيف تعقيد التخصيص والتكامل إلى التكاليف الإجمالية. علاوة على ذلك، قد يتطلب تركيب معدات التشغيل الآلي إجراء تعديلات على البنية التحتية الحالية للمصنع. هذه التكاليف المرتفعة لا تشجع مشغلي المصانع على اختيار الروبوتات الصناعية المتطورة، مما يشكل تحديًا لنمو السوق.

- أجبرت جائحة كوفيد-19 العديد من الشركات المصنعة للأغذية والمشروبات على أتمتة عملياتها لتقليل التدخل البشري ومنع انتشار المرض. وهذا ساعد على نمو السوق. علاوة على ذلك، أدى الوباء إلى زيادة الطلب على سعة الشبكة وسلط الضوء على الحاجة إلى شبكات 5G قوية وموثوقة لدعم الاحتياجات الرقمية المتزايدة للأفراد والشركات.

اتجاهات سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية

أشباه الموصلات والإلكترونيات تحتفظ بحصة كبيرة في السوق

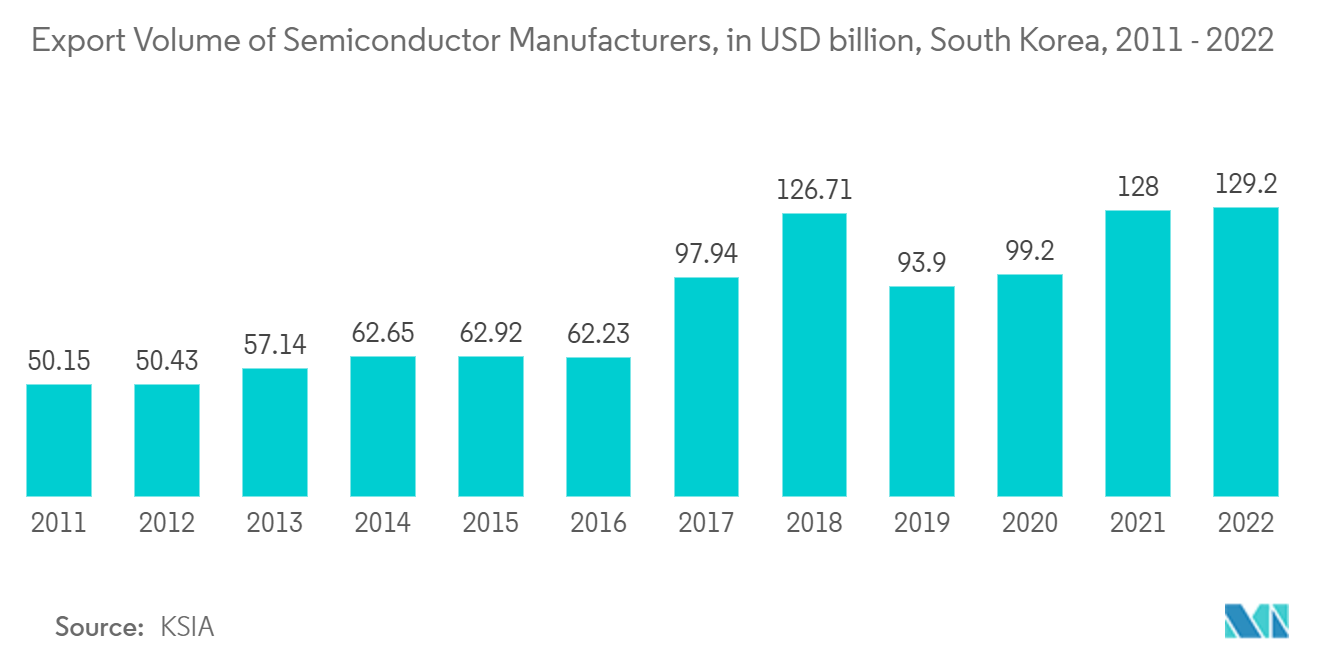

- يعد إنتاج أشباه الموصلات صناعة اقتصادية مهمة في كوريا الجنوبية، حيث تبلغ حصتها في السوق 18%. وفقًا للمكتب الوطني للأبحاث الآسيوية، تلعب كوريا الجنوبية أيضًا دورًا حاسمًا كشركة مصنعة لشركات أشباه الموصلات غير المصنعة. سامسونج للإلكترونيات هي ثاني أكبر شركة مصنعة على مستوى العالم بعد TSMC. تفيد الحكومة أن أشباه الموصلات هي أهم صادرات كوريا الجنوبية، حيث تمثل حوالي 18.9% من إجمالي الصادرات في عام 2022، حيث تمثل الصادرات 42% من الناتج المحلي الإجمالي.

- وفقًا للمعهد الكوري لتنمية مجتمع المعلومات، وصلت قيمة صادرات أشباه الموصلات المنتجة في كوريا الجنوبية إلى حوالي 129 مليار دولار أمريكي في عام 2022، مما يشير إلى زيادة بنسبة 0.9٪ من 128 مليار دولار أمريكي في عام 2021. وأفاد الاتحاد الدولي للروبوتات أن كوريا الجنوبية نشرت ما يقرب من 14000 الروبوتات في قطاع أشباه الموصلات والإلكترونيات في عام 2021. ومن المتوقع أن تعزز قدرات الإنتاج وأنشطة التثبيت الروبوتية طلب السوق وتقنيات الأتمتة في هذا القطاع.

- وفقًا للمكتب الوطني للبحوث الآسيوية، يشكل الناتج المحلي الإجمالي لكوريا الجنوبية 42% من الصادرات، مع كون أشباه الموصلات عنصر التصدير الأساسي، مما يساهم بحوالي 18.9% من إجمالي الصادرات في عام 2022. وتعطي الإدارة الكورية الأولوية للتصنيع الذكي وتعتزم إنشاء 30 ألف مصنع مؤتمت بالكامل. شركات التصنيع بحلول عام 2025، وذلك باستخدام أحدث تقنيات الأتمتة وتبادل البيانات وإنترنت الأشياء. ومن المتوقع أن تؤدي مثل هذه المبادرات الحكومية في اعتماد تقنيات الأتمتة في المنطقة إلى زيادة الطلب في السوق.

- وتقوم العديد من الشركات الإقليمية باستمرار بإنشاء استثمارات استراتيجية في بناء مرافق تصنيع مبتكرة لتعزيز قدرات إنتاج أشباه الموصلات في المنطقة. ومع تزايد المبادرات الحكومية لإنشاء مرافق آلية، من المتوقع أن تؤدي هذه الاستثمارات إلى دفع السوق بشكل كبير.

- تعمل التكتلات الكورية على تسريع تنفيذ حلول أتمتة التصنيع لتعزيز الإنتاجية والربحية وخفض التكاليف في جميع أنحاء سلسلة التوريد. تشجع الحكومة الكورية الشركات على تبني رقمنة التصنيع وحددت أربعة مواضيع رئيسية الذكاء والخدمات والاستدامة والمنصة. ونتيجة لهذا، تتبنى العديد من الشركات تقنيات الأتمتة وتخلق نظرة إيجابية للسوق.

صناعة السيارات هي المستخدم النهائي الأسرع نموًا

- تعد صناعة السيارات في كوريا الجنوبية واحدة من الأسواق العالمية الرئيسية لبيع السيارات وإنتاج سيارات الركاب. وهي تساهم حاليًا بأكثر من 10٪ من إجمالي إنتاج الصناعات التحويلية في البلاد وتشهد نموًا بسبب الاستثمارات الكبيرة. وتهيمن شركات صناعة السيارات الكبرى على الصناعة مثل مجموعة هيونداي موتور، التي تمتلك هيونداي وكيا وجينيسيس. ونتيجة لذلك، تتمتع كوريا الجنوبية بنفوذ كبير في قيادة تقنيات الأتمتة في صناعة السيارات لديها.

- وفقًا لـ KAMA، في عام 2022، صدرت كوريا الجنوبية ما يقرب من 2.3 مليون وحدة من المركبات، بما في ذلك سيارات الركاب والمركبات التجارية، وهو ما يمثل زيادة بنسبة 15٪ عن 2.04 مليون وحدة في العام السابق. بالإضافة إلى ذلك، في عام 2022، تم تصنيع حوالي 3.76 مليون وحدة من المركبات في كوريا الجنوبية. أنتجت شركة كيا موتورز أكبر عدد من المركبات، حيث شكلت 39.4% من مبيعات السيارات في كوريا الجنوبية. ومن المتوقع أن تحفز قدرات التصنيع والمبيعات الرائعة هذه تطبيق تقنيات الأتمتة في مرافق الإنتاج.

- تتعاون شركات صناعة السيارات مثل هيونداي وجنرال موتورز كوريا بشكل مباشر مع الشركات المصنعة للمواد المضافة في تطبيق التكنولوجيا. يعالج الواقع الافتراضي والواقع المعزز أيضًا صعوبات التصنيع، مثل تعطل الآلات، والإصابات المهنية، والإيقاف الفني. مثل العديد من الصناعات الأخرى، تريد صناعة السيارات تحقيق أقصى استفادة من الصناعة 4.0، حيث تتواصل الآلات المتصلة مع بعضها البعض والمشغلين البشريين لتحقيق فوائد السلامة والإنتاجية في مكان العمل. ونتيجة لذلك، فإن الحاجة المتزايدة للأتمتة في صناعة المركبات تؤثر على مواقف شركات صناعة السيارات بشأن سلامة العمال، مما يؤدي إلى ارتفاع كبير في السوق المدروسة.

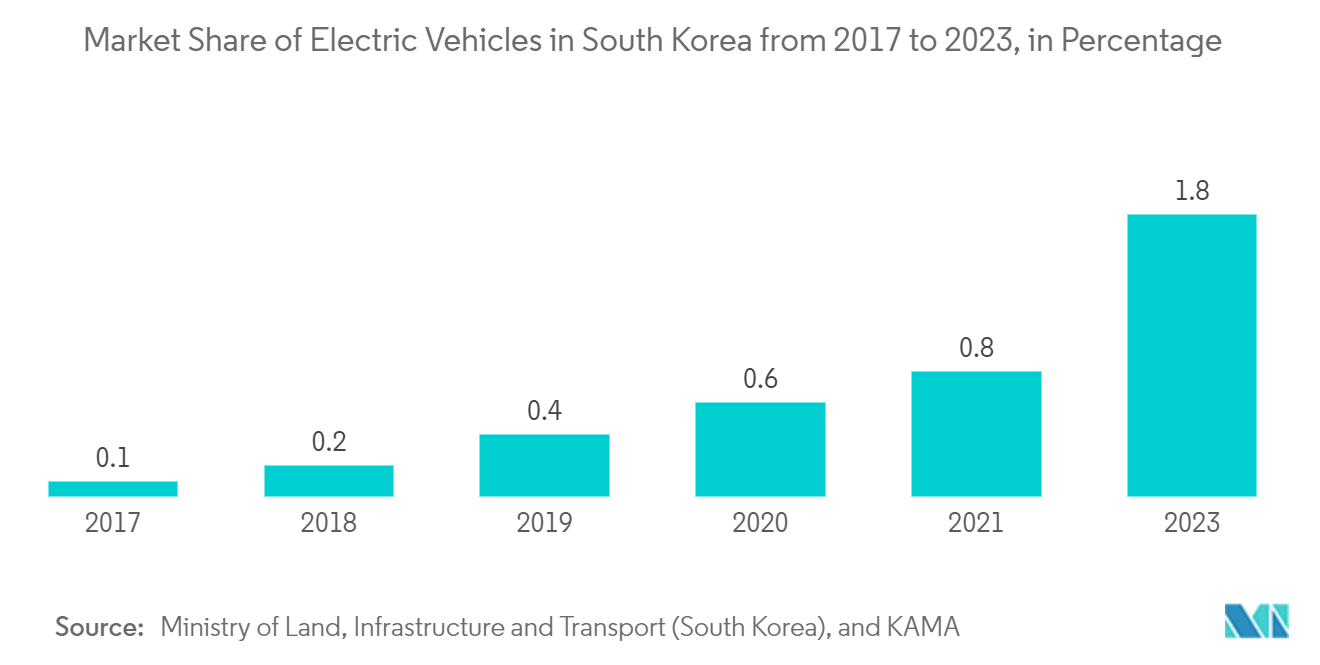

- اعتبارًا من مايو 2023، مثلت السيارات الكهربائية حوالي 1.8% من سوق السيارات في كوريا الجنوبية، وفقًا لما ذكرته وزارة الأراضي والبنية التحتية والنقل. حددت حكومة كوريا الجنوبية هدفًا لرفع نسبة المركبات الكهربائية والهيدروجينية في مبيعات السيارات الجديدة إلى 33% بحلول عام 2030. علاوة على ذلك، ذكرت KAMA أنه في عام 2022، باعت الشركات المصنعة المحلية ما يقرب من 123.7 ألف سيارة كهربائية في كوريا الجنوبية، مقارنة إلى 74 ألف وحدة في عام 2021. وستخلق مثل هذه التطورات في قطاع السيارات الكهربائية فرصًا كبيرة للبائع للاستثمار في مرافق التصنيع، وبالتالي دفع السوق.

- علاوة على ذلك، وفقًا لوزارة النقل، تخطط كوريا الجنوبية لوضع لوائح السلامة وإطار التأمين لنشر المركبات ذاتية القيادة من المستوى 4 داخل البلاد بحلول عام 2024. بالإضافة إلى ذلك، في أكتوبر 2022، دخلت موشنال في اتفاقية مدتها عقد من الزمن لتزويد هيونداي بالمركبات ذاتية القيادة. IONIQ 5 مركبات ذاتية القيادة (سيارات أجرة روبوتية ذاتية القيادة) لشركة Uber Technologies Inc.، وهي شركة لخدمات نقل الركاب مقرها في الولايات المتحدة. ومن المتوقع أن تؤدي مثل هذه الأنشطة إلى دفع السوق إلى الأمام.

نظرة عامة على صناعة الأتمتة والتحكم الصناعي في كوريا الجنوبية

يتميز سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية بقدرة تنافسية عالية، ويضم العديد من اللاعبين الرئيسيين في الصناعة. الشركات الرائدة مثل Schneider Electric SE، وABB Limited، وHoneywell International Inc.، وRockwell Automation Inc.، وYokogawa Electric Corporation تستثمر باستمرار موارد كبيرة في جهود البحث والتطوير الخاصة بها للحفاظ على ميزة تنافسية.

في أبريل 2023، أعلنت شركة Rockwell Automation عن نيتها تشكيل شراكة مع شركة Doosan Robotics، وهي شركة عالمية مشهورة لتصنيع الروبوتات، وشركتها الأم Doosan. وحضر حفل التوقيع ممثلون عن المنظمتين ووزير التجارة والصناعة والطاقة في كوريا الجنوبية، لي تشانغ يانغ. تهدف الاتفاقية المبرمة بين Rockwell Automation (ROK) وDoosan إلى تحسين تكامل الأنظمة الروبوتية ووحدات التحكم الخاصة بهما، مع التركيز على تطوير تقنيات الروبوتات وغيرها من تقنيات الأتمتة لتطبيقات مثل بناء المصانع الذكية ومرافق التشغيل الآلي في جميع أنحاء العالم. ويكتسب هذا التعاون أهمية خاصة بالنسبة للأسواق في الولايات المتحدة وكوريا الجنوبية.

في فبراير 2023، قدمت ABB أحدث نظام للتحكم الموزع (DCS) يسمى ABBability Symphony Plus. يوفر هذا المنتج المبتكر وصولاً سلسًا وآمنًا إلى نظام بيئي رقمي واسع النطاق لصناعات توليد الطاقة والمياه. أطلقت شركة ABB هذا المنتج لدعم التحول الرقمي في صناعات توليد الطاقة والمياه. الميزة الرئيسية لهذا المنتج هي دعمه لعرض البيانات الهامة من أي مكان وفي أي وقت، وذلك بفضل أدوات التشغيل والهندسة المعتمدة على الويب بتنسيق HTML5. لا تعمل هذه الوظيفة على تعزيز وقت تشغيل المصنع فحسب، بل تعزز أيضًا التعاون وتحسن الأداء العام في هذه الصناعات.

قادة سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية

Yokogawa Electric Corporation

Rockwell Automation Inc.

Honeywell International Inc.

ABB Limited

Schneider Electric SE

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية

- أغسطس 2023 كشفت شركة Yokogawa Electric Corporation عن نسخة مطورة من خادم المعلومات التعاوني (CI Server)، وهو مكون محوري في عائلة نظام التحكم والسلامة OpreX. يتميز هذا التكرار المحسن بإدارة إنذار قوية، ووصول مبسط إلى بيانات الصيانة، وتوافق أوسع مع معايير الاتصالات الدولية. يعمل خادم CI على تمكين المؤسسات من دمج مجموعات بيانات واسعة النطاق من معدات وأنظمة المصانع المتنوعة، مما يسهل الإدارة الأمثل لأنشطة الإنتاج التي تغطي المؤسسة بأكملها. بالإضافة إلى ذلك، فإنه ينشئ بيئة مواتية للمراقبة والتحكم عن بعد، مما يتيح اتخاذ القرار السريع من أي مكان.

- يوليو 2023 قدمت شركة Rockwell Automation منصة FactoryTalk Optix، وهي منصة واجهة الإنسان والآلة (HMI) المتطورة والمدعمة بالسحابة. يمكّن هذا الحل المبتكر المستخدمين من تصميم التطبيقات واختبارها ونشرها مباشرةً من خلال متصفح الويب، مما يمنح المرونة وإمكانية الوصول من أي مكان وفي أي وقت. يستفيد FactoryTalk Optix أيضًا من بروتوكولات الأمن السيبراني المتوافقة مع معايير الصناعة، مما يضمن الوصول الآمن إلى الأجهزة ووحدات التحكم وHMI من المواقع البعيدة. تعمل هذه الميزة كمحفز للمساعدة عن بعد عند الطلب، والتثبيت، والبرمجة، والتحديثات، واستكشاف الأخطاء وإصلاحها، وصيانة الأنظمة والتطبيقات عن بعد.

تجزئة صناعة الأتمتة والتحكم الصناعي في كوريا الجنوبية

تشير أتمتة المصانع إلى استخدام أنظمة التحكم والآلات وأنظمة الكمبيوتر لأتمتة العمليات والمهام الصناعية، مما يقلل الحاجة إلى التدخل البشري. يتضمن ذلك عمليات مثل التصنيع ومعالجة المواد ومراقبة الجودة. يشمل سوق الضوابط الصناعية المنتجات والأنظمة المستخدمة لمراقبة العمليات الصناعية المختلفة والتحكم فيها. يتضمن ذلك مكونات مثل وحدات التحكم المنطقية القابلة للبرمجة (PLCs)، وواجهات الإنسان والآلة (HMIs)، وأجهزة الاستشعار، والبرامج التي تدير وتحسين تشغيل الآلات والمعدات في البيئات الصناعية.

يتم تقسيم سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية حسب المنتج (وحدة التحكم المنطقية القابلة للبرمجة، ونظام التحكم الموزع، والتحكم الإشرافي ونظام الحصول على البيانات، والواجهة بين الإنسان والآلة، وأنظمة سلامة العمليات، وأجهزة الاستشعار وأجهزة الإرسال، والمحركات الكهربائية، ومحركات التردد المتغير، والروبوتات الصناعية ) وصناعة المستخدم النهائي (السيارات والكيماويات والبتروكيماويات وأشباه الموصلات والإلكترونيات والنفط والغاز وتوليد الطاقة والمياه ومياه الصرف الصحي).

يتم توفير أحجام السوق والتوقعات من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) |

| نظام التحكم الموزع (DCS) |

| نظام التحكم الإشرافي والحصول على البيانات (SCADA) |

| واجهة الآلة البشرية (HMI) |

| أنظمة سلامة العمليات |

| أجهزة الاستشعار وأجهزة الإرسال |

| محركات كهربائية |

| محركات التردد المتغير |

| الروبوتات الصناعية |

| تقنيات أخرى |

| السيارات |

| الكيميائية والبتروكيماوية |

| أشباه الموصلات والإلكترونيات |

| النفط والغاز |

| توليد الطاقة |

| المياه ومياه الصرف الصحي |

| صناعات المستخدم النهائي الأخرى |

| ثانوية | وحدة التحكم المنطقية القابلة للبرمجة (PLC) |

| نظام التحكم الموزع (DCS) | |

| نظام التحكم الإشرافي والحصول على البيانات (SCADA) | |

| واجهة الآلة البشرية (HMI) | |

| أنظمة سلامة العمليات | |

| أجهزة الاستشعار وأجهزة الإرسال | |

| محركات كهربائية | |

| محركات التردد المتغير | |

| الروبوتات الصناعية | |

| تقنيات أخرى | |

| بواسطة صناعة المستخدم النهائي | السيارات |

| الكيميائية والبتروكيماوية | |

| أشباه الموصلات والإلكترونيات | |

| النفط والغاز | |

| توليد الطاقة | |

| المياه ومياه الصرف الصحي | |

| صناعات المستخدم النهائي الأخرى |

الأسئلة الشائعة حول أبحاث سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية

ما هو حجم سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية؟

من المتوقع أن يسجل سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية معدل نمو سنوي مركب قدره 9.72٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية؟

Yokogawa Electric Corporation، Rockwell Automation Inc.، Honeywell International Inc.، ABB Limited، Schneider Electric SE هي الشركات الكبرى العاملة في سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية.

ما هي السنوات التي يغطيها سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية؟

يغطي التقرير حجم السوق التاريخي لسوق الأتمتة والتحكم الصناعي في كوريا الجنوبية للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الأتمتة والتحكم الصناعي في كوريا الجنوبية للسنوات 2024 و2025 و2026 و2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الأتمتة والتحكم الصناعي في كوريا الجنوبية

إحصائيات الحصة السوقية للأتمتة والتحكم الصناعي في كوريا الجنوبية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأتمتة والتحكم الصناعي في كوريا الجنوبية توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.