| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

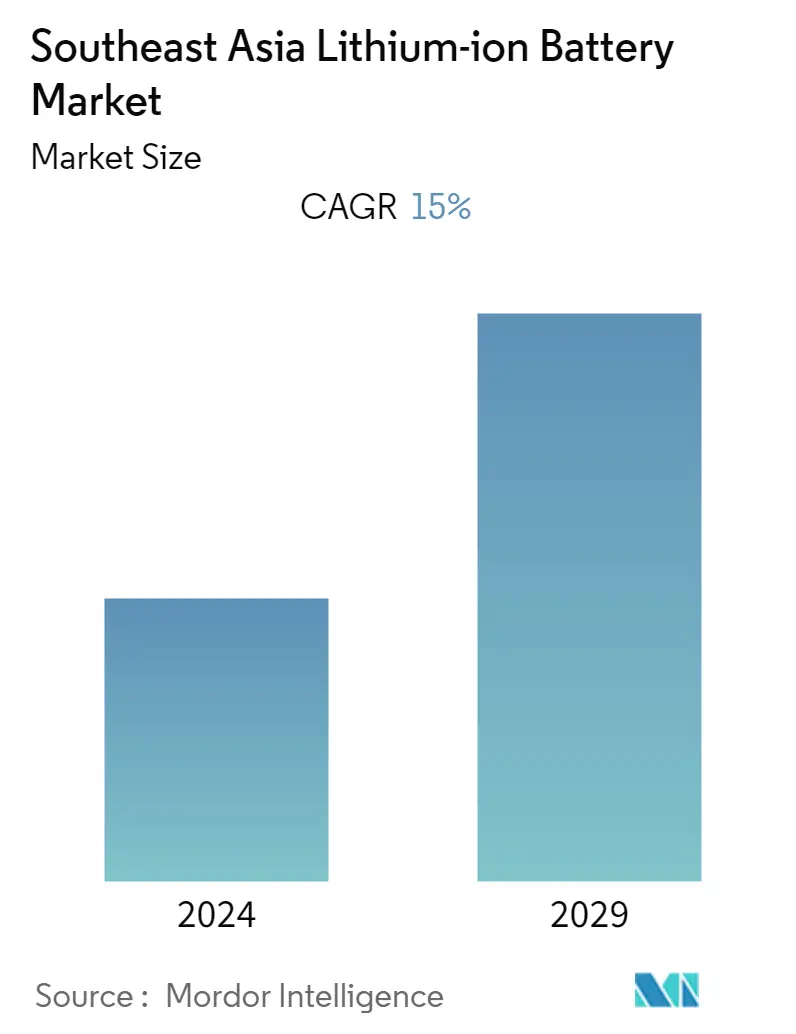

| CAGR | 15.00 % |

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بطاريات الليثيوم أيون في جنوب شرق آسيا

من المتوقع أن يسجل سوق بطاريات الليثيوم أيون في جنوب شرق آسيا معدل نمو سنوي مركب قدره 15٪ خلال الفترة المتوقعة.

تأثر السوق سلبًا بكوفيد-19 في عام 2020. وفي الوقت الحالي، وصل السوق إلى مستويات ما قبل الوباء.

- على المدى الطويل، من المتوقع أن تؤدي عوامل مثل انخفاض أسعار بطاريات الليثيوم أيون وزيادة شعبية السيارات الكهربائية إلى دفع السوق.

- ومن ناحية أخرى، فإن عدم التطابق بين العرض والطلب على المواد الخام يعيق نمو السوق.

- ومع ذلك، من المتوقع أن تخلق خطط دمج الطاقة المتجددة إلى جانب أنظمة تخزين طاقة البطاريات مع الشبكات الوطنية في البلدان المعنية فرصًا هائلة لسوق بطاريات الليثيوم أيون في جنوب شرق آسيا.

- ومن المتوقع أن تهيمن تايلاند على السوق، وذلك بسبب الطلب المتزايد من مختلف القطاعات، وخاصة قطاع السيارات.

اتجاهات سوق بطاريات الليثيوم أيون في جنوب شرق آسيا

قطاع السيارات يسيطر على السوق

- أدى التقلب المتزايد في تكلفة الوقود مثل البنزين والغاز الطبيعي والطلب المتزايد على التحكم في الانبعاثات في مختلف البلدان إلى تحويل التركيز من السيارات التقليدية إلى السيارات الكهربائية. تعتبر السيارات الكهربائية أكثر كفاءة، وهذا يعني، بالإضافة إلى تكلفة الكهرباء، أن شحن السيارة الكهربائية أرخص من تعبئة البنزين أو الديزل لتلبية متطلبات سفرك. إن استخدام مصادر الطاقة المتجددة يمكن أن يجعل استخدام السيارات الكهربائية أكثر صداقة للبيئة.

- تعمل أنظمة بطاريات الليثيوم أيون على دفع المركبات الهجينة والكهربائية. نظرًا لكثافة الطاقة العالية وإمكانية الشحن السريع وطاقة التفريغ العالية، تعد بطاريات الليثيوم أيون هي التقنية الوحيدة المتاحة التي تلبي متطلبات OEM فيما يتعلق بنطاق قيادة المركبات ووقت الشحن. بطاريات الجر القائمة على الرصاص ليست قادرة على المنافسة للاستخدام في السيارات الكهربائية الهجينة الكاملة أو المركبات الكهربائية بسبب طاقتها النوعية المنخفضة ووزنها الأعلى.

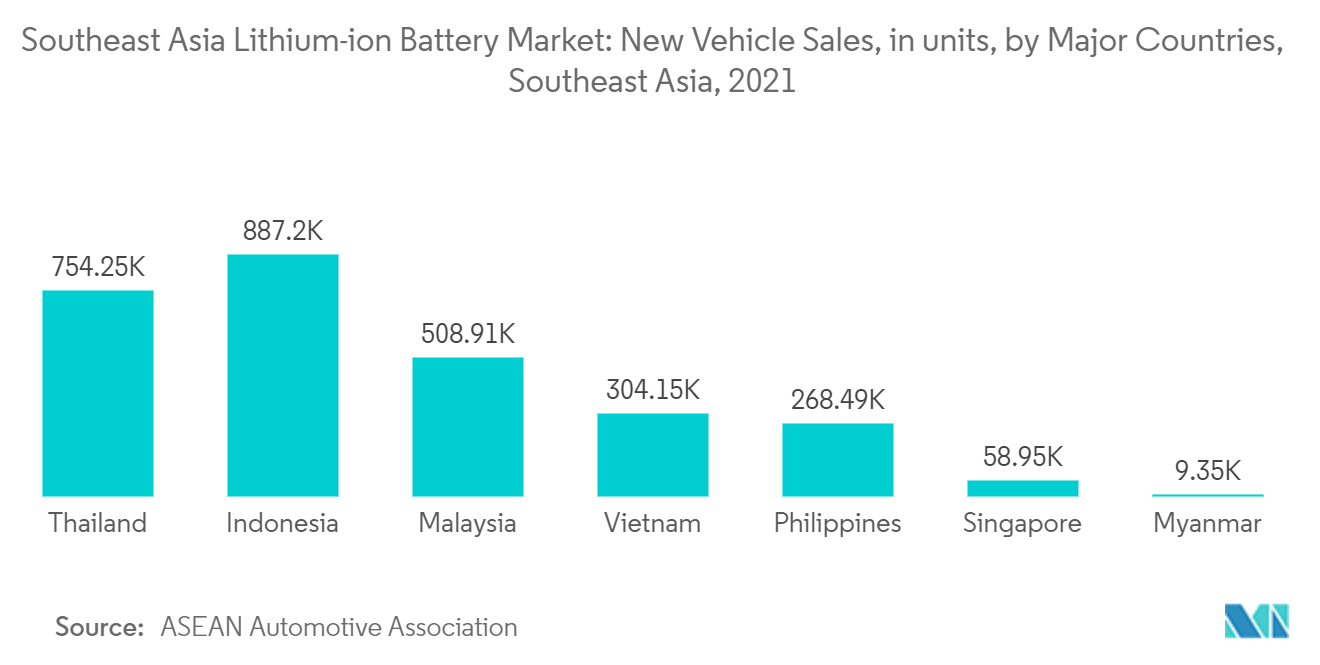

- وكانت هناك زيادة في مبيعات السيارات في المنطقة. على سبيل المثال، ارتفعت مبيعات المركبات في الفلبين بنسبة 20% منذ عام 2020. وفي عام 2021، بلغ إجمالي عدد المركبات المباعة في الفلبين 268,488، مقارنة بـ 223,793 في عام 2020. أما المناطق الأخرى، مثل إندونيسيا وسنغافورة وغيرها، كما شهدت زيادة في المبيعات.

- في عام 2021، أعلنت الحكومة الإندونيسية أنها حددت هدفًا للسيارات الكهربائية لتشكل 20٪ من جميع السيارات المحلية المصنعة، أي ما يعادل حوالي 400 ألف سيارة إلكترونية، بحلول عام 2025. ومع تفضيل الدراجات النارية على السيارات على المستوى الوطني، تهدف الحكومة أيضًا إلى تشكل الدراجات النارية الإلكترونية 20% من إجمالي إنتاج الدراجات النارية المحلي.

- علاوة على ذلك، ولزيادة التكيف مع السيارات الكهربائية، أعلنت الحكومة الإندونيسية عن خططها لتقديم إعانة مالية تزيد عن 5000 دولار أمريكي على كل عملية بيع لسيارة كهربائية. سيتم تقديم الحوافز لمشتري السيارات الكهربائية التي تنتجها الشركات التي لديها مصانع في إندونيسيا.

- بالإضافة إلى ذلك، في نوفمبر 2022، أعلنت الحكومة الفلبينية عن تخفيض رسوم الاستيراد على السيارات الكهربائية. وفي وقت سابق، كانت رسوم الاستيراد تتراوح من 5% إلى 30%، ولكن الآن تم تخفيضها إلى 0%. تم اتخاذ هذه الخطوة لزيادة اعتماد السيارات الكهربائية في البلاد.

- ولذلك فإن الطلب المتزايد على السيارات الكهربائية والسياسات الحكومية الداعمة والحوافز المالية سيزيد من الطلب على بطاريات الليثيوم أيون في قطاع السيارات خلال الفترة المتوقعة.

من المتوقع أن تهيمن تايلاند على السوق

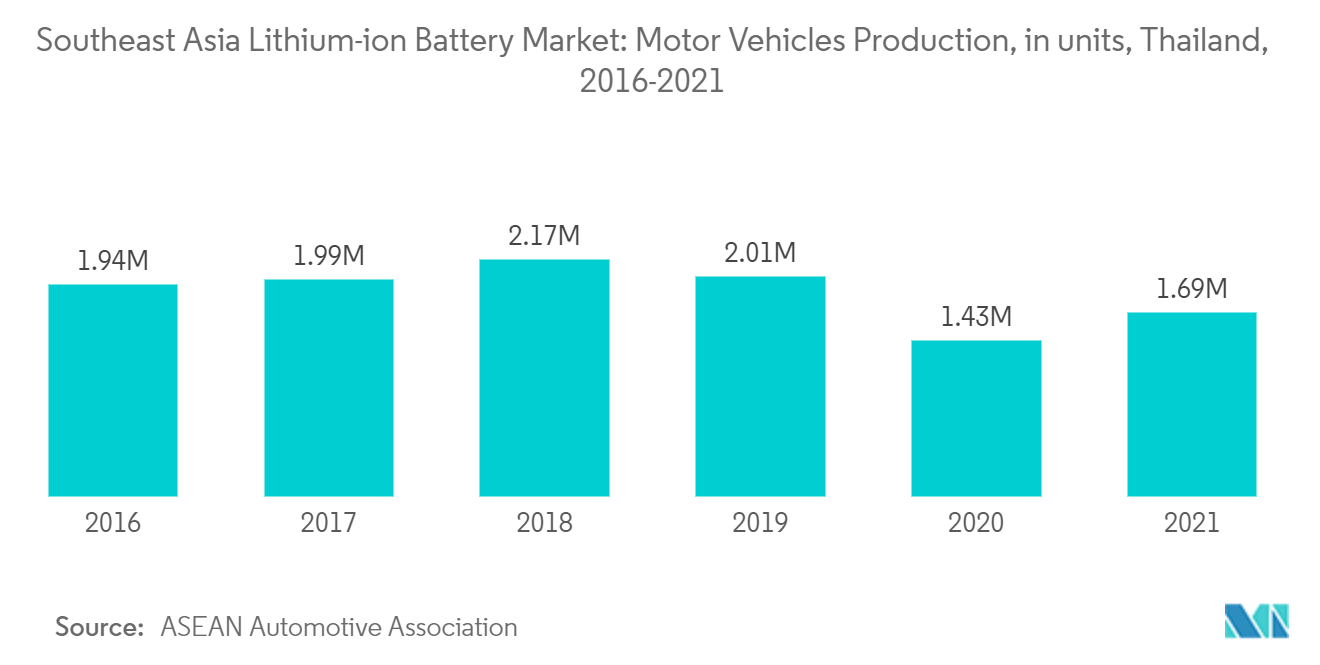

- تتمتع تايلاند بإمكانات استثمارية هائلة في قطاع السيارات. تمتلك البلاد قاعدة إنتاج السيارات الرائدة في آسيان. وفي الخمسين عامًا الماضية، نمت البلاد من مجمع مكونات السيارات إلى مركز رائد لإنتاج وتصدير السيارات.

- ارتفع إنتاج المركبات الآلية في الدولة بأكثر من 18% في عام 2021 مقارنة بعام 2020. وفي عام 2021، أنتجت البلاد 1,685,705 وحدة من المركبات الآلية مقارنة بـ 1427074 وحدة في عام 2020. ومن المتوقع أن يكون معدل النمو مماثلاً خلال الفترة المتوقعة.

- علاوة على ذلك، من المتوقع أن تشهد البلاد نموًا مرتفعًا في قطاع السيارات الكهربائية، وخاصة السيارات الكهربائية الهجينة (PHEVs) والمركبات الكهربائية الهجينة (HEVs). على سبيل المثال، في عام 2019، ركزت حكومة تايلاند على تحفيز صانعي السيارات البيئية لإطلاق المزيد من السيارات الكهربائية الصديقة للبيئة، وخاصة الهجين منها. مثل نماذج السيارات الكهربائية الأخرى، ستحصل هذه السيارات الكهربائية البيئية أيضًا على تخفيض في الضرائب غير المباشرة، مما يجعل أسعار التجزئة في متناول الجميع. ومن المتوقع أن يخلق هذا بدوره فرصًا كبيرة لمصنعي بطاريات الليثيوم أيون في السنوات القادمة.

- بالإضافة إلى ذلك، وبموجب خارطة الطريق للجنة الوطنية لسياسة المركبات الكهربائية (NEVPC)، ستضيف تايلاند ما بين 60.000 إلى 110.000 مركبة كهربائية سنويًا حتى عام 2022. وسيزيد هذا إلى 100.000 إلى 300.000 بحلول عام 2025، وما بين 400.000 و750.000 بحلول عام 2026.

- علاوة على ذلك، خططت الحكومة لوحدة الأعمال الخاصة بها في إطار برنامج تايلاند 4.0. يساعد هذا البرنامج على زيادة التقنيات الجديدة، مثل الحوسبة السحابية، والوسائط التفاعلية، والبيانات الضخمة، وإنترنت الأشياء. ومن ثم، من المتوقع أن تشهد البلاد ارتفاعًا في الطلب على مراكز البيانات، وهو ما من المتوقع أن يزيد الطلب على البطاريات في مراكز البيانات الخاصة بها خلال فترة التنبؤ.

- لذلك، بناءً على العوامل المذكورة أعلاه، من المتوقع أن تهيمن تايلاند على سوق بطاريات الليثيوم أيون في منطقة جنوب شرق آسيا خلال الفترة المتوقعة.

نظرة عامة على صناعة بطاريات الليثيوم أيون في جنوب شرق آسيا

سوق بطاريات الليثيوم أيون في جنوب شرق آسيا مجزأ. بعض اللاعبين الرئيسيين (بدون ترتيب معين) يشملون BYD Co. Ltd.، وLiRON LIB Power Pte Ltd، وSaft Groupe SA، وSamsung SDI Co., Ltd.، وGS Yuasa Corporation.

قادة سوق بطاريات الليثيوم أيون في جنوب شرق آسيا

-

BYD Co. Ltd.

-

LiRON LIB Power Pte Ltd

-

Saft Groupe SA

-

Samsung SDI Co., Ltd.

-

GS Yuasa Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بطاريات الليثيوم أيون في جنوب شرق آسيا

- في ديسمبر 2022، وافقت مجموعة شركة Gotion Singapore التابعة لتصنيع بطاريات الليثيوم الصينية على تشكيل مشروع مشترك (JV) مع شركتي طاقة تايلانديتين، Arun Plus Company وGlobal Power Synergy Public Company، لبناء حزمة بطاريات ليثيوم أيون ووحدة مصنع جيجا. في تايلاند تستهدف أسواق السيارات الكهربائية والتخزين الثابت.

- في سبتمبر 2022، أعلنت شركة Durapower Holdings Pte Ltd السنغافورية المصنعة لبطاريات الليثيوم أيون أنها ستعمل على تشغيل أكثر من 60% من أسطول المركبات الموجهة الآلية (AGV) الحالي التابع لـ PSA Singapore الجديد في Tuas Port. وكما أعلنت وزارة النقل، يعد أسطول AGV الكهربائي أمرًا بالغ الأهمية أيضًا في مساعدة ميناء تواس على تحقيق صافي انبعاثات صفرية بحلول عام 2050.

- في يونيو 2022، ستتعاون شركة الاستثمار Hong Seng ومقرها ماليزيا وشركة أنود البطاريات EoCell ومقرها الولايات المتحدة في تصنيع مركز لتصنيع بطاريات الليثيوم أيون. ستوفر منشأة التصنيع هذه بطاريات السيارات الكهربائية والتقدم نحو حلول تخزين الطاقة (ESS) التي سيتم توفيرها في النهاية لمصنعي السيارات الكهربائية ومجمعيها ومستخدميها في منطقة جنوب شرق آسيا.

تجزئة صناعة بطاريات الليثيوم أيون في جنوب شرق آسيا

تعتبر بطارية الليثيوم أيون واحدة من البطاريات القابلة لإعادة الشحن الأكثر شعبية. تعمل بطاريات الليثيوم أيون على تشغيل الأجهزة شائعة الاستخدام، مثل الهواتف المحمولة والمركبات الكهربائية والعديد من الأجهزة الأخرى. تتكون بطاريات الليثيوم أيون من خلايا ليثيوم أيون مفردة أو متعددة ولوحة دوائر واقية. ويشار إليها بالبطاريات بمجرد تركيب الخلية أو الخلايا داخل جهاز مزود بلوحة دوائر واقية.

يتم تقسيم سوق بطاريات الليثيوم أيون في جنوب شرق آسيا حسب التطبيق والجغرافيا. حسب التطبيقات، يتم تقسيم السوق إلى تطبيقات السيارات والصناعية والإلكترونيات الاستهلاكية والتطبيقات الأخرى. ويغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق بطاريات الليثيوم أيون في جنوب شرق آسيا عبر الدول الكبرى. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| طلب | السيارات |

| صناعي | |

| مستهلكى الكترونيات | |

| تطبيقات أخرى (الأجهزة الطبية، الأدوات الكهربائية، إلخ.) | |

| الجغرافيا {حجم السوق وتوقعات الطلب حتى عام 2028 (للمناطق فقط)} | إندونيسيا |

| ماليزيا | |

| فيلبيني | |

| سنغافورة | |

| تايلاند | |

| فيتنام | |

| بقية جنوب شرق آسيا |

الأسئلة الشائعة حول أبحاث سوق بطاريات الليثيوم أيون في جنوب شرق آسيا

ما هو حجم سوق بطاريات الليثيوم أيون الحالي في جنوب شرق آسيا؟

من المتوقع أن يسجل سوق بطاريات الليثيوم أيون في جنوب شرق آسيا معدل نمو سنوي مركب قدره 15٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق بطاريات الليثيوم أيون في جنوب شرق آسيا؟

BYD Co. Ltd.، LiRON LIB Power Pte Ltd، Saft Groupe SA، Samsung SDI Co., Ltd.، GS Yuasa Corporation هي الشركات الكبرى العاملة في سوق بطاريات الليثيوم أيون في جنوب شرق آسيا.

ما هي السنوات التي يغطيها سوق بطاريات الليثيوم أيون في جنوب شرق آسيا؟

يغطي التقرير الحجم التاريخي لسوق بطاريات الليثيوم أيون في جنوب شرق آسيا للأعوام 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق بطاريات الليثيوم أيون في جنوب شرق آسيا للسنوات 2024 و2025 و2026 و2027 و2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Battery Reports

Popular Energy & Power Reports

تقرير صناعة بطاريات الليثيوم أيون في جنوب شرق آسيا

إحصائيات الحصة السوقية لبطاريات الليثيوم أيون في جنوب شرق آسيا وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل بطاريات الليثيوم أيون في جنوب شرق آسيا توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.