حجم سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

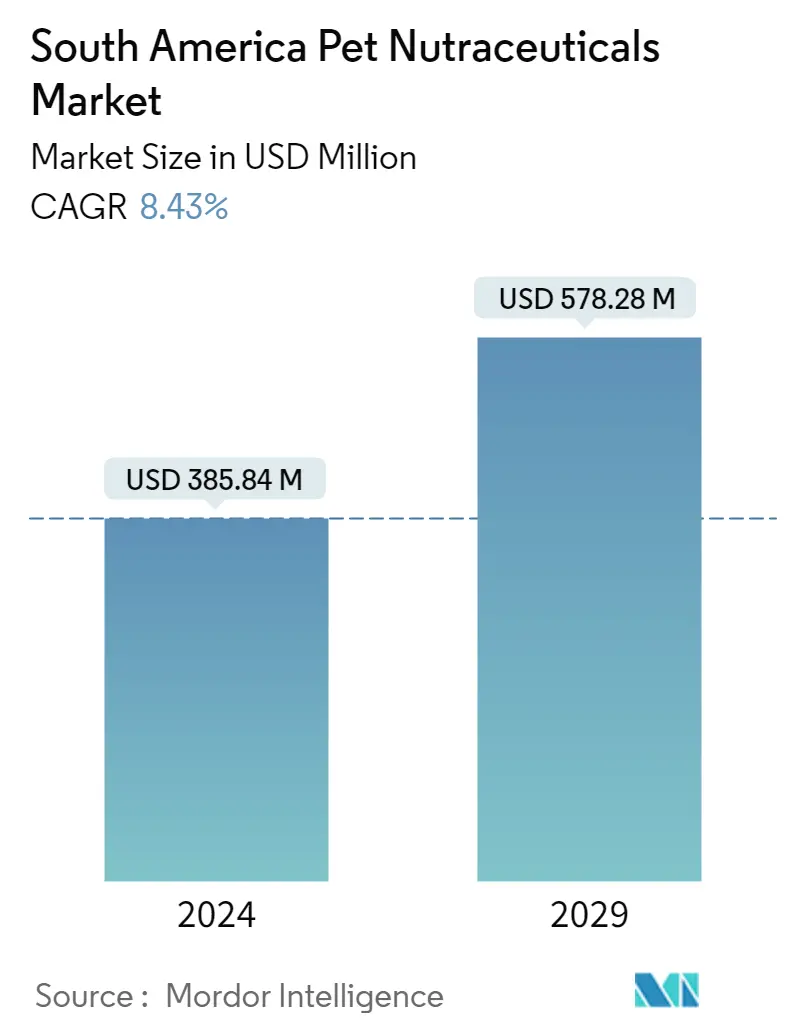

حجم السوق (2024) | USD 385.84 Million |

|

|

حجم السوق (2029) | USD 578.28 Million |

|

|

أكبر حصة حسب الحيوانات الأليفة | الكلاب |

|

|

CAGR (2024 - 2029) | 8.43 % |

|

|

أكبر حصة حسب البلد | البرازيل |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية

يُقدر حجم سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية بـ 385.84 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 578.28 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.43٪ خلال الفترة المتوقعة (2024-2029).

إن تزايد عدد الحيوانات الأليفة الكبيرة السن واحتياجاتها المتخصصة من الحيوانات الأليفة يؤدي إلى استخدام المغذيات الخاصة بالحيوانات الأليفة في المنطقة

- مغذيات الحيوانات الأليفة عبارة عن مكملات غذائية مصممة خصيصًا تهدف إلى تحسين صحة ورفاهية الحيوانات الأليفة. اكتسبت هذه المنتجات شعبية بين أصحاب الحيوانات الأليفة كإجراء وقائي للرعاية الصحية. في عام 2022، شكلت مغذيات الحيوانات الأليفة 4.5% من سوق أغذية الحيوانات الأليفة في أمريكا الجنوبية. وشهد السوق نمواً بنسبة 62.1% بين عامي 2017 و2022، مدفوعاً في المقام الأول بزيادة الوعي بين أصحاب الحيوانات الأليفة حول أهمية الرعاية الصحية الوقائية لحيواناتهم الأليفة. كشفت دراسة أجريت في المنطقة أن أصحاب الحيوانات الأليفة يولون المزيد من الاهتمام لصحة حيواناتهم الأليفة منذ جائحة كوفيد-19.

- تمتلك الكلاب الحصة الأكبر من سوق المغذيات للحيوانات الأليفة، بقيمة 193.4 مليون دولار أمريكي في عام 2022. تليها الحيوانات الأليفة الأخرى بقيمة 80.7 مليون دولار أمريكي والقطط بقيمة 69.5 مليون دولار أمريكي في نفس العام. يرجع ارتفاع الطلب على المغذيات الخاصة بالكلاب في المقام الأول إلى زيادة عدد سكانها مقارنة بالحيوانات الأليفة الأخرى. على سبيل المثال، بلغ عدد الكلاب 89.0 مليونًا، والقطط 98.8 مليونًا في عام 2022.

- يعتمد سوق المغذيات للحيوانات الأليفة في المنطقة على عوامل مثل الاتجاه المتزايد للإضفاء الطابع الإنساني على أصحاب الحيوانات الأليفة، وشيخوخة الحيوانات الأليفة، والاحتياجات المتخصصة للحيوانات الأليفة، وظهور قنوات التجارة الإلكترونية. هذه العوامل تساهم في نمو السوق. تعد صحة المفاصل والصحة العامة ومعطف الجلد والمناعة من بين الحالات الأكثر شيوعًا التي يرغب أصحاب الحيوانات الأليفة في إنفاق الأموال عليها على كل من الكلاب والقطط. اكتسبت المغذيات التي تعالج هذه الظروف نموًا كبيرًا في السوق.

- من المتوقع أن يسجل سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية معدل نمو سنوي مركب قدره 8.0٪ خلال الفترة المتوقعة. ويعزى نمو السوق إلى الطلب المتزايد على حلول الرعاية الصحية الوقائية للحيوانات الأليفة.

سيطرت البرازيل على السوق بسبب وجود شبكة توزيع راسخة

- أمريكا الجنوبية هي منطقة ناشئة في سوق المغذيات العالمية للحيوانات الأليفة بسبب عوامل مثل ارتفاع عدد الحيوانات الأليفة، وزيادة الوعي حول فوائد توفير المكملات الغذائية في الوجبات الغذائية للحيوانات الأليفة، وزيادة التميز، وإضفاء الطابع الإنساني على الحيوانات الأليفة. على سبيل المثال، زاد عدد الحيوانات الأليفة بنسبة 70.9% بين عامي 2017 و2022، ليصل إلى 267.5 مليون حيوان أليف في عام 2022.

- ومن المتوقع أن يشهد السوق نمواً خلال الفترة المتوقعة حيث يوجد نظام توزيع راسخ في الدول الكبرى في المنطقة، مثل البرازيل والأرجنتين. على سبيل المثال، في البرازيل، كان هناك حوالي 32000 متجر مستقل للحيوانات الأليفة (متاجر متخصصة) في عام 2020، مع أكثر من 2000 متجر سوبر ماركت في الأرجنتين اعتبارًا من عام 2022. ومن المتوقع أن تساعد هذه العوامل في توزيع المواد الغذائية للحيوانات الأليفة في جميع أنحاء المنطقة.

- البرازيل لديها أعلى حصة في السوق في المنطقة. استحوذت الدولة على 215.2 مليون دولار أمريكي في عام 2022 بسبب ارتفاع عدد الحيوانات الأليفة مقارنة بالدول الأخرى، وصناعة أغذية الحيوانات الأليفة الأكثر رسوخًا، وقنوات التوزيع المتنامية في البلاد. على سبيل المثال، تخطط شركة Petz Retailer، إحدى شركات البيع بالتجزئة الرائدة في البلاد، لإنشاء ما بين 30 إلى 40 متجرًا جديدًا في المناطق الريفية وخارج مدينة ساو باولو في عام 2023.

- من المتوقع أن تسجل الأرجنتين معدل نمو سنوي مركب قدره 8.8% خلال الفترة المتوقعة بسبب الارتفاع في إضفاء الطابع الإنساني على الحيوانات الأليفة وإضفاء التميز عليها. أصبح الناس أكثر وعيًا بفوائد استهلاك المغذيات في الوجبات الغذائية اليومية على صحة الحيوانات الأليفة.

- من المتوقع أن يؤدي تزايد الامتيازات وإضفاء الطابع الإنساني على الحيوانات الأليفة وتزايد عدد الحيوانات الأليفة إلى نمو سوق المغذيات للحيوانات الأليفة في المنطقة خلال الفترة المتوقعة.

اتجاهات سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية

- تمثل البرازيل أكبر عدد من القطط في المنطقة مع مزايا القدرة على التكيف مع مساحات المعيشة الأصغر حجمًا وانخفاض الصيانة

- الكلاب هي الحيوانات الأليفة الأكثر شعبية وقيمة في أمريكا الجنوبية حيث تمثل 29.8% من إجمالي عدد الحيوانات الأليفة

- احتفظت البرازيل بأكبر عدد من الحيوانات الأليفة الأخرى بما في ذلك الطيور وأسماك الزينة والثدييات بسبب وجود نظام بيئي فريد

نظرة عامة على صناعة المغذيات للحيوانات الأليفة في أمريكا الجنوبية

سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية مجزأ، حيث تشغل الشركات الخمس الكبرى 38.88٪. اللاعبون الرئيسيون في هذا السوق هم ADM وAlltech وMars Incorporated وNestle (Purina) وVetoquinol (مرتبة أبجديًا).

قادة سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية

ADM

Alltech

Mars Incorporated

Nestle (Purina)

Vetoquinol

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية

- يناير 2023 أطلقت شركة Wellness Pet Company Inc.، وهي شركة تابعة لشركة Clearlake Capital Group LP، مجموعة جديدة من المكملات الغذائية المصممة للكلاب، والتي تعطي الأولوية لتوفير مزايا صحية يومية لتعزيز الصحة العامة. تساعد هذه المنتجات على تلبية النهج الاستباقي الذي يتبعه آباء الحيوانات الأليفة من أجل الصحة والرفاهية على المدى الطويل.

- يناير 2023 دخلت شركة Mars Incorporated في شراكة مع معهد Broad لإنشاء قاعدة بيانات مفتوحة الوصول لجينومات الكلاب والقطط لتعزيز الرعاية الوقائية للحيوانات الأليفة. ويهدف إلى تطوير أدوية وأنظمة غذائية دقيقة أكثر فعالية تؤدي إلى اختراقات علمية لمستقبل صحة الحيوانات الأليفة.

- يوليو 2022 أطلقت نستله بورينا مجموعة من مكملات Pro Plan للكلاب والقطط. يساعد على دعم الاحتياجات الأكثر شيوعًا للحيوانات الأليفة، مثل دعم الجهاز المناعي للجلد والفراء.

تقرير سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد الحيوانات الأليفة

2.1.1. القطط

2.1.2. كلاب

2.1.3. حيوانات أليفة أخرى

2.2. نفقات الحيوانات الأليفة

2.3. الإطار التنظيمي

2.4. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. المنتج الفرعي

3.1.1. المواد النشطة بيولوجيا الحليب

3.1.2. ألاحماض الدهنية أوميغا -3

3.1.3. البروبيوتيك

3.1.4. البروتينات والببتيدات

3.1.5. الفيتامينات و المعادن

3.1.6. المغذيات الأخرى

3.2. حيوانات أليفة

3.2.1. القطط

3.2.2. كلاب

3.2.3. حيوانات أليفة أخرى

3.3. قناة توزيع

3.3.1. المتاجر

3.3.2. قناة على الانترنت

3.3.3. متاجر متخصصة

3.3.4. سوبر ماركت/هايبر ماركت

3.3.5. قنوات أخرى

3.4. دولة

3.4.1. الأرجنتين

3.4.2. البرازيل

3.4.3. بقية أمريكا الجنوبية

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملف الشركة

4.4.1. ADM

4.4.2. Alltech

4.4.3. Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

4.4.4. Dechra Pharmaceuticals PLC

4.4.5. Mars Incorporated

4.4.6. Nestle (Purina)

4.4.7. Nutramax Laboratories Inc.

4.4.8. Schell & Kampeter Inc. (Diamond Pet Foods)

4.4.9. Vetoquinol

4.4.10. Virbac

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لأغذية الحيوانات الأليفة

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- عدد القطط الأليفة، العدد، أمريكا الجنوبية، 2017 - 2022

- شكل 2:

- عدد الكلاب الأليفة، العدد، أمريكا الجنوبية، 2017 - 2022

- شكل 3:

- عدد الحيوانات الأليفة من الحيوانات الأليفة الأخرى، العدد، أمريكا الجنوبية، 2017 - 2022

- شكل 4:

- إنفاق الحيوانات الأليفة لكل قطة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2022

- شكل 5:

- إنفاق الحيوانات الأليفة لكل كلب، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2022

- شكل 6:

- إنفاق الحيوانات الأليفة على كل حيوان أليف آخر، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2022

- شكل 7:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 8:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 9:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب فئات المنتجات الفرعية، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 10:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب فئات المنتجات الفرعية، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 11:

- الحصة الحجمية من المغذيات/المكملات الغذائية للحيوانات الأليفة حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 12:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 13:

- حجم المواد الحيوية للحليب، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 14:

- قيمة المكونات الحيوية للحليب، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 15:

- حصة القيمة من المكونات الحيوية للحليب حسب قناة التوزيع، %، أمريكا الجنوبية، 2022 و2029

- شكل 16:

- حجم أحماض أوميجا 3 الدهنية، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 17:

- قيمة أحماض أوميغا 3 الدهنية، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 18:

- حصة القيمة من أحماض أوميغا 3 الدهنية حسب قناة التوزيع، %، أمريكا الجنوبية، 2022 و2029

- شكل 19:

- حجم البروبيوتيك، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 20:

- قيمة البروبيوتيك، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 21:

- حصة القيمة من البروبيوتيك حسب قناة التوزيع، %، أمريكا الجنوبية، 2022 و2029

- شكل 22:

- حجم البروتينات والببتيدات، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 23:

- قيمة البروتينات والببتيدات بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 24:

- حصة القيمة من البروتينات والببتيدات حسب قناة التوزيع، %، أمريكا الجنوبية، 2022 و2029

- شكل 25:

- حجم الفيتامينات والمعادن، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 26:

- قيمة الفيتامينات والمعادن بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 27:

- حصة القيمة من الفيتامينات والمعادن حسب قناة التوزيع، %، أمريكا الجنوبية، 2022 و2029

- شكل 28:

- حجم المواد الغذائية الأخرى، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 29:

- قيمة المواد الغذائية الأخرى، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 30:

- حصة القيمة من المواد الغذائية الأخرى حسب قناة التوزيع،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 31:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب نوع الحيوانات الأليفة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 32:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب نوع الحيوانات الأليفة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 33:

- الحصة الحجمية من المغذيات/المكملات الغذائية للحيوانات الأليفة حسب نوع الحيوانات الأليفة،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 34:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب نوع الحيوانات الأليفة،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 35:

- حجم المواد الغذائية/المكملات الغذائية للقطط الأليفة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 36:

- قيمة المواد الغذائية/المكملات الغذائية الخاصة بالقطط الأليفة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 37:

- حصة القيمة من المغذيات/المكملات الغذائية للحيوانات الأليفة حسب فئات المغذيات/المكملات الغذائية للحيوانات الأليفة، %، أمريكا الجنوبية، 2022 و2029

- شكل 38:

- حجم المواد الغذائية/المكملات الغذائية للكلاب الأليفة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 39:

- قيمة المغذيات/المكملات الغذائية للكلاب الأليفة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 40:

- حصة القيمة من المغذيات/المكملات الغذائية للحيوانات الأليفة حسب فئات المغذيات/المكملات الغذائية للحيوانات الأليفة،٪، أمريكا الجنوبية، 2022 و2029

- شكل 41:

- حجم المواد الغذائية/المكملات الغذائية الأخرى للحيوانات الأليفة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 42:

- قيمة المواد الغذائية/المكملات الغذائية الأخرى للحيوانات الأليفة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 43:

- حصة القيمة من المغذيات / المكملات الغذائية الأخرى للحيوانات الأليفة حسب فئات المغذيات / المكملات الغذائية للحيوانات الأليفة،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 44:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات التوزيع، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 45:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات التوزيع، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 46:

- حصة حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات التوزيع،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 47:

- حصة القيمة من المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات التوزيع،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر المتاجر الصغيرة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 49:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر المتاجر الصغيرة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 50:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة التي يتم بيعها عبر المتاجر الصغيرة حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 51:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر القنوات عبر الإنترنت، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 52:

- قيمة المواد الغذائية/المكملات الغذائية الخاصة بالحيوانات الأليفة المباعة عبر القنوات عبر الإنترنت، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 53:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة التي يتم بيعها عبر القنوات عبر الإنترنت حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 54:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر المتاجر المتخصصة، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 55:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر المتاجر المتخصصة، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 56:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة التي يتم بيعها عبر المتاجر المتخصصة حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 57:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر محلات السوبر ماركت/الهايبر ماركت، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 58:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر محلات السوبر ماركت/الهايبرماركت، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 59:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة التي يتم بيعها عبر محلات السوبر ماركت / المتاجر الكبرى حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 60:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات أخرى، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 61:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات أخرى، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 62:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة المباعة عبر قنوات أخرى حسب فئات المنتجات الفرعية،٪، أمريكا الجنوبية، 2022 و 2029

- شكل 63:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب البلد، بالطن المتري، أمريكا الجنوبية، 2017 - 2029

- شكل 64:

- قيمة المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب البلد، بالدولار الأمريكي، أمريكا الجنوبية، 2017 - 2029

- شكل 65:

- حصة حجم المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب البلد،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 66:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب البلد،٪، أمريكا الجنوبية، 2017 مقابل 2023 مقابل 2029

- شكل 67:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالطن المتري، الأرجنتين، 2017 - 2029

- شكل 68:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالدولار الأمريكي، الأرجنتين، 2017 - 2029

- شكل 69:

- حصة القيمة من المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب المنتج الفرعي، %، الأرجنتين، 2022 و2029

- شكل 70:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالطن المتري، البرازيل، 2017 - 2029

- شكل 71:

- قيمة المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالدولار الأمريكي، البرازيل، 2017 - 2029

- شكل 72:

- حصة القيمة من المواد الغذائية/المكملات الغذائية للحيوانات الأليفة حسب المنتج الفرعي، %، البرازيل، 2022 و2029

- شكل 73:

- حجم المواد الغذائية/المكملات الغذائية للحيوانات الأليفة، بالطن المتري، في بقية أنحاء أمريكا الجنوبية، 2017 - 2029

- شكل 74:

- قيمة المواد الغذائية/المكملات الغذائية الخاصة بالحيوانات الأليفة، بالدولار الأمريكي، في بقية دول أمريكا الجنوبية، 2017 - 2029

- شكل 75:

- حصة القيمة من المواد الغذائية / المكملات الغذائية للحيوانات الأليفة حسب المنتج الفرعي،٪، بقية أمريكا الجنوبية، 2022 و 2029

- شكل 76:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، أمريكا الجنوبية، 2017 - 2023

- شكل 77:

- الاستراتيجيات الأكثر اعتماداً، عدد، أمريكا الجنوبية، 2017 - 2023

- شكل 78:

- حصة القيمة للاعبين الرئيسيين، %، أمريكا الجنوبية، 2022

تجزئة صناعة المغذيات للحيوانات الأليفة في أمريكا الجنوبية

تتم تغطية المواد النشطة بيولوجيًا في الحليب، وأحماض أوميجا 3 الدهنية، والبروبيوتيك، والبروتينات والببتيدات، والفيتامينات والمعادن كقطاعات حسب المنتج الفرعي. يتم تغطية القطط والكلاب كشرائح بواسطة الحيوانات الأليفة. يتم تغطية المتاجر الصغيرة والقنوات عبر الإنترنت والمتاجر المتخصصة ومحلات السوبر ماركت/محلات السوبر ماركت كقطاعات حسب قناة التوزيع. يتم تغطية الأرجنتين والبرازيل كقطاعات حسب البلد.

- مغذيات الحيوانات الأليفة عبارة عن مكملات غذائية مصممة خصيصًا تهدف إلى تحسين صحة ورفاهية الحيوانات الأليفة. اكتسبت هذه المنتجات شعبية بين أصحاب الحيوانات الأليفة كإجراء وقائي للرعاية الصحية. في عام 2022، شكلت مغذيات الحيوانات الأليفة 4.5% من سوق أغذية الحيوانات الأليفة في أمريكا الجنوبية. وشهد السوق نمواً بنسبة 62.1% بين عامي 2017 و2022، مدفوعاً في المقام الأول بزيادة الوعي بين أصحاب الحيوانات الأليفة حول أهمية الرعاية الصحية الوقائية لحيواناتهم الأليفة. كشفت دراسة أجريت في المنطقة أن أصحاب الحيوانات الأليفة يولون المزيد من الاهتمام لصحة حيواناتهم الأليفة منذ جائحة كوفيد-19.

- تمتلك الكلاب الحصة الأكبر من سوق المغذيات للحيوانات الأليفة، بقيمة 193.4 مليون دولار أمريكي في عام 2022. تليها الحيوانات الأليفة الأخرى بقيمة 80.7 مليون دولار أمريكي والقطط بقيمة 69.5 مليون دولار أمريكي في نفس العام. يرجع ارتفاع الطلب على المغذيات الخاصة بالكلاب في المقام الأول إلى زيادة عدد سكانها مقارنة بالحيوانات الأليفة الأخرى. على سبيل المثال، بلغ عدد الكلاب 89.0 مليونًا، والقطط 98.8 مليونًا في عام 2022.

- يعتمد سوق المغذيات للحيوانات الأليفة في المنطقة على عوامل مثل الاتجاه المتزايد للإضفاء الطابع الإنساني على أصحاب الحيوانات الأليفة، وشيخوخة الحيوانات الأليفة، والاحتياجات المتخصصة للحيوانات الأليفة، وظهور قنوات التجارة الإلكترونية. هذه العوامل تساهم في نمو السوق. تعد صحة المفاصل والصحة العامة ومعطف الجلد والمناعة من بين الحالات الأكثر شيوعًا التي يرغب أصحاب الحيوانات الأليفة في إنفاق الأموال عليها على كل من الكلاب والقطط. اكتسبت المغذيات التي تعالج هذه الظروف نموًا كبيرًا في السوق.

- من المتوقع أن يسجل سوق المغذيات للحيوانات الأليفة في أمريكا الجنوبية معدل نمو سنوي مركب قدره 8.0٪ خلال الفترة المتوقعة. ويعزى نمو السوق إلى الطلب المتزايد على حلول الرعاية الصحية الوقائية للحيوانات الأليفة.

| المنتج الفرعي | |

| المواد النشطة بيولوجيا الحليب | |

| ألاحماض الدهنية أوميغا -3 | |

| البروبيوتيك | |

| البروتينات والببتيدات | |

| الفيتامينات و المعادن | |

| المغذيات الأخرى |

| حيوانات أليفة | |

| القطط | |

| كلاب | |

| حيوانات أليفة أخرى |

| قناة توزيع | |

| المتاجر | |

| قناة على الانترنت | |

| متاجر متخصصة | |

| سوبر ماركت/هايبر ماركت | |

| قنوات أخرى |

| دولة | |

| الأرجنتين | |

| البرازيل | |

| بقية أمريكا الجنوبية |

تعريف السوق

- المهام - تهدف أغذية الحيوانات الأليفة عادة إلى توفير تغذية كاملة ومتوازنة للحيوان الأليف ولكنها تستخدم في المقام الأول كمنتجات وظيفية. يشمل النطاق الأطعمة والمكملات الغذائية التي تستهلكها الحيوانات الأليفة بما في ذلك الأنظمة الغذائية البيطرية. تعتبر المكملات الغذائية/المغذيات التي يتم توفيرها مباشرة للحيوانات الأليفة ضمن النطاق.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع أغذية الحيوانات الأليفة دون إضافة قيمة من نطاق السوق، وذلك لتجنب الحساب المزدوج.

- المستهلكون النهائيون - يعتبر أصحاب الحيوانات الأليفة هم المستهلكين النهائيين في السوق المدروسة.

- قنوات التوزيع - تعتبر محلات السوبر ماركت/الهايبر ماركت والمتاجر المتخصصة والمتاجر الصغيرة وقنوات الإنترنت والقنوات الأخرى ضمن النطاق. تعتبر المتاجر التي تقدم حصريًا المنتجات الأساسية والمخصصة المتعلقة بالحيوانات الأليفة ضمن نطاق المتاجر المتخصصة.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتا طوال فترة التنبؤ.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك