حجم سوق المستشفيات الذكية

| فترة الدراسة | 2019 - 2029 |

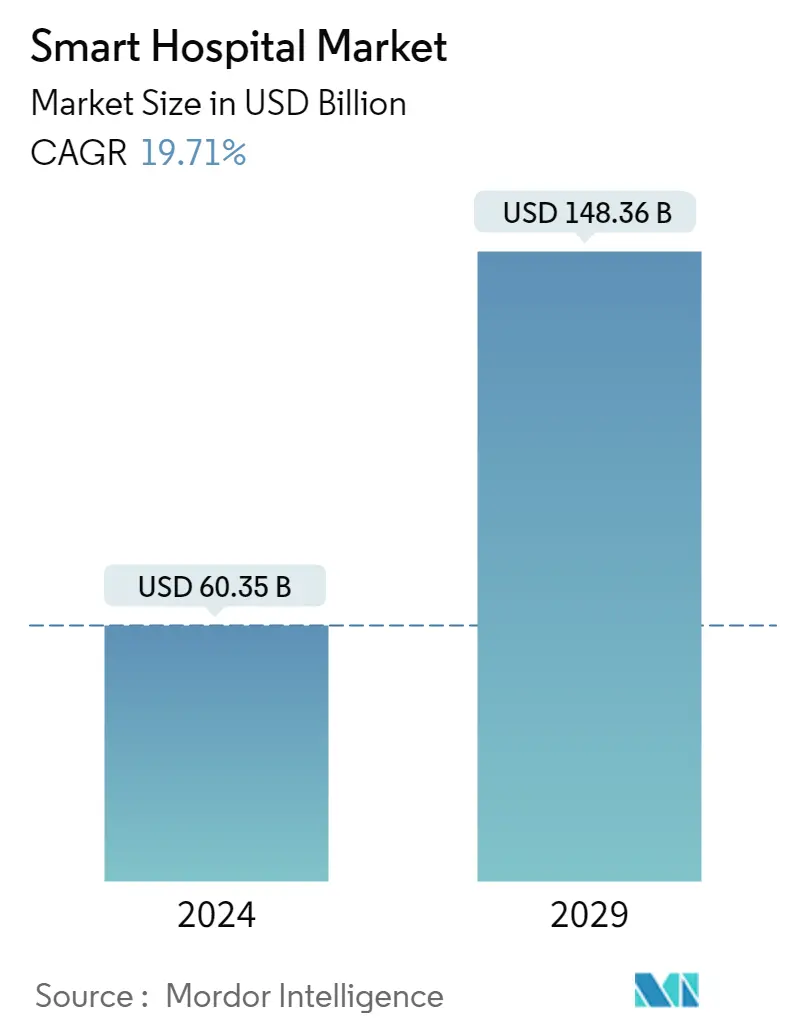

| حجم السوق (2024) | USD 60.35 مليار دولار أمريكي |

| حجم السوق (2029) | USD 148.36 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 19.71 % |

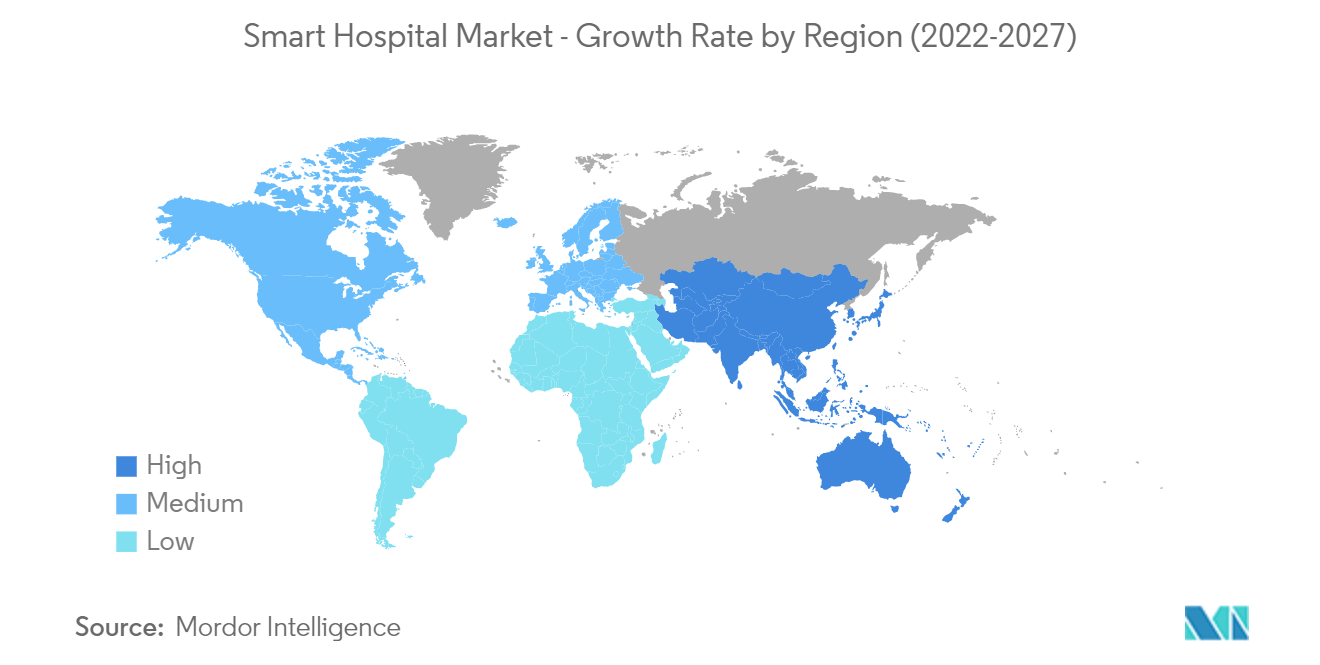

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أوروبا |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المستشفيات الذكية

يقدر حجم سوق المستشفيات الذكية بـ 60.35 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 148.36 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 19.71٪ خلال الفترة المتوقعة (2024-2029).

يستمر الاتجاه المتزايد لإنترنت الأشياء (IoT) في إحداث تحول في خدمات تقديم الرعاية الصحية بوتيرة غير مسبوقة. تعمل الأجهزة الطبية المتصلة على زيادة سلامة المرضى وكفاءتهم. عندما تنطبق هذه التقنيات على النظام البيئي الكامل لمؤسسة الرعاية الصحية، فإنه يصبح مستشفى ذكيًا.

- ونظرًا لارتفاع الاستثمارات المعنية، كانت المستشفيات في جميع أنحاء العالم مترددة في اعتماد هذه التقنيات والممارسات. ومع ذلك، مع انخفاض تكلفة التكنولوجيا وفي ضوء حالات الاستخدام سريعة التطور التي تظهر أهمية حلول الاتصال الرقمي، تضطر المستشفيات اليوم إلى تبنيها. وستفيد هذه التغييرات التكنولوجية أيضًا المستشفيات من خلال رقمنة إدارة شؤون الموظفين وتتبع الأصول والجدولة لتحسين الكفاءة التشغيلية.

- نظرًا لارتفاع عدد كبار السن وحالات الأمراض المزمنة طويلة الأمد في العديد من المناطق، هناك طلب متزايد على حلول مراقبة المرضى عن بعد. وهذا عامل مهم يؤثر على نمو السوق. هناك ضغط مستمر على مديري المستشفيات لخفض التكاليف مع الاستمرار في تحسين مستوى رعاية المرضى. تتجه المستشفيات إلى التقنيات اللاسلكية للعمل بشكل أكثر كفاءة ودعم رعاية المرضى وتحسين تجاربهم.

- على سبيل المثال، لفهم سير عمل طاقم التمريض وتعزيزه بشكل أفضل، تقوم المستشفيات بتزويد شارات هوية الممرضة بعلامة RFID التي تعمل مع شبكة Wi-Fi الخاصة بالمستشفى. تتبع هذه العلامات حركة الممرضات طوال نوبات عملهن. يتم التقاط البيانات وتحليلها، مما يوفر رؤى للمستشفيات حول كيفية ترقية إجراءاتها.

- تسمح تقنية RFID اللاسلكية أيضًا للمستشفيات بتتبع الموقع الفعلي للمعدات الحيوية وحالة المعدات. ومن خلال اعتماد هذه التقنية اللاسلكية، شهد مستشفى شاندز في فلوريدا انخفاضًا بنسبة 98.8% في الساعات التي يقضيها البحث عن العناصر المفقودة.

- لقد دفعت جائحة كوفيد-19 المستشفيات إلى ما هو أبعد من طاقتها. ومع ذلك، فإن الاستجابة للأزمة شجعت أيضاً على الابتكار. وقد تم تسريع التقدم في التحول الرقمي من خلال متطلبات الحفاظ على المسافة الاجتماعية وتحقيق الاستفادة القصوى من العمال المثقلين بالعمل.

اتجاهات سوق المستشفيات الذكية

من المتوقع أن يُظهر قطاع البرمجيات نموًا كبيرًا

- من أكثر المهام تحديًا لموظفي المستشفى تقليل وقت الانتظار لأي مريض. من شأن تنفيذ برامج مختلفة أن يساعد في تحسين سير العمل وتحسين رعاية المرضى وتقليل إرهاق الموظفين. ولذلك، يركز البائعون على تطوير البرمجيات والحلول لتعزيز كفاءة المستشفيات.

- يعد الذكاء الاصطناعي والعرض ثلاثي الأبعاد والتكنولوجيا المستندة إلى السحابة من الحلول الرقمية للمشكلات الأكثر إلحاحًا في صناعة الأجهزة الطبية. ويمكن تنفيذها خلال فترة التنبؤ. ستتبنى العديد من مؤسسات الأجهزة الطبية مثل هذه الحلول الرقمية في المستقبل القريب. لن تحل هذه التقنيات محل العمال بأي حال من الأحوال، ولكنها ستساعد العاملين في المجال الطبي على العمل جنبًا إلى جنب مع القوى العاملة.

- يشهد السوق الذي تمت دراسته استثمارات استراتيجية وعمليات استحواذ وابتكار المنتجات. على سبيل المثال، في يوليو 2022، أعلن مستشفى جامعة إيسن في شمال غرب ألمانيا عن تعاون مع NVIDIA لتنفيذ الذكاء الاصطناعي في الرعاية السريرية. ويهدف التعاون إلى تعزيز الكفاءة وإضافة أبعاد بيانات جديدة لعملية اتخاذ القرار الطبي.

- وفقًا للمعاهد الوطنية للصحة، بينما يقضي الأطباء 35% من وقتهم في التوثيق، فإن 19% فقط منهم ينفقون على رعاية المرضى. لذلك، من المتوقع أن تساعد المنصات الذكية الأطباء على خدمة المرضى بشكل أفضل.

- على سبيل المثال، شهدت شركة Hamilton Health Sciences (HHS) انخفاضًا بنسبة 61% في الكود الأزرق (المكالمات التي تشير إلى خطر الإصابة بالسكتة القلبية) بمساعدة برنامج ThoughtWire's EarlyWarning. يعالج تطبيق EarlyWarning أيضًا بعضًا من أكبر التحديات التي تواجه الأنظمة الصحية، والتي تشمل ارتفاع تكلفة الرعاية الصحية، وإرهاق الأطباء، وعدم القدرة على تشغيل البيانات بسرعة، وصوامع البيانات المنفصلة، وما إلى ذلك. ومن المتوقع أن تعمل مثل هذه التطبيقات على تعزيز السوق.

أوروبا تحتل أكبر حصة في السوق

- وتمتلك الدول الأوروبية، مثل ألمانيا والمملكة المتحدة والسويد وهولندا، بنية تحتية متقدمة لنشر الجيل التالي من تطبيقات المعلوماتية الصحية وبناء المستشفيات الذكية. وتستخدم هذه البلدان الذكاء الاصطناعي للخدمات الطبية الذكية، وإنترنت الأشياء لتوصيل الأجهزة لنقل بيانات المرضى وتقليل المخاطر الصحية.

- ومع المشاركة واسعة النطاق للشركات والمستهلكين والعمال، يعد التنفيذ السريع للصناعة 4.0 في المملكة المتحدة خطوة ثورية للبلاد، مما يؤدي بالتالي إلى تطوير المستشفيات الذكية.

- في حين تم فرض العديد من القيود التنظيمية بسبب سيناريو خروج بريطانيا من الاتحاد الأوروبي، تمكنت أوروبا من أن تكون واحدة من أكبر الشركات المصنعة للأجهزة الذكية. ومن المتوقع أيضًا أن يؤدي التدفق المستمر للاستثمارات في قطاع الرعاية الصحية، والذي يرجع أساسًا إلى بدء المشاريع التي كانت قيد التنفيذ سابقًا، إلى خلق فرص للسوق الذي تمت دراسته.

- تشهد العديد من الشركات في المنطقة إدخال التقنيات، مثل إنترنت الأشياء الطبية (IoMT)، والتي من المتوقع أن تدفع صناعة الرعاية الصحية الراسخة. على سبيل المثال، في أكتوبر 2021، أعلنت شركة Royal Philips أنه مع إصدار برامج تشغيل الأجهزة الجديدة التي تتيح التكامل وقابلية التشغيل البيني، تجاوزت منصة معلومات الأجهزة الطبية Philips Capsule (MDIP) علامة فارقة تتمثل في دمج أكثر من 1000 طراز فريد من الأجهزة الطبية.

نظرة عامة على صناعة المستشفيات الذكية

سوق المستشفيات الذكية مجزأ بشكل معتدل بسبب اللاعبين الرئيسيين. ومن بين هؤلاء اللاعبين Koninklijke Philips NV، وGE Healthcare، وMedtronic PLC، وHoneywell Life Care Solutions، وStanley Healthcare. للحفاظ على المنافسة الشديدة، فإن بعض استراتيجيات النمو الرئيسية التي تعتمدها الشركات هي إطلاق المنتجات، والنفقات المرتفعة على البحث والتطوير، والشراكات وعمليات الاستحواذ، وما إلى ذلك.

وفي يوليو 2022، افتتحت GE Healthcare أول مختبر ابتكاري لتقنية 5G للشركة. ويهدف المختبر إلى تطوير حلول الرعاية الصحية من خلال توظيف تقنية الجيل الخامس والحلول الذكية الأخرى، مثل الذكاء الاصطناعي والواقع المعزز والافتراضي والتصور المتقدم لتسهيل عمليات نقل الصور وعلم الأشعة البعادي. كما أنها مكّنت الشركة من تعزيز التعاون مع مختلف الأوساط الأكاديمية والباحثين في الصناعة والشركات الناشئة للمشاركة في إنشاء حلول جاهزة للمستقبل.

قادة سوق المستشفيات الذكية

-

Koninklijke Philips N.V.

-

GE Healthcare ( General Electric)

-

Medtronic plc

-

Honeywell Life Care Solutions ( Honeywell International Inc)

-

Stanley Healthcare

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المستشفيات الذكية

- فبراير 2022 تعاونت GE Healthcare، وهي شركة تابعة لشركة General Electric، مع AWS لتوفير حلول سحابية للتصوير التشخيصي مدعومة بالذكاء الاصطناعي لمؤسسات الرعاية الصحية. ركزت الشركة على تقديم رؤى سريرية أفضل وتحسين جودة الرعاية الصحية من خلال تضمين الملحقات، مثل قراءات أجهزة الاستشعار وعلم الجينوم والاختبارات المعملية وما إلى ذلك.

- يناير 2022 أعلن شركاء فرانسيسكو عن الاستحواذ على أصول تحليلات وبيانات الرعاية الصحية الخاصة بشركة IBM. وقد زود هذا الاستحواذ الشركة بمنصة محسنة للسحابة الهجينة واستراتيجية الذكاء الاصطناعي في سوق الرعاية الصحية.

تقرير سوق المستشفيات الذكية – جدول المحتويات

1. مقدمة

1.1 فرضيات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. رؤى السوق

4.1 نظرة عامة على السوق

4.2 جاذبية الصناعة – تحليل القوى الخمس لبورتر

4.2.1 القوة التفاوضية للموردين

4.2.2 القوة التفاوضية للمستهلكين

4.2.3 تهديد الوافدين الجدد

4.2.4 شدة التنافس تنافسية

4.2.5 تهديد البدائل

4.3 تحليل سلسلة القيمة الصناعية

4.4 تقييم تأثير فيروس كورونا (COVID-19) على السوق

4.5 العوامل المحركة للسوق

4.5.1 تحديث البنية التحتية للرعاية الصحية يعزز الطلب على المستشفيات الذكية

4.5.2 زيادة اختراق الأجهزة والأدوات المتصلة في المستشفيات

4.6 قيود السوق

4.6.1 التكلفة العالية للأنظمة المتصلة

4.7 تطوير التكنولوجيا

4.8 حالات الاستخدام الناشئة

4.9 الأطر التنظيمية الرئيسية

5. لقطة التكنولوجيا

5.1 المناظر الطبيعية للمستشفى الذكي

5.1.1 نظام الرعاية عن بعد

5.1.2 الأجهزة الطبية المتصلة بالشبكة

5.1.2.1 أجهزة محمولة

5.1.2.2 الأجهزة الخارجية القابلة للارتداء

5.1.2.3 الأجهزة القابلة للزرع

5.1.2.4 الأجهزة الثابتة

5.1.2.5 الروبوتات المساعدة

5.1.3 أنظمة تحديد الهوية

5.1.3.1 الماسحات الضوئية البيومترية

5.1.3.2 أنظمة تحديد الهوية بموجات الراديو

5.1.3.3 أنظمة تحديد الهوية الأخرى

5.1.4 نظم المعلومات السريرية المترابطة

5.1.4.1 نظم معلومات المستشفيات

5.1.4.2 نظم المعلومات المخبرية

5.1.4.3 أنظمة المعلومات السريرية المترابطة الأخرى

6. تجزئة السوق

6.1 حسب المكون

6.1.1 المعدات

6.1.2 برمجة

6.1.3 خدمات

6.2 عن طريق التطبيق

6.2.1 السجل الصحي الإلكتروني

6.2.2 مراقبة المريض عن بعد

6.2.3 أتمتة الصيدلة

6.2.4 تتبع الأصول الطبية

6.2.5 تطبيقات أخرى

6.3 بواسطة الجغرافيا

6.3.1 أمريكا الشمالية

6.3.2 أوروبا

6.3.3 آسيا والمحيط الهادئ

6.3.4 بقية العالم

7. مشهد تنافسي

7.1 ملف الشركة

7.1.1 Koninklijke Philips NV

7.1.2 GE Healthcare ( General Electric)

7.1.3 Medtronic PLC

7.1.4 Honeywell Life Care Solutions ( Honeywell International Inc.)

7.1.5 Stanley Healthcare

7.1.6 SAP SE

7.1.7 Microsoft Corporation

7.1.8 Allscripts Healthcare Solutions Inc.

7.1.9 Cerner Corporation

7.1.10 McKesson Corporation

7.1.11 Schneider Electric Healthcare

7.1.12 ThoughtWire Corp.

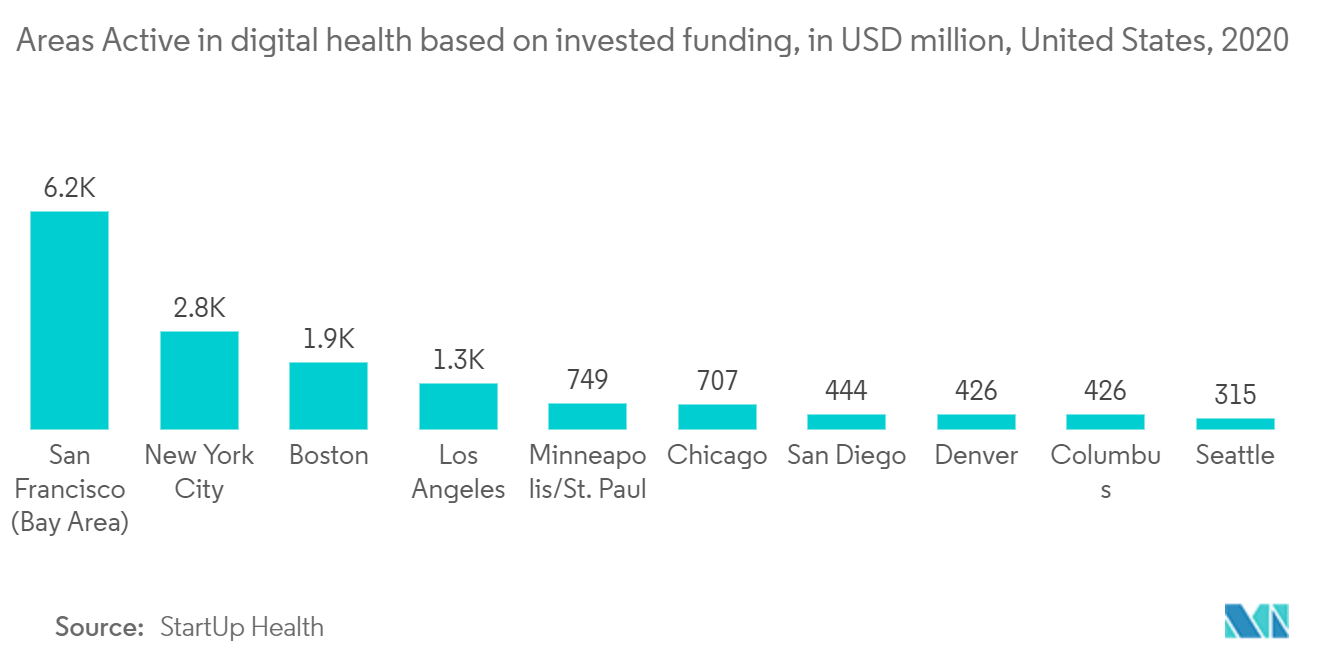

8. تحليل الاستثمار

9. فرص مستقبلية

تجزئة صناعة المستشفيات الذكية

يقدم تقرير سوق المستشفيات الذكية معلومات مفصلة بشأن عدة قطاعات من المستشفيات الذكية، مثل الأجهزة والبرامج ومكون الحلول. ويحلل التقرير النظام البيئي للمستشفيات الذكية ويناقش السجلات الطبية الإلكترونية (EMRs)، وإدارة الإنذارات، وقواعد بيانات البحث، وأنظمة دعم القرار السريري.

يتم تقسيم سوق المستشفيات الذكية حسب المكونات (الأجهزة والبرامج والخدمات)، والتطبيق (السجل الصحي الإلكتروني، ومراقبة المرضى عن بعد، وأتمتة الصيدلية، وتتبع الأصول المحمولة، والتطبيقات الأخرى)، والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وبقية دول العالم). يتم توفير أحجام السوق والتوقعات من حيث القيمة بمليون دولار أمريكي لجميع القطاعات المذكورة أعلاه.

| حسب المكون | ||

| ||

| ||

|

| عن طريق التطبيق | ||

| ||

| ||

| ||

| ||

|

| بواسطة الجغرافيا | ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق المستشفيات الذكية

ما هو حجم سوق المستشفيات الذكية؟

من المتوقع أن يصل حجم سوق المستشفيات الذكية إلى 60.35 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 19.71٪ ليصل إلى 148.36 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق المستشفيات الذكية الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق المستشفيات الذكية إلى 60.35 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق المستشفيات الذكية؟

Koninklijke Philips N.V.، GE Healthcare ( General Electric)، Medtronic plc، Honeywell Life Care Solutions ( Honeywell International Inc)، Stanley Healthcare هي الشركات الكبرى العاملة في سوق المستشفيات الذكية.

ما هي المنطقة الأسرع نموًا في سوق المستشفيات الذكية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المستشفيات الذكية؟

في عام 2024، ستستحوذ أوروبا على أكبر حصة سوقية في سوق المستشفيات الذكية.

ما هي السنوات التي يغطيها سوق المستشفيات الذكية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق المستشفيات الذكية بنحو 50.41 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق المستشفيات الذكية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المستشفيات الذكية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة المستشفيات الذكية

إحصائيات الحصة السوقية للمستشفيات الذكية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل Smart Hospital توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.