حجم وحصة سوق منتجات الرعاية الصحية الذكية

تحليل سوق منتجات الرعاية الصحية الذكية من Mordor Intelligence

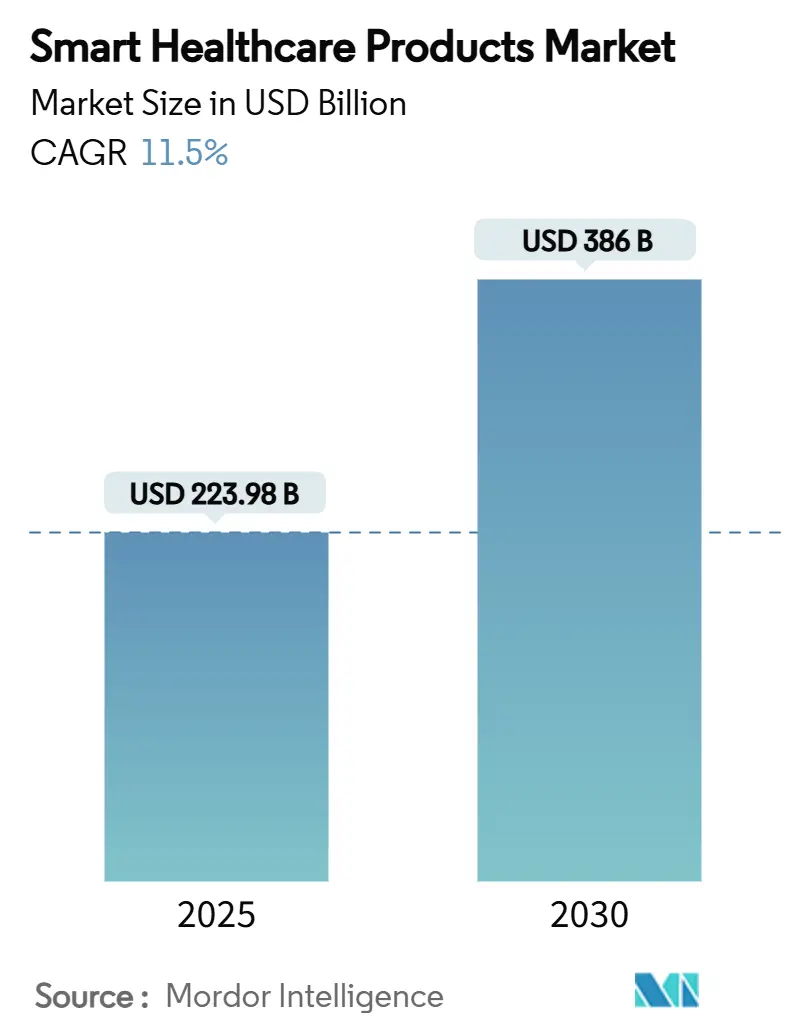

يقدر حجم سوق منتجات الرعاية الصحية الذكية بـ 223.98 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 386.00 مليار دولار أمريكي بحلول 2030، متوسعاً بمعدل نمو سنوي مركب 11.5% خلال الفترة. إن تزايد انتشار الأجهزة المدعومة بإنترنت الأشياء، وتقارب الذكاء الاصطناعي مع سير العمل السريري، ونماذج التعويض التي تغطي الآن حلول المراقبة عن بُعد تسرع من الاعتماد. الحوافز الحكومية مثل برنامج الذكاء الاصطناعي التوليدي في سنغافورة بقيمة 150 مليون دولار أمريكي ولائحة الفضاء الأوروبي للبيانات الصحية تعمل على توحيد معايير تبادل البيانات وتقليل تكاليف التكامل وتحفيز استثمار الموردين. الشراكات الاستراتيجية بين صانعي الأجهزة ومزودي الحوسبة السحابية وأنظمة المستشفيات تعيد تشكيل الاستراتيجيات التنافسية، بينما تشدد لوائح الأمن السيبراني متطلبات الامتثال. مجتمعة، هذه القوى تدفع سوق منتجات الرعاية الصحية الذكية، حتى مع أن البنية التحتية كثيفة رؤوس الأموال ومخاوف خصوصية البيانات تخفف من مسار النمو.

النقاط الرئيسية للتقرير

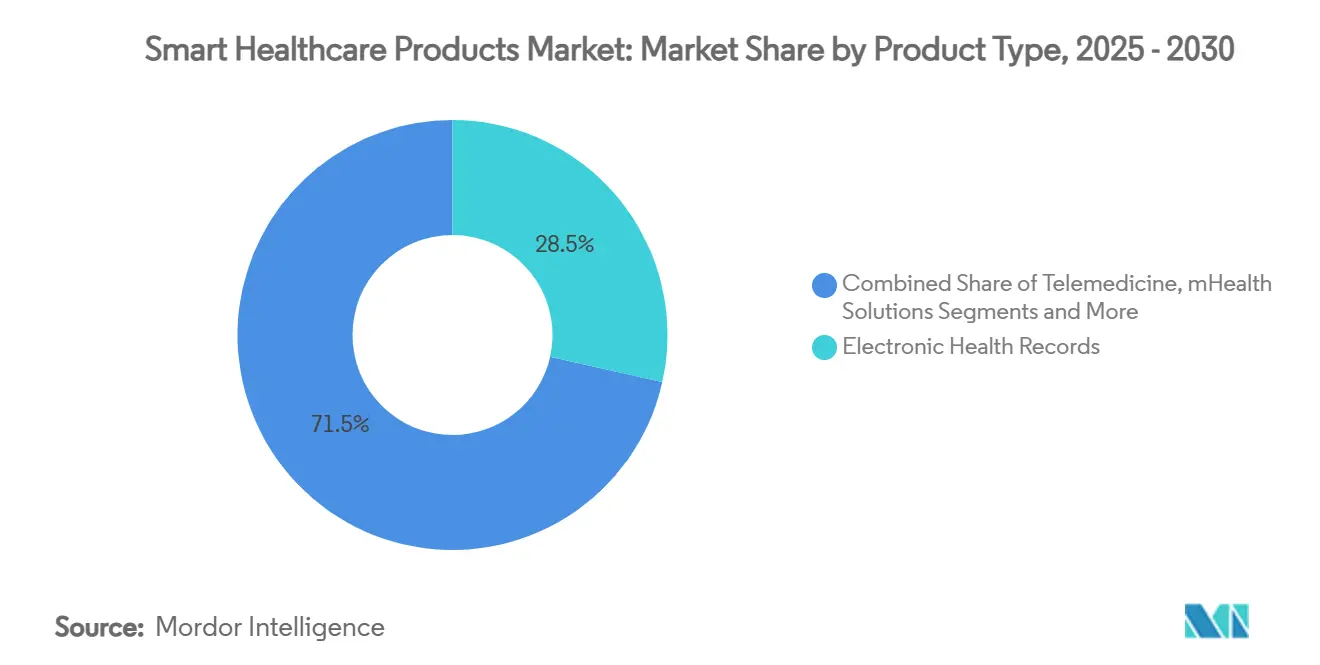

- حسب نوع المنتج، استحوذت السجلات الصحية الإلكترونية على 28.51% من حصة سوق منتجات الرعاية الصحية الذكية في 2024؛ ومن المتوقع أن تنمو الأجهزة الذكية القابلة للارتداء بمعدل نمو سنوي مركب 19.25% حتى 2030.

- حسب التطبيق، استحوذت المراقبة عن بُعد على 42.53% من حجم سوق منتجات الرعاية الصحية الذكية في 2024، بينما تتقدم الصحة والرعاية الوقائية بمعدل نمو سنوي مركب 17.85% حتى 2030.

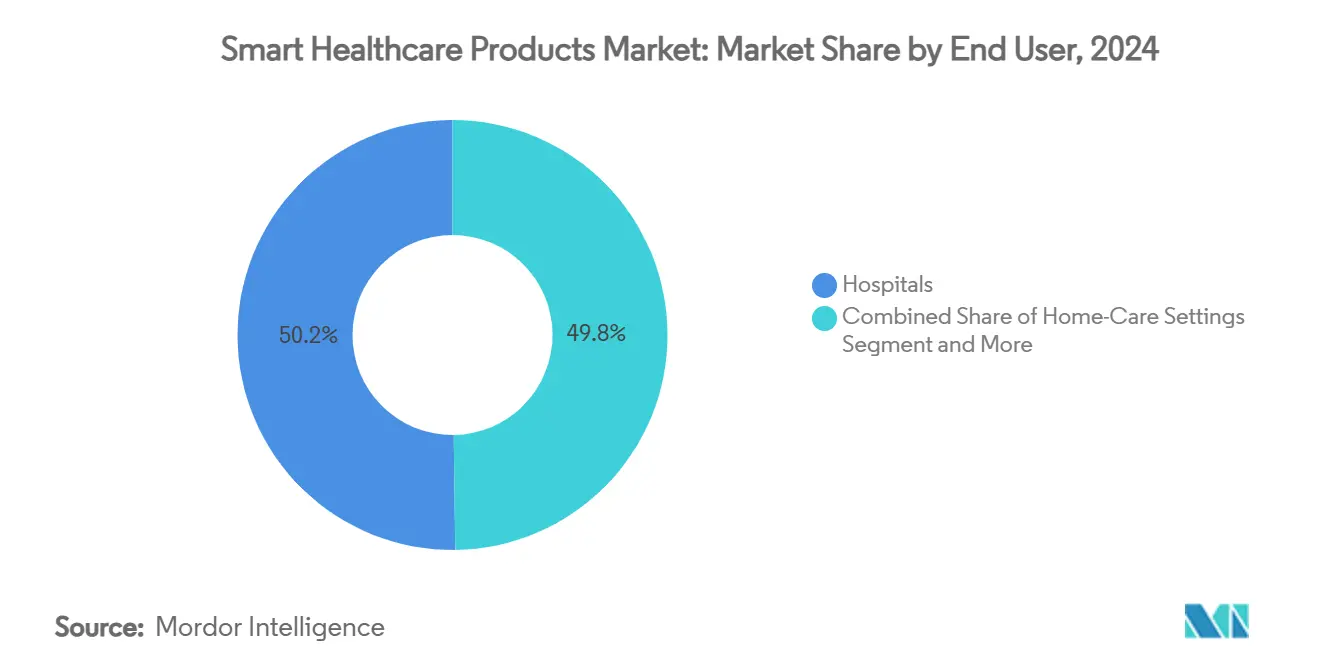

- حسب المستخدم النهائي، احتلت المستشفيات 50.21% من حصة حجم سوق منتجات الرعاية الصحية الذكية في 2024، بينما تتوسع إعدادات الرعاية المنزلية بمعدل نمو سنوي مركب 19.17%.

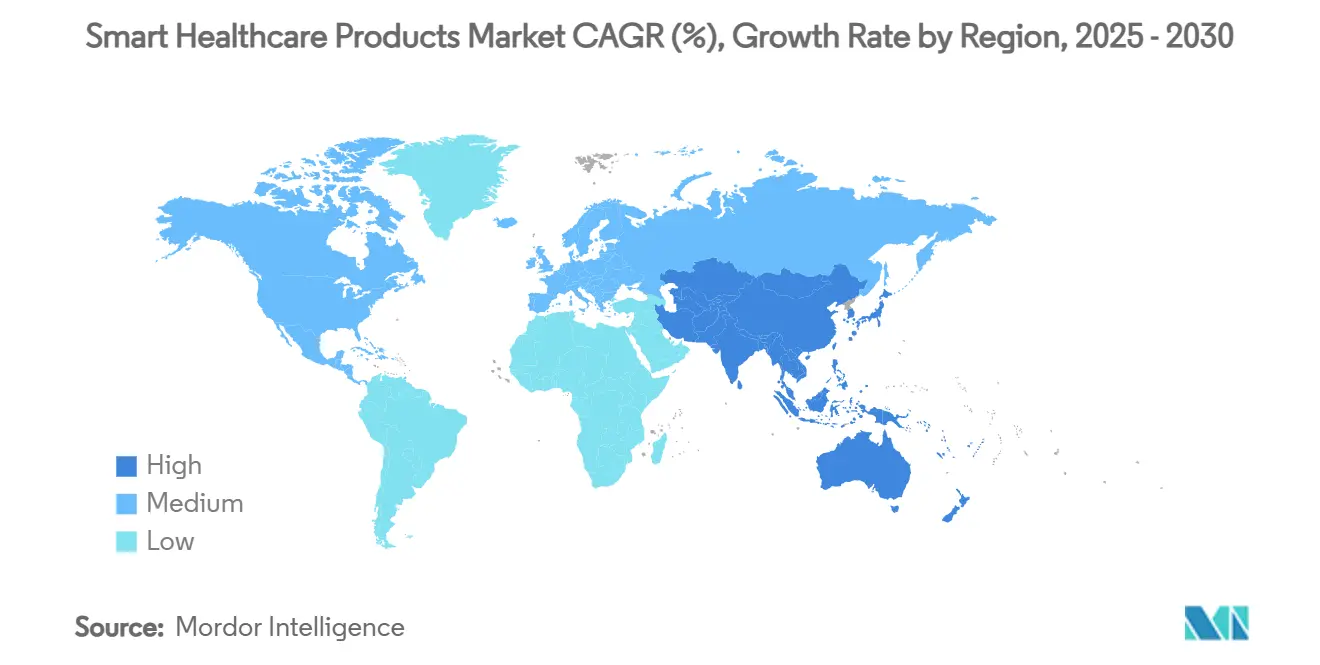

- حسب الجغرافيا، احتفظت أمريكا الشمالية بالريادة الإقليمية بحصة 37.82% في 2024؛ آسيا والمحيط الهادئ هي أسرع المناطق نمواً بمعدل نمو سنوي مركب 17.31% حتى 2030.

اتجاهات ورؤى سوق منتجات الرعاية الصحية الذكية العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد اعتماد الأجهزة الطبية المدعومة بإنترنت الأشياء | +2.8% | عالمياً مع ريادة آسيا والمحيط الهادئ للنمو | متوسط الأجل (2-4 سنوات) |

| تفاقم عبء الأمراض المزمنة والخصائص الديموغرافية للشيخوخة | +2.1% | عالمياً، مركز في الأسواق المتقدمة | طويل الأجل (≥ 4 سنوات) |

| الحوافز الحكومية للبنية التحتية للصحة الرقمية | +1.9% | آسيا والمحيط الهادئ والاتحاد الأوروبي أساسي، أمريكا الشمالية ثانوي | قصير الأجل (≤ سنتان) |

| توسيع التعويض لخدمات الطب عن بُعد | +1.7% | أمريكا الشمالية والاتحاد الأوروبي | متوسط الأجل (2-4 سنوات) |

| الموجات فوق الصوتية القابلة للارتداء والمنسوجات الذكية للرعاية المستمرة | +1.4% | عالمياً، اعتماد مبكر في الأسواق المتقدمة | طويل الأجل (≥ 4 سنوات) |

| التشفير الخفيف الوزن الموفر للطاقة الذي يمكّن أجهزة الاستشعار منخفضة الطاقة للغاية | +1.1% | عالمياً، مدفوع بالتكنولوجيا | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد اعتماد الأجهزة الطبية المدعومة بإنترنت الأشياء

انتشار الأجهزة المتصلة يعيد تشكيل الممارسة السريرية من خلال التقاط بيانات المرضى في الوقت الفعلي وتقديم رؤى قابلة للتنفيذ في نقطة الرعاية. من المتوقع أن يتجاوز مستخدمو المراقبة عن بُعد للمرضى في الولايات المتحدة 71 مليون بحلول 2025 حيث تقلل شبكات الجيل الخامس زمن الإرسال إلى 110 مللي ثانية، مما يقلل فقدان الحزم إلى 0.07%[1]Nicolai Spicher وآخرون، "الحوسبة الطرفية في الشبكات الخلوية للجيل الخامس للتحليل الفوري لتخطيط القلب،" arxiv.org. من المتوقع أن يصل إنفاق مقدمي الرعاية الصحية على الحوسبة الطرفية إلى 10.3 مليار دولار أمريكي في 2025، دعماً للتحليلات التنبؤية للتدخل في المراحل المبكرة. يطرح موردو آسيا والمحيط الهادئ أجهزة قابلة للارتداء مدعومة بالذكاء الاصطناعي تكتشف عدم انتظام ضربات القلب وشذوذ الغلوكوز، مما يخلق تجمعات إيرادات جديدة ويرفع متطلبات القابلية للتشغيل البيني. صانعو الأجهزة يدمجون رقائق آمنة تستهلك طاقة أقل بنسبة 30%، مما يطيل عمر البطارية للمراقبة طويلة الأجل. مجتمعة، هذه العوامل تحسن النتائج السريرية وتدفع نمو الحجم عبر سوق منتجات الرعاية الصحية الذكية.

تفاقم عبء الأمراض المزمنة والخصائص الديموغرافية للشيخوخة

استحوذت الأمراض المزمنة على 74% من الوفيات العالمية في 2024، مع أعلى عبء في اقتصاديات آسيا والمحيط الهادئ. حلول المراقبة المستمرة تقلل عمليات إعادة الإدخال للمستشفى بنسبة 85%، مما يولد وفورات ملموسة لدافعي التكاليف مع تعزيز درجات رضا المرضى إلى 97%. السكان المسنون يتطلبون رعاية طويلة الأجل، مما يؤدي إلى الطلب على الأسرة الذكية وأجهزة استشعار السقوط والتصوير المدعوم بالذكاء الاصطناعي. الجانب الاقتصادي الإيجابي كبير، حيث من المتوقع أن يوفر الذكاء الاصطناعي ما يصل إلى 360 مليار دولار أمريكي سنوياً من خلال تقليل الأخطاء التشخيصية والنفقات الإدارية. البلدان التي لديها أنظمة رعاية صحية شاملة تدمج منتجات الرعاية الصحية الذكية في برامج الأمراض المزمنة، مما يسرع الانتشار الحجمي ويوحد بروتوكولات تبادل البيانات.

الحوافز الحكومية للبنية التحتية للصحة الرقمية

التمويل من القطاع العام يحفز التحول الرقمي عبر إعدادات الرعاية. خصصت كوريا الجنوبية 830 مليون دولار أمريكي حتى 2032 لأنظمة الرعاية الطارئة المعتمدة على الذكاء الاصطناعي، بما في ذلك لوحات معلومات سعة الأسرة المباشرة والفرز الذكي. التزمت سنغافورة بـ 150 مليون دولار أمريكي لتنفيذ الذكاء الاصطناعي التوليدي للتوثيق السريري وتحليل التصوير. لائحة الفضاء الأوروبي للبيانات الصحية، السارية من مارس 2025، تضع معايير القابلية للتشغيل البيني، مما يسهل الوصول إلى السجلات الصحية الإلكترونية عبر الحدود ويعزز المنافسة بين البائعين[2]المفوضية الأوروبية، "لائحة الفضاء الأوروبي للبيانات الصحية،" europa.eu. هذه البرامج تقصر دورات الشراء وترفع معرفة الصحة الرقمية وتدعم مرحلة توسع سوق منتجات الرعاية الصحية الذكية.

توسيع التعويض لخدمات الطب عن بُعد

مرونات الرعاية الصحية عن بُعد لبرنامج Medicare الممتدة حتى مارس 2025 تسمح للمستفيدين بتلقي استشارات الصحة غير السلوكية في المنزل، مع أكثر من 250 رمز قابل للتعويض مدرج. أضافت الجمعية الطبية الأمريكية 17 رمز فوترة للرعاية الافتراضية، بينما أدخلت شركات التأمين التجارية قواعد تكافؤ الدفع. هذه الإجراءات تحفز مقدمي الخدمات على دمج الأجهزة المتصلة في مسارات الرعاية المزمنة وتوسيع الوصول في المناطق الريفية. أنظمة الصحة في أمريكا الشمالية تدمج الآن بيانات مراقبة المرضى عن بُعد في السجلات الصحية الإلكترونية، مما يمكن الجرعات الدقيقة والتنبيهات المدعومة بالذكاء الاصطناعي. يقين التعويض يسرع شراء الأجهزة ويساعد الموردين على الانتقال من المشاريع التجريبية إلى الانتشار واسع النطاق عبر سوق منتجات الرعاية الصحية الذكية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكلفة الرأسمالية العالية لأنظمة الرعاية الصحية الذكية | -1.8% | عالمياً، أكثر وضوحاً في الأسواق الناشئة | قصير الأجل (≤ سنتان) |

| مخاوف الأمن السيبراني وخصوصية البيانات | -1.5% | عالمياً، أكثر صرامة في الاتحاد الأوروبي وأمريكا الشمالية | متوسط الأجل (2-4 سنوات) |

| ثغرات بروتوكول BLE التي تؤدي إلى تأخيرات الامتثال | -1.2% | عالمياً، يؤثر على اعتماد الأجهزة المتصلة | قصير الأجل (≤ سنتان) |

| هشاشة سلسلة التوريد لأجهزة الاستشعار الصغيرة المتقدمة | -0.9% | عالمياً، المناطق المعتمدة على أشباه الموصلات | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكلفة الرأسمالية العالية لأنظمة الرعاية الصحية الذكية

نشر منصات إنترنت الأشياء والخوادم الطرفية وطبقات الأمن السيبراني يتطلب نفقات أولية كبيرة يكافح المزودون الأصغر لتمويلها. التعديلات المقترحة على HIPAA يمكن أن تكلف الكيانات المنظمة 9.3 مليار دولار أمريكي في السنة الأولى، تغطي التشفير والمصادقة متعددة العوامل ومتطلبات التدريب. قدم المشرعون قانون أمان ومساءلة البنية التحتية الصحية، الذي يخصص 1.3 مليار دولار أمريكي لامتثال المعايير لكن لا يزال يترك المستشفيات تمول الجزء الأكبر من التحديثات. كثافة رؤوس الأموال تبطئ الانتشار في الأسواق الناشئة حيث يبقى التعويض على أساس الرسوم مقابل الخدمة والهوامش أرفع. البائعون يستجيبون بعقود الجهاز كخدمة التي تنشر التكاليف على شروط متعددة السنوات. ومع ذلك تبقى الجداول الزمنية للاعتماد مرتبطة بتوفر التمويل، مما يؤثر على الوحدات المشحونة على المدى القريب في سوق منتجات الرعاية الصحية الذكية.

مخاوف الأمن السيبراني وخصوصية البيانات

تأثر أكثر من 180 مليون فرد بانتهاكات بيانات الرعاية الصحية في 2024، مما يؤكد أن معلومات المرضى تبقى هدفاً جذاباً. توجيهات إدارة الغذاء والدواء تتطلب الآن من المصنعين تقديم وثائق فاتورة مواد البرمجيات وتنفيذ خطط إدارة الرقع قبل تصريح الجهاز. شريط الامتثال المرتفع يزيد تكاليف الهندسة ويطيل الوقت للوصول للسوق. المستشفيات يجب أن تضع طبقات لمعماريات الثقة الصفرية فوق الشبكات القديمة، مما يحول الميزانيات من التحديث السريري. عقوبات الاتحاد الأوروبي الصارمة للائحة العامة لحماية البيانات ترفع المخاطر أكثر، مما يؤدي ببعض المزودين لتأخير مشاريع تبادل البيانات عبر الحدود. وبالتالي، مخاوف الأمن السيبراني تعمل كعبء على سوق منتجات الرعاية الصحية الذكية، خاصة للداخلين الأصغر ذوي الموارد الأمنية المحدودة.

تحليل القطاعات

حسب نوع المنتج: هيمنة السجلات الصحية الإلكترونية تواجه تحدياً من ابتكار الأجهزة القابلة للارتداء

ساهمت السجلات الصحية الإلكترونية بـ 28.51% من إجمالي الإيرادات في 2024، مما يؤكد موقعها كعمود فقري للبيانات في سير العمل السريري. البرامج الوطنية مثل الرقمنة الشاملة للمستشفيات في فيتنام لـ 32 مليون ملف مريض تؤكد الدعم الحكومي، مما يضمن دخل الترخيص المستمر لبائعي المنصات. ميزانية Oracle البالغة 3.5 مليار دولار أمريكي لتطبيق شؤون المحاربين القدماء تظهر أكثر الالتزام المؤسسي لتنفيذ على نطاق المؤسسة. تحديثات تجربة المستخدم المستمرة وامتثال HL7 FHIR يعزز تكاليف التحول. حجم سوق منتجات الرعاية الصحية الذكية للسجلات الصحية الإلكترونية متوقع للتوسع بثبات، وإن بمعدل رقم واحد، حيث يصل الاختراق في إعدادات الرعاية الأولية إلى هضبة في الاقتصادات المتقدمة.

الأجهزة الذكية القابلة للارتداء، المتوقع أن تسجل معدل نمو سنوي مركب 19.25%، تلتقط الحاجات غير المُلباة في المراقبة المتنقلة. الابتكارات المعتمدة من إدارة الغذاء والدواء مثل أجهزة مراقبة ضغط الدم بدون كفة وكشف النبض المعتمد على المعصم توسع القبول السريري. الشركات الناشئة تستفيد من الاتصال السحابي وخوارزميات الذكاء الاصطناعي لتقديم التحليلات القائمة على الاشتراك، مما يقلل الاعتماد على هوامش الأجهزة. صانعو الأجهزة يدمجون أنابيب التحديث عبر الهواء التي تبقي البرمجيات محدثة، مما يطيل عمر المنتج وإيرادات الخدمة. حجم سوق منتجات الرعاية الصحية الذكية للأجهزة القابلة للارتداء لذلك موضوع للتوسع الكبير نسبة إلى فئات الأجهزة الأخرى.

القطاعات المتوازية تلعب أدواراً داعمة. منصات الطب عن بُعد تدمج الأجهزة القابلة للارتداء في زيارات الرعاية الافتراضية، بينما الحبوب الذكية تكسب جذباً في تشخيصات الجهاز الهضمي بعد تصريح إدارة الغذاء والدواء De Novo لكشف الدم. خزائن RFID الذكية تحمي المواد الاستهلاكية عالية القيمة، مما يقلل انكماش المخزون بنسبة تصل إلى 15% ويحسن الامتثال لتفويضات سلسلة الحفظ. الاستثمارات في البنية التحتية للمستشفى الذكي، مثل نشر Siemens لـ 7000 مستشعر إنترنت الأشياء في Kantonsspital Baden، توضح التكامل الشامل المتزايد عبر سوق منتجات الرعاية الصحية الذكية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب التطبيق: المراقبة عن بُعد تقود ثورة الرعاية الوقائية

احتلت المراقبة عن بُعد حصة 42.53% في 2024، مدعومة بتخفيضات مُثبتة في إعادة الإدخال وهياكل تعويض دافعي التكاليف التي تحفز الرعاية المنزلية. من المتوقع أن يتضاعف السوق الأمريكي وحده من 14-15 مليار دولار أمريكي في 2024 إلى أكثر من 29 مليار دولار أمريكي بحلول 2030. المزودون يدمجون لوحات معلومات مراقبة المرضى عن بُعد داخل السجلات الصحية الإلكترونية لتشغيل التنبيهات، مما يعزز كفاءة فريق الرعاية. شركات التأمين التجارية تربط الآن خصومات الأقساط بالاستخدام المُتحقق للأجهزة، مما يشجع مشاركة المرضى. وبالتالي، حصة سوق منتجات الرعاية الصحية الذكية المرتبطة بالمراقبة عن بُعد تحتفظ بالزخم طوال نافذة التوقعات.

الصحة والرعاية الوقائية، متقدمة بمعدل نمو سنوي مركب 17.85%، تستفيد من تزايد اهتمام المستهلكين بالصحة الاستباقية. حلول التصوير بالرنين المغناطيسي للجسم الكامل المدعومة بالذكاء الاصطناعي توضح كيف يقلل الكشف المبكر من تكاليف العلاج اللاحقة. برامج الصحة المؤسسية تعوض الموظفين على الأجهزة القابلة للارتداء التي تتتبع النوم والتوتر والنشاط، مما يوسع الطلب القابل للمعالجة. قطاعات التشخيص تطبق خوارزميات التعلم الآلي على بيانات التصوير والمختبر، مما يقلل النتائج الإيجابية الكاذبة ويسرع قرارات العلاج. تطبيقات العلاج وتسليم الدواء تدمج الحبوب الذكية مع الإطلاق المستهدف، مما يحسن الالتزام. إدارة التخزين والمخزون تستفيد من خزائن إنترنت الأشياء لتقصير دورات إعادة التخزين وتقليل النفايات، مما يعزز الكفاءات التشغيلية عبر سوق منتجات الرعاية الصحية الذكية.

حسب المستخدم النهائي: المستشفيات تحتفظ بالقيادة بينما تتسارع الرعاية المنزلية

ولدت المستشفيات 50.21% من إجمالي الإيرادات في 2024، مستفيدة من البنية التحتية الراسخة وإنتاجية المرضى العالية. التحالفات متعددة السنوات مثل اتفاقية GE HealthCare لسبع سنوات مع Sutter Health تغطي 300 منشأة وتدمج التصوير القائم على الذكاء الاصطناعي عبر سير عمل الأشعة. الاستثمارات في الصيانة التنبؤية لماسحات التصوير وغرف العمليات الذكية توفر مكاسب كفاءة إضافية، محتفظة بهيمنة المستشفيات داخل سوق منتجات الرعاية الصحية الذكية.

إعدادات الرعاية المنزلية متوقعة للنمو بمعدل نمو سنوي مركب 19.17% حيث الخصائص الديموغرافية المتحولة ومرونة التعويض تفضل الرعاية اللامركزية. سياسة Medicare تسمح الآن بالصحة عن بُعد الصوتية فقط لحالات مزمنة محددة، موسعة الوصول للسكان المقيدين رقمياً. الأجهزة الاستهلاكية المعتمدة من إدارة الغذاء والدواء، بما في ذلك أجهزة مراقبة الغلوكوز والأجهزة القابلة للارتداء لاحتقان الأنف، تمكن الإدارة الذاتية وتقلل زيارات العيادة. العيادات المتخصصة تنشر لوحات معلومات خاصة بالمرض تدمج الذكاء الاصطناعي للتصوير، بينما مراكز الجراحة المتنقلة تربط أجهزة استشعار قابلة للتصرف بالمرضى بعد العمليات، مقللة المضاعفات. منشآت الرعاية طويلة الأجل تنفذ إشارات كشف السقوط والمراتب الذكية، مقللة الأحداث الضارة. هذه الانتشارات مجتمعة تعزز تنويع الإيرادات عبر سوق منتجات الرعاية الصحية الذكية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

التحليل الجغرافي

احتفظت أمريكا الشمالية بحصة إيرادات 37.82% في 2024، مدعومة بأنظمة دافعي متطورة وبنية تحتية متقدمة وتدفقات رأس مال مخاطر كبيرة. المبادرات الفيدرالية مثل سباق صحة المرأة ARPA-H، الذي التزم بأكثر من 100 مليون دولار أمريكي لبحوث الصحة الرقمية، يقوي أنبوب الابتكار. تمديد Medicare لمرونات الصحة عن بُعد حتى 2025 يرسخ أكثر استخدام المراقبة عن بُعد ويستقر طلب الموردين. كندا تكمل ديناميكية المنطقة بإطلاق مركز Infoway للابتكار السريري لتعزيز القابلية للتشغيل البيني القائمة على المعايير. الإشراف القوي على الأمن السيبراني في كلا البلدين يضمن الاستثمار المستمر رغم عناوين الانتهاكات.

آسيا والمحيط الهادئ تحقق أسرع معدل نمو سنوي مركب عند 17.31% بفضل الاستراتيجيات الوطنية المنسقة وتوسع السكان من الطبقة المتوسطة والطلب السريري غير المُلبى في المناطق الريفية. خطة الذكاء الاصطناعي التوليدي لسنغافورة لخمس سنوات بـ 150 مليون دولار أمريكي تسرع تطبيق الذكاء الاصطناعي للتصوير والنسخ الآلي للسجلات عبر المستشفيات العامة. كوريا الجنوبية تخصص 830 مليون دولار أمريكي لأنظمة الطوارئ المدعومة بالذكاء الاصطناعي، واضعة معايير لإدارة نقل المرضى في الوقت الفعلي. إيرادات الصحة الرقمية في جنوب شرق آسيا مهيأة للوصول إلى 6.1 مليار دولار أمريكي في 2024، مع جذب المستثمرين لاختراق الهواتف الذكية العالي وفجوات العرض والطلب. منصة Health Connect الأسترالية تشجع مشاركة البيانات السلسة، مسرعة إدراج المزودين.

أوروبا تستفيد من لائحة الفضاء الأوروبي للبيانات الصحية، السارية من مارس 2025، واضعة سوق موحد لخدمات الصحة الرقمية ودعم مشاريع مثل Xt-EHR و EUVAC. القواعد الموحدة تقلل تشتت البائعين وتشجع الطب عن بُعد عبر الحدود. الأنظمة الصحية الوطنية في ألمانيا وفرنسا طرحت تفويضات الوصفات الإلكترونية، مؤكدة الالتزام بالرقمنة. في الشرق الأوسط وأفريقيا، جنوب أفريقيا تجرب استراتيجيات الصحة الإلكترونية الوطنية، بينما دول مجلس التعاون الخليجي تستثمر في بناء المستشفيات الذكية. أمريكا الجنوبية تظهر زخماً، خاصة في البرازيل حيث التحضر واستيعاب التأمين الخاص يؤجج الطلب، رغم أن التقلب الاقتصادي الكلي يعدل النمو. إجمالاً، التنويع الجغرافي يوازن مخاطر التوسع ويدعم النمو المستدام عبر سوق منتجات الرعاية الصحية الذكية.

المشهد التنافسي

الساحة التنافسية مركزة بدرجة متوسطة، مع سيطرة أكبر ثلاث شركات مصنعة-Philips Healthcare و Abbott و Medtronic-على إيرادات كبيرة، بينما ذيل طويل من المزودين المتخصصين يوفر وحدات الأجهزة والبرمجيات المتخصصة. المنافسة الصناعية تتمحور حول القابلية للتشغيل البيني للمنصة بدلاً من الإزاحة المباشرة للأجهزة، مما يحفز التحالفات بين شركات التكنولوجيا الطبية الراسخة وعمالقة الحوسبة السحابية.

الشراكات الاستراتيجية تميز الاستراتيجية الحالية. Abbott ربطت مستشعر مراقبة الغلوكوز المستمر بمضخات الأنسولين من Medtronic، مفتحة سوق إضافي مقدر بـ 700-850 مليون دولار أمريكي[3]Abbott، "شراكة عالمية لربط مستشعرات مراقبة الغلوكوز المستمر بأجهزة توصيل الأنسولين،" abbott.mediaroom.com. GE HealthCare تتعاون مع Amazon Web Services لتطوير أدوات التشخيص بالذكاء الاصطناعي التوليدي مشتركة، مستفيدة من مكدس التعلم الآلي لـ AWS لتحليل البيانات متعددة الأنماط. ربط Medtronic مع Philips يدمج قياس التأكسج النبضي وقياس ثاني أكسيد الكربون في أنظمة مراقبة Philips، موسعاً الوصول للمستشفيات الساعية لواجهة مستخدم موحدة.

نشاط الاستحواذ يستهدف المنصات الرقمية وخوارزميات الذكاء الاصطناعي. تركيز Boston Scientific على أمراض القلب التداخلية واستثمار Johnson & Johnson في الجراحة الروبوتية يوضح نية المشترين للسيطرة على أنظمة غنية بالبيانات. صناديق رأس المال المخاطر توجه الموارد إلى الشركات الناشئة التي تقدم التحليلات غير المرتبطة بالأجهزة، مما يضعها محتملاً كأهداف استحواذ. المنافسة السعرية تبقى محتواة بسبب التنظيم وتكاليف التحول العالية، بينما محافظ الملكية الفكرية توفر خنادق دفاعية. التحسينات المستمرة للمنتجات وتحديثات البرمجيات المتكررة تدعم ملفات الهامش وتدعم التدفق النقدي المستقبلي عبر سوق منتجات الرعاية الصحية الذكية.

قادة صناعة منتجات الرعاية الصحية الذكية

-

Abbott Laboratories

-

GE Healthcare

-

Koninklijke Philips N.V.

-

Medtronic plc

-

Siemens Healthineers AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يوليو 2025: أعلنت Medtronic شراكة استراتيجية مع Philips لدمج قياس التأكسج النبضي Nellcor الجيل التالي وقياس ثاني أكسيد الكربون Microstream في أنظمة مراقبة المرضى من Philips، موسعة الوصول العالمي لرؤى الجهاز التنفسي المتقدمة.

- يونيو 2025: وافقت إدارة الغذاء والدواء على Sonu Band، جهاز قابل للارتداء مدعوم بالذكاء الاصطناعي يعالج احتقان الأنف المتوسط إلى الشديد في المراهقين، مقدماً أول حل خالٍ من الأدوية لالتهاب الأنف يظهر تحسن المستخدم بأكثر من 80% خلال 15 دقيقة.

نطاق التقرير العالمي لسوق منتجات الرعاية الصحية الذكية

وفقاً لنطاق التقرير، منتجات الرعاية الصحية الذكية تحسن النتائج المتعلقة بأدوات التشخيص وتعزز علاج المرضى، إلى جانب تحسين جودة حياتهم. منتجات الصحة الذكية تأتي مع تقنيات الاتصال والاستشعار المدمجة وتقنيات تحليل البيانات. هذه المنتجات تُستخدم لمراقبة الأفراد جسدياً للتشخيص وعلاج الأمراض المستمر.

من المتوقع أن يسجل سوق منتجات الرعاية الصحية الذكية معدل نمو سنوي مركب 8.5% خلال فترة التوقعات. سوق منتجات الرعاية الصحية الذكية مقسم حسب نوع المنتج (الطب عن بُعد، السجلات الصحية الإلكترونية، الصحة المتنقلة، الحبوب والحقن الذكية، وخزائن RFID الذكية)، التطبيق (إدارة التخزين والمخزون، المراقبة، العلاج، وتطبيقات أخرى)، المستخدم النهائي (المستشفيات، إعدادات الرعاية المنزلية، ومستخدمون نهائيون آخرون)، والجغرافيا (أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، وأمريكا الجنوبية). تقرير السوق يغطي أيضاً أحجام السوق المقدرة والاتجاهات لـ 17 دولة مختلفة عبر المناطق الرئيسية عالمياً. التقرير يقدم حجم السوق والتوقعات من حيث القيمة (مليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| الطب عن بُعد |

| السجلات الصحية الإلكترونية |

| حلول الصحة المتنقلة |

| الحبوب الذكية |

| الحقن الذكية |

| خزائن RFID الذكية |

| الأجهزة الذكية القابلة للارتداء |

| البنية التحتية للمستشفى الذكي |

| إدارة التخزين والمخزون |

| المراقبة عن بُعد |

| التشخيص |

| العلاج وتسليم الدواء |

| الصحة والرعاية الوقائية |

| المستشفيات |

| إعدادات الرعاية المنزلية |

| العيادات المتخصصة |

| مراكز الجراحة المتنقلة |

| منشآت الرعاية طويلة الأجل |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| حسب نوع المنتج | الطب عن بُعد | ||

| السجلات الصحية الإلكترونية | |||

| حلول الصحة المتنقلة | |||

| الحبوب الذكية | |||

| الحقن الذكية | |||

| خزائن RFID الذكية | |||

| الأجهزة الذكية القابلة للارتداء | |||

| البنية التحتية للمستشفى الذكي | |||

| حسب التطبيق | إدارة التخزين والمخزون | ||

| المراقبة عن بُعد | |||

| التشخيص | |||

| العلاج وتسليم الدواء | |||

| الصحة والرعاية الوقائية | |||

| حسب المستخدم النهائي | المستشفيات | ||

| إعدادات الرعاية المنزلية | |||

| العيادات المتخصصة | |||

| مراكز الجراحة المتنقلة | |||

| منشآت الرعاية طويلة الأجل | |||

| الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| إسبانيا | |||

| باقي أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| كوريا الجنوبية | |||

| أستراليا | |||

| باقي آسيا والمحيط الهادئ | |||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | ||

| جنوب أفريقيا | |||

| باقي الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| باقي أمريكا الجنوبية | |||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية لسوق منتجات الرعاية الصحية الذكية؟

السوق يقف عند 223.98 مليار دولار أمريكي في 2025 ومتوقع للوصول إلى 386.00 مليار دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب 11.5%.

أي فئة منتج تحتل أكبر حصة؟

السجلات الصحية الإلكترونية تقود بحصة إيرادات 28.51% في 2024 بسبب برامج الرقمنة المفروضة.

لماذا تشهد آسيا والمحيط الهادئ أسرع نمو؟

التمويل الحكومي المنسق وتوسع البنية التحتية للرعاية الصحية وتزايد انتشار الأمراض المزمنة يدفع معدل نمو سنوي مركب 17.31% في المنطقة.

كيف تؤثر لوائح الأمن السيبراني على الاعتماد؟

قواعد HIPAA و GDPR الأكثر صرامة ترفع تكاليف الامتثال وتطيل جداول التطوير الزمنية، مما يعدل انتشار الأجهزة على المدى القريب.

ما هو الدور الذي تلعبه الشراكات الاستراتيجية في منافسة السوق؟

التحالفات تسمح للشركات بدمج التقنيات المكملة وتسريع خرائط طريق المنتجات وتعزيز القابلية للتشغيل البيني دون استحواذات كبيرة.

آخر تحديث للصفحة في: