حجم سوق الغاز الطبيعي المسال صغير الحجم

| فترة الدراسة | 2020 - 2029 |

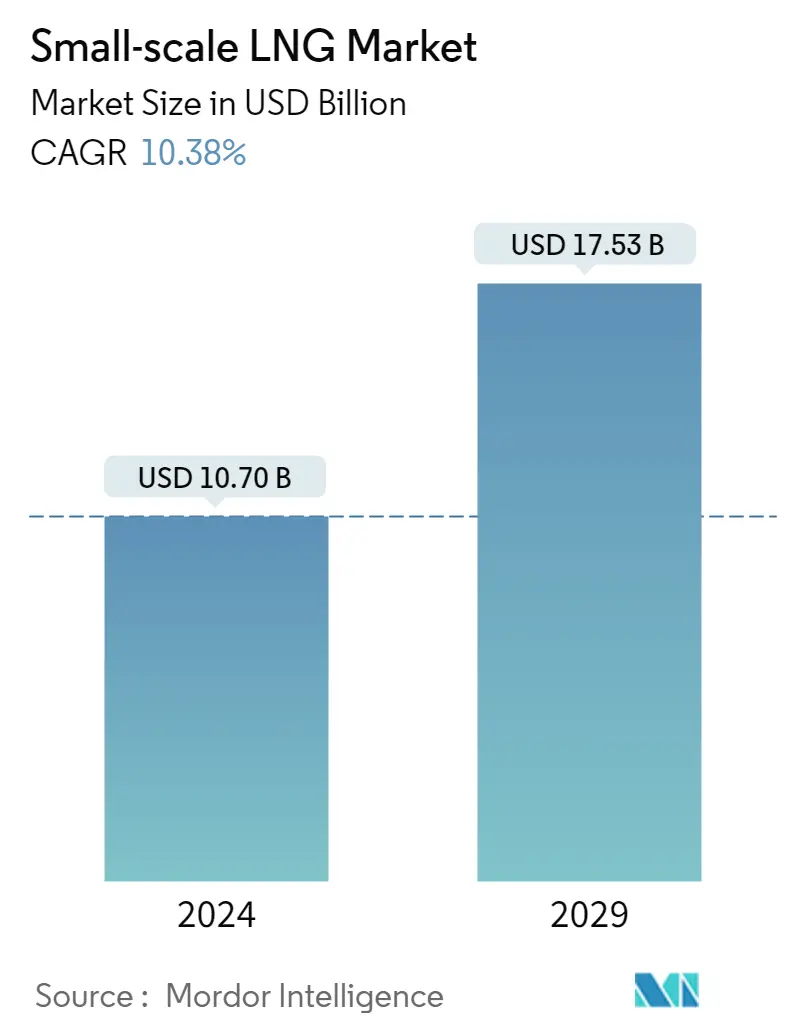

| حجم السوق (2024) | USD 10.70 مليار دولار أمريكي |

| حجم السوق (2029) | USD 17.53 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 10.38 % |

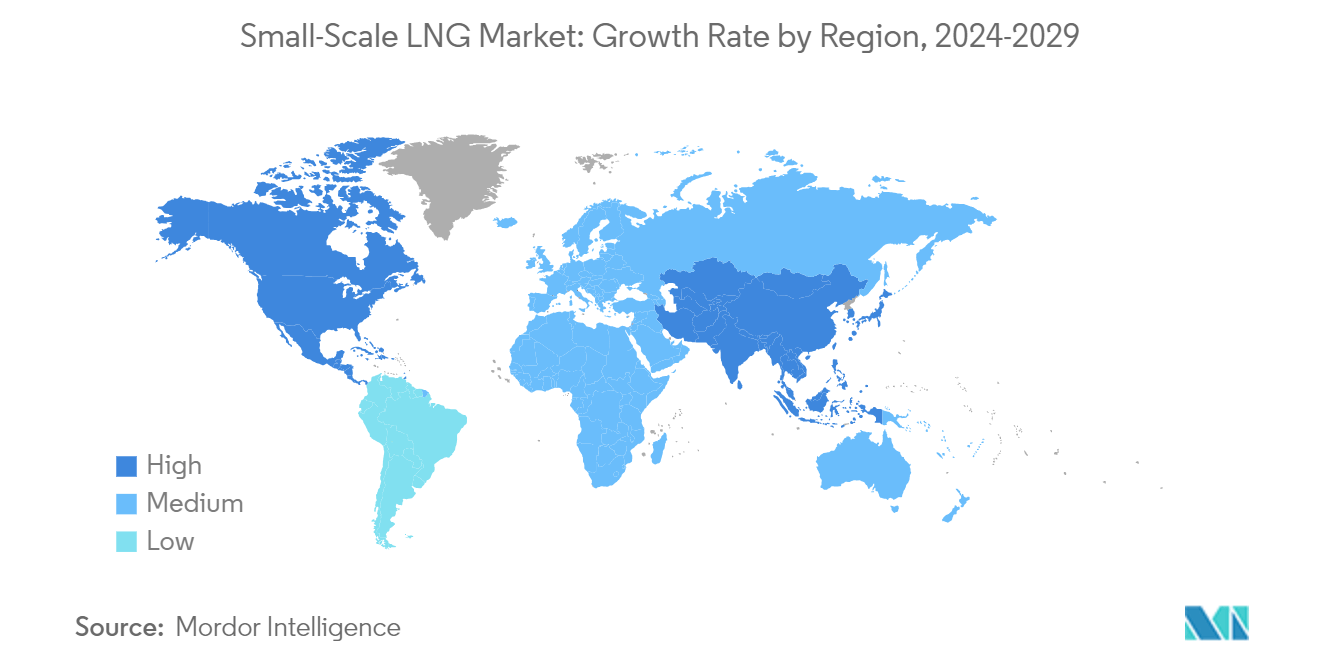

| أسرع سوق نمواً | أمريكا الشمالية |

| أكبر سوق | آسيا والمحيط الهادئ |

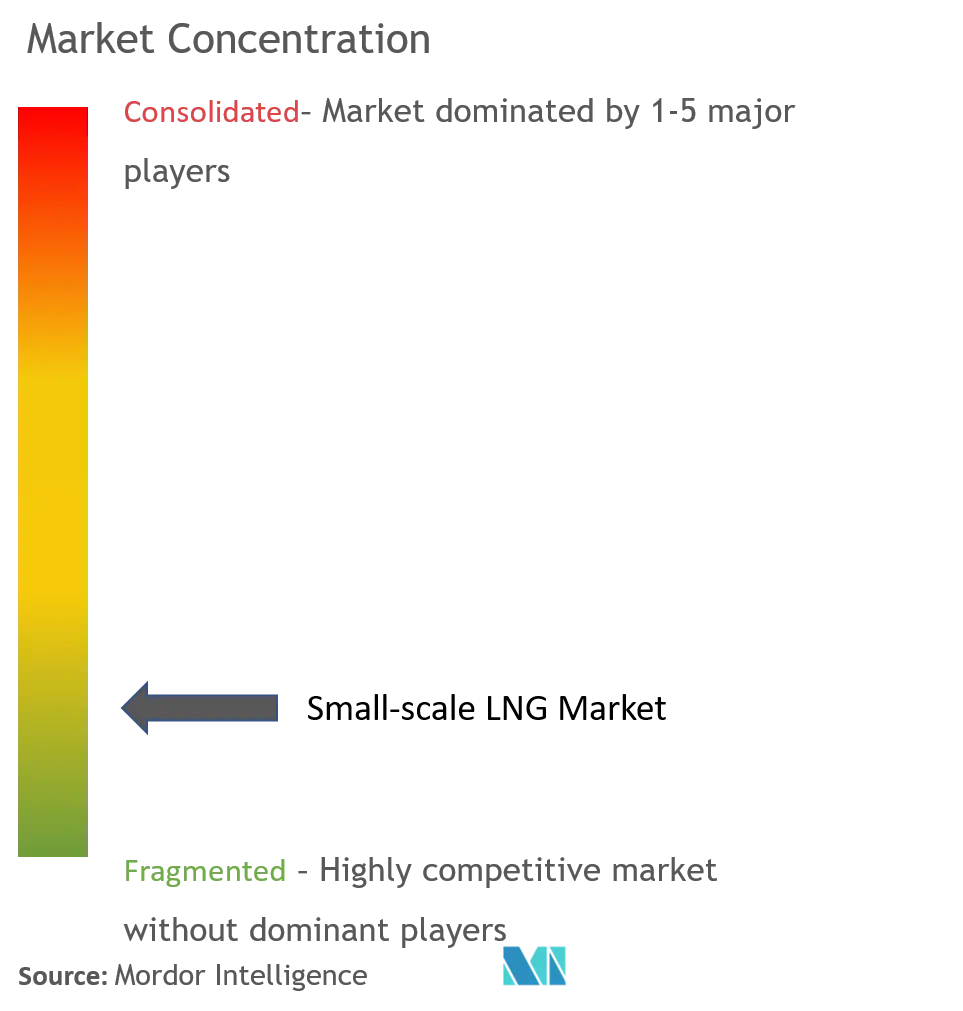

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الغاز الطبيعي المسال على نطاق صغير

ويقدر حجم سوق الغاز الطبيعي المسال صغير الحجم بنحو 10.70 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 17.53 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10.38٪ خلال الفترة المتوقعة (2024-2029).

- على المدى الطويل، من المتوقع أن تؤدي عوامل مثل زيادة الطلب على الغاز الطبيعي المسال في التزويد بالوقود، والنقل البري، والطاقة خارج الشبكة، إلى دفع سوق الغاز الطبيعي المسال صغير الحجم في السنوات القادمة.

- من ناحية أخرى، فإن عوامل مثل ارتفاع تكلفة تشغيل الغاز الطبيعي المسال صغير الحجم ونقص البنية التحتية الداعمة في مناطق مثل الشرق الأوسط وأفريقيا، وارتفاع متطلبات النفقات الرأسمالية، إلى جانب فترة الاسترداد الطويلة التي تزيد عن 12 عامًا، من المتوقع أن يعيق نمو السوق الذي تمت دراسته.

- ومع ذلك، ونظرًا للنفقات الرأسمالية العالية المطلوبة لبنية تحتية صغيرة الحجم للغاز الطبيعي المسال، فمن المتوقع أن يوفر تطوير بنية تحتية صغيرة الحجم للغاز الطبيعي المسال تتسم بالكفاءة من حيث التكلفة فرصًا كبيرة لمقدمي وناقلي تكنولوجيا الغاز الطبيعي المسال على نطاق صغير في المستقبل.

- تهيمن منطقة آسيا والمحيط الهادئ على السوق ومن المرجح أيضًا أن تشهد أعلى معدل نمو سنوي مركب خلال الفترة المتوقعة. ويعزى هذا النمو إلى زيادة الطلب على الغاز الطبيعي المسال، وأهداف انبعاثات الكربون الصافية الصفرية، ومبادرة الحكومة لتطوير البنية التحتية ذات الصلة بالغاز الطبيعي المسال، وزيادة الاستثمار من الشركات الخاصة القادمة من دول مثل اليابان والصين وكوريا الجنوبية.

اتجاهات سوق الغاز الطبيعي المسال على نطاق صغير

من المتوقع أن يهيمن قطاع النقل على السوق

- يستخدم الغاز الطبيعي المسال في المقام الأول لتزويد الشاحنات والسفن بالوقود، ويرجع ذلك أساسًا إلى فوائده الاقتصادية والبيئية، مقارنةً بالديزل وزيت الوقود. وبما أن الغاز الطبيعي المسال غير قابل للتآكل وغير سام بطبيعته، فإنه يمكن أن يطيل عمر السيارة بما يصل إلى ثلاث مرات. علاوة على ذلك، بما أن الغاز الطبيعي المسال لديه نقطة غليان منخفضة للغاية، فلا يلزم سوى قدر قليل جدًا من الحرارة لتحويله إلى شكل غازي عند ضغط مرتفع، مع طاقة ميكانيكية لا تذكر. وهذا يجعل الغاز الطبيعي المسال وقودًا فعالاً للنقل.

- تعد معالجة الغاز الطبيعي المسال مهمة هائلة حيث أن الاختلاف الطفيف في درجة الحرارة يمكن أن يؤدي إلى غليان الوقود وتبخيره، مما يؤدي بدوره إلى إهدار الوقود. ولذلك، فإنها تجعل سيارات الركاب أقل جدوى بكثير من المركبات الثقيلة، مثل الشاحنات التجارية. وقد أدى هذا إلى الحد من تطبيق الغاز الطبيعي المسال في قطاع النقل.

- يكتسب استخدام الغاز الطبيعي المسال كوقود للنقل زخمًا في جميع أنحاء العالم. وقد بدأت الصين والولايات المتحدة وأوروبا بالفعل في نشر الشاحنات التي تعمل بالغاز الطبيعي المسال، لنقل البضائع لمسافات طويلة في الأساس. ويرجع ذلك أساسًا إلى السياسات واللوائح الحكومية المتعلقة بإزالة الكربون والسيطرة على الانبعاثات، مثل اتفاقية الصين السادسة والصفقة الخضراء الأوروبية.

- تعتبر الصفقة الخضراء الأوروبية، التي شكلتها المفوضية الأوروبية في عام 2019، عبارة عن مجموعة من المبادرات السياسية التي تهدف إلى جعل أوروبا خالية من الكربون بحلول عام 2050. وتؤكد السياسات لفترة وجيزة على أهمية الغاز الطبيعي المسال في تحقيق الهدف، وتؤكد على استخدام الغاز الطبيعي المسال. كوقود للشاحنات والسفن البحرية.

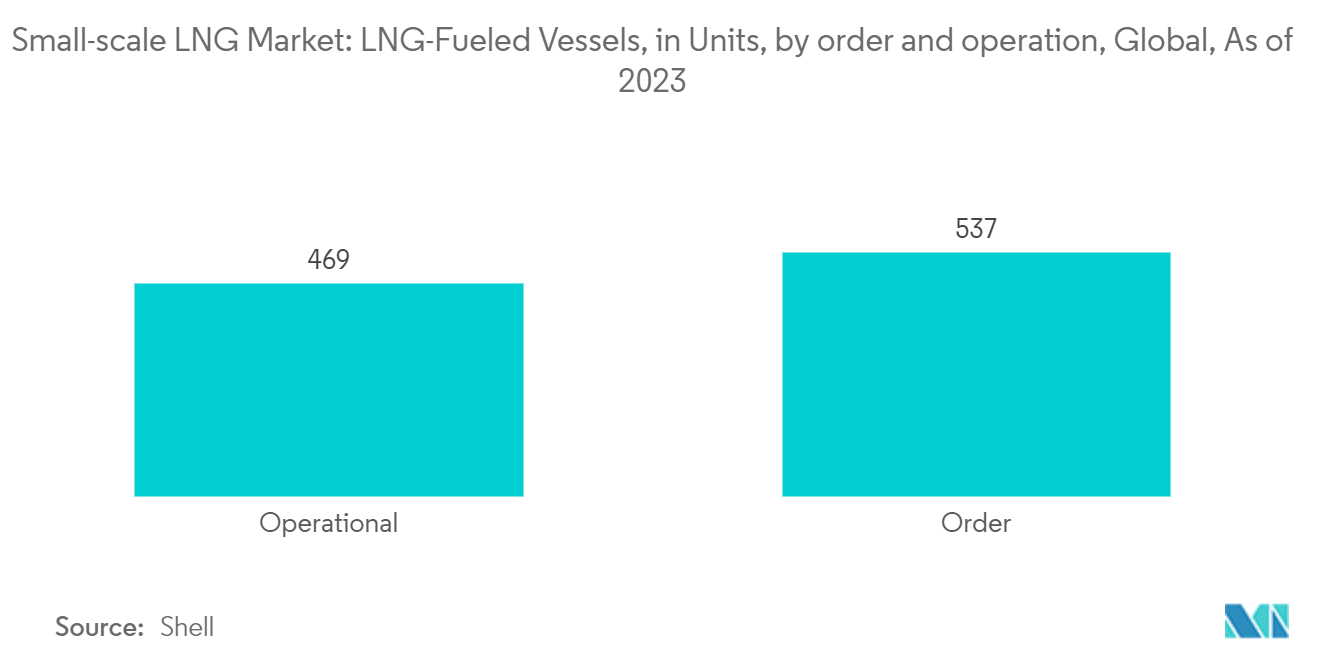

- وفقًا لـ SEA-LNG، اعتبارًا من فبراير 2022، كان هناك 137 سفينة تعمل بالغاز الطبيعي المسال قيد التشغيل، وكانت هناك 350 سفينة تعمل بالوقود الطبيعي المسال تحت الطلب. شهد سجل الطلبات سريع النمو للسفن التي تعمل بالغاز الطبيعي المسال نموًا سريعًا مقارنة بالسنوات السابقة وأعداد متزايدة من مالكي ومشغلي السفن يدركون الفوائد البيئية والمناخية للغاز الطبيعي المسال.

- في يناير 2020، بدأت المنظمة البحرية الدولية في تنفيذ لائحة جديدة من خلال وضع سقف عالمي للكبريت بنسبة 0.5% على الوقود البحري. وبالتالي، أصبح الغاز الطبيعي المسال خيارًا أكثر قابلية للتطبيق كوقود بحري نظرًا لأنه ينبعث منه أكاسيد النيتروجين أقل بنسبة 90٪ تقريبًا ولا يحتوي تقريبًا على أكاسيد الكبريت والجسيمات مقارنة بزيوت الوقود البحري القائمة على النفط. لذلك، في مبادرة الهواء النظيف هذه، سيلعب الغاز الطبيعي المسال دورًا رئيسيًا. وسيكون لهذا أيضًا تأثير إيجابي كبير على سوق الغاز الطبيعي المسال صغير الحجم.

- وتخطط الاقتصادات الناشئة الجديدة أيضًا لوضع الأساس لمستقبل الغاز الطبيعي المسال لأغراض النقل. على سبيل المثال، في أبريل 2022، تخطط شركة ميتسوي أو إس كيه لاينز (MOL) لإطلاق 110 سفن عابرة للمحيطات خالية من الانبعاثات بحلول عام 2035. بالإضافة إلى تعزيز اعتماد الطاقة النظيفة على نطاق واسع، تخطط شركة النقل اليابانية لإطلاق 90 سفينة تعمل بالغاز الطبيعي المسال بحلول عام 2030 جزء من هدفها لتعزيز اعتماد الطاقة النظيفة على نطاق واسع.

- وبالتالي، وبسبب العوامل المذكورة أعلاه، من المرجح أن ينمو الطلب على البنية التحتية الصغيرة الحجم للغاز الطبيعي المسال لقطاع النقل ويهيمن بشكل كبير على السوق خلال الفترة المتوقعة.

آسيا والمحيط الهادئ للسيطرة على السوق

- وكانت منطقة آسيا والمحيط الهادئ، في السنوات الأخيرة، رائدة في تنفيذ مشاريع الغاز الطبيعي المسال الصغيرة في جميع أنحاء العالم. زاد الاهتمام باستخدام الغاز الطبيعي المسال على نطاق صغير (SSLNG) في السنوات الأخيرة، مع استمرار تزايد الطلب على الغاز الطبيعي في دول مثل الصين والهند وسنغافورة واليابان وغيرها.

- اعتبارًا من عام 2021، تعد الصين إحدى الدول الرئيسية في العالم التي أدت إلى نمو الطلب على الغاز الطبيعي المسال. وبلغت واردات الغاز الطبيعي المسال حوالي 64.4 مليون طن في عام 2022. وبسبب هذه الزيادة في الطلب، أصبحت الصين واحدة من أكبر مستوردي الغاز الطبيعي المسال في العالم. ويرجع الطلب المتزايد إلى قيام المشترين الصينيين للغاز الطبيعي المسال بتوقيع عقود طويلة الأجل لأكثر من 20 مليون طن سنويًا.

- يشمل سوق الغاز الطبيعي في الصين الإنتاج المحلي والاستيراد عبر خطوط الأنابيب ومحطات الغاز الطبيعي المسال. وفي الصين، يأتي الطلب المتزايد على الغاز الطبيعي المسال صغير الحجم من القطاعات الصناعية والسكنية وتوليد الطاقة، مع وجود أعلى الإمكانات في قطاع النقل. ومن المتوقع أن يكون النمو في عدد شاحنات الغاز الطبيعي المسال بسبب ارتفاع أسعار الديزل، مقارنة بالغاز الطبيعي، هو السبب الرئيسي لنمو مرافق الغاز الطبيعي المسال الصغيرة في الصين.

- بينما في الهند، لا يزال الغاز الطبيعي المسال صغير الحجم في مرحلة ناشئة للغاية، ومع ذلك، هناك عدد قليل من محطات الغاز الطبيعي المسال، حيث يتم نقل الغاز الطبيعي المسال عبر شاحنات الغاز الطبيعي المسال. ومع نية زيادة حصة الغاز الطبيعي إلى 15% في مزيج الطاقة بحلول عام 2030، فمن المرجح أن تقوم الهند ببناء منشآت صغيرة الحجم للغاز الطبيعي المسال لإمداد الغاز الطبيعي إلى الأماكن النائية، مع عدم وجود بنية تحتية لخطوط الأنابيب. على سبيل المثال، في يونيو 2022، هدفت شركة GAIL Limited، وهي شركة مملوكة للحكومة للتنقيب عن الغاز الطبيعي وإنتاجه، إلى إنشاء مرافق تسييل صغيرة للمناطق غير المتصلة بخطوط أنابيب الغاز الطبيعي المسال. علاوة على ذلك، من المرجح أن تقوم شركة GAIL بإنشاء مصنعين لتسييل الغاز على نطاق صغير على أساس تجريبي.

- إن أعمال الغاز الطبيعي المسال الصغيرة الحجم في سنغافورة مدفوعة بشكل رئيسي بمرافق تزويد الغاز الطبيعي المسال بالوقود في موانئ سنغافورة. تتمتع سنغافورة بأحد الموانئ التجارية الرائدة وهي واحدة من الشركات الرائدة عالميًا في مجال الشحن البحري الدولي. في مايو 2021، أكملت شركة FueLNG وهيئة الملاحة البحرية والموانئ في سنغافورة (MPA) عملية تزويد سنغافورة بالوقود الأول لناقلة النفط التي تعمل بالغاز الطبيعي المسال، Pacific Emerald.

- ولذلك، وبسبب النقاط المذكورة أعلاه، من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على نمو السوق الصغيرة خلال الفترة المتوقعة.

نظرة عامة على صناعة الغاز الطبيعي المسال على نطاق صغير

يعتبر سوق الغاز الطبيعي المسال صغير الحجم شبه مجزأ. بعض اللاعبين الرئيسيين في السوق (بدون ترتيب معين) يشمل Linde plc، Wartsila Oyj ABP، Shell PLC، Engie SA، وPJSC Gazprom وغيرها.

رواد سوق الغاز الطبيعي المسال صغير الحجم

-

Shell PLC

-

Linde plc

-

PJSC Gazprom

-

Engie SA

-

Wartsila Oyj ABP

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الغاز الطبيعي المسال صغير الحجم

- في نوفمبر 2023، أنشأت Elengy، وهي وحدة تابعة لشركة Engie's GRTgaz، خدمة تحميل جديدة صغيرة الحجم لناقلات الغاز الطبيعي المسال في محطة Fos Tonkin على ساحل البحر الأبيض المتوسط في فرنسا.

- وفي يوليو 2022، اتفقت شركة إديسون، وهي شركة طاقة إيطالية، وشركة سنام، وهي شركة بناء البنية التحتية للطاقة، على التعاون في مشاريع على طول سلسلة قيمة الغاز الطبيعي المسال الصغيرة الحجم بأكملها. وبموجب الاتفاقية، ستقوم الشركتان بتحديد وتطوير فرص التعاون على طول سلسلة قيمة الغاز الطبيعي المسال صغيرة الحجم، بما في ذلك النقل البري والسفن والتسييل والتوزيع.

- في يونيو 2022، طلبت هيئة الغاز الهندية المحدودة (GAIL) مزلقتين صغيرتين للتسييل قادرين على إنتاج الغاز الطبيعي المسال على أساس تجريبي. ستقوم هذه المحطات بتوزيع الغاز الطبيعي من خلال التسييل في شبكة توزيع الغاز بالمدينة الجديدة (CGD)، وستدعم إنشاء محطات وقود الغاز الطبيعي المسال ومرافق التزويد بالوقود.

تقرير سوق الغاز الطبيعي المسال صغير الحجم – جدول المحتويات

1. مقدمة

1.1 مجال الدراسة

1.2 تعريف السوق

1.3 افتراضات الدراسة

2. ملخص تنفيذي

3. مناهج البحث العلمي

4. نظرة عامة على السوق

4.1 مقدمة

4.2 حجم السوق وتوقعات الطلب بالدولار الأمريكي حتى عام 2028

4.3 الاتجاهات والتطورات الأخيرة

4.4 السياسات واللوائح الحكومية

4.5 ديناميات السوق

4.5.1 السائقين

4.5.1.1 زيادة الاستثمار في البنية التحتية للغاز الطبيعي المسال

4.5.1.2 ارتفاع الطلب على الغاز الطبيعي المسال في مجال التزويد بالوقود والنقل البري والطاقة خارج الشبكة

4.5.2 القيود

4.5.2.1 نقص البنية التحتية الداعمة في مناطق مثل الشرق الأوسط وأفريقيا

4.6 تحليل سلسلة التوريد

4.7 تحليل القوى الخمس لبورتر

4.7.1 القوة التفاوضية للموردين

4.7.2 القوة التفاوضية للمستهلكين

4.7.3 تهديد الوافدين الجدد

4.7.4 تهديد المنتجات والخدمات البديلة

4.7.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 يكتب

5.1.1 محطة التسييل

5.1.2 محطة إعادة التغويز

5.2 طريقة التوريد

5.2.1 شاحنة

5.2.2 النقل والتموين

5.2.3 خطوط الأنابيب والسكك الحديدية

5.3 طلب

5.3.1 مواصلات

5.3.2 المواد الخام الصناعية

5.3.3 توليد الطاقة

5.3.4 تطبيقات أخرى

5.4 الجغرافيا (تحليل السوق الإقليمي {حجم السوق وتوقعات الطلب حتى عام 2028 (للمناطق فقط)})

5.4.1 أمريكا الشمالية

5.4.1.1 الولايات المتحدة

5.4.1.2 كندا

5.4.1.3 بقية أمريكا الشمالية

5.4.2 أوروبا

5.4.2.1 ألمانيا

5.4.2.2 فرنسا

5.4.2.3 المملكة المتحدة

5.4.2.4 بقية أوروبا

5.4.3 آسيا والمحيط الهادئ

5.4.3.1 الصين

5.4.3.2 الهند

5.4.3.3 اليابان

5.4.3.4 كوريا الجنوبية

5.4.3.5 بقية منطقة آسيا والمحيط الهادئ

5.4.4 أمريكا الجنوبية

5.4.4.1 البرازيل

5.4.4.2 الأرجنتين

5.4.4.3 بقية أمريكا الجنوبية

5.4.5 الشرق الأوسط وأفريقيا

5.4.5.1 المملكة العربية السعودية

5.4.5.2 الإمارات العربية المتحدة

5.4.5.3 جنوب أفريقيا

5.4.5.4 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.3 ملف الشركة

6.3.1 Small-scale LNG Technology Providers

6.3.1.1 ليند بي ال سي

6.3.1.2 وارتسيلا أويج ABP

6.3.1.3 شركة بيكر هيوز

6.3.1.4 هانيويل يو بي

6.3.1.5 شركة الرسم البياني للصناعات

6.3.1.6 شركة بلاك اند فيتش القابضة

6.3.2 Small-scale LNG Marine Transporter

6.3.2.1 مجموعة أنتوني فيدر NV

6.3.2.2 إنجي سا

6.3.2.3 ايفرغاس ايه اس

6.3.3 Small-scale LNG Operators

6.3.3.1 شل بي ال سي

6.3.3.2 إيني سبا

6.3.3.3 شركة مساهمة عامة غازبروم

6.3.3.4 توتال انيرجيز SE

6.3.3.5 جاسوم أوي

7. فرص السوق والاتجاهات المستقبلية

7.1 تطوير البنية التحتية للغاز الطبيعي المسال على نطاق صغير وفعالة من حيث التكلفة

تجزئة صناعة الغاز الطبيعي المسال على نطاق صغير

يتم تعريف الغاز الطبيعي المسال صغير الحجم (SSLNG) على أنه محطات التسييل وإعادة التحويل والاستيراد في محطات ذات قدرة أقل من 1 مليون طن سنويًا، وفقًا للاتحاد الدولي للغاز (IGU)، ولها تطبيقات في توليد الطاقة والنقل والمواد الخام الصناعية. ، وغيرها من التطبيقات. بالنسبة للنقل، توصف ناقلات الغاز الطبيعي المسال بأنها سفن ذات سعة تخزين للغاز الطبيعي المسال أقل من 30.000 متر مكعب (م³). يتراوح النطاق النموذجي لسعة تخزين SSLNG بين 500 متر مكعب و5000 متر مكعب. تشمل العناصر الأخرى لـ SSLNG مرافق تخزين الغاز الطبيعي المسال للسفن التي تعمل بالغاز الطبيعي المسال، ومحطات الأقمار الصناعية للغاز الطبيعي المسال، والبنية التحتية لتزويد الغاز الطبيعي المسال كوقود لمركبات الطرق.

يتم تقسيم سوق الغاز الطبيعي المسال صغير الحجم حسب النوع وطريقة العرض والتطبيق والجغرافيا. حسب النوع، يتم تقسيم السوق إلى محطة التسييل ومحطة إعادة التحويل إلى غاز. حسب طريقة العرض، يتم تقسيم السوق إلى الشاحنات والشحن والتزود بالوقود وخطوط الأنابيب والسكك الحديدية. حسب التطبيق، يتم تقسيم السوق إلى النقل والمواد الخام الصناعية وتوليد الطاقة وغيرها من التطبيقات. ويغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الغاز الطبيعي المسال صغير الحجم عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (بالدولار الأمريكي).

| يكتب | ||

| ||

|

| طريقة التوريد | ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

|

| الجغرافيا (تحليل السوق الإقليمي {حجم السوق وتوقعات الطلب حتى عام 2028 (للمناطق فقط)}) | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الغاز الطبيعي المسال صغير الحجم

ما هو حجم سوق الغاز الطبيعي المسال صغير الحجم؟

من المتوقع أن يصل حجم سوق الغاز الطبيعي المسال صغير الحجم إلى 10.70 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 10.38٪ ليصل إلى 17.53 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق الغاز الطبيعي المسال صغير الحجم؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الغاز الطبيعي المسال صغير الحجم إلى 10.70 مليار دولار أمريكي.

من هم الباعة الرئيسيون في نطاق سوق الغاز الطبيعي المسال صغير الحجم؟

Shell PLC، Linde plc، PJSC Gazprom، Engie SA، Wartsila Oyj ABP هي الشركات الكبرى العاملة في سوق الغاز الطبيعي المسال صغير الحجم.

ما هي المنطقة الأسرع نموًا في سوق الغاز الطبيعي المسال صغير الحجم؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الغاز الطبيعي المسال صغير الحجم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الغاز الطبيعي المسال صغير الحجم.

تقرير صناعة الغاز الطبيعي المسال على نطاق صغير

إحصائيات حصة سوق الغاز الطبيعي المسال صغير الحجم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الغاز الطبيعي المسال على نطاق صغير توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.