حجم سوق أجهزة الاستشعار في مجال الروبوتات ومركبات مساعد السائق المساعد

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

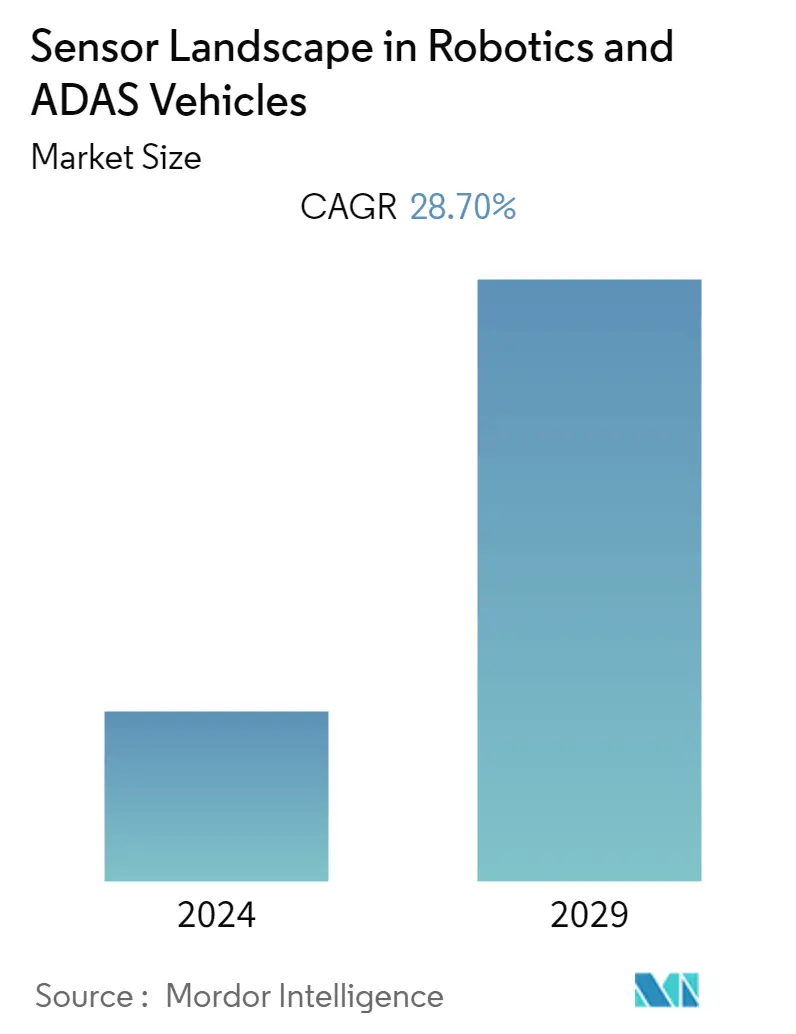

| CAGR | 28.70 % |

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

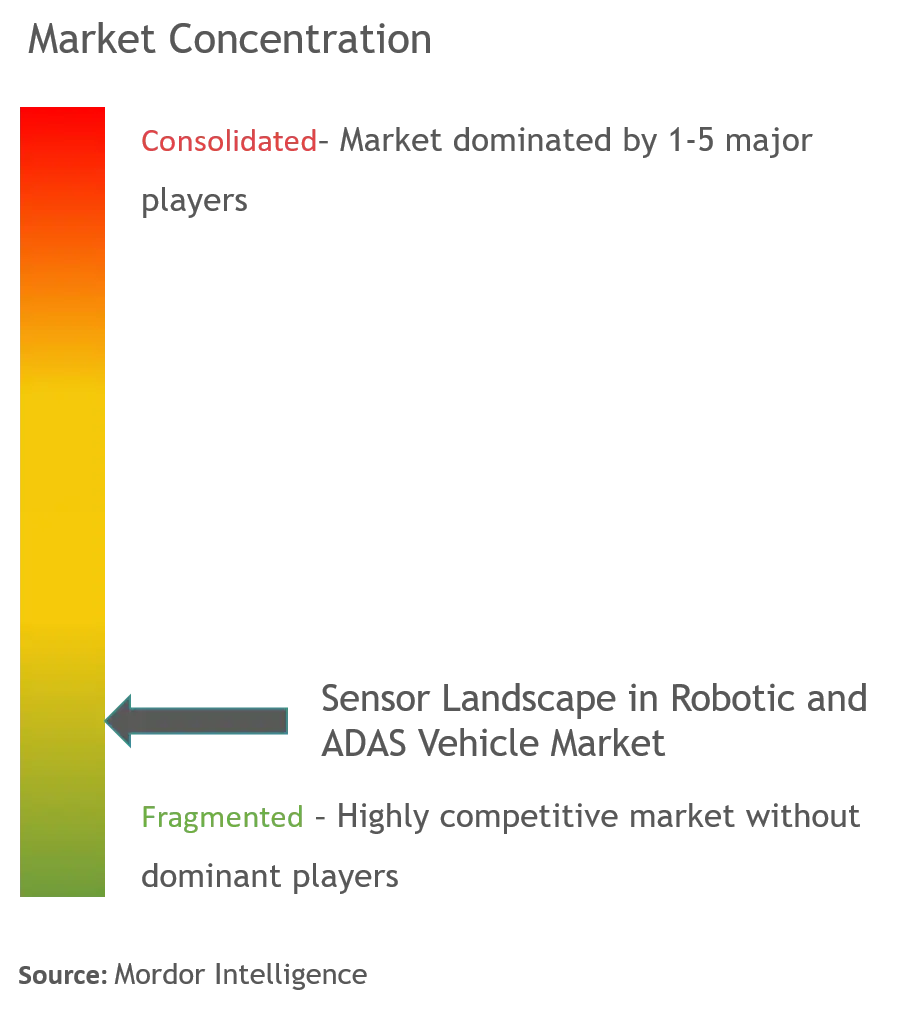

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

مشهد أجهزة الاستشعار في تحليل سوق الروبوتات ومركبات ADAS

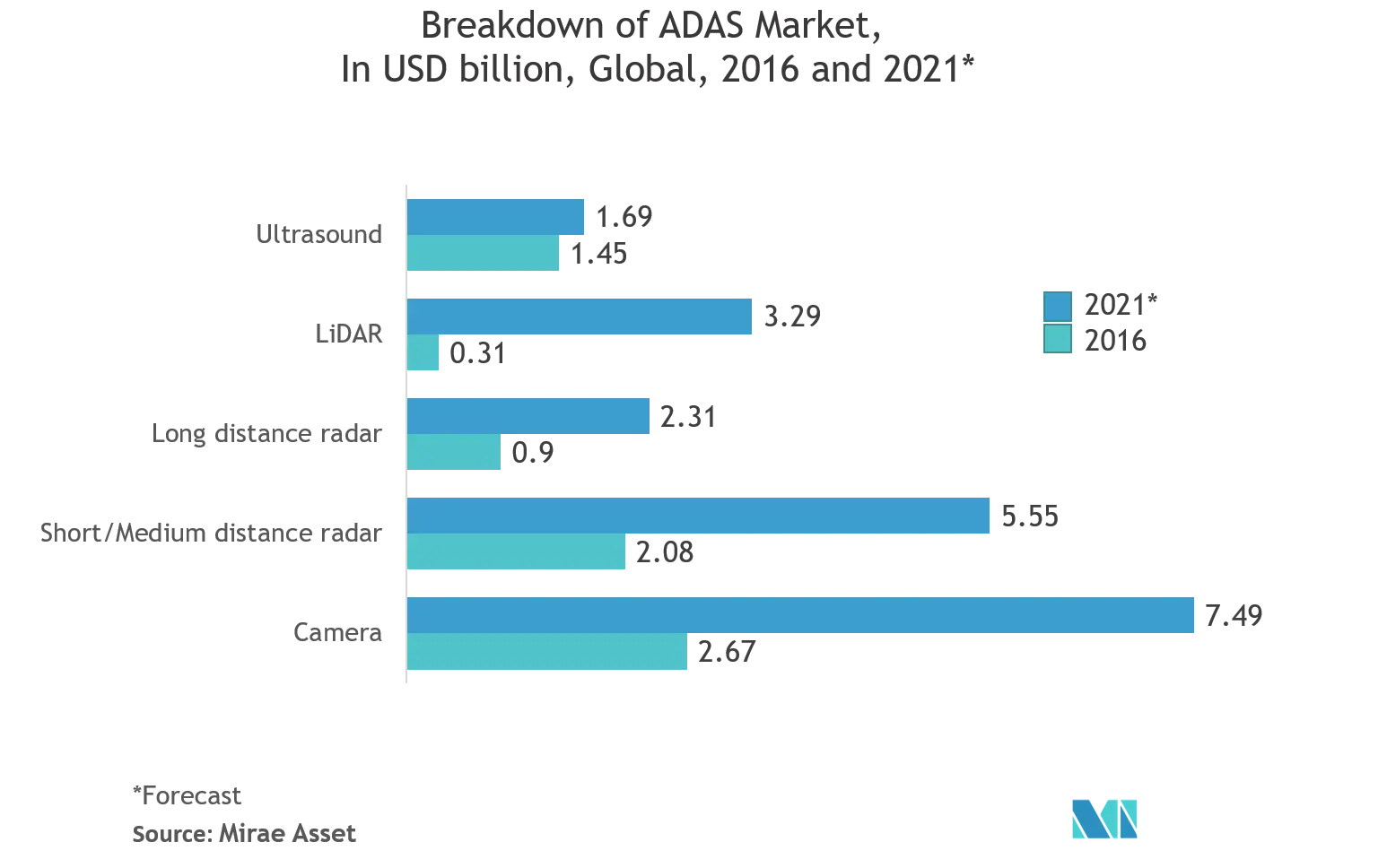

من المتوقع أن يصل مشهد أجهزة الاستشعار في المركبات الآلية ومركبات مساعدة السائق المتقدمة إلى معدل نمو سنوي مركب قدره 28.7% خلال الفترة المتوقعة (2020-2025). سيكون معدل اعتماد ADAS و AD المتزايد مسؤولاً عن معدل النمو الإجمالي المتوقع بنسبة 8 بالمائة في أجهزة استشعار السيارات. ومن المتوقع أن يصل السوق العالمي لأنظمة مساعدة السائق المتقدمة، والمعروفة في الصناعة باسم ADAS، إلى أكثر من 67 مليار دولار بحلول عام 2025، بمعدل نمو يزيد عن 10 بالمائة كل عام.

- كما أن أنشطة البحث والتطوير المتزايدة لطرح سيارات ذاتية القيادة بالكامل تتطلب تقنيات استشعار ذات أهمية كبيرة لتمكين السلامة على نطاق 360 درجة حول السيارة. تعمل شركات مثل جوجل وأوبر بالفعل على سيارات آلية بالكامل.

- لم يكن سوق أجهزة استشعار الرادار ديناميكيًا من أي وقت مضى، خلال فترة السوق هذه التي تتميز بالابتكار التكنولوجي السريع. لا تزال الفرص الجديدة للرادار تظهر، على سبيل المثال، أنظمة مراقبة السائقين للعلامات الحيوية، ومراقبة الهيكل إلى الأرض، وفتح صندوق الأمتعة بدون استخدام اليدين. تتصور الصناعة الآن التصوير الراداري كاحتمال. ليس هناك شك في أن هذه التكنولوجيا ستكون حاسمة في السيارات ذاتية القيادة والروبوتية والطيران الإعلاني. على سبيل المثال، في عام 2019، أطلقت فيلودين ألفابوك في حدث الندوة الذي أقيم في أورلاندو. إنه مستشعر ليدار مصمم خصيصًا للقيادة الذاتية وسلامة المركبات المتقدمة بسرعات الطرق السريعة. فهو يوفر مزيجًا من الدقة العالية طويلة المدى ومجال الرؤية الواسع.

- إن التفويضات الحكومية لتثبيت التكنولوجيا مثل أنظمة الفرامل الأوتوماتيكية لتجنب الاصطدام هي التي تقود السوق. وبالمثل، فإن تركيز الحكومة على خفض انبعاثات المركبات سوف يتطلب أن تكون السيارات والمركبات التجارية الأخرى أكثر كفاءة في استهلاك الوقود، مما يؤدي إلى نمو أجهزة استشعار الضغط. فالحكومة الصينية، على سبيل المثال، سوف تقدم معيار الانبعاثات الجديد 6A بحلول عام 2020 لخفض الانبعاثات الناجمة عن المركبات.

- مع تفشي فيروس كورونا (COVID 19) مؤخرًا، تشهد أجهزة استشعار السيارات انخفاضًا في النمو بسبب توقف مصانع تصنيع السيارات الكبرى عن إنتاجها بالكامل استجابةً للإغلاق الذي تفرضه العديد من البلدان في جميع أنحاء العالم. علاوة على ذلك، تلقت السيارة ذاتية القيادة ضربة قوية، وسوف يتباطأ وصول تكنولوجيا القيادة الذاتية، ربما لمدة عام أو عامين، بسبب الانكماش الجذري الأخير في مبيعات السيارات وإنتاجها بسبب فيروس كورونا (COVID-19). على سبيل المثال، أجلت شركة فورد إنتاج سياراتها ذاتية القيادة حتى عام 2022 لإعادة التفكير في استراتيجيتها بعد تأثير فيروس كورونا (كوفيد-19).

مشهد أجهزة الاستشعار في اتجاهات سوق الروبوتات ومركبات ADAS

من المتوقع أن يقود مستشعر الرادار نمو السوق

- توفر صناعة السيارات، التي تشهد حاليًا تحولًا تكنولوجيًا يركز على زيادة السلامة والراحة والترفيه، فرصًا كبيرة لتطبيق أجهزة استشعار الرادار. تعمل التطبيقات الناشئة الغنية بأجهزة الاستشعار، مثل الطائرات بدون طيار والمركبات ذاتية القيادة وتطبيقات أنظمة مساعدة السائق المتقدمة، على تسريع الحاجة إلى أجهزة استشعار الرادار.

- في نوفمبر 2020، قامت شركة GroundProbe بتوسيع عرض منتجها الشامل لرادار ثبات المنحدر (SSR) مع إصدار SSR-Agilis. إن SSR-Agilis عبارة عن رادار ثلاثي الأبعاد ذو فتحة حقيقية يوفر قياسات فريدة أقل عرضة للتلوث، وهو أمر بالغ الأهمية لمراقبة السلامة الحرجة في مناطق العمل ذات حركة المرور العالية.

- مع ظهور السيارات ذاتية القيادة، يمكن ملاحظة زيادة اعتماد أجهزة استشعار الرادار. خلال الفترة المتوقعة، من المتوقع أن تؤدي الابتكارات إلى زيادة الطلب على أجهزة استشعار الرادار في صناعة السيارات

- على سبيل المثال، في مارس 2019، أعلنت المفوضية الأوروبية عن مراجعة لوائح السلامة العامة لجعل تقنيات السلامة الذاتية شرطًا إلزاميًا للمركبات المصنعة في أوروبا، في محاولة لخفض مستويات الحوادث في المنطقة. تدفع اللوائح الصارمة بائعي السيارات إلى تنفيذ أحدث الأنظمة القائمة على أجهزة استشعار الرادار. وهذا يخلق فرصة للسوق

- ومع ذلك، فإن أجهزة استشعار الرادار لها تكاليف أولية عالية مع وظائف متنوعة، وتختلف التكلفة بناءً على النوع والمدى والتكنولوجيا المستخدمة لأجهزة استشعار مختلفة. في نهاية المطاف، السعر الدقيق لأي جهاز استشعار رادار فريد من نوعه. تعتمد تكلفة مستشعر الرادار على مجموعة متنوعة من العوامل، مثل نوع المستشعر المستخدم، والنطاق الذي تم تكييف المستشعر معه، والتطبيقات التي يدعمها المستشعر، والتي سيتم دمجها في التكلفة الإجمالية.

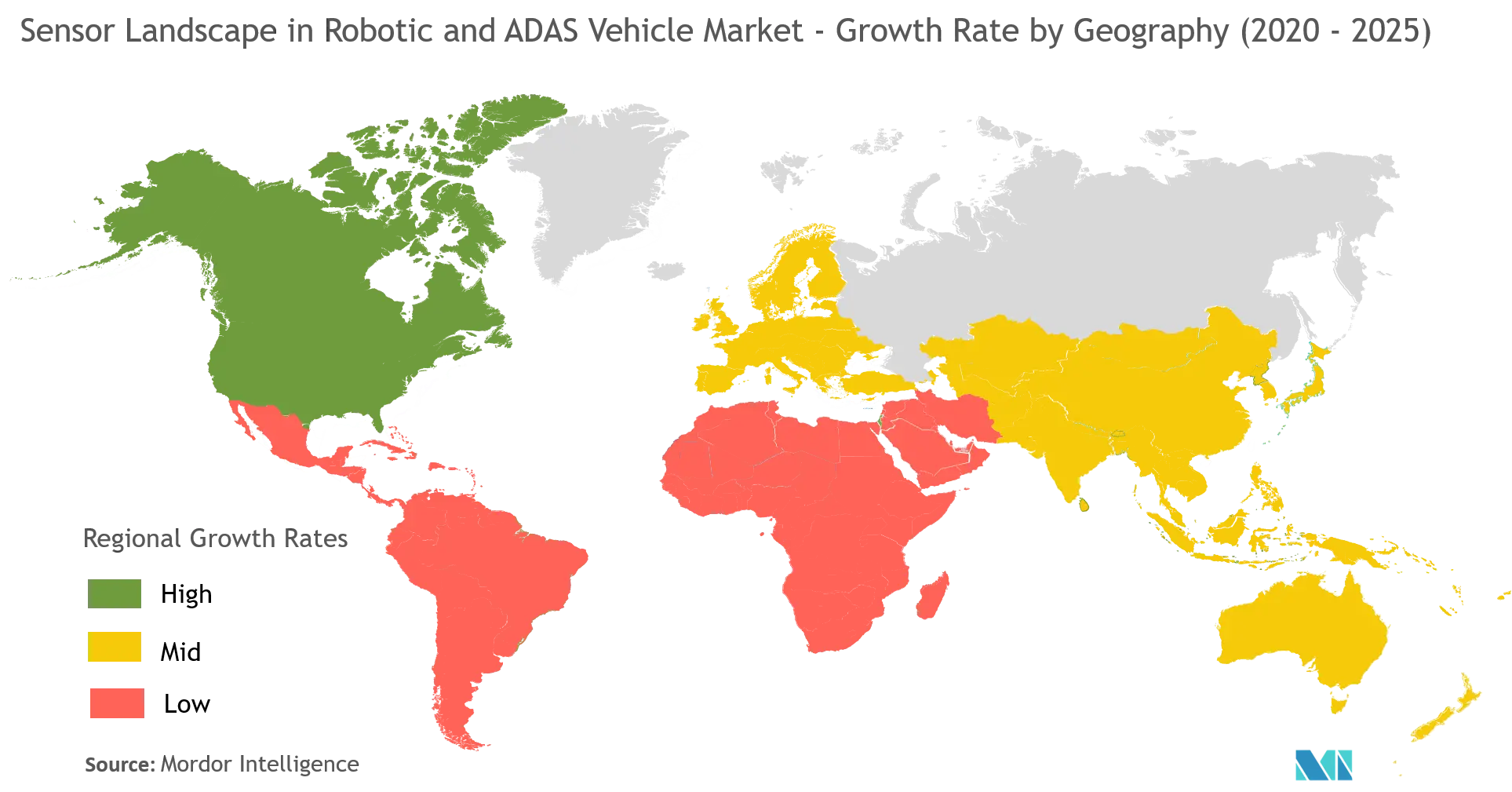

ومن المتوقع أن تحتفظ أمريكا الشمالية بحصة كبيرة

- تعد منطقة أمريكا الشمالية واحدة من الدول الرائدة في اعتماد المركبات التي تدعم أنظمة المساعدة المتقدمة وحلول النقل ذاتية القيادة. وبحسب دويتشه بنك، من المتوقع أن يصل حجم إنتاج وحدات أنظمة المساعدة المتقدمة في الولايات المتحدة إلى 18.45 مليون بحلول عام 2021.

- ونظرًا للأداء الأفضل، تستخدم شركات بارزة، مثل Google وUber وToyota، تكنولوجيا LiDAR. وفي الوقت نفسه، أقنعت التكلفة المنخفضة نسبيًا شركة تيسلا باستخدام أجهزة استشعار الرادار كأجهزة استشعار أساسية في سياراتها ذاتية القيادة. تحاول الشركات باستمرار دمج تقنيات استشعار بديلة متعددة في السيارة لتعزيز فعالية النظام

- ومن المتوقع أن تبرز شركات صناعة السيارات البارزة (أكثر من 13 شركة تصنيع سيارات كبرى)، والبائعين الذين يقدمون أجهزة استشعار الرادار (بوش، ولوكهيد مارتن، من بين آخرين) في المنطقة كمصدر للابتكار، ومن المتوقع أن تحتل مكانة مهمة في السوق. وبحسب مجلس سياسات السيارات الأمريكي، فقد بلغت قيمة الصادرات من قطاع السيارات خلال السنوات الخمس الماضية 692 مليار دولار أمريكي، وتساهم صناعة السيارات وحدها بنسبة 3% من الناتج المحلي الإجمالي للمنطقة، مما يساهم بشكل فعال في نمو السوق. درس

- ومع ذلك، بسبب الحرب التجارية بين الولايات المتحدة الأمريكية والصين، تخطط الحكومة الأمريكية لزيادة الرسوم الجمركية بما يصل إلى 25٪ على المركبات وقطع غيار السيارات المستوردة من الصين. وتعد الصين ثاني أكبر مصدر للمكونات إلى الولايات المتحدة بعد المكسيك. تعد الولايات المتحدة واحدة من أكبر أسواق السيارات في العالم، ومن المرجح أن تؤثر مثل هذه التعريفات على قطاع السيارات. ووفقا لمنظمة التجارة العالمية، فإن الصراع بين هذه الدول سيؤثر بشكل مباشر على 3% من التجارة العالمية و8% من صناعة السيارات. ومن المتوقع أن يكون لمثل هذه المواقف تأثير على مشهد أجهزة الاستشعار في المركبات الآلية وأنظمة مساعدة السائق المتقدمة في المنطقة.

نظرة عامة على مشهد أجهزة الاستشعار في صناعة الروبوتات ومركبات ADAS

إن سوق أجهزة الاستشعار في المركبات الآلية ومركبات مساعد السائق المساعد مجزأة مع وجود العديد من اللاعبين الرئيسيين مثل Infineon Technologies AG، وContinental AG، وTexas Instrument Incorporated، وما إلى ذلك. ويتحول السوق بوتيرة سريعة، وفي العام المقبل، سيتم ظهور العديد من الأجهزة الجديدة سوف تأتي التقنيات لتحدي القائمة. ومع ذلك، تعمل شركات التكنولوجيا وشركات تصنيع السيارات على توسيع تواجدها في السوق وزيادة جهود البحث والتطوير لتوفير أفضل ميزات السلامة للسائق.

- وفي يناير 2020، أعلنت شركة Continental AG عن بناء مصنع جديد في مدينة نيو برونفيلز في ولاية تكساس الأمريكية. سيساعد المبنى الجديد الشركة على توسيع قدرتها على إنتاج أجهزة استشعار الرادار لأنظمة مساعدة السائق المتقدمة (ADAS). وتخطط الشركة لاستثمار حوالي 100 مليون يورو في المصنع على مدى السنوات الثلاث المقبلة.

- في أكتوبر 2019، أضافت شركة Infineon Technologies AG عضوًا جديدًا إلى عائلة AURIX الخاصة بوحدات التحكم الدقيقة في السيارات. قد يعالج TC3A تطبيقات رادار السيارات الجديدة بتردد 77 جيجا هرتز، مثل أنظمة رادار الزاوية المتطورة لأنظمة مساعدة السائق المتقدمة والقيادة الآلية.

أجهزة الاستشعار في مجال الروبوتات ومركبات ADAS الرائدة في السوق

-

Infineon Technologies AG

-

NXP Semiconductor N.V.

-

Continental AG

-

ST Microelectronics NV

-

Texas Instruments Incorporated

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

مشهد أجهزة الاستشعار في تقرير سوق الروبوتات ومركبات ADAS – جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة وتعريف السوق

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 نظرة عامة على السوق

-

4.2 تحليل سلسلة القيمة الصناعية

-

4.3 جاذبية الصناعة – تحليل القوى الخمس لبورتر

-

4.3.1 القوة التفاوضية للموردين

-

4.3.2 القوة التفاوضية للمستهلكين

-

4.3.3 تهديد الوافدين الجدد

-

4.3.4 تهديد البدائل

-

4.3.5 شدة التنافس تنافسية

-

-

4.4 العوامل المحركة للسوق

-

4.4.1 زيادة الوعي بشأن سلامة العمال واللوائح الصارمة

-

4.4.2 الزيادة المطردة في القطاع الصناعي في البلدان الناشئة الرئيسية في منطقة آسيا والمحيط الهادئ، إلى جانب مشاريع التوسع

-

-

4.5 تحديات السوق

-

4.5.1 من المتوقع أن يشكل تفشي فيروس كورونا (COVID-19) مؤخرًا والانخفاض الهامشي في الإنفاق في القطاعات الرئيسية مصدر قلق للمصنعين

-

-

4.6 إحصائيات مبيعات سيارات الركاب الخفيفة والمركبات الآلية حسب مستوى الحكم الذاتي؟

-

4.7 معايير ولوائح الصناعة الرئيسية

-

4.8 خريطة الطريق التكنولوجية لأجهزة استشعار السيارات (الرادار والكاميرا وLiDAR)

-

4.9 تقييم تأثير كوفيد-19 على الصناعة

-

-

5. تجزئة السوق

-

5.1 يكتب

-

5.1.1 LiDAR (المركبات الآلية مقابل مركبات ADAS)

-

5.1.2 الرادار (المركبات الآلية مقابل مركبات ADAS)

-

5.1.3 وحدات الكاميرا (مركبات الروبوتات مقابل مركبات ADAS)

-

5.1.4 GNSS (المركبات الآلية)

-

5.1.5 وحدات قياس القصور الذاتي (المركبات الآلية)

-

-

5.2 جغرافية

-

5.2.1 أمريكا الشمالية

-

5.2.2 أوروبا

-

5.2.3 آسيا والمحيط الهادئ

-

5.2.4 أمريكا اللاتينية

-

5.2.5 الشرق الأوسط وأفريقيا

-

-

-

6. مشهد تنافسي

-

6.1 تصنيف البائعين لأفضل 3 موردي أجهزة LiDAR للسيارات

-

6.2 تصنيف البائعين لأفضل 3 موردين لأجهزة استشعار صور السيارات

-

6.3 تصنيف البائع لأفضل 3 موردين لرادارات السيارات

-

6.4 ملف الشركة

-

6.4.1 Infineon Technologies AG

-

6.4.2 NXP Semiconductor N.V.

-

6.4.3 Ouster Inc.

-

6.4.4 Velodyne LiDAR Inc.

-

6.4.5 Luminar Technologies Inc.

-

6.4.6 Aurora Innovation Inc. (Incl. Blackmore)

-

6.4.7 Waymo LLC

-

6.4.8 Robert Bosch GmbH

-

6.4.9 Continental AG

-

6.4.10 Valeo SA

-

6.4.11 ON Semiconductor Corp

-

6.4.12 Omnivision Technologies Inc.

-

6.4.13 ST Microelectronics NV

-

6.4.14 Texas Instruments Incorporated

-

-

-

7. تحليل الاستثمار

-

8. فرص السوق والاتجاهات المستقبلية

مشهد أجهزة الاستشعار في تجزئة صناعة الروبوتات ومركبات ADAS

تنمو أجهزة الاستشعار في المركبات الآلية ومركبات مساعدة السائق المتقدمة بوتيرة سريعة بسبب زيادة الوعي بسلامة العمال واللوائح الصارمة والزيادة المطردة في القطاع الصناعي في البلدان الناشئة الرئيسية في منطقة آسيا والمحيط الهادئ، إلى جانب مشاريع التوسع. يتم تقسيم السوق بناءً على نوع أجهزة الاستشعار والجغرافيا.

| يكتب | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة المتعلقة بأبحاث سوق أجهزة الاستشعار في مجال الروبوتات ومركبات مساعد السائق المساعد

ما هو حجم أجهزة الاستشعار الحالية في سوق الروبوتات ومركبات مساعد السائق المساعد؟

من المتوقع أن يسجل مشهد أجهزة الاستشعار في سوق الروبوتات ومركبات ADAS معدل نمو سنوي مركب قدره 28.70٪ خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في مجال الاستشعار في الروبوتات وسوق مركبات ADAS؟

Infineon Technologies AG، NXP Semiconductor N.V.، Continental AG، ST Microelectronics NV، Texas Instruments Incorporated هي الشركات الكبرى العاملة في مجال أجهزة الاستشعار في الروبوتات ومركبات مساعد السائق المساعد.

ما هي المنطقة الأسرع نموًا في مجال أجهزة الاستشعار في سوق الروبوتات ومركبات ADAS؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في مشهد أجهزة الاستشعار في الروبوتات وسوق مركبات ADAS؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في مجال أجهزة الاستشعار في سوق الروبوتات ومركبات مساعد السائق المساعد.

ما هي السنوات التي يغطيها مشهد الاستشعار في سوق الروبوتات ومركبات ADAS؟

يغطي التقرير حجم السوق التاريخي لأجهزة الاستشعار في الروبوتات ومركبات ADAS للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أجهزة الاستشعار في الروبوتات ومركبات ADAS للسنوات 2024 و 2025 و 2026 ، 2027، 2028 و 2029.

مشهد أجهزة الاستشعار في تقرير صناعة الروبوتات ومركبات ADAS

إحصائيات مشهد أجهزة الاستشعار لعام 2024 في حصة سوق الروبوتات ومركبات ADAS وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أجهزة الاستشعار في الروبوتات ومركبات ADAS توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.