تحليل سوق العقارات في المملكة العربية السعودية

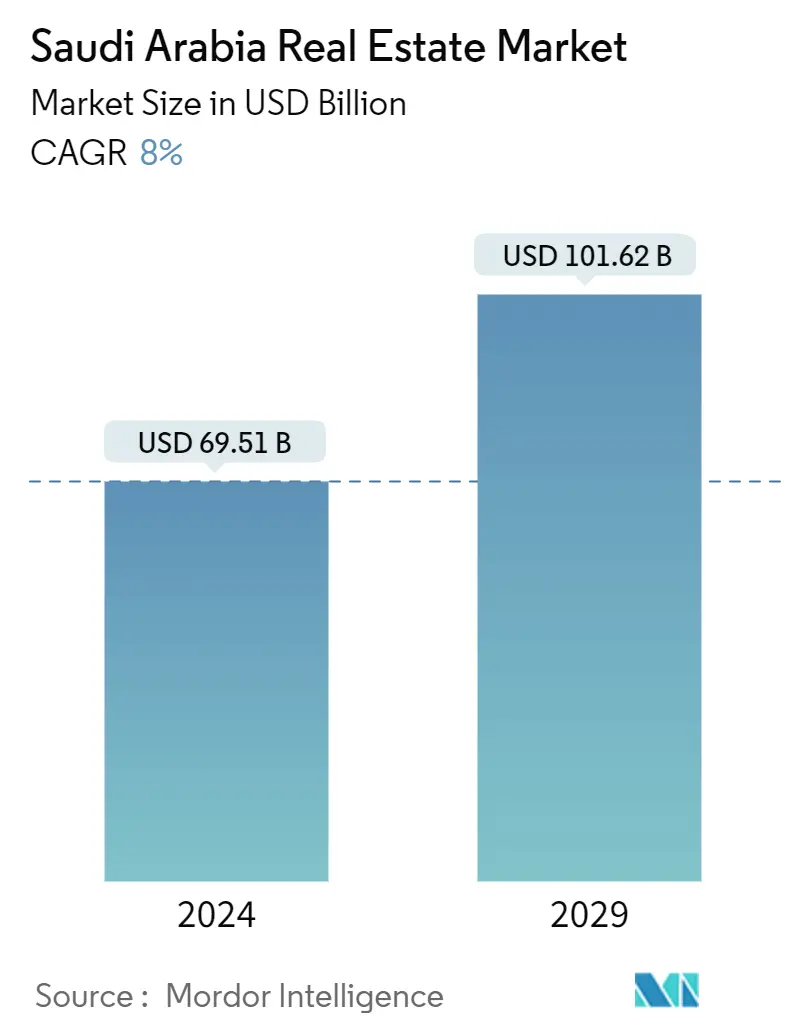

ويقدر حجم سوق العقارات في المملكة العربية السعودية بنحو 69.51 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 101.62 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8٪ خلال الفترة المتوقعة (2024-2029).

من المتوقع أن ينمو حجم سوق العقارات في المملكة العربية السعودية من 64.43 مليار دولار أمريكي في عام 2023 إلى 94.19 مليار دولار أمريكي بحلول عام 2028، بمعدل نمو سنوي مركب قدره 7.89٪ خلال الفترة المتوقعة.

- ظلت أرقام قطاع المكاتب في المملكة العربية السعودية وطلب الشاغلين قويين خلال الربع الأخير من عام 2022. وكان هذا صحيحًا بشكل خاص في الرياض، حيث لا تزال مستويات المخزون ضعيفة في أحسن الأحوال، والعديد من المشاريع القادمة في الغالب مؤجرة مسبقًا بالكامل. وشهدت مكاتب الدرجة الأولى في الرياض زيادة في متوسط أسعار الإيجارات بنسبة 5.8% على أساس سنوي في عام 2022، بينما ارتفعت إيجارات الفئة ب بنسبة 1.5%. أما بالنسبة لمتوسط معدلات الإشغال، فقد شهدت مستويات الإشغال في الدرجتين (أ) و(ب) تحسناً طفيفاً إلى 99.2% و98.7% في عام 2022، مسجلة زيادات سنوية قدرها 0.8 و1.9 نقطة مئوية على التوالي.

- وفي جدة، ارتفعت إيجارات المكاتب من الدرجة الأولى بنسبة 7.4% في الاثني عشر شهرًا حتى ديسمبر 2022، في حين ظلت إيجارات الدرجة ب دون تغيير. ارتفعت معدلات الإشغال لكل من مكاتب الدرجة (أ) والدرجة (ب) لتصل إلى 90.6% و76.0%، مقارنة بـ 87.8% و74.6% في عام 2021. وفي المنطقة الشرقية، شهدت أسواق المكاتب في الدمام والخبر زيادة في إيجارات الفئة (أ) بنسبة 7.9% و6.2%. على التوالي على مدار العام حتى عام 2022، مع بقاء إيجارات الدرجة الثانية ثابتة. وبلغت مستويات الإشغال من الدرجة الأولى في الدمام والخبر بنهاية عام 2022 81.2% و78.7% على التوالي.

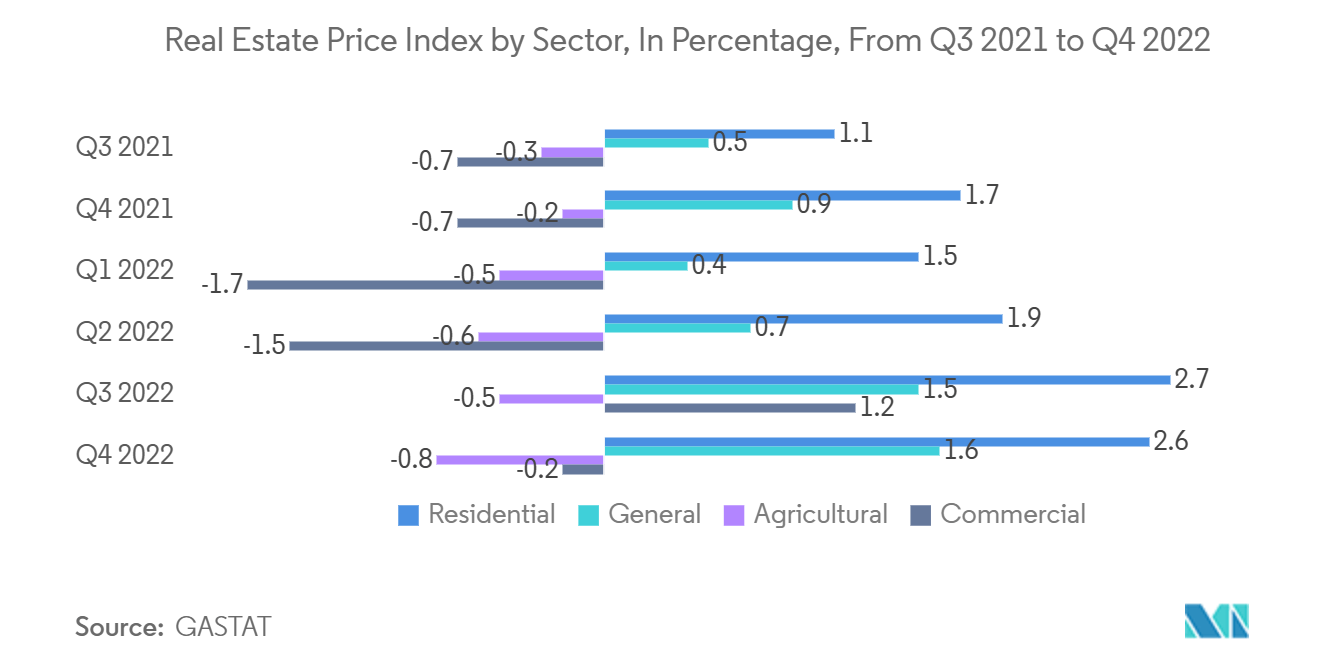

- انخفضت أحجام المعاملات السكنية في المملكة العربية السعودية بنسبة 24.5٪ خلال عام 2022 مقارنة بالعام السابق. بشكل عام، بلغ إجمالي عدد المعاملات السكنية 175,067 معاملة وبلغت القيمة الإجمالية لهذه المعاملات 126.5 مليار ريال سعودي خلال هذه الفترة، وهو ما يمثل انخفاضًا هامشيًا فقط بنسبة 3.7% على أساس سنوي. على المستوى الإقليمي، شهدنا انخفاض إجمالي حجم المعاملات عبر المناطق الرئيسية الثلاث طوال عام 2022، حيث انخفض إجمالي حجم المعاملات في الرياض وجدة ومدينة الدمام بنسبة 33.9% و16.2% و20.9% على التوالي. وفيما يتعلق بأداء الأسعار في القطاع السكني، فقد ارتفع متوسط أسعار الفلل في الرياض وجدة والدمام بنسبة 6.2% و6.7% و17.4% في عام 2022.

اتجاهات سوق العقارات في المملكة العربية السعودية

يدعم القطاع السكني سوق العقارات في البلاد

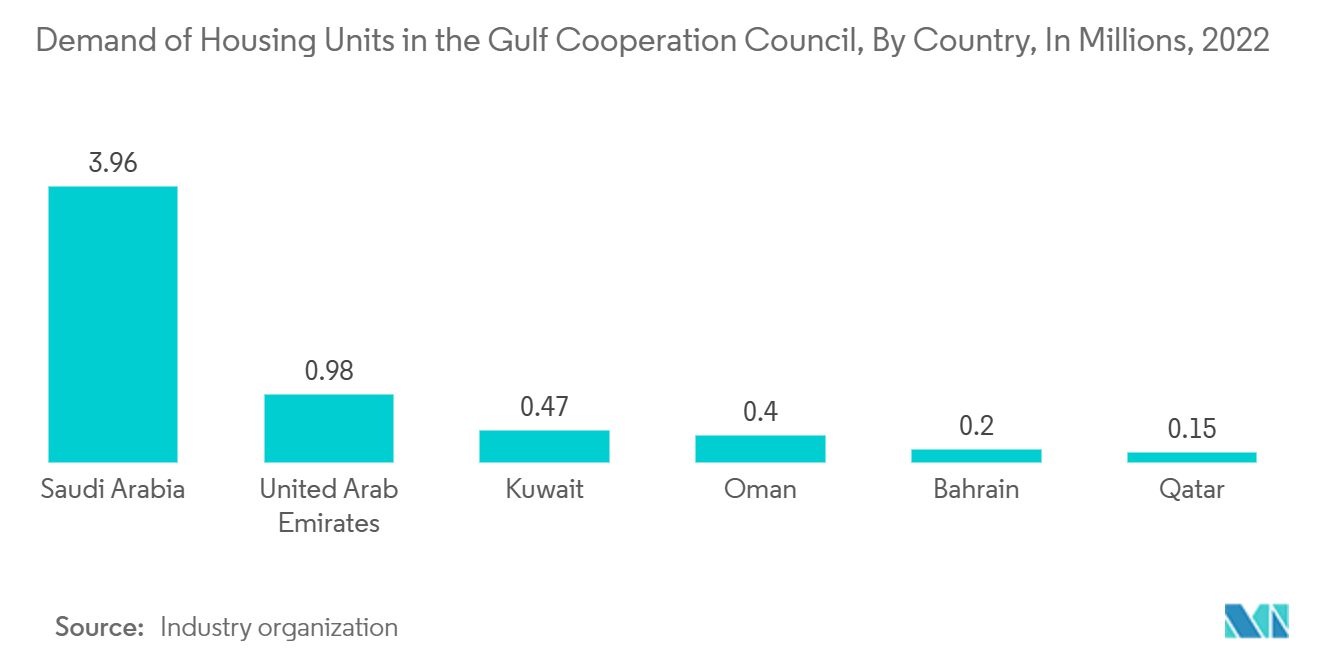

حددت المملكة العربية السعودية الإسكان كأحد مشاريعها الرئيسية في إطار رؤية 2030. وتهدف وزارة الإسكان إلى بناء 300 ألف وحدة سكنية على مدى السنوات الخمس المقبلة، بالشراكة مع القطاع الخاص.

وبالنظر إلى أرقام قطاع المكاتب في المملكة العربية السعودية، ظلت الزيارات إلى مكان العمل أعلى من خط الأساس قبل الوباء، حيث تبلغ حاليًا أعلى بنسبة 19.3٪. يبقى تركيز النشاط على الرياض، حيث يستمر الطلب في تجاوز العرض. ونتيجة لذلك، ارتفعت مستويات الإشغال في الرياض بنسبة 0.7 نقطة مئوية في الربع السابق، لتصل إلى 98.1% في المتوسط في عام 2022. كما استمرت مستويات العرض المحدودة في الحفاظ على ارتفاع معدلات الإيجار، مع زيادة متوسط إيجارات الدرجة (أ) والدرجة (ب) بنسبة 3.9. % و4.2% على التوالي في عام 2022.

ولتحقيق المعروض السكني البالغ 4.96 مليون مسكن بحلول عام 2030، ستحتاج المملكة إلى بناء حوالي 1.2 مليون منزل إضافي خلال العقد المقبل. ومن المتوقع أن يرتفع الطلب على المساكن من 99.600 منزل في عام 2021 إلى 153.000 منزل بحلول عام 2030، مع بناء 124.000 مسكن في المتوسط سنويًا خلال تلك الفترة.

في العقد الماضي، حققت المملكة العربية السعودية تقدماً كبيراً في إصلاح صناعة الإسكان. ومن المتوقع أن تحقق أهدافها المتمثلة في ملكية 70٪ من المنازل والمساهمة بنسبة 8.8٪ في الناتج المحلي الإجمالي الوطني بحلول عام 2030.

وفي العام حتى أغسطس 2022، ارتفع العدد الإجمالي للقروض العقارية المرتبطة بشراء الشقق بنسبة 12% في جميع أنحاء المملكة، مقارنة بانخفاض قدره 45% في الفيلات. ويؤدي ارتفاع نشاط الشركات وارتفاع إجمالي العمالة في الرياض إلى زيادة الطلب على الوحدات السكنية.

في الواقع، وفقا لأحدث توقعات أكسفورد إيكونوميكس، فإن معدل التوظيف في الرياض سيرتفع بنحو 5٪ بحلول نهاية عام 2022، مع توقع نمو إضافي بنسبة 3٪ في عام 2023.

الشركات العالمية تفتتح مقرها الإقليمي في الرياض

وضعت الحكومة السعودية برنامجًا جديدًا يهدف إلى تسريع خطتها لجذب الشركات العالمية إلى المملكة.

أعلنت المملكة العربية السعودية أن بعض الشركات ستكون قادرة على العمل في المملكة دون أن يكون لها مقر رئيسي في البلاد.

يمكن للشركات التي لا تتجاوز عملياتها الأجنبية مليون ريال سعودي (266 ألف دولار أمريكي) العمل في المملكة دون مقر محلي.

وتكشف بيانات MISA أيضًا عن توقيع 53 صفقة استثمارية في مختلف القطاعات خلال عام 2022. وتشمل هذه قطاعات مثل الاتصالات وتكنولوجيا المعلومات والطاقة والصحة.

وعلى الرغم من عدم اليقين الاقتصادي العالمي، بلغ إجمالي عدد تراخيص الاستثمار الجديدة الصادرة خلال عام 2022 1163، مما يعكس استقرار تراخيص الاستثمار الأجنبي الجديدة.

وأوضحت الوزارة أنه بعد استبعاد عدد الرخص الجديدة الصادرة ضمن حملة مكافحة التستر التجاري، تم إصدار 928 رخصة جديدة للاستثمار الأجنبي خلال عام 2022.

ويمثل ذلك زيادة بنسبة 8.8% على أساس سنوي، مما يعكس مكانة المملكة كوجهة استثمارية جاذبة، مع مزايا تنافسية قوية تتمثل في بيئة استثمارية مستقرة وداعمة، فضلاً عن توافر المدخلات المحلية، والموارد البشرية الشابة، وقوة المملكة. الموقع الجغرافي الاستراتيجي.

يُسمح للشركات التي لها أنشطة أجنبية تقل قيمتها عن مليون ريال سعودي (266 ألف دولار أمريكي) بالعمل في المملكة دون إنشاء مقر محلي. يتوقع المسؤولون السعوديون أن تفتتح 480 شركة فروعًا لها في المملكة بحلول عام 2030، حيث تسعى البلاد إلى تنويع اقتصادها الغني بالنفط. وكانت شركات بيبسيكو، وديدي، ويونيلفر، وسيمنز، وكيه بي إم جي، ونوفارتيس، وبيكر هيوز، وهاليبرتون، وفيليبس، وفلور، وشلومبرجر، وساب، وبرايس ووترهاوس كوبرز، وأويو، وبوسطن ساينتفيك، وتيم هورتونز من بين الشركات التي نقلت بالفعل مقارها الإقليمية.

يهدف برنامج جذب المقرات الإقليمية للشركات المتعددة الجنسيات في المملكة العربية السعودية، وهو أحد مشاريع رؤية 2030، إلى توفير فوائد محلية كبيرة للاقتصاد السعودي. وتهدف هذه الخطوة أيضًا إلى السماح للمواهب المحلية بالتعاون مع الشركات متعددة الجنسيات. ارتفع متوسط إيجارات المكاتب من الدرجة الأولى في الرياض بنسبة 5.9%، في حين تمكنت الفئة ب من زيادة بنسبة 3.5% في الأشهر الـ 12 حتى سبتمبر 2022.

نظرة عامة على قطاع العقارات في المملكة العربية السعودية

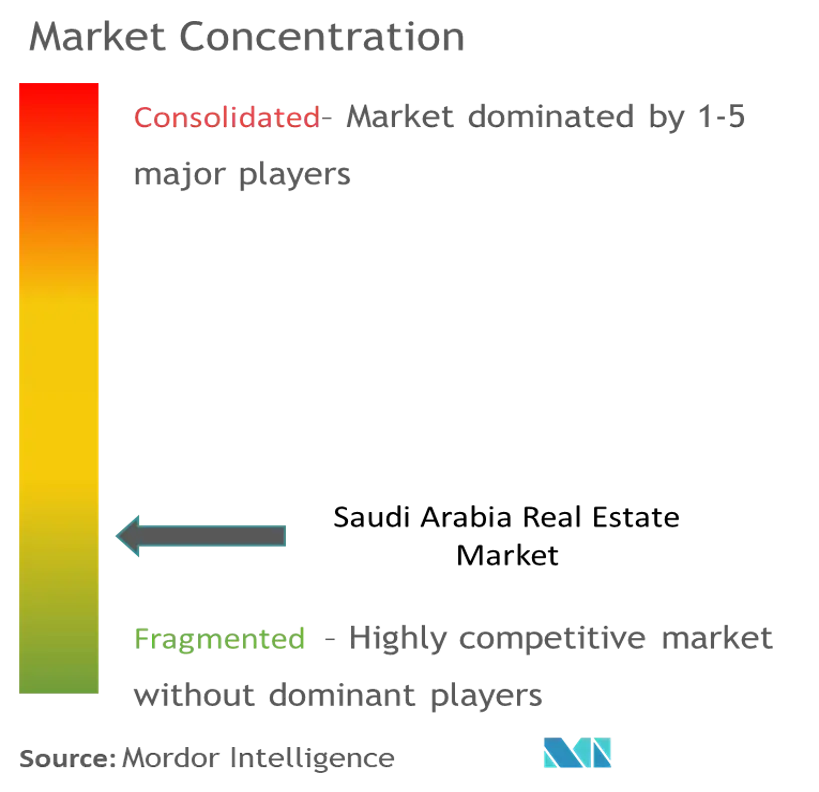

يتميز السوق بقدرة تنافسية عالية، مع تزايد الطلب على العقارات الجديدة بسبب نمو الأنشطة التجارية وزيادة المنافسة.

بعض شركات التطوير العقاري الكبرى العاملة في المملكة العربية السعودية هي شركة السعيدان العقارية، وشركة المملكة القابضة، وإيوان، وسدكو للتطوير، وشركة جبل عمر للتطوير، وإعمار.

أكثر من 95% من المطورين العقاريين المحليين بدائيون في عملهم. وستشكل الطرق القديمة لممارسة الأعمال التجارية تحديًا لهم في تزويد السوق بمباني مكتبية عالية الجودة. وألزمت المملكة جميع الشركات الأجنبية المتعاقدة مع الحكومة بنقل مكاتبها الرئيسية إلى المملكة العربية السعودية. يشير هذا التفويض إلى حاجة البلاد إلى المزيد من المباني المكتبية لتلبية المعايير الدولية وتغطية الطلب الهائل للشركات والمستثمرين الأجانب.

ومن المتوقع أن يشهد السوق منافسة شرسة بين المطورين المحليين والدوليين. يجب على الشركات تغيير استراتيجياتها من أجل البقاء من خلال اعتماد المعايير والممارسات الدولية.

وتدخل الشركات العقارية العالمية السوق السعودي لتأمين مكانتها والحصول على حصة سوقية، حيث يعد هذا سوقا متنامية وواعدة في مرحلته الأولى من الازدهار.

قادة سوق العقارات في المملكة العربية السعودية

-

Al Saedan Real Estate

-

Kingdom Holding Company

-

Ewaan

-

SEDCO Development

-

Jabal Omar Development Company

-

Emaar

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق العقاري السعودي

- في مايو 2023، وقعت الشركة الوطنية للخدمات الأمنية (SAFE)، التي تقود عملية التحول في قطاع الخدمات الأمنية المحلية، اتفاقية استحواذ للاستحواذ على أصول شركة ABANA Enterprises Group المرتبطة بنقل الأموال النقدية والسلع القيمة. وتعتبر شركة مجموعة مشاريع أبانا في الطليعة في تقديم مثل هذه الخدمات في المملكة. إن الاستحواذ على أصول شركة ABANA Enterprises Group المرتبطة بنقل الأموال النقدية والسلع الثمينة سيساعد SAFE على تحقيق هدفها الأساسي المتمثل في توفير الحلول والخدمات الأمنية الأكثر تقدمًا للعملاء.

- في يوليو 2022، وافق مجلس إدارة صندوق سدكو كابيتال ريت على الاستحواذ على أصلين عقاريين مدرين للدخل بقيمة 700 مليون ريال سعودي (187 مليون دولار أمريكي)، يقعان في الرياض وجدة. وسيتم تغطية عملية الاستحواذ من خلال وحدات جديدة وباستخدام التسهيلات المصرفية وفقا لشروط وأحكام الصندوق، وفقا لإيداعه للبورصة. ويتوقع الصندوق أن يؤثر هذا الاستحواذ بشكل إيجابي على أدائه العام، حيث يسعى إلى إضافة قيمة إلى محفظته، وكذلك إلى مالكي الوحدات.

تقسيم قطاع العقارات في المملكة العربية السعودية

العقارات هي بيع وشراء الأراضي والمباني، بما في ذلك أي إضافات دائمة من صنع الإنسان، مثل المنازل والمباني الأخرى. يتم تقسيم سوق العقارات السعودي حسب نوع العقار (العقارات السكنية (الشقق والفلل وأنواع العقارات السكنية الأخرى) والعقارات التجارية (المكاتب والتجزئة والضيافة وأنواع أخرى من العقارات التجارية)). يقدم التقرير حجم السوق وتوقعات سوق العقارات السعودي من حيث القيمة (بالدولار الأمريكي) للقطاعات المذكورة أعلاه.

| حسب نوع العقار | العقارات السكنية | شقق سكنية | |

| فلل | |||

| أنواع أخرى من العقارات السكنية | |||

| العقارات التجارية | مكاتب | ||

| بيع بالتجزئة | |||

| ضيافة | |||

| أنواع أخرى من العقارات التجارية | |||

الأسئلة الشائعة حول أبحاث السوق العقاري في المملكة العربية السعودية

ما هو حجم السوق العقاري السعودي؟

ومن المتوقع أن يصل حجم سوق العقارات في المملكة العربية السعودية إلى 69.51 مليار دولار أمريكي في عام 2024، وأن ينمو بمعدل نمو سنوي مركب قدره 8٪ ليصل إلى 101.62 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم السوق العقاري السعودي الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق العقارات في المملكة العربية السعودية إلى 69.51 مليار دولار أمريكي.

من هم اللاعبون الرئيسيون في سوق العقارات في المملكة العربية السعودية؟

Al Saedan Real Estate، Kingdom Holding Company، Ewaan، SEDCO Development، Jabal Omar Development Company، Emaar هي الشركات الكبرى العاملة في السوق العقاري السعودي.

ما هي السنوات التي يغطيها سوق العقارات في المملكة العربية السعودية، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم السوق العقاري السعودي بنحو 63.95 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق العقارات في المملكة العربية السعودية للأعوام 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق العقارات في المملكة العربية السعودية للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

تقاريرنا الأكثر مبيعًا

Popular Real Estate Reports

Popular Real Estate and Construction Reports

تقرير صناعة العقارات في المملكة العربية السعودية

إحصائيات لحصة سوق العقارات في المملكة العربية السعودية وحجمها ومعدل نمو الإيرادات لعام 2024، تم إعدادها بواسطة Mordor Intelligence™ Industry Reports. يتضمن التحليل العقاري في المملكة العربية السعودية توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.