تحليل سوق الطاقة في المملكة العربية السعودية

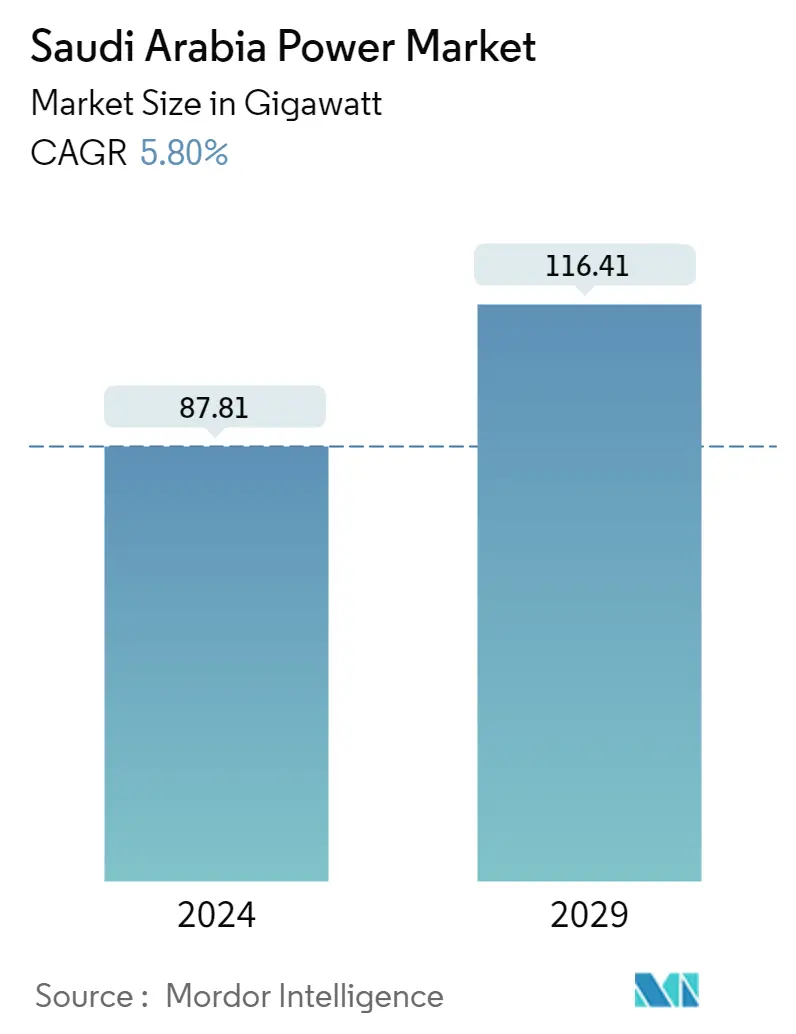

يقدر حجم سوق الطاقة في المملكة العربية السعودية بـ 87.81 جيجاوات في عام 2024، ومن المتوقع أن يصل إلى 116.41 جيجاوات بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.80٪ خلال الفترة المتوقعة (2024-2029).

- على المدى المتوسط، من المتوقع أن تؤدي عوامل، مثل زيادة تنويع مصادر الطاقة من النفط والغاز إلى مصادر الطاقة النظيفة، مثل الطاقة الشمسية وطاقة الرياح والطاقة الحيوية، إلى دفع سوق الطاقة في المملكة العربية السعودية، إلى جانب السياسات الحكومية الداعمة التي تؤدي إلى تطوير قدرات الطاقة المتجددة خلال فترة التنبؤ.

- ومن ناحية أخرى، من المتوقع أن تكون الجغرافيا السياسية غير المستقرة في المنطقة بمثابة عائق أمام نمو السوق.

- ومع ذلك، من المتوقع أن توفر خصخصة قطاع الطاقة فرصة كبيرة. وإذا استفادت الحكومة من هذا الانفتاح، فمن المرجح أن تساعد في الاستثمارات الكبيرة اللازمة لإصلاح قطاع الطاقة وتزويد البلاد بالخبرة اللازمة لتوليد الطاقة المتجددة بتكاليف أقل.

اتجاهات سوق الطاقة في المملكة العربية السعودية

مصدر الطاقة الحرارية للسيطرة على السوق

- تشمل المصادر الحرارية للبلاد النفط الخام والغاز الطبيعي. وفي عام 2021، تم إنتاج 355 تيراواط/ساعة من الكهرباء من الطاقة الحرارية التقليدية، وهو ما يمثل 99% من إجمالي الكهرباء المولدة في البلاد.

- يعتمد توليد الطاقة في البلاد بشكل كبير على الهيدروكربونات. وفي نهاية عام 2021، كان لدى البلاد 10.95 مليار متر مكعب من إنتاج النفط الخام واحتلت المرتبة الثانية بعد فنزويلا. وبلغ إجمالي احتياطيات البلاد من الغاز الطبيعي 117.3 مليار متر مكعب في نفس العام.

- وفي السنوات الأخيرة، شهدت البلاد زيادة في الكهرباء من محطات الطاقة التي تعمل بالغاز، في حين شهدت البلاد انخفاضًا في توليد الطاقة من النفط الخام. وقد شوهد هذا التحول بسبب تحول الحركة العالمية للبلاد إلى مصادر الطاقة النظيفة. وفي عام 2021، بلغت الكهرباء من النفط 139.9 تيراواط في الساعة، بينما بلغت الطاقة من الغاز الطبيعي 215.9 تيراواط في الساعة.

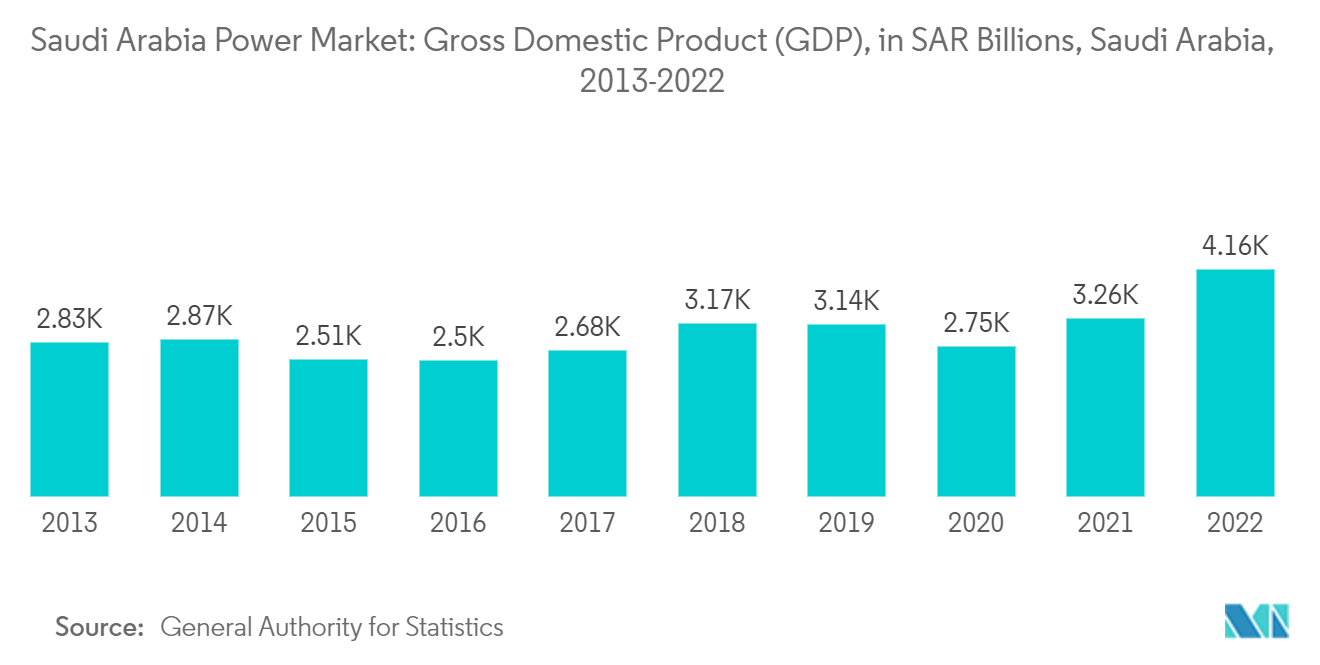

- علاوة على ذلك، ترتبط الزيادة في الناتج المحلي الإجمالي (الناتج المحلي الإجمالي) بشكل عام بزيادة في استهلاك الكهرباء. ترتبط التنمية الاقتصادية واستهلاك الكهرباء ارتباطًا وثيقًا. وفي المملكة العربية السعودية، يميل الطلب على الكهرباء إلى الزيادة مع حدوث النمو الاقتصادي. ويرجع ذلك في المقام الأول إلى أن الأنشطة الاقتصادية مثل التصنيع والعمليات الصناعية والخدمات تتطلب الكهرباء لتعمل. الكهرباء مطلوبة لتشغيل الآلات والمعدات والبنية التحتية مع توسع الصناعات وظهور أعمال تجارية جديدة. وبحسب الهيئة العامة للإحصاء، بلغ الناتج المحلي الإجمالي للمملكة العربية السعودية في عام 2022، 4155.56 مليار ريال، بنمو قدره 27.58% عن العام السابق.

- في يناير 2022، أكملت شركة ضروما للكهرباء إعادة تمويل بقيمة 1.2 مليار دولار أمريكي لمحطة توليد الكهرباء PP11 التي تعمل بالغاز في المملكة العربية السعودية. PP11 عبارة عن محطة لتوليد الطاقة تعمل بالغاز بقدرة 1730 ميجاوات بالقرب من ضرومة، على بعد حوالي 135 كم غرب الرياض. وتضمن إعادة تمويل المحطة استمرارية المحطة على المدى الطويل باعتبارها منتجًا موثوقًا للطاقة الحرارية في المملكة العربية السعودية.

- ولذلك، ونظراً للعوامل المذكورة أعلاه، فمن المرجح أن يهيمن قطاع الطاقة الحرارية على سوق الطاقة في المملكة العربية السعودية خلال فترة التوقعات.

تطوير قطاع الطاقة المتجددة لدفع السوق

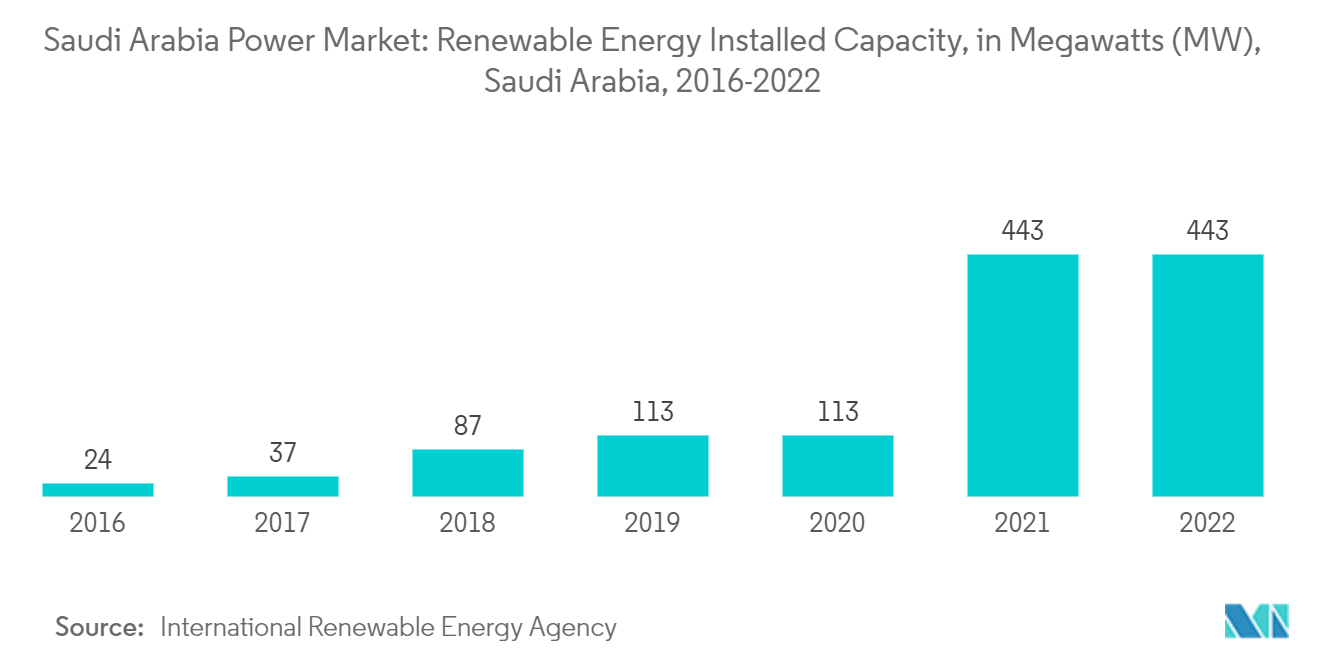

- وشهدت البلاد ارتفاعًا حادًا في قدرتها على الطاقة المتجددة في عام 2022، مدفوعًا بشكل أساسي بالتركيز المتزايد على الاهتمامات البيئية. بلغ إجمالي القدرة المركبة للطاقة المتجددة في عام 2022 443 ميجاوات. وتهدف البلاد إلى بناء قدرة طاقة متجددة تبلغ 58.7 جيجاوات بحلول عام 2030.

- أحد الأسباب الدافعة لزيادة مصادر الطاقة المتجددة بهذا المعدل في البلاد هو خطتها لتقليل استخدام النفط والغاز في توليد الطاقة.

- تتمتع المملكة العربية السعودية بطبيعة الحال بمصادر الطاقة المتجددة، وخاصة الطاقة الشمسية. ويبلغ الإشعاع الشمسي في البلاد 250 واط/م2، وهو أعلى من متوسط الإشعاع للمناطق الشمسية ذات الإمكانات العالية على مستوى العالم والذي يتراوح بين 100-200 واط/م2.

- كما تشجع حكومة المملكة العربية السعودية العديد من الشركات الكبيرة المملوكة للدولة على الاستثمار في قطاع الطاقة المتجددة. ويقوم مركز الملك عبد الله للدراسات والبحوث البترولية (كابسارك) حاليًا بتشغيل مشروع للطاقة الشمسية بقدرة 5 ميجاوات، يضم أكثر من 12 ألف لوح ويغطي مساحة 55 ألف متر مربع. وفي الوقت نفسه، تقوم أرامكو السعودية أيضًا بتشغيل نظام مرآب للسيارات الكهروضوئية بقدرة 10.5 ميجاوات، وهو أكبر ظل لمواقف السيارات في العالم، ويغطي مساحة 198,350 مترًا مربعًا ويستخدم أكثر من 126,000 لوحًا شمسيًا. هذه هي أول مشاريع الطاقة الكهروضوئية المملوكة للقطاع الخاص في البلاد، ومن المتوقع أن تشجع الشركات الكبيرة الأخرى على تبني مشاريع خاصة للطاقة المتجددة لتقليل الانبعاثات وتحقيق الهدف الوطني.

- ولذلك، ونظرًا للنقاط المذكورة أعلاه، من المتوقع أن تؤدي منشآت واستثمارات الطاقة المتجددة المتزايدة في البلاد إلى دفع سوق الطاقة في المملكة العربية السعودية خلال الفترة المتوقعة.

نظرة عامة على صناعة الطاقة في المملكة العربية السعودية

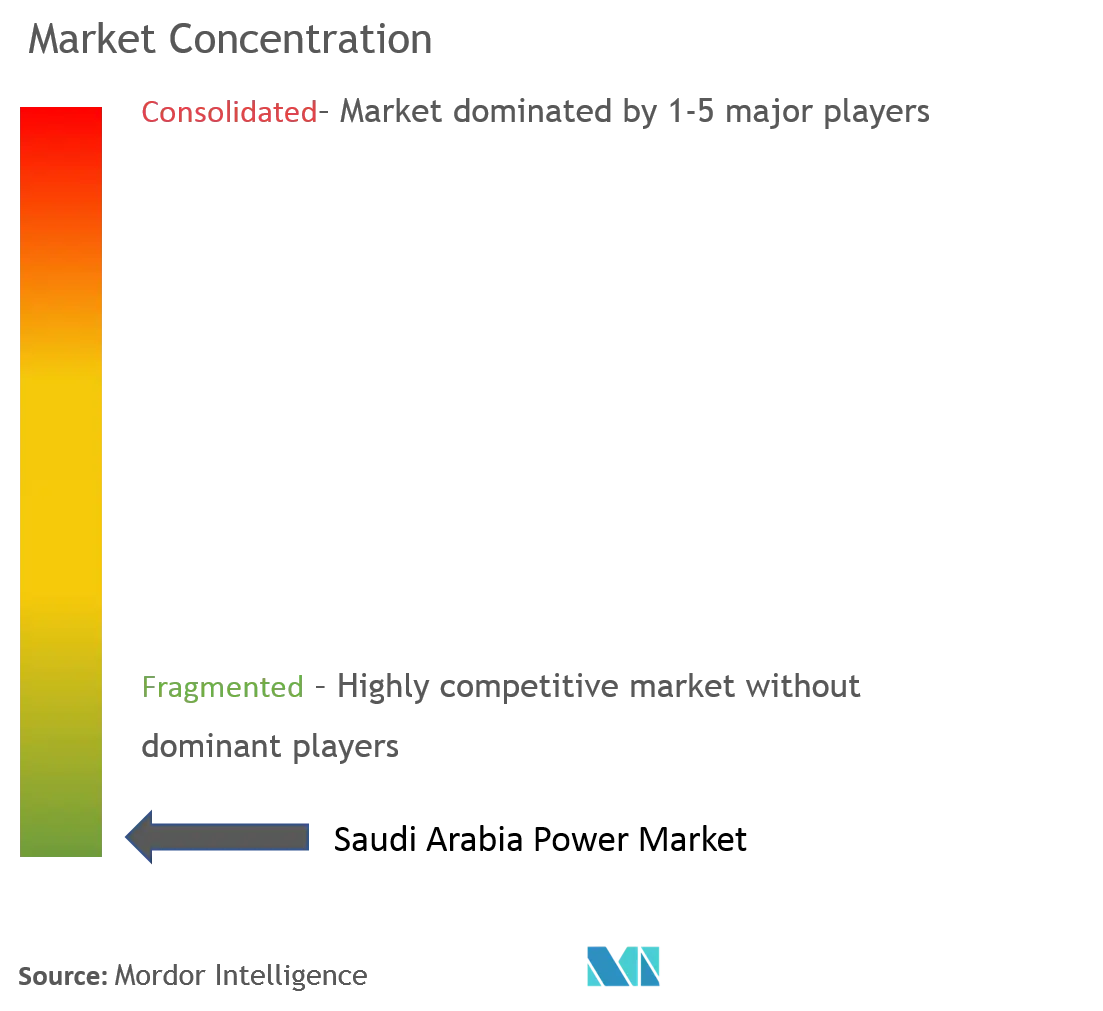

سوق الطاقة في المملكة العربية السعودية مجزأ. بعض اللاعبين الرئيسيين العاملين في هذا السوق (بدون ترتيب معين) تشمل شركة أكوا باور، والشركة السعودية للكهرباء (SEC)، وشركة مرافق للطاقة والمياه في الجبيل وينبع (مرافق)، والشركة العربية لإنشاء خطوط نقل الكهرباء ( AETCON)، وشركة نور للطاقة (مجموعة أسترا)، من بين شركات أخرى.

المملكة العربية السعودية قادة سوق الطاقة

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)

ACWA Power Co

Saudi Electricity Company (SEC) SJSC

Arabian Electrical Transmission Line Construction Company (AETCON)

Nour Energy (ASTRA Group)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الطاقة في المملكة العربية السعودية

- نوفمبر 2022 وقعت شركة أكوا باور اتفاقية مع شركة الماء والكهرباء القابضة (بديل) لبناء أكبر محطة للطاقة الشمسية في موقع واحد في العالم في الشعيبة بمنطقة مكة المكرمة. ومن المتوقع أن تبلغ قدرة المحطة 2060 ميجاوات وسيتم تشغيلها في عام 2025.

- ديسمبر 2022 الإعلان عن تطوير 10 مشاريع جديدة للطاقة المتجددة من قبل المملكة العربية السعودية. وبحسب التقارير، تهدف مشاريع الطاقة المتجددة الجديدة إلى زيادة الطاقة المنتجة من مصادر الطاقة الشمسية وطاقة الرياح مع تقليل استخدام الوقود الأحفوري، وخاصة النفط، لإنتاج الكهرباء. وستبلغ قدرة مشاريع الطاقة المتجددة المعلنة مجتمعة 7 جيجاوات. أفادت الهيئة العامة للإحصاء في المملكة العربية السعودية أن البلاد تعتزم إنتاج 15.1 تيراواط ساعة من الطاقة المتجددة بحلول عام 2024.

تقسيم صناعة الطاقة في المملكة العربية السعودية

يشمل سوق الطاقة توليد الكهرباء باستخدام طرق مختلفة، من بينها مصادر الطاقة الحرارية والمتجددة الأكثر استخدامًا. يتم تقسيم سوق الطاقة في المملكة العربية السعودية حسب توليد الطاقة ونقلها وتوزيعها (TD). من خلال توليد الطاقة، يتم تقسيم السوق إلى الطاقة الحرارية والمتجددة. بالنسبة لكل قطاع باستثناء نقل الطاقة وتوزيعها، تم تحديد حجم السوق والتنبؤات بناءً على القدرة المركبة (جيجاواط).

الأسئلة الشائعة حول أبحاث سوق الطاقة في المملكة العربية السعودية

ما هو حجم سوق الطاقة في المملكة العربية السعودية؟

ومن المتوقع أن يصل حجم سوق الطاقة في المملكة العربية السعودية إلى 87.81 جيجاوات في عام 2024، وأن ينمو بمعدل نمو سنوي مركب قدره 5.80% ليصل إلى 116.41 جيجاوات بحلول عام 2029.

ما هو الحجم الحالي لسوق الطاقة في المملكة العربية السعودية؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الطاقة في المملكة العربية السعودية إلى 87.81 جيجاوات.

من هم البائعين الرئيسيين في نطاق سوق الطاقة في المملكة العربية السعودية؟

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)، ACWA Power Co، Saudi Electricity Company (SEC) SJSC، Arabian Electrical Transmission Line Construction Company (AETCON)، Nour Energy (ASTRA Group) هي الشركات الكبرى العاملة في سوق الطاقة في المملكة العربية السعودية.

ما هي السنوات التي يغطيها سوق الطاقة في المملكة العربية السعودية، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الطاقة في المملكة العربية السعودية بنحو 83 جيجاوات. يغطي التقرير حجم سوق الطاقة في المملكة العربية السعودية التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الطاقة في المملكة العربية السعودية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة توليد الطاقة في المملكة العربية السعودية

إحصائيات لحصة سوق الطاقة في المملكة العربية السعودية وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل الطاقة في المملكة العربية السعودية توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.