حجم سوق الخدمات الغذائية في المملكة العربية السعودية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 30.12 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 44.67 مليار دولار أمريكي |

|

|

أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة الكاملة |

|

|

CAGR (2024 - 2029) | 9.34 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | المقاهي والحانات |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في المملكة العربية السعودية

يقدر حجم سوق الخدمات الغذائية في المملكة العربية السعودية بـ 27.18 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 42.48 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.34٪ خلال الفترة المتوقعة (2024-2029).

تزايد شعبية المأكولات الآسيوية والاهتمام المتزايد بالمأكولات العالمية يغذي نمو السوق

- تمتلك المطاعم كاملة الخدمات حصة السوق الرئيسية ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 4.33% من حيث القيمة خلال فترة الدراسة. توسعت شعبية المأكولات الآسيوية، خاصة بين الشباب، بسبب الحاجة المتزايدة إلى تنوع الطعام. حوالي 37٪ من سكان المملكة العربية السعودية في عام 2023 هم من الشباب، تحت سن 25 عامًا. المأكولات الأكثر شعبية في البلاد هي الصينية واليابانية والهندية والكانتونية التقليدية والتايوانية.

- يمتلك قطاع مطاعم الخدمة السريعة الحصة الرئيسية الثانية ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 9.08٪ من حيث القيمة خلال الفترة المتوقعة. المأكولات القائمة على اللحوم هي المهيمنة في السوق. وفي السنوات الأخيرة، كان هناك أيضًا اهتمام متزايد بالمأكولات العالمية، بما في ذلك الأطباق القائمة على اللحوم من الثقافات الأخرى، مثل البرغر على الطريقة الأمريكية، والكباب التركي، والكاري الهندي. اعتبارًا من عام 2022، بلغ عدد السكان المغتربين 13.5 مليونًا في البلاد. وقد غذى هذا الاتجاه العدد المتزايد من المغتربين الذين يعيشون ويعملون في المملكة العربية السعودية والجهود التي تبذلها الحكومة لتشجيع السياحة وتنويع الاقتصاد.

- يعد قطاع المقاهي والحانات هو قطاع الخدمات الغذائية الأسرع نموًا، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 11.74٪ من حيث القيمة خلال الفترة المتوقعة. أدى نمو المقاهي والحانات إلى ظهور مساحات العمل المشترك والعمل عن بعد. مع تزايد عدد الأشخاص الذين يعملون من المنزل أو يعملون لحسابهم الخاص، هناك طلب متزايد على المساحات التي يمكن للأشخاص التجمع فيها للعمل والتواصل الاجتماعي والتواصل. أكثر من 40% من المقاهي ذات العلامات التجارية في الشرق الأوسط والتي يزيد عددها عن 8800 مقهى موجودة في المملكة العربية السعودية. من المتوقع أن تنمو شعبية المقاهي والحانات في المملكة العربية السعودية في السنوات القادمة مع استمرار البلاد في التطور واستمرار الأجيال الشابة في تبني الأعراف والتجارب الاجتماعية الجديدة.

بسبب ارتفاع الهجرة من الدول الآسيوية ، فإن أهمية المطبخ العرقي الآسيوي آخذة في الازدياد

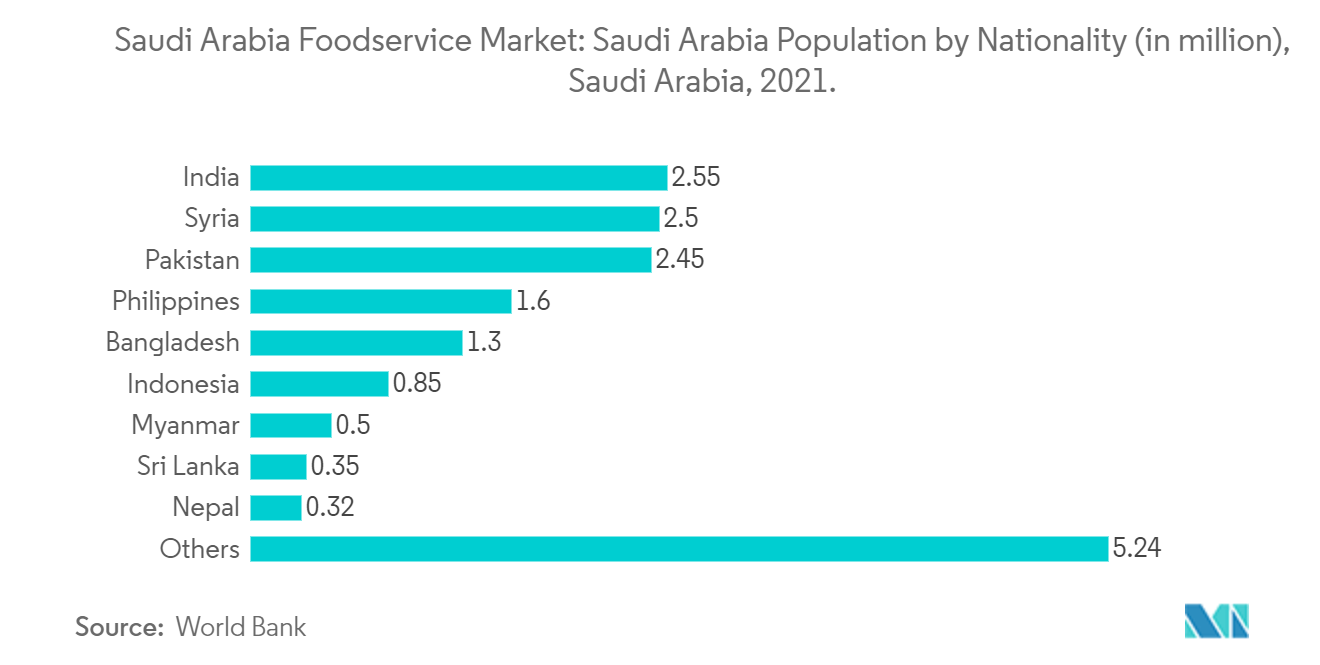

على مدى العقد الماضي، شهدت المملكة العربية السعودية عددا أكبر من المهاجرين من آسيا أكثر من أي منطقة أخرى، مما جعل الآسيويين أسرع عدد من المهاجرين نموا في البلاد. يجلب هؤلاء المهاجرون ثقافاتهم المتنوعة وسماتهم الاقتصادية والديموغرافية المختلفة وأنماط استهلاك الأغذية والمشروبات المختلفة من مختلف البلدان الآسيوية وشبه القارة الهندية إلى المملكة العربية السعودية. وفقا لبيانات البنك الدولي ، فإن السكان المغتربين في البلاد متنوعون ، ويتألفون من مجموعات عرقية ولغوية مختلفة من آسيا وأوروبا وأمريكا. أدى العدد المتزايد من المهاجرين الآسيويين في المملكة العربية السعودية لأغراض مختلفة ، بما في ذلك العمل والتعليم ، إلى تغيير المشهد الغذائي في البلاد ، خاصة في المدن الكبرى مثل الرياض وجدة ومكة المكرمة والمدينة المنورة والخبر والهفوف وينبع والطائف والظهران والدمام. لذلك ، يزيد المستهلكون الآسيويون من شعبية المأكولات العرقية الصينية واليابانية والتايلاندية وغيرها من المأكولات العرقية الآسيوية.

يوجد في البلاد عدد كبير من المهاجرين من تايلاند وإندونيسيا والفلبين. لذلك ، هناك طلب متزايد على مطبخ جنوب آسيا في المملكة العربية السعودية. كما أن الرغبة المتزايدة لسكان الألفية في تجربة المأكولات المختلفة تخلق أيضا فرصة واعدة لطعام جنوب شرق آسيا في سوق الخدمات الغذائية في المملكة العربية السعودية. بعض خدمات تناول الطعام الشهيرة التي تقدم مأكولات جنوب شرق آسيا الأصيلة في البلاد هي توكي وجينزا آي تشومي وبامبو كيتشن ويواتشا الرياض وهوالان.

زيادة وجود سلاسل الوجبات السريعة الغربية

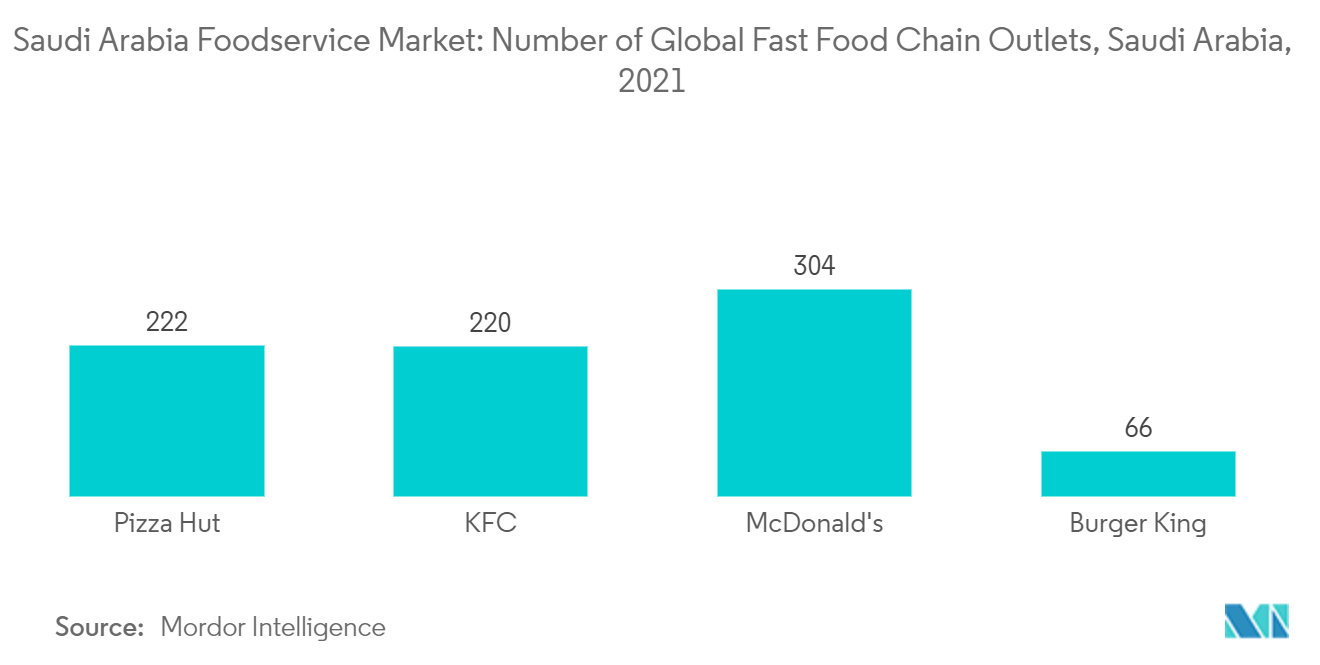

شهد السوق تغيرات اجتماعية وثقافية سريعة على مدى السنوات القليلة الماضية ، ويرجع ذلك أساسا إلى الاقتصاد المتسارع ، والذي سمح للناس من البلاد بالسفر إلى الدول الغربية للسياحة والتعليم ، وبالتالي تعريضهم للطعام والثقافة الغربية. كما كشف السوق عن سلسلة من المبادرات السياحية الهامة في المملكة العربية السعودية، مما يثبت أن البلاد تتجه نحو أن تصبح مركزا سياحيا عالميا على مستوى عالمي، مدعوما بمزايا تنافسية تجذب المسافرين الدوليين الباحثين عن تجارب جديدة في البلاد. وبالتالي ، فإن هذا الاتجاه يخلق فرصة كبيرة للمطاعم التي تقدم المأكولات الغربية ، مثل البرغر والبيتزا ، لأنها خيار مناسب للذهاب.

مع محدودية خيارات الترفيه المتاحة ، اكتسبت ثقافة تناول الطعام في المطاعم وشاحنات الطعام مكانة بارزة في البلاد. منذ عام 2010 ، ساهم السكان المهاجرون في المملكة العربية السعودية في الطلب على المأكولات المتنوعة ومفاهيم الطعام الجديدة. أدى هذا الاتجاه إلى زيادة الطلب على المأكولات العالمية ، وبالتالي زيادة عدد منافذ الخدمات الغذائية. في عام 2022 ، نظرا للانتشار الكبير للمأكولات العالمية ، أصبحت المملكة العربية السعودية أكبر سوق ، حيث تمثل أكثر من نصف سوق الخدمات الغذائية في دول مجلس التعاون الخليجي.

نظرة عامة على صناعة الخدمات الغذائية في المملكة العربية السعودية

سوق الخدمات الغذائية في المملكة العربية السعودية مجزأ، حيث تشغل أكبر خمس شركات 0.85%. واللاعبون الرئيسيون في هذا السوق هم شركة البيك لأنظمة الأغذية إس إيه، ومطاعم أمريكانا العالمية بي إل سي، وشركة هرفي للخدمات الغذائية، وشركة إم إتش الشايع ذ.م.م، ومجموعة العليان (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في المملكة العربية السعودية

ALBAIK Food Systems Company S.A.

Americana Restaurants International PLC

Herfy Food Service Company

M.H. Alshaya Co. WLL

The Olayan Group

Other important companies include Al Tazaj Fakeih, AlAmar Foods Company, Apparel Group, Fawaz Abdulaziz AlHokair Company, Galadari Ice Cream Co Ltd LLC, Kudu Company For Food And Catering, LuLu Group International, Reza Food Services Company Limited, Saudi Airlines Catering.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في المملكة العربية السعودية

- مارس 2023 عقدت شركة Nathan Nathan KSA شراكة مع شركة فواز عبد العزيز الحكير وأولاده. ومن المتوقع أن تجمع هذه الشراكة خبرات وموارد الشركتين معًا، وتسريع نمو قواعد العملاء النشطة لكلا المجموعتين، ودعم تطوير الفرص المستقبلية لتقديم خدمات احترافية لا مثيل لها للعملاء في جميع أنحاء المملكة.

- فبراير 2023 افتتحت مجموعة الشايع منشأة إنتاج جديدة في المملكة العربية السعودية لإنتاج الأطعمة الطازجة والمعبأة لـ 400 متجر ستاربكس في البلاد. وتخطط مجموعة الشايع، التي تدير أكثر من 1000 متجر ستاربكس في جميع أنحاء الشرق الأوسط، لتعزيز وصول توزيع الموقع إلى أكثر من 500 منفذ ستاربكس بحلول نهاية عام 2023.

- يناير 2023 خططت شركة فواز عبد العزيز الحكير لإنشاء حوالي 45-50 فرعًا جديدًا، خصيصًا لشركتي سينابون وماما بنز. ومن المتوقع أن توسع نطاق مفهومها المحلي شاورما المهلهل. علاوة على ذلك، تخطط الشركة لتسريع توسيع شبكة متاجرها للعلامات التجارية الحالية، مثل سينابون، وماما بونز، وكريب أفير، وشاورما المهلهل، من خلال نموذج الامتياز الفرعي.

تقرير سوق الخدمات الغذائية في المملكة العربية السعودية - جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

-

4.3 الإطار التنظيمي

- 4.3.1 المملكة العربية السعودية

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 المقاهي

- 5.1.1.1.2 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.3 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

-

5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

-

5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Al Tazaj Fakeih

- 6.4.2 AlAmar Foods Company

- 6.4.3 ALBAIK Food Systems Company S.A.

- 6.4.4 مطاعم أمريكانا العالمية ش.م.ع

- 6.4.5 Apparel Group

- 6.4.6 Fawaz Abdulaziz AlHokair Company

- 6.4.7 Galadari Ice Cream Co Ltd LLC

- 6.4.8 Herfy Food Service Company

- 6.4.9 Kudu Company For Food And Catering

- 6.4.10 LuLu Group International

- 6.4.11 M.H. Alshaya Co. WLL

- 6.4.12 Reza Food Services Company Limited

- 6.4.13 Saudi Airlines Catering

- 6.4.14 The Olayan Group

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تقسيم صناعة الخدمات الغذائية في المملكة العربية السعودية

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- تمتلك المطاعم كاملة الخدمات حصة السوق الرئيسية ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 4.33% من حيث القيمة خلال فترة الدراسة. توسعت شعبية المأكولات الآسيوية، خاصة بين الشباب، بسبب الحاجة المتزايدة إلى تنوع الطعام. حوالي 37٪ من سكان المملكة العربية السعودية في عام 2023 هم من الشباب، تحت سن 25 عامًا. المأكولات الأكثر شعبية في البلاد هي الصينية واليابانية والهندية والكانتونية التقليدية والتايوانية.

- يمتلك قطاع مطاعم الخدمة السريعة الحصة الرئيسية الثانية ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 9.08٪ من حيث القيمة خلال الفترة المتوقعة. المأكولات القائمة على اللحوم هي المهيمنة في السوق. وفي السنوات الأخيرة، كان هناك أيضًا اهتمام متزايد بالمأكولات العالمية، بما في ذلك الأطباق القائمة على اللحوم من الثقافات الأخرى، مثل البرغر على الطريقة الأمريكية، والكباب التركي، والكاري الهندي. اعتبارًا من عام 2022، بلغ عدد السكان المغتربين 13.5 مليونًا في البلاد. وقد غذى هذا الاتجاه العدد المتزايد من المغتربين الذين يعيشون ويعملون في المملكة العربية السعودية والجهود التي تبذلها الحكومة لتشجيع السياحة وتنويع الاقتصاد.

- يعد قطاع المقاهي والحانات هو قطاع الخدمات الغذائية الأسرع نموًا، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 11.74٪ من حيث القيمة خلال الفترة المتوقعة. أدى نمو المقاهي والحانات إلى ظهور مساحات العمل المشترك والعمل عن بعد. مع تزايد عدد الأشخاص الذين يعملون من المنزل أو يعملون لحسابهم الخاص، هناك طلب متزايد على المساحات التي يمكن للأشخاص التجمع فيها للعمل والتواصل الاجتماعي والتواصل. أكثر من 40% من المقاهي ذات العلامات التجارية في الشرق الأوسط والتي يزيد عددها عن 8800 مقهى موجودة في المملكة العربية السعودية. من المتوقع أن تنمو شعبية المقاهي والحانات في المملكة العربية السعودية في السنوات القادمة مع استمرار البلاد في التطور واستمرار الأجيال الشابة في تبني الأعراف والتجارب الاجتماعية الجديدة.

| المقاهي والحانات | حسب المطبخ | المقاهي |

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | المقاهي |

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك