حجم سوق الأسمدة في المملكة العربية السعودية

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

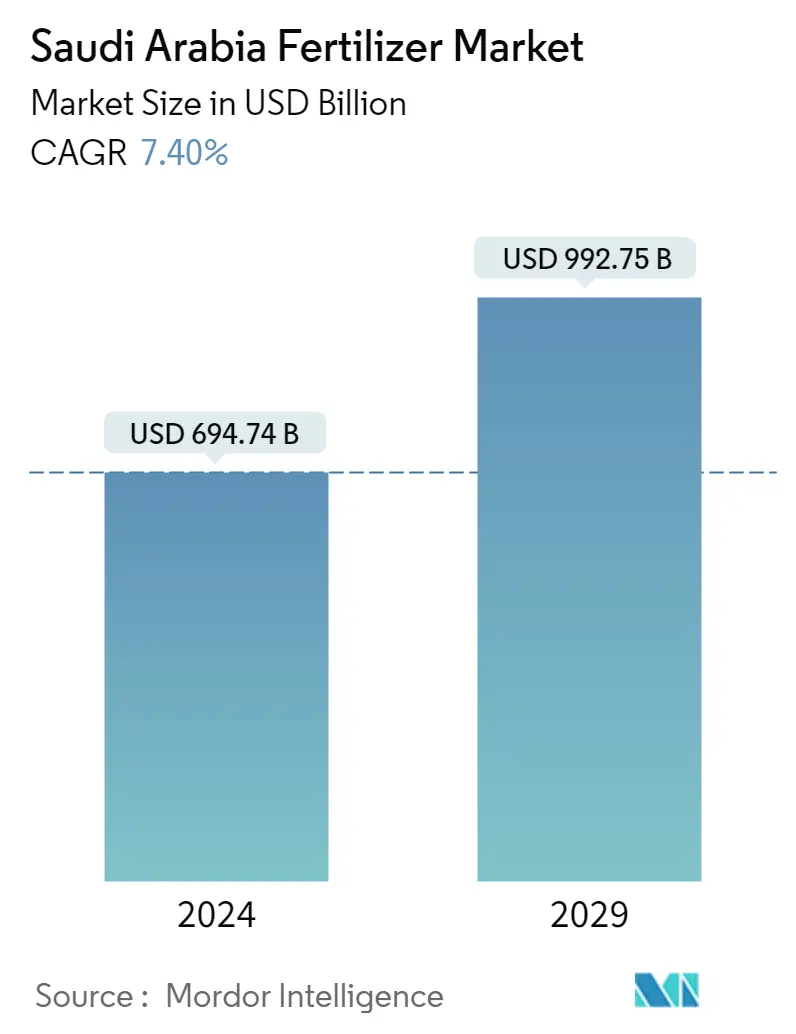

| حجم السوق (2024) | USD 694.74 مليار دولار أمريكي |

| حجم السوق (2029) | USD 992.75 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 7.40 % |

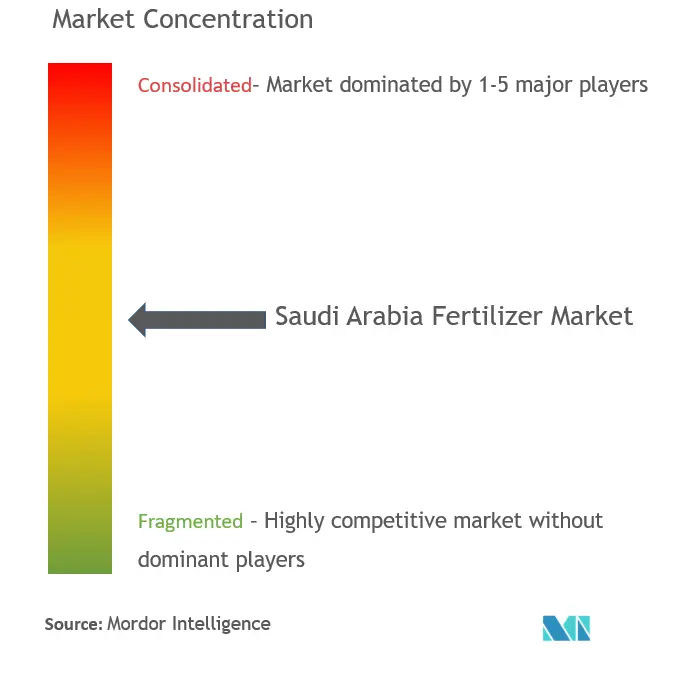

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأسمدة في المملكة العربية السعودية

يقدر حجم سوق الأسمدة في المملكة العربية السعودية بـ 694.74 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 992.75 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 7.40٪ خلال الفترة المتوقعة (2024-2029).

كانت آثار فيروس كورونا شديدة على الاقتصاد في جميع قطاعات المملكة العربية السعودية، مما أدى إلى نقص العمالة، وإغلاق المصانع مؤقتًا، وانخفاض معدلات التشغيل في جميع القطاعات الصناعية في البلاد. وحتى لو استأنفت المصانع عملها، كانت هناك مشاكل تتعلق بالشحن والخدمات اللوجستية. وبالتالي، كان العثور على الشحن الجوي أو البحري أو البري عاملاً رئيسياً في تعطيل الشركات العاملة في هذه الصناعة. أدى ارتفاع تكاليف الحاويات والشحن والنقل والتخزين إلى ارتفاع أسعار الأسمدة.

على مر السنين، كانت المملكة العربية السعودية، الدولة التي تتلقى ما معدله أربع بوصات فقط من الأمطار كل عام، تهدف إلى تطوير قطاعها الزراعي لتحقيق الاكتفاء الذاتي في مجال الأمن الغذائي. وبالتالي، من المتوقع أن يصبح استخدام الأسمدة لتحسين نمو المحاصيل وإنتاجيتها أمرًا بالغ الأهمية، مما يؤدي إلى زيادة الطلب على الأسمدة.

كانت آثار فيروس كورونا شديدة على الاقتصاد في جميع قطاعات المملكة العربية السعودية، مما أدى إلى نقص العمالة، وإغلاق المصانع مؤقتًا، وانخفاض معدلات التشغيل في جميع القطاعات الصناعية في البلاد. وحتى لو استأنفت المصانع عملها، كانت هناك مشاكل تتعلق بالشحن والخدمات اللوجستية. وبالتالي، كان العثور على الشحن الجوي أو البحري أو البري عاملاً رئيسياً في تعطيل الشركات العاملة في هذه الصناعة. أدى ارتفاع تكاليف الحاويات والشحن والنقل والتخزين إلى ارتفاع أسعار الأسمدة.

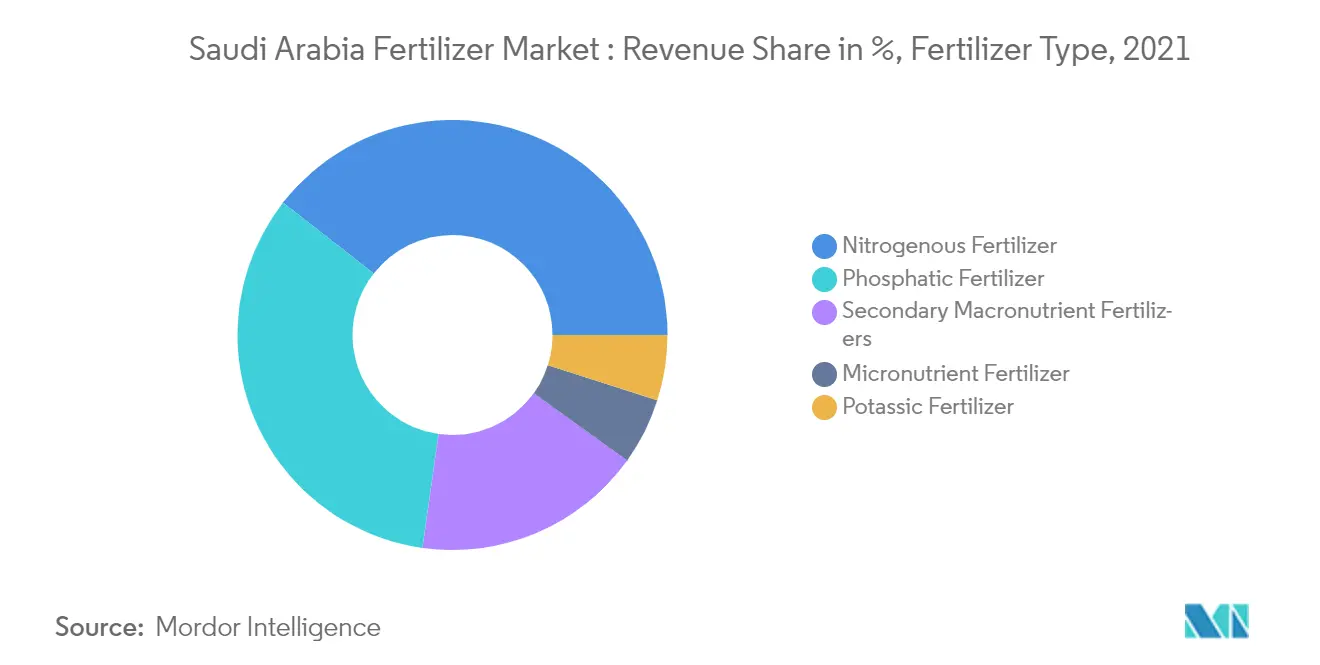

على الرغم من أن قطاع الأسمدة النيتروجينية استحوذ على الجزء الأكبر من السوق بحصة قدرها 39.3% في عام 2021، إلا أن استخدام الأسمدة البوتاسية ينمو بمعدل سريع، لأنه قد يعزز قدرة النباتات على تحمل الإجهاد غير الحيوي، وخاصة نقص المياه، الذي خلاف ذلك قد يقلل بشكل كبير من غلة المحاصيل. يتزايد إنتاج الفواكه والخضروات في البلاد. وقد أكدت جائحة كوفيد-19 على أهمية تطوير مصادر الغذاء المحلية. وبالتالي، من المتوقع أن يؤدي زيادة النشاط الزراعي بسبب مبادرات الحكومة المختلفة لتحقيق الاكتفاء الذاتي إلى دفع سوق الأسمدة في البلاد خلال الفترة المتوقعة.

اتجاهات سوق الأسمدة في المملكة العربية السعودية

زيادة القدرة التصديرية للأسمدة

وتعد المملكة العربية السعودية أكبر مصدر للأمونيا في منطقة دول مجلس التعاون الخليجي. وتتجه صادرات الأمونيا بشكل رئيسي إلى السوق الهندية، ويتم تحويل الباقي إلى دول آسيوية وأفريقية أخرى. هناك العديد من وجهات المبيعات المحتملة لمنتجي الأمونيا السعوديين في منطقة آسيا والمحيط الهادئ، بما في ذلك الصين واليابان وكوريا الجنوبية وتايلاند وفيتنام. يتمتع المنتجون العرب بميزة تنافسية في إمداد منطقة آسيا والمحيط الهادئ (خاصة جنوب وجنوب شرق آسيا) مقارنة بنظرائهم في أوروبا وإفريقيا وأمريكا الجنوبية.

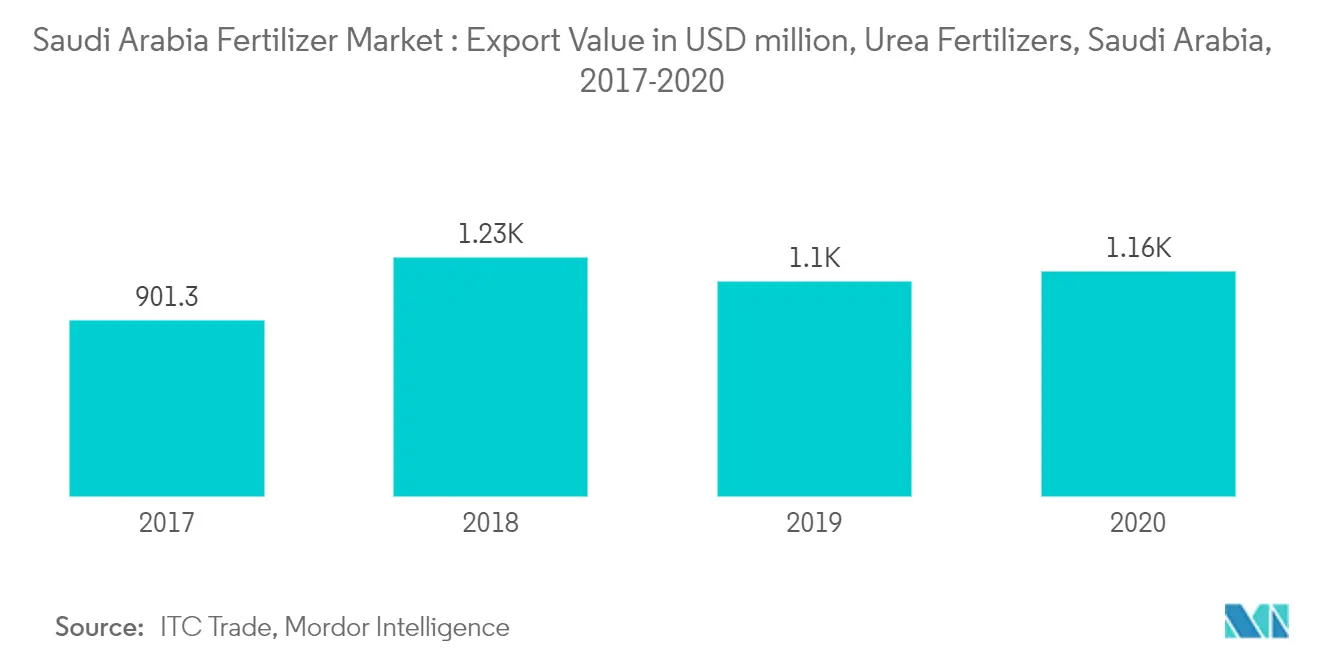

وبحسب تجارة ITC، ارتفعت كمية تصدير اليوريا خلال عامي 2017-2020 في المملكة العربية السعودية. تم تسجيل صادرات البلاد من اليوريا بـ 3,797.5 ألف طن متري في عام 2017، ووصلت إلى 4,428.7 ألف طن متري في عام 2020. وكانت تايلاند الوجهة الرئيسية للمملكة العربية السعودية، بحصة قيمة بلغت 23.9% في عام 2020. وتشمل الوجهات الأخرى الولايات المتحدة، وأستراليا، جنوب أفريقيا، ونيوزيلندا.

إن توفر الغاز الطبيعي بسعر مغري في البلاد يعطي ميزة انخفاض تكلفة الإنتاج. إن قدرة المنتجين على تشغيل المصانع بكفاءة وموثوقية تجعل بناء مصانع اليوريا المتكاملة الموجهة للتصدير أمرًا جذابًا للغاية. ومن المتوقع أن يؤدي ذلك إلى النمو الإجمالي للسوق..

تهيمن الأسمدة النيتروجينية على قطاع نوع المنتج

وتستحوذ المملكة العربية السعودية على نحو ثلث حجم صادرات دول مجلس التعاون الخليجي من الأسمدة البالغ نحو 7.2 مليون طن متري، تمثل اليوريا 53% منها، والباقي مناصفة بين الأمونيا وثنائي فوسفات الأمونيوم. تعتمد المملكة العربية السعودية في الغالب على الواردات للاستهلاك المحلي من الخضروات. ولتجنب الاعتماد الكامل على واردات الخضروات، وضعت الحكومة السعودية سياسات تشجع المزارعين على زراعة المحاصيل التي تتطلب كميات أقل من المياه مقارنة بالمحاصيل التي تستهلك المزيد من المياه. وزاد إنتاج الخضروات من 174,026 زئبق/هكتار في عام 2016 إلى 176,524 زئبق/هكتار في عام 2018، وذلك بسبب تحسن ظروف المياه.

تؤدي زيادة زراعة محاصيل الخضروات (الطماطم) إلى زيادة الطلب على كبريتات الأمونيوم لأنها تساعد أيضًا في نمو النباتات عن طريق توفير النيتروجين. يتم تلبية الطلب المحلي على كبريتات الأمونيوم بشكل رئيسي من خلال الواردات. تعتبر شركة SafSulphur إحدى الشركات الرئيسية التي تقدم كبريتات الأمونيوم ذات الجودة العالية في المملكة العربية السعودية. وشهدت واردات كبريتات الأمونيوم في البلاد نمواً مطرداً خلال فترة المراجعة. على سبيل المثال، وفقًا لتجارة مركز التجارة الدولية، زادت واردات كبريتات الأمونيوم من 1,981 طنًا متريًا في عام 2019 إلى 2,126 طنًا متريًا في عام 2020، مما يشير إلى نمو السوق المحتمل في السنوات القادمة.

علاوة على ذلك، تريد الحكومة أن تحقق البلاد الاكتفاء الذاتي في إنتاج الخضروات، خاصة بعد الأزمة الغذائية التي حدثت قبل بضع سنوات. ونتيجة لذلك، من المتوقع أن يزداد الطلب على الأسمدة النيتروجينية مثل اليوريا في السنوات القادمة.

نظرة عامة على صناعة الأسمدة في المملكة العربية السعودية

يتميز سوق الأسمدة في المملكة العربية السعودية بطبيعته المعتدلة، حيث يمثل اللاعبون الرئيسيون 53.2% من حصة السوق. تعد الشركة السعودية للصناعات الأساسية (سابك)، وشركة معادن للفوسفات، والشركة العربية للخدمات الزراعية (أراسكو)، والشركة السعودية المتحدة للأسمدة (الأصميدة)، وشركة صاف للكبريت، من اللاعبين الرئيسيين في سوق الأسمدة بالمملكة العربية السعودية.

يركز اللاعبون المحليون والدوليون في السوق على استراتيجيات مثل زيادة الاستثمارات في البحث والتطوير، وإطلاق المنتجات، والتوسعات، والشراكات لتحسين حصتهم في السوق في المنطقة.

قادة سوق الأسمدة في المملكة العربية السعودية

-

Maaden Phosphate Co.

-

Saudi Basic Industries Corporation (SABIC)

-

Saudi United Fertilizer Company (Al-Asmida)

-

Saf Sulphur Company

-

Arabian Agricultural Services Co. (ARASCO)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسمدة في المملكة العربية السعودية

في يناير 2022، استحوذت شركة (سابك) للمغذيات الزراعية على مجموعة ETC (ETG) بحصة قدرها 49% في شركة ETG Inputs Holdco Limited مقابل قيمة صفقة تبلغ 320 مليون دولار أمريكي. وتأتي هذه الاتفاقية في إطار استراتيجية شركة (سابك) للمغذيات الزراعية لتكامل سلسلة القيمة وتوزيع أسواق المغذيات الزراعية.

في أكتوبر 2021، قامت شركة JAS Global Industries بتوسيع تواجدها في المملكة العربية السعودية من خلال افتتاح منشأة تصنيع جديدة في الرياض. يتيح هذا الاستثمار الاستراتيجي لشركة JAS توسيع تواجدها في المملكة بهدف تعزيز خدماتها في المملكة العربية السعودية.

تقرير سوق الأسمدة في المملكة العربية السعودية - جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.3 قيود السوق

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القدرة التفاوضية للمشترين / المستهلكين

4.4.3 تهديد المنتجات البديلة

4.4.4 تهديد الوافدين الجدد

4.4.5 شدة التنافس التنافسي

5. تجزئة السوق

5.1 يكتب

5.1.1 الأسمدة النيتروجينية

5.1.1.1 اليوريا

5.1.1.2 نترات الأمونيوم الكالسيوم

5.1.1.3 نترات الأمونيوم

5.1.1.4 كبريتات الامونيوم

5.1.1.5 الأمونيا اللامائية

5.1.1.6 الأسمدة النيتروجينية الأخرى

5.1.2 الأسمدة الفوسفاتية

5.1.2.1 فوسفات أحادي الأمونيوم (MAP)

5.1.2.2 ثنائي فوسفات الأمونيوم (DAP)

5.1.2.3 سوبر فوسفات مفرد (SSP)

5.1.2.4 ثلاثي سوبر فوسفات (TSP)

5.1.2.5 الأسمدة الفوسفاتية الأخرى

5.1.3 الأسمدة البوتاسيّة

5.1.3.1 موريات البوتاس (MOP)

5.1.3.2 كبريتات البوتاس (SOP)

5.1.4 الأسمدة الثانوية ذات المغذيات الكبيرة

5.1.5 الأسمدة ذات المغذيات الدقيقة

5.2 طلب

5.2.1 الحبوب والحبوب

5.2.2 البقوليات والبذور الزيتية

5.2.3 فواكه وخضراوات

5.2.4 أخرى نوع المحاصيل

6. مشهد تنافسي

6.1 الاستراتيجيات الأكثر اعتماداً

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 Maaden phosphate Co.

6.3.2 Saudi Basic Industries Corporation (SABIC)

6.3.3 Al-Jubail Fertilizer Company (AlBayroni)

6.3.4 Al-Tayseer Chemical Industry

6.3.5 Jas Global Industries

6.3.6 Arabian Agricultural Services Co. (ARASCO)

6.3.7 Saudi United Fertilizer Company (AlAsmida)

6.3.8 Takamul National Agriculture

6.3.9 Saf Sulphur Company

7. فرص السوق والاتجاه المستقبلي

8. تقييم تأثير فيروس كورونا (COVID-19) على السوق

تقسيم صناعة الأسمدة في المملكة العربية السعودية

يعرف الاتحاد الدولي للأسمدة الأسمدة بأنها أي مادة صلبة أو سائلة أو غازية تحتوي على واحد أو أكثر من المغذيات النباتية بكمية معروفة، والتي يتم تطبيقها على التربة مباشرة على النباتات، أو كمحاليل مائية مضافة (كما هو الحال في التسميد)، للحفاظ على خصوبة التربة، وتحسين نمو المحاصيل، والغلة، وجودة المحاصيل.

يتم تقسيم سوق الأسمدة في المملكة العربية السعودية حسب النوع (الأسمدة النيتروجينية والأسمدة الفوسفاتية والأسمدة البوتاسية والأسمدة الثانوية وأسمدة المغذيات الدقيقة) ونوع المحاصيل (الحبوب والحبوب والبقول والبذور الزيتية والمحاصيل التجارية والفواكه والخضروات وأنواع المحاصيل الأخرى). يقدم التقرير أحجام السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| يكتب | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| طلب | ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الأسمدة في المملكة العربية السعودية

ما حجم سوق الأسمدة في المملكة العربية السعودية؟

من المتوقع أن يصل حجم سوق الأسمدة في المملكة العربية السعودية إلى 694.74 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 7.40٪ ليصل إلى 992.75 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق الأسمدة في المملكة العربية السعودية؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الأسمدة في المملكة العربية السعودية إلى 694.74 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق الأسمدة في المملكة العربية السعودية؟

Maaden Phosphate Co.، Saudi Basic Industries Corporation (SABIC)، Saudi United Fertilizer Company (Al-Asmida)، Saf Sulphur Company، Arabian Agricultural Services Co. (ARASCO) هي الشركات الكبرى العاملة في سوق الأسمدة في المملكة العربية السعودية.

ما هي السنوات التي يغطيها سوق الأسمدة في المملكة العربية السعودية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الأسمدة في المملكة العربية السعودية بنحو 646.87 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق الأسمدة في المملكة العربية السعودية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأسمدة في المملكة العربية السعودية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الأسمدة في المملكة العربية السعودية

إحصائيات لحصة سوق الأسمدة في المملكة العربية السعودية وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل الأسمدة في المملكة العربية السعودية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.