حجم سوق الألبان في المملكة العربية السعودية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 6.04 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 7.37 مليار دولار أمريكي |

|

|

أكبر حصة حسب قناة التوزيع | خارج التجارة |

|

|

CAGR (2024 - 2029) | 3.87 % |

|

|

الأسرع نموًا حسب قناة التوزيع | خارج التجارة |

|

|

تركيز السوق | واسطة |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الألبان في المملكة العربية السعودية

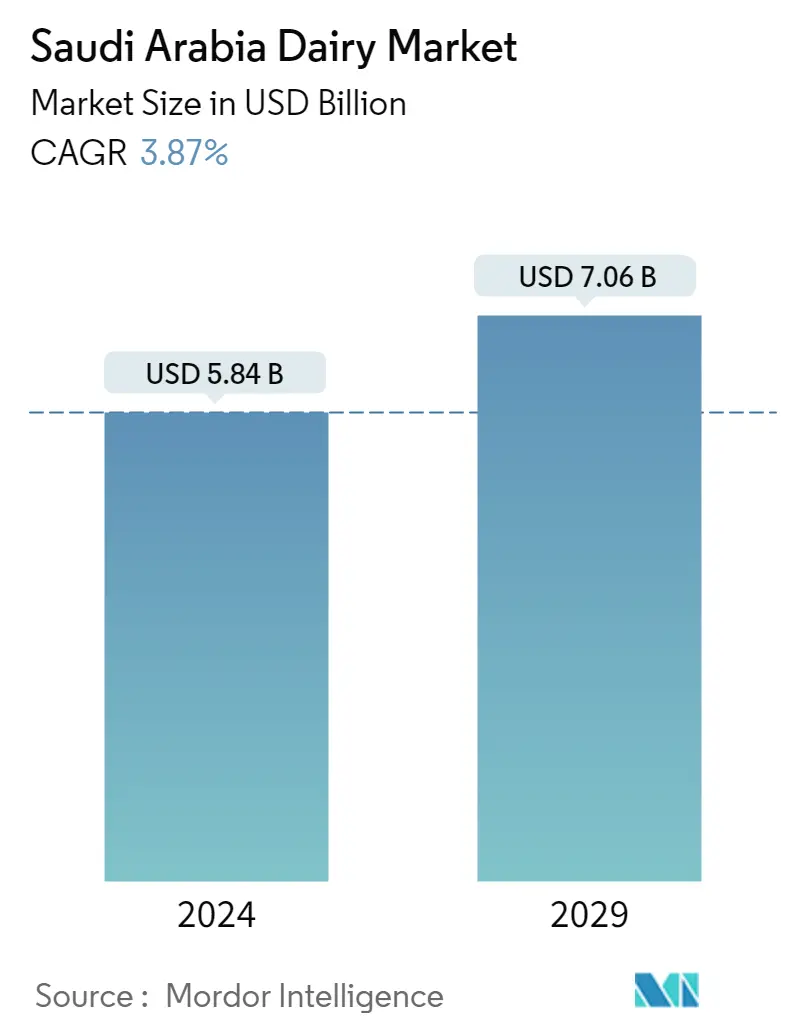

يقدر حجم سوق الألبان في المملكة العربية السعودية بنحو 5.84 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 7.06 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.87٪ خلال الفترة المتوقعة (2024-2029).

سلاسل السوبر ماركت والهايبر ماركت الشهيرة القادمة في البلاد، مما يثبت ارتفاع الاستهلاك من خلال القناة

- ومن بين جميع قنوات التوزيع، يهيمن قطاع المنتجات غير التجارية على سوق الألبان في المملكة العربية السعودية. استحوذت محلات السوبر ماركت والهايبر ماركت على معظم الحصة في قطاع التجارة غير التجارية. وفي عام 2022، استحوذت محلات السوبر ماركت والهايبر ماركت على 61.92% من حصة القيمة. ويرجع ذلك إلى الاختراق القوي للسلاسل الشهيرة مثل كارفور، وسبينيز، ولولو، وهايبر باندا، التي توفر مجموعة من منتجات الألبان المستوردة والمحلية.

- هناك طلب متزايد على الوصفات المعتمدة على منتجات الألبان من قنوات الخدمات الغذائية، مما يعزز نمو السوق. من المتوقع أن تنمو مبيعات الألبان في قناة التجارة بمقدار 6,042.2 مليون دولار أمريكي في عام 2025، ارتفاعًا من 5,332.1 مليون دولار أمريكي في عام 2021. ويُعزى النمو في هذا القطاع إلى استهلاك الأطعمة المعدة بعيدًا عن المنزل أثناء تناول الطعام بالخارج في أحد المطاعم أو طلب الوجبات السريعة.. وفي عام 2023، من المتوقع أن ينفق 41% من المستهلكين في المملكة العربية السعودية على تناول الطعام بالخارج. وفي عام 2021، يتناول أكثر من 90% من سكان الرياض البالغ عددهم 7.8 مليون نسمة الطعام في الخارج مرة واحدة على الأقل كل أسبوع. يبلغ متوسط الإنفاق الشهري على تناول الطعام بالخارج في أحد المطاعم أو طلب التوصيل 1,330 ريال سعودي (355 دولارًا أمريكيًا).

- يعد العدد المتزايد لمستخدمي الإنترنت في المنطقة أحد العوامل الرئيسية التي تدفع المبيعات عبر الإنترنت لمنتجات الألبان خلال فترة التوقعات. وفي يناير 2023، كان هناك 36.31 مليون مستخدم للإنترنت في المملكة العربية السعودية. بلغ معدل انتشار الإنترنت في المملكة العربية السعودية 99% من إجمالي السكان في بداية عام 2023. وبين عامي 2022 و2023، كان هناك نمو قدره 539 ألف (+1.5%) مستخدم للإنترنت في المملكة العربية السعودية.

- ومن بين جميع منتجات الألبان، استأثر الحليب بأغلبية الحصة في قنوات البيع بالتجزئة بشكل عام. وفي عام 2022، شكل الحليب 30.6% من إجمالي الفئة. وجاء الجبن في المركز الثاني بنسبة 24.3% من حصة القيمة.

اتجاهات سوق الألبان في المملكة العربية السعودية

- وتعزى زيادة الإنتاج إلى الجهود المبذولة لتحسين ممارسات تربية الحيوانات لزيادة إنتاج الألبان

- إن ميل المستهلكين نحو الوجبات الخفيفة التي تحتوي على الجبن يؤدي إلى تعزيز إنتاج الجبن في سوق الألبان في المملكة العربية السعودية

- تدعم ظروف الاقتصاد الكلي والإصلاحات الحكومية وزيادة توافر منتجات الألبان والطلب عليها في المملكة العربية السعودية إنتاج الحليب في البلاد

نظرة عامة على صناعة الألبان في المملكة العربية السعودية

يتم توحيد سوق الألبان في المملكة العربية السعودية بشكل معتدل، حيث تحتل الشركات الخمس الكبرى 51.94٪. واللاعبون الرئيسيون في هذا السوق هم شركة المراعي، وشركة آرلا للأغذية، ودانون إس إيه، والشركة السعودية لمنتجات الألبان والأغذية (سدافكو)، والشركة الوطنية للتنمية الزراعية (نادك) (مرتبة أبجديًا).

قادة سوق الألبان في المملكة العربية السعودية

Almarai Company

Arla Foods AmbA

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include Al-Othman Holding Company, BEL SA, Fonterra Co-operative Group Limited, Groupe Lactalis, Nestlé SA.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الألبان في المملكة العربية السعودية

- مايو 2022 أعلنت الشركة السعودية لمنتجات الألبان والأغذية (سدافكو) عن إنشاء مستودع مبيعات جديد في مدينة مكة المكرمة بالمملكة العربية السعودية.

- أغسطس 2021 كجزء من التوسعة، افتتحت الشركة السعودية لمنتجات الألبان والأغذية مصنعًا للآيس كريم في جدة.

- يونيو 2021 اشترت شركة المراعي، شركة الألبان المعروفة في الشرق الأوسط، منشأة إنتاج شركة بن غاطي لتصنيع المشروبات في الإمارات العربية المتحدة مقابل 215 مليون درهم إماراتي (58.54 مليون دولار أمريكي) لتوسيع نطاق منتجاتها. ومن المتوقع أن يؤدي هذا الاستحواذ إلى تعزيز قدرة المراعي على خدمة عملائها من خلال زيادة مجموعة منتجات المشروبات في المنطقة.

تقرير سوق الألبان في المملكة العربية السعودية - جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 نصيب الفرد من الاستهلاك

-

4.2 إنتاج المواد الخام/السلع الأساسية

- 4.2.1 سمنة

- 4.2.2 جبنه

- 4.2.3 لبن

-

4.3 الإطار التنظيمي

- 4.3.1 المملكة العربية السعودية

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 فئة

- 5.1.1 سمنة

- 5.1.1.1 حسب نوع المنتج

- 5.1.1.1.1 زبدة مثقفة

- 5.1.1.1.2 زبدة غير مثقفة

- 5.1.2 جبنه

- 5.1.2.1 حسب نوع المنتج

- 5.1.2.1.1 الجبن الطبيعي

- 5.1.2.1.2 الجبن المطبوخ

- 5.1.3 كريم

- 5.1.3.1 حسب نوع المنتج

- 5.1.3.1.1 كريمة مضاعفة

- 5.1.3.1.2 كريم وحيد

- 5.1.3.1.3 كريمة الخفق

- 5.1.3.1.4 آحرون

- 5.1.4 حلويات الألبان

- 5.1.4.1 حسب نوع المنتج

- 5.1.4.1.1 كعك الجبن

- 5.1.4.1.2 الحلويات المجمدة

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 الرغاوي

- 5.1.4.1.5 آحرون

- 5.1.5 لبن

- 5.1.5.1 حسب نوع المنتج

- 5.1.5.1.1 لبن مكثف

- 5.1.5.1.2 الحليب المنكه

- 5.1.5.1.3 حليب طازج

- 5.1.5.1.4 الحليب المجفف

- 5.1.5.1.5 الحليب المعقم

- 5.1.6 مشروبات الحليب الحامض

- 5.1.7 زبادي

- 5.1.7.1 حسب نوع المنتج

- 5.1.7.1.1 الزبادي المنكه

- 5.1.7.1.2 الزبادي بدون نكهة

-

5.2 قناة توزيع

- 5.2.1 خارج التجارة

- 5.2.1.1 المتاجر

- 5.2.1.2 البيع بالتجزئة أونلاين

- 5.2.1.3 تجار التجزئة المتخصصة

- 5.2.1.4 السوبر ماركت والهايبر ماركت

- 5.2.1.5 أخرى (نوادي المستودعات، محطات الوقود، الخ.)

- 5.2.2 على التجارة

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Al-Othman Holding Company

- 6.4.2 Almarai Company

- 6.4.3 Arla Foods AmbA

- 6.4.4 BEL SA

- 6.4.5 Danone SA

- 6.4.6 Fonterra Co-operative Group Limited

- 6.4.7 Groupe Lactalis

- 6.4.8 Nestlé SA

- 6.4.9 Saudia Dairy and Foodstuff Company (SADAFCO)

- 6.4.10 The National Agricultural Development Company (NADEC)

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين لمنتجات الألبان والألبان البديلة

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تقسيم صناعة الألبان في المملكة العربية السعودية

يتم تغطية الزبدة والجبن والقشدة وحلويات الألبان والحليب ومشروبات الحليب الحامض واللبن كقطاعات حسب الفئة. تتم تغطية التجارة خارج التجارة والتداول كقطاعات حسب قناة التوزيع.

- ومن بين جميع قنوات التوزيع، يهيمن قطاع المنتجات غير التجارية على سوق الألبان في المملكة العربية السعودية. استحوذت محلات السوبر ماركت والهايبر ماركت على معظم الحصة في قطاع التجارة غير التجارية. وفي عام 2022، استحوذت محلات السوبر ماركت والهايبر ماركت على 61.92% من حصة القيمة. ويرجع ذلك إلى الاختراق القوي للسلاسل الشهيرة مثل كارفور، وسبينيز، ولولو، وهايبر باندا، التي توفر مجموعة من منتجات الألبان المستوردة والمحلية.

- هناك طلب متزايد على الوصفات المعتمدة على منتجات الألبان من قنوات الخدمات الغذائية، مما يعزز نمو السوق. من المتوقع أن تنمو مبيعات الألبان في قناة التجارة بمقدار 6,042.2 مليون دولار أمريكي في عام 2025، ارتفاعًا من 5,332.1 مليون دولار أمريكي في عام 2021. ويُعزى النمو في هذا القطاع إلى استهلاك الأطعمة المعدة بعيدًا عن المنزل أثناء تناول الطعام بالخارج في أحد المطاعم أو طلب الوجبات السريعة.. وفي عام 2023، من المتوقع أن ينفق 41% من المستهلكين في المملكة العربية السعودية على تناول الطعام بالخارج. وفي عام 2021، يتناول أكثر من 90% من سكان الرياض البالغ عددهم 7.8 مليون نسمة الطعام في الخارج مرة واحدة على الأقل كل أسبوع. يبلغ متوسط الإنفاق الشهري على تناول الطعام بالخارج في أحد المطاعم أو طلب التوصيل 1,330 ريال سعودي (355 دولارًا أمريكيًا).

- يعد العدد المتزايد لمستخدمي الإنترنت في المنطقة أحد العوامل الرئيسية التي تدفع المبيعات عبر الإنترنت لمنتجات الألبان خلال فترة التوقعات. وفي يناير 2023، كان هناك 36.31 مليون مستخدم للإنترنت في المملكة العربية السعودية. بلغ معدل انتشار الإنترنت في المملكة العربية السعودية 99% من إجمالي السكان في بداية عام 2023. وبين عامي 2022 و2023، كان هناك نمو قدره 539 ألف (+1.5%) مستخدم للإنترنت في المملكة العربية السعودية.

- ومن بين جميع منتجات الألبان، استأثر الحليب بأغلبية الحصة في قنوات البيع بالتجزئة بشكل عام. وفي عام 2022، شكل الحليب 30.6% من إجمالي الفئة. وجاء الجبن في المركز الثاني بنسبة 24.3% من حصة القيمة.

| سمنة | حسب نوع المنتج | زبدة مثقفة |

| زبدة غير مثقفة | ||

| جبنه | حسب نوع المنتج | الجبن الطبيعي |

| الجبن المطبوخ | ||

| كريم | حسب نوع المنتج | كريمة مضاعفة |

| كريم وحيد | ||

| كريمة الخفق | ||

| آحرون | ||

| حلويات الألبان | حسب نوع المنتج | كعك الجبن |

| الحلويات المجمدة | ||

| بوظة | ||

| الرغاوي | ||

| آحرون | ||

| لبن | حسب نوع المنتج | لبن مكثف |

| الحليب المنكه | ||

| حليب طازج | ||

| الحليب المجفف | ||

| الحليب المعقم | ||

| مشروبات الحليب الحامض | ||

| زبادي | حسب نوع المنتج | الزبادي المنكه |

| الزبادي بدون نكهة |

| خارج التجارة | المتاجر |

| البيع بالتجزئة أونلاين | |

| تجار التجزئة المتخصصة | |

| السوبر ماركت والهايبر ماركت | |

| أخرى (نوادي المستودعات، محطات الوقود، الخ.) | |

| على التجارة |

| فئة | سمنة | حسب نوع المنتج | زبدة مثقفة |

| زبدة غير مثقفة | |||

| جبنه | حسب نوع المنتج | الجبن الطبيعي | |

| الجبن المطبوخ | |||

| كريم | حسب نوع المنتج | كريمة مضاعفة | |

| كريم وحيد | |||

| كريمة الخفق | |||

| آحرون | |||

| حلويات الألبان | حسب نوع المنتج | كعك الجبن | |

| الحلويات المجمدة | |||

| بوظة | |||

| الرغاوي | |||

| آحرون | |||

| لبن | حسب نوع المنتج | لبن مكثف | |

| الحليب المنكه | |||

| حليب طازج | |||

| الحليب المجفف | |||

| الحليب المعقم | |||

| مشروبات الحليب الحامض | |||

| زبادي | حسب نوع المنتج | الزبادي المنكه | |

| الزبادي بدون نكهة | |||

| قناة توزيع | خارج التجارة | المتاجر | |

| البيع بالتجزئة أونلاين | |||

| تجار التجزئة المتخصصة | |||

| السوبر ماركت والهايبر ماركت | |||

| أخرى (نوادي المستودعات، محطات الوقود، الخ.) | |||

| على التجارة | |||

تعريف السوق

- سمنة - الزبدة عبارة عن مستحلب صلب ذو لون أصفر إلى أبيض يتكون من كريات دهنية وماء وأملاح غير عضوية يتم إنتاجها عن طريق طحن الكريمة من حليب البقر

- ألبان - تشمل منتجات الألبان الحليب وأي من الأطعمة المصنوعة من الحليب، بما في ذلك الزبدة والجبن والآيس كريم والزبادي والحليب المكثف والمجفف.

- الحلويات المجمدة - حلوى الألبان المجمدة تعني وتشمل المنتجات التي تحتوي على حليب أو قشدة ومكونات أخرى مجمدة أو شبه مجمدة قبل الاستهلاك، مثل الحليب المثلج أو الشربات، بما في ذلك حلويات الألبان المجمدة لأغراض غذائية خاصة، والسوربيه

- مشروبات الحليب الحامض - اللبن الرائب هو حليب سميك ومتخثر، ذو طعم حامض، يتم الحصول عليه من تخمير الحليب. وقد تم أخذ مشروبات الحليب الحامض مثل الكفير واللبن واللبن في الاعتبار في الدراسة

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءًا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التوقعات لكل بلد.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. ويتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة عن السوق الذي تمت دراسته

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك