حجم سوق حافلات الأقمار الصناعية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 21.5 Billion |

|

|

حجم السوق (2029) | USD 43.54 Billion |

|

|

أكبر حصة حسب فئة المدار | ليو |

|

|

CAGR (2024 - 2029) | 17.37 % |

|

|

أكبر حصة حسب المنطقة | أمريكا الشمالية |

|

|

تركيز السوق | عالي |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق حافلات الأقمار الصناعية

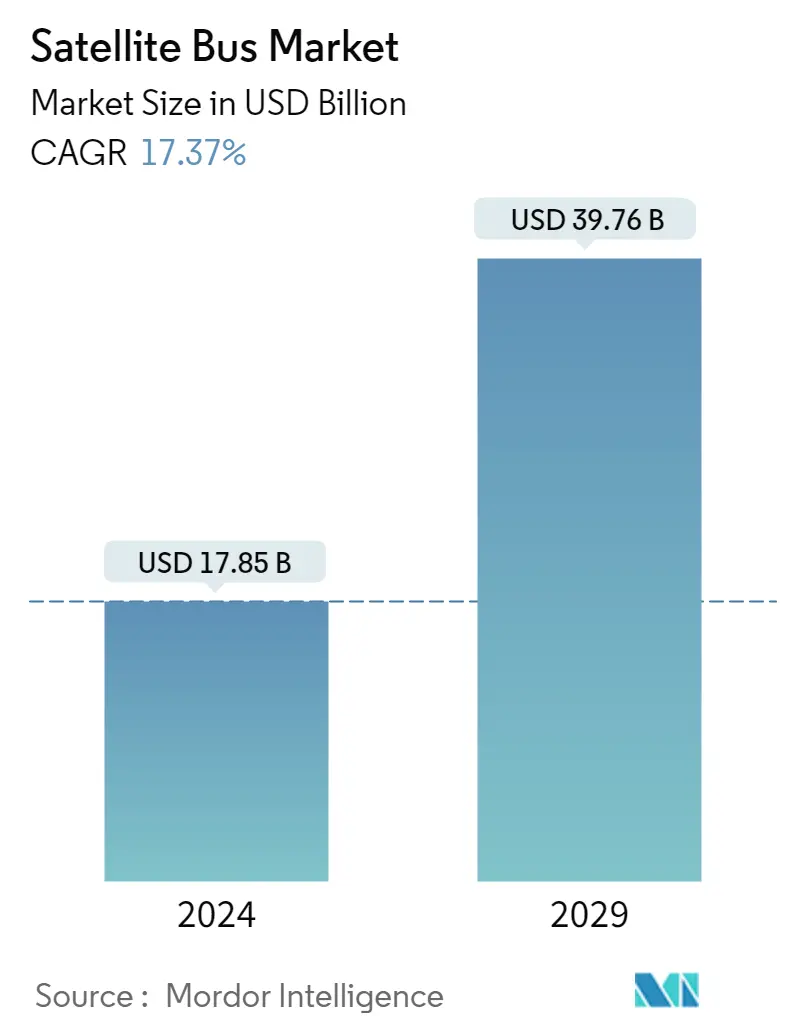

يقدر حجم سوق حافلات الأقمار الصناعية بـ 17.85 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 39.76 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 17.37٪ خلال الفترة المتوقعة (2024-2029).

تساعد الفعالية من حيث التكلفة وأوقات النشر الأسرع والقدرات المتقدمة للأقمار الصناعية LEO على نمو السوق

- يعتمد سوق حافلات الأقمار الصناعية على الطلب المتزايد على الخدمات المعتمدة على الأقمار الصناعية، مع تطبيقات تتراوح بين الاتصالات والملاحة والاستشعار عن بعد والبحث العلمي. إن الطلب على حلول فعالة من حيث التكلفة وأوقات نشر أسرع وقدرات متقدمة يدفع إلى تطوير حلول مبتكرة لحافلات الأقمار الصناعية للأقمار الصناعية LEO وMEO وGEO.

- الأقمار الصناعية LEO مطلوبة لتطبيقات مثل مراقبة الأرض والاستشعار عن بعد والبحث العلمي. بالنسبة للأقمار الصناعية LEO، تقدم العديد من الشركات مجموعة من حلول الحافلات، بما في ذلك Boeing 502 Phoenix، وLockheed Martin LM 400، وNorthrop Grumman GeoStar-3. تم تصميم هذه الحافلات لدعم مجموعة من تطبيقات المدار الأرضي المنخفض، مثل مراقبة الأرض والاستشعار عن بعد والبحث العلمي.

- تُستخدم الأقمار الصناعية MEO لتطبيقات مثل الاتصالات والملاحة. الطلب على سواتل MEO مدفوع بالحاجة إلى تحسين قدرات الملاحة وتقنيات التصوير المتقدمة. تقدم شركات مثل Airbus Defense and Space وBoeing وLockheed Martin حلولاً متقدمة لمهام الاتصالات والملاحة، بما في ذلك Airbus Eurostar Neo وBoeing 702MP وLockheed Martin LM 2100.

- الطلب على الأقمار الصناعية المستقرة بالنسبة إلى الأرض مدفوع بالحاجة إلى نقل بيانات عالي السعة، وتغطية عالمية، وقدرات بث عالية الجودة. بالنسبة لمدار GEO، فإن اللاعبين الرئيسيين في السوق هم Boeing وLockheed Martin وMaxar Technologies. وتقدم هذه الشركات حلولاً مبتكرة لمهمات الاتصالات والبث، بما في ذلك طائرات Boeing 702، وLockheed Martin A2100، وMaxar Technologies 1300-class. تم تصميم هذه الحافلات لتوفير خدمة مستقرة وطويلة الأمد للخدمات المعتمدة على الأقمار الصناعية

وكان للزيادة في عدد الأقمار الصناعية التي تم تصنيعها وإطلاقها تأثير إيجابي على السوق

- يعد سوق تصنيع الأقمار الصناعية العالمي صناعة ديناميكية وسريعة التغير وتلعب دورًا مهمًا في المجتمع الحديث. تشمل هذه الصناعة شركات تقوم بتصميم وتصنيع وإطلاق مجموعة واسعة من الأقمار الصناعية، بدءًا من المكعبات الصغيرة وحتى الأقمار الصناعية الكبيرة لمراقبة الأرض والاتصالات.

- تعتمد هذه الصناعة على عوامل مختلفة، بما في ذلك الطلب المتزايد على خدمات الأقمار الصناعية مثل الاتصالات والملاحة ومراقبة الأرض، وزيادة إمكانية الوصول إلى الفضاء للمؤسسات العامة والخاصة. ونتيجة لذلك، شهدت الصناعة نموًا كبيرًا في السنوات الأخيرة، مع دخول لاعبين جدد إلى السوق وتوسيع الشركات القائمة لقدراتها.

- يعد تصنيع الأقمار الصناعية عملية معقدة تشتمل على العديد من التقنيات، بما في ذلك المواد المتقدمة والإلكترونيات والبرمجيات. ويجب أن يكون لدى الشركات في هذا المجال فهم عميق لهذه التقنيات وأن تكون قادرة على دمجها في أنظمة متطورة يمكنها تحمل الظروف القاسية للفضاء. تشمل الشركات المصنعة الكبرى للأقمار الصناعية إيرباص للدفاع والفضاء، وشركة بوينغ، ولوكهيد مارتن، وتاليس ألينيا سبيس.

- تعد أمريكا الشمالية وأوروبا من الأسواق الأكثر رسوخًا في الصناعة، في حين تعد منطقة آسيا والمحيط الهادئ سوقًا أكثر ربحية لفرص النمو. وفي الفترة من 2017 إلى مايو 2022، تم تصنيع وإطلاق حوالي 4300 قمر صناعي على مستوى العالم. من المتوقع أن ينمو سوق تصنيع الأقمار الصناعية العالمي ويبتكر مع نمو الطلب على خدمات الأقمار الصناعية وتوسيع الوصول إلى الفضاء.

اتجاهات سوق حافلات الأقمار الصناعية العالمية

- يتزايد الطلب على تصغير الأقمار الصناعية في جميع أنحاء العالم

نظرة عامة على صناعة حافلات الأقمار الصناعية

تم توحيد سوق حافلات الأقمار الصناعية إلى حد ما، حيث تستحوذ الشركات الخمس الكبرى على 71%. اللاعبون الرئيسيون في هذا السوق هم شركة إيرباص إس إي، وشركة هانيويل إنترناشيونال، وشركة لوكهيد مارتن، وشركة نورثروب جرومان، وتاليس (مرتبة أبجديًا).

قادة سوق حافلات الأقمار الصناعية

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, OHB SE, Sierra Nevada Corporation.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الحافلات الفضائية

- أكتوبر 2020 قامت NanoAvionics بتوسيع تواجدها في المملكة المتحدة من خلال بدء العمليات في منشأتها الجديدة في باسينجستوك لتجميع الأقمار الصناعية وتكاملها واختبارها (AIT)، بالإضافة إلى أنشطة المبيعات والدعم الفني والبحث والتطوير.

- أغسطس 2020 قدمت شركة SNC منصتين قمريتين جديدتين لعروض مركباتها الفضائية، ناقلة الأقمار الصناعية SN-200M، المصممة للمدار الأرضي المتوسط (MEO)، وSN-1000.

- يوليو 2020 حصلت شركة SNC على عقد من وحدة الابتكار الدفاعي (DIU) لإعادة استخدام مركبة النقل Shooting Star الخاصة بها إلى موقع مداري بدون طيار، وهي مساحة قابلة للتطوير ومستقلة.

تقرير سوق حافلات الأقمار الصناعية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 تصغير الأقمار الصناعية

- 4.2 كتلة القمر الصناعي

- 4.3 الإنفاق على البرامج الفضائية

-

4.4 الإطار التنظيمي

- 4.4.1 عالمي

- 4.4.2 أستراليا

- 4.4.3 البرازيل

- 4.4.4 كندا

- 4.4.5 الصين

- 4.4.6 فرنسا

- 4.4.7 ألمانيا

- 4.4.8 الهند

- 4.4.9 إيران

- 4.4.10 اليابان

- 4.4.11 نيوزيلندا

- 4.4.12 روسيا

- 4.4.13 سنغافورة

- 4.4.14 كوريا الجنوبية

- 4.4.15 الإمارات العربية المتحدة

- 4.4.16 المملكة المتحدة

- 4.4.17 الولايات المتحدة

- 4.5 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 طلب

- 5.1.1 تواصل

- 5.1.2 مراقبة الأرض

- 5.1.3 ملاحة

- 5.1.4 مراقبة الفضاء

- 5.1.5 آحرون

-

5.2 كتلة القمر الصناعي

- 5.2.1 10-100 كجم

- 5.2.2 100-500 كجم

- 5.2.3 500-1000 كجم

- 5.2.4 أقل من 10 كجم

- 5.2.5 فوق 1000 كجم

-

5.3 فئة المدار

- 5.3.1 جغرافي

- 5.3.2 ليو

- 5.3.3 مِلكِي

-

5.4 المستخدم النهائي

- 5.4.1 تجاري

- 5.4.2 الحكومة العسكرية

- 5.4.3 آخر

-

5.5 منطقة

- 5.5.1 آسيا والمحيط الهادئ

- 5.5.2 أوروبا

- 5.5.3 أمريكا الشمالية

- 5.5.4 باقي العالم

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Airbus SE

- 6.4.2 Ball Corporation

- 6.4.3 Honeywell International Inc.

- 6.4.4 Lockheed Martin Corporation

- 6.4.5 Nano Avionics

- 6.4.6 NEC

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Thales

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للأقمار الصناعية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- الأقمار الصناعية المصغرة (أقل من 10 كجم)، عدد عمليات الإطلاق، عالميًا، 2017 - 2022

- شكل 2:

- كتلة الأقمار الصناعية (فوق 10 كجم) عالميًا، عدد الأقمار الصناعية المطلقة، عالميًا، 2017 - 2022

- شكل 3:

- الإنفاق على البرامج الفضائية عالميًا، بالدولار الأمريكي، عالميًا، 2017 - 2022

- شكل 4:

- السوق العالمية لحافلات الأقمار الصناعية، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 5:

- قيمة سوق حافلات الأقمار الصناعية حسب التطبيق، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 6:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب التطبيق،٪، عالميًا، 2017 مقابل 2023 مقابل 2029

- شكل 7:

- قيمة سوق الاتصالات، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 8:

- قيمة سوق مراقبة الأرض، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 9:

- قيمة سوق الملاحة، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 10:

- قيمة سوق المراقبة الفضائية، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 11:

- قيمة الأسواق الأخرى، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 12:

- قيمة سوق حافلات الأقمار الصناعية حسب كتلة الأقمار الصناعية، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب كتلة الأقمار الصناعية،٪، عالميًا، 2017 مقابل 2023 مقابل 2029

- شكل 14:

- قيمة السوق من 10 إلى 100 كجم، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 15:

- قيمة السوق من 100 إلى 500 كجم، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 16:

- قيمة السوق من 500 إلى 1000 كجم، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 17:

- قيمة أقل من 10 كجم في السوق، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 18:

- قيمة السوق فوق 1000 كجم، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 19:

- قيمة سوق حافلات الأقمار الصناعية حسب فئة أوربت، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 20:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب فئة أوربت،٪، عالميًا، 2017 مقابل 2023 مقابل 2029

- شكل 21:

- قيمة السوق الجغرافية، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 22:

- قيمة سوق ليو، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 23:

- قيمة سوق MEO، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 24:

- قيمة سوق حافلات الأقمار الصناعية حسب المستخدم النهائي، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق حافلات الأقمار الصناعية من قبل المستخدم النهائي،٪، عالميًا، 2017 مقابل 2023 مقابل 2029

- شكل 26:

- قيمة السوق التجارية، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 27:

- قيمة السوق العسكرية والحكومية، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 28:

- قيمة الأسواق الأخرى، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 29:

- قيمة سوق حافلات الأقمار الصناعية حسب المنطقة، بالدولار الأمريكي، عالميًا، 2017 - 2029

- شكل 30:

- حصة القيمة من سوق الحافلات الفضائية حسب المنطقة،٪، عالميًا، 2017 مقابل 2023 مقابل 2029

- شكل 31:

- قيمة سوق الحافلات الفضائية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 32:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب التطبيق،٪، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 33:

- قيمة سوق حافلات الأقمار الصناعية، بالدولار الأمريكي، وأوروبا، 2017 - 2029

- شكل 34:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب التطبيق،٪، أوروبا، 2017 - 2029

- شكل 35:

- قيمة سوق حافلات الأقمار الصناعية، بالدولار الأمريكي، أمريكا الشمالية، 2017 - 2029

- شكل 36:

- حصة القيمة من سوق حافلات الأقمار الصناعية حسب التطبيق،٪، أمريكا الشمالية، 2017 - 2029

- شكل 37:

- قيمة سوق الحافلات الفضائية، بالدولار الأمريكي، في بقية أنحاء العالم، 2017 - 2029

- شكل 38:

- حصة القيمة من سوق الحافلات الفضائية حسب التطبيق،٪، بقية العالم، 2017 - 2029

- شكل 39:

- عدد التحركات الإستراتيجية للشركات الأكثر نشاطًا، في السوق العالمية لحافلات الأقمار الصناعية، الكل، 2017 - 2029

- شكل 40:

- إجمالي عدد التحركات الإستراتيجية للشركات، في السوق العالمية لحافلات الأقمار الصناعية، الكل، 2017 - 2029

- شكل 41:

- الحصة السوقية لسوق حافلات الأقمار الصناعية العالمية،٪، الكل، 2022

تجزئة صناعة الحافلات الفضائية

يتم تغطية الاتصالات ومراقبة الأرض والملاحة ومراقبة الفضاء وغيرها كقطاعات حسب التطبيق. 10-100 كجم، 100-500 كجم، 500-1000 كجم، أقل من 10 كجم، أكثر من 1000 كجم يتم تغطيتها كقطاعات بواسطة كتلة القمر الصناعي. يتم تغطية GEO وLEO وMEO كقطاعات حسب فئة المدار. تتم تغطية القطاعات التجارية والعسكرية والحكومية كقطاعات بواسطة المستخدم النهائي. تتم تغطية منطقة آسيا والمحيط الهادئ وأوروبا وأمريكا الشمالية كقطاعات حسب المنطقة.

- يعتمد سوق حافلات الأقمار الصناعية على الطلب المتزايد على الخدمات المعتمدة على الأقمار الصناعية، مع تطبيقات تتراوح بين الاتصالات والملاحة والاستشعار عن بعد والبحث العلمي. إن الطلب على حلول فعالة من حيث التكلفة وأوقات نشر أسرع وقدرات متقدمة يدفع إلى تطوير حلول مبتكرة لحافلات الأقمار الصناعية للأقمار الصناعية LEO وMEO وGEO.

- الأقمار الصناعية LEO مطلوبة لتطبيقات مثل مراقبة الأرض والاستشعار عن بعد والبحث العلمي. بالنسبة للأقمار الصناعية LEO، تقدم العديد من الشركات مجموعة من حلول الحافلات، بما في ذلك Boeing 502 Phoenix، وLockheed Martin LM 400، وNorthrop Grumman GeoStar-3. تم تصميم هذه الحافلات لدعم مجموعة من تطبيقات المدار الأرضي المنخفض، مثل مراقبة الأرض والاستشعار عن بعد والبحث العلمي.

- تُستخدم الأقمار الصناعية MEO لتطبيقات مثل الاتصالات والملاحة. الطلب على سواتل MEO مدفوع بالحاجة إلى تحسين قدرات الملاحة وتقنيات التصوير المتقدمة. تقدم شركات مثل Airbus Defense and Space وBoeing وLockheed Martin حلولاً متقدمة لمهام الاتصالات والملاحة، بما في ذلك Airbus Eurostar Neo وBoeing 702MP وLockheed Martin LM 2100.

- الطلب على الأقمار الصناعية المستقرة بالنسبة إلى الأرض مدفوع بالحاجة إلى نقل بيانات عالي السعة، وتغطية عالمية، وقدرات بث عالية الجودة. بالنسبة لمدار GEO، فإن اللاعبين الرئيسيين في السوق هم Boeing وLockheed Martin وMaxar Technologies. وتقدم هذه الشركات حلولاً مبتكرة لمهمات الاتصالات والبث، بما في ذلك طائرات Boeing 702، وLockheed Martin A2100، وMaxar Technologies 1300-class. تم تصميم هذه الحافلات لتوفير خدمة مستقرة وطويلة الأمد للخدمات المعتمدة على الأقمار الصناعية

| طلب | تواصل |

| مراقبة الأرض | |

| ملاحة | |

| مراقبة الفضاء | |

| آحرون | |

| كتلة القمر الصناعي | 10-100 كجم |

| 100-500 كجم | |

| 500-1000 كجم | |

| أقل من 10 كجم | |

| فوق 1000 كجم | |

| فئة المدار | جغرافي |

| ليو | |

| مِلكِي | |

| المستخدم النهائي | تجاري |

| الحكومة العسكرية | |

| آخر | |

| منطقة | آسيا والمحيط الهادئ |

| أوروبا | |

| أمريكا الشمالية | |

| باقي العالم |

تعريف السوق

- طلب - يتم تصنيف التطبيقات أو الأغراض المختلفة للأقمار الصناعية إلى الاتصالات ومراقبة الأرض ومراقبة الفضاء والملاحة وغيرها. الأغراض المذكورة هي تلك التي أبلغ عنها مشغل القمر الصناعي ذاتيًا.

- المستخدم النهائي - يتم وصف المستخدمين الأساسيين أو المستخدمين النهائيين للقمر الصناعي على أنهم مدنيون (أكاديميون، هواة)، تجاريون، حكوميون (أرصاد جوية، علمية، إلخ)، وعسكريون. يمكن أن تكون الأقمار الصناعية متعددة الاستخدامات، سواء للتطبيقات التجارية أو العسكرية.

- إطلاق مركبة MTOW - تعني مركبة الإطلاق MTOW (الوزن الأقصى للإقلاع) الحد الأقصى لوزن مركبة الإطلاق أثناء الإقلاع، بما في ذلك وزن الحمولة والمعدات والوقود.

- فئة المدار - وتنقسم مدارات الأقمار الصناعية إلى ثلاث فئات واسعة وهي GEO، LEO، وMEO. الأقمار الصناعية في المدارات الإهليلجية لها أوج وحضيض تختلف اختلافًا كبيرًا عن بعضها البعض، وتصنف مدارات الأقمار الصناعية ذات الانحراف المركزي 0.14 وأعلى على أنها إهليلجية.

- تقنية الدفع - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- كتلة القمر الصناعي - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- النظام الفرعي للأقمار الصناعية - يتم تضمين جميع المكونات والأنظمة الفرعية التي تشمل الوقود الدافع والحافلات والألواح الشمسية والأجهزة الأخرى للأقمار الصناعية ضمن هذا القطاع.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تم تقديم تقديرات حجم السوق للسنوات التاريخية والمتوقعة من حيث الإيرادات والحجم. بالنسبة لتحويل المبيعات إلى حجم، يظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التنبؤ لكل بلد، ولا يعد التضخم جزءًا من التسعير.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.