| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| حجم السوق (2024) | USD 37.72 Billion |

| حجم السوق (2029) | USD 49.60 Billion |

| CAGR (2024 - 2029) | 5.63 % |

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل السوق للوجستيات الطرف الثالث (3PL) في روسيا

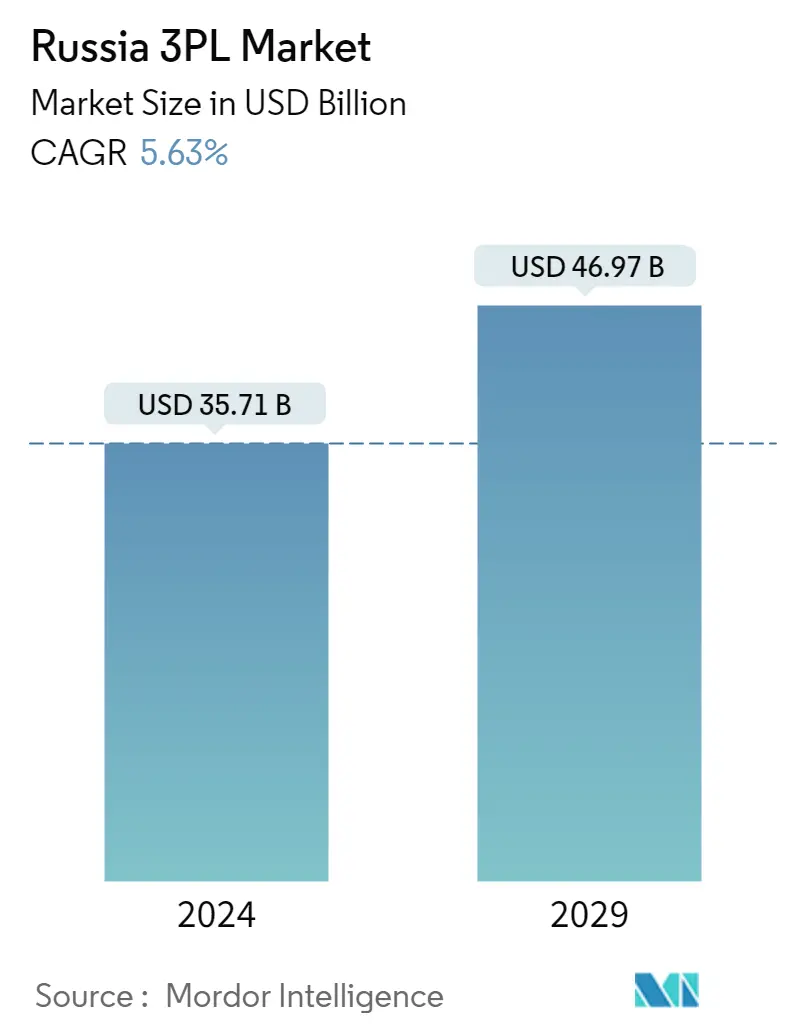

يُقدر حجم سوق 3PL في روسيا بنحو 35.71 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 46.97 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.63٪ خلال الفترة المتوقعة (2024-2029).

- لقد أثر الصراع الروسي الأوكراني على سوق 3PL على كافة المستويات. بدأت آثار الوباء على سعة المستودعات وتوافر الحاويات في التلاشي مؤخرًا عندما بدأت الحرب بين روسيا وأوكرانيا في التأثير على الصناعة. أعاقت الحرب تدفق البضائع وأدت إلى زيادة التكاليف ونقص المنتجات. وأدت اضطرابات سلسلة التوريد إلى زيادة رسوم الشحن، وخلق نقص في الحاويات، وتقليل توافر مساحة التخزين.

- وفقًا للخبراء، يمثل قطاع الخدمات اللوجستية في روسيا أكثر من 15% من الاقتصاد بينما يمثل سوق الخدمات اللوجستية الثالثة أقل من 10% من حصة الخدمات اللوجستية في الناتج المحلي الإجمالي. وفي حين تمثل خدمات الطرف الثالث أكثر من 50% من حصة الأسواق، مثل الصين ودول أوروبا الغربية الأخرى، فإنها تمثل أقل من ثلث الحصة في روسيا. كما أن عدم نضج السوق يفتح الباب أمام الاستثمار والخبرة الدولية.

- ومن المتوقع أن يكون ظهور البيانات الضخمة وتوافر الخدمات اللوجستية الخاصة بالصناعة من العوامل الدافعة الرئيسية لتعزيز نمو الصناعة في السنوات القليلة المقبلة. وقد أدى تنفيذ الأنظمة الآلية إلى تحسين الأداء اللوجستي وزيادة الكفاءة . قام منتجو المواد الخام، مثل المواد الكيميائية والمعادن، بتطوير هياكل شبكة لوجستية خاصة بهم من مصادر داخلية بسبب عدم وجود مقدمي خدمات لوجستية متخصصين في السوق. يتمتع الاستعانة بمصادر خارجية للخدمات اللوجستية في المنظمات التجارية في روسيا بإمكانيات كبيرة. تبحث الشركات عن الاستعانة بمصادر خارجية للمزيد من الخدمات اللوجستية لتحقيق فعالية أكبر من حيث التكلفة.

- تستثمر الحكومة الروسية بنشاط في تطوير البنية التحتية للبلاد من خلال إنشاء طرق وسكك حديدية وممرات مائية أفضل داخل البلاد ومع الدول الأخرى. وتنفق روسيا 6.8 مليار دولار من صندوق الثروة على مشاريع البنية التحتية في عام 2022. وكانت موسكو قد أعلنت في وقت سابق أنها تخطط للاستثمار في إنشاء طرق سريعة جديدة وتوسيع شبكة السكك الحديدية الخاصة بها، مما سيعزز السوق بشكل كبير.

اتجاهات السوق للوجستيات الطرف الثالث (3PL) في روسيا

نهضة قطاع التجارة الإلكترونية

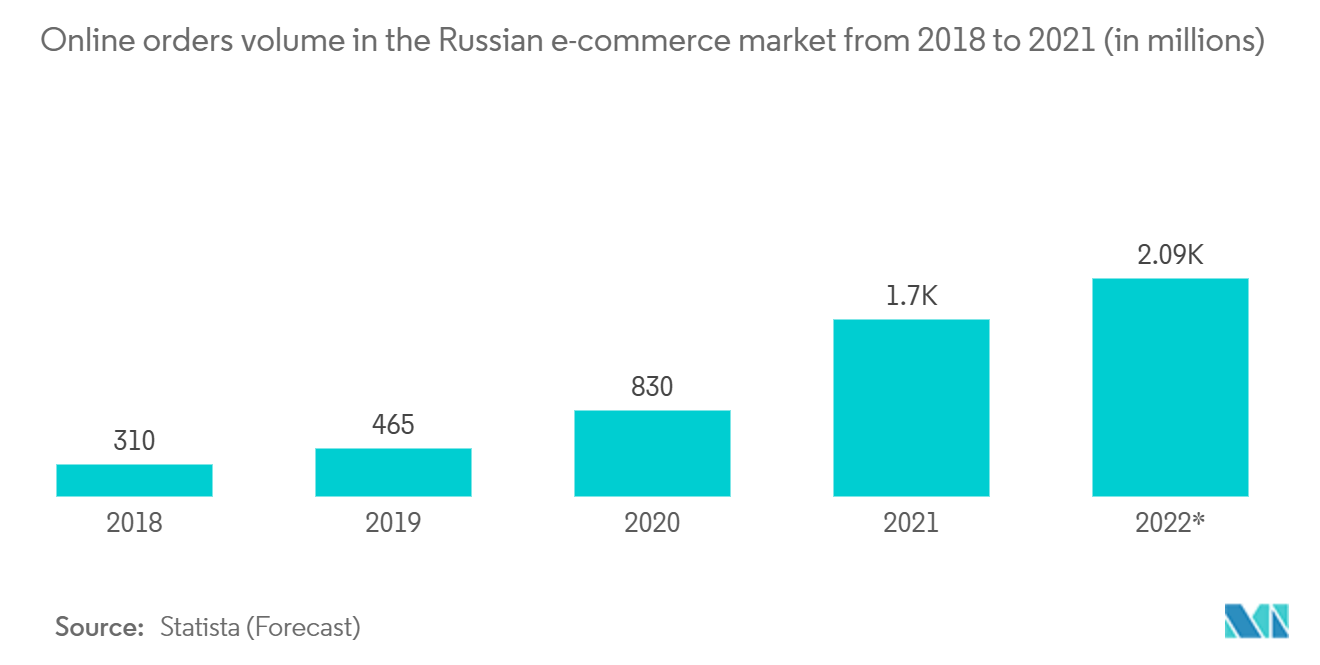

تعد روسيا ثاني أكبر سوق للتجارة الإلكترونية في عام 2021. وفي سوق التجارة الإلكترونية الروسي، من المتوقع أن يصل عدد المستخدمين إلى 75.4 مليون مستخدم بحلول عام 2027 وأن يصل معدل انتشار المستخدمين إلى 47.3% بحلول نهاية عام 2023 ومن المتوقع أن يصل إلى 52.2% بحلول عام 2023. 2027، بحسب موقع Statista.

وتتوسع شركات التجارة الإلكترونية الروسية بقوة، من حيث مساحة التخزين والتعاون مع شركات الخدمات اللوجستية لتسليم البضائع بشكل أسرع. افتتحت شركة الخدمات اللوجستية البلجيكية Ahlers مستودعًا في Orientir Park في منطقة موسكو، روسيا. أبرمت Orientir وAhlers صفقة لاستئجار 10000 متر مربع من مساحة المستودعات و700 متر مربع من المساحات المكتبية في Orientir North-4. وقال أهلرز إن هذا يعد معلمًا مهمًا للشركة لمواصلة تطوير أعمالها في منطقة موسكو، ومركزية الخدمات لعملائها، مع تحسين الجودة والسرعة في سوق التجارة الإلكترونية المتنامي حاليًا في روسيا.

لقد فاجأ تفشي فيروس كورونا (COVID-19) في عام 2020 معظم الصناعات، ليس فقط في روسيا ولكن في جميع أنحاء العالم. ومن ناحية أخرى، كانت التجارة الإلكترونية من بين الصناعات القليلة التي استفادت من الوباء العالمي إلى حد ما. وعلى وجه التحديد، من المتوقع أن يشهد سوق التجارة الإلكترونية الروسي، الذي تحول من التطور البطيء إلى التطور المتسارع في العقد الماضي، نموًا معززًا خلال فترة ما بعد الوباء. وشكلت الطلبات عبر الإنترنت من العاصمة موسكو أكثر من ثلث إجمالي الطلبات المقدمة في روسيا خلال الوباء.

يؤدي النمو المتواصل للتجارة الإلكترونية إلى تغيير جذري في المشهد اللوجستي للأطراف الثالثة (3PL). للحفاظ على القدرة التنافسية وتلبية توقعات المستهلكين المتزايدة بشأن عمليات التسليم الدقيقة وفي الوقت المحدد، يقوم المزيد من تجار التجزئة في التجارة الإلكترونية بالاستعانة بمصادر خارجية لمكونات المهام الحرجة لعمليات التوزيع والتنفيذ الخاصة بهم لشركاء 3PL. وبالتالي، فإن خدمات 3PL تتزايد أيضًا مع نمو التجارة الإلكترونية.

إن زيادة الطلب على البنية التحتية للتخزين هي التي تقود السوق

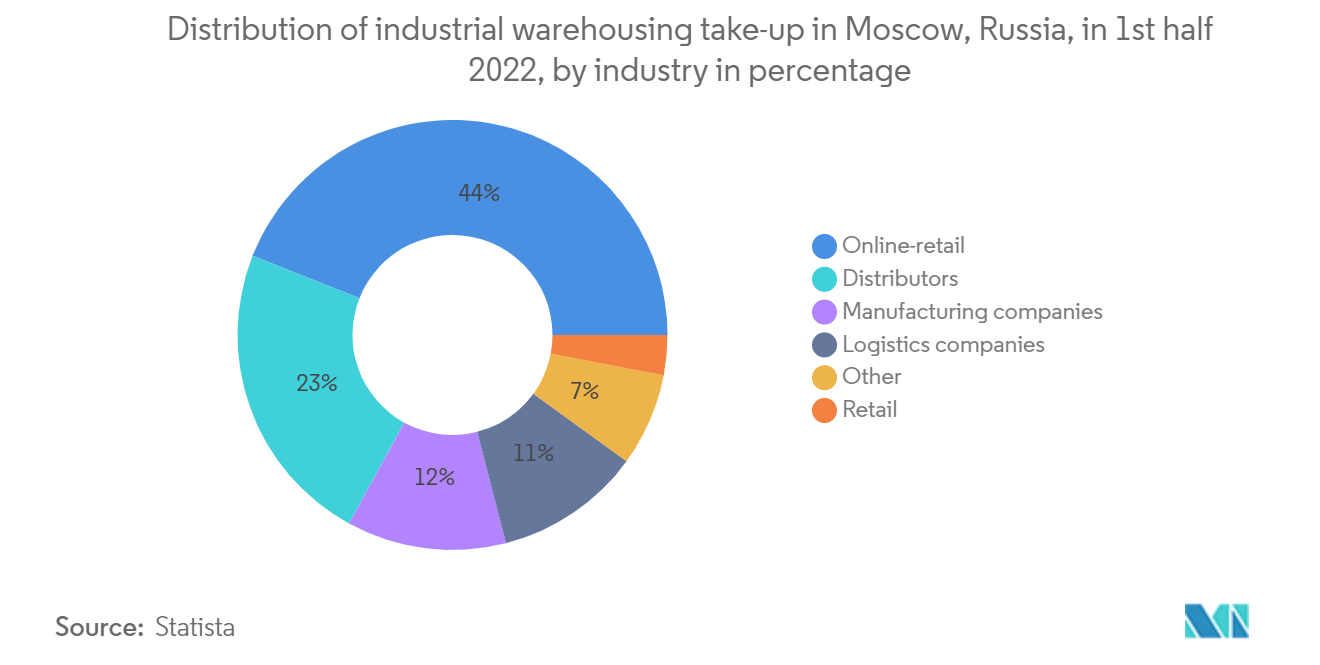

لتلبية الطلب المتزايد باستمرار على مساحات التخزين من قبل شركات التصنيع والتجزئة والتجارة الإلكترونية والخدمات اللوجستية، أصبح سوق التخزين غير المتطور في روسيا الآن قيد التطوير. وبدعم من المبادرات الحكومية والاستثمارات الخاصة والاستثمار الأجنبي المباشر في البلاد، من المتوقع أن تزيد مساحة التخزين بشكل كبير خلال فترة التوقعات. في عام 2020، افتتحت شركة FM Logistics المرحلة الثانية من مستودعها في منطقة نوجينسك، بالقرب من موسكو، روسيا، حيث قدمت مساحة إضافية تبلغ 12,500 متر مربع، ليصل إجمالي مساحة المنشأة إلى 66,000 متر مربع وسعة التخزين إلى 85,000 مساحة منصة نقالة. في ديسمبر 2021، أعلنت شركة Tablogix عن إتمام عملية الاستحواذ على 100% من أعمال التخزين والنقل التابعة لشركة Itella Logistics في موسكو ومنطقة موسكو. استحوذت Tablogix على أكثر من 180,000 متر مربع من مرافق التخزين التابعة لشركة Itella والتي تقع في كريكشينو (60,000 متر مربع)، وأودينتسوفو (40,000 متر مربع)، وخيمكي (80,000 متر مربع). ونتيجة لهذه الصفقة، أصبح إجمالي مرافق التخزين في Tablogix يبلغ الآن حوالي 400000 متر مربع، مما يجعل الشركة ثاني أكبر لاعب في سوق التخزين الروسي.

إلى جانب النمو في مساحة التخزين العامة، فإن تطوير مرافق التخزين البارد يتسارع أيضًا. في أكتوبر، خلال جائحة كوفيد-19، أطلقت شركة ميرسك بناء منشأة جديدة للتخزين البارد في سانت بطرسبرغ لتلبية احتياجات الطلب المتزايد في السوق الروسية التي ستركز على تقديم حلول متخصصة لإطالة دورة حياة السلع القابلة للتلف.

خدمة التخزين مقارنة بخدمة النقل متخلفة نسبيًا وهي قيد التطوير حاليًا. تتطور العمليات اللوجستية البسيطة مثل النقل والشحن بجميع وسائل النقل بشكل ديناميكي في روسيا مقارنة بالخدمات اللوجستية المعقدة مثل التكامل الشامل وإدارة سلسلة التوريد. اعتبارًا من النصف الأول من عام 2021، كان لدى موسكو أكبر عدد من مستودعات مشغلي التنفيذ في روسيا، مع 65 عقارًا. وبعدها كانت سانت بطرسبرغ، حيث كان يوجد 33 مستودعًا لتلبية الطلبات. تعد معدلات الشواغر في سانت بطرسبرغ من أدنى المعدلات في أوروبا. يتزايد الطلب على المرافق اللوجستية الحديثة واسعة النطاق ويتوسع في السنوات الأخيرة في روسيا.

نظرة عامة على صناعة الخدمات اللوجستية للأطراف الثالثة (3PL) في روسيا

سوق 3PL الروسي مجزأ نسبيًا مع العديد من اللاعبين المحليين والدوليين، بما في ذلك Eurosib وNienshants Logistics وSTS Logistics وRZD Logistics، وهي شركة تابعة لخطوط السكك الحديدية المملوكة للدولة RZD. تدخل شركات الخدمات اللوجستية الأجنبية صناعة الخدمات اللوجستية الروسية بالاستعانة بمصادر خارجية، ومن بين اللاعبين الرئيسيين DHL وKuhne + Nagel وUPS وDP World وDB Schenker. ومن المتوقع أن يزداد سوق الخدمات اللوجستية الروسية مع توجه مقدمي الخدمات نحو استخدام خدمات الدفع الآلي للشحن وخدمات التدقيق لخفض تكاليفهم. على الرغم من المزايا والتوفير في التكاليف التي توفرها خدمات 3PL، إلا أنها مقومة بأقل من قيمتها بشكل عام في روسيا. بالنسبة لـ 21% من الشركات الروسية، يمثل النقل 11-20% من تكاليف التشغيل، وبالنسبة لـ 18% أخرى، يرتفع هذا إلى نطاق 21-30%. ويشير هذا إلى حصة عالية جدًا من الإيرادات التشغيلية للشركات. على هذا النحو، يتمتع سوق 3PL في البلاد بإمكانيات نمو كبيرة جدًا.

رواد سوق الخدمات اللوجستية للأطراف الثالثة (3PL) في روسيا

-

DHL International GmbH.

-

UPS

-

KUEHNE + NAGEL

-

RZD Logistics

-

Eurosib

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق للوجستيات الطرف الثالث (3PL) في روسيا

- يونيو 2022: وقعت السكك الحديدية الروسية وشركة Eurosib-SPB لأنظمة النقل مذكرة تفاهم بشأن التعاون في تطوير حلول مثالية متعددة الوسائط لنقل البضائع الدولي من/إلى الشرق الأوسط ومنطقة آسيا والمحيط الهادئ. تم التوقيع على الوثيقة من قبل فيكتور جولومولزين، رئيس سكة حديد أوكتيابرسكايا، وديمتري نيكيتين، رئيس أنظمة النقل Eurosib-SPB، في مؤتمر عقد في سانت بطرسبرغ. وتنص المذكرة على التعاون في تطوير نقل البضائع والتصدير والاستيراد باستخدام البنية التحتية للسكك الحديدية في منطقة شمال غرب روسيا.

- يونيو 2022: وقعت شركة Kuehne+Nagel (شركة النقل والخدمات اللوجستية العالمية) اتفاقية لبيع أعمالها في الاتحاد الروسي إلى مديرها الإداري المحلي، وفقًا لبيان الشركة.

تجزئة صناعة لوجستيات الطرف الثالث (3PL) في روسيا

توفر شركات الخدمات اللوجستية التابعة لجهات خارجية أي عدد من الخدمات المتعلقة بالخدمات اللوجستية لسلسلة التوريد. ويشمل ذلك النقل والتخزين والانتقاء والتعبئة والتنبؤ بالمخزون وتلبية الطلبات والتعبئة وشحن البضائع. يقدم موفر 3PL (لوجستيات الطرف الثالث) خدمات لوجستية خارجية، والتي تشمل أي شيء يتضمن إدارة جانب واحد أو أكثر من أنشطة الشراء والتنفيذ. في مجال الأعمال التجارية، لدى 3PL معنى واسع ينطبق على أي عقد خدمة يتضمن تخزين العناصر أو شحنها. قد تكون خدمة 3PL مزودًا واحدًا، مثل النقل أو تخزين المستودعات، أو يمكن أن تكون عبارة عن حزمة من الخدمات على مستوى النظام قادرة على التعامل مع إدارة سلسلة التوريد.

يتم تقسيم سوق روسيا 3PL حسب النوع (إدارة النقل المحلي، وإدارة النقل الدولي، والتخزين والتوزيع ذي القيمة المضافة)، وحسب المستخدمين النهائيين (المستهلك والتجزئة، والطاقة والكيماويات، والسيارات والتصنيع، وعلوم الحياة والرعاية الصحية، و المستخدمين النهائيين الآخرين).

يقدم التقرير أحجام السوق والتوقعات لسوق 3PL الروسي بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه وتأثير COVID-19 على السوق.

| حسب النوع | إدارة النقل الداخلي |

| إدارة النقل الدولي | |

| تخزين وتوزيع القيمة المضافة | |

| بواسطة المستخدمين النهائيين | المستهلك والتجزئة |

| الطاقة والكيماويات | |

| السيارات والتصنيع | |

| علوم الحياة والرعاية الصحية | |

| المستخدمين النهائيين الآخرين |

الأسئلة الشائعة حول أبحاث السوق للوجستيات الطرف الثالث (3PL) في روسيا

ما هو حجم سوق 3PL في روسيا؟

من المتوقع أن يصل حجم سوق 3PL في روسيا إلى 35.71 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.63٪ ليصل إلى 46.97 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق 3PL الحالي في روسيا؟

في عام 2024، من المتوقع أن يصل حجم سوق 3PL في روسيا إلى 35.71 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق 3PL في روسيا؟

DHL International GmbH.، UPS، KUEHNE + NAGEL، RZD Logistics، Eurosib هي الشركات الكبرى العاملة في سوق 3PL في روسيا.

ما هي السنوات التي يغطيها سوق 3PL الروسي، وما هو حجم السوق في عام 2023؟

في عام 2023، قُدر حجم سوق 3PL في روسيا بنحو 33.81 مليار دولار أمريكي. يغطي التقرير حجم سوق روسيا 3PL التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق روسيا 3PL للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Integrated Logistics Reports

Popular Logistics Reports

تقرير صناعة روسيا 3PL

إحصائيات الحصة السوقية لـ 3PL في روسيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل روسيا 3PL توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.