تحليل سوق العقارات السكنية التايلاندية

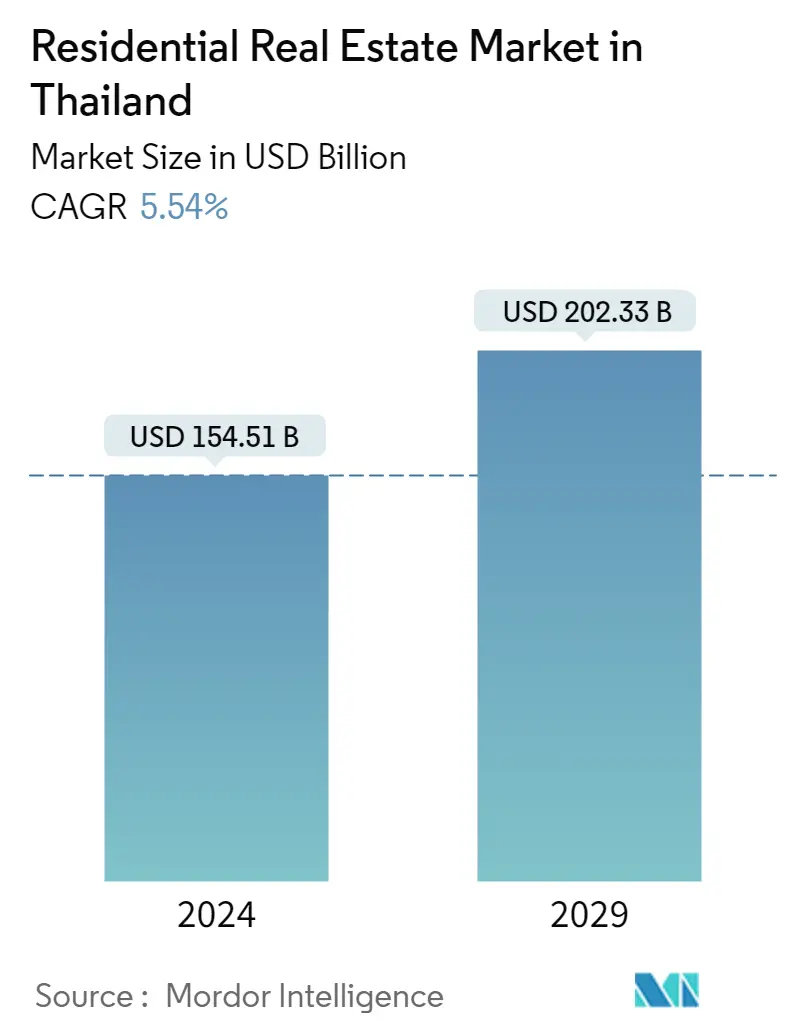

يقدر حجم سوق العقارات السكنية في تايلاند بـ 154.51 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 202.33 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.54٪ خلال الفترة المتوقعة (2024-2029).

لقد أثر فيروس كورونا (COVID-19) على قطاع العقارات السكنية بشدة. وتوقعت الدولة انتعاش القطاع في عام 2021. ولسوء الحظ، كان هناك معدل نمو بطيء مسجل بسبب ظهور المتغيرات الجديدة. علاوة على ذلك، فإن سوق العقارات السكنية في البلاد يمر بمرحلة التعافي.

علاوة على ذلك، في عام 2022، ستتخذ الدولة خطوات حيوية لتعزيز المبيعات في السوق. على سبيل المثال، أعلن بنك تايلاند (BoT) عن تمديد نسبة القرض إلى القيمة (LTV) للإقراض العقاري للسماح لمشتري المنازل باقتراض ما يصل إلى 100٪ من إجمالي قيمة المنزل. بالإضافة إلى ذلك، فإن تخفيف الحد الأقصى للقيمة يعزز نمو الاقتصاد التايلاندي وسلسلة توريد السوق، التي تأثرت خلال الوباء. وهذا يحافظ أيضًا على التوظيف في قطاع العقارات والصناعات ذات الصلة، وبالتالي المساهمة في الناتج المحلي الإجمالي للبلاد.

ووفقاً لمركز المعلومات العقارية (REIC)، شهد السوق نمواً كبيراً في عام 2021 بسبب زيادة الاستثمارات الأجنبية في القطاع. على الرغم من الاضطراب الناجم عن الوباء، لا يزال الصينيون مهتمين بالعقارات التايلاندية، حيث يمتلكون أكثر من 60% من حصة نقل الشقق الأجنبية في البلاد.

اتجاهات سوق العقارات السكنية التايلاندية

بانكوك والمناطق المجاورة تشهد نموًا في القطاع السكني

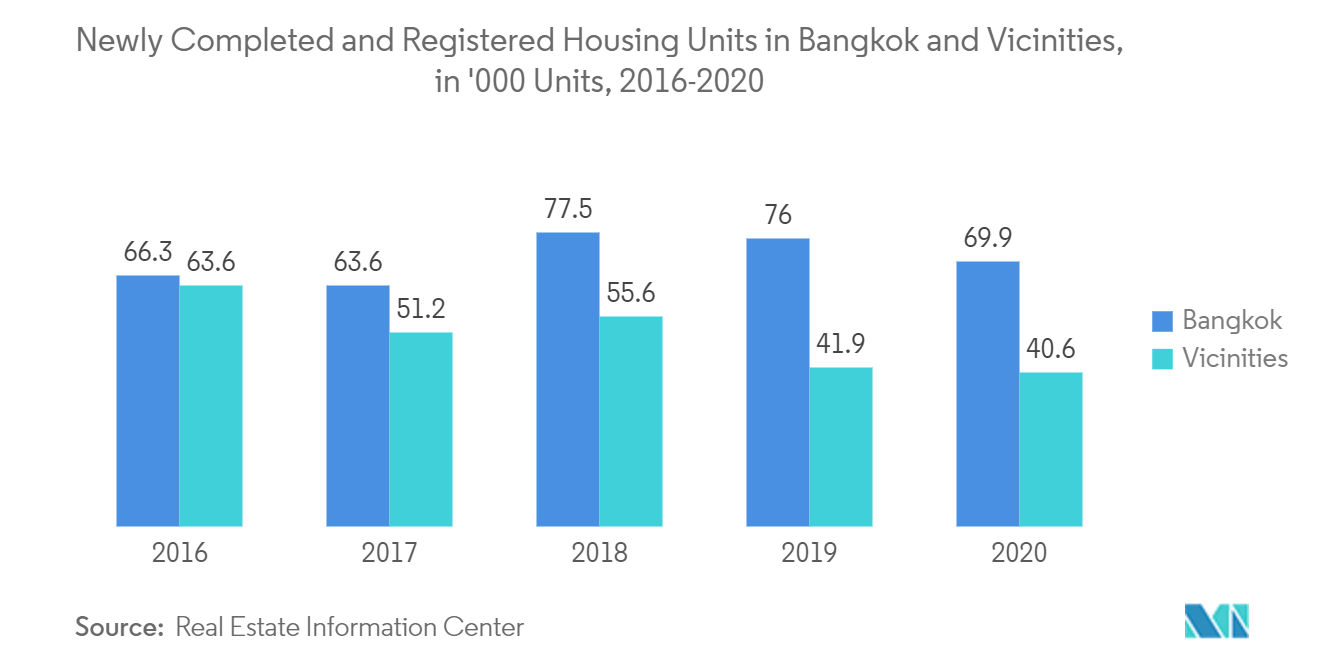

تشهد بانكوك والمناطق المجاورة لها نموًا ملحوظًا على الرغم من تراجع السوق خلال جائحة كوفيد-19.

يتم دعم هذا النمو من خلال معظم المشاريع في ضواحي بانكوك والمناطق المجاورة لها والتي تكون في متناول غالبية السكان بدءًا من الطبقة المتوسطة إلى الطبقة العليا. علاوة على ذلك، يتم دعم النمو من خلال سهولة توافر مرافق النقل من خلال توسيع نظام النقل الجماعي في بانكوك (BRT) وأنظمة النقل الجماعي السريع (MRT) في بانكوك.

علاوة على ذلك، تشهد بانكوك والمناطق المجاورة نموًا كبيرًا في قطاع الإسكان، مدعومًا بالنمو في الاقتصاد التايلاندي، وزيادة الاستثمار في مشاريع البنية التحتية العملاقة، وإجراءات التحفيز الحكومية التي تستهدف قطاع العقارات، والطلب القوي على السكن من المشترين الأجانب الذين يستثمرون. والعمل في تايلاند.

علاوة على ذلك، في عام 2021، استحوذت بانكوك والمناطق المجاورة على عدد أكبر من الوحدات السكنية المسجلة بـ 96.630 وحدة وإطلاقات جديدة بأكثر من 43.000 وحدة في البلاد. تتم المساهمة في معظم أحجام المعاملات في بانكوك من الوحدات السكنية، تليها المنازل المنفصلة والمنازل المستقلة.

المساكن منخفضة الارتفاع تشهد نموًا مربحًا

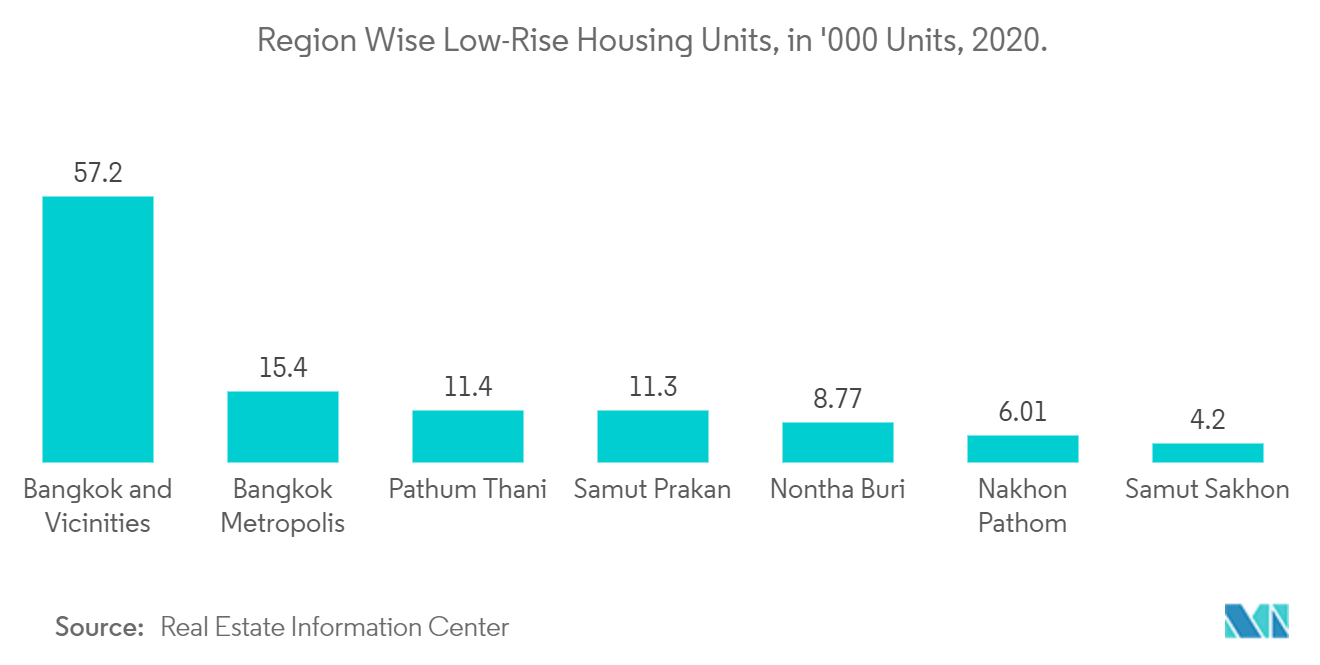

وشهدت المساكن منخفضة الارتفاع نموًا قويًا في البلاد، مدعومًا باهتمام المطورين بتغيير الاتجاهات. وقد نتج هذا عن زيادة الطلب على المنازل المنفصلة والمنازل المستقلة من المستخدمين النهائيين. علاوة على ذلك، كان قطاع الإسكان منخفض الارتفاع مرنًا في عام 2020 على الرغم من تأثير الوباء على السوق السكنية.

بالإضافة إلى ذلك، فإن الطلب على هذا القطاع مدفوع بوجهات نظر العملاء الديناميكية، والتي تشمل موقع المشاريع في الدولة وحجمها وتصميمها ووظائفها. علاوة على ذلك، تظهر المنطقة الجنوبية هيمنة على مشاريع الإسكان منخفضة الارتفاع في تايلاند، والتي احتلت مساحة بناء أكبر تبلغ 2,313,867 مترًا مربعًا بنمو بنسبة 8٪ على أساس سنوي في عام 2020.

العديد من المطورين مثل Sansiri وHabitat Group وSupalai يتحولون من الوحدات السكنية إلى المساكن منخفضة الارتفاع. على سبيل المثال، أطلقت شركة سانسيري 19 مشروعًا سكنيًا منخفض الارتفاع في عام 2021، والتي تمثل أكثر من 21.9 مليار بات تايلاندي. بالإضافة إلى ذلك، تطلق شركة Property Perfect PLC 15 مشروعًا سكنيًا منخفض الارتفاع بقيمة 26.2 مليار بات تايلاندي، مع التركيز على القطاعات الفاخرة والراقية والقطاعات المتوسطة.

نظرة عامة على صناعة العقارات السكنية التايلاندية

يهيمن كبار المطورين على السوق بمعدل تركيز مرتفع. هناك منافسة عالية في الطرف العلوي من سوق الوحدات السكنية في تايلاند. وقد شجع التباطؤ في سوق الوحدات السكنية كبار المطورين السكنيين على النظر في تنويع محافظهم الاستثمارية في قطاعات عقارية أخرى، مثل المكاتب والفنادق والشقق الفندقية. ومن أهم اللاعبين العقاريين في سوق العقارات السكنية التايلاندية شركة Sansiri Public Co. Ltd، وشركة Supalai Company Limited، وProperty Perfect، وPruksa Holding.

قادة سوق العقارات السكنية التايلاندية

Sansiri Public Co. Ltd

Property Perfect

Pruksa Holding

Supalai Company Limited

Ananda Development

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق العقارات السكنية التايلاندية

نوفمبر-2021 دخلت شركة Ananda Development Public Company Limited في شراكة مع سلسلة فنادق Dusit International الرائدة في تايلاند. تقدم هذه الصفقة خدمات إدارة الممتلكات لمشروع أناندا السكني الفاخر الجديد في بانكوك.

أبريل 2021 تتعاون شركة Ananda Development Public Co. Ltd، أحد المطورين الرئيسيين في تايلاند، مع Shinyu Real Estate، وهي خدمة استشارية شاملة للاستثمارات في الوحدات السكنية. وأسفرت هذه الشراكة عن مشروع أشتون أسوك، الذي يقدم وحدات سكنية فاخرة تركز بشكل رئيسي على الأسواق الخارجية، مما يؤدي إلى توسيع قاعدة العملاء في البلدان الأجنبية لنمو المبيعات.

يناير 2021 أطلقت شركة Sansiri PLC 24 مشروعًا سكنيًا جديدًا في البلاد، بقيمة تزيد عن 26 مليار بات تايلاندي. وتقدم الشركة مشاريع جديدة في قطاع الأسعار المنخفضة لزيادة نمو المبيعات من خلال استهداف عملاء الفئة المتوسطة والمنخفضة الدخل.

تجزئة صناعة العقارات السكنية التايلاندية

تشمل العقارات السكنية السكن للأفراد أو العائلات أو مجموعات من الأشخاص للعيش فيه. علاوة على ذلك، يقدم التقرير رؤى أساسية حول سوق العقارات السكنية التايلاندية. ويتضمن التطورات التكنولوجية والاتجاهات والمبادرات التي اتخذتها الحكومة في هذا القطاع. كما يركز أيضًا على ديناميكيات السوق، مثل العوامل التي تحرك السوق، والقيود المفروضة على نمو السوق، والفرص المستقبلية. بالإضافة إلى ذلك، يتم تصوير المشهد التنافسي لسوق العقارات السكنية التايلاندية من خلال الملفات التعريفية للاعبين الرئيسيين النشطين. في التقرير، تم تقسيم سوق العقارات السكنية التايلاندية حسب نوع العقار (الشقق والوحدات السكنية، والمنازل الأرضية، والفيلات) والمدن الرئيسية (بانكوك، شيانغ ميس، نونثا بوري، وساموت براكان). يقدم التقرير حجم السوق وتوقعات سوق العقارات السكنية التايلاندية بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| الشقق والوحدات السكنية |

| المنازل والفيلات المأهولة |

| بانكوك |

| شيانغ مايس |

| نونثا بوري |

| ساموت براكان |

| حسب النوع | الشقق والوحدات السكنية |

| المنازل والفيلات المأهولة | |

| حسب المدن الرئيسية | بانكوك |

| شيانغ مايس | |

| نونثا بوري | |

| ساموت براكان |

الأسئلة الشائعة حول أبحاث سوق العقارات السكنية في تايلاند

ما هو حجم سوق العقارات السكنية في تايلاند؟

من المتوقع أن يصل حجم سوق العقارات السكنية في تايلاند إلى 154.51 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.54٪ ليصل إلى 202.33 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق العقارات السكنية الحالي في تايلاند؟

وفي عام 2024، من المتوقع أن يصل حجم سوق العقارات السكنية في تايلاند إلى 154.51 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق العقارات السكنية في تايلاند؟

Sansiri Public Co. Ltd، Property Perfect، Pruksa Holding، Supalai Company Limited، Ananda Development هي الشركات الكبرى العاملة في سوق العقارات السكنية في تايلاند.

ما هي السنوات التي يغطيها سوق العقارات السكنية في تايلاند، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق العقارات السكنية في تايلاند بنحو 146.40 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق العقارات السكنية في تايلاند للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق العقارات السكنية في تايلاند للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة العقارات في تايلاند

إحصائيات لحصة سوق العقارات في تايلاند وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل العقارات في تايلاند توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.