حجم ونصيب السوق العقاري السكني في كوريا الجنوبية

تحليل السوق العقاري السكني في كوريا الجنوبية بواسطة موردور إنتيليجنس

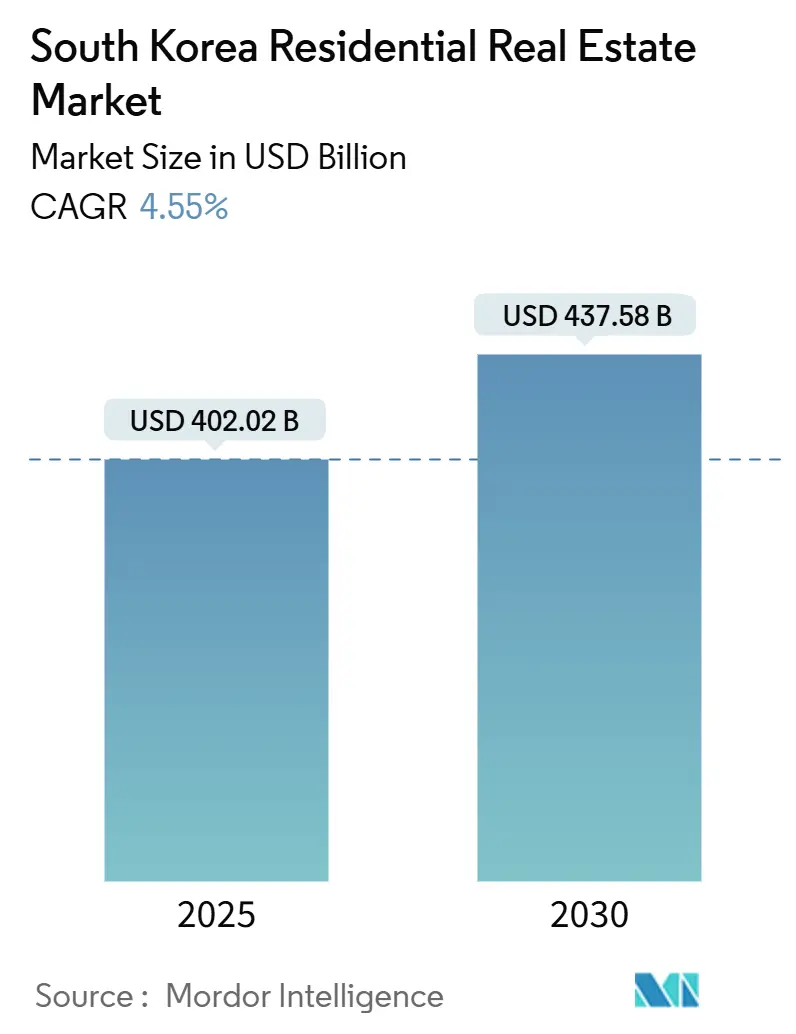

بلغ حجم السوق العقاري السكني في كوريا الجنوبية 402.02 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يسجل قيمة قدرها 437.58 مليار دولار أمريكي بحلول عام 2030، متقدماً بمعدل نمو سنوي مركب قدره 4.55%. يعكس التوسع المتوسط انتقالاً من الارتفاعات المضاربية إلى النمو المستدام الموجه بالسياسات. الدعم المالي لـ 252,000 وحدة إسكان عام، وأسعار الفائدة الأساسية المستقرة عند 3.00%، وقواعد نسبة خدمة الدين الأكثر صرامة تعمل مجتمعة على تهدئة التقلبات مع الحفاظ على الطلب طويل المدى سليماً[1]بنك كوريا، "قرارات السياسة النقدية 2025،" بنك كوريا، bok.or.kr. التطور الديموغرافي له نفس الأهمية المحورية: الأسر المكونة من شخص واحد تشكل بالفعل 39% من جميع الأسر، مما يوجه أولويات التصميم والموقع والحجم نحو المخزون الأصغر والغني بالخدمات. في هذه الأثناء، التطورات التقنية-منصات تكنولوجيا العقارات، وتطويرات المنازل الذكية، وأسواق الإيجار الغنية بالبيانات-تعيد تشكيل التكتيكات التنافسية وهوامش المطورين

الملاحظات الرئيسية للتقرير

- حسب المنطقة، تصدرت سيول بنسبة 41% من نصيب السوق العقاري السكني في كوريا الجنوبية في عام 2024، بينما من المتوقع أن تتوسع بوسان بمعدل نمو سنوي مركب قدره 4.87% حتى عام 2030.

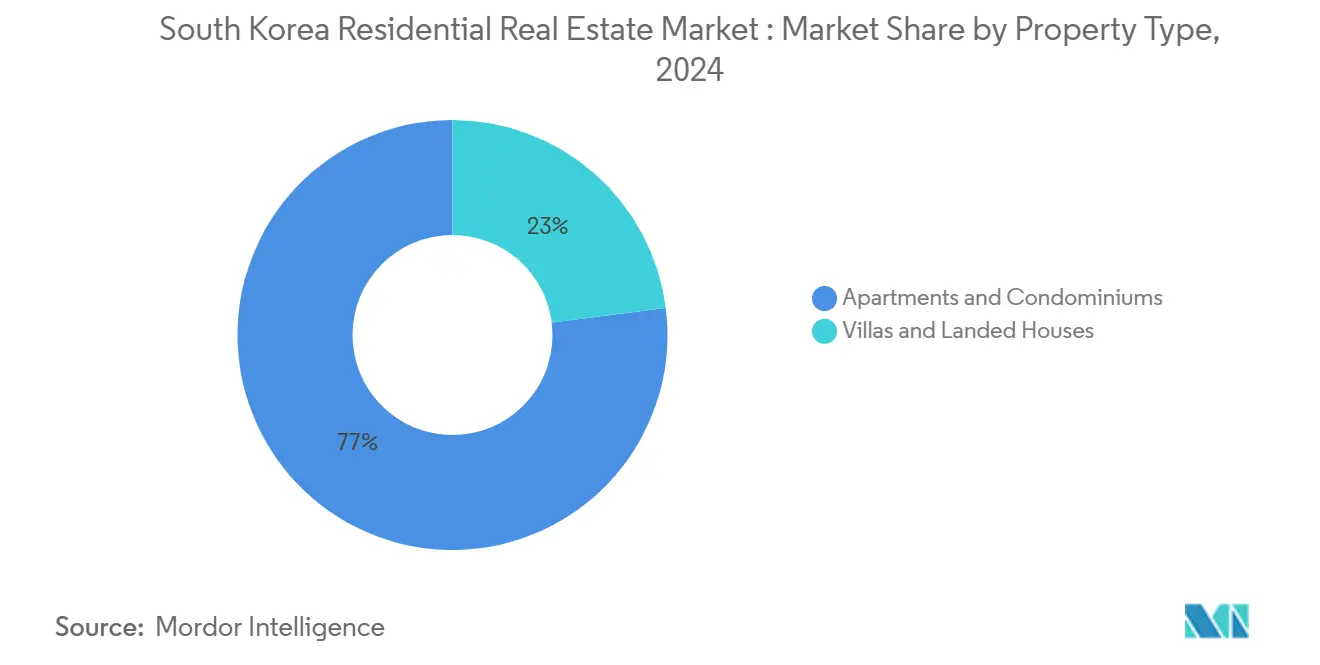

- حسب نوع العقار، سيطرت الشقق والوحدات السكنية على 77% من حصة حجم السوق العقاري السكني في كوريا الجنوبية في عام 2024؛ الفيلات والمنازل المستقلة تتقدم بمعدل نمو سنوي مركب قدره 4.75% حتى عام 2030.

- حسب الفئة السعرية، استحوذ القطاع متوسط السوق على 63% من نصيب السوق العقاري السكني في كوريا الجنوبية في عام 2024؛ من المتوقع أن يسجل القطاع ميسور التكلفة أسرع نمو بمعدل نمو سنوي مركب قدره 4.69% حتى عام 2030.

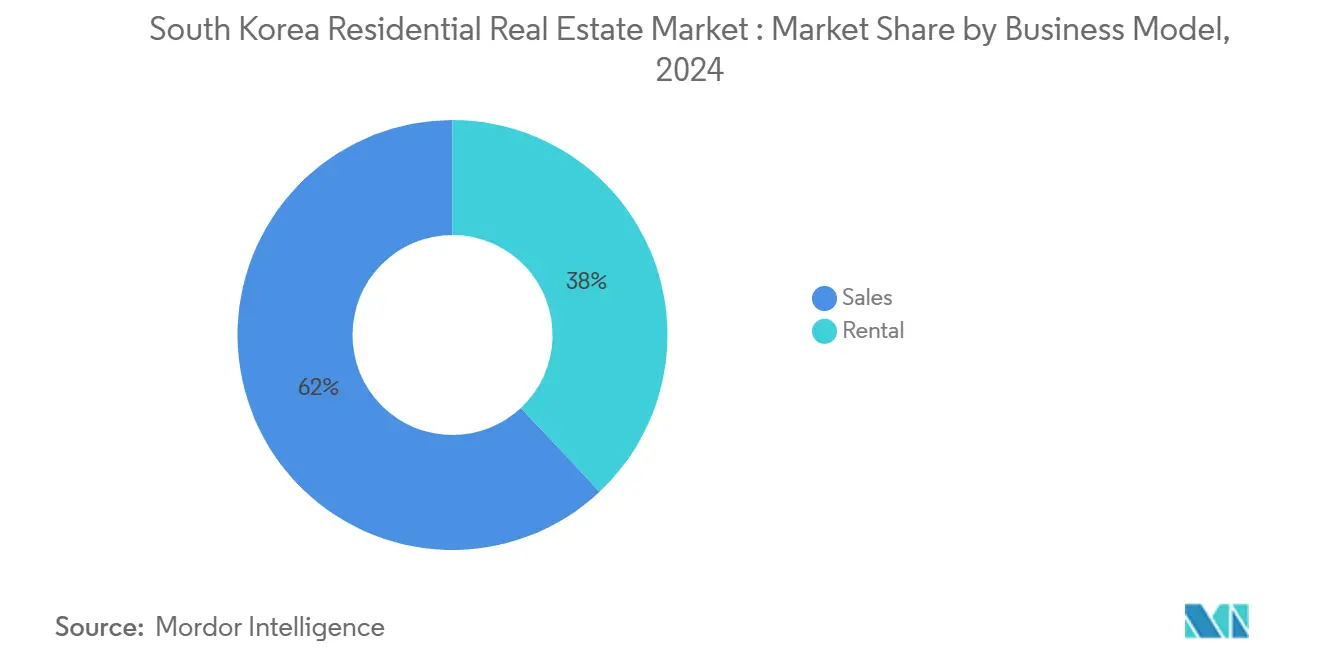

- حسب نموذج العمل، استحوذ قطاع الإيجار على نسبة 38% من حجم السوق العقاري السكني في كوريا الجنوبية في عام 2024 ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 4.85%، متفوقاً على قطاع المبيعات التقليدي.

- حسب طريقة البيع، مثلت المعاملات الثانوية 65.2% من حصة حجم السوق العقاري السكني في كوريا الجنوبية في عام 2024، بينما من المقرر أن ترتفع المبيعات الأولية بمعدل نمو سنوي مركب قدره 4.80%.

اتجاهات ورؤى السوق العقاري السكني في كوريا الجنوبية

تحليل تأثير المحركات

| المحرك | (~)% التأثير على معدل النمو السنوي المركب | التركيز الجغرافي | الجدول الزمني للتأثير |

|---|---|---|---|

| خارطة طريق الحكومة لتوريد 2.7 مليون وحدة إسكان (2022-2027) | +1.2% | على مستوى البلاد (خاصة منطقة سيول الحضرية) | المدى المتوسط (2-4 سنوات) |

| النمو في الأسر المكونة من شخص واحد | +0.8% | سيول، جيونجي، المناطق الحضرية الرئيسية | المدى الطويل (≥4 سنوات) |

| إعادة التطوير في "حزام جانجنام" في سيول | +0.6% | جانجنام، سونجبا، سيوتشو | المدى المتوسط (2-4 سنوات) |

| إصلاحات صناديق الاستثمار العقاري والضرائب لمشاريع البناء للإيجار | +0.5% | سيول، بوسان، إنتشون | المدى الطويل (≥4 سنوات) |

| تخصيصات صناديق المعاشات والتأمين للقطاع السكني | +0.4% | المواقع الراقية في سيول | المدى الطويل (≥4 سنوات) |

| اعتماد المنازل الذكية وتكنولوجيا العقارات | +0.3% | المدن التي تعتمد على التكنولوجيا | المدى القصير (≤2 سنة) |

| المصدر: Mordor Intelligence | |||

خارطة طريق الحكومة لتوريد 2.7 مليون وحدة إسكان 2022-27

الدعم المالي البالغ 58.2 تريليون وون كوري لعام 2025 يوجه موارد غير مسبوقة إلى 252,000 مسكن عام، مما يشير إلى تحول حاسم من التبريد من جانب الطلب إلى الحل من جانب العرض[2]وزارة الأراضي والبنية التحتية والنقل، "ميزانية استقرار الإسكان 2025،" وزارة الأراضي والبنية التحتية والنقل، molit.go.kr. الموافقات المبسطة للمجمعات التي تزيد عن 30 عاماً يمكن أن تقلل أوقات تنفيذ المشاريع بما يصل إلى 6 سنوات، لكن تصاريح سيول لعام 2024 وصلت إلى 32% فقط من الهدف، مما يؤكد على مخاطر التنفيذ. نجاح خارطة الطريق هذه سيشكل استقرار أسعار الأراضي، وخطوط أنابيب المطورين، وثقة المستثمرين للعقد المقبل ونصف.

ارتفاع الأسر المكونة من شخص واحد يعزز الطلب على الاستوديوهات

ارتفعت الأسر المكونة من شخص واحد إلى 39% في عام 2025 وستتجاوز على الأرجح 40% بحلول عام 2030، مما يثير زيادة في الوحدات المدمجة وصيغ السكن المشترك. متوسط إيجارات السكن المشترك المتميز 1.13 مليون وون كوري، انتشار مادي فوق الاستوديوهات التقليدية، مما يوضح استعداد المستهلك لدفع ثمن الخدمات المجتمعية. إعانات أسعار الإيجار في سيول-تصل إلى 50% تحت السوق للمقيمين الذين تتراوح أعمارهم بين 19-39-تدعم مرونة الطلب أكثر. مع امتلاك 30.6% فقط من الأسر المكونة من شخص واحد للمنازل، يتمتع مستثمرو البناء للإيجار برياح خلفية هيكلية للإشغال.

موجة إعادة التطوير في "حزام جانجنام" في سيول

المشاريع مثل مجمع جامسيل جوجونج 5-6,491 وحدة عبر أبراج من 70 طابقاً-تمثل استراتيجية التكثيف المطلوبة لموازنة الأراضي المحدودة مع الطلب الحضري. معاملات تصحيح الأداء حسنت اقتصاديات الأعضاء، لكن نزاعات المقاولين مثل تأخير سانجي-جوجونج 5 تكشف عقبات التنسيق. عند التسليم، هذه المشاريع الرائدة ستعيد معايرة العرض في الأحياء الراقية وتضع معايير لتجديد المخزون المتقادم.

إصلاحات صناديق الاستثمار العقاري والضرائب تحفز مشاريع البناء للإيجار

رأس المال المؤسسي يتعمق عبر امتيازات صناديق الاستثمار العقاري والقوانين الضريبية الأكثر ودية. خدمة المعاشات الوطنية تخصص بالفعل 16.1% من محفظتها البالغة 1,224.3 تريليون وون كوري للبدائل، مما يؤكد صحة الإسكان الإيجاري كفئة أصول طويلة المدى[3]خدمة المعاشات الوطنية، "تحديث محفظة الاستثمار،" خدمة المعاشات الوطنية، nps.or.kr. مشروع قانون ضريبي حكومي يخفف إجراءات الاستقطاع الأجنبي يضخم التدفقات عبر الحدود. المطورون الذين يستهدفون المستأجرين المتعبين من جيونسي يمكنهم الآن تجميع الأسهم بكفاءة، مما يقلل الاعتماد على البيعات المسبقة ويضخم النطاق التشغيلي.

تحليل تأثير القيود

| القيد | (~) % التأثير على معدل النمو السنوي المركب | التركيز الجغرافي | الجدول الزمني للتأثير |

|---|---|---|---|

| حدود الإقراض الأكثر صرامة لنسبة القرض إلى القيمة / نسبة خدمة الدين | −0.7% | المدن الرئيسية | المدى المتوسط (2-4 سنوات) |

| مستويات الديون الأسرية المرتفعة تقيد الاقتراض الجديد | −0.6% | المناطق الحضرية عالية الديون | المدى الطويل (≥ 4 سنوات) |

| تراجع السكان في سن العمل | −0.5% | أكثر حدة في المناطق الريفية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

حدود نسبة القرض إلى القيمة / نسبة خدمة الدين الأكثر صرامة تحد من رافعة المشترين لأول مرة

قواعد اختبار الضغط لنسبة خدمة الدين تأخذ الآن في الاعتبار الزيادات المحتملة في الأسعار، مما يقلل بشكل مباشر من حدود القروض. هذا التغيير يضرب الأسر في الأربعينيات من العمر بشدة، حيث كانوا تقليدياً المحركين الرئيسيين لمشتريات المنازل لأول مرة. بينما تقدم خيارات مثل قروض بوجيومجاري لمدة 50 عاماً بعض المساعدة، فإنها تعالج جزءاً فقط من المشكلة. في الوقت نفسه، زادت البنوك التجارية من الهوامش للحفاظ على هوامش الربح.

تراجع السكان في سن العمل يثقل على الطلب طويل المدى

وصل السكان الكوريون الجنوبيون في سن العمل (الأعمار 15-64) إلى ذروته في عام 2020 ولكن من المتوقع الآن أن ينخفض بما يقارب 600,000 شخص سنوياً حتى عام 2030. هذا الانخفاض يعني أن عدد أقل من الناس يشكلون أسراً خارج المدن الرئيسية، مما يبطئ الطلب على مشاريع الإسكان الكبيرة. المطورون يلاحظون بالفعل معدلات حجز أبطأ في المدن الأصغر حيث تتراجع السكان بأكثر من 1% سنوياً. مع شيخوخة السكان، يختار الكثيرون منازل أصغر وأسهل في الصيانة، مما يقلل الحاجة للشقق العائلية الكبيرة التي كانت شائعة في البيعات المسبقة. بدون ارتفاع كبير في الهجرة، هذه التحولات الديموغرافية ستحد على الأرجح من نمو مشاريع الإسكان الجديدة بعد عام 2028.

تحليل القطاعات

حسب نوع العقار: الشقق تقود بينما الفيلات تتسارع

سيطرت الشقق والوحدات السكنية على 77% من نصيب السوق العقاري السكني في كوريا الجنوبية في عام 2024. الصيغ عالية الارتفاع تتناسب مع النوى الحضرية النادرة الأراضي وديناميكيات التمويل قبل البيع. تطديثات المنازل الذكية-انتشار Trustay عبر 250 مجمعاً-تعزز هذه الهيمنة بتحديث المخزون المتقادم دون إعادة بناء كاملة. الفيلات والمنازل المستقلة، رغم كونها أصغر في الحجم، تسجل أسرع معدل نمو سنوي مركب قدره 4.75% حيث يقدر المشترون ما بعد الجائحة المساحة الخارجية والوصول الأرضي.

الاتجاه الصاعد للفيلات يتم شحذه بواسطة الأسر المسنة، التي تميل مخاوفها من إمكانية الوصول تفضيلات نحو المساكن منخفضة الارتفاع. المطورون مثل كولون جلوبال يدمجون العقارات مختلطة الشكل-803 وحدة في بيونجيونجرو سكايتشاي لاك فيو-لالتقاط هذه الشهية المتنوعة. إعانات الحكومة للشيخوخة في المكان لأجهزة الاستشعار الذكية تزيد من المجموعة القابلة للمعالجة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الفئة السعرية: متوسط السوق يحتفظ بالنطاق وسط زيادة الأسعار المعقولة

المخزون متوسط السعر مثل 63% من حجم السوق العقاري السكني في كوريا الجنوبية في عام 2024، مقدماً قاعدة الحجم للمطورين الكبار. لكن المجموعة ميسورة التكلفة ترتفع بمعدل نمو سنوي مركب قدره 4.69%، مسحوبة للأمام بإطارات الإعانة التي تستهدف 30% من الاحتياجات الحضرية. متوسط أسعار شقق سيول البالغ 1.04 مليار وون كوري يكثف ضغوط القدرة على تحمل التكاليف، مما يعيد توجيه المشترين نحو العروض المدعومة.

قروض ديديمدول بأسعار من 2.55% تضخم القوة الشرائية، بينما بناة متوسطي السوق يستجيبون بتوحيد وحدات التصميم للدفاع عن الهوامش. الوحدات الفاخرة تواجه حراساً مضادين للمضاربة وفحصاً أكثر صرامة للمشترين الأجانب، مما يحد من الجانب العلوي رغم مزايا العلامات التجارية المميزة.

حسب نموذج العمل: الإيجارات تكسب على هيمنة المبيعات

معاملات المبيعات لا تزال تحتفظ بنصيب 62%، لكن الإيجارات تتوسع بأسرع وتيرة عند 4.85% معدل نمو سنوي مركب. أصبح حجم السوق العقاري السكني في كوريا الجنوبية للإيجارات أكثر مؤسسية حيث يطلق متخصصو السكن المشترك مثل ويف ليفنغ محافظ خالية من الودائع في عقد المناطق التجارية المركزية. نقاط ضعف جيونسي-مخاطر تخلف المالك عن السداد في ظل ارتفاع الأسعار-تدفع الأسر نحو عقود نوع الإيجار مع نفقات شهرية شفافة.

إدارة أصول IGIS وSK D&D كلاهما يتحول إلى مفاهيم المعيشة ذات العلامات التجارية، مضغوطين الشواغر من خلال الخدمات المجمعة مثل التدبير المنزلي والأحداث المجتمعية. بينما مبيعات الضواحي تبقى مستقرة بين المشترين العائليين، أبناء الألفية الحضريون يقدرون بشكل متزايد المرونة وكثافة الخدمات على الملكية المباشرة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب طريقة البيع: إعادة البيع تهيمن لكن نمو البناء الجديد يتسارع

التحويلات الثانوية سيطرت على 65.2% من حجم السوق العقاري السكني في كوريا الجنوبية في عام 2024، مدفوعة بمخزون إسكان حيث ما يقارب 60% يتجاوز 20 عاماً من العمر. المستثمرون يفضلون الأحياء المؤسسة للسيولة والصعود لإعادة التطوير. ومع ذلك، المبيعات الأولية على مسار معدل نمو سنوي مركب قدره 4.80%، مدعومة بخارطة طريق التوريد ومسارات الموافقة المبسطة لإعادة الإعمار التي تزيد عن 30 عاماً.

المطورون يواجهون تضخم التكاليف، مما يحد من إنجازات تصاريح 2024 إلى 32% من الأهداف، لكن إطلاقات أولية تستمر في فرض علاوات 10% بسبب الأنظمة الموفرة للطاقة والخدمات الذكية. أسواق إعادة البيع تعكس ترقيات النقل؛ الخطوط مثل GTX-C تحول أسواق فرعية هامشية إلى مناطق ركاب عملية، مما يسرع سرعة التداول.

تحليل الجغرافيا

حصة سيول البالغة 41% من السوق العقاري السكني في كوريا الجنوبية تؤكد أولويتها، لكن قيود الأراضي والحدود التنظيمية تبقي الحركة السعرية السنوية في نطاق معتدل 3-5%. نقاط إعادة التطوير الساخنة مثل جانجنام سجلت ارتفاعاً سعرياً بنسبة 2% في مارس 2025، مؤكدة الطلب المتشعب للعاصمة حيث المخزون المجدد يسحب علاوات.

محافظة جيونجي بالإضافة إلى إنتشون تشكلان حزام الركاب، نموهما مترابط مع النقل عالي السرعة مثل خطوط GTX التي تضغط أوقات الباب إلى المكتب إلى أقل من 30 دقيقة. إطلاق هيل ستيت أوسان الكلاس يكشف كيف يتجمع المطورون حول العقد الجديدة لتعظيم سرعة البيع المسبق. منطقة إنتشون الاقتصادية الحرة تحافظ على الطلب من المدراء المغتربين وشركات اللوجستيات بمساعدة عطل ضريبية ليبرالية.

مسار بوسان يقوده البنية التحتية: مطار جاديوكدو يحول ثاني مدن كوريا إلى محور فائق للوجستيات البحرية، مما يوسع مجموعات المشترين ويدفع عوائد الإيجار نحو الأعلى على طول المناطق الساحلية. المدن الثانوية من جيجو إلى سيجونج تكسب من تعافي السياحة أو النقل الإداري، رغم أن تراجع السكان في سن الأولى يفرض نتائج السوق الجزئية المتباينة.

المشهد التنافسي

السوق العقاري السكني في كوريا الجنوبية يبقى مفتتاً بشكل معتدل. البناة الكبار-هيونداي E&C، سامسونج C&T، GS E&C-يهيمنون على تسليم المشاريع من أعلى إلى أسفل بناءً على اقتصاديات الحجم وقنوات البيع المسبق طويلة الأمد. لكن ضغوط الربحية واضحة: هيونداي E&C وجهت خسارة تشغيل قدرها 1,263 مليار وون كوري لعام 2024 على إيرادات قدرها 32,670 مليار وون كوري، منسوبة النقص إلى تضخم المواد والمبيعات المسبقة البطيئة.

الوافدون الرقميون يرفعون رهانات المنافسة. استحواذ نافر باي على أسيل يمد وصول التكنولوجيا المالية إلى تحليلات العقارات، مجهزاً الوكلاء والمشترين بخطوط أنابيب بيانات 1.4 مليون مستخدم. في هذه الأثناء، سونيو باركسايد من ويف ليفنغ يظهر كيف يستفيد رأس المال الأجنبي من معرفة الضيافة لإعادة تأطير الإيجارات الحضرية للمستأجرين النافرين من الودائع.

المعاشات والمؤمنون المحليون يحقنون السيولة والانضباط. خدمة المعاشات الوطنية تسيطر على 1,224.3 تريليون وون كوري، مع 16.1% في البدائل؛ حروب العطاءات للأصول الأساسية متعددة العائلات تتوقف الآن على تصنيف ESG وإضافات خدمة المستأجرين. المقاولون التقليديون يستجيبون بتشكيل مشاريع مشتركة لتكنولوجيا العقارات أو تحديث أجنحة المنازل الذكية للحفاظ على التمييز في خط أنابيب التوريد المتسلع بشكل متزايد.

قادة قطاع العقارات السكنية في كوريا الجنوبية

-

مجموعة بويونغ

-

مؤسسة الأراضي والإسكان الكورية

-

شركة هيونداي للتطوير (HDC)

-

شركة جي إس للهندسة والإنشاءات

-

شركة لوته للهندسة والإنشاءات

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: أغلقت نافر باي استحواذها بقيمة 21.7 مليون دولار أمريكي على أسيل، حائزة على منصة بيانات عقارية بـ 1.4 مليون مستخدم.

- مايو 2025: فصلت مجموعة هيونداي موتور مجمع الأعمال العالمي بقيمة 3.4 مليار دولار أمريكي مع برجين من 55 طابقاً، الإنجاز مستحق 2026.

- أبريل 2025: تشاركت تراستاي وKB أجو لطرح حلول المنازل الذكية عبر 250 مجمعاً.

- مارس 2025: استأنفت مؤسسة الأراضي والإسكان الكورية سانجي-جوجونج 5 بعد توقف لمدة ثلاث سنوات، تحديد التكاليف عند 770,000 وون كوري لكل 3.3 متر مربع.

نطاق تقرير السوق العقاري السكني في كوريا الجنوبية

العقارات السكنية تشمل كل من البناء الجديد ومنازل إعادة البيع. العقارات السكنية هي منطقة مطورة للناس للعيش فيها ولا يمكن استخدامها للأغراض التجارية أو الصناعية. تحليل خلفية كامل للسوق العقاري السكني في كوريا الجنوبية، بما في ذلك تقييم الاقتصاد ومساهمة القطاعات في الاقتصاد، ونظرة عامة على السوق، وتقدير حجم السوق للقطاعات الرئيسية، والاتجاهات الناشئة في قطاعات السوق، وديناميكيات السوق، والاتجاهات الجغرافية، وتأثير كوفيد-19، مغطاة في التقرير.

السوق العقاري السكني الكوري الجنوبي مقسم حسب النوع (الشقق، الوحدات السكنية، المنازل المستقلة، والفيلات) والجغرافيا (سيول والمواقع الأخرى). التقرير يقدم أحجام السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| الشقق والوحدات السكنية |

| الفيلات والمنازل المستقلة |

| ميسورة التكلفة |

| متوسطة السوق |

| فاخرة |

| المبيعات |

| الإيجار |

| الأولية (البناء الجديد) |

| الثانوية (إعادة بيع المنازل الموجودة) |

| سيول |

| محافظة جيونجي |

| إنتشون |

| بوسان |

| مدن أخرى حضرية وإقليمية |

| حسب نوع العقار | الشقق والوحدات السكنية |

| الفيلات والمنازل المستقلة | |

| حسب الفئة السعرية | ميسورة التكلفة |

| متوسطة السوق | |

| فاخرة | |

| حسب نموذج العمل | المبيعات |

| الإيجار | |

| حسب طريقة البيع | الأولية (البناء الجديد) |

| الثانوية (إعادة بيع المنازل الموجودة) | |

| حسب المنطقة | سيول |

| محافظة جيونجي | |

| إنتشون | |

| بوسان | |

| مدن أخرى حضرية وإقليمية |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق العقارات في كوريا الجنوبية؟

حجم سوق العقارات في كوريا الجنوبية يقف عند 402.02 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 437.58 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تنمو بأسرع وتيرة في سوق العقارات في كوريا الجنوبية؟

بوسان تقود النمو الإقليمي بمعدل نمو سنوي مركب قدره 4.87%، بمساعدة تطوير مطار جاديوكدو الجديد بقيمة 13.7 تريليون وون كوري.

لماذا تتوسع الإيجارات بوتيرة أسرع من المبيعات؟

ارتفاع أسعار الرهن العقاري، ومخاطر ودائع جيونسي، ونمو الأسر المكونة من شخص واحد تجعل خيارات الإيجار أكثر جاذبية، مما يدفع معدل نمو سنوي مركب قدره 4.85% في قطاع الإيجار.

ما مدى أهمية خارطة طريق توريد الإسكان الحكومية؟

خطة 2.7 مليون وحدة، المدعومة بـ 58.2 تريليون وون كوري، تضيف 252,000 منزل عام في عام 2025 وحده وترفع معدل النمو السنوي المركب طويل المدى بنسبة 1.2 نقطة مئوية مقدرة.

آخر تحديث للصفحة في: